Tamanho e Participação do Mercado de Serviços de Diagnóstico por Imagem do Japão

Análise do Mercado de Serviços de Diagnóstico por Imagem do Japão pela Mordor Intelligence

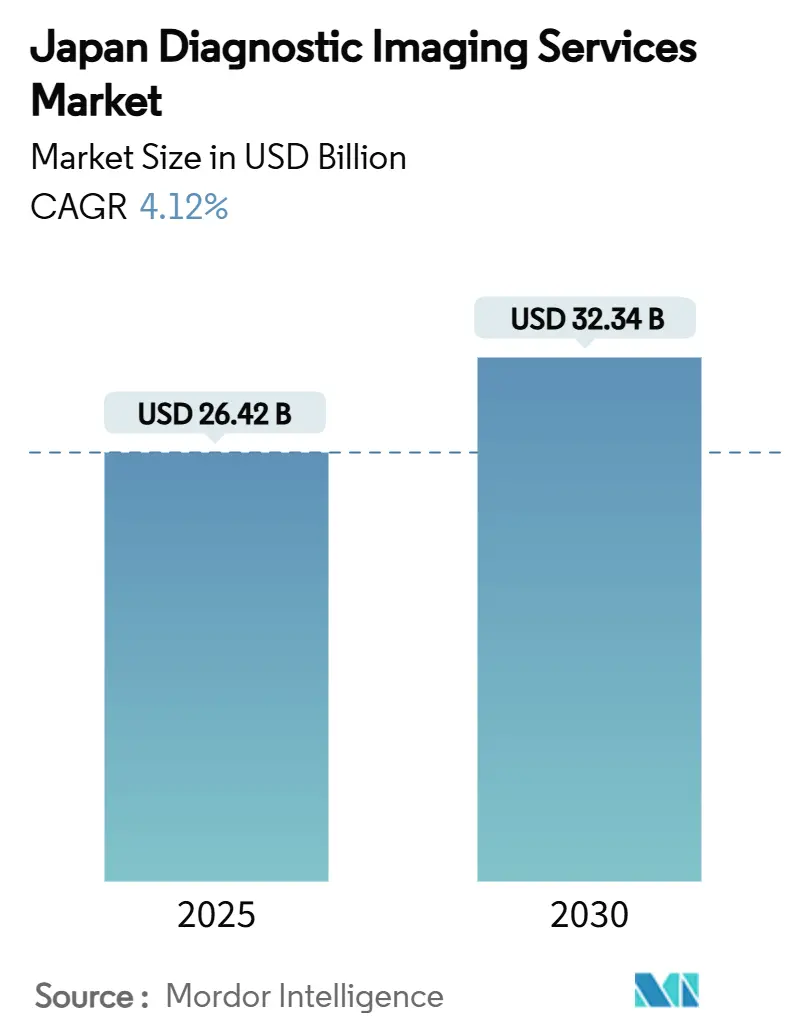

O tamanho do Mercado de Serviços de Diagnóstico por Imagem do Japão é estimado em USD 26,42 bilhões em 2025, e deve alcançar USD 32,34 bilhões até 2030, a uma TCAC de 4,12% durante o período de previsão (2025-2030). A trajetória ascendente é impulsionada pela estrutura demográfica super-envelhecida do país, rápida difusão da inteligência artificial através dos fluxos de trabalho de imagem, e gastos de capital constantes em atualizações de modalidade apesar das restrições orçamentárias hospitalares. O crescimento consistente de volume através de raio-X, TC, RNM, ultrassom e imagem nuclear contrabalança a escassez de força de trabalho ao incentivar tecnologias que aumentam a eficiência, como algoritmos de triagem e relatórios estruturados. Ultrassom portátil e radiografia com detector de painel plano (FPD) ampliam o acesso em instalações menores, enquanto centros de telerradiologia reduzem as lacunas urbano-rurais. O efeito combinado é que o mercado de serviços de diagnóstico por imagem do Japão agora opera na encruzilhada da pressão populacional e transformação digital, criando oportunidades paralelas para fornecedores de equipamentos, desenvolvedores de software e prestadores de serviços preparados para abraçar modelos de cuidado baseados em resultados.

Principais Destaques do Relatório

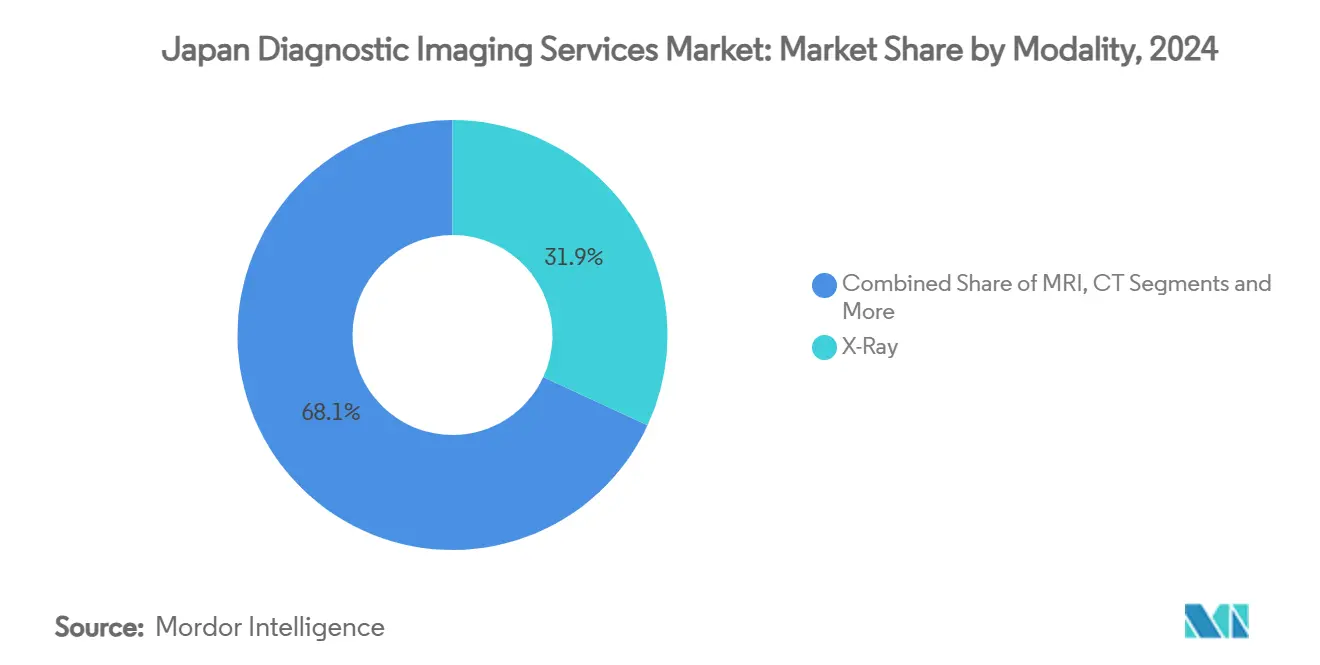

- Por modalidade, os serviços de raio-X lideraram com 31,86% de participação na receita em 2024; o ultrassom está previsto para crescer a uma TCAC de 5,16% até 2030.

- Por aplicação, a oncologia representou 25,12% da receita de mercado em 2024; aplicações de cardiologia estão projetadas para registrar uma TCAC de 5,69% até 2030.

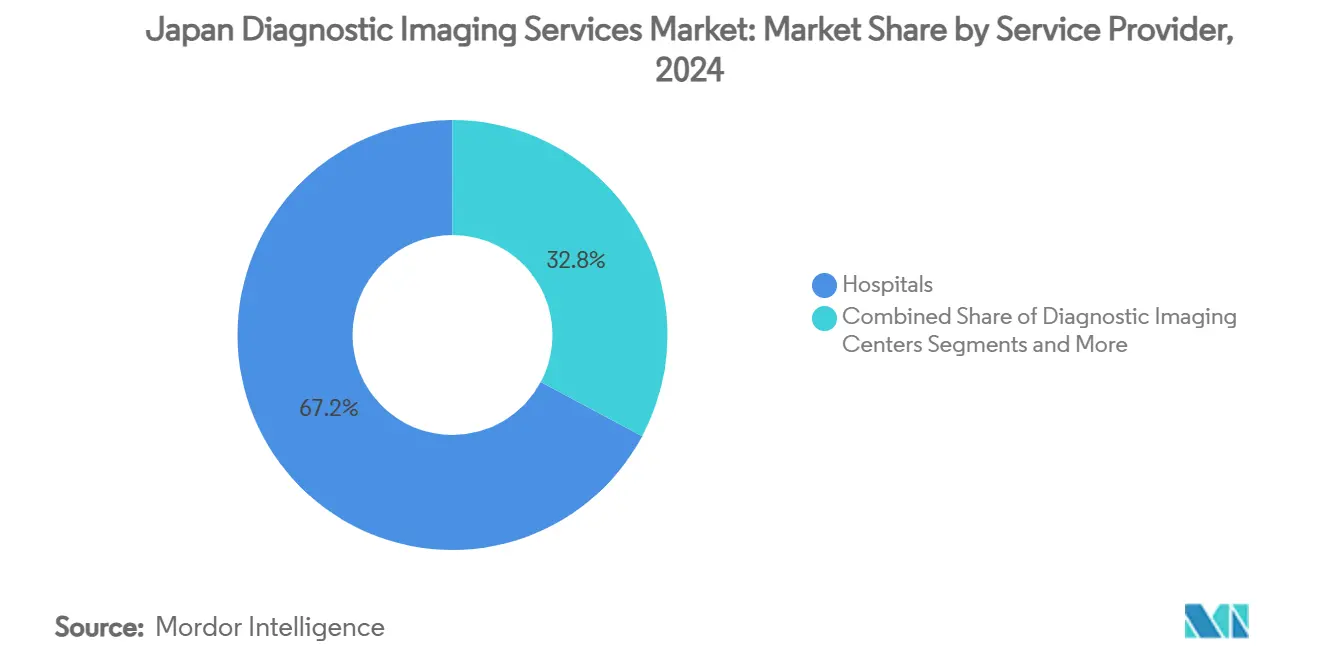

- Por prestador de serviços, os hospitais detiveram 67,16% da participação do mercado de serviços de diagnóstico por imagem do Japão em 2024; os centros de diagnóstico por imagem devem expandir a uma TCAC de 4,91% no mesmo período

Tendências e Insights do Mercado de Serviços de Diagnóstico por Imagem do Japão

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Rápida Expansão de Procedimentos de Imagem Reembolsados por IA | +0.8% | Nacional, concentrado em centros urbanos | Médio prazo (2-4 anos) |

| Aceleração da Substituição de Unidades Analógicas Antigas por Sistemas de Raio-X DR/FPD | +0.6% | Nacional, prioridade em instalações rurais | Curto prazo (≤ 2 anos) |

| Estímulo Governamental para Centros de Telerradiologia Rural | +0.4% | Prefeituras rurais, foco na região de Tohoku | Médio prazo (2-4 anos) |

| Aumento da Carga de Trabalho de Doenças Crônicas em Prefeituras Super-Envelhecidas | +0.9% | Prefeituras rurais, Akita, Shimane liderando | Longo prazo (≥ 4 anos) |

| Financiamento de Fornecedores e Modelos de Negócios de Pagamento por Exame | +0.3% | Hospitais sub-100 leitos nacionalmente | Curto prazo (≤ 2 anos) |

| Aumento na Demanda por Imagem Pré-Terapêutica em Centros de Feixe de Prótons e CAR-T | +0.2% | Principais áreas metropolitanas | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Rápida Expansão de Procedimentos de Imagem Reembolsados por IA

A reforma de reembolso de 2024 do Japão cobrindo ferramentas de detecção assistida por computador (CAD) transformou a economia de imagem ao neutralizar os custos de adoção para hospitais e centros de imagem. Os primeiros adotantes relatam 30% de tempos de leitura mais rápidos e maior sensibilidade de detecção de lesões, permitindo que as instalações manuseiem mais estudos sem aumentar o número de radiologistas.[1]Fonte: Masashi Misawa et al., "Implementation of Artificial Intelligence in Colonoscopy Practice in Japan," JMA Journal, JMAJ.JP A política beneficia especialmente programas de alto volume de mamografia, TC de tórax e endoscopia gastrointestinal onde os ganhos de rendimento se traduzem em receita direta. A integração perfeita com PACS e implementação em nuvem permitem escalonamento rápido entre instituições, posicionando os primeiros a se mover para consolidar redes de referência. À medida que modalidades adicionais garantem cobertura, o mercado de serviços de diagnóstico por imagem do Japão deve registrar implementação acelerada de IA, reforçando ganhos de produtividade enquanto melhora a padronização diagnóstica.

Aceleração da Substituição de Unidades Analógicas Antigas por Sistemas de Raio-X DR/FPD

Mais de 60% dos hospitais rurais ainda estavam operando unidades de radiografia baseadas em cassete em 2024, levando a um impulso nacional em direção a sistemas FPD que reduzem a dose de radiação em até 36% e aumentam o rendimento de exames em 25%.[2]Fonte: Hiroki Kawashima et al., "Radiation Dose Considerations in Digital Radiography with an Anti-Scatter Grid," PubMed, NCBI.NLM.NIH.GOV Subsídios governamentais e financiamento apoiado por fornecedores mitigam as necessidades de capital inicial, particularmente para instalações sub-100 leitos que enfrentam orçamentos apertados. A disponibilidade rápida de imagem encurta os tempos de espera do paciente, enquanto configurações automáticas de exposição aumentam a consistência da imagem, aliviando a carga de trabalho do radiologista. A onda de modernização amplia a base de equipamentos endereçável para fabricantes e sustenta receita constante de contratos de serviço, reforçando a evolução do mercado de serviços de diagnóstico por imagem do Japão em direção a fluxos de trabalho totalmente digitais.

Estímulo Governamental para Centros de Telerradiologia Rural

Financiamento dedicado estabeleceu seis redes regionais hub-and-spoke que roteiam estudos de pequenas clínicas para especialistas metropolitanos em tempo real. Cada hub serve múltiplos locais spoke dentro de um raio de 50 km, aproveitando fibra de alta velocidade e protocolos DICOM padronizados. Casos de TC de emergência agora recebem leituras especializadas dentro de 15 minutos em vez de durante a noite, melhorando diretamente os resultados de AVC e trauma. A sustentabilidade depende de acordos robustos de nível de serviço, procedimentos de garantia de qualidade de imagem e cronogramas de pessoal coordenados. Pilotos bem-sucedidos devem desencadear expansão copy-and-paste, concedendo às comunidades rurais acesso confiável a diagnósticos avançados e elevando a utilização através do mercado de serviços de diagnóstico por imagem do Japão.

Aumento da Carga de Trabalho de Doenças Crônicas em Prefeituras Super-Envelhecidas

Adultos mais velhos representam 70% dos volumes de imagem em prefeituras onde as taxas de envelhecimento excedem 35%. A multimorbidade impulsiona imagem seriada para condições cardiovasculares, oncológicas e musculoesqueléticas, criando demanda previsível que sustenta investimento em suítes multi-modalidade. Hospitais menores introduzem protocolos focados em geriatria incorporando TC de baixa dose e RNM abreviada para minimizar o estresse do paciente. O agrupamento de doenças crônicas assim reforça uma base de receita estável baseada em volume que sustenta a expansão a longo prazo do mercado de serviços de diagnóstico por imagem do Japão.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escassez Crescente de Físicos e Radiologistas Restringe a Utilização de Scanners | -1.2% | Nacional, aguda em áreas rurais | Longo prazo (≥ 4 anos) |

| Ciclos de Aprovação Longos da PMDA para Algoritmos SaMD/IA | -0.4% | Impacto regulatório nacional | Médio prazo (2-4 anos) |

| Alto Custo Total de Propriedade para TC Multi-Cortes e RNM 3T em Hospitais Sub-100 Leitos | -0.6% | Instalações rurais e suburbanas | Curto prazo (≤ 2 anos) |

| Crescente Ansiedade Pública Sobre Dose Cumulativa de Radiação | -0.3% | Nacional, sensibilidade pós-Fukushima | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Escassez Crescente de Físicos e Radiologistas Restringe a Utilização de Scanners

Apenas 8.610 radiologistas estão disponíveis nacionalmente, muito abaixo da demanda, com atrito agora correndo a 3% anualmente.[3]Fonte: "Radiologists in Japan are Scanning the Horizon," Nature, NATURE.COM As lacunas de pessoal forçam muitos scanners a ficarem ociosos durante noites e fins de semana, limitando o rendimento a 60% da capacidade potencial em algumas prefeituras. A escassez também retarda a implementação de modalidades avançadas que requerem expertise de subespecialidade, assim temperando o ritmo de expansão do mercado de serviços de diagnóstico por imagem do Japão. Ferramentas de triagem de IA aliviam mas não eliminam a restrição, já que leituras finais ainda requerem médicos certificados.

Ciclos de Aprovação Longos da PMDA para Algoritmos SaMD/IA

A estrutura regulatória da Agência de Produtos Farmacêuticos e Dispositivos Médicos para software como dispositivos médicos cria cronogramas de aprovação que ficam atrás dos ciclos rápidos de desenvolvimento de tecnologia de IA. Embora a Agência de Produtos Farmacêuticos e Dispositivos Médicos do Japão tenha modernizado sua estrutura, algoritmos adaptativos complexos ainda enfrentam cronogramas de avaliação de 12-18 meses. O atraso retarda o acesso a sistemas de suporte diagnóstico de ponta, forçando os provedores a depender de software legado. Os atrasos de aprovação forçam os provedores de saúde a depender de métodos de diagnóstico legado enquanto soluções avançadas de IA permanecem em revisão regulatória, limitando ganhos potenciais de eficiência e vantagens competitivas.

Análise de Segmentos

Por Modalidade: Dominância do Raio-X em Meio à Inovação do Ultrassom

O raio-X manteve 31,86% da participação do mercado de serviços de diagnóstico por imagem do Japão em 2024, gerando receita estável de estudos rotineiros de tórax, esqueléticos e abdominais. Sistemas FPD portáteis agora penetram departamentos de emergência e casas de repouso, elevando contagens diárias de exames e reduzindo necessidades de transferência de pacientes. Em paralelo, o tamanho do mercado de serviços de diagnóstico por imagem do Japão para ultrassom está projetado para expandir rapidamente já que plataformas Compact 5000 series permitem avaliações de cardiologia, obstetrícia e point-of-care à beira do leito.

A TCAC de 5,16% do ultrassom é ainda suportada por módulos de IA que automatizam fração de ejeção do ventrículo esquerdo e classificação de nódulo tireoidiano, liberando clínicos para focar em achados complexos. TC e RNM permanecem indispensáveis para estadiamento oncológico e avaliações neurológicas, ainda assim seu crescimento é moderado por tetos de preços e limites de pessoal. Imagem nuclear beneficia da aquisição da GE HealthCare da participação restante na Nihon Medi-Physics, que garante fornecimento doméstico de radioisótopos e salvaguarda continuidade para protocolos de SPECT cardiológico e PET oncológico.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Aplicação: Liderança da Oncologia Impulsiona Crescimento da Cardiologia

A oncologia gerou 25,12% das receitas de 2024, confirmando seu papel como o cluster de aplicação líder no mercado de serviços de diagnóstico por imagem do Japão. Fluxos de trabalho multi-modais abrangem TC de baixa dose para rastreamento de câncer de pulmão, RNM para estadiamento de próstata, e PET-TC para monitoramento de terapia. Incentivos de reembolso complementares asseguram rendimento sustentado e mix de pagadores estável, ancorando investimento em scanners híbridos.

A cardiologia, avançando a uma TCAC de 5,69%, é impulsionada por programas crescentes de detecção de arritmia e adoção de angiografia coronariana por TC. Quantificação de placa habilitada por IA adiciona valor clínico e encurta ciclos de relatório, tornando imagem cardíaca avançada comercialmente viável para provedores comunitários. Neurologia, ortopedia e gastroenterologia seguem de perto, apoiadas por prevalência de doenças relacionadas ao envelhecimento e mandatos de rastreamento periódico que coletivamente reforçam a resiliência a longo prazo do mercado de serviços de diagnóstico por imagem do Japão.

Por Prestador de Serviços: Dominância Hospitalar Desloca-se em Direção a Centros Especializados

Hospitais contribuíram com 67,16% do valor de mercado em 2024, capitalizando em portfólios abrangentes de modalidades e caminhos de cuidado integrados. Centros acadêmicos em Tóquio e Osaka exercem grants de pesquisa e profundidade especializada para introduzir protocolos de ponta, estabelecendo benchmarks de desempenho para instituições menores. No entanto, o tamanho do mercado de serviços de diagnóstico por imagem do Japão capturado por centros de imagem independentes está subindo, já que operações de alto rendimento reduzem custos por exame e entregam turnaround rápido que atrai médicos auto-referenciadores.

Centros aproveitam horários estendidos, listas de trabalho priorizadas por IA, e aplicativos de agendamento amigáveis ao paciente para ganhar participação de departamentos ambulatoriais lotados. Clínicas e centros especializados atendem requisitos de nicho como RNM musculoesquelética para lesões esportivas ou ultrassom obstétrico para cuidados de maternidade, completando um ecossistema diversificado de provedores que canaliza escolha do paciente através do mercado de serviços de diagnóstico por imagem do Japão.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Tóquio, Kanagawa e Osaka coletivamente respondem por uma porção significativa do mercado de serviços de diagnóstico por imagem do Japão, refletindo clusters densos de hospitais, especialistas abundantes e rendas disponíveis mais altas. Provedores urbanos rotineiramente adotam suporte de decisão de IA mais cedo e investem em integrações PACS-RIS multicamadas, criando uma lacuna tecnológica com regiões periféricas. Prefeituras rurais, notavelmente Akita onde residentes com 65+ anos constituem 39%, enfrentam disponibilidade limitada de scanners e filas de agendamento mais longas, acelerando a dependência de telessaúde.

Centros de telerradiologia financiados pelo governo demonstraram uma redução de 25% nos tempos de turnaround de relatórios em municípios piloto, preenchendo lacunas de acesso enquanto estimulam volumes incrementais em spokes locais. Vans móveis de TC e mamografia estendem ainda mais o alcance, permitindo rastreamentos anuais em comunidades montanhosas onde a densidade hospitalar é baixa. A assimetria de utilização impulsionada pela geografia deve estreitar gradualmente à medida que a conectividade de fibra se amplia e plataformas de IA nativas da nuvem facilitam leitura centralizada através do mercado de serviços de diagnóstico por imagem do Japão.

Hospitais universitários em áreas metropolitanas funcionam como ímãs de referência, atraindo casos complexos de oncologia, cardiologia e neurologia de prefeituras vizinhas. A migração de pacientes sublinha a necessidade de arquivos de imagem interoperáveis que acompanham indivíduos através de configurações de cuidado, uma tendência que encoraja fornecedores a oferecer arquivos neutros de fornecedor (VNA) com mapeamento nacional de ID de paciente. À medida que a pressão demográfica se intensifica, autoridades regionais colaboram com a indústria para lançar programas de construção de capacidade para radiografistas e tecnólogos de medicina nuclear, assegurando que expansões de modalidade se traduzam em horas realizadas de escaneamento ao invés de ativos ociosos. A dinâmica combinada de liderança urbana e recuperação rural moldará a evolução espacial do mercado de serviços de diagnóstico por imagem do Japão na próxima década.

Panorama Competitivo

A indústria de serviços de diagnóstico por imagem do Japão exibe concentração moderada, com principais hospitais universitários, centros públicos de câncer e corporações médicas metropolitanas ancorando a liderança de mercado. Essas entidades se diferenciam através de expertise de subespecialidade, estudos clínicos ativos e implementação precoce de TC de contagem de fótons ou RNM 7T. Hospitais comunitários de médio porte defendem participação ao agregar imagem com programas de gerenciamento de cuidados crônicos e aproveitando financiamento de fornecedores para atualizar para sistemas de TC de 80 cortes sem tensão de capital.

Parcerias tecnológicas estão emergindo como diferenciadores decisivos. Múltiplos provedores assinaram acordos de serviços gerenciados de múltiplos anos pelos quais fabricantes de equipamentos fornecem scanners, serviços de ciclo de vida e suítes de IA baseadas em nuvem sob precificação vinculada a resultados. Primeiros adotantes de IA relatam 10-15% maior rendimento e desvio padrão melhorado de turnaround de relatório, uma vantagem operacional que ajuda atrair clínicos referenciadores. Enquanto isso, startups estrangeiras de IA devem navegar cronogramas de registro da PMDA, levando-as a fazer parcerias com distribuidores domésticos para entrada comercial mais rápida.

A clareza de reembolso para leituras assistidas por IA energizou fornecedores de software domésticos, muitos derivados de laboratórios acadêmicos, para focar em algoritmos de nicho como detecção de lesão em endoscopia gástrica ou mapeamento de cartilagem em RNM ortopédica. A interação de incumbentes e novos entrantes continua a remodelar contornos competitivos, mas a demanda crescente assegura amplo espaço para ambos os grupos. No geral, o mercado de serviços de diagnóstico por imagem do Japão recompensa escala, maturidade digital e inovação colaborativa, estabelecendo o cenário para rivalidade sustentada focada na entrega de cuidados baseados em valor.

Líderes da Indústria de Serviços de Diagnóstico por Imagem do Japão

-

Hospital da Universidade de Tóquio

-

Hospital Internacional St. Luke's

-

Hospital da Universidade Keio

-

Hospital da Universidade de Osaka

-

Hospital da Universidade Juntendo

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: O Governo do Japão forneceu seis ambulâncias, um scanner de TC para o Hospital CWM, e equipamentos médicos adicionais ao Ministério da Saúde.

- Maio de 2024: Um novo scanner de TC financiado através do Programa de Desenvolvimento Social e Econômico do Japão foi instalado no Hospital Nacional em Bishkek.

- Maio de 2024: O Japão doou máquinas de raio-X digitais e equipamentos de saúde relacionados avaliados em aproximadamente ¥ 600 milhões (USD 4,4 milhões) para o Hospital Central de Vila e outras instalações.

Escopo do Relatório do Mercado de Serviços de Diagnóstico por Imagem do Japão

Conforme o escopo do relatório, o mercado de diagnóstico por imagem cobre uma ampla gama de dispositivos médicos usados para fins diagnósticos. No relatório, uma análise detalhada do mercado de diagnóstico por imagem no Japão é fornecida. O mercado é segmentado por Modalidade (RNM, Tomografia Computadorizada, Ultrassom, Raio-X, Imagem Nuclear, Fluoroscopia e Mamografia), Aplicação (Cardiologia, Oncologia, Neurologia, Ortopedia, Gastroenterologia, Ginecologia e Outras Aplicações) e Usuário Final (Hospitais, Centros de Diagnóstico e Outros). O relatório oferece o valor (em milhões de USD) para os segmentos acima.

| RNM |

| TC |

| Ultrassom |

| Raio-X |

| Imagem Nuclear |

| Fluoroscopia |

| Mamografia |

| Cardiologia |

| Oncologia |

| Neurologia |

| Ortopedia |

| Gastroenterologia |

| Ginecologia |

| Outras Aplicações |

| Hospitais |

| Centros de Diagnóstico por Imagem |

| Clínicas e Centros Especializados |

| Outros |

| Por Modalidade | RNM |

| TC | |

| Ultrassom | |

| Raio-X | |

| Imagem Nuclear | |

| Fluoroscopia | |

| Mamografia | |

| Por Aplicação | Cardiologia |

| Oncologia | |

| Neurologia | |

| Ortopedia | |

| Gastroenterologia | |

| Ginecologia | |

| Outras Aplicações | |

| Por Prestador de Serviços | Hospitais |

| Centros de Diagnóstico por Imagem | |

| Clínicas e Centros Especializados | |

| Outros |

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de serviços de diagnóstico por imagem do Japão?

O mercado gerou USD 26,42 bilhões em 2025 e está previsto para alcançar USD 32,34 bilhões até 2030.

Qual modalidade de imagem lidera o mercado de serviços de diagnóstico por imagem do Japão?

O raio-X permanece como a maior modalidade com 31,86% de participação na receita em 2024.

Por que o ultrassom está crescendo mais rapidamente dentro do mix de modalidades?

Plataformas portáteis e ferramentas de medição habilitadas por IA estão expandindo o uso no ponto de cuidado, apoiando uma TCAC de 5,16% até 2030.

Qual papel a política governamental desempenha no crescimento do mercado?

Reembolso para leituras assistidas por IA e subsídios para centros de telerradiologia aceleram a adoção de tecnologia e expandem o acesso, impulsionando o crescimento geral do mercado.

Qual segmento de aplicação mostra o maior potencial de crescimento?

A imagem cardiológica está projetada para crescer a uma TCAC de 5,69%, impulsionada por programas de cuidados preventivos e protocolos avançados de TC cardíaca.

Página atualizada pela última vez em: