| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Tamanho do Mercado (2024) | USD 629.38 Billion |

| Tamanho do Mercado (2029) | USD 740.31 Billion |

| CAGR (2024 - 2029) | 3.30 % |

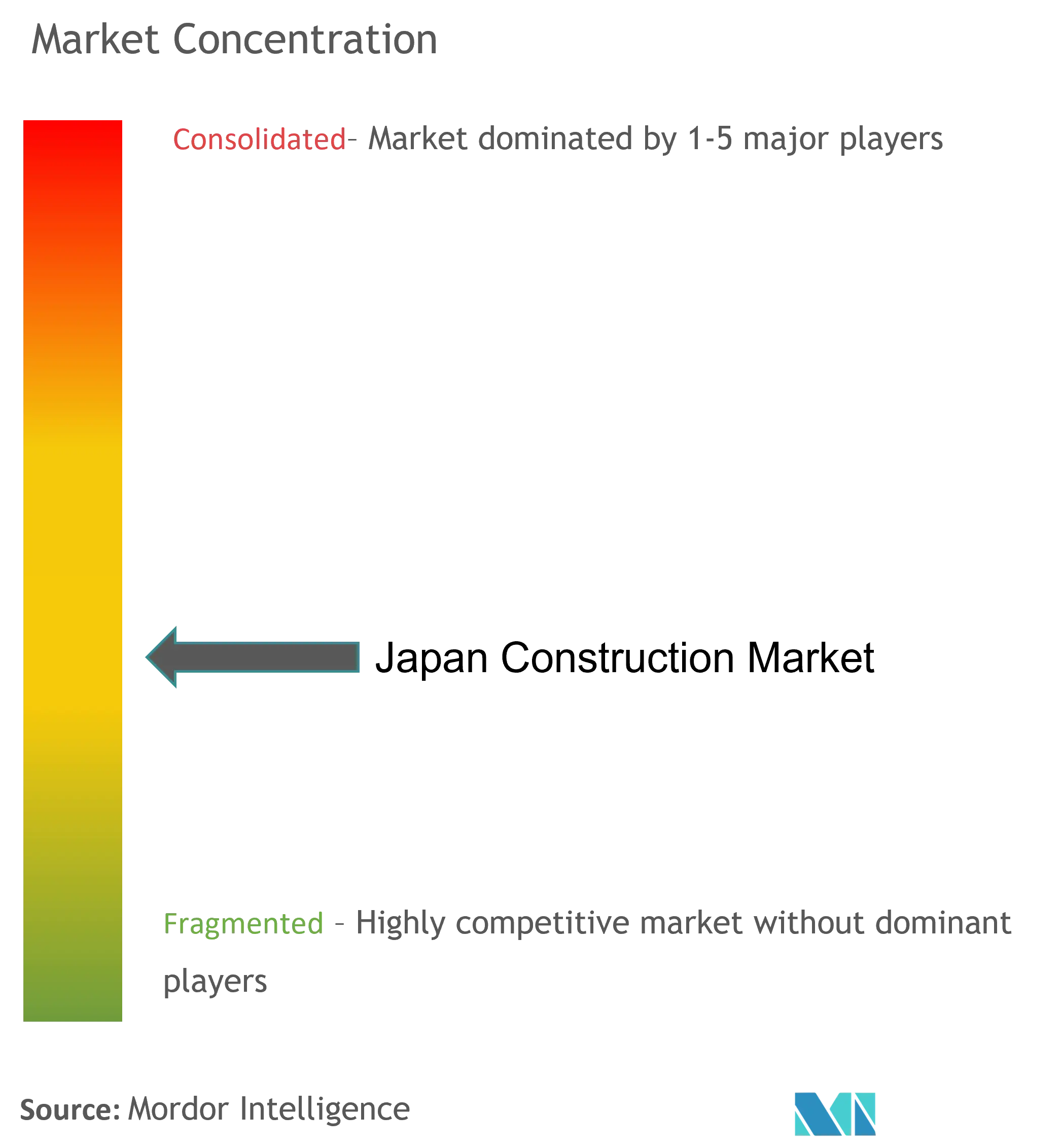

| Concentração do Mercado | Médio |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de construção do Japão

O tamanho do mercado de construção do Japão é estimado em US$ 609,27 bilhões em 2024, e deverá atingir US$ 716,66 bilhões até 2029, crescendo a um CAGR de 3,30% durante o período de previsão (2024-2029).

- A indústria da construção é um pilar importante da economia japonesa, que gerou cerca de 5,5% do produto interno bruto (PIB) em 2021. A reconstrução após o Grande Terremoto no Leste do Japão e as Olimpíadas de Tóquio contribuíram para a tendência geral de crescimento da indústria nos últimos 10 anos. anos. Embora existam mais de 470.000 empresas de construção registadas no Japão, a indústria é dominada pela Super Zenecon, um grupo de cinco grandes empreiteiros gerais, nomeadamente Obayashi Corporation, Tasei Corporation, Kajima Corporation, Shimizu Corporation e Taneka Corporation. Eles combinaram vendas anuais de mais de 1 trilhão de ienes e operam em vários setores, incluindo construção, projeto arquitetônico e pesquisa e desenvolvimento.

- A indústria da construção japonesa recuperou durante os últimos 10 anos de um período de estagnação que durou desde o rebentamento da bolha económica na década de 1990. A recuperação foi ajudada em parte pelos esforços de reconstrução que se seguiram ao Grande Terremoto no Leste do Japão em 2011. Os Jogos Olímpicos de Tóquio em 2021 serviram como um importante gerador de procura nos últimos anos. Prevê-se que tanto o desenvolvimento da linha maglev Chuo Shinkansen quanto outros projetos de construção programados para a Osaka World Expo 2025 tenham um efeito semelhante.

- O governo investirá cerca de 15 biliões de ienes (0,12 biliões de dólares) como parte do seu plano de aceleração de cinco anos para a prevenção de catástrofes, mitigação e resiliência nacional, o que deverá aumentar a procura de trabalhos de construção nos próximos anos.

- A forte procura internacional pelas exportações japonesas e o pacote de estímulo fiscal recorde de 55,7 biliões de ienes (490 mil milhões de dólares) aprovado pelo governo estão a ajudar a produção de construção do país. O governo do Japão está a investir 774 mil milhões de ienes (6,8 mil milhões de dólares) no setor dos semicondutores, apoiando o crescimento e dando prioridade à expansão da produção local de semicondutores da próxima geração.

Tendências do mercado de construção no Japão

Aumento no desenvolvimento de infraestrutura impulsionando o mercado

A infraestrutura urbana do Japão está entre as maiores do mundo. A estratégia do Japão para o desenvolvimento de infra-estruturas foi uma resposta a muitas fases, cada uma enfatizando a importância de encontrar um equilíbrio entre o crescimento económico e a sustentabilidade. Em agosto de 2022, o governo japonês ordenou a construção de uma nova central nuclear. Nomeadamente, a construção e o desenvolvimento da nova central nuclear ajudarão o país a reduzir a sua dependência das importações de energia no contexto da crise energética global.

Tóquio está a considerar formar parceria com a Índia em iniciativas internacionais de desenvolvimento de infra-estruturas. O planeamento, concepção e implementação conjunta de projectos de infra-estruturas em países como o Nepal, onde ambos os países já estão envolvidos em projectos, poderá ajudar Nova Deli e Tóquio a maximizar o seu efeito. As soluções digitais menos inovadoras e mais acessíveis da Índia são adequadas para os países em desenvolvimento, especialmente os do Sudeste Asiático. O desenvolvimento de infra-estruturas tem sido uma prioridade para as empresas japonesas e agências governamentais na África Oriental, Vietname, Indonésia e Camboja.

Pequim aumentou a sua influência na área através da utilização de assistência infra-estrutural devido à Iniciativa Cinturão e Rota da China. No entanto, as alegações de diplomacia da armadilha da dívida têm atormentado o patrocínio chinês. O Quad de quatro nações estabeleceu um grupo de trabalho sobre infra-estruturas, uma vez que este é agora um aspecto crucial da crescente rivalidade diplomática na área.

O financiamento governamental está sendo usado como motor de desenvolvimento para o setor de construção residencial do Japão

O governo japonês tem fornecido subsídios habitacionais para famílias com crianças nos últimos anos. Em 2022, previa-se que esta tendência se intensificasse. O Ministério da Terra pretende expandir o conjunto de medidas depois de estabelecer uma variedade de políticas e medidas, tais como incentivos fiscais para indivíduos que contraem hipotecas para ajudar na compra de casas, para aliviar o fardo financeiro da aquisição de casa própria no Japão.

O governo tomou medidas em 2021 para ajudar famílias com crianças a comprar casas, fornecendo incentivos para construções novas. Notavelmente, o governo ofereceu incentivos para o esquema que variaram entre JPY 600.000 e JPY 1.000.000 por unidade. A iniciativa começou em novembro de 2021, após receber financiamento de 54,2 mil milhões de ienes (0,42 mil milhões de dólares) ao abrigo do orçamento adicional fiscal de 2021.

O governo alocou 60 mil milhões de ienes adicionais (0,46 mil milhões de dólares) para o programa em 2022. O governo também prolongou o prazo do final de outubro de 2022 para o final de março de 2023 devido à expectativa de que 120.000 candidaturas serão apresentadas para os subsídios.. Nos próximos 3-4 anos, estas iniciativas governamentais poderão aumentar a expansão do sector da construção residencial, reduzindo a procura por parte dos compradores de casas japoneses.

Visão geral da indústria de construção do Japão

O mercado está fragmentado e espera-se que cresça durante o período de previsão devido ao aumento dos investimentos em construção e aos próximos grandes projetos no país. No entanto, o mercado oferece oportunidades para pequenas e médias empresas devido ao aumento dos gastos do governo no setor. Durante o período de previsão, o mercado de construção japonês tem potencial de expansão, o que pode aumentar a competitividade do mercado.

Os principais players do mercado de construção japonês são Obayashi Corp., Mitsubishi Heavy Industries Ltd, Nippon Concrete Industries, Takada Corporation, The Zenitaka Corp., Sumitomo Mitsui Construction Co.

Líderes do mercado de construção no Japão

-

Obayashi Corp.

-

Mitsubishi Heavy Industries Ltd

-

Nippon Concrete Industries

-

Takada Corporation,

-

The Zenitaka Corp.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de construção do Japão

Outubro de 2022: Com Kansai Electric Power Co., Hokkaido Electric Power Co., Shikoku Electric Power Co. e Kyushu Electric Power Co., a Mitsubishi Heavy Industries Ltd anunciou planos para criar um reator nuclear de próxima geração. Nas suas instalações nucleares, todas as quatro concessionárias operam reatores Mitsubishi Heavy. As cinco empresas criarão uma nova forma de reator de água pressurizada (PWR), denominado reator avançado de água leve, considerado mais seguro do que os tipos atuais, previsto para ser utilizado em meados da década de 2030.

Junho de 2022: Para a Obayashi Corporation, SafeAI e Siemens anunciaram uma parceria para desenvolver uma frota de veículos pesados autônomos e com emissão zero. A SafeAI e a Siemens colaborarão com a Obayashi Corp., líder mundial em construção com sede no Japão, para construir locais de construção mais inteligentes, seguros, sustentáveis e eficazes. No início de 2022, foi determinado que uma frota de caminhões de construção de propriedade e operada pela Obayashi Corp., pesando entre 45 e 65 toneladas, precisava ser modificada para ter autonomia e zero emissões.

Maio de 2022: Uma parceria público-privada que concebeu o projecto identificou as empresas de engenharia e construção que trabalharão na Ferrovia da Bacia de Uinta, avaliada em 1,35 mil milhões de dólares, sinalizando o avanço dos planos há muito esperados para um comboio no Utah. No dia 13 de maio, a Rio Grande Pacific Corp. afirmou que a AECOM apresentaria o projeto final além dos túneis da ferrovia de 88 milhas de extensão. A ferrovia será construída por uma joint venture entre a Skanska e a WW Clyde, com a Obayashi Corp. cuidando do projeto final e da construção dos túneis.

Segmentação da indústria de construção do Japão

Construção refere-se à construção de infraestruturas comerciais, institucionais ou residenciais, como pontes, edifícios, estradas e outras estruturas. Os diferentes materiais utilizados na construção moderna incluem argila, pedra, madeira, tijolo, concreto, metais e plásticos, entre outros.

O mercado de construção do Japão é segmentado por setor (residencial, comercial, industrial, infraestrutura (transporte) e energia e serviços públicos).

O relatório oferece os tamanhos de mercado e previsões em valor (USD) para todos os segmentos acima. O relatório também cobre o impacto do COVID-19 no mercado.

| Por setor | residencial |

| Comercial | |

| Industrial | |

| Infraestrutura (Transporte) | |

| Energia e serviços públicos |

Perguntas frequentes sobre pesquisa de mercado de construção no Japão

Qual é o tamanho do mercado de construção do Japão?

Espera-se que o tamanho do mercado de construção do Japão atinja US$ 609,27 bilhões em 2024 e cresça a um CAGR de 3,30% para atingir US$ 716,66 bilhões até 2029.

Qual é o tamanho atual do mercado de construção do Japão?

Em 2024, o tamanho do mercado de construção do Japão deverá atingir US$ 609,27 bilhões.

Quem são os principais atores do mercado de construção do Japão?

Obayashi Corp., Mitsubishi Heavy Industries Ltd, Nippon Concrete Industries, Takada Corporation,, The Zenitaka Corp. são as principais empresas que operam no mercado de construção do Japão.

Que anos cobre esse mercado de construção do Japão e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de construção do Japão foi estimado em US$ 589,81 bilhões. O relatório abrange o tamanho histórico do mercado de construção do Japão para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de construção do Japão para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Construction Reports

Popular Real Estate and Construction Reports

Relatório da Indústria de Construção do Japão

Estatísticas para a participação no mercado de construção do Japão em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da construção do Japão inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um relatório gratuito em PDF download.