Análise de mercado de amido industrial

O tamanho do mercado de amidos industriais é estimado em US$ 57,21 bilhões em 2024, e deve atingir US$ 74,41 bilhões até 2029, crescendo a um CAGR de 5,40% durante o período de previsão (2024-2029).

O amido é um carboidrato extraído de matérias-primas agrícolas, que encontra aplicações em muitos produtos alimentares e não alimentares de uso diário. Os amidos industriais são derivados de várias fontes, incluindo milho, batata, trigo e outras fontes. Com a economia global a melhorar gradualmente e a resultar num aumento da ingestão de alimentos processados e de conveniência, o mercado do amido industrial, que encontra utilização substancial nestas aplicações alimentares, está a encontrar uma procura crescente, impulsionando assim o mercado global.

A procura de amidos modificados está a aumentar paralelamente ao rápido desenvolvimento da indústria alimentar. Os amidos modificados oferecem muitos benefícios funcionais a diversos alimentos, como padarias, salgadinhos, bebidas e alimentos nutritivos. Atualmente, uma ampla gama de amidos está disponível no mercado, estudados na forma de amidos nativos, amidos modificados, malte dextrina, açúcares à base de amido, entre outros. Esses amidos têm aplicações em expansão, principalmente nas indústrias de bebidas e confeitaria e nas indústrias farmacêutica e de fermentação, entre outras, impulsionando o mercado.

Tendências do mercado de amido industrial

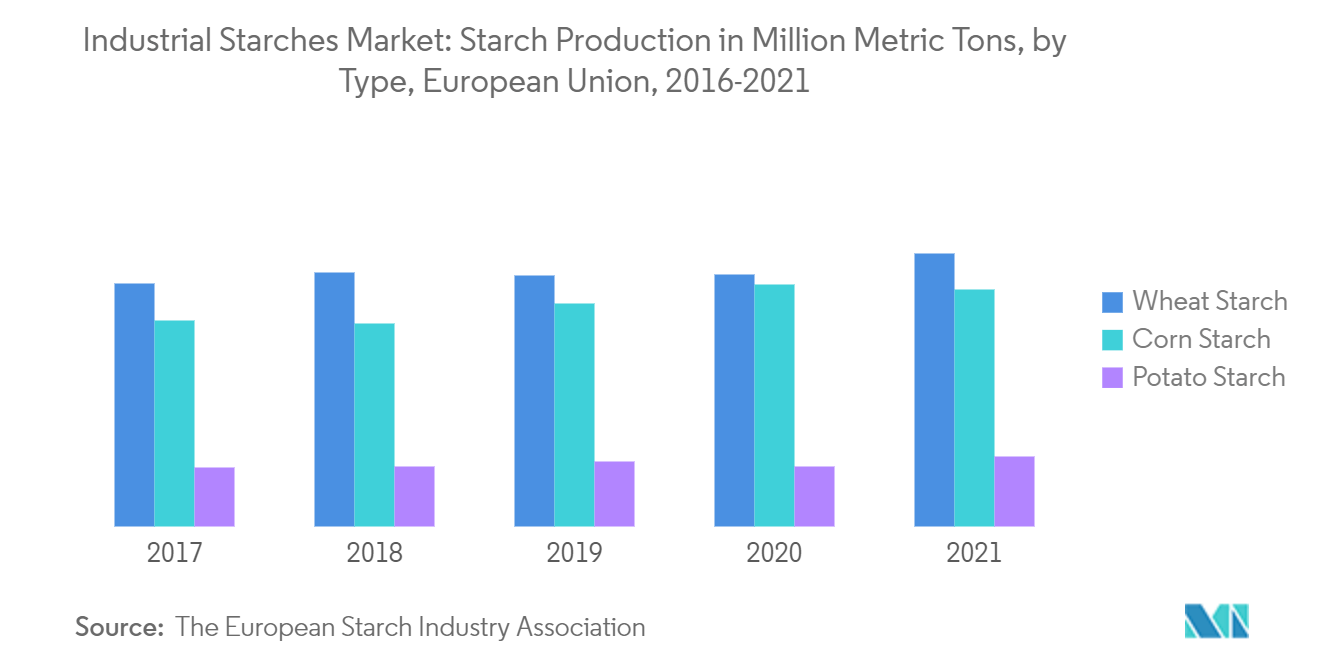

Milho como uma das fontes proeminentes de amido industrial

O amido derivado do milho é muito procurado devido às suas propriedades texturais, especialmente como agente espessante em indústrias como laticínios e bebidas. O ingrediente também ganha vantagem no desenvolvimento de produtos isentos de glúten, o que é um desafio para o amido proveniente do trigo, considerando os potenciais restos de vestígios durante a extração. A tendência de ingredientes e produtos com rótulo limpo está impactando drasticamente a indústria global de alimentos e bebidas. Além disso, a rápida expansão da indústria de transformação alimentar oferece uma oportunidade significativa para os fabricantes de ingredientes adoptarem medidas estratégicas para satisfazer a procura crescente. Quando se trata de aplicações não alimentícias, a indústria papeleira utiliza amido de milho como material de enchimento e colagem. Ele também encontra aplicações nas indústrias têxtil, de lavanderia, de fundição, de flotação de ar e de adesivos. As amplas aplicações do amido de milho em diversas indústrias impulsionam o crescimento do mercado.

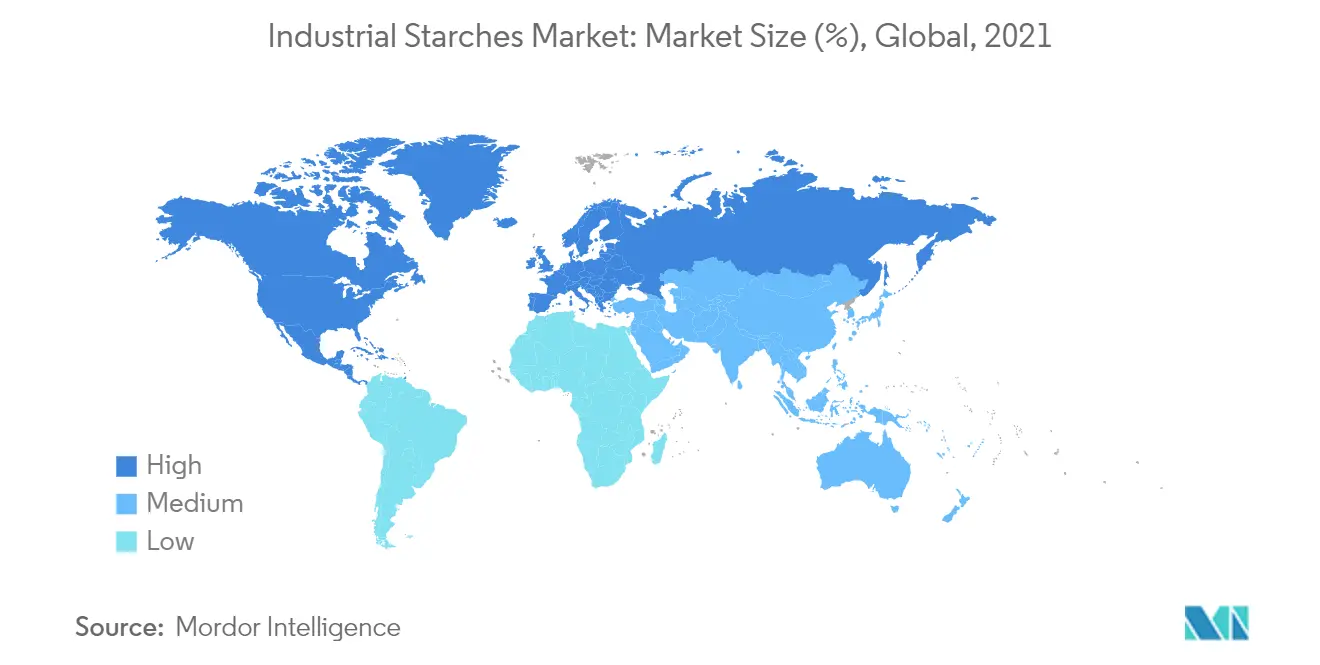

América do Norte detém uma participação importante no mercado de amidos industriais

Com uma indústria alimentícia altamente desenvolvida utilizando todos os ingredientes, a América do Norte ocupa a pole position no Mercado de Amidos Industriais por região. Globalmente, os Estados Unidos são o maior produtor de milho, com uma produção de 383,94 milhões de toneladas métricas em 2021-2022, que é utilizado em diversas áreas de aplicação, incluindo a produção de amido. O mercado está significativamente inclinado para o consumo de alimentos sem glúten, apoiado pelo governo do país com as suas rigorosas regulamentações relativas à rotulagem de produtos de ingredientes sem glúten. Assim, a maioria dos amidos alimentares modificados nos Estados Unidos não contém glúten e é derivado de milho, milho ceroso e batata. Consequentemente, os amidos provenientes do trigo representam uma quota de mercado menor. O mercado canadiano de amidos industriais está a crescer rapidamente, devido à crescente procura dos consumidores por ingredientes saudáveis e mais limpos. Aplicações de cores claras e sabores sutis impulsionam principalmente a demanda por amidos nativos no país. Os fabricantes locais estão utilizando-o em produtos alimentícios processados, ajudando a manter o apelo do produto.

Visão geral da indústria de amido industrial

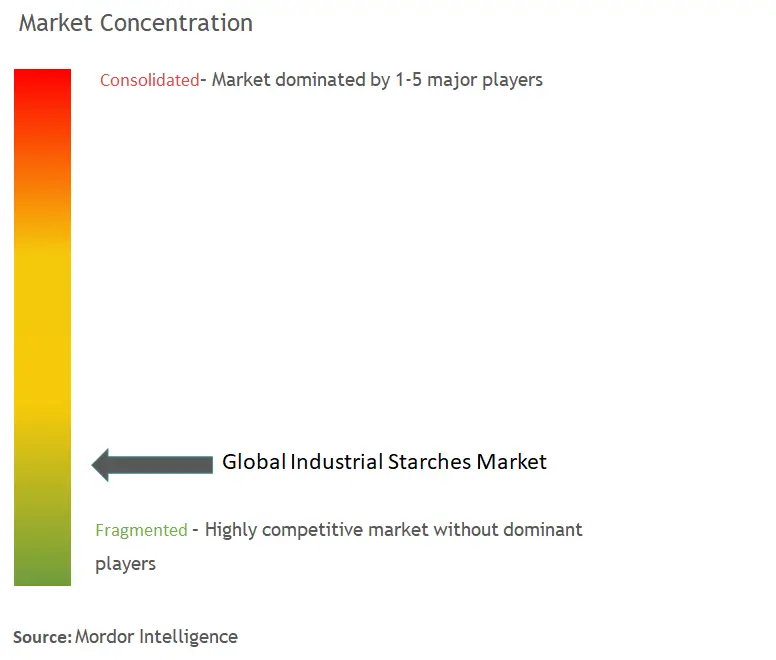

O mercado de amido industrial é altamente fragmentado, com muitos players locais, regionais e internacionais competindo por participação de mercado. Alguns dos principais players do mercado são Archer Daniels Midland Company, Cargill Incorporated, Tate Lyle PLC e The Tereos Group. As empresas adotam grandes estratégias de expansão, lançamento de novos produtos e inovações para fortalecer seus negócios. A estratégia de formar novos acordos e parcerias com players locais ajudou as empresas a aumentar a sua presença em países estrangeiros e a lançar novos produtos de acordo com as preferências dos requisitos industriais e a alavancar a experiência destas pequenas empresas regionais.

Líderes de mercado de amido industrial

-

AGRANA Beteiligungs-AG

-

Archer Daniels Midland Company

-

The Tereos Group

-

Tate & Lyle

-

Cargill Incorporated

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Amido Industrial

- Em novembro de 2021, a Ingredion lançou o amido de barreira sustentável-FILMKOTE 2030 para resistência de alto desempenho a óleo e graxa em embalagens de serviços alimentícios nos Estados Unidos e Canadá. Isto ajuda os fabricantes a substituir os produtos químicos fluorados por uma alternativa sustentável.

- Em abril de 2021, a Cargill Inc. anunciou seus planos de expandir suas ofertas especiais de amido de tapioca para a região Ásia-Pacífico. A Cargill fez parceria com a Starpro, produtora de amido de tapioca de qualidade alimentar na Tailândia. Com isso, planeja expandir-se na região Ásia-Pacífico para atender às necessidades de processamento de produtos dos fabricantes de alimentos e às expectativas dos consumidores.

- Em janeiro de 2021, a Tate Lyle, fornecedora global de soluções e ingredientes para alimentos e bebidas, anunciou a expansão de sua linha de amidos à base de tapioca. A expansão inclui o lançamento dos novos amidos espessantes REZISTA MAX e amidos gelificantes BRIOGEL.

Segmentação da indústria de amido industrial

O amido industrial é derivado de diversas fontes naturais, como trigo, milho, mandioca, batata e outras fontes. O amido industrial é amplamente utilizado na indústria de papel durante o processo de fabricação e revestimento. O mercado global de amido industrial é segmentado por tipo em derivados e adoçantes nativos e de amido. Com base na fonte, o mercado é segmentado em milho, trigo, mandioca, batata, entre outras fontes. O mercado é segmentado por aplicação em alimentos e bebidas, rações, papel, produtos farmacêuticos e outras aplicações. Além disso, o relatório fornece insights globais sobre o mercado de amidos industriais nas principais economias de todas as regiões, incluindo América do Norte, Europa, Ásia-Pacífico, América do Sul, Oriente Médio e África. Para cada segmento, o dimensionamento e a previsão do mercado foram feitos em termos de valor de milhões de dólares.

| Nativo |

| Derivados e adoçantes de amido |

| Milho |

| Trigo |

| Mandioca |

| Batata |

| Outras fontes |

| Comida |

| Alimentar |

| Indústria de papel |

| Indústria farmacêutica |

| Outras aplicações |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Espanha |

| Reino Unido | |

| Alemanha | |

| Rússia | |

| França | |

| Itália | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Emirados Árabes Unidos | |

| Resto do Médio Oriente e África |

| Por tipo | Nativo | |

| Derivados e adoçantes de amido | ||

| Por fonte | Milho | |

| Trigo | ||

| Mandioca | ||

| Batata | ||

| Outras fontes | ||

| Por aplicativo | Comida | |

| Alimentar | ||

| Indústria de papel | ||

| Indústria farmacêutica | ||

| Outras aplicações | ||

| Por geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Espanha | |

| Reino Unido | ||

| Alemanha | ||

| Rússia | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Emirados Árabes Unidos | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de amido industrial

Qual é o tamanho do mercado de amidos industriais?

O tamanho do mercado de amidos industriais deve atingir US$ 57,21 bilhões em 2024 e crescer a um CAGR de 5,40% para atingir US$ 74,41 bilhões até 2029.

Qual é o tamanho atual do mercado de amidos industriais?

Em 2024, o tamanho do mercado de amidos industriais deverá atingir US$ 57,21 bilhões.

Quem são os principais atores do mercado de amidos industriais?

AGRANA Beteiligungs-AG, Archer Daniels Midland Company, The Tereos Group, Tate & Lyle, Cargill Incorporated são as principais empresas que atuam no mercado de amidos industriais.

Qual é a região que mais cresce no mercado de amidos industriais?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de amidos industriais?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Amidos Industriais.

Que anos esse mercado de amidos industriais cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de amidos industriais foi estimado em US$ 54,28 bilhões. O relatório abrange o tamanho histórico do mercado de amidos industriais para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de amidos industriais para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Amido Industrial

Estatísticas para a participação de mercado de amido industrial em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Amido Industrial inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.