Tamanho e Participação do Mercado de Sensores Industriais

Análise do Mercado de Sensores Industriais pela Mordor Intelligence

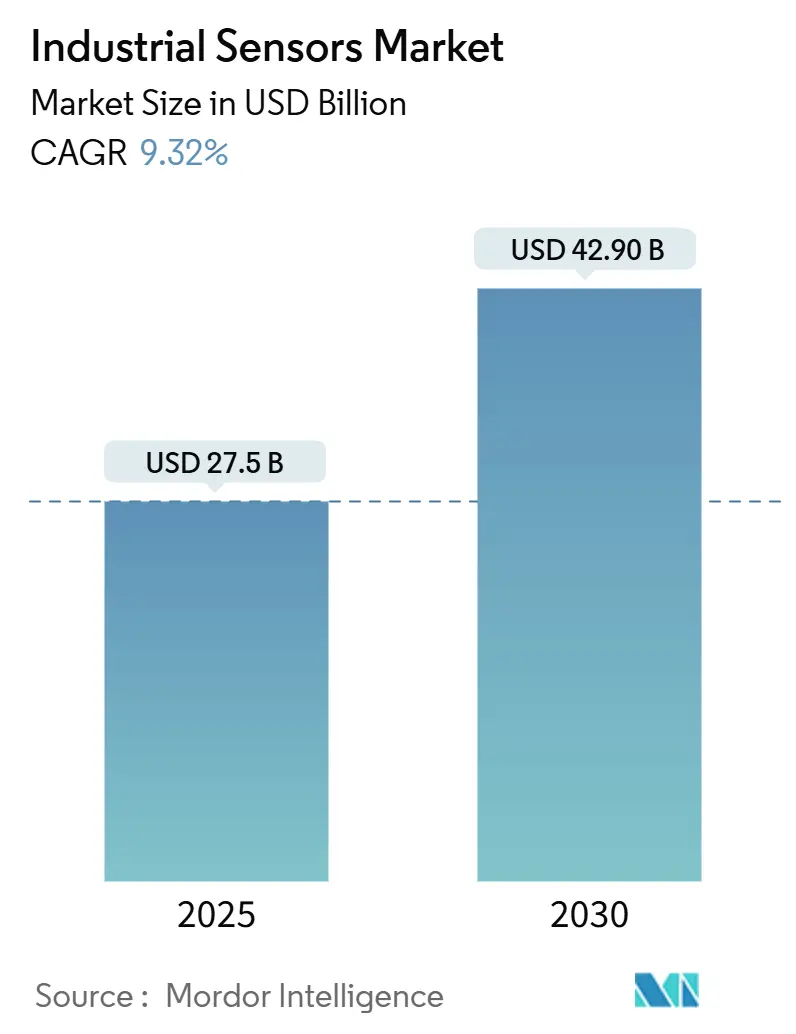

O mercado de sensores industriais atingiu USD 27,5 bilhões em 2025 e está previsto para avançar para USD 42,9 bilhões até 2030, registrando uma CAGR de 9,3%. A forte demanda deriva da crescente digitalização de fábricas, maior penetração de dispositivos preparados para edge e maior disponibilidade de protocolos de comunicação abertos que simplificam a integração de sistemas. Os fabricantes veem as redes densas de sensores como os "olhos e ouvidos" das operações automatizadas, permitindo decisões mais rápidas no chão de fábrica sem rotear todos os dados para a nuvem. Setores intensivos em energia agora implantam sensoriamento granular para cumprir mandatos de descarbonização cada vez mais rigorosos, enquanto plantas existentes aceleram retrofits IO-Link para desbloquear dados de saúde de ativos. No front tecnológico, IA em sensores e conectividade multiprotocolo estão redefinindo o mercado de sensores industriais, aumentando a responsividade e resiliência em ambientes críticos. [1]Siemens AG, "Earnings Release and Financial Results Q2 FY 2025," Siemens, siemens.com

Principais Conclusões do Relatório

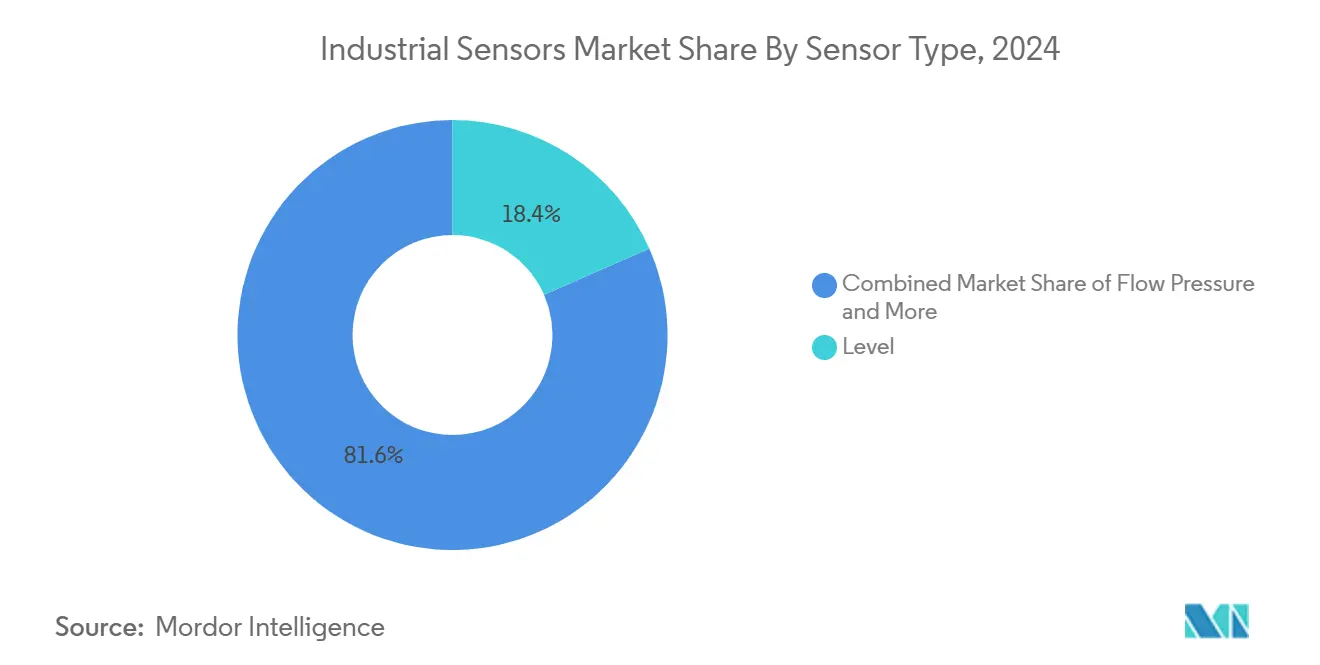

- Por tipo de sensor, sensores de nível lideraram com 18,4% de participação na receita em 2024, enquanto sensores de imagem/visão são projetados para registrar a mais rápida CAGR de 11,2% até 2030.

- Por setor de usuário final, manufatura discreta deteve 31% da participação do mercado de sensores industriais em 2024; ciências da vida e farmacêuticos devem expandir a uma CAGR de 9,8% até 2030.

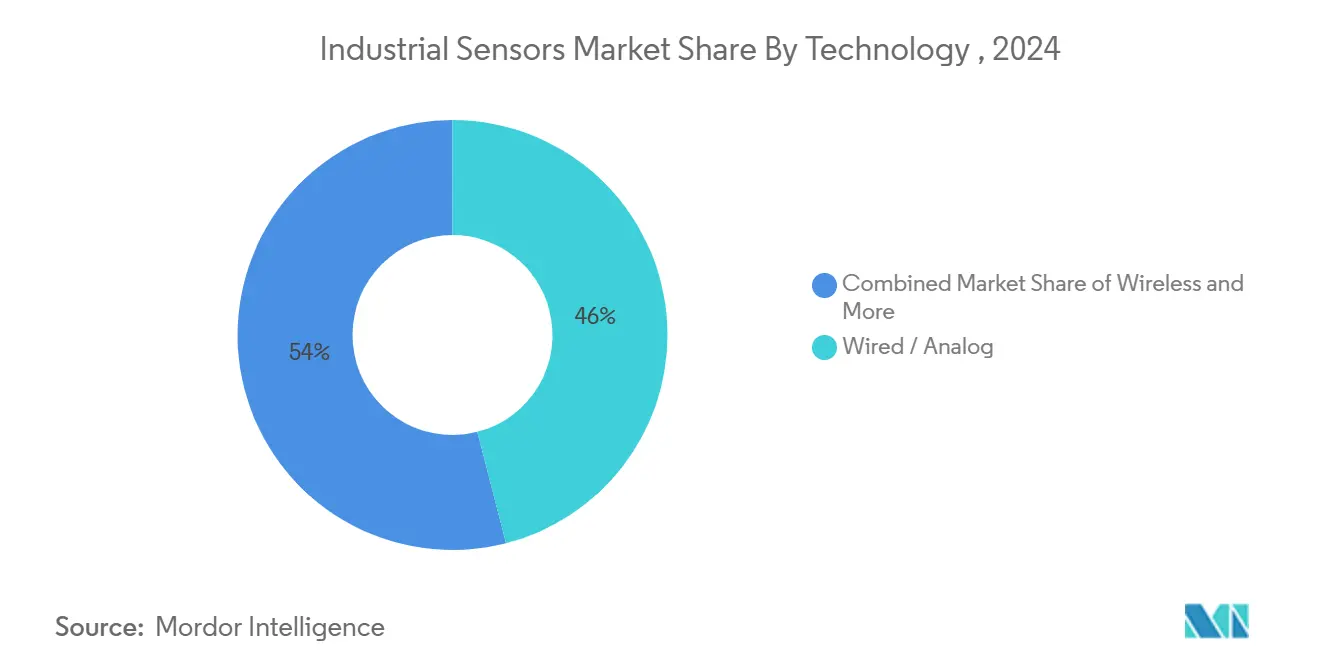

- Por tecnologia, dispositivos com fio/analógicos mantiveram 46% de participação do tamanho do mercado de sensores industriais em 2024, enquanto sensores edge-AI/virtuais são previstos para subir a uma CAGR de 12,8%.

- Por protocolo de comunicação, fieldbus permaneceu dominante com 42% em 2024 e IO-Link está avançando a uma CAGR de 12%, a mais rápida dentro de novas instalações.

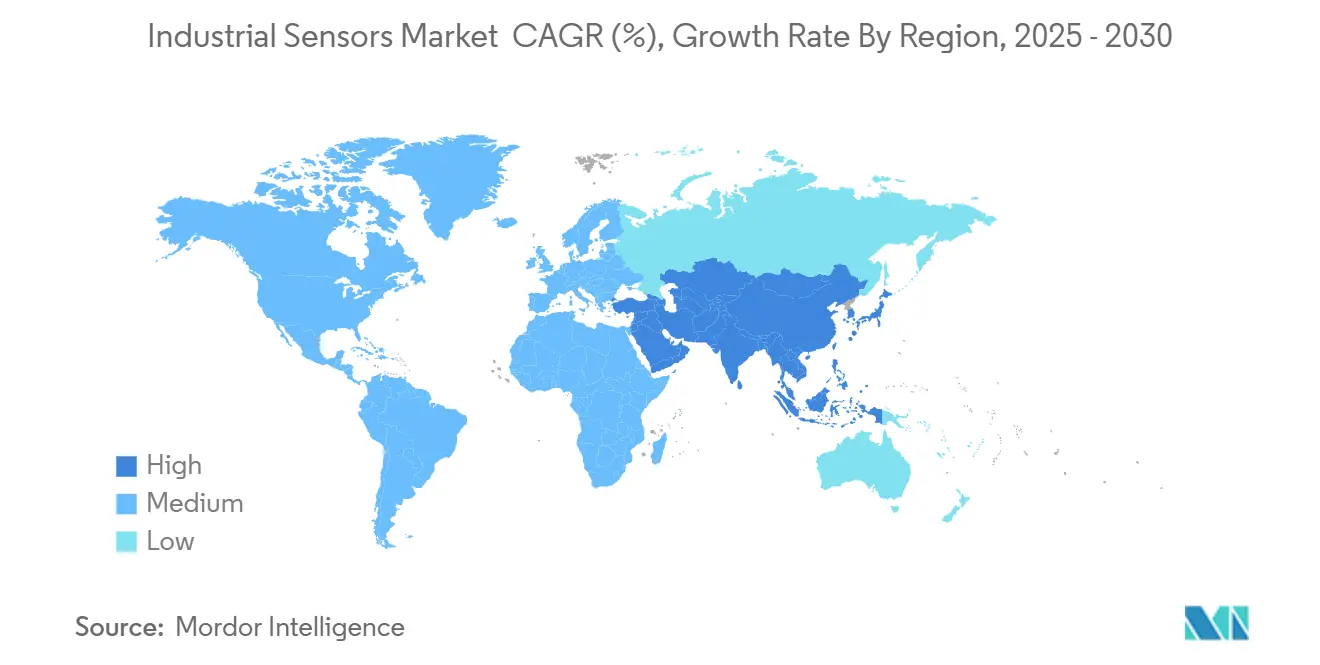

- Por geografia, Ásia-Pacífico representou 44% da receita de 2024 e espera-se que registre uma CAGR de 9,3%, a mais alta entre as regiões.

Tendências e Insights do Mercado Global de Sensores Industriais

Análise de Impacto dos Impulsionadores

| Impulsionador | (≈) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Surto de adoção da Indústria 4.0 / IIoT | 2.80% | Global, APAC liderando | Médio prazo (2-4 anos) |

| Demanda por manutenção preditiva e monitoramento remoto | 2.10% | América do Norte e UE se espalhando para APAC | Curto prazo (≤ 2 anos) |

| Expansão de fábricas inteligentes centradas em robôs | 1.90% | APAC núcleo, transbordamento para MEA | Médio prazo (2-4 anos) |

| Nós de sensores Edge-AI reduzem latência na nuvem | 1.70% | Global, centros de manufatura avançada | Longo prazo (≥ 4 anos) |

| Onda de retrofit IO-Link em plantas existentes | 1.20% | Europa e América do Norte instalações legadas | Curto prazo (≤ 2 anos) |

| Mandatos de zero líquido impulsionam sensoriamento granular de energia | 1.50% | UE liderando, expandindo globalmente | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Surto de Adoção da Indústria 4.0 / IIoT

Fabricantes sob pressão competitiva para digitalizar operações continuam alimentando um crescimento no mercado de sensores industriais. Grades densas de sensores sustentam arquiteturas IIoT que coletam dados em tempo real sobre temperatura, pressão e fluxo, transformando máquinas anteriormente desconectadas em ativos inteligentes. O investimento em edge computing está projetado para subir acentuadamente enquanto plantas transferem análises mais próximo ao processo, reduzindo latência e aliviando demandas de largura de banda na nuvem. A tendência é pronunciada na Ásia-Pacífico onde mandatos de fábrica inteligente da China e liderança em automação do Japão aceleram a adoção de sensores.[2]U.S. Chamber of Commerce, "Was Made in China 2025 Successful?," uschamber.com

Demanda por Manutenção Preditiva e Monitoramento Remoto

Estratégias de manutenção orientadas por dados estão ganhando tração porque a detecção precoce de falhas reduz tempo de inatividade custoso. Instalações implantando sensores de vibração, térmicos e acústicos acoplados com modelos de IA edge alcançam precisões de previsão acima de 90% enquanto reduzem tráfego de rede. Indústrias de processo valorizam essas capacidades devido a requisitos rigorosos de segurança, mas cálculos de ROI devem considerar trabalho de integração e mudança organizacional.

Expansão de Fábricas Inteligentes Centradas em Robôs

Instalações de robôs industriais concentradas no Leste Asiático estimulam novos pedidos para sensores de proximidade, visão e força. Robôs colaborativos introduzem novas necessidades para consciência ambiental em tempo real e funções de segurança humano-máquina. O impulso de fábrica inteligente de USD 1,9 bilhão da Coreia do Sul exemplifica o scale-up apoiado por políticas de sensores-ricos. [3]International Trade Administration, "South Korea - Manufacturing Technology - Smart Factory," U.S. Department of Commerce, trade.govRobôs móveis autônomos em armazéns ampliam ainda mais a demanda por sensores de navegação e detecção de obstáculos.

Análise de Impacto das Restrições

| Restrição | (≈) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto capex e complexidade de integração | -1.80% | Global, PMEs mais atingidas | Curto prazo (≤ 2 anos) |

| Vulnerabilidades de cibersegurança de sensores em rede | -1.40% | Reguladores América do Norte e UE | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Capex e Complexidade de Integração

Pequenas e médias empresas frequentemente enfrentam custos totais de projeto três a quatro vezes maiores que a lista de materiais uma vez que atualizações de rede, middleware e serviços de integração são incluídos. Retrofitting de plataformas legadas MES e ERP para acomodar saídas heterogêneas de sensores prolonga implementação e demanda talento especialista.

Vulnerabilidades de Cibersegurança de Sensores em Rede

Conectividade expandida aumenta a superfície de ataque industrial. Escrutínio regulatório como regras recentes dos EUA sobre fluxos de dados sensíveis intensifica o fardo de conformidade. Plantas devem implantar criptografia, segmentação e gerenciamento contínuo de patches no nível do sensor, esticando orçamentos e habilidades.

Análise de Segmentos

Por Tipo de Sensor: Sensores de Nível Lideram Apesar do Crescimento de Visão

Sensores de nível representaram 18,4% da receita de 2024, ancorando o mercado de sensores industriais com funcionalidade indispensável de controle de inventário em operações químicas, petróleo e tratamento de água. Dispositivos de imagem/visão, enquanto isso, são previstos para uma CAGR de 11,2% conforme sistemas de visão de máquina inline proliferam para detecção automatizada de defeitos. Versões analógicas com fio permanecem amplamente difundidas porque fábricas valorizam confiabilidade comprovada, mas variantes digitais com autodiagnóstico estão avançando rapidamente. Fornecedores estão miniaturizando sensores MEMS de pressão e fluxo para tarefas de monitoramento de energia alinhadas com mandatos ESG.

Tendências de segunda ordem apontam para plataformas de sensoriamento híbrido que combinam técnicas ópticas e ultrassônicas para aumentar precisão para medições desafiadoras de material sólido. IA edge incorporada dentro de câmeras compactas agora permite detecção de anomalias no dispositivo sem tensão de largura de banda. Essas dinâmicas posicionam o tamanho do mercado de sensores industriais para medição de nível para manter uma participação dominante mesmo quando tecnologias emergentes de imagem capturam gastos incrementais.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Setor de Usuário Final: Dominância da Manufatura em Meio à Aceleração Farmacêutica

Manufatura discreta deteve 31% da participação do mercado de sensores industriais em 2024 devido a investimentos persistentes em linhas automotivas e eletrônicas. Demanda robusta por monitoramento contínuo de equipamentos mantém fábricas atualizando para sensores multifuncionais que capturam dados de vibração, temperatura e posição simultaneamente. Ciências da vida e farmacêuticos são projetados para alcançar uma CAGR de 9,8% até 2030, beneficiando-se de protocolos de validação mais rigorosos para ambientes de produção estéril e adoção mais ampla de linhas de manufatura contínua.

Fabricantes em químicos e petroquímicos implantam soluções robustas para monitoramento de emissões dentro de estruturas de gêmeo digital visando otimizar rendimento. Operadores de mineração experimentam com sistemas de enxame-robótico que dependem de sensoriamento ambiental denso para navegar zonas perigosas. Concessionárias modernizando redes integram sensores de fibra óptica e piezoelétricos para melhorar previsão de geração renovável e gestão de ativos de equipamentos, estendendo a indústria de sensores industriais para novos verticais de energia.

Por Tecnologia: Persistência Analógica Desafia Transição Digital

Dispositivos analógicos com fio mantiveram 46% de participação na receita em 2024, sublinhando um foco conservador na integridade do sinal para loops críticos. Sensores digitais inteligentes que incorporam diagnósticos estão ganhando, particularmente na produção de alta mistura onde configuração remota reduz tempos de changeover. Sensores edge-AI ou virtuais devem registrar a mais rápida CAGR de 12,8% conforme modelos de software inferem parâmetros difíceis de medir como desgaste de ferramentas, expandindo o mercado endereçável de sensores industriais.

Arquiteturas híbridas combinando confiabilidade analógica com análises digitais ajudam sites existentes a evitar custos de substituição total. Adoção sem fio permanece nicho, limitada por desafios de vida útil da bateria e interferência eletromagnética, mas avanços em coleta de energia e pilhas de rádio adaptativas gradualmente melhoram ROI.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Protocolo de Comunicação: Resiliência Fieldbus em Meio ao Crescimento Ethernet

Redes fieldbus legadas ainda representam 42% dos nós instalados, ajudadas por décadas de desempenho determinístico em ambientes hostis. Contudo, novas compras tendem para protocolos baseados em Ethernet, com PROFINET capturando 23%, EtherNet/IP 21% e EtherCAT 16% dos embarques de 2024. A CAGR de 12% do IO-Link deriva de características de retrofit fáceis que encurtam cronogramas de projeto e expõem metadados ricos de sensores. Mestres multiprotocolo agora suportam operação simultânea fieldbus e Ethernet, permitindo modernização por etapas da infraestrutura do mercado de sensores industriais.

Análise Geográfica

Ásia-Pacífico capturou 44% dos gastos de 2024, refletindo incentivos de política contínuos e um ecossistema robótico forte. China domina instalações, impulsionada pelo programa Made in China 2025 e uma participação de 52% dos embarques globais de robôs industriais, traduzindo-se em pedidos vigorosos de sensores através de centros automotivos e eletrônicos de consumo. Japão contribui com tecnologias de automação de ponta, enquanto co-investimento governamental da Coreia do Sul acelera penetração de fábrica inteligente.

América do Norte permanece fundamental para produção de alta mistura e baixo volume e renovação de infraestrutura energética. Plantas integram sensores edge-AI para avançar manutenção preditiva e aumentar segurança da força de trabalho. O crescimento do mercado europeu alinha com regras de descarbonização que requerem monitoramento contínuo de emissões, estimulando demanda por sensores de fluxo e análise de gás de alta precisão. Economias emergentes no Oriente Médio, África e América do Sul aumentam adoção para projetos de mineração, metais e geração de energia conforme construções de infraestrutura ganham momentum.

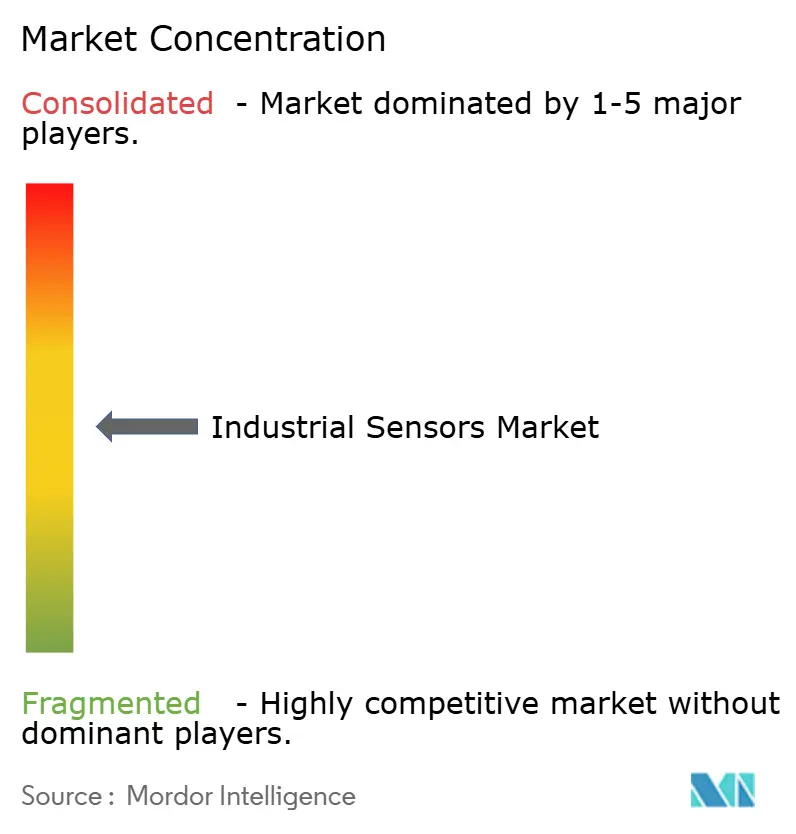

Cenário Competitivo

O mercado de sensores industriais é moderadamente fragmentado. Grandes da automação como Siemens, Honeywell e Texas Instruments alavancam escala e portfólios verticalmente integrados. Especialistas de médio porte como SICK e Keyence criam nichos em domínios ópticos e de segurança, enquanto recém-chegados de edge-AI abordam casos de uso sensíveis à latência. Alianças estratégicas ilustram uma estratégia de convergência: SICK e Endress+Hauser uniram ativos de análise de processo para entregar soluções zero líquido, reforçando profundidade de serviço através do ciclo de vida da planta.

Incumbentes perseguem crescimento liderado por aquisição para ampliar amplitude de produto. O movimento da TE Connectivity para componentes de rede elétrica adiciona um fluxo de receita rico em sensores. A compra da onsemi de uma firma de imagem SWIR a posiciona para visão 3D em configurações industriais hostis. Vantagem competitiva está progressivamente ligada a software incorporado e interoperabilidade de ecossistema ao invés de especificações discretas de hardware.

Fornecedores se diferenciam através de confiabilidade, endurecimento de cibersegurança e modelos de resultado pesados em serviço. Clientes cada vez mais buscam ofertas turnkey que agrupam hardware, conectividade, análises e suporte, abrindo portas para modelos de negócio centrados em plataforma.

Líderes da Indústria de Sensores Industriais

-

Siemens AG

-

Honeywell International Inc.

-

Rockwell Automation Inc.

-

Texas Instruments Inc.

-

Bosch Sensortec GmbH

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: Siemens AG projetou crescimento de receita Digital Industries de 6%-9% para FY 2025, sublinhando robusta integração de sensores industriais dentro de projetos de automação

- Fevereiro 2025: TE Connectivity concordou em adquirir Richards Manufacturing, ampliando sua pegada de sensoriamento na modernização de rede elétrica

- Fevereiro 2025: Honeywell revelou um plano de reestruturação para formar três empresas independentes focadas em automação e aeroespacial, afiando sua estratégia de sensores industriais

- Janeiro 2025: Curtiss-Wright completou a compra de USD 200 milhões da Ultra Nuclear Limited, adicionando sensores de pressão e temperatura de grau nuclear de alta confiabilidade

Escopo do Relatório do Mercado Global de Sensores Industriais

O mercado de sensores industriais é segmentado por tipo de sensor (fluxo, pressão, proximidade (área, medição de nível, temperatura, imagem, fotoelétrico, outro tipo de sensoriamento), por vertical de usuário final (químico e farmacêutico, mineração e metal, energia, alimentos e bebidas, ciências da vida, aeroespacial e militar, e água e águas residuais), e por geografia (América do Norte [Estados Unidos, Canadá], Europa [Alemanha, Reino Unido, França, Resto da Europa], Ásia Pacífico [China, Japão, Coreia do Sul, Resto da Ásia Pacífico], América Latina, Oriente Médio e África). O relatório oferece previsões de mercado e tamanho em valor (USD) para todos os segmentos acima.

| Fluxo |

| Pressão |

| Proximidade / Área |

| Nível |

| Temperatura |

| Imagem / Visão |

| Fotoelétrico |

| Outros Tipos |

| Químico e Petroquímico |

| Mineração e Metais |

| Energia e Potência |

| Alimentos e Bebidas |

| Ciências da Vida e Farmacêuticos |

| Aeroespacial e Defesa |

| Água e Águas Residuais |

| Outras Indústrias |

| Com Fio / Analógico |

| Com Fio / Digital (Inteligente) |

| Sem Fio |

| Edge-AI / Sensores Virtuais |

| Fieldbus (ex., PROFIBUS, Modbus) |

| Ethernet Industrial (PROFINET, EtherNet/IP, EtherCAT) |

| IO-Link |

| ICPs Sem Fio (Wi-Sun, 6LoWPAN, BLE-Mesh) |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| América do Sul | Brasil |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Resto da Europa | |

| APAC | China |

| Japão | |

| Coreia do Sul | |

| Vietnã | |

| Resto da APAC | |

| Oriente Médio e África |

| Por Tipo de Sensor | Fluxo | |

| Pressão | ||

| Proximidade / Área | ||

| Nível | ||

| Temperatura | ||

| Imagem / Visão | ||

| Fotoelétrico | ||

| Outros Tipos | ||

| Por Setor de Usuário Final | Químico e Petroquímico | |

| Mineração e Metais | ||

| Energia e Potência | ||

| Alimentos e Bebidas | ||

| Ciências da Vida e Farmacêuticos | ||

| Aeroespacial e Defesa | ||

| Água e Águas Residuais | ||

| Outras Indústrias | ||

| Por Tecnologia | Com Fio / Analógico | |

| Com Fio / Digital (Inteligente) | ||

| Sem Fio | ||

| Edge-AI / Sensores Virtuais | ||

| Por Protocolo de Comunicação | Fieldbus (ex., PROFIBUS, Modbus) | |

| Ethernet Industrial (PROFINET, EtherNet/IP, EtherCAT) | ||

| IO-Link | ||

| ICPs Sem Fio (Wi-Sun, 6LoWPAN, BLE-Mesh) | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Resto da Europa | ||

| APAC | China | |

| Japão | ||

| Coreia do Sul | ||

| Vietnã | ||

| Resto da APAC | ||

| Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de sensores industriais?

O mercado está em USD 27,5 bilhões em 2025 e está projetado para alcançar USD 42,9 bilhões até 2030.

Qual região lidera a demanda por sensores industriais?

Ásia-Pacífico detém 44% da receita global, beneficiando-se de programas de automação em larga escala na China, Japão e Coreia do Sul.

Qual categoria de sensor está crescendo mais rapidamente?

Sensores de imagem/visão são previstos para expandir a uma CAGR de 11,2% até 2030 conforme visão de máquina se espalha através de tarefas de inspeção de qualidade.

Quão rapidamente os sensores edge-AI estão se expandindo?

Sensores edge-AI/virtuais representam a classe de tecnologia de crescimento mais rápido com uma CAGR de 12,8%, impulsionada por análises em tempo real no nível do dispositivo.

Que protocolo de comunicação está ganhando tração para retrofits?

IO-Link está avançando a uma CAGR de 12% porque simplifica cabeamento e desbloqueia diagnósticos ricos para equipamentos existentes.

Por que cibersegurança é uma restrição na adoção de sensores?

Sensores em rede ampliam superfícies de ataque, e novas regulamentações exigem medidas abrangentes de criptografia, segmentação e gerenciamento de vulnerabilidade.

Página atualizada pela última vez em: