Análise de Mercado de Ureia

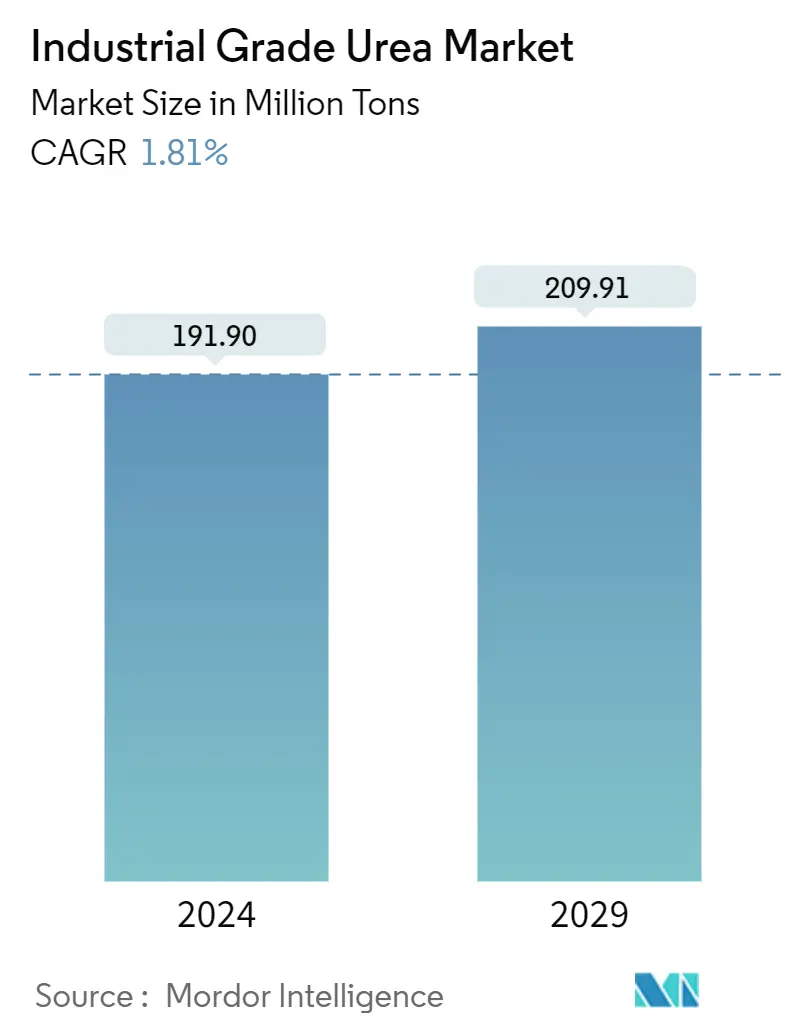

O tamanho do mercado Ureia de grau industrial é estimado em 191,90 milhões de toneladas em 2024 e deve atingir 209,91 milhões de toneladas em 2029, crescendo a um CAGR de 1,81% durante o período de previsão (2024-2029).

Considerando a situação da pandemia de COVID-19, vários países foram forçados a entrar em lockdown, o que levou as pessoas a minimizar o uso de veículos pessoais. Além disso, as fábricas automotivas estavam temporariamente paradas, levando a um declínio no consumo de catalisadores à base de ureia. No entanto, o mercado se recuperou em 2021. Espera-se que cresça a um ritmo significativo durante os próximos anos.

- No curto prazo, espera-se que a alta aplicabilidade da ureia de grau técnico, o aumento da demanda do setor automotivo e o aumento do uso no segmento de fertilizantes impulsionem o crescimento do mercado.

- O uso indiscriminado de ureia em regiões críticas e a flutuação dos preços provavelmente prejudicarão o crescimento do mercado.

- O uso de ureia de grau industrial na construção ecológica provavelmente criará oportunidades para o mercado nos próximos anos.

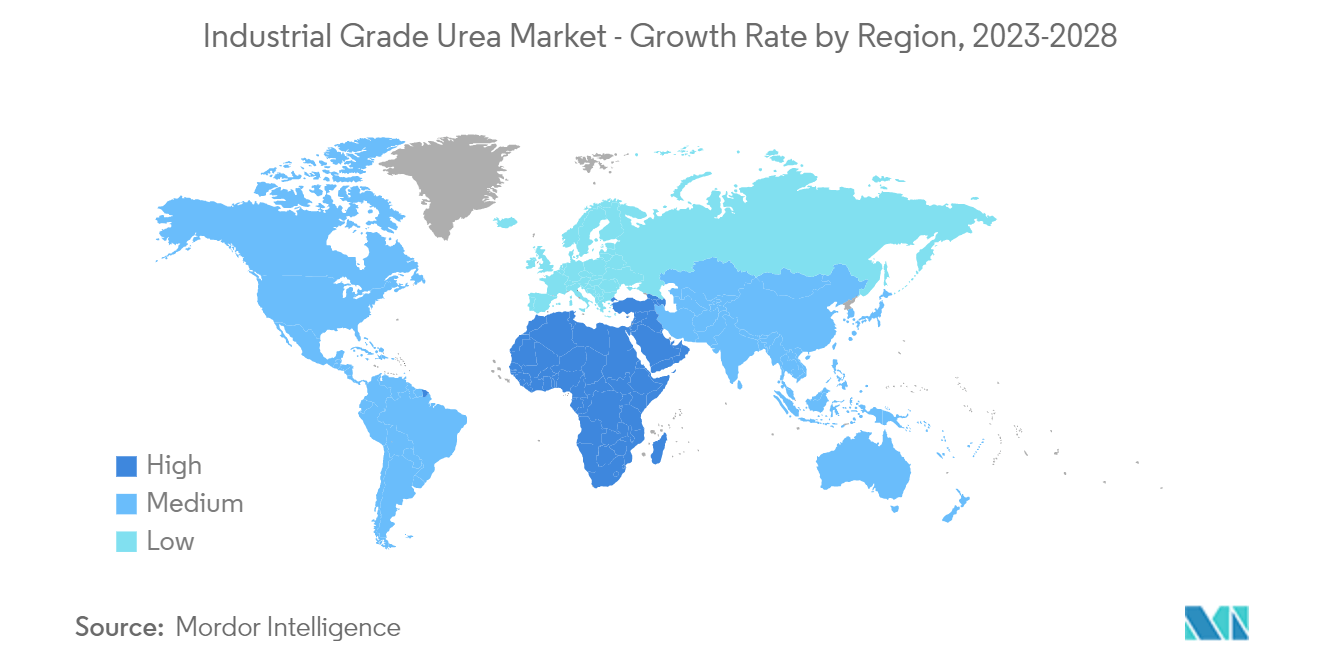

- Espera-se que a região Ásia-Pacífico domine o mercado. No entanto, o Oriente Médio e a África provavelmente testemunharão o CAGR mais alto durante o período de previsão.

Tendências do Mercado de Ureia

Segmento agrícola dominará o mercado

- A ureia (NH2)2CO é um composto químico orgânico incolor conhecido como carbamida. É altamente solúvel em água e tem um pKa próximo de zero. Mais de 90% da produção mundial de ureia é usada como fertilizante liberador de nitrogênio. A ureia tem o maior teor de nitrogênio de todos os fertilizantes nitrogenados sólidos de uso comum (46,7%). Portanto, tem o menor custo de transporte por unidade de nutrientes nitrogenados.

- No solo, hidrolisa-se de volta a amônia e dióxido de carbono. As bactérias oxidam a amônia no solo em nitrato, que as plantas podem absorver. A ureia também é usada em muitas formulações de fertilizantes sólidos multicomponentes. A ureia é altamente solúvel em água, portanto, muito adequada para uso em soluções de fertilizantes (em combinação com nitrato de amônio UAN), por exemplo, em fertilizantes de 'alimentação foliar'. Para o uso de fertilizantes, os grânulos são preferidos devido à sua distribuição granulométrica mais estreita, uma vantagem para a aplicação mecânica.

- Os fertilizantes nitrogenados são métodos viáveis para expandir a produtividade e a rentabilidade das culturas, particularmente na zona não-chernozem e áreas úmidas. Os fertilizantes nitrogenados são especialmente utilizados como suplementos para as culturas e são utilizados principalmente na indústria agrícola para colheita.

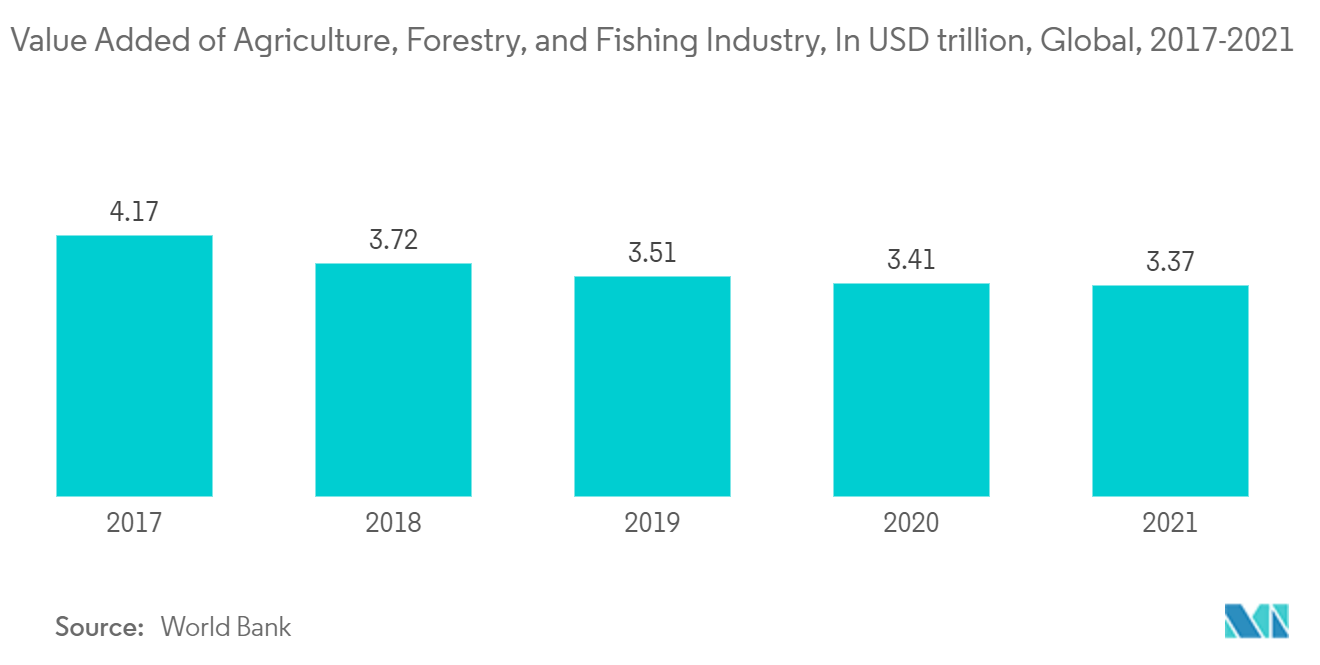

- De acordo com o Banco Mundial, o valor total das indústrias agrícola, florestal e pesqueira representou US$ 4,17 trilhões em 2021, ante US$ 3,72 trilhões no ano anterior.

- A região Ásia-Pacífico tem grande dependência de fertilizantes nitrogenados atualmente. No entanto, o uso de fertilizantes nitrogenados, o mau manejo nutricional, o declínio da fertilidade do solo, a falta de insumos complementares e os fracos sistemas de comercialização e distribuição são algumas das preocupações no setor agrícola da Ásia-Pacífico. Independentemente disso, a demanda por fertilizantes nitrogenados ainda deve dominar o mercado de fertilizantes na região nos próximos anos, o que provavelmente continuará impulsionando o consumo do mercado de ureia.

- Além disso, a agricultura é a principal fonte de subsistência em todo o mundo. Países como Índia e Estados Unidos, entre outros, estão testemunhando um crescimento positivo no setor agrícola. Portanto, espera-se que a demanda por amônia impulsione o mercado durante o período de previsão.

- Para o AF22, o governo indiano estabeleceu uma meta recorde para os agricultores aumentarem a produção de grãos em 2%, com 307,31 milhões de toneladas de grãos alimentares. No ano fiscal 21, a produção foi registrada em 303,34 milhões de toneladas contra uma meta de 301 milhões de toneladas. Assim, espera-se que esses fatores aumentem a demanda por fertilizantes, impulsionando o mercado estudado.

- Além disso, a indústria agrícola americana testemunhou os maiores níveis anuais de exportação já registrados em 2021. Os dados comerciais de 2021 publicados pelo Departamento de Comércio mostram que as exportações de produtos agrícolas e alimentícios dos EUA para o mundo totalizaram US$ 177 bilhões, superando o total de 2020 em 18%, impulsionadas por preços mais altos e maiores quantidades à medida que a demanda global se fortalece.

- O setor agrícola na América Latina e no Caribe testemunhou um crescimento significativo no passado recente. De acordo com a Organização para a Cooperação e Desenvolvimento Econômico (OCDE) e a Organização das Nações Unidas para a Alimentação e a Agricultura (FAO), a produção agrícola e pesqueira deve crescer 17% durante o período de previsão. Cerca de 53% desse crescimento deve vir do aumento da produção agrícola.

Região Ásia-Pacífico dominará o mercado

- A região Ásia-Pacífico responde pela maior participação de mercado, seguida pela América do Norte.

- Com o aumento da população, desenvolvimentos nas indústrias agrícolas estão ocorrendo em países como Índia e China. Isso aumenta o consumo de fertilizantes nitrogenados, impulsionando o mercado.

- Além da indústria agrícola, o consumo também está aumentando com os avanços nas indústrias química, automobilística e médica.

- As autoridades chinesas estão impondo novos obstáculos para os exportadores de fertilizantes em meio a crescentes preocupações com o aumento dos preços da energia e da produção de alimentos, o que pode piorar um choque global de preços e a inflação de alimentos.

- A China é um dos maiores produtores de resina ureia-formaldeído do mundo. As resinas ureia-formaldeído são utilizadas na construção civil como adesivos para colagem de compensados, aglomerados e outros produtos de madeira.

- De acordo com o Escritório Nacional de Estatísticas, em 2021, a produção de grãos totalizou 682,9 milhões de toneladas, ante 650 milhões de toneladas no ano passado, registrando aumento de 2%. A área plantada de milho subiu 5% em relação ao ano passado, e a produção subiu 4,6%. O uso crescente de fertilizantes para aumentar a produtividade para acompanhar o declínio da área cultivada deve impulsionar o mercado no país.

- A China exportou 849 mil toneladas de ureia de julho de 2022 a setembro de 2022, ante 303 mil toneladas e 421 mil toneladas no 1º trimestre de 2022 e no segundo trimestre de 2022, respectivamente.

- De acordo com a OICA, a China tem a base de produção automotiva mais significativa do mundo, com uma produção total de veículos de 26,08 milhões de unidades em 2021, registrando um aumento de 3% em comparação com 25,23 milhões de unidades produzidas no ano passado.

- Em 2021, as vendas no varejo de fertilizantes na Índia caíram 12,4% de abril a julho em relação aos quatro meses do ano passado. Todos os principais nutrientes registraram vendas menores, e a ureia observou a maior queda, de 12,8%.

- De acordo com a Associação de Fertilizantes da Índia, a produção total de fertilizantes ficou em 43,49 milhões de toneladas durante 2020-21, mostrando um aumento de 1,7% em relação a 2019-20. A produção de ureia ficou em 24,60 milhões de MT, de fertilizantes complexos NP/NPK em 9,32 milhões de MT e de SSP em 4,92 milhões de MT em 2020-21, registrando aumento de 0,6%, 7,6% e 15,8%, respectivamente, em relação a 2019-20. No entanto, a produção de DAP em 3,77 milhões de MT testemunhou uma queda acentuada de 17,1% durante o mesmo período.

- Além disso, a Índia está entre os maiores produtores de automóveis do mundo. Segundo a OICA, a produção automotiva no país ficou em 4,4 milhões de unidades em 2021, registrando um aumento de 30% em relação às 3,38 milhões de unidades produzidas no mesmo período do ano passado.

Visão geral da indústria de ureia

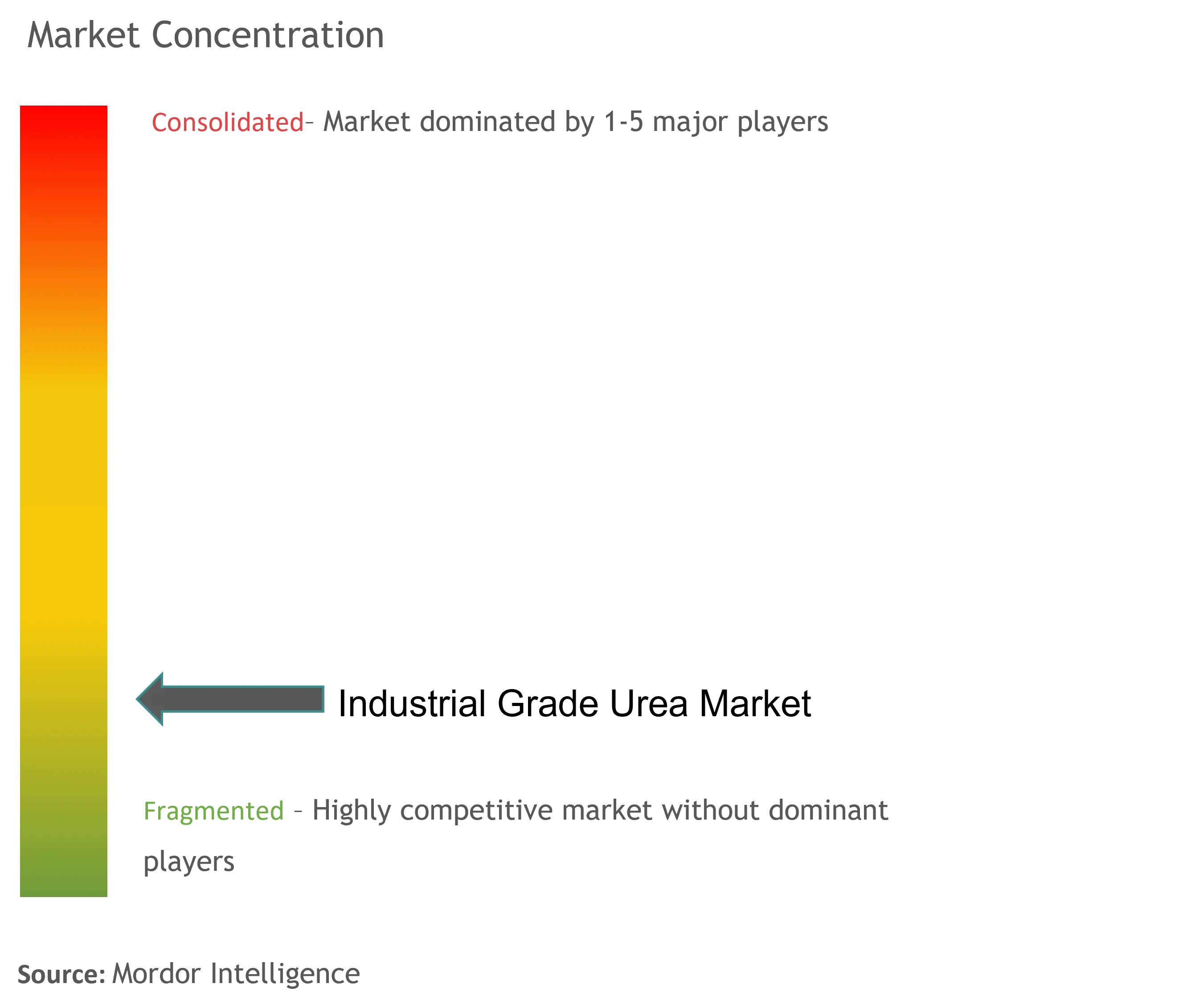

O mercado de ureia de grau industrial é fragmentado, onde muitos jogadores, detendo uma pequena participação na capacidade de produção global, têm operado na indústria. Alguns dos principais participantes do mercado incluem Industries Qatar, SABIC, OCI NV, YARA e CF Industries Holdings Inc., entre outros.

Líderes de Mercado de Ureia

-

SABIC

-

Yara

-

OCI NV

-

Industries Qatar

-

CF Industries Holdings Inc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Ureia

- Novembro de 2022 OCI NV investiu US$ 5 bilhões para expandir seu complexo no leste do Texas. A empresa planeja adicionar uma planta que usa amônia e dióxido de carbono para produzir 2.200 toneladas métricas de ureia diariamente.

- Junho de 2022 A Pupuk Kaltim anunciou seus planos de expandir suas operações construindo uma fábrica na Baía de Bintuni, na Indonésia, que produzirá ureia, aumentando sua capacidade geral de produção.

- Maio de 2022 A Indian Farmers' Fertiliser Cooperative Limited (IFFCO) expandiu seus negócios instalando a primeira unidade de produção de nano ureia (líquido) IFFCO em Kalol, Gujarat, Índia, com um investimento de INR 175 crore (~USD 21,52 milhões).

Segmentação da Indústria de Ureia

A ureia é amplamente utilizada na resina uréia-formaldeído (UF), um polímero termofixo não transparente. É fabricado principalmente a partir de ureia e metano (formaldeído).

O mercado de ureia de grau industrial é segmentado por grau, indústria de usuário final e geografia. Por grau, o mercado é segmentado em fertilizantes, rações e técnicos. Por indústria de usuário final, o mercado é segmentado em agricultura, química, automotiva, médica e outras indústrias de usuário final. O relatório também cobre o tamanho do mercado e as previsões para o mercado ureia em 15 países nas principais regiões. Para cada segmento, o dimensionamento do mercado e as previsões foram feitos com base no volume (quilotoneladas).

| Nota | Fertilizante | ||

| Alimentar | |||

| Técnico | |||

| Indústria do usuário final | Agricultura | ||

| Químico | |||

| Automotivo | |||

| Médico | |||

| Outras indústrias de usuários finais | |||

| Geografia | Ásia-Pacífico | China | |

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Países da ASEAN | |||

| Resto da Ásia-Pacífico | |||

| América do Norte | Estados Unidos | ||

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| França | |||

| Reino Unido | |||

| Itália | |||

| Resto da Europa | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Médio Oriente e África | Arábia Saudita | ||

| África do Sul | |||

| Resto do Médio Oriente e África | |||

Perguntas frequentes sobre pesquisa de mercado de ureia

Qual é o tamanho do mercado Ureia de grau industrial?

O tamanho do mercado Ureia de grau industrial deve atingir 191,90 milhões de toneladas em 2024 e crescer a um CAGR de 1,81% para atingir 209,91 milhões de toneladas em 2029.

Qual é o tamanho atual do mercado Ureia de grau industrial?

Em 2024, o tamanho do mercado de ureia de grau industrial deve atingir 191,90 milhões de toneladas.

Quem são os chave players no mercado Ureia de grau industrial?

SABIC, Yara, OCI NV, Industries Qatar, CF Industries Holdings Inc são as principais empresas que operam no mercado de ureia de grau industrial.

Qual é a região que mais cresce no mercado Ureia de grau industrial?

Estima-se que o Oriente Médio e a África cresçam no CAGR mais alto durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado Ureia de grau industrial?

Em 2024, a Ásia-Pacífico responde pela maior participação de mercado no mercado de ureia de grau industrial.

Em que anos este mercado Ureia de grau industrial cobre e qual foi o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado Ureia de grau industrial foi estimado em 188,43 milhões de toneladas. O relatório cobre o tamanho histórico do mercado Ureia de grau industrial por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Ureia de grau industrial para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Quais são os principais fatores que impulsionam o mercado Ureia de grau industrial?

Os principais fatores que impulsionam o mercado de ureia de grau industrial são a) A ureia continua sendo um fertilizante nitrogenado crucial para melhorar o rendimento das culturas e melhorar a fertilidade do solo b) Demanda crescente nas economias em desenvolvimento devido à expansão das atividades agrícolas e projetos de infraestrutura

Nossos relatórios mais vendidos

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Relatório da indústria de fertilizantes de ureia

A ureia de grau industrial é fundamental em vários setores, notadamente na agricultura e no setor automotivo, amplificada ainda mais por um aumento nas soluções ecoconscientes e normas ambientais rigorosas. Apesar das preocupações ambientais ligadas à sua produção, a versatilidade da ureia em aplicações de dupla função, desde a redução de emissões automotivas até formulações de medicamentos médicos, impulsiona sua demanda. A região Ásia-Pacífico lidera o crescimento do mercado, graças ao aumento das atividades agrícolas e desenvolvimentos automotivos. Desafios como os riscos à saúde ligados ao uso excessivo de ureia persistem, mas o potencial do papel da ureia na construção ecológica indica uma expansão promissora do mercado. Os insights da Mordor Intelligence™ ressaltam a importância da análise de ureia na compreensão da dinâmica do mercado, projetando uma trajetória de crescimento notável para fertilizantes de ureia, alimentada por inovação contínua e uma demanda global mais ampla. Obtenha uma amostra desta análise da indústria como um download gratuito do relatório em PDF.