Análise do mercado de gases industriais

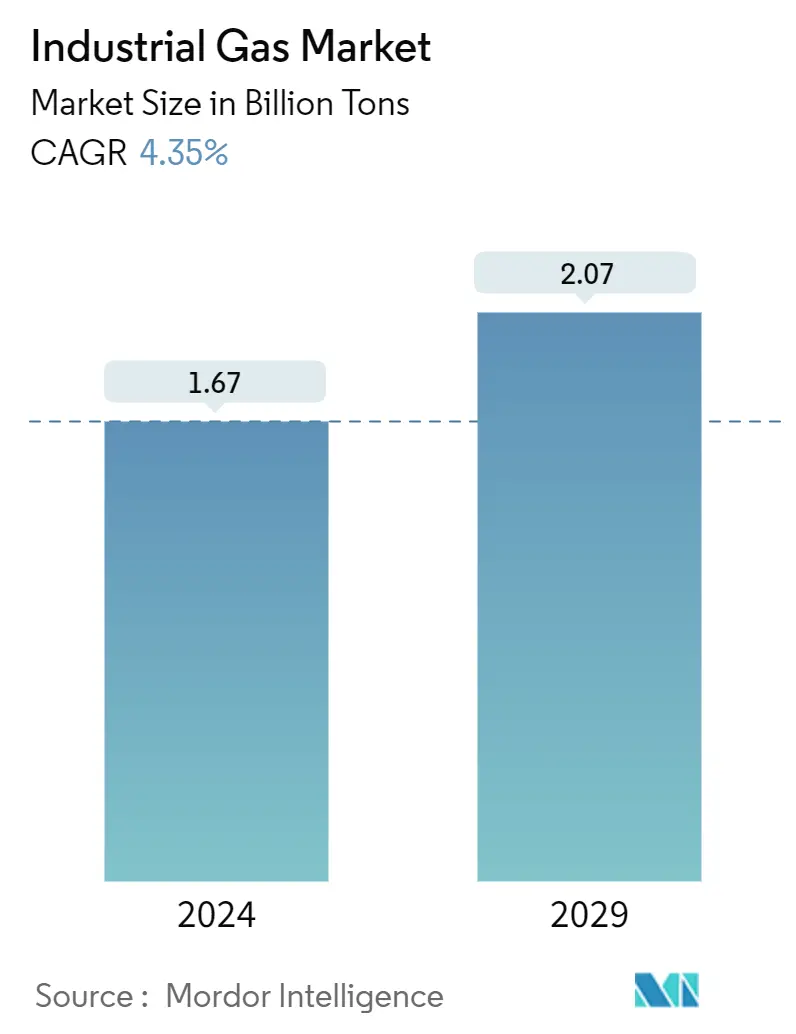

O tamanho do Mercado de Gás Industrial é estimado em 1,67 bilhão de toneladas em 2024, e deverá atingir 2,07 bilhões de toneladas até 2029, crescendo a um CAGR de 4,35% durante o período de previsão (2024-2029).

O COVID-19 impactou negativamente o mercado em 2020. O dióxido de carbono é utilizado para produzir refrigerantes e água com gás, que foi afetado devido ao cenário pandêmico. No entanto, a demanda da indústria médica por oxigênio para reanimação e terapia inalatória aumentou durante a pandemia, estimulando o crescimento do mercado.

- No curto prazo, espera-se que a crescente necessidade de fontes alternativas de energia e a crescente procura do sector da saúde impulsionem o crescimento do mercado de gás industrial.

- Regulamentações ambientais e questões de segurança são projetadas para o crescimento do mercado.

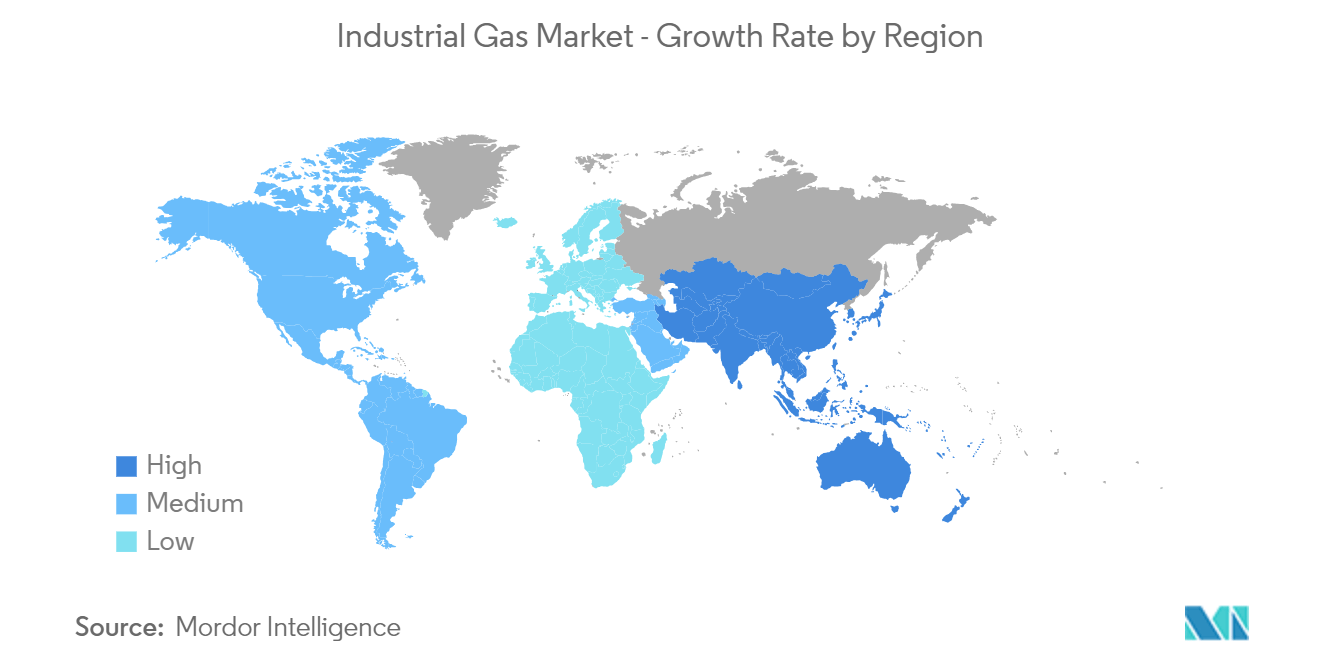

- O crescimento industrial na Ásia-Pacífico e em África provavelmente criará oportunidades de mercado nos próximos anos.

- Espera-se que a região Ásia-Pacífico domine o mercado e provavelmente testemunhe o maior CAGR durante o período de previsão.

Tendências do mercado de gases industriais

Aumento da demanda do setor médico e farmacêutico

- Gases industriais, como oxigênio, nitrogênio, dióxido de carbono, hidrogênio, metano e propano, são moléculas essenciais necessárias como agentes de reação em diversas etapas do processo na cadeia de produção química.

- Os gases industriais fornecem soluções para inertização, resfriamento de reatores e controle de pH. Petroquímicos são substâncias obtidas no refino e processamento de petróleo e gases naturais. Eles requerem atmosferas inertes para transporte e armazenamento, que são fornecidas pelo nitrogênio.

- Nas refinarias, o oxigênio é utilizado para enriquecer o ar de alimentação dos regeneradores de craqueamento catalítico, aumentando a capacidade das unidades. É utilizado em unidades de recuperação de enxofre para obter benefícios semelhantes. O oxigênio também é usado para regenerar catalisadores.

- Grandes quantidades de dióxido de carbono são utilizadas como matéria-prima na indústria de processos químicos, especialmente para a produção de metanol e ureia.

- O hidrogênio é usado principalmente no refino de petróleo e na fabricação de produtos químicos. O hidrogênio é usado como matéria-prima na produção de dois produtos químicos industriais, amônia e metanol. Nas refinarias, é utilizado em diversos procedimentos de hidrodessulfurização (HDS) e hidrocraqueamento.

- O metano é utilizado como matéria-prima na indústria química para a produção de metanol, amônia sintética, acetileno e cloreto de metileno, entre outros. Além disso, o propano é utilizado na produção de etileno e propileno.

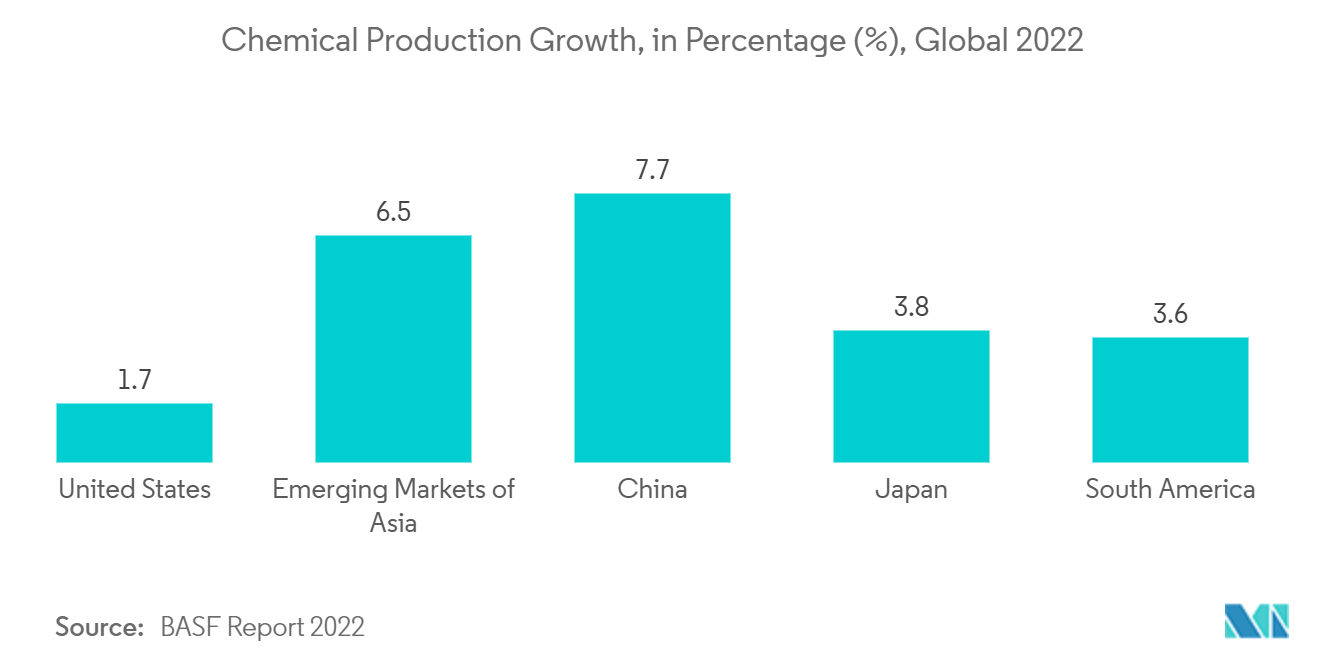

- Prevê-se que a indústria química em todo o mundo testemunhe um crescimento, devido ao aumento do consumo, ao aumento da procura de exportação e à facilitação de iniciativas governamentais.

- A Ásia-Pacífico cresceu e se tornou o centro do processamento químico em todo o mundo. A indústria química em países como China, Índia e Japão tem crescido rapidamente. A maior proporção do mercado global de produtos químicos é, de longe, detida pela Ásia. Desde 2012, tem sido continuamente responsável por mais de metade do mercado global de produtos químicos.

-

- A produção química na Ásia aumentou globalmente 4,2% em 2022. No entanto, isto varia muito de país para país. A Índia registou um aumento significativo na produção (+4,6%). Em contrapartida, a produção no Japão, na Coreia do Sul e em Taiwan caiu 3,0%, 7,4% e 12,9%, respetivamente.

- Em contraste, a produção química dos EUA aumentou 2,3% em 2022. No entanto, o impacto subjacente das perdas de produção relacionadas com as condições meteorológicas em 2021 desempenhou um papel importante. Enquanto isso, a produção na América do Sul cresceu 2,6% em 2022, um pouco mais lento que no ano anterior (+3,6%).

- Assim, espera-se que os factores acima mencionados influenciem a procura de gases industriais utilizados na indústria química.

Ásia-Pacífico dominará o mercado de gás industrial

- A Ásia-Pacífico é o maior mercado de gases industriais. A China foi responsável por grande parte do consumo na região. No entanto, espera-se que a Índia testemunhe o crescimento mais rápido da região.

- Prevê-se que a indústria aeroespacial da China retorne à rentabilidade em 2022, depois de enfrentar um declínio significativo nos anos anteriores. A Administração da Aviação Civil da China (CAAC) estimou que o sector da aviação recuperará o tráfego doméstico para cerca de 85% dos níveis pré-pandemia.

- Os gases industriais também encontram aplicação no transporte, incluindo a fabricação de pneus usando nitrogênio pressurizado, argônio de alta pressão para airbags e dióxido de carbono e nitrogênio para soldagem precisa e segura. De acordo com o relatório da IATA (Associação Internacional de Transporte Aéreo), a Índia está prestes a se tornar o terceiro maior mercado de aviação do mundo até o final de 2030.

- De acordo com a previsão do Ministério da Habitação e Desenvolvimento Urbano-Rural, o sector da construção da China deverá manter uma quota de 6% do PIB do país até 2025. Considerando as previsões apresentadas, o governo chinês revelou um plano quinquenal em Janeiro de 2022 para tornar o sector da construção mais sustentável e orientado para a qualidade.

- Em março de 2023, a Air Liquide, um importante player de gás industrial, anunciou investir cerca de 60 milhões de euros (~US$ 65,64 milhões) para reformar duas Unidades de Separação de Ar (ASUs), que o Grupo opera na bacia industrial de Tianjin, na China. Este anúncio surge no contexto da renovação de um contrato de fornecimento de gases industriais de longo prazo com a Tianjin Bohua YongliChemical Industry Co., Ltd ('YLC'), uma subsidiária do BohuaGroup.

- A Índia é o segundo maior produtor de ferro e aço da Ásia-Pacífico e a produção aumenta rapidamente todos os anos.

- A produção de aço na Índia atingiu um nível histórico de cerca de 120 milhões de toneladas por ano, tornando-a o segundo maior produtor de aço do mundo, de acordo com o relatório do governo indiano de dezembro de 2022. O país é responsável por cerca de 4,8% da produção global de aço anualmente.

- A produção de aço bruto na Índia aumentou cerca de 5,80%, para 124,4 milhões de toneladas (TM) em 2022, em comparação com 118,2 MT em 2021, de acordo com dados da World Steel Association. A Índia produziu cerca de 10,9 toneladas de aço entre janeiro e fevereiro de 2023, uma queda de cerca de 0,2% em comparação com o mesmo período de 2022, de acordo com dados da World Steel Association.

- Espera-se que a crescente procura de ferro e aço por parte de várias indústrias e dos futuros empreendimentos siderúrgicos, juntamente com iniciativas governamentais para impulsionar o sector transformador, impulsione a utilização de unidades mecânicas de criação de gás para dar resposta aos pré-requisitos de massa dos gases modernos.

- Portanto, espera-se que os fatores acima mencionados impulsionem o crescimento do mercado na região nos próximos anos.

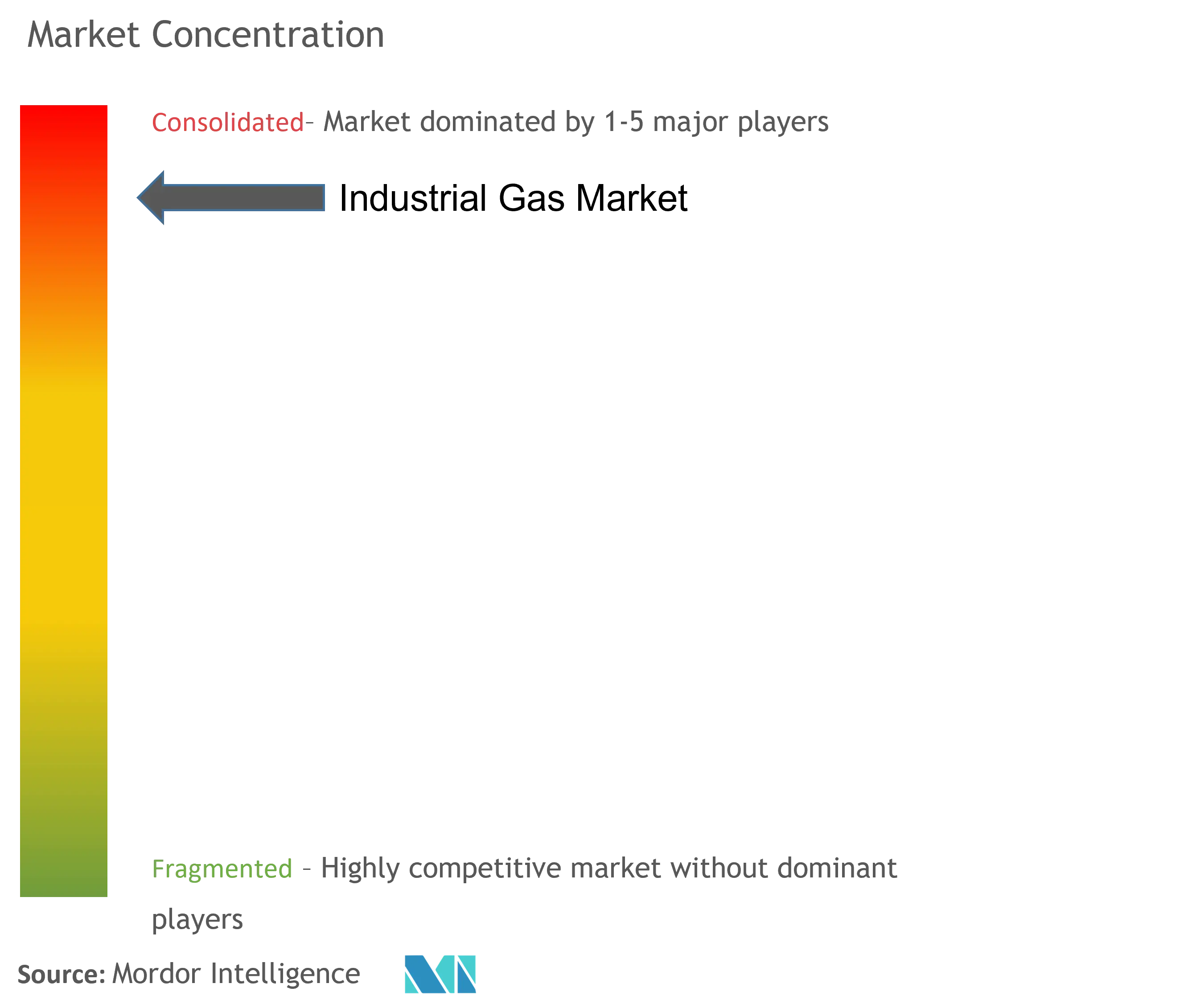

Visão geral da indústria de gases industriais

O mercado de gases industriais é consolidado por natureza. Alguns dos principais players do mercado (não em nenhuma ordem específica) incluem Air Liquide, Messer Group GmbH, Nippon Sanso Holdings Corporation, Linde PLC e Air Products Inc.

Líderes de mercado de gases industriais

-

Air Liquide

-

Messer Group GmbH

-

Air Products Inc.

-

Linde PLC

-

Nippon Sanso Holdings Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de gases industriais

- Abril de 2023: Nippon Gases Operations, divisão da Nippon Gases Italia, anunciou a assinatura de um acordo com a Enel Green Power Italia para construir uma nova planta de reutilização, purificação e liquefação de CO2, naturalmente presente nos fluidos geotérmicos do Piancastagnaio centrais eléctricas da província de Siena para fins alimentares. O significativo investimento faz parte de uma série de operações planejadas pela empresa na Itália para melhorar a capacidade de produção, a competitividade e a proximidade com os clientes, enfatizando o crescimento a longo prazo.

- Janeiro de 2023: Iwatani Corporation of America, uma subsidiária integral da Iwatani Corporation, anunciou a aquisição de um fabricante e distribuidor líder de gases industriais líquidos a granel, Aspen Air US, LLC. A aquisição marca a entrada no setor de Gases Industriais dos Estados Unidos e ilustra o foco de expansão deste segmento de negócios.

Segmentação da Indústria de Gases Industriais

Os gases industriais compreendem principalmente dióxido de carbono, monóxido de carbono, hidrogênio, argônio, nitrogênio, oxigênio, hélio e criptônio-xenônio. Os gases atmosféricos como oxigênio, nitrogênio e argônio são capturados reduzindo a temperatura do ar até que os componentes sejam liquefeitos e separados. O mercado de gases industriais é segmentado por tipo de produto, indústria de usuário final e geografia. O mercado é segmentado por tipo de produto em nitrogênio, oxigênio, dióxido de carbono, hidrogênio, hélio, argônio, amônia, metano, propano, butano e outros tipos. A indústria de usuários finais segmenta o mercado em processamento e refino químico, eletrônicos, alimentos e bebidas, petróleo e gás, fabricação e fabricação de metais, medicina e farmacêutica, automotiva e transporte, energia e energia e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para o mercado de gás industrial em 17 países nas principais regiões. O dimensionamento e as previsões de mercado de cada segmento são baseados no volume (toneladas).

| Tipo de Produto | Azoto | ||

| Oxigênio | |||

| Dióxido de carbono | |||

| Hidrogênio | |||

| Hélio | |||

| Argônio | |||

| Amônia | |||

| Metano | |||

| Propano | |||

| Butano | |||

| Outros tipos de produtos | |||

| Indústria do usuário final | Processamento Químico e Refino | ||

| Eletrônicos | |||

| Alimentos e Bebidas | |||

| Óleo e gás | |||

| Fabricação e Fabricação de Metal | |||

| Médica e Farmacêutica | |||

| Automotivo e Transporte | |||

| Energia e Potência | |||

| Outras indústrias de usuários finais | |||

| Geografia | Ásia-Pacífico | China | |

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Países da ASEAN | |||

| Resto da Ásia-Pacífico | |||

| América do Norte | Estados Unidos | ||

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Países Nórdicos | |||

| Resto da Europa | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Médio Oriente e África | Arábia Saudita | ||

| África do Sul | |||

| Resto do Médio Oriente e África | |||

Perguntas frequentes sobre pesquisa de mercado de gases industriais

Qual é o tamanho do mercado de gás industrial?

O tamanho do Mercado de Gás Industrial deverá atingir 1,67 bilhões de toneladas em 2024 e crescer a um CAGR de 4,35% para atingir 2,07 bilhões de toneladas até 2029.

Qual é o tamanho atual do mercado de gás industrial?

Em 2024, o tamanho do Mercado de Gás Industrial deverá atingir 1,67 bilhão de toneladas.

Quem são os principais atores do mercado de gás industrial?

Air Liquide, Messer Group GmbH, Air Products Inc., Linde PLC, Nippon Sanso Holdings Corporation são as principais empresas que atuam no Mercado de Gás Industrial.

Qual é a região que mais cresce no mercado de gás industrial?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de gás industrial?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Gás Industrial.

Nossos relatórios mais vendidos

Popular Industrial Gases Reports

Popular Chemicals & Materials Reports

Relatório da Indústria de Gases Industriais

Estatísticas para a participação de mercado de Gás Industrial em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Gás Industrial inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.