Análise de mercado de óxido de estanho e índio

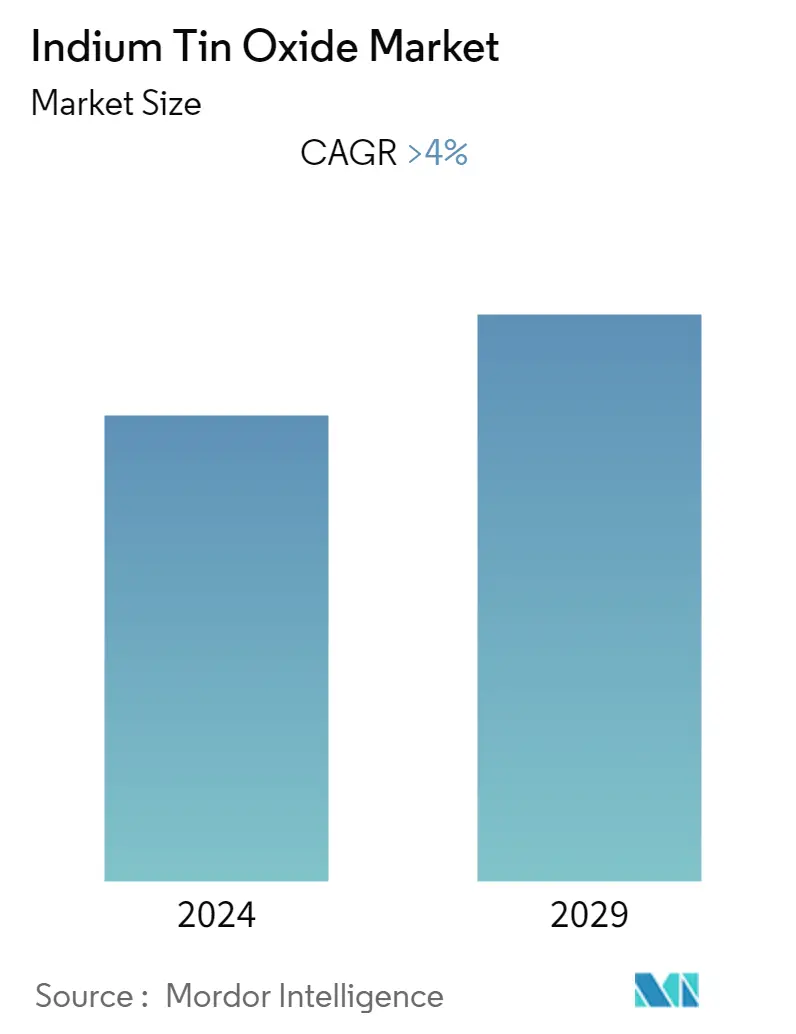

Espera-se que o mercado de óxido de índio e estanho cresça a um CAGR superior a 4% globalmente durante o período de previsão. A crescente demanda da indústria optoeletrônica e o aumento da demanda da indústria solar estão impulsionando o mercado. Por outro lado, os custos de produção mais elevados, juntamente com os preços voláteis das matérias-primas, estão a impedir o crescimento do mercado.

- Espera-se que o mercado de óxido de índio e estanho cresça durante o período de previsão devido à crescente demanda da indústria optoeletrônica.

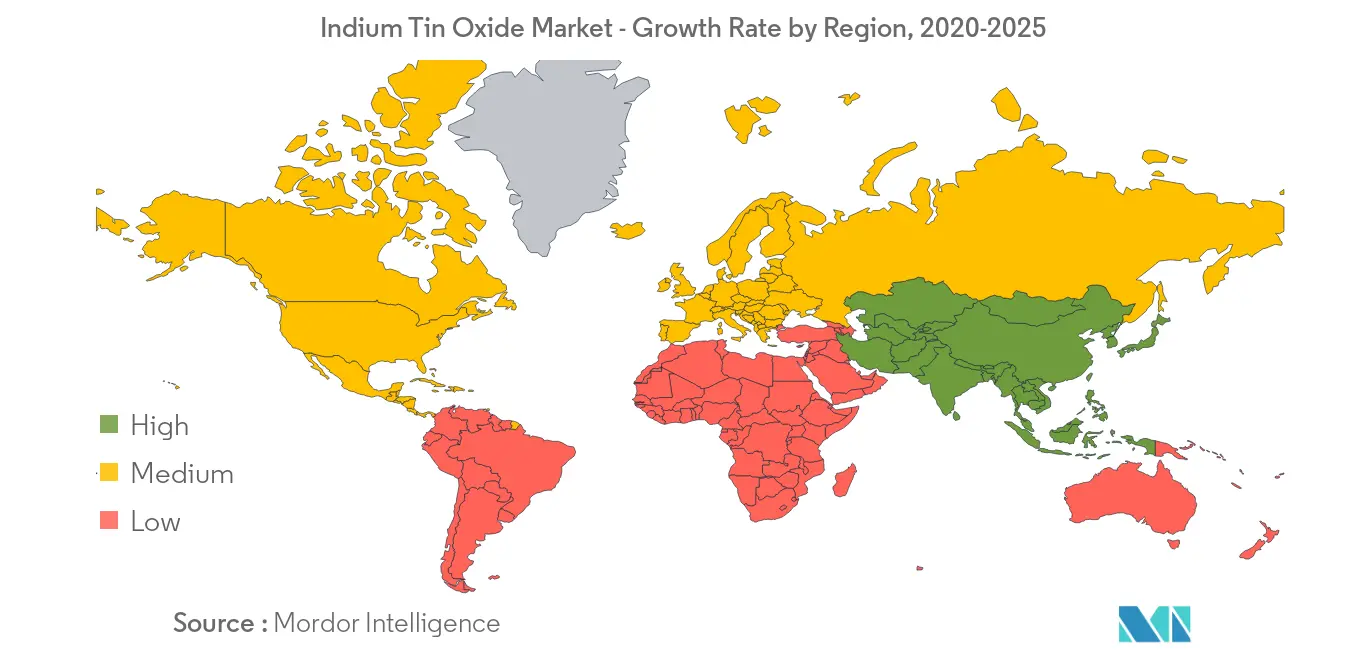

- Prevê-se que a região Ásia-Pacífico domine o mercado em todo o mundo, com o maior consumo de países como China, Índia e Coreia do Sul.

Tendências do mercado de óxido de estanho e índio

Demanda crescente da indústria optoeletrônica

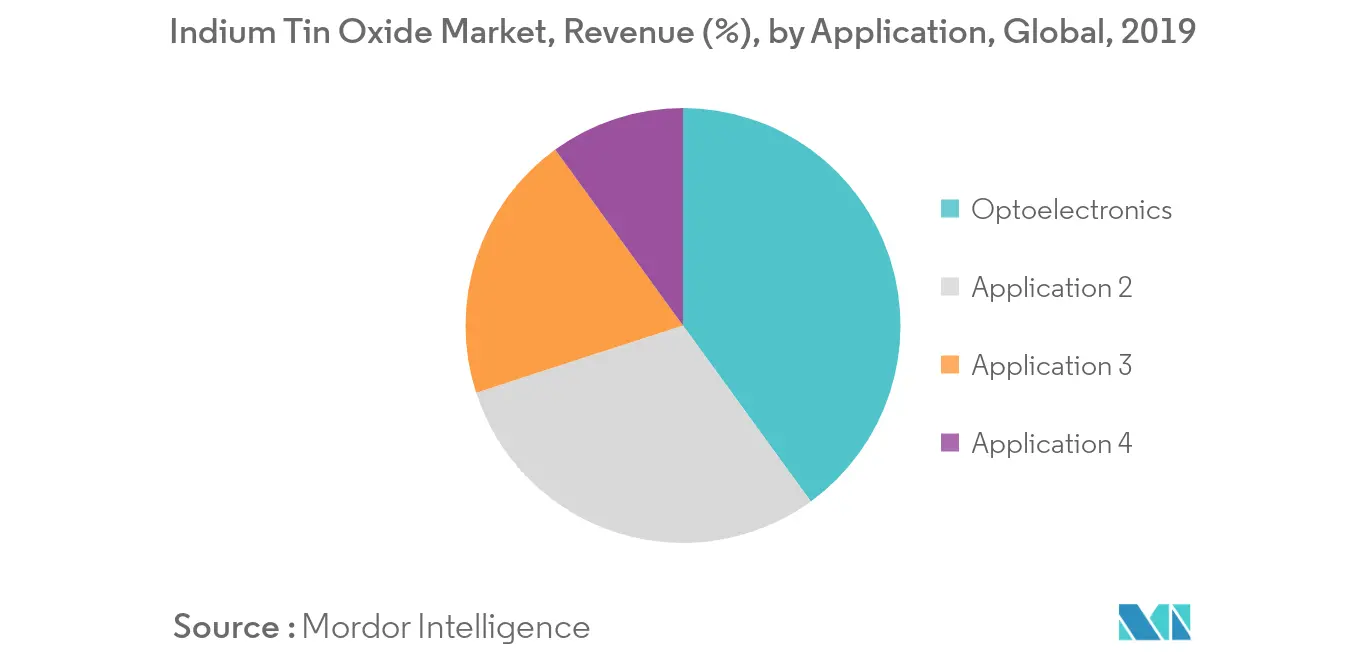

- O óxido de índio e estanho é amplamente utilizado na fabricação de componentes optoelétricos e deverá ser o mercado que mais cresce durante o período de previsão.

- O óxido de índio e estanho é uma mistura de óxido de índio e óxido de estanho e a composição do estanho pode variar de 3% a 20% com base na aplicação. Finas camadas de óxido de índio e estanho atuam como uma camada transparente na faixa da luz visível e permitem que ela passe através dela. No caso da luz infravermelha, camadas de óxido de índio e estanho atuam como uma camada opaca e reflete a luz infravermelha.

- Entre todos os outros óxidos condutores transparentes (TCOs), o óxido de índio e estanho é amplamente preferido devido à sua condutividade elétrica superior, transparência óptica e alta estabilidade. Na indústria optoeletrônica, é usado principalmente para revestir fiações de sensores semicondutores e fabricar vários dispositivos e componentes optoelétricos, como monitores de cristal líquido (LCDs), diodos emissores de luz orgânicos (OLEDs), monitores de plasma e telas sensíveis ao toque.

- Espera-se que o aumento do consumo dos componentes optoelétricos acima mencionados em laptops, TVs e smartphones impulsione o mercado de óxido de índio e estanho durante o período de previsão.

Região Ásia-Pacífico dominará o mercado

- Espera-se que a região Ásia-Pacífico domine o mercado de óxido de índio e estanho durante o período de previsão devido a um aumento na demanda de países como China, Índia e Coreia do Sul.

- O óxido de índio e estanho é usado na fabricação de células solares de película fina, que são componentes básicos de painéis solares. Como parte das iniciativas de energia verde e de controlo do aquecimento global, o mundo está a mudar para fontes de energia renováveis, como a energia eólica e solar. Esta mudança para a energia solar deverá aumentar a demanda por óxido de índio e estanho.

- A Administração Nacional de Energia da China destinou 217,27 milhões de dólares para o estabelecimento de novos projetos de energia solar em 2020.

- A Coreia do Sul está entre os principais fabricantes de componentes elétricos na indústria elétrica e eletrônica. De acordo com a Associação Eletrônica da Coreia, a Coreia obteve cerca de US$ 21.838 milhões em receitas por meio de monitores no ano de 2019. Espera-se que o aumento dos padrões de vida, aumentando assim a demanda por laptops, tablets, smartphones e TVs, impulsione o mercado para o óxido de índio e estanho para fabricação de displays durante o período de previsão.

- Os fatores acima mencionados, juntamente com o apoio governamental, estão contribuindo para o aumento da demanda pelo mercado de óxido de índio e estanho na Ásia-Pacífico durante o período de previsão.

Visão geral da indústria de óxido de estanho e índio

O mercado global de óxido de índio e estanho está parcialmente fragmentado, com participantes respondendo por uma participação marginal do mercado. Poucas empresas incluem ENAM OPTOELECTRONIC MATERIAL CO., LTD., Indium Corporation, Umicore, MITSUI MINING SMELTING Co., LTD. e Tosoh Corporation.

Líderes de mercado de óxido de estanho e índio

-

ENAM OPTOELECTRONIC MATERIAL CO., LTD.

-

Indium Corporation

-

Umicore

-

MITSUI MINING & SMELTING Co.,LTD.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de óxido de estanho e índio

O relatório de mercado Óxido de índio e estanho inclui:.

| Deposição por pulverização catódica |

| Evaporação por feixe de elétrons |

| Outros |

| Optoeletrônica (incluindo painéis de exibição) |

| Células fotovoltaicas |

| Inibidores de bateria |

| Outros |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Técnica | Deposição por pulverização catódica | |

| Evaporação por feixe de elétrons | ||

| Outros | ||

| Aplicativo | Optoeletrônica (incluindo painéis de exibição) | |

| Células fotovoltaicas | ||

| Inibidores de bateria | ||

| Outros | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de óxido de estanho e índio

Qual é o tamanho atual do mercado de óxido de estanho e índio?

O Mercado de Óxido de Estanho e Índio deverá registrar um CAGR superior a 4% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de óxido de índio e estanho?

ENAM OPTOELECTRONIC MATERIAL CO., LTD., Indium Corporation, Umicore, MITSUI MINING & SMELTING Co.,LTD. são as principais empresas que operam no mercado de óxido de índio e estanho.

Qual é a região que mais cresce no mercado de óxido de estanho e índio?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de óxido de índio e estanho?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Óxido de Estanho e Índio.

Que anos este mercado de óxido de estanho e índio cobre?

O relatório abrange o tamanho histórico do mercado de óxido de estanho de índio para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de óxido de estanho de índio para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de óxido de estanho e índio

Estatísticas para a participação de mercado de óxido de estanho de índio em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do óxido de índio e estanho inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.

.webp)