| Período de Estudo | 2019 - 2029 |

| Tamanho do Mercado (2024) | USD 198.17 Million |

| Tamanho do Mercado (2029) | USD 348.30 Million |

| CAGR (2024 - 2029) | 11.94 % |

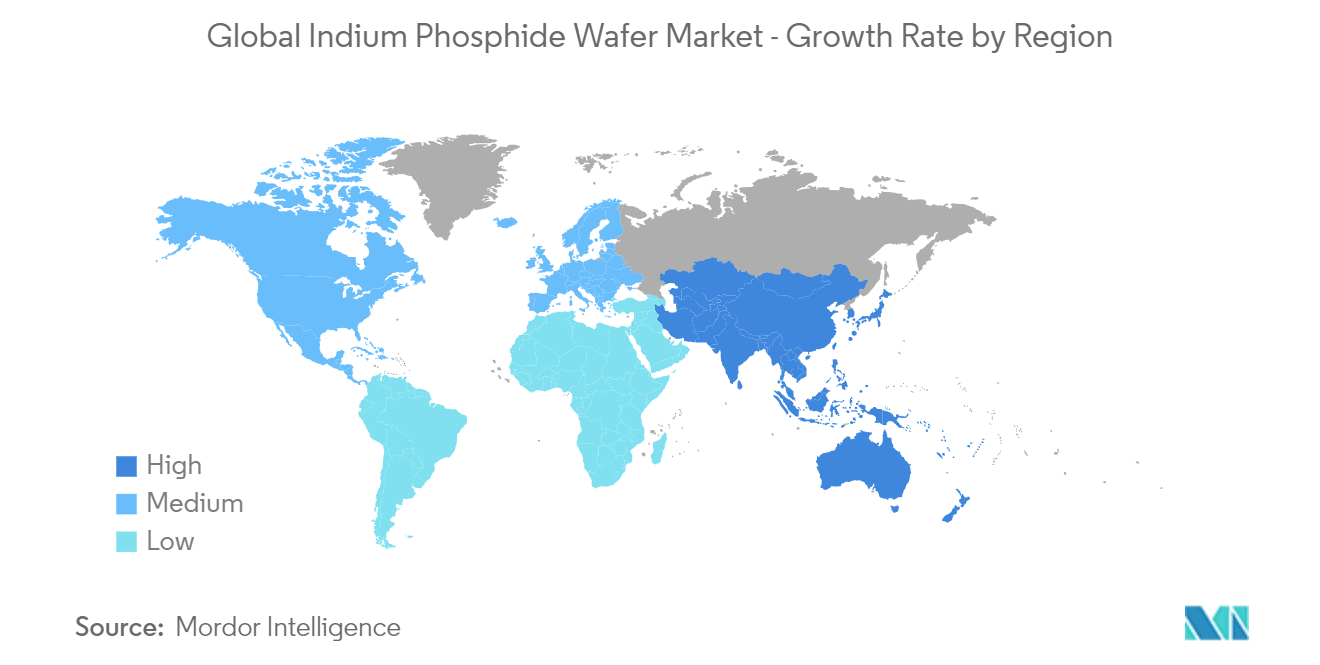

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

| Concentração do Mercado | Baixo |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de wafer de fosforeto de índio

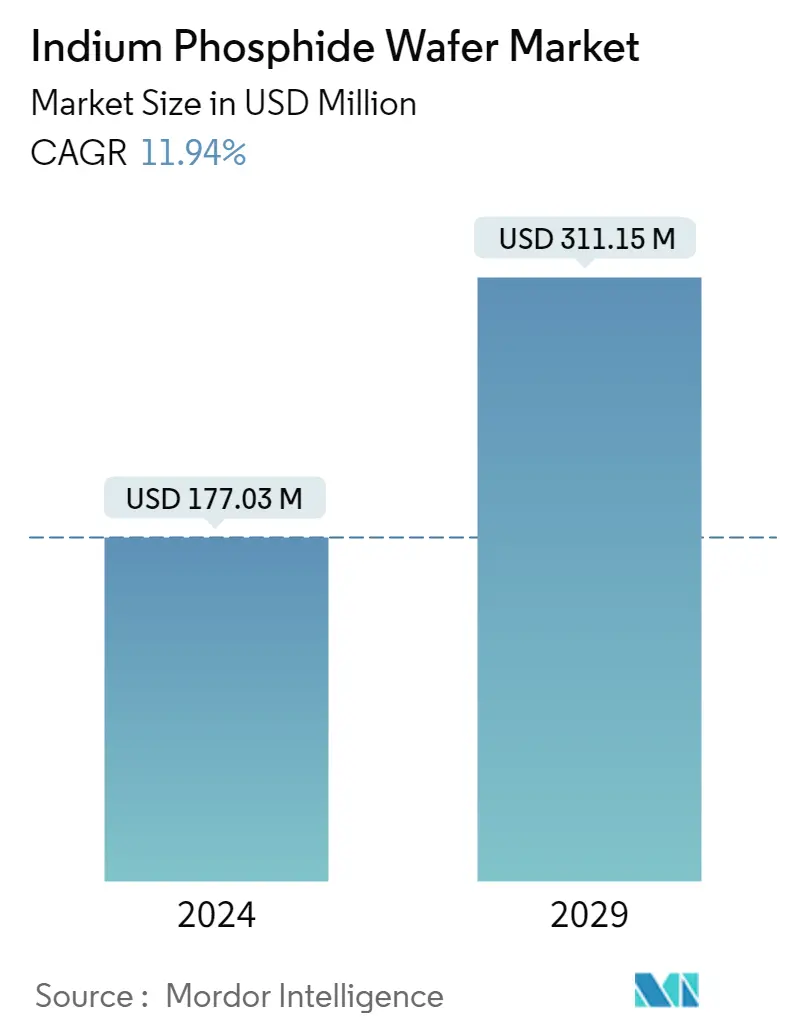

O tamanho do mercado de wafer de fosforeto de índio é estimado em US$ 177,03 milhões em 2024, e deve atingir US$ 311,15 milhões até 2029, crescendo a um CAGR de 11,94% durante o período de previsão (2024-2029).

O fosfeto de índio (InP) possui propriedades que produzem lasers, moduladores e fotodetectores sensíveis altamente eficientes. Ele também pode gerar sinais de laser e converter e identificar esses sinais de volta ao formato eletrônico. Eles são usados para redes corporativas e data centers, conexões de fibra óptica de longa distância em longas distâncias, conexões sem fio para estações base 3G, 5G e LTE e comunicação via satélite. O crescimento de tais requisitos está impulsionando o mercado.

- Os wafers de fosfeto de índio são cada vez mais adotados na fabricação de LiDAR para automóveis, detecção 3D, wearables de consumo e no crescimento da comunicação de dados no setor de telecomunicações. Espera-se que isso impulsione o mercado durante o período de previsão. Além disso, algumas das principais aplicações do InPin incluem comunicações 5G, conectividade de data center que usa luzes e lasers, lasers e detectores de fibra óptica, fotônica de silício, amplificadores de RF e switches usados em comunicações militares e 5G, e imagens térmicas infravermelhas na saúde.

- Componentes eletrônicos conhecidos como dispositivos optoeletrônicos detectam e regulam a luz. Eles convertem informações elétricas em energia infravermelha ou visível e vice-versa. É utilizado em fonte de alimentação fotovoltaica, sistemas de comunicação de fibra óptica, circuitos de monitoramento e controle e olhos elétricos. Componentes optoeletrônicos são usados em lasers de cascata quântica e diodos laser de injeção para emissão estimulada. LEDs e sensores de imagem são utilizados em sistemas de imagem digital, embalagens e aplicações de segurança.

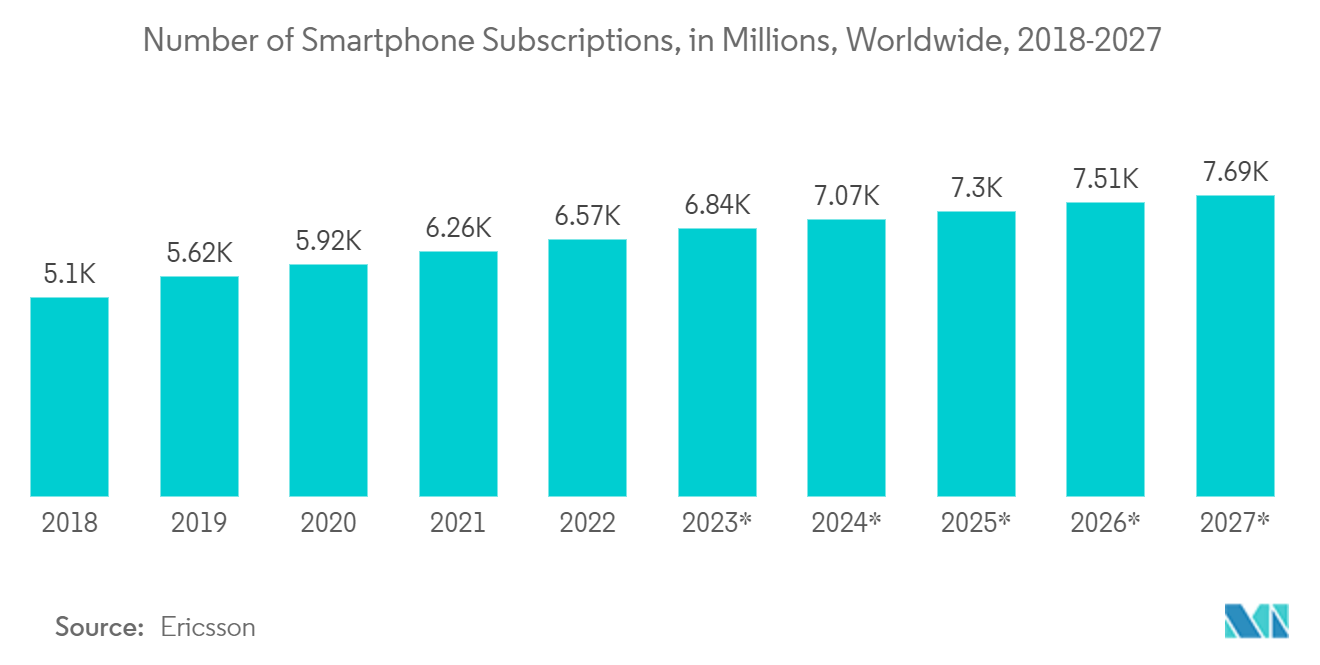

- De acordo com o Ericsson Mobility Report publicado em novembro de 2020, estima-se que o tráfego global de dados móveis atinja cerca de 51 EB (exabytes) por mês até ao final de 2020. Prevê-se que este número cresça por um fator de quase 4,5, atingindo 226 EB por mês. mês em 2026. Este número representa os dados móveis que serão consumidos por mais de 6 mil milhões de pessoas que utilizam smartphones, computadores portáteis e uma infinidade de novos dispositivos ao mesmo tempo.

- O wafer de silício semicondutor serve como base da indústria eletrônica e é o principal componente de muitos dispositivos microeletrônicos. Com os avanços atuais no cenário tecnológico, na mobilidade eletrónica e na digitalização, estes itens estão a ser utilizados numa vasta gama de dispositivos. A necessidade de capacidade adicional de um único dispositivo também cresceu dramaticamente como resultado da necessidade de dispositivos de pequeno porte, o que aumenta o preço do wafer de silício.

- A pandemia da COVID-19 interrompeu a fabricação de vários itens na indústria de equipamentos de produção de semicondutores devido ao bloqueio contínuo na maioria das regiões do mundo. As medidas de confinamento reduziram a procura de aparelhos electrónicos de consumo, o que teve um impacto global no sector dos semicondutores. O declínio contínuo na procura mundial e nas exportações de automóveis causou um impacto negativo no mercado de semicondutores, que está actualmente a abrandar a procura de equipamento de fabrico de semicondutores.

Tendências do mercado de wafer de fosforeto de índio

Espera-se que o segmento de eletrônicos de consumo impulsione o mercado

- A tecnologia wearable, uma tendência em desenvolvimento, integra a eletrónica nas atividades diárias e aborda as mudanças de estilo de vida com a capacidade de ser usada em qualquer parte do corpo. Fatores como a capacidade de se conectar à Internet e fornecer opções de troca de dados entre uma rede e um dispositivo estão levando à tendência da tecnologia vestível.

- De acordo com a Cisco Systems, o número de dispositivos vestíveis conectados a nível mundial duplicou no espaço de três anos, aumentando de 325 milhões em 2016 para 722 milhões em 2019. Prevê-se que o número de dispositivos seja superior a mil milhões até 2022.

- Além disso, de acordo com o Ministério de Assuntos Internos e Comunicações (Japão), em 2021, mais de 7% dos domicílios no Japão possuíam um dispositivo vestível. A taxa de penetração doméstica de dispositivos vestíveis aumentou de forma constante ao longo do período pesquisado (2014-2021), passando de 0,5% em 2014 para 5% em 2020.

- As crescentes taxas de urbanização em várias partes do mundo impulsionaram a procura de produtos avançados e esteticamente atraentes que possuam a capacidade de servir melhor as necessidades dos consumidores, tais como múltiplas funcionalidades num único dispositivo e horários. Além disso, a vasta população millennial em todo o mundo tem sido rápida a adoptar smartwatches, devido à maior capacidade de gastar no acompanhamento regular das horas de trabalho e nos padrões de luxo.

- Por exemplo, de acordo com a Ericsson, o número de subscrições de smartphones em todo o mundo testemunhou um aumento de 5.924 milhões em 2020 para 6.259 milhões em 2021. Estima-se que o número atinja 7.690 milhões em 2027.

- Além disso, de acordo com o relatório anual do índice de banda larga móvel da Nokia de 2022, o crescente ecossistema de dispositivos com capacidade 4G está impulsionando o crescimento do número de assinantes 4G e do consumo de dados. A Índia registou a maior remessa de sempre de mais de 160 milhões de smartphones, incluindo 30 milhões de dispositivos 5G, em 2021, com dispositivos activos com capacidade 4G a ultrapassar os 80% e o número de dispositivos activos com capacidade 5G a ultrapassar os 10 milhões. O relatório da Nokia também previu que a adoção dos utilizadores aumentará para 60-75% da base de utilizadores de smartphones até 2025.

Ásia-Pacífico deverá ser o mercado de crescimento mais rápido

- A região Ásia-Pacífico comanda uma parcela proeminente das fundições de semicondutores em todo o mundo, com grandes empresas como TSMC e Samsung Electronics. Taiwan, Coreia do Sul, Japão e China têm uma participação de mercado significativa na região. De acordo com a US Semiconductor Industry Association (SIA), a participação dos EUA na capacidade global instalada de fabricação de wafer diminuiu constantemente de 1990 a 2020. Durante o mesmo período, a Ásia viu um aumento meteórico no desenvolvimento de novas fábricas, a ponto de agora ser responsável por uma parcela significativa da capacidade mundial.

- A China tem uma agenda de semicondutores muito ambiciosa. Apoiado por um financiamento de 150 mil milhões de dólares, o país está a desenvolver a sua indústria nacional de CI e planeia fabricar mais chips. A Grande China, que abrange Hong Kong, China e Taiwan, é um hotspot geopolítico. A guerra comercial entre os EUA e a China está a agravar as tensões numa área onde estão localizadas todas as principais tecnologias de processo, forçando muitas empresas chinesas a investir nas suas fundições de semicondutores.

- O novo plano quinquenal da China para 2021-2025, anunciado em Março de 2021, estabeleceu que o impulso à investigação básica era uma prioridade crítica. Previa-se que as despesas do governo central em investigação básica aumentassem 11% em 2021, bem acima dos 7% planeados para o investimento global em ID e da meta de 6% para o crescimento do PIB. Os semicondutores foram designados como uma das sete áreas que terão prioridade em termos de financiamento e recursos. As empresas envolvidas no projeto desenvolvem circuitos integrados em escala nanométrica que executam as tarefas críticas que fazem os dispositivos eletrônicos funcionarem, como computação, armazenamento, conectividade de rede e gerenciamento de energia. O lucro foi estimado em mais que o dobro em 2021 devido à forte demanda por chips. A principal fundição de semicondutores da China reservou uma soma recorde para o desenvolvimento de capacidade em 2022. Este ano, a Semiconductor Manufacturing International Corp (SMIC) reservou 5 mil milhões de dólares para despesas de capital, acima dos 4,5 mil milhões de dólares em 2021.

- A China está se aproximando significativamente da autossuficiência na produção de chips de 7 nm. A China fez avanços no seu processo de fabricação de chips de 7 nm, supostamente desenvolvendo ferramentas e conhecimentos para vários segmentos do processo de fabricação em meio a esforços para reduzir a dependência de equipamentos e fornecedores de materiais estrangeiros.

- O significativo crescimento da pesquisa e da parceria reforça ainda mais a taxa de crescimento do mercado. Por exemplo, a LioniXInternational (LXI) e o Instituto de Microeletrônica da Academia Chinesa de Ciências (IMECAS) concordaram em expandir sua parceria de plataforma de Circuito Integrado Fotônico (PIC), apoiando ativamente a funcionalidade e oferecendo ambas as plataformas. As plataformas críticas no cenário PIC incluem Silicon On Insulator (SOI), Indium Phosphide (InP) e a plataforma TriPleX baseada em nitreto de silício. Essas plataformas estão disponíveis através do acesso Multi-Project Wafer (MPW).

Visão geral da indústria de wafer de fosforeto de índio

Espera-se que a presença crescente de grandes fabricantes no setor de fabricação de wafers de fosfeto de índio intensifique a rivalidade competitiva durante o período de previsão. Os operadores históricos do mercado, como JX Nippon Mining Metals Corporation e Powerway Advanced Material Co. Ltd, influenciam consideravelmente o mercado geral.

- Março de 2022 A Intel revelou planos para um segundo novo 'Megafab, um local de fabricação de chips na Alemanha, com investimentos esperados de US$ 88 bilhões em vários países europeus. Além disso, em agosto de 2021, a ACM Research Inc. lançou seu produto Bevel Etch, que expandiu ainda mais a oferta abrangente de ferramentas úmidas da ACM. Essa ferramenta minimiza o impacto da contaminação das bordas nas etapas subsequentes do processo e melhora o rendimento da fabricação de cavacos.

- Fevereiro de 2022 O governo do Canadá anunciou um investimento significativo nas indústrias canadenses de semicondutores e fotônica. O investimento de 240 milhões de dólares canadenses ajudará a solidificar o papel do Canadá como líder global em fotônica e reforçará o desenvolvimento e a fabricação de semicondutores. Mais de 100 empresas nacionais e internacionais de semicondutores trabalham em pesquisa e desenvolvimento de microchips no Canadá. Existem mais de 30 laboratórios de pesquisa aplicada e cinco instalações comerciais para áreas que incluem semicondutores compostos, sistemas microeletromecânicos (MEMS) e embalagens avançadas.

Líderes de mercado de wafer de fosforeto de índio

-

AXT Inc.

-

Wafer World Inc.

-

Logitech Ltd.

-

Western Minmetals (sc) Corporation

-

Century Goldray Semiconductor Co. Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

.webp)

Notícias do mercado de wafer de fosforeto de índio

- Maio de 2022 Um epiwafer de 200 mm (8) para diodos laser emissores de superfície de cavidade vertical (VCSEL) foi criado pela IQE no País de Gales. Espera-se que o custo do laser para sensores 3D seja drasticamente reduzido com a mudança para um epi wafer semicondutor composto de 200 mm. Novos relacionamentos de fundição podem resultar disso, especialmente aqueles com fundições à base de silício de alto volume que utilizam máquinas de 200 mm. Isto pode tornar possível a integração de semicondutores compostos no silício, abrindo uma escolha mais ampla de dispositivos e aplicações.

- Maio de 2022 – A empresa JX Nippon Mining Metals Corporation celebrou um acordo de financiamento com o Banco Japonês para Cooperação Internacional para obter o financiamento necessário para fortalecer seus negócios na fabricação de alvos de pulverização catódica para semicondutores nos Estados Unidos da América.

Segmentação da indústria de wafer de fosforeto de índio

O fosfeto de índio, um semicondutor binário, é usado para criar pastilhas de fosfeto de índio. Ele fornece uma velocidade de elétrons melhor do que a maioria dos semicondutores comuns, incluindo o silício. Conseqüentemente, é o composto mais prático para aplicações optoeletrônicas, transistores rápidos e diodos de tunelamento de ressonância.

O escopo do estudo concentra-se na análise de mercado de produtos de wafer de fosfeto de índio vendidos em todo o mundo. O dimensionamento do mercado abrange a receita gerada por meio de produtos wafer de fosfeto de índio vendidos por diversos players do mercado. O estudo também rastreia os principais parâmetros do mercado, os influenciadores de crescimento subjacentes e os principais fornecedores que operam no setor, o que apóia as estimativas de mercado e as taxas de crescimento durante o período de previsão. O estudo analisa ainda o impacto geral da pandemia COVID-19 no ecossistema. O escopo do relatório abrange o dimensionamento do mercado e a previsão de segmentação por diâmetro, aplicação da indústria do usuário final e geografia.

| Por diâmetro | 50,8 mm ou 2" |

| 76,2 mm ou 3" | |

| 100 mm ou 4" e acima | |

| Por aplicação do setor de usuário final | Eletrônicos de consumo |

| Telecomunicações | |

| Médico | |

| Outras aplicações da indústria para usuários finais | |

| Por geografia | América do Norte |

| Europa | |

| Ásia-Pacífico | |

| Resto do mundo |

Perguntas frequentes sobre pesquisa de mercado de wafer de fosforeto de índio

Qual é o tamanho do mercado de wafer de fosforeto de índio?

O tamanho do mercado de wafer de fosforeto de índio deve atingir US$ 177,03 milhões em 2024 e crescer a um CAGR de 11,94% para atingir US$ 311,15 milhões até 2029.

Qual é o tamanho atual do mercado de wafer de fosforeto de índio?

Em 2024, o tamanho do mercado de wafer de fosforeto de índio deverá atingir US$ 177,03 milhões.

Quem são os principais atores do mercado de wafer de fosforeto de índio?

AXT Inc., Wafer World Inc., Logitech Ltd., Western Minmetals (sc) Corporation, Century Goldray Semiconductor Co. Ltd. são as principais empresas que operam no mercado de wafer de fosforeto de índio.

Qual é a região que mais cresce no mercado de wafer de fosforeto de índio?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de wafer de fosforeto de índio?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de wafer de fosforeto de índio.

Que anos esse mercado de wafer de fosforeto de índio cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de wafer de fosforeto de índio foi estimado em US$ 158,15 milhões. O relatório abrange o tamanho histórico do mercado de Wafer de Fosfeto de Índio para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de Wafer de Fosfeto de Índio para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

Relatório da indústria de wafer de fosforeto de índio (InP)

Estatísticas para a participação de mercado de Fosfeto de Índio (InP) de 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Wafer de Fosfeto de Índio (InP) inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.