Análise de mercado de óxido de zinco de índio e gálio

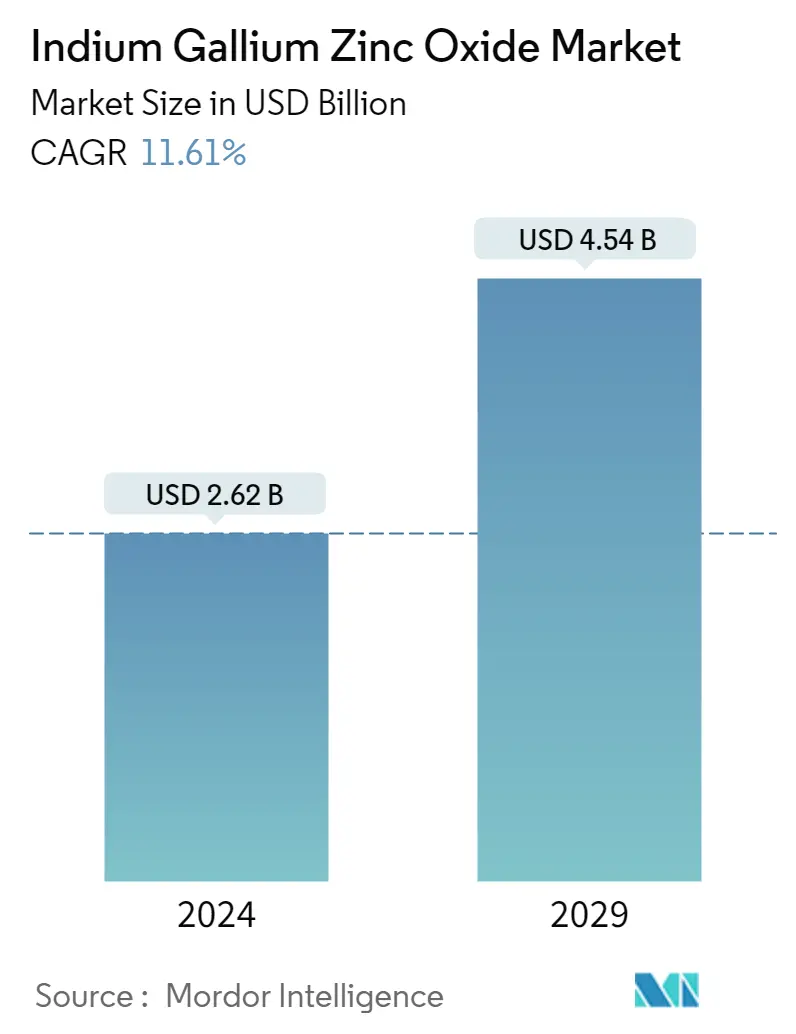

O tamanho do mercado de óxido de zinco de índio e gálio é estimado em US$ 2,62 bilhões em 2024, e deverá atingir US$ 4,54 bilhões até 2029, crescendo a um CAGR de 11,61% durante o período de previsão (2024-2029).

Desde a sua incorporação em LCDs em 2012, o óxido de índio, gálio e zinco (IGZO) tornou-se uma força motriz em vários novos desenvolvimentos, não apenas específicos para cristais líquidos, mas em outras tecnologias de exibição. Os transistores de filme fino que consistem em IGZO estão entre os produtos que ganham mais força devido ao seu desempenho aprimorado em comparação com os TFTs feitos com poli-silício de baixa temperatura (LTPS), bem como à sua capacidade de serem ultrafinos e flexíveis para integração em uma ampla variedade de dispositivos.

- Uma mudança em direção à tendência de miniaturização em todas as indústrias, especialmente com o objetivo de reduzir o peso e o tamanho e ao mesmo tempo alcançar o desempenho, tornou o IGZO uma escolha popular.

- Após a fase inicial de incorporação, a aplicação da IGZO estendeu-se a uma ampla gama de produtos eletrônicos de consumo, como smartphones e laptops, apresentando a mesma tecnologia inovadora de exibição. Jogadores estabelecidos de eletrônicos de consumo lançaram alguns produtos, como o laptop Dell XPS 13 da Dell Inc., o laptop para jogos Razer Blade 14 da Razer Inc. e o iPad mini 2 e iPad Air da Apple, com tela IGZO.

- O mercado de monitores foi dominado predominantemente por silício amorfo (a-Si) e LCD LTPS, combinando-se para formar a maior porcentagem do mercado de monitores de smartphones, mas de forma constante, o mercado da tecnologia de óxido de zinco índio e gálio está ganhando força. À medida que a demanda por maior sensibilidade ao toque, maior resolução e dispositivos de exibição com baixo consumo de energia, como tablets, smartphones, laptops e televisores, está aumentando, a demanda por monitores IGZO está ganhando impulso.

- Os desenvolvimentos contínuos dos fornecedores e o aumento da pesquisa no espaço IGZO aumentariam o crescimento do mercado nos próximos tempos. Em junho de 2019, a Samsung Electronics Co. Ltd anunciou o lançamento global do Wall Luxury na InfoComm 2019 em Orlando, Flórida. A versão mais recente da tela MicroLED modular da Samsung com IGZO pode ser personalizada para qualquer tamanho e proporção, melhorando o interior da sala, garantindo que os clientes possam experimentar uma qualidade de imagem superior no conforto de suas próprias casas.

- O mercado de jogos é uma oportunidade atraente para o mercado IGZO, devido à demanda por melhorias de custo e funcionalidade de HMDs de maior qualidade para apoiar a implementação contínua de conteúdo de alta qualidade. De acordo com a Intel, a oportunidade de receita do mercado AR/VR continua forte e estima-se que exceda 45 mil milhões de dólares em vendas de hardware de headset até 2021.

- Espera-se que os dispositivos eletrónicos sejam significativamente afetados pelo surto de COVID-19, uma vez que a China é um dos principais fornecedores de matérias-primas e produtos acabados. A indústria enfrenta uma redução na produção, perturbações na cadeia de abastecimento e flutuações de preços. Espera-se que as vendas de empresas electrónicas proeminentes sejam afectadas num futuro próximo.

Tendências de mercado de óxido de zinco de índio e gálio

Dispositivos vestíveis ganharão participação de mercado significativa

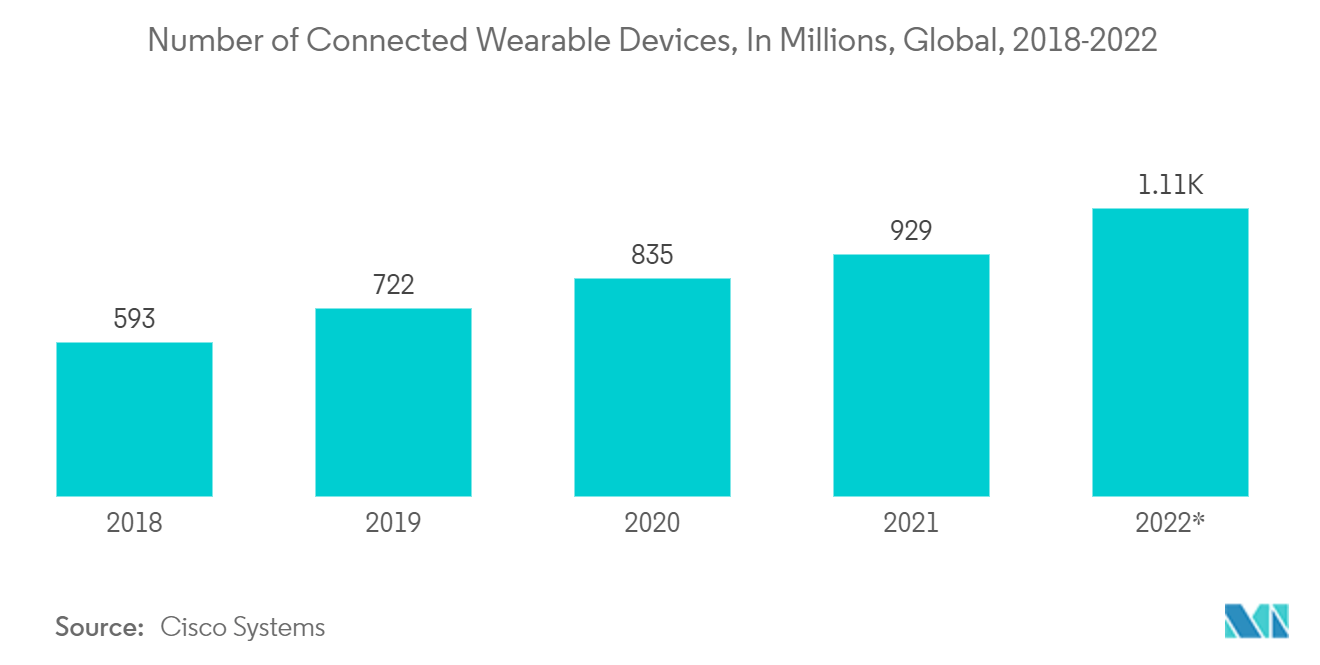

- Os dispositivos vestíveis ganharam força significativa, devido ao boom na tendência de fitness entre os consumidores. De acordo com a Cisco Systems, espera-se que o número de dispositivos vestíveis conectados aumente de 593 milhões em 2018 para 1.105 milhões em 2022.

- Com o advento da Internet das coisas, os dispositivos de detecção vestíveis estão ganhando importância no dia a dia de aplicações como monitoramento de sinais vitais durante esportes e diagnósticos de saúde, empresas, etc.

- Transistores de película fina (TFTs) amorfos de índio, gálio e zinco (a-IGZO) fabricados em substratos flexíveis de grande área são uma plataforma interessante para construir dispositivos sensores vestíveis devido à sua flexibilidade, adaptabilidade ao corpo humano e baixo custo. Isto fornece propriedades materiais de excelente estabilidade mecânica, boa condutividade elétrica e transparência óptica. Transistores de película fina (TFTs) e sensores de gás são fabricados em PMMA de 1,9 µm de espessura, onde o substrato apresenta excelente desempenho de transistor.

- O filme IGZO amorfo processado em solução de baixa temperatura pode servir como um bom candidato para sensores de VOCs (compostos orgânicos voláteis) de temperatura ambiente para eletrônicos vestíveis emergentes. Eles são usados em aplicações eletrônicas flexíveis, como etiquetas eletrônicas vestíveis usadas em alimentos perecíveis, etc.

- O número crescente de pacientes crónicos aumenta a carga dos recursos de saúde convencionalmente disponíveis. Isto, por sua vez, promove a popularidade de dispositivos médicos vestíveis que poderiam ajudar os pacientes com serviços de cuidados mais convenientes e acessíveis. Essas iniciativas impulsionam ainda mais o segmento estudado.

- Devido a estilos de vida inativos, dietas pouco saudáveis e obesidade, algumas das regiões emergentes e desenvolvidas estão a testemunhar um número crescente de pacientes diabéticos, encorajando os intervenientes no mercado a desenvolver dispositivos médicos vestíveis inteligentes.

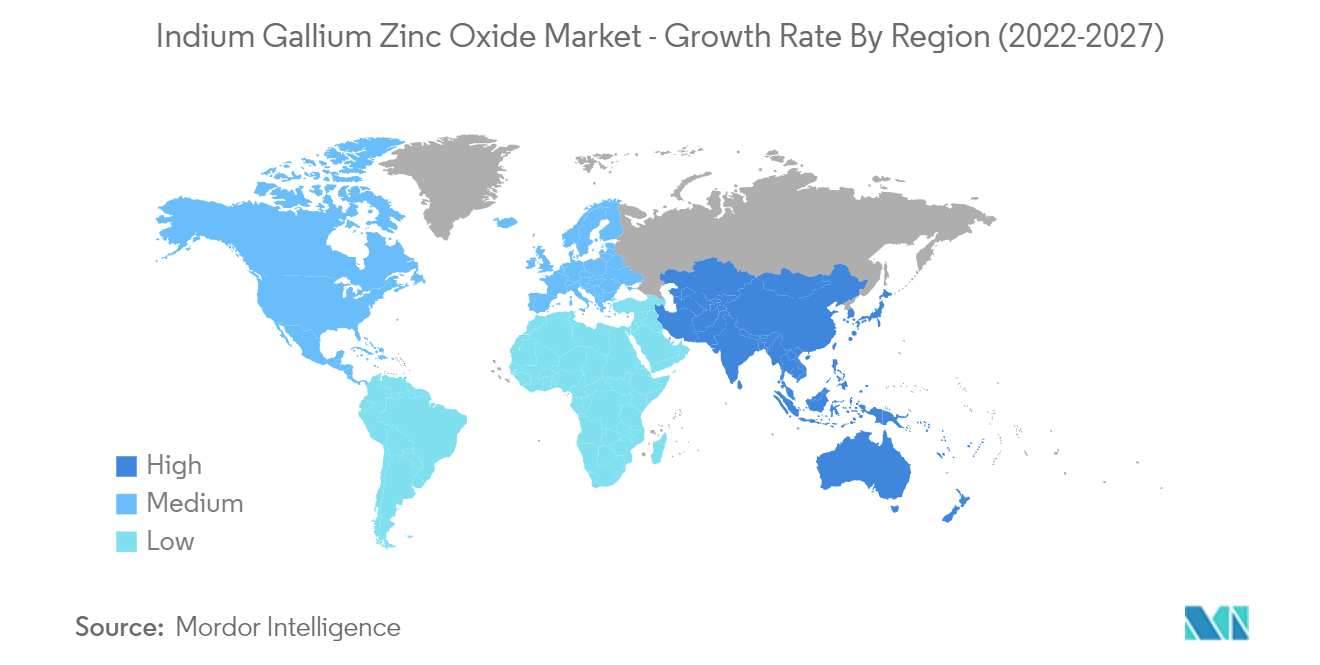

Ásia-Pacífico testemunhará o crescimento mais rápido

- A Ásia-Pacífico está testemunhando o crescimento mais rápido devido à alta penetração de dispositivos eletrônicos de consumo, como smartphones, televisões, laptops, wearables, etc. IGZO-TFT e suas aplicações são patenteadas pela JST (Agência de Ciência e Tecnologia do Japão) e têm foi licenciado para a Sharp. A Sharp, uma empresa japonesa, foi a primeira a iniciar a produção de painéis LCD incorporando IGZO-TFT. A Sharp usa IGZO-TFT para smartphones, tablets e LCDs de 32, o que impulsiona o mercado de forma eficiente.

- Em novembro de 2019, a Sharp Corporation e a Japan Broadcasting Corporation (NHK) co-desenvolveram um display LED orgânico flexível (OLED) 4K de 30 polegadas. O display OLED, com elementos emissores de luz formados em cada um dos subpixels RGB (método de emissão de luz RGB) de um substrato de filme flexível de 30 polegadas na diagonal (aproximadamente 76 cm), é um dos maiores displays desse tipo no mundo. mundo. Este display emprega transistores de película fina (TFTs) IGZO para acionar os elementos OLED.

- A China é um dos mercados lucrativos e computa alta rotação de receitas devido à disponibilidade de IGZO de baixo custo no segmento de smartphones e televisores, o que impulsiona a demanda no mercado.

- Alegadamente, várias empresas chinesas, incluindo Chongqing HKC, BOE Technology, AVIC International Holding e TCL, mostram um grande interesse em assumir o controlo da CEC-Panda LCD Technology para consolidar a sua posição na indústria chinesa de ecrãs de cristal líquido. Embora o BOE tenha declarado que iria parar de expandir a sua capacidade de produção de LCD, provavelmente está de olho na tecnologia IGZO da CEC-Panda, que pode alimentar OLED.

- A Ásia-Pacífico foi o mercado proeminente para smartphones em 2021, e espera-se que a região continue a oferecer oportunidades máximas de crescimento durante o período de previsão. Fatores como o crescimento do rendimento disponível, o desenvolvimento da infraestrutura de telecomunicações, o surgimento de smartphones centrados no orçamento e o número crescente de lançamentos de produtos contribuem para o crescimento do mercado de smartphones.

- Os países em desenvolvimento, como a Índia, testemunharam uma queda de 95% nos custos de dados desde 2013, resultando num aumento no número de utilizadores de smartphones. De acordo com as Câmaras Associadas de Comércio e Indústria da Índia, uma associação comercial não governamental e grupo de defesa (ASSOCHAM), o número de usuários de smartphones no país deverá quase dobrar para 859 milhões até 2022, crescendo a um CAGR de 12,9. %.

Visão geral da indústria de óxido de zinco de índio e gálio

O mercado de óxido de índio-gálio-zinco está moderadamente fragmentado, pois os players estão inovando com novas tecnologias usando óxido de índio-gálio-zinco, o que está tornando o mercado competitivo. Alguns dos desenvolvimentos recentes no mercado são -.

- Abril de 2022 - Tianma Microelectronics Co. Ltd anunciou a colaboração com Xiamen International Trade Holding Group Co. Ltd, investindo CNY 33 bilhões para construir uma linha de produtos categorizando o painel LCD a-Si IGZO de 8,6 geração.

- Janeiro de 2022 – A Sharp Visual Solutions Europe revelou o seu primeiro monitor profissional baseado num painel IGZO inovador. O PN-K321H é o modelo mais fino da sua classe e atinge resolução quad full-HD 3840x2160 para uma produção de imagens realistas impressionantes.

Líderes de mercado de óxido de zinco de índio e gálio

Sharp Corporation

Apple Inc.

Sony Corporation

LG Electronics

Samsung Electronics Co. Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de óxido de zinco de índio e gálio

- Fevereiro de 2022 – A BOE desenvolveu uma nova tecnologia que construiu o monitor de jogos de 500 Hz que permite uma experiência de jogo mais suave para os jogadores. O monitor é alimentado pelo backplane de óxido de alta mobilidade combinado com painéis IGZO TFT.

- Outubro de 2021 – TCL Huaxing anunciou o desenvolvimento de um display a-Si 4Mask 1G1D de 75 polegadas 8K 265 Hz baseado na tecnologia IGZO para TV. Em 2020, a empresa estreou sua primeira geração de tecnologia 8K 1G1D, mas a nova tecnologia de 2021 é um novo marco em qualidade de imagem, taxa de atualização e processo de fabricação.

Segmentação da indústria de óxido de zinco de índio e gálio

O óxido de zinco e índio-gálio é um backplane TFT usado em várias telas para obter uma melhor taxa de atualização e eficiência energética. É uma alternativa aos painéis LTPS que apresentam propriedades semelhantes aos painéis LTPS e LTPO TFT.

O mercado de óxido de zinco índio e gálio é segmentado por aplicação (smartphones, dispositivos vestíveis, displays montados na parede, televisões, tablets, notebooks e laptops), usuário final (automotivo, eletrônicos de consumo, saúde, industrial) e geografia.

| Smartphones |

| Dispositivos vestíveis |

| Monitores montados na parede |

| Televisores |

| Tablets, notebooks e notebooks |

| Outras aplicações |

| Automotivo |

| Eletrônicos de consumo |

| Assistência médica |

| Industrial |

| Outras indústrias de usuários finais |

| América do Norte |

| Europa |

| Ásia-Pacífico |

| Resto do mundo |

| Por aplicativo | Smartphones |

| Dispositivos vestíveis | |

| Monitores montados na parede | |

| Televisores | |

| Tablets, notebooks e notebooks | |

| Outras aplicações | |

| Por usuário final | Automotivo |

| Eletrônicos de consumo | |

| Assistência médica | |

| Industrial | |

| Outras indústrias de usuários finais | |

| Por geografia | América do Norte |

| Europa | |

| Ásia-Pacífico | |

| Resto do mundo |

Perguntas frequentes sobre pesquisa de mercado de óxido de zinco e índio gálio

Qual é o tamanho do mercado de óxido de zinco e índio e gálio?

O tamanho do mercado de óxido de zinco de índio e gálio deve atingir US$ 2,62 bilhões em 2024 e crescer a um CAGR de 11,61% para atingir US$ 4,54 bilhões até 2029.

Qual é o tamanho atual do mercado de óxido de zinco de índio e gálio?

Em 2024, o tamanho do mercado de óxido de zinco de índio e gálio deverá atingir US$ 2,62 bilhões.

Quem são os principais atores do mercado de óxido de zinco de índio e gálio?

Sharp Corporation, Apple Inc., Sony Corporation, LG Electronics, Samsung Electronics Co. Ltd são as principais empresas que operam no mercado de óxido de zinco de índio e gálio.

Qual é a região que mais cresce no mercado de óxido de zinco de índio e gálio?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de óxido de zinco de índio e gálio?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de óxido de zinco de índio e gálio.

Que anos esse mercado de óxido de zinco e índio gálio cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de óxido de zinco de índio e gálio foi estimado em US$ 2,35 bilhões. O relatório abrange o tamanho histórico do mercado de óxido de zinco de índio e gálio para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de óxido de zinco de índio e gálio para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da indústria de óxido de zinco de índio e gálio

Estatísticas para a participação de mercado de óxido de zinco de índio e gálio em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Óxido de Zinco Índio Gálio inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.