Índia Dispositivos de ultrassom Tamanho do mercado

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Tamanho do mercado (2024) | USD 245.78 Milhões USD |

| Tamanho do mercado (2029) | USD 334.10 milhões USD |

| CAGR(2024 - 2029) | 6.40 % |

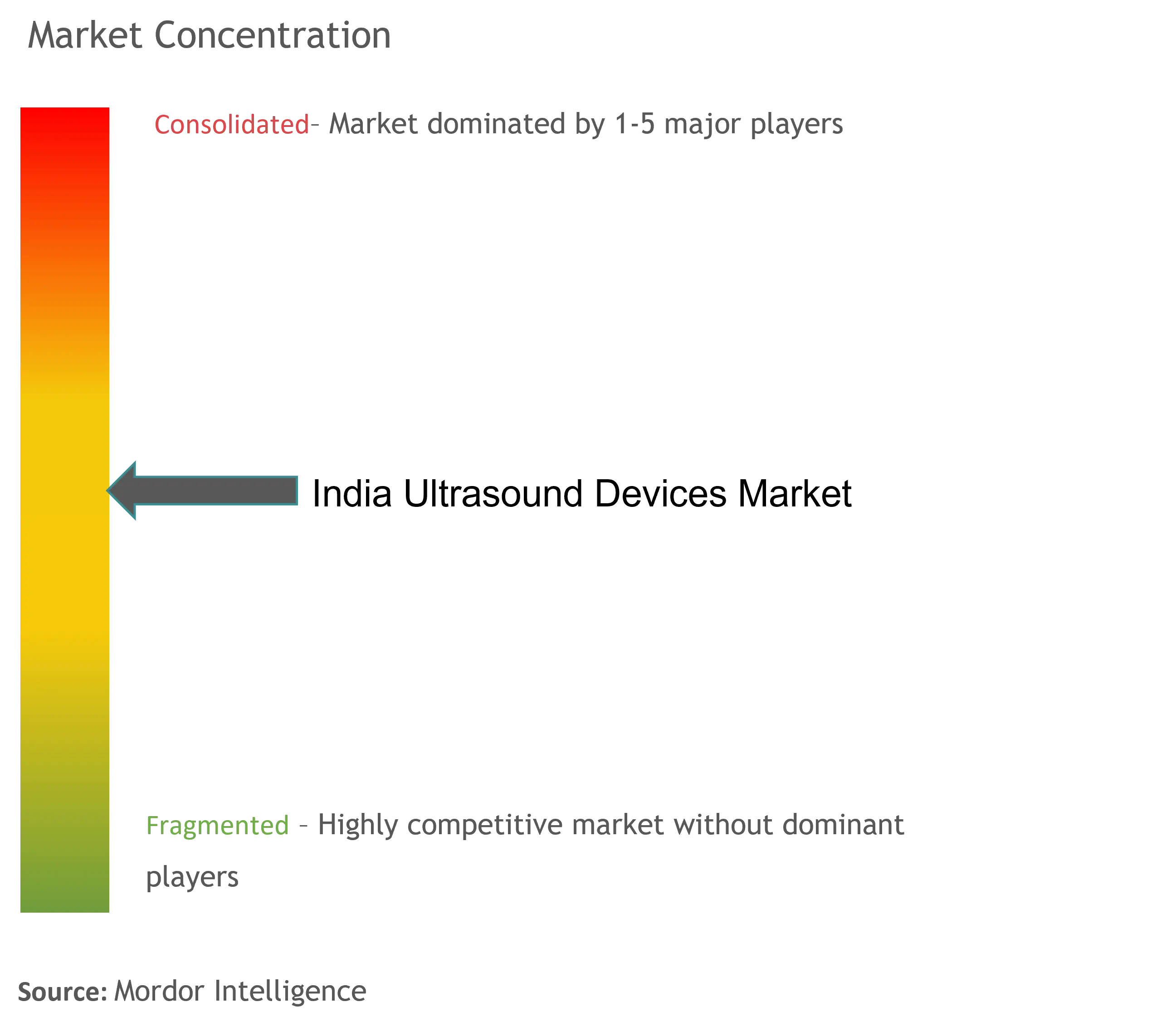

| Concentração de Mercado | Média |

Principais Players

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de dispositivos de ultrassom da Índia

O tamanho do mercado Dispositivos de ultrassom da Índia é estimado em USD 245.78 milhões em 2024 e deve atingir USD 334.10 milhões em 2029, crescendo a um CAGR de 6.40% durante o período de previsão (2024-2029).

COVID-19 impactou o mercado de dispositivos de ultrassom na Índia, como o uso de ultrassom para diagnóstico de COVID-19 aumentou durante a pandemia. Por exemplo, de acordo com o artigo publicado na Intelligence Decision Technology em abril de 2022, a ultrassonografia pulmonar portátil e conveniente pareceu ser excelente para inspecionar anormalidades pulmonares em indivíduos suspeitos ou infectados. Por causa de sua portabilidade, a ultrassonografia pulmonar/torácica foi avaliada para a detecção de infecção por COVID-19 na Índia. As anormalidades descobertas durante a ultrassonografia pulmonar foram linha pleural, consolidação, linhas B e acometimento bilateral, com distribuição predominante detectada na seção posterior dos pulmões do paciente afetado.

Além disso, durante a pandemia, o desenvolvimento de ultrassom para diagnósticos de COVID-19 impulsionou o crescimento do mercado. Por exemplo, em agosto de 2021, um sistema de ultrassonografia telerrobótica foi criado pelo Instituto Indiano de Tecnologia (IIT) em Delhi e pelo All India Institute of Medical Sciences (AIIMS) em Nova Delhi. Através do uso de um braço robótico, essa tecnologia possibilita o acesso remoto ao ultrassom. Devido a esses desenvolvimentos, o mercado cresceu significativamente durante a pandemia, e prevê-se que cresça a um ritmo estável durante o período de previsão.

Com o aumento da carga de doenças crônicas no país e a crescente aplicação do ultrassom no diagnóstico de várias doenças crônicas, espera-se que o mercado de dispositivos de ultrassom mostre um aumento significativo na Índia. A ultrassonografia torácica detecta lesões periféricas em pacientes com tuberculose pulmonar, como consolidações e pequenas consolidações subpleurais. Assim, prevê-se que o número de pacientes com TB aumente, impulsionando o crescimento do mercado. Por exemplo, de acordo com o India TB Report 2022, o número total de pacientes incidentes de TB (novos e recidivados) notificados em 2021 aumentou 19% em relação ao ano anterior, com 19.33.381 notificados em 2021. Assim, espera-se que a alta carga de TB no país aumente a demanda por diagnósticos eficazes, impulsionando o crescimento do mercado.

Os principais players do mercado também estão introduzindo e lançando equipamentos de ultrassom novos e de ponta e expandindo as instalações de fabricação de ultrassom, o que acelerará ainda mais o crescimento da indústria no país. Por exemplo, em junho de 2021, a Wipro GE Healthcare expandiu sua capacidade de fabricação local na Índia para produzir uma ampla gama de produtos Versana. Isso faz parte da estratégia da empresa para fortalecer o ecossistema de fornecedores e ampliar a localização. De acordo com um comunicado da empresa, a linha Versana Ultrasound faz parte do porto de produtos acessíveis da empresa. Ele será fabricado em suas instalações de última geração em Kadugodi, Bengaluru.

Assim, espera-se que todos os fatores acima mencionados, como a crescente carga de doenças crônicas e atividades estratégicas pelos participantes do mercado, impulsionem o crescimento do mercado durante o período de previsão. No entanto, a regulamentação rigorosa pode restringir o crescimento do mercado durante o período de previsão.

Tendências de mercado de dispositivos de ultrassom da Índia

Espera-se que o segmento de ultrassons portáteis detenha uma participação significativa durante o período de previsão

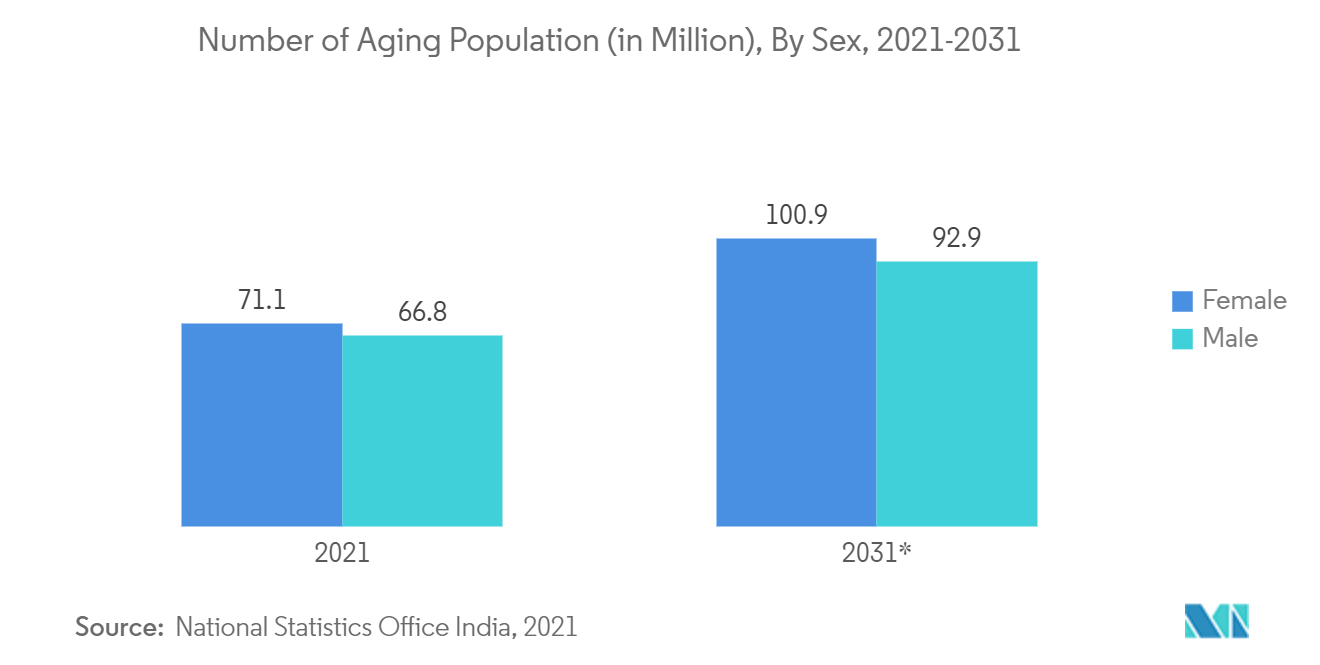

Os aparelhos de ultrassom portáteis têm o potencial de superar barreiras de localização e beneficiar pacientes que estão em situações de risco de vida e precisam de tratamento imediato onde quer que estejam. Assim, a ultrassonografia portátil desempenha um papel vital no diagnóstico e monitoramento da beira do leito do paciente sem o obstáculo de transferi-lo para o departamento de radiologia. Os principais fatores que impulsionam o crescimento dos ultrassons portáteis incluem tecnologia avançada, uma população geriátrica crescente que requer diagnósticos no local de atendimento e aumento da conscientização sobre a disponibilidade de ultrassons portáteis.

Existem várias vantagens clínicas do emprego da ultrassonografia como elemento padrão da abordagem de avaliação para a população geriátrica. O benefício da ultrassonografia à beira do leito é que ela é vantajosa para pessoas idosas que não podem se mover tão prontamente e podem estar ansiosas para se mudar para outro ambiente. De acordo com a Organização para a Cooperação e Desenvolvimento Econômico, 6,8% da população da Índia tinha 60 anos ou mais em 2021. Prevê-se que essa carga populacional envelhecida também beneficie o segmento de ultrassom portátil na Índia.

Espera-se que a introdução do novo produto pelos principais participantes impulsione o mercado durante o período de previsão. Por exemplo, em setembro de 2021, o aparelho de ultrassom portátil SonoRad K40 foi revelado pela Trivitron Healthcare, uma empresa indiana. O avançado e moderno sistema de ultrassom Doppler colorido portátil é alimentado por uma plataforma de metadados ultrassônicos de RF e equipado com tecnologia de ponta, tornando-o um instrumento de diagnóstico portátil, inteligente e potente. O gadget é pequeno e elegante e ideal para a digitalização de rotina. Também satisfaz a prática médica em gastroenterologia, ginecologia e obstetrícia, cardiologia e ponto de atendimento.

Assim, devido aos fatores acima mencionados, como o crescimento da população geriátrica e lançamentos de produtos, espera-se que o segmento estudado apresente um crescimento significativo durante o período de previsão.

Espera-se que o segmento de imagens de ultrassom 2D detenha uma participação significativa durante o período de previsão

Fatores como o aumento da prevalência de câncer, os avanços tecnológicos e o aumento da taxa de natalidade devem alimentar o crescimento do mercado de dispositivos de ultrassom 2D da Índia. Doenças crônicas podem ser detectadas usando ultrassom 2D. Eles fornecem aos médicos uma imagem interna clara e podem ser utilizados para detectar e diagnosticar condições médicas específicas.

O ultrassom 2D é útil no diagnóstico de doenças crônicas, por isso sua demanda no diagnóstico de doenças crônicas é prevista para aumentar, apoiando o crescimento do segmento. Por exemplo, de acordo com o artigo publicado na Neurology India em maio de 2021, o ultrassom 2D aumenta a precisão da amostra tumoral ao reconhecer o componente sólido da lesão no intraoperatório. Além disso, o hematoma no sítio operatório pode ser detectado rapidamente, minimizando a necessidade de exames de imagem pós-procedimento. Assim, o ultrassom 2D é um excelente equipamento de diagnóstico para tumores cerebrais, e seu uso para diagnóstico de tumores cerebrais é previsto para aumentar, impulsionando o crescimento do mercado.

O ultrassom 2D produz uma visão em preto e branco da estrutura esquelética e dos órgãos internos do bebê. O ultrassom 2D é mais comumente usado para diagnosticar a saúde do bebê. De acordo com os Dados 2022 do Banco Mundial, a taxa bruta de natalidade foi de 16 indivíduos por 1000 na Índia em 2021. Assim, uma alta taxa de natalidade na Índia pode ser esperada para aumentar a demanda por ultrassonografia para bebês, o que provavelmente impulsionará o segmento de ultrassom 2D durante o período de previsão.

Assim, todos os fatores acima mencionados, como a crescente carga de doenças crônicas e a enorme taxa de natalidade na Índia, devem impulsionar o crescimento do segmento durante o período de previsão.

Visão geral da indústria de dispositivos de ultrassom da Índia

O mercado de dispositivos de ultrassom da Índia é moderadamente competitivo e consiste em vários jogadores importantes. Algumas das empresas que estão atualmente dominando o mercado são Mindray Medical International Limited, GE Healthcare, Fujifilm Holdings Corporation, Siemens Healthineers AG e Koninklijke Philips NV, entre outras.

Líderes de mercado de dispositivos de ultrassom da Índia

-

Fujifilm Holdings Corporation

-

GE Healthcare

-

Koninklijke Philips NV

-

Siemens Healthineers AG

-

Mindray Medical International Limited

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Índia Dispositivos de ultrassom Mercado Notícias

- Janeiro de 2023 A FUJIFILM Sonosite, Inc., apresentou o novo sistema de ultrassom Sonosite PX. O Sonosite PX é a próxima geração do Sonosite POCUS, oferecendo a clareza de imagem mais avançada já vista em um sistema Sonosite, bem como um conjunto de recursos de eficiência de fluxo de trabalho e um fator de forma adaptável.

- Abril de 2022 A Trivitron Healthcare instala uma nova fábrica de ultrassom na Índia na Área Industrial de Patalganga, Mumbai. A nova fábrica fabricará uma ampla gama de dispositivos e acessórios avançados de ultrassom, de acordo com as exigências do mercado na Índia e globalmente.

Estatísticas de Mercado

Relatório de mercado de dispositivos de ultrassom da Índia - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Aumento da carga de doenças crônicas

4.2.2 Avanços tecnológicos

4.3 Restrições de mercado

4.3.1 Regulamentos rigorosos

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de Mercado por Valor - milhões de dólares)

5.1 Por aplicativo

5.1.1 Anestesiologia

5.1.2 Cardiologia

5.1.3 Ginecologia/Obstetrícia

5.1.4 Musculoesquelético

5.1.5 Radiologia

5.1.6 Cuidados intensivos

5.1.7 Outras aplicações

5.2 Por tecnologia

5.2.1 Imagem de ultrassom 2D

5.2.2 Imagens de ultrassom 3D e 4D

5.2.3 Imagem Doppler

5.2.4 Ultrassom Focado de Alta Intensidade

5.3 Por tipo

5.3.1 Ultrassom Estacionário

5.3.2 Ultrassom portátil

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Canon Medical Systems Corporation

6.1.2 SonoScape Medical Corp

6.1.3 Fujifilm Holdings Corporation

6.1.4 GE Healthcare

6.1.5 Hologic Inc.

6.1.6 Koninklijke Philips NV

6.1.7 Mindray Medical International Limited

6.1.8 Samsung Electronics Co. Ltd

6.1.9 Esaote SPA

6.1.10 Siemens Healthineers AG

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de dispositivos de ultrassom da Índia

De acordo com o escopo do relatório, um ultrassom diagnóstico, também conhecido como ultrassonografia, é uma técnica de imagem que usa ondas sonoras de alta frequência para produzir imagens das diferentes estruturas dentro do corpo. Eles são utilizados para a avaliação de várias condições no rim, fígado e outras condições abdominais. Eles também são amplamente utilizados para tratar doenças crônicas, que incluem doenças, incluindo diabetes, asma, câncer e doenças cardíacas. Como resultado, esses dispositivos têm uma variedade de usos na área médica, incluindo diagnóstico por imagem e modalidade terapêutica. O mercado Dispositivos de ultrassom da Índia é segmentado por aplicação, tecnologia e tipo. Por aplicação, o mercado é segmentado em anestesiologia, cardiologia, ginecologia / obstetrícia, musculoesquelética, radiologia, cuidados intensivos e outras aplicações. Por tecnologia, o mercado é segmentado em imagens de ultrassom 2D, imagens de ultrassom 3D e 4D, imagens com doppler e ultrassom focado de alta intensidade). Por tipo, o mercado é segmentado em ultrassom estacionário e ultrassom portátil. O relatório oferece o valor (em USD) para os segmentos acima.

| Por aplicativo | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Por tecnologia | ||

| ||

| ||

| ||

|

| Por tipo | ||

| ||

|

Índia Dispositivos de ultrassom Market Research FAQs

Qual é o tamanho do mercado Dispositivos de ultrassom da Índia?

O tamanho do mercado Dispositivos de ultrassom da Índia deve atingir USD 245.78 milhões em 2024 e crescer a um CAGR de 6.40% para atingir USD 334.10 milhões até 2029.

Qual é o tamanho atual do mercado Dispositivos de ultrassom da Índia?

Em 2024, o tamanho do mercado Dispositivos de ultrassom da Índia deve atingir US$ 245,78 milhões.

Quem são os chave players no mercado Índia Dispositivos de ultrassom?

Fujifilm Holdings Corporation, GE Healthcare, Koninklijke Philips NV, Siemens Healthineers AG, Mindray Medical International Limited são as principais empresas que operam no mercado de dispositivos de ultrassom da Índia.

Em que anos este mercado Dispositivos de ultrassom da Índia cobre e qual foi o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado Dispositivos de ultrassom da Índia foi estimado em USD 230,05 milhões. O relatório cobre o tamanho histórico do mercado Dispositivos de ultrassom da Índia por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Dispositivos de ultrassom da Índia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de dispositivos de ultrassom da Índia

Estatísticas para a participação de mercado de Dispositivos de ultrassom da Índia de 2024, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da Índia Dispositivos de ultrassom inclui uma previsão de mercado, perspectivas para 2029 e visão geral histórica. Obtenha uma amostra desta análise da indústria como um download gratuito do relatório em PDF.