Análise de Mercado de Construção Residencial da Índia

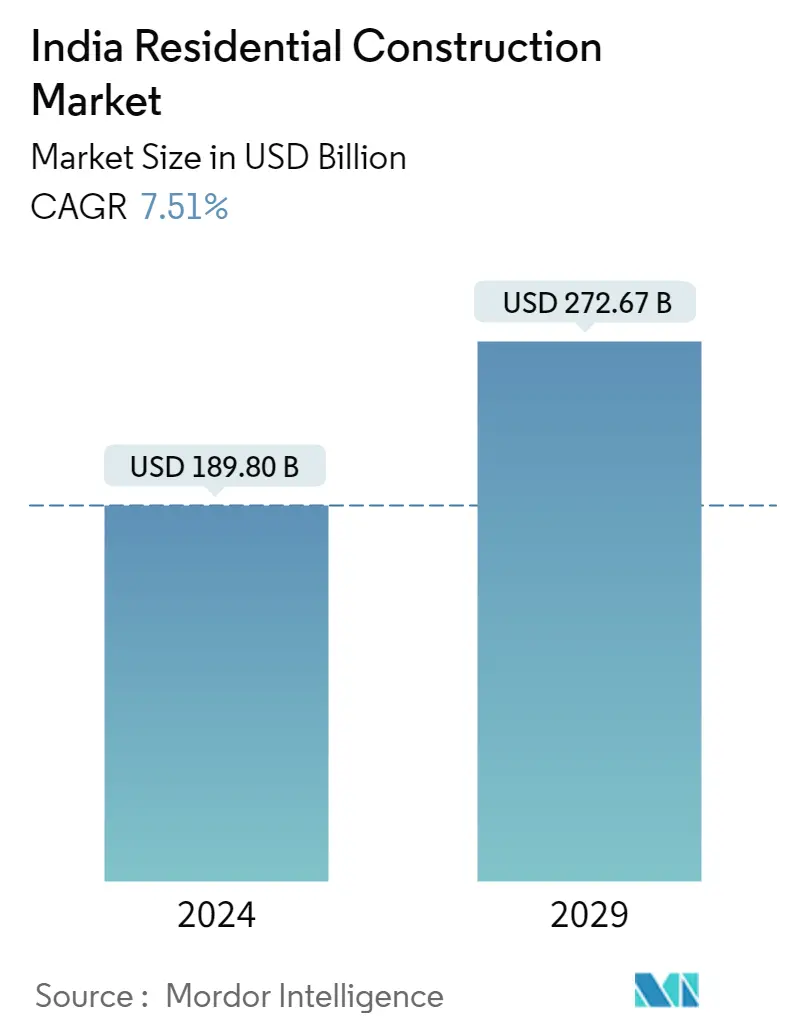

O tamanho do mercado Índia Construção residencial é estimado em USD 189.80 bilhões em 2024 e deve atingir USD 272.67 bilhões até 2029, crescendo a um CAGR de 7.51% durante o período de previsão (2024-2029).

O custo das matérias-primas na Índia estava em alta e, desde a pandemia de COVID-19, o custo continuou aumentando. Uma das razões por trás desse aumento no custo das matérias-primas é a escassez de oferta de matérias-primas por causa da cadeia de suprimentos disruptiva. Junto a isso, também houve a introdução de diversos impostos pelos governos estaduais sobre esses materiais que também estão contribuindo para o aumento dos custos. A escassez de materiais de construção eleva o custo da construção em geral, o que deve dificultar o crescimento do mercado indiano de construção residencial.

A iniciativa emblemática do governo, o Pradhan Mantri Awas Yojana (Urbano), que foi lançado em junho de 2015, tinha como objetivo fornecer moradia para todos nas áreas urbanas. Para tornar o mercado mais acessível a pequenos investidores e investidores de varejo, o Securities and Exchange Board of India reduziu o valor mínimo de aplicação para Real Estate Investment Trusts (REITs) de INR 50.000 (USD 611,14) para INR 10.000-15.000 (USD 122,23-183,34). Como resultado, o volume de vendas de casas em sete grandes cidades indianas acelerou 113% ano a ano no terceiro trimestre de 2021. As entradas de investimento de private equity no setor imobiliário da Índia totalizaram US$ 3,3 bilhões no primeiro semestre do ano fiscal 21-22. As três principais cidades, Mumbai (39%), Delhi (19%) e Bengaluru (19%), juntas atraíram quase 77% dos investimentos totais.

Sob o Pradhan Mantri Awas Yojana, o governo indiano sancionou a construção de 3,61 lakh casas em novembro de 2021. Além disso, com a liberação das novas unidades habitacionais, 1,14 milhão de moradias foram aprovadas para o programa. Prevê-se que o programa de habitação acessível do Governo indiano continue a apoiar o crescimento do setor da construção residencial numa perspetiva de curto a médio prazo, o que subsequentemente ajudará o crescimento da indústria de construção residencial da Índia. Prevê-se que o governo central aprove mais unidades habitacionais sob o regime PMAY nos próximos quatro a oito trimestres.

Tendências do mercado de construção residencial da Índia

Necessidade de habitação acessível está impulsionando o mercado

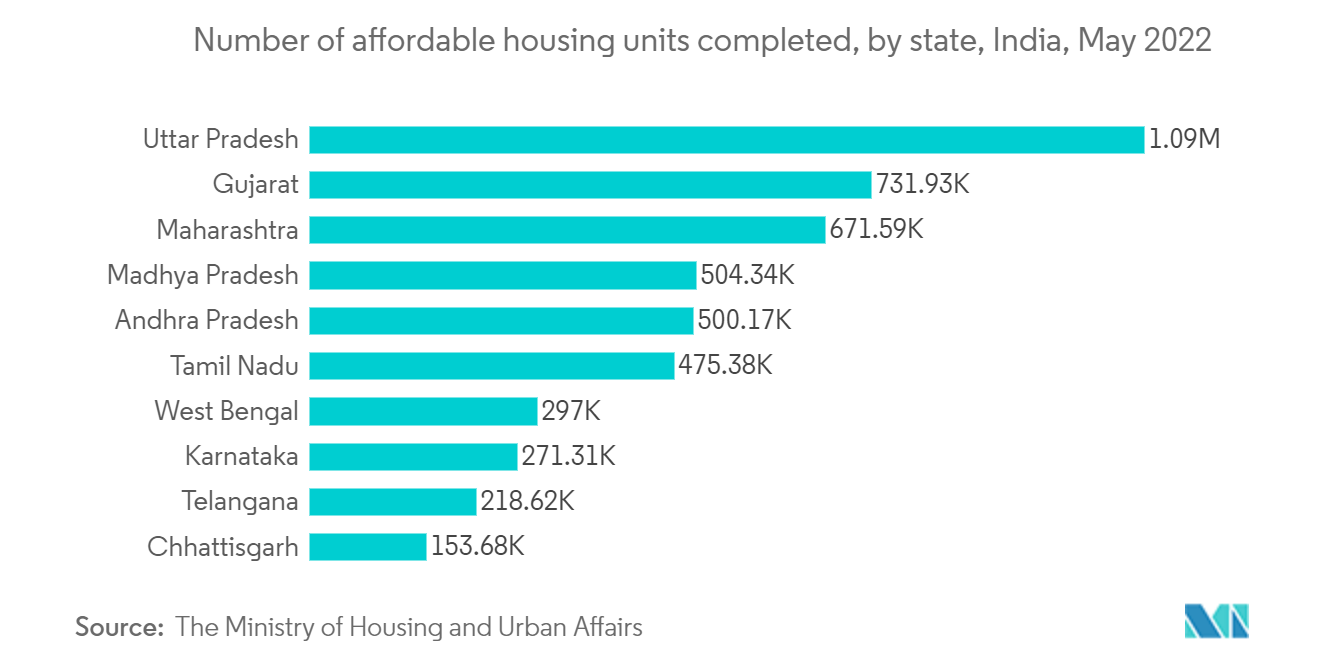

Os governos indianos, desde a independência, têm se concentrado na questão da habitação acessível no contexto da redução da pobreza. Em 2015, o governo anunciou um programa habitacional que visava fornecer um lar seguro para todos os índios. Além disso, a introdução de Autoridades de Regulação Imobiliária em 2017 visa aumentar a transparência no mercado e fortalecer os direitos dos compradores. Em maio de 2022, havia mais de um milhão de unidades habitacionais concluídas em todo o estado de Uttar Pradesh, no norte da Índia, dentro do programa Housing for All (HFA) desde 2014. No ano fiscal de 2022, o governo da Índia destinou 200 bilhões de rúpias indianas (US$ 2,44 bilhões) para Pradhan Mantri Awaas Yojana-Gramin.

O Orçamento nacional de 2021, incluindo INR 50.000 crore (USD 6111,43 bilhões) alocados ao Ministério da Habitação e Desenvolvimento Urbano (MoHUA) e a criação de um fundo de 3,5 bilhões de dólares para apoiar a conclusão de projetos habitacionais paralisados, há um forte apoio do governo para o setor de habitação em nível nacional. Na Índia, onde a urbanização deve aumentar de 33% para mais de 40% da população até 2030, haverá necessidade de 25 milhões de unidades habitacionais de médio porte e baratas, de acordo com a Invest India. Em 2022, o número total de casas concluídas em áreas urbanas da Índia sob o Pradhan Mantri Awas Yojana (PMAY, Plano de Habitação do Primeiro-Ministro) chegou a 5,4 milhões. A demanda por moradias para os pobres urbanos está em cerca de 11 milhões de conjuntos habitacionais em 2020.

Além disso, o setor se beneficiou do impulso por políticas que resultaram em legislações como a Autoridade Reguladora do Setor Imobiliário (RERA), a introdução de Fundos de Investimento Imobiliário (REITs) e SWAMIH (Janela Especial para Conclusão da Construção de Projetos de Habitação Acessível e de Renda Média). Prevê-se que o aumento dos gastos com projetos residenciais pelos governos estaduais e centrais continuará a impulsionar o crescimento da indústria durante o período de previsão no país.

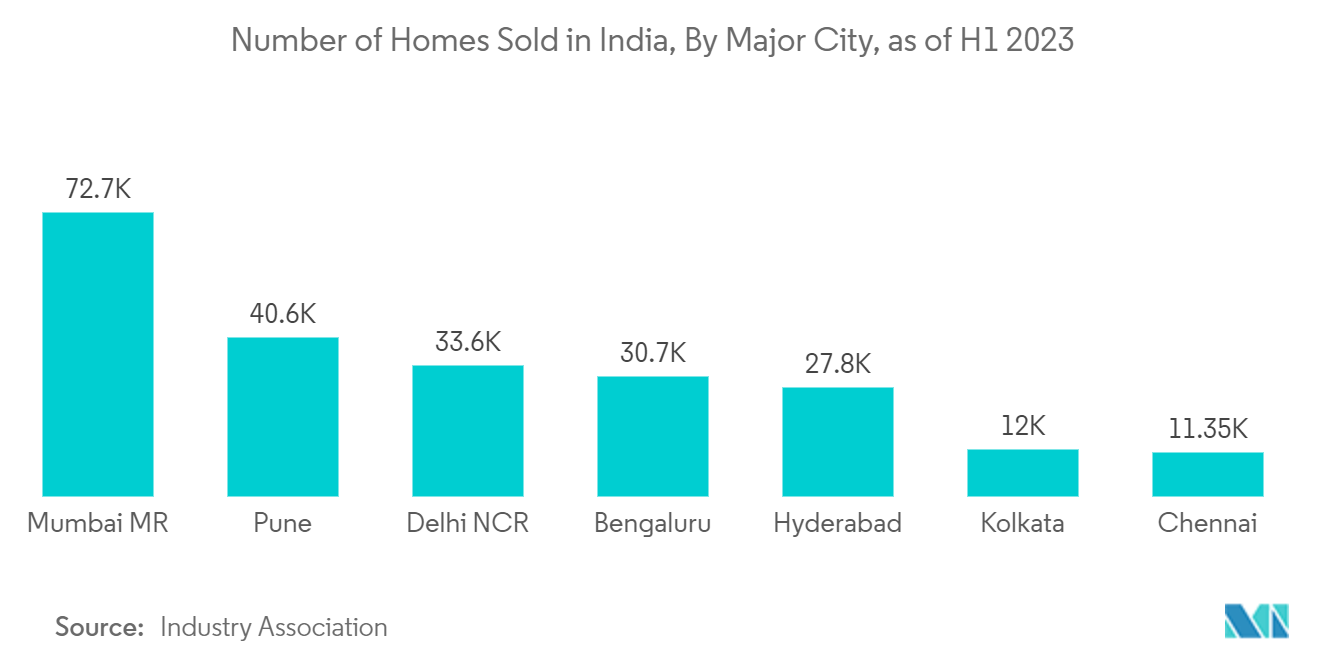

Aumento dos investimentos em imóveis residenciais impulsiona o mercado

A Índia tem assistido a um enorme progresso urbano. Estima-se que, até 2030, mais de 400 milhões de pessoas viverão em cidades na Índia. A demanda por imóveis residenciais foi alimentada pela expansão da população urbana da Índia, pelo aumento da renda familiar e pelas baixas taxas de empréstimo de uma década, que aumentaram o volume de vendas. No primeiro semestre de 2022, cerca de 44 mil unidades habitacionais foram vendidas em Mumbai, o mercado imobiliário residencial mais exigente da Índia. Foram 158.705 imóveis residenciais vendidos no período.

Em 2021, mais de 232 mil unidades habitacionais foram lançadas no mercado residencial em toda a Índia. Embora haja uma grande demanda por moradia no país, os lançamentos residenciais têm estado em um patamar relativamente alto nos últimos anos. Além disso, em 2021, Hyderabad registrou um aumento de 179% nos lançamentos de moradias no mercado residencial da Índia. A região da capital nacional, Delhi, registrou 110% mais lançamentos do que em 2020.

A Região Metropolitana de Mumbai registrou os maiores lançamentos de imóveis residenciais no 1º trimestre de 2022. Só a cidade respondeu por 92% na comparação trimestral e 126% na comparação anual, e lançou mais de 28 mil novas unidades habitacionais no 1º trimestre de 2022, contra 12 mil no 1º trimestre de 2021. No primeiro trimestre de 2022, East Pune registrou o número máximo de novas unidades residenciais e representou 28% do total de lançamentos de novos projetos. O centro financeiro e tecnológico da Índia, Gurugram, lançou cerca de 3.800+ novas unidades residenciais no 1º trimestre de 2022 (testemunhando um crescimento trimestral de 35%). A cidade consiste em cinco zonas principais, incluindo Golf Course Road, New Gurgaon, Central Gurgaon, Southern Peripheral Road e Dwarka Expressway.

Hyderabad é um dos principais contribuintes, respondendo por um aumento de 83% ano a ano no número de novos lançamentos no último trimestre. De todas as zonas da cidade, West Hyderabad forneceu o número máximo de casas, que representou 52% do total de lançamentos na cidade. Seguiu-se North Hyderabad, que representou cerca de um terço do total de novos projetos lançados na cidade durante o 1º trimestre de 2022. O leste de Bengaluru testemunhou o maior número de lançamentos de novos imóveis residenciais, com 52% de participação, seguido pelo norte de Bengaluru.

Visão geral da indústria de construção residencial da Índia

O mercado indiano de construção residencial tem se tornado cada vez mais competitivo e fragmentado, com um grande número de participantes locais e regionais e alguns players globais. Alguns dos principais players na Índia incluem Delhi Land Finance, Merlin Group, StepsStone Builders, Godrej Properties Limited, Prestige Group e muitos outros. Os principais players estão expandindo seus projetos para atender à crescente demanda dos usuários finais. Por exemplo, a Godrej Properties está adquirindo agressivamente terrenos para desenvolvimento futuro por causa da forte demanda habitacional. A empresa adicionou oito novos projetos neste ano fiscal de 2023 com uma receita potencial de INR 16.500 crore (US$ 165 bilhões).

Enquanto isso, em abril de 2022, a Godrej Properties Ltd. adquiriu um terreno de 58 acres em Nagpur para desenvolver um projeto residencial para atender à crescente demanda habitacional. Além disso, em dezembro de 2022, a Godrej Properties adquiriu um terreno de 18 acres em Kandivali, Mumbai, por INR 750 crores (US$ 91,67 bilhões) para desenvolver um projeto de habitação de luxo. Espera-se que o aumento dos gastos com infraestrutura, novas iniciativas governamentais para impulsionar o investimento e anúncios de novos projetos impulsionem o crescimento geral, o que pode atrair mais atenção dos investidores.

Líderes do mercado de construção residencial na Índia

Delhi Land & Finance

Merlin Group

StepsStone Builders

Godrej Properties Limited

Prestige Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Índia Notícias do Mercado de Construção Residencial

Janeiro de 2023 A Godrej Properties Limited (uma empresa imobiliária indiana) adquiriu um terreno de 60 acres em Chennai para desenvolver um projeto residencial enquanto busca expandir os negócios em meio ao aumento da demanda por moradias. Distribuído por 60 hectares, estima-se que o projeto proposto tenha um potencial de desenvolvimento de aproximadamente 1,6 milhão de metros quadrados de área vendável, compreendendo principalmente de lotes residenciais.

Janeiro de 2023 O Shapoorji Pallonji Group (uma empresa do conglomerado indiano) adquiriu cerca de 9 acres de terra perto de Hadapsar, em Pune, para desenvolver um novo projeto. A empresa desenvolverá cerca de 1.350 unidades habitacionais, incluindo duplexes e coberturas, neste novo projeto de 9 acres com uma receita de vendas estimada em mais de INR 1.000 crores (US$ 10 bilhões).

Segmentação da Indústria de Construção Residencial da Índia

A construção residencial é um processo que envolve a expansão, reforma ou construção de uma nova casa ou espaços destinados a serem ocupados para fins residenciais. No mercado de construção residencial, os edifícios são construídos e depois vendidos aos clientes.

O mercado de construção residencial da Índia é segmentado por tipo (apartamentos e condomínios, vilas e outros tipos) e por tipo de construção (nova construção e reforma).

O relatório oferece os tamanhos de mercado e previsões para o mercado indiano de construção residencial em valor (USD) para todos os segmentos acima.

Além disso, este relatório cobre insights de mercado, como dinâmica do mercado, drivers, restrições, oportunidades, inovação tecnológica, seu impacto, Análise das Cinco Forças de Porter e o impacto do COVID-19 no mercado. Além disso, o relatório também fornece perfis de empresas para entender o cenário competitivo do mercado.

| Apartamentos e Condomínios |

| Vilas |

| Outros tipos |

| Nova construção |

| Renovação |

| Por tipo | Apartamentos e Condomínios |

| Vilas | |

| Outros tipos | |

| Por tipo de construção | Nova construção |

| Renovação |

Índia Construção ResidencialPesquisa de Mercado FAQs

Qual é o tamanho do mercado de construção residencial da Índia?

O tamanho do mercado Índia Construção residencial deve atingir US $ 189,80 bilhões em 2024 e crescer a um CAGR de 7,51% para atingir US $ 272,67 bilhões em 2029.

Qual é o tamanho atual do mercado Índia Construção residencial?

Em 2024, o tamanho do mercado de construção residencial da Índia deve atingir US$ 189,80 bilhões.

Quem são os chave players no mercado Índia Construção residencial?

Delhi Land & Finance, Merlin Group, StepsStone Builders, Godrej Properties Limited, Prestige Group são as principais empresas que operam no mercado de construção residencial da Índia.

Em que anos este mercado Índia Construção residencial cobre e qual foi o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de construção residencial da Índia foi estimado em US$ 176,54 bilhões. O relatório cobre o tamanho histórico do mercado Índia Construção residencial por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Índia Construção residencial para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Índia Construção ResidencialRelatório da Indústria

Estatísticas para a participação de mercado da Índia Construção residencial 2024, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da Índia Construção Residencial inclui uma previsão de mercado, perspectivas para 2024 a 2029 e visão geral histórica. Obter uma amostra desta análise da indústria como um download PDF de relatório gratuito.