Tamanho do mercado de proteínas da Índia

|

|

Período de Estudo | 2017 - 2029 |

|

|

Tamanho do Mercado (2024) | USD 1.52 Billion |

|

|

Tamanho do Mercado (2029) | USD 2.08 Billion |

|

|

Maior participação por usuário final | Alimentos e Bebidas |

|

|

CAGR (2024 - 2029) | 6.07 % |

|

|

Crescimento mais rápido por usuário final | Cuidados Pessoais e Cosméticos |

|

|

Concentração do Mercado | Baixo |

Principais jogadores |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de proteínas da Índia

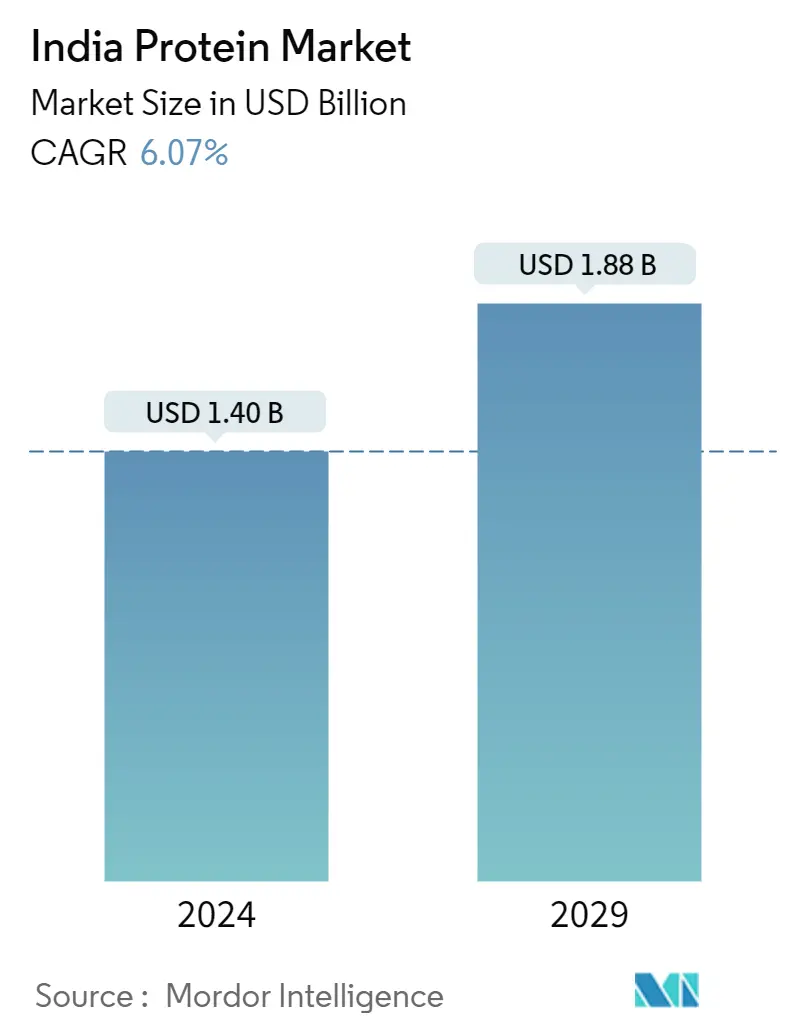

O tamanho do mercado de proteínas da Índia é estimado em US$ 1,40 bilhão em 2024, e deverá atingir US$ 1,88 bilhão até 2029, crescendo a um CAGR de 6,07% durante o período de previsão (2024-2029).

O aumento da conscientização sobre as funcionalidades das proteínas e o crescente conhecimento do consumidor resultaram no aumento da receita segmentada

- O segmento de alimentos e bebidas liderou as aplicações de proteínas na região, respondendo por uma importante participação em volume. Projeta-se ainda que o segmento registre um valor CAGR de 6,38% durante o período de previsão. A procura por proteínas no segmento de alimentos e bebidas é impulsionada principalmente pela crescente procura por funcionalidades proteicas e pela consciencialização sobre dietas ricas em proteínas. O subsegmento de carnes/aves/frutos do mar e produtos alternativos à carne representou uma importante participação de volume de 31,47%, seguido pelo segmento de laticínios e produtos alternativos aos laticínios, com 23,2%, em 2022.

- As aplicações no subsegmento de alimentos para bebês e fórmulas infantis provavelmente ultrapassarão outras, com um valor CAGR projetado de 8,74% durante o período de previsão. A crescente consciencialização pública sobre a nutrição e o desenvolvimento ideal das crianças pode estar ligada à expansão dos alimentos para bebés, que são populares entre os consumidores para fornecer vitaminas extra aos bebés e crianças pequenas para aumentar a sua imunidade e saúde geral. O governo indiano lançou a Missão Nacional de Saúde com o objetivo de tornar os cuidados de saúde acessíveis e acessíveis a todos, alinhando-se com o Objetivo de Desenvolvimento Sustentável 3 das Nações Unidas (Boa Saúde e Bem-Estar).

- O segmento de suplementos é impulsionado principalmente pela nutrição esportiva/desempenho, projetada para registrar um valor CAGR de 4,51% durante o período de previsão, atribuído ao crescente envolvimento do consumidor em esportes e atividades físicas. Cerca de dois lakh novos ginásios foram abertos nos últimos dois anos, apoiados pelo crescente interesse em ligas desportivas, como a Superliga Chinesa e a Premier League Indiana, que proporcionam uma plataforma sólida para o desenvolvimento de mercados de nutrição desportiva e ingredientes associados.

Tendências do mercado de proteínas da Índia

- Preocupações crescentes com a nutrição infantil estão impulsionando o mercado

- A crescente penetração do setor de panificação organizado provavelmente impactará o mercado

- Prevê-se que as bebidas não alcoólicas apoiem o crescimento do mercado

- Tendências de fortificação e embalagens inovadoras para influenciar o mercado de cereais matinais

- A comida caseira está impulsionando o mercado

- Crescente consumo per capita e infraestrutura de varejo impulsionando o crescimento do mercado

- Alternativas lácteas testemunharão uma taxa de crescimento significativa

- Aumento da população geriátrica impulsiona segmento

- Preferência crescente por dieta rica em proteínas para influenciar o crescimento do segmento

- Forte participação da RTE/RTC na indústria de processamento de alimentos

- A opção de lanche mais saudável está impulsionando o mercado

- O aumento da conscientização está aumentando a base de consumidores no mercado

- Alimentos compostos apoiando a demanda por ração animal

- Premiumização e ingredientes naturais estão tomando conta do mercado do segmento

- A Índia emergiu como um dos principais mercados no consumo de proteínas vegetais

- Índia se concentrará mais na produção de soja e ervilha

Visão geral da indústria de proteínas da Índia

O mercado indiano de proteínas é fragmentado, com as cinco principais empresas ocupando 8,30%. Os principais players deste mercado são Archer Daniels Midland Company, Fonterra Co-operative Group Limited, International Flavors Fragrances, Inc., Südzucker AG e VIPPY INDUSTRIES LIMITED (classificados em ordem alfabética).

Líderes do mercado de proteínas da Índia

Archer Daniels Midland Company

Fonterra Co-operative Group Limited

International Flavors & Fragrances, Inc.

Südzucker AG

VIPPY INDUSTRIES LIMITED

Other important companies include Glanbia PLC, Hilmar Cheese Company Inc., Kerry Group PLC, Nakoda Dairy Private Limited, Nitta Gelatin Inc., Roquette Frère.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de proteínas da Índia

- Fevereiro de 2021 NZMP, negócio de ingredientes lácteos da Fonterra, lançou um novo ingrediente proteico que fornece 10% mais proteína do que outras ofertas padrão de proteína de soro de leite.

- Fevereiro de 2021 A Nutrition Biosciences da DuPont e a empresa de ingredientes IFF anunciaram sua fusão em 2021. A empresa combinada continuará a operar sob o nome IFF. Os portfólios complementares conferem à empresa posições de liderança em uma variedade de ingredientes, incluindo proteína de soja.

- Setembro de 2020 A ADM lançou proteínas de ervilha texturizadas Acron T, ou seja, proteína de trigo texturizada Prolite MeatTEX e proteína de trigo não texturizada Prolite MeatXT. Essas proteínas altamente funcionais melhoram a textura e a densidade das alternativas à carne.

Relatório do Mercado de Proteínas da Índia – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. INTRODUÇÃO

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do Estudo

- 2.3 Metodologia de Pesquisa

3. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

-

3.1 Volume do mercado de usuários finais

- 3.1.1 Comida para Bebê e Fórmula Infantil

- 3.1.2 Padaria

- 3.1.3 Bebidas

- 3.1.4 Cereais do café da manhã

- 3.1.5 Condimentos/Molhos

- 3.1.6 Confeitaria

- 3.1.7 Laticínios e produtos alternativos ao leite

- 3.1.8 Nutrição de Idosos e Nutrição Médica

- 3.1.9 Produtos alternativos de carne/aves/frutos do mar e carne

- 3.1.10 Produtos alimentícios RTE/RTC

- 3.1.11 Lanches

- 3.1.12 Nutrição Esportiva/Desempenho

- 3.1.13 Alimentação animal

- 3.1.14 Cuidados Pessoais e Cosméticos

-

3.2 Tendências de consumo de proteínas

- 3.2.1 Animal

- 3.2.2 Plantar

-

3.3 Tendências de produção

- 3.3.1 Animal

- 3.3.2 Plantar

-

3.4 Quadro regulamentar

- 3.4.1 Índia

- 3.5 Análise da cadeia de valor e canal de distribuição

4. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

-

4.1 Fonte

- 4.1.1 Animal

- 4.1.1.1 Por tipo de proteína

- 4.1.1.1.1 Caseína e Caseinatos

- 4.1.1.1.2 Colágeno

- 4.1.1.1.3 Proteína de Ovo

- 4.1.1.1.4 Gelatina

- 4.1.1.1.5 Proteína de Inseto

- 4.1.1.1.6 Proteína do leite

- 4.1.1.1.7 Proteína de soro

- 4.1.1.1.8 Outras proteínas animais

- 4.1.2 Microbiano

- 4.1.2.1 Por tipo de proteína

- 4.1.2.1.1 Proteína de Algas

- 4.1.2.1.2 Micoproteína

- 4.1.3 Plantar

- 4.1.3.1 Por tipo de proteína

- 4.1.3.1.1 Proteína de Cânhamo

- 4.1.3.1.2 Proteína de Ervilha

- 4.1.3.1.3 Proteína de Batata

- 4.1.3.1.4 Proteína de Arroz

- 4.1.3.1.5 Eu sou proteína

- 4.1.3.1.6 Proteína de Trigo

- 4.1.3.1.7 Outras proteínas vegetais

-

4.2 Usuário final

- 4.2.1 Alimentação animal

- 4.2.2 Alimentos e Bebidas

- 4.2.2.1 Por subusuário final

- 4.2.2.1.1 Padaria

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereais do café da manhã

- 4.2.2.1.4 Condimentos/Molhos

- 4.2.2.1.5 Confeitaria

- 4.2.2.1.6 Laticínios e produtos alternativos ao leite

- 4.2.2.1.7 Produtos alternativos de carne/aves/frutos do mar e carne

- 4.2.2.1.8 Produtos alimentícios RTE/RTC

- 4.2.2.1.9 Lanches

- 4.2.3 Cuidados Pessoais e Cosméticos

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuário final

- 4.2.4.1.1 Comida para Bebê e Fórmula Infantil

- 4.2.4.1.2 Nutrição de Idosos e Nutrição Médica

- 4.2.4.1.3 Nutrição Esportiva/Desempenho

5. CENÁRIO COMPETITIVO

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

- 5.3 Cenário da Empresa

-

5.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Fonterra Co-operative Group Limited

- 5.4.3 Glanbia PLC

- 5.4.4 Hilmar Cheese Company Inc.

- 5.4.5 International Flavors & Fragrances, Inc.

- 5.4.6 Kerry Group PLC

- 5.4.7 Nakoda Dairy Private Limited

- 5.4.8 Nitta Gelatin Inc.

- 5.4.9 Roquette Frère

- 5.4.10 Südzucker AG

- 5.4.11 VIPPY INDUSTRIES LIMITED

6. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNA

7. APÊNDICE

-

7.1 Visão geral global

- 7.1.1 Visão geral

- 7.1.2 Estrutura das Cinco Forças de Porter

- 7.1.3 Análise da Cadeia de Valor Global

- 7.1.4 Dinâmica de Mercado (DROs)

- 7.2 Fontes e referências

- 7.3 Lista de tabelas e figuras

- 7.4 Insights primários

- 7.5 Pacote de dados

- 7.6 Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- VOLUME DO MERCADO DE ALIMENTOS PARA BEBÊS E FÓRMULAS INFANTIS, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 2:

- VOLUME DO MERCADO DE PADARIA, TONELADA MÉTRICA, ÍNDIA, 2017 - 2029

- Figura 3:

- VOLUME DO MERCADO DE BEBIDAS, TONELADA MÉTRICA, ÍNDIA, 2017 - 2029

- Figura 4:

- VOLUME DO MERCADO DE CEREAIS DE PEQUENO ALMOÇO, TONELADA MÉTRICA, ÍNDIA, 2017 - 2029

- Figura 5:

- VOLUME DE MERCADO DE CONDIMENTOS/MOLHOS, TONELADA MÉTRICA, ÍNDIA, 2017 - 2029

- Figura 6:

- VOLUME DO MERCADO DE CONFEITARIA, TONELADA MÉTRICA, ÍNDIA, 2017 - 2029

- Figura 7:

- VOLUME DE LÁCTEOS E MERCADO DE PRODUTOS ALTERNATIVOS A LÁCTEOS, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 8:

- VOLUME DO MERCADO DE NUTRIÇÃO PARA IDOSOS E NUTRIÇÃO MÉDICA, TONELADA MÉTRICA, ÍNDIA, 2017 - 2029

- Figura 9:

- VOLUME DE MERCADO DE CARNES/AVES/FRUTOS DO MAR E PRODUTOS ALTERNATIVOS À CARNE, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 10:

- VOLUME DO MERCADO DE PRODUTOS ALIMENTÍCIOS RTE/RTC, TONELADA MÉTRICA, ÍNDIA, 2017 - 2029

- Figura 11:

- VOLUME DO MERCADO DE SNACKS, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 12:

- VOLUME DO MERCADO DE NUTRIÇÃO ESPORTIVA/DESEMPENHO, TONELADA MÉTRICA, ÍNDIA, 2017 - 2029

- Figura 13:

- VOLUME DO MERCADO DE ALIMENTAÇÃO ANIMAL, TONELADA MÉTRICA, ÍNDIA, 2017 - 2029

- Figura 14:

- VOLUME DO MERCADO DE CUIDADOS PESSOAIS E COSMÉTICOS, TONELADA MÉTRICA, ÍNDIA, 2017 - 2029

- Figura 15:

- CONSUMO PER CAPITA DE PROTEÍNA ANIMAL, GRAM, ÍNDIA, 2017 - 2029

- Figura 16:

- CONSUMO PER CAPITA DE PROTEÍNA VEGETAL, GRAM, ÍNDIA, 2017 - 2029

- Figura 17:

- PRODUÇÃO DE MATÉRIA-PRIMA DE PROTEÍNA ANIMAL, TONELADA MÉTRICA, ÍNDIA, 2017 - 2021

- Figura 18:

- PRODUÇÃO DE MATÉRIA-PRIMA DE PROTEÍNA VEGETAL, TONELADA MÉTRICA, ÍNDIA, 2017 - 2021

- Figura 19:

- VOLUME DO MERCADO DE PROTEÍNAS, TONELADAS, ÍNDIA, 2017 - 2029

- Figura 20:

- VALOR DO MERCADO DE PROTEÍNAS, USD, ÍNDIA, 2017 - 2029

- Figura 21:

- VOLUME DE MERCADO DE PROTEÍNA POR FONTE, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 22:

- VALOR DO MERCADO DE PROTEÍNA POR FONTE, USD, ÍNDIA, 2017 - 2029

- Figura 23:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS POR FONTE, %, ÍNDIA, 2017 VS 2023 VS 2029

- Figura 24:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE PROTEÍNAS POR FONTE, %, ÍNDIA, 2017 VS 2023 VS 2029

- Figura 25:

- VOLUME DO MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 26:

- VALOR DO MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, USD, ÍNDIA, 2017 - 2029

- Figura 27:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA,%, ÍNDIA, 2017 VS 2023 VS 2029

- Figura 28:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, %, ÍNDIA, 2017 VS 2023 VS 2029

- Figura 29:

- VOLUME DO MERCADO DE CASEÍNA E CASEINATOS, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 30:

- VALOR DO MERCADO DE CASEÍNA E CASEINATOS, USD, ÍNDIA, 2017 - 2029

- Figura 31:

- PARTE DE VALOR DO MERCADO DE CASEÍNA E CASEINATOS POR USUÁRIO FINAL, % CASEÍNA E CASEINATOS, ÍNDIA, 2022 VS 2029

- Figura 32:

- VOLUME DO MERCADO DE COLÁGENO, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 33:

- VALOR DO MERCADO DE COLÁGENO, USD, ÍNDIA, 2017 - 2029

- Figura 34:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE COLÁGENO POR USUÁRIO FINAL, % COLÁGENO, ÍNDIA, 2022 VS 2029

- Figura 35:

- VOLUME DO MERCADO DE PROTEÍNA DE OVO, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 36:

- VALOR DO MERCADO DE PROTEÍNA DE OVO, USD, ÍNDIA, 2017 - 2029

- Figura 37:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE OVO POR USUÁRIO FINAL, % PROTEÍNA DE OVO, ÍNDIA, 2022 VS 2029

- Figura 38:

- VOLUME DO MERCADO DE GELATINA, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 39:

- VALOR DO MERCADO DE GELATINA, USD, ÍNDIA, 2017 - 2029

- Figura 40:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE GELATINA POR USUÁRIO FINAL, % GELATINA, ÍNDIA, 2022 VS 2029

- Figura 41:

- VOLUME DO MERCADO DE PROTEÍNA DE INSETOS, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 42:

- VALOR DO MERCADO DE PROTEÍNA DE INSETOS, USD, ÍNDIA, 2017 - 2029

- Figura 43:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE INSETOS POR USUÁRIO FINAL, % PROTEÍNA DE INSETOS, ÍNDIA, 2022 VS 2029

- Figura 44:

- VOLUME DO MERCADO DE PROTEÍNA DO LEITE, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 45:

- VALOR DO MERCADO DE PROTEÍNA DO LEITE, USD, ÍNDIA, 2017 - 2029

- Figura 46:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DO LEITE POR USUÁRIO FINAL, % PROTEÍNA DO LEITE, ÍNDIA, 2022 VS 2029

- Figura 47:

- VOLUME DO MERCADO DE WHEY PROTEIN, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 48:

- VALOR DO MERCADO DE PROTEÍNA DE WHEY, USD, ÍNDIA, 2017 - 2029

- Figura 49:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE WHEY PROTEIN POR USUÁRIO FINAL, % WHEY PROTEIN, ÍNDIA, 2022 VS 2029

- Figura 50:

- VOLUME DE OUTROS MERCADOS DE PROTEÍNAS ANIMAIS, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 51:

- VALOR DE OUTRAS PROTEÍNAS ANIMAIS DE MERCADO, USD, ÍNDIA, 2017 - 2029

- Figura 52:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE OUTRAS PROTEÍNAS ANIMAIS POR USUÁRIO FINAL, % OUTRAS PROTEÍNAS ANIMAIS, ÍNDIA, 2022 VS 2029

- Figura 53:

- VOLUME DO MERCADO DE PROTEÍNA MICROBIANA POR TIPO DE PROTEÍNA, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 54:

- VALOR DO MERCADO DE PROTEÍNA MICROBIANA POR TIPO DE PROTEÍNA, USD, ÍNDIA, 2017 - 2029

- Figura 55:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA MICROBIANA POR TIPO DE PROTEÍNA, %, ÍNDIA, 2017 VS 2023 VS 2029

- Figura 56:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE PROTEÍNA MICROBIANA POR TIPO DE PROTEÍNA, %, ÍNDIA, 2017 VS 2023 VS 2029

- Figura 57:

- VOLUME DO MERCADO DE PROTEÍNAS DE ALGAS, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 58:

- VALOR DO MERCADO DE PROTEÍNA DE ALGAS, USD, ÍNDIA, 2017 - 2029

- Figura 59:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE ALGA POR USUÁRIO FINAL, % PROTEÍNA DE ALGA, ÍNDIA, 2022 VS 2029

- Figura 60:

- VOLUME DO MERCADO DE MICOPROTEÍNAS, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 61:

- VALOR DO MERCADO DE MICOPROTEÍNAS, USD, ÍNDIA, 2017 - 2029

- Figura 62:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE MICOPROTEÍNAS POR USUÁRIO FINAL, % MICOPROTEÍNA, ÍNDIA, 2022 VS 2029

- Figura 63:

- VOLUME DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 64:

- VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, USD, ÍNDIA, 2017 - 2029

- Figura 65:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, %, ÍNDIA, 2017 VS 2023 VS 2029

- Figura 66:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE PROTEÍNAS VEGETAIS POR TIPO DE PROTEÍNA, %, ÍNDIA, 2017 VS 2023 VS 2029

- Figura 67:

- VOLUME DO MERCADO DE PROTEÍNA DE CÂNHAMO, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 68:

- VALOR DO MERCADO DE PROTEÍNA DE CÂNHAMO, USD, ÍNDIA, 2017 - 2029

- Figura 69:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE CÂNHAMO POR USUÁRIO FINAL, % PROTEÍNA DE CÂNHAMO, ÍNDIA, 2022 VS 2029

- Figura 70:

- VOLUME DO MERCADO DE PROTEÍNA DE ERVILHA, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 71:

- VALOR DO MERCADO DE PROTEÍNA DE ERVILHA, USD, ÍNDIA, 2017 - 2029

- Figura 72:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE ERVILHA POR USUÁRIO FINAL, % PROTEÍNA DE ERVILHA, ÍNDIA, 2022 VS 2029

- Figura 73:

- VOLUME DO MERCADO DE PROTEÍNA DE BATATA, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 74:

- VALOR DO MERCADO DE PROTEÍNA DE BATATA, USD, ÍNDIA, 2017 - 2029

- Figura 75:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE BATATA POR USUÁRIO FINAL, % PROTEÍNA DE BATATA, ÍNDIA, 2022 VS 2029

- Figura 76:

- VOLUME DO MERCADO DE PROTEÍNA DE ARROZ, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 77:

- VALOR DO MERCADO DE PROTEÍNA DE ARROZ, USD, ÍNDIA, 2017 - 2029

- Figura 78:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE ARROZ POR USUÁRIO FINAL, % PROTEÍNA DE ARROZ, ÍNDIA, 2022 VS 2029

- Figura 79:

- VOLUME DO MERCADO DE PROTEÍNA DE SOJA, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 80:

- VALOR DO MERCADO DE PROTEÍNA DE SOJA, USD, ÍNDIA, 2017 - 2029

- Figura 81:

- PARTE DE VALOR DO MERCADO DE PROTEÍNA DE SOJA POR USUÁRIO FINAL, % PROTEÍNA DE SOJA, ÍNDIA, 2022 VS 2029

- Figura 82:

- VOLUME DO MERCADO DE PROTEÍNA DE TRIGO, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 83:

- VALOR DO MERCADO DE PROTEÍNA DE TRIGO, USD, ÍNDIA, 2017 - 2029

- Figura 84:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA DE TRIGO POR USUÁRIO FINAL, % PROTEÍNA DE TRIGO, ÍNDIA, 2022 VS 2029

- Figura 85:

- VOLUME DO MERCADO DE OUTRAS PROTEÍNAS VEGETAIS, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 86:

- VALOR DO MERCADO DE OUTRAS PROTEÍNAS VEGETAIS, USD, ÍNDIA, 2017 - 2029

- Figura 87:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE OUTRAS PROTEÍNAS VEGETAIS POR USUÁRIO FINAL, % OUTRAS PROTEÍNAS VEGETAIS, ÍNDIA, 2022 VS 2029

- Figura 88:

- VOLUME DE MERCADO DE PROTEÍNA POR USUÁRIO FINAL, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 89:

- VALOR DO MERCADO DE PROTEÍNA POR USUÁRIO FINAL, USD, ÍNDIA, 2017 - 2029

- Figura 90:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS POR USUÁRIO FINAL,%, ÍNDIA, 2017 VS 2023 VS 2029

- Figura 91:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE PROTEÍNAS POR USUÁRIO FINAL,%, ÍNDIA, 2017 VS 2023 VS 2029

- Figura 92:

- VOLUME DO MERCADO DE PROTEÍNAS, ALIMENTAÇÃO ANIMAL, ÍNDIA, 2017 - 2029

- Figura 93:

- VALOR DO MERCADO DE PROTEÍNAS, ALIMENTAÇÃO ANIMAL, ÍNDIA, 2017 - 2029

- Figura 94:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNA POR FONTE,% ALIMENTAÇÃO ANIMAL, ÍNDIA, 2022 VS 2029

- Figura 95:

- VOLUME DE MERCADO DE PROTEÍNAS, USUÁRIO FINAL DE ALIMENTOS E BEBIDAS, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 96:

- VALOR DO MERCADO DE PROTEÍNAS, USUÁRIO FINAL DE ALIMENTOS E BEBIDAS, USD, ÍNDIA, 2017 - 2029

- Figura 97:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS POR USUÁRIO FINAL DE ALIMENTOS E BEBIDAS, %, ÍNDIA, 2017 VS 2023 VS 2029

- Figura 98:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE PROTEÍNAS POR USUÁRIO FINAL DE ALIMENTOS E BEBIDAS, %, ÍNDIA, 2017 VS 2023 VS 2029

- Figura 99:

- VOLUME DO MERCADO DE PROTEÍNAS, PADARIA, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 100:

- VALOR DO MERCADO DE PROTEÍNAS, PADARIA, USD, ÍNDIA, 2017 - 2029

- Figura 101:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS POR FONTE, % PADARIA, ÍNDIA, 2022 VS 2029

- Figura 102:

- VOLUME DO MERCADO DE PROTEÍNAS, BEBIDAS, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 103:

- VALOR DO MERCADO DE PROTEÍNAS, BEBIDAS, USD, ÍNDIA, 2017 - 2029

- Figura 104:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS POR FONTE, % BEBIDAS, ÍNDIA, 2022 VS 2029

- Figura 105:

- VOLUME DE MERCADO DE PROTEÍNAS, CEREAIS DE PEQUENO ALMOÇO, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 106:

- VALOR DO MERCADO DE PROTEÍNAS, CEREAIS DE PEQUENO ALMOÇO, USD, ÍNDIA, 2017 - 2029

- Figura 107:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS POR FONTE, % CEREAIS DE PEQUENO ALMOÇO, ÍNDIA, 2022 VS 2029

- Figura 108:

- VOLUME DE MERCADO DE PROTEÍNAS, CONDIMENTOS/MOLHOS, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 109:

- VALOR DO MERCADO DE PROTEÍNAS, CONDIMENTOS/MOLHOS, USD, ÍNDIA, 2017 - 2029

- Figura 110:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS POR FONTE, % CONDIMENTOS/MOLHOS, ÍNDIA, 2022 VS 2029

- Figura 111:

- VOLUME DO MERCADO DE PROTEÍNAS, CONFEITARIA, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 112:

- VALOR DO MERCADO DE PROTEÍNAS, CONFEITARIA, USD, ÍNDIA, 2017 - 2029

- Figura 113:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS POR FONTE, % CONFEITARIA, ÍNDIA, 2022 VS 2029

- Figura 114:

- VOLUME DE MERCADO DE PROTEÍNAS, LÁCTEOS E PRODUTOS ALTERNATIVOS A LÁCTEOS, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 115:

- VALOR DO MERCADO DE PROTEÍNAS, LÁCTEOS E PRODUTOS ALTERNATIVOS A LÁCTEOS, USD, ÍNDIA, 2017 - 2029

- Figura 116:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS POR FONTE, % LÁCTEOS E PRODUTOS ALTERNATIVOS A LÁCTEOS, ÍNDIA, 2022 VS 2029

- Figura 117:

- VOLUME DE MERCADO DE PROTEÍNAS, CARNE/AVES/FRUTOS DO MAR E PRODUTOS ALTERNATIVOS À CARNE, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 118:

- VALOR DO MERCADO DE PROTEÍNAS, CARNE/AVES/FRUTOS DO MAR E PRODUTOS ALTERNATIVOS À CARNE, USD, ÍNDIA, 2017 - 2029

- Figura 119:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS POR FONTE, % CARNE/AVES/FRUTOS DO MAR E PRODUTOS ALTERNATIVOS À CARNE, ÍNDIA, 2022 VS 2029

- Figura 120:

- VOLUME DO MERCADO DE PROTEÍNAS, PRODUTOS ALIMENTÍCIOS RTE/RTC, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 121:

- VALOR DO MERCADO DE PROTEÍNAS, RTE/RTC FOOD PRODUCTS, USD, ÍNDIA, 2017 - 2029

- Figura 122:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS POR FONTE, % RTE/RTC FOOD PRODUCTS, ÍNDIA, 2022 VS 2029

- Figura 123:

- VOLUME DO MERCADO DE PROTEÍNAS, SNACKS, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 124:

- VALOR DO MERCADO DE PROTEÍNAS, SNACKS, USD, ÍNDIA, 2017 - 2029

- Figura 125:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS POR FONTE, % SNACKS, ÍNDIA, 2022 VS 2029

- Figura 126:

- VOLUME DO MERCADO DE PROTEÍNAS, CUIDADOS PESSOAIS E COSMÉTICOS, ÍNDIA, 2017 - 2029

- Figura 127:

- VALOR DO MERCADO DE PROTEÍNAS, CUIDADOS PESSOAIS E COSMÉTICOS, ÍNDIA, 2017 - 2029

- Figura 128:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS POR FONTE, % CUIDADOS PESSOAIS E COSMÉTICOS, ÍNDIA, 2022 VS 2029

- Figura 129:

- VOLUME DE MERCADO DE PROTEÍNAS, USUÁRIO FINAL DE SUPLEMENTOS, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 130:

- VALOR DO MERCADO DE PROTEÍNAS, USUÁRIO FINAL DE SUPLEMENTOS, USD, ÍNDIA, 2017 - 2029

- Figura 131:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS POR USUÁRIO FINAL DE SUPLEMENTOS, %, ÍNDIA, 2017 VS 2023 VS 2029

- Figura 132:

- PARTICIPAÇÃO DE VOLUME DO MERCADO DE PROTEÍNA POR USUÁRIO FINAL DE SUPLEMENTOS, %, ÍNDIA, 2017 VS 2023 VS 2029

- Figura 133:

- VOLUME DE MERCADO DE PROTEÍNAS, ALIMENTOS PARA BEBÊS E FÓRMULAS INFANTIS, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 134:

- VALOR DO MERCADO DE PROTEÍNAS, ALIMENTOS PARA BEBÊS E FÓRMULA INFANTIL, USD, ÍNDIA, 2017 - 2029

- Figura 135:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS POR FONTE, % ALIMENTOS PARA BEBÊS E FÓRMULA INFANTIL, ÍNDIA, 2022 VS 2029

- Figura 136:

- VOLUME DO MERCADO DE PROTEÍNAS, NUTRIÇÃO DE IDOSOS E NUTRIÇÃO MÉDICA, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 137:

- VALOR DO MERCADO DE PROTEÍNAS, NUTRIÇÃO DE IDOSOS E NUTRIÇÃO MÉDICA, USD, ÍNDIA, 2017 - 2029

- Figura 138:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS POR FONTE, % NUTRIÇÃO DE IDOSOS E NUTRIÇÃO MÉDICA, ÍNDIA, 2022 VS 2029

- Figura 139:

- VOLUME DO MERCADO DE PROTEÍNAS, NUTRIÇÃO ESPORTIVA/DESEMPENHO, TONELADAS MÉTRICAS, ÍNDIA, 2017 - 2029

- Figura 140:

- VALOR DO MERCADO DE PROTEÍNAS, NUTRIÇÃO ESPORTIVA/PERFORMANCE, USD, ÍNDIA, 2017 - 2029

- Figura 141:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PROTEÍNAS POR FONTE, % NUTRIÇÃO ESPORTIVA/DESEMPENHO, ÍNDIA, 2022 VS 2029

- Figura 142:

- EMPRESAS MAIS ATIVAS POR NÚMERO DE MOVIMENTOS ESTRATÉGICOS, CONTAGEM, MERCADO DE PROTEÍNAS DA ÍNDIA, 2017 - 2022

- Figura 143:

- ESTRATÉGIAS MAIS ADOTADAS, CONTAGEM, ÍNDIA, 2017 - 2022

- Figura 144:

- PARTICIPAÇÃO DE VALOR DOS PRINCIPAIS JOGADORES, %, MERCADO DE PROTEÍNAS DA ÍNDIA, 2021

Segmentação da indústria de proteínas da Índia

Animal, Microbiano e Planta são cobertos como segmentos pela Fonte. Ração Animal, Alimentos e Bebidas, Cuidados Pessoais e Cosméticos, Suplementos são cobertos como segmentos por Usuário Final.

- O segmento de alimentos e bebidas liderou as aplicações de proteínas na região, respondendo por uma importante participação em volume. Projeta-se ainda que o segmento registre um valor CAGR de 6,38% durante o período de previsão. A procura por proteínas no segmento de alimentos e bebidas é impulsionada principalmente pela crescente procura por funcionalidades proteicas e pela consciencialização sobre dietas ricas em proteínas. O subsegmento de carnes/aves/frutos do mar e produtos alternativos à carne representou uma importante participação de volume de 31,47%, seguido pelo segmento de laticínios e produtos alternativos aos laticínios, com 23,2%, em 2022.

- As aplicações no subsegmento de alimentos para bebês e fórmulas infantis provavelmente ultrapassarão outras, com um valor CAGR projetado de 8,74% durante o período de previsão. A crescente consciencialização pública sobre a nutrição e o desenvolvimento ideal das crianças pode estar ligada à expansão dos alimentos para bebés, que são populares entre os consumidores para fornecer vitaminas extra aos bebés e crianças pequenas para aumentar a sua imunidade e saúde geral. O governo indiano lançou a Missão Nacional de Saúde com o objetivo de tornar os cuidados de saúde acessíveis e acessíveis a todos, alinhando-se com o Objetivo de Desenvolvimento Sustentável 3 das Nações Unidas (Boa Saúde e Bem-Estar).

- O segmento de suplementos é impulsionado principalmente pela nutrição esportiva/desempenho, projetada para registrar um valor CAGR de 4,51% durante o período de previsão, atribuído ao crescente envolvimento do consumidor em esportes e atividades físicas. Cerca de dois lakh novos ginásios foram abertos nos últimos dois anos, apoiados pelo crescente interesse em ligas desportivas, como a Superliga Chinesa e a Premier League Indiana, que proporcionam uma plataforma sólida para o desenvolvimento de mercados de nutrição desportiva e ingredientes associados.

| Fonte | Animal | Por tipo de proteína | Caseína e Caseinatos | |

| Colágeno | ||||

| Proteína de Ovo | ||||

| Gelatina | ||||

| Proteína de Inseto | ||||

| Proteína do leite | ||||

| Proteína de soro | ||||

| Outras proteínas animais | ||||

| Microbiano | Por tipo de proteína | Proteína de Algas | ||

| Micoproteína | ||||

| Plantar | Por tipo de proteína | Proteína de Cânhamo | ||

| Proteína de Ervilha | ||||

| Proteína de Batata | ||||

| Proteína de Arroz | ||||

| Eu sou proteína | ||||

| Proteína de Trigo | ||||

| Outras proteínas vegetais | ||||

| Usuário final | Alimentação animal | |||

| Alimentos e Bebidas | Por subusuário final | Padaria | ||

| Bebidas | ||||

| Cereais do café da manhã | ||||

| Condimentos/Molhos | ||||

| Confeitaria | ||||

| Laticínios e produtos alternativos ao leite | ||||

| Produtos alternativos de carne/aves/frutos do mar e carne | ||||

| Produtos alimentícios RTE/RTC | ||||

| Lanches | ||||

| Cuidados Pessoais e Cosméticos | ||||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil | ||

| Nutrição de Idosos e Nutrição Médica | ||||

| Nutrição Esportiva/Desempenho | ||||

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A Taxa de Penetração é definida como a porcentagem do Volume do Mercado de Usuários Finais Fortificados com Proteínas no Volume Geral do Mercado de Usuários Finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuário final é o volume consolidado de todos os tipos e formas de produtos de usuário final no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.