Tamanho do mercado de lubrificantes na Índia

|

|

Período de Estudo | 2015 - 2026 |

|

|

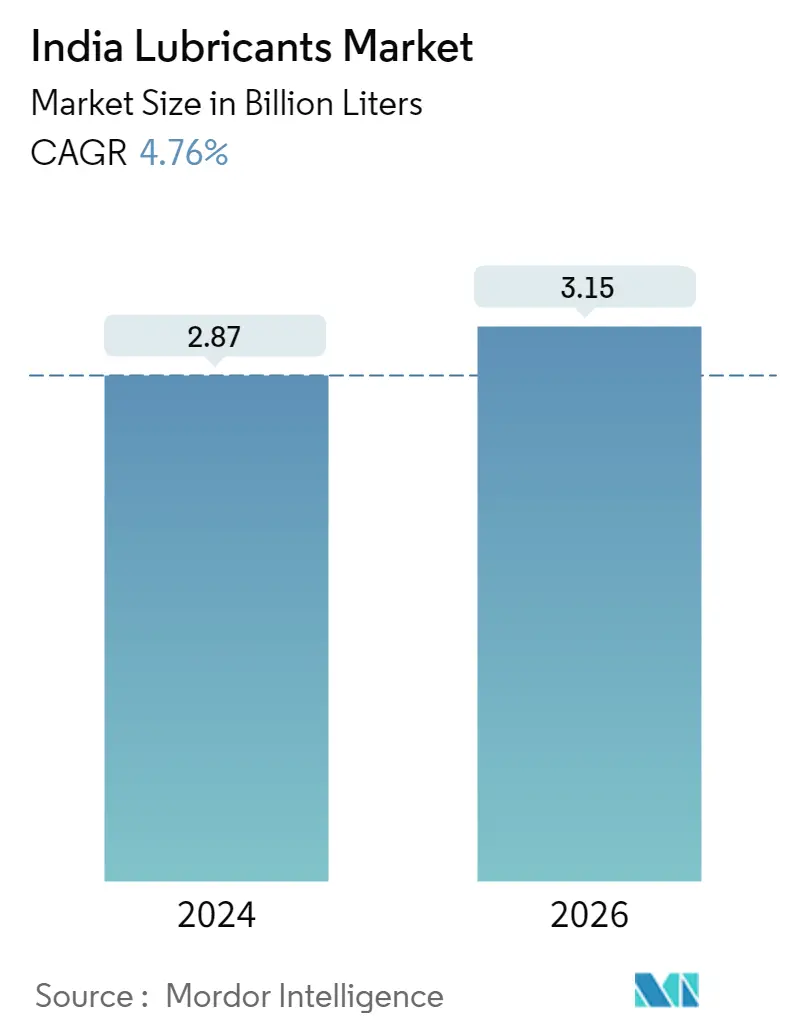

Volume do Mercado (2024) | 2.87 bilhões de litros |

|

|

Volume do Mercado (2026) | 3.15 bilhões de litros |

|

|

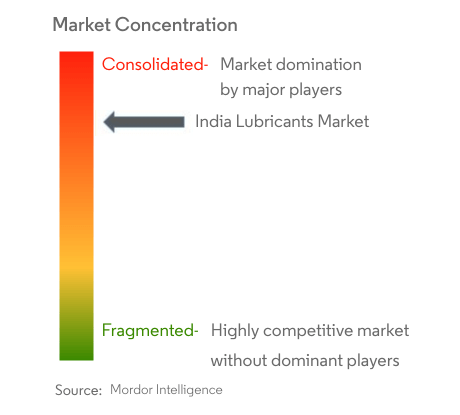

Concentração de Mercado | Alto |

|

|

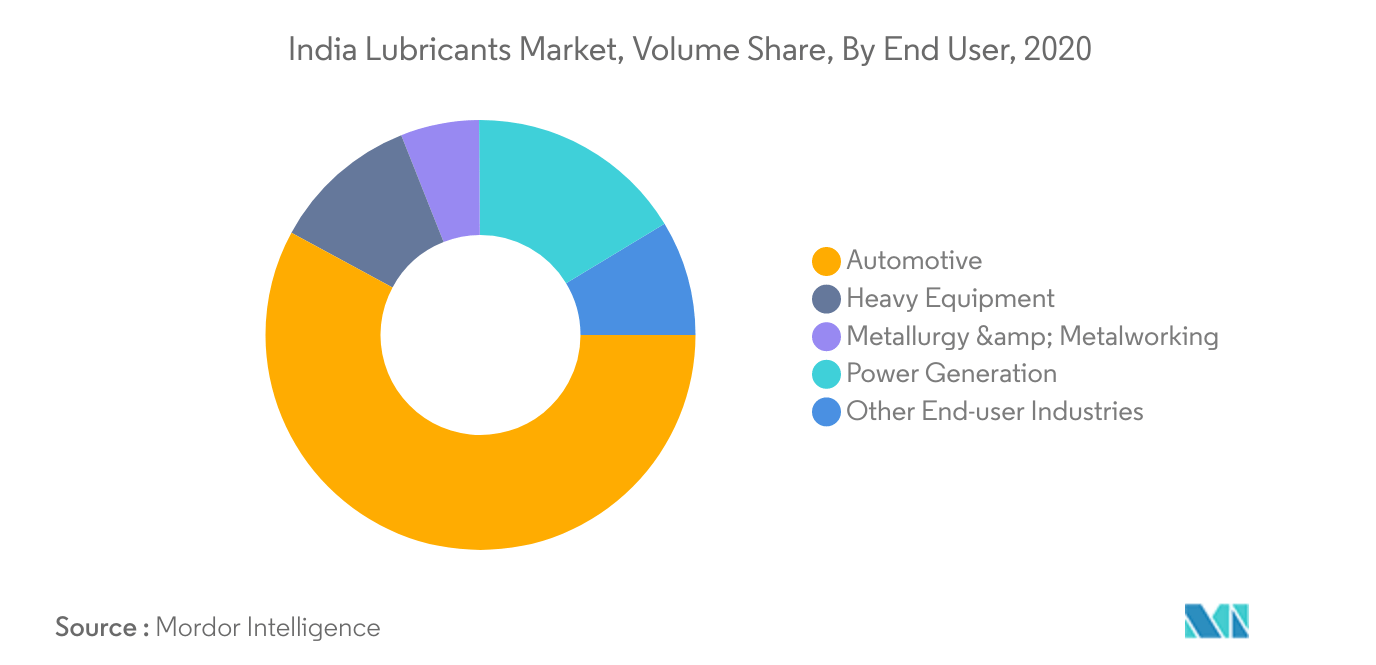

Maior participação por usuário final | Automotivo |

|

|

CAGR(2024 - 2026) | 4.76 % |

|

|

Crescimento mais rápido por usuário final | Automotivo |

Principais participantes |

||

|

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de lubrificantes na Índia

O tamanho do mercado de lubrificantes da Índia é estimado em 2,87 bilhões de litros em 2024, e deverá atingir 3,15 bilhões de litros até 2026, crescendo a um CAGR de 4,76% durante o período de previsão (2024-2026).

- Maior segmento por indústria de usuário final – Automotivo Devido ao maior volume de óleo de motor e engrenagem usado em veículos motorizados em comparação com qualquer outra aplicação industrial, o setor automotivo foi o maior usuário final entre todas as categorias.

- Segmento mais rápido por indústria de usuário final - Automotivo O setor automotivo provavelmente será o segmento de uso final de lubrificantes de crescimento mais rápido na Índia devido ao aumento do poder de compra dos consumidores, resultando no aumento da propriedade de veículos.

- Maior segmento por tipo de produto - Óleos de motor O óleo de motor é a categoria de produto mais consumida na Índia devido ao enorme tamanho dos motores de carros, motocicletas, caminhões e ônibus e suas altas frequências de troca de óleo.

- Segmento mais rápido por tipo de produto - Óleos de motor O consumo de óleo de motor na Índia provavelmente crescerá a um ritmo mais rápido do que outros tipos de produtos devido à presença crescente de veículos movidos a gasolina e diesel no país.

Maior segmento por usuário final automotivo

- Em 2020, a indústria automotiva dominou o mercado indiano de lubrificantes, respondendo por 58% do consumo total de lubrificantes no país. Durante 2015-2019, o consumo de lubrificantes na indústria automóvel aumentou 35% devido ao rápido crescimento da utilização, vendas e produção de veículos.

- Em 2020, as restrições relacionadas com a COVID-19 levaram à diminuição dos requisitos de manutenção de vários setores. O maior impacto foi observado na indústria automobilística, que registrou queda de 15,7% no ano, seguida por equipamentos pesados (11,3%).

- É provável que o setor automotivo seja a indústria de usuário final que mais cresce no mercado indiano de lubrificantes durante 2021-2026, com um CAGR de 6,31%, seguido por equipamentos pesados (3,98%). Uma recuperação na quilometragem média dos veículos e um aumento nas vendas de veículos novos provavelmente impulsionarão o consumo de lubrificantes da indústria automotiva durante 2021-2026.

Visão geral da indústria de lubrificantes da Índia

O Mercado de Lubrificantes da Índia está bastante consolidado, com as cinco principais empresas ocupando 67,13%. Os principais players neste mercado são Bharat Petroleum Corporation Limited, BP Plc (Castrol), Gulf Oil International, Hindustan Petroleum Corporation Limited e Indian Oil Corporation Limited (classificados em ordem alfabética).

Líderes do mercado de lubrificantes na Índia

Bharat Petroleum Corporation Limited

BP Plc (Castrol)

Gulf Oil International

Hindustan Petroleum Corporation Limited

Indian Oil Corporation Limited

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de lubrificantes da Índia

- Março de 2022 A empresa ExxonMobil Corporation nomeou Jay Hooley como diretor administrativo principal da empresa.

- Janeiro de 2022 A partir de 1º de abril, a ExxonMobil Corporation foi organizada em três linhas de negócios - ExxonMobil Upstream Company, ExxonMobil Product Solutions e ExxonMobil Low Carbon Solutions.

- Janeiro de 2022 A partir de 21 de janeiro de 2022, a Royal Dutch Shell plc muda seu nome para Shell plc.

Relatório de mercado de lubrificantes da Índia – Índice

1. Resumo executivo e principais conclusões

2. Introdução

2.1. Premissas do Estudo e Definição de Mercado

2.2. Escopo do estudo

2.3. Metodologia de Pesquisa

3. Principais tendências do setor

3.1. Tendências da indústria automotiva

3.2. Tendências da indústria manufatureira

3.3. Tendências da indústria de geração de energia

3.4. Quadro regulamentar

3.5. Análise da cadeia de valor e canal de distribuição

4. Segmentação de mercado

4.1. Por usuário final

4.1.1. Automotivo

4.1.2. Equipamento pesado

4.1.3. Metalurgia e Metalurgia

4.1.4. Geração de energia

4.1.5. Outras indústrias de usuários finais

4.2. Por tipo de produto

4.2.1. Óleos de motor

4.2.2. Graxas

4.2.3. Fluidos Hidráulicos

4.2.4. Fluidos Metalúrgicos

4.2.5. Óleos para transmissões e engrenagens

4.2.6. Outros tipos de produtos

5. Cenário competitivo

5.1. Principais movimentos estratégicos

5.2. Análise de participação de mercado

5.3. Perfis de empresa

5.3.1. Bharat Petroleum Corporation Limited

5.3.2. BP Plc (Castrol)

5.3.3. ExxonMobil Corporation

5.3.4. Gulf Oil International

5.3.5. Hindustan Petroleum Corporation Limited

5.3.6. Indian Oil Corporation Limited

5.3.7. Royal Dutch Shell Plc

5.3.8. Savita Oil Technologies Ltd

5.3.9. TIDE WATER OIL CO. (INDIA) LTD

5.3.10. Valvoline Inc.

6. Apêndice

6.1. Referências do Apêndice 1

6.2. Apêndice 2 Lista de Tabelas e Figuras

7. Principais questões estratégicas para CEOs de lubrificantes

Lista de Tabelas e Figuras

- Figura 1:

- POPULAÇÃO DE VEÍCULOS, NÚMERO DE UNIDADES, ÍNDIA, 2015-2026

- Figura 2:

- POPULAÇÃO DE VEÍCULOS COMERCIAIS, NÚMERO DE UNIDADES, ÍNDIA, 2015-2026

- Figura 3:

- POPULAÇÃO DE MOTOCICLETAS, NÚMERO DE UNIDADES, ÍNDIA, 2015-2026

- Figura 4:

- POPULAÇÃO DE VEÍCULOS DE PASSAGEIROS, NÚMERO DE UNIDADES, ÍNDIA, 2015-2026

- Figura 5:

- VALOR ADICIONADO DE FABRICAÇÃO, US$ BILHÕES (VALOR ATUAL), ÍNDIA, 2015-2026

- Figura 6:

- CAPACIDADE DE GERAÇÃO DE ENERGIA, GIGAWATT (GW), ÍNDIA, 2015-2026

- Figura 7:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, VOLUME EM LITROS, POR USUÁRIO FINAL, 2015-2026

- Figura 8:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, PARTICIPAÇÃO DE VOLUME (%), POR USUÁRIO FINAL, 2021

- Figura 9:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, VOLUME EM LITROS, AUTOMOTIVO, 2015-2026

- Figura 10:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, AUTOMOTIVO, PARTICIPAÇÃO DE VOLUME (%), POR TIPO DE PRODUTO, 2021

- Figura 11:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, VOLUME EM LITROS, EQUIPAMENTOS PESADOS, 2015-2026

- Figura 12:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, EQUIPAMENTOS PESADOS, PARTICIPAÇÃO DE VOLUME (%), POR TIPO DE PRODUTO, 2021

- Figura 13:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, VOLUME EM LITROS, METALURGIA E METALWorking, 2015-2026

- Figura 14:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, METALURGIA E METALURGIA, PARTICIPAÇÃO DE VOLUME (%), POR TIPO DE PRODUTO, 2021

- Figura 15:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, VOLUME EM LITROS, GERAÇÃO DE ENERGIA, 2015-2026

- Figura 16:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, GERAÇÃO DE ENERGIA, PARTICIPAÇÃO DE VOLUME (%), POR TIPO DE PRODUTO, 2021

- Figura 17:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, VOLUME EM LITROS, OUTRAS INDÚSTRIAS DE USUÁRIOS FINAIS, 2015-2026

- Figura 18:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, OUTRAS INDÚSTRIAS DE USUÁRIO FINAL, PARTICIPAÇÃO DE VOLUME (%), POR TIPO DE PRODUTO, 2021

- Figura 19:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, VOLUME EM LITROS, POR TIPO DE PRODUTO, 2015-2026

- Figura 20:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, PARTICIPAÇÃO DE VOLUME (%), POR TIPO DE PRODUTO, 2021

- Figura 21:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, VOLUME EM LITROS, ÓLEOS DE MOTOR, 2015-2026

- Figura 22:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, ÓLEOS DE MOTOR, PARTICIPAÇÃO DE VOLUME (%), POR USUÁRIO FINAL, 2021

- Figura 23:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, VOLUME EM LITROS, GRAXAS, 2015-2026

- Figura 24:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, GRAXAS, PARTICIPAÇÃO DE VOLUME (%), POR USUÁRIO FINAL, 2021

- Figura 25:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, VOLUME EM LITROS, FLUIDOS HIDRÁULICOS, 2015-2026

- Figura 26:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, FLUIDOS HIDRÁULICOS, PARTICIPAÇÃO DE VOLUME (%), POR USUÁRIO FINAL, 2021

- Figura 27:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, VOLUME EM LITROS, FLUIDOS DE METAL, 2015-2026

- Figura 28:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, FLUIDOS DE METAL, PARTICIPAÇÃO DE VOLUME (%), POR USUÁRIO FINAL, 2021

- Figura 29:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, VOLUME EM LITROS, ÓLEOS DE TRANSMISSÃO E ENGRENAGENS, 2015-2026

- Figura 30:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, ÓLEOS DE TRANSMISSÃO E ENGRENAGENS, PARTICIPAÇÃO DE VOLUME (%), POR USUÁRIO FINAL, 2021

- Figura 31:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, VOLUME EM LITROS, OUTROS TIPOS DE PRODUTOS, 2015-2026

- Figura 32:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, OUTROS TIPOS DE PRODUTOS, PARTICIPAÇÃO DE VOLUME (%), POR USUÁRIO FINAL, 2021

- Figura 33:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, EMPRESAS MAIS ATIVAS, POR NÚMERO DE MOVIMENTOS ESTRATÉGICOS, 2018 - 2021

- Figura 34:

- MERCADO DE LUBRIFICANTES DA ÍNDIA, ESTRATÉGIAS MAIS ADOTADAS, 2018 - 2021

- Figura 35:

- PARTICIPAÇÃO NO MERCADO DE LUBRIFICANTES DA ÍNDIA (%), POR PRINCIPAIS JOGADORES, 2021

Segmentação da indústria de lubrificantes da Índia

| Por usuário final | |

| Automotivo | |

| Equipamento pesado | |

| Metalurgia e Metalurgia | |

| Geração de energia | |

| Outras indústrias de usuários finais |

| Por tipo de produto | |

| Óleos de motor | |

| Graxas | |

| Fluidos Hidráulicos | |

| Fluidos Metalúrgicos | |

| Óleos para transmissões e engrenagens | |

| Outros tipos de produtos |

Definição de mercado

- Tipos de veículos e equipamentos industriais - Automotivo (veículos de passageiros, veículos comerciais e motocicletas), geração de energia, equipamentos pesados, metalurgia e metalurgia e outras indústrias de usuários finais (marinha, aviação etc.) são considerados no mercado de lubrificantes.

- Tipos de produtos - Para efeitos deste estudo, são levados em consideração produtos lubrificantes, como óleos de motor, óleos de transmissão e engrenagens, fluidos hidráulicos, fluidos metalúrgicos e graxas.

- Recarga de serviço - O reabastecimento de serviço/manutenção é considerado na contabilização do consumo de lubrificante de cada um dos veículos e equipamentos em estudo.

- Preenchimento de fábrica - Os primeiros abastecimentos de lubrificante para veículos e equipamentos industriais recém-produzidos são considerados no estudo.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.