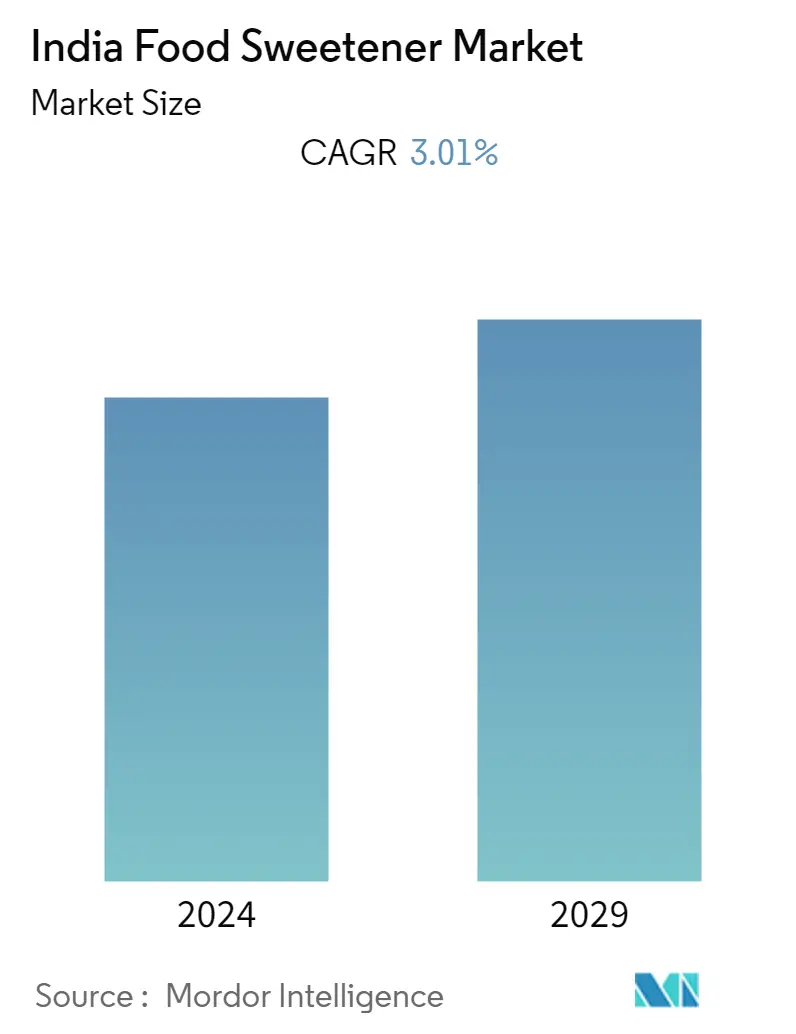

Tamanho do mercado de adoçantes alimentares na Índia

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

| CAGR | 3.01 % |

| Concentração de Mercado | Baixo |

Jogadores principais.webp)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de adoçantes alimentares da Índia

O tamanho do mercado de adoçantes alimentares da Índia deverá crescer de US$ 3,11 bilhões em 2023 para US$ 3,61 bilhões até 2028, com um CAGR de 3,01% durante o período de previsão (2023-2028).

- Os players de alimentos e bebidas têm lançado adoçantes com baixo ou nenhum adoçante para atender à demanda por produtos com baixo teor de açúcar, à medida que aumentam as preocupações com a saúde e o sistema imunológico. Com a presença crescente de vários produtos com infusão de adoçantes nas prateleiras do varejo na Índia, muitos players estão entrando no país.

- Por exemplo, a empresa com sede na Malásia PureCircle, fornecedora de estévia, colaborou com as principais empresas de alimentos e bebidas para introduzir variantes à base de estévia de alimentos e bebidas bem conhecidos, incluindo 7Up e Tropicana da PepsiCo, Maaza Gold da Coca-Cola e Yakult da Danone. A empresa pretende aumentar a sua variedade Starleaf na Índia e triplicar as receitas agrícolas de acordo com a visão do primeiro-ministro da Índia para 2022.

- A empresa está agora trabalhando com Dabur, Frooti e Haldiram para ajudar a criar variantes à base de estévia de seus famosos produtos alimentícios e bebidas. A empresa também fornece estévia usada na produção do adoçante à base de estévia da Zydus, Sugar-Free Green. A estévia também encontrou seu caminho em novos produtos de empresas emergentes. Por exemplo, em 2021, a Beyond Water lançou sua linha de produtos de intensificadores de água (misturadores de eletrólitos, misturadores de coquetéis e misturadores de vitaminas) adoçados com adoçantes naturais.

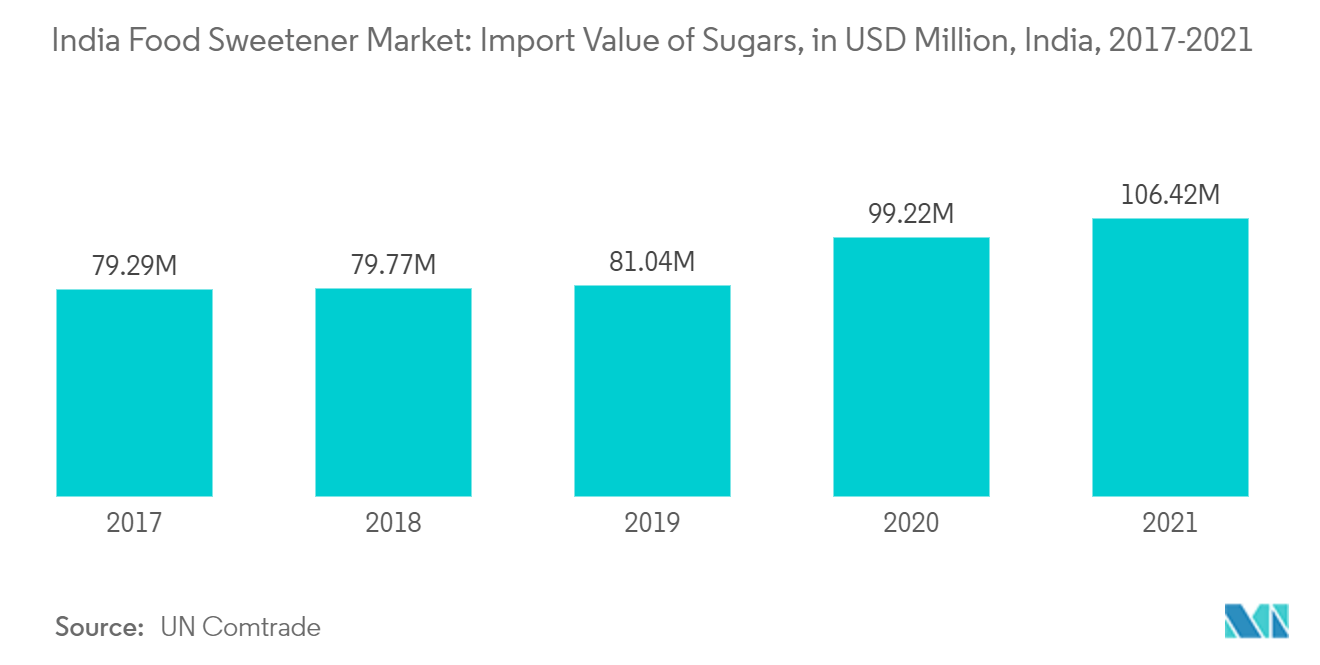

- Além disso, tem havido um aumento na procura de adoçantes a granel, como a frutose, em todo o país. A frutose, comumente conhecida como açúcar de frutas, tem múltiplas funções em aplicações em alimentos e bebidas, incluindo doçura, umectante, cor, realce ou desenvolvimento de sabor, depressão do ponto de congelamento e estabilidade osmótica.

- As aplicações críticas da frutose incluem água aromatizada ou enriquecida, produtos de baixa caloria, misturas secas para bebidas, bebidas carbonatadas, cereais matinais, produtos assados, iogurte, embalagens de frutas, confeitaria e outras aplicações alimentícias.

- O ciclamato é outro tipo de adoçante natural amplamente utilizado em confeitos, panificação, refrigerantes, sobremesas, molhos para salada e conservas na Índia devido aos seus benefícios, como ser 30 vezes mais doce que o açúcar e ser um adoçante sem calorias. O produto é misturado à água antes do consumo, ajuda a aumentar a hidratação e atua como enriquecimento dos nutrientes perdidos durante o processamento da água. Essas inovações têm impulsionado o mercado indiano de adoçantes alimentares.

Tendências do mercado de adoçantes alimentares na Índia

O aumento na população diabética impulsiona adoçantes naturais e com zero calorias, como a estévia.

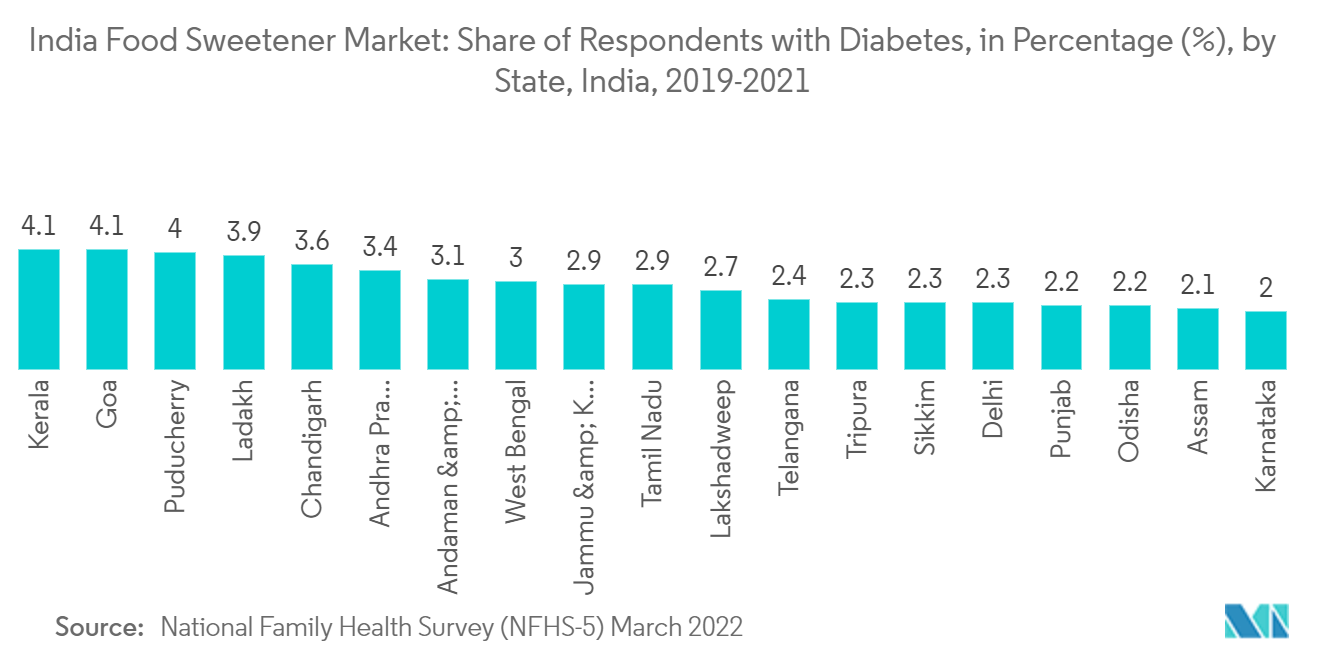

- A crescente preferência por dietas com baixo teor de açúcar ou sem calorias, devido à crescente prevalência da obesidade e da diabetes, impulsiona a procura de adoçantes naturais a nível mundial. De acordo com o Atlas de Diabetes da Federação Internacional de Diabetes (IDF), 10ª Edição, na Índia, aproximadamente 74,194 milhões de indivíduos com idade entre 20 e 79 anos tinham diabetes em 2021; o diabetes também causou 0,647 milhão de mortes naquele ano. Prevê-se que o número total de pessoas com diabetes aumente para 92,973 milhões até 2030 e 124,874 milhões até 2045.

- De acordo com a IDF, os países com a maior população de adultos com pacientes diabéticos com idades entre 20 e 79 anos incluem a China, seguida pela Índia (segunda classificação mais elevada) em 2021.

- Espera-se que as estatísticas da população diabética afetem positivamente o mercado de adoçantes alimentares na Índia durante o período de previsão. À medida que a ocorrência de diabetes e obesidade aumenta, os consumidores estão a tomar medidas adequadas para manter um estilo de vida saudável e, portanto, procuram adoçantes naturais sem calorias para manter os seus níveis de açúcar no sangue. Como resultado, estima-se que a procura por estévia aumente, uma vez que está alinhada com as necessidades dos consumidores. Portanto, a procura de adoçantes de baixas calorias em alimentos e bebidas aumentou nos últimos anos.

- Como resultado, os extratos orgânicos de estévia estão sendo muito procurados no mercado, uma vez que são à base de plantas e contêm zero açúcar, carboidratos, calorias, índice glicêmico, etc. Por exemplo, Arboreal Stevia, uma empresa indiana sob a marca ArboPURE, oferece um gama de extratos naturais de estévia que são extraídos diretamente da folha de estévia usando um processo orgânico. Os diferentes graus de extratos de estévia estão disponíveis nas séries Reb A e Reb M, adequados para múltiplas aplicações como adoçantes e aromatizantes.

- Considerando estes factores, como a procura de ingredientes de rótulo limpo e adoçantes alimentares de baixas calorias estão a impulsionar o mercado de adoçantes naturais e de zero calorias neste país devido à crescente consciência sanitária.

Segmento de adoçantes de crescimento mais rápido Stevia

- Stevia é um adoçante 100% natural e sem calorias. A crescente conscientização sobre os benefícios da estévia para a saúde em relação ao açúcar aumentou sua demanda. Outros factores que influenciam o mercado da estévia são as mudanças no estilo de vida, as iniciativas governamentais para reduzir a ingestão de açúcar e a necessidade de combater problemas de saúde como a obesidade e a diabetes.

- Com a presença crescente de vários produtos com infusão de estévia nas prateleiras do varejo na Índia, muitos players estão entrando no país. Por exemplo, a PureCircle, um fornecedor de estévia, investiu INR 1.200 milhões (aproximadamente 145 milhões de dólares) no país ao longo de cinco anos. A empresa está agora trabalhando com Dabur, Frooti e Haldiram para ajudá-los a criar variantes à base de estévia de seus populares produtos alimentícios e bebidas. A empresa também fornece estévia usada na produção do adoçante à base de estévia da Zydus, Sugar-Free Green.

- A estévia é usada em alimentos de conveniência, alimentos assados, confeitos e bebidas. As bebidas respondem pela maior parte do mercado. Assim, estima-se que a estévia seja o segmento de adoçantes que mais cresce durante o período de previsão. Além disso, os agricultores indianos optam por não cultivar plantas de estévia devido aos custos mais elevados dos factores de produção e à ausência de práticas de cultivo padrão.

- Além disso, é necessário que haja conhecimento tradicional para as plantações de estévia no país. Para ajudar estes agricultores, o Conselho Nacional de Plantas Medicinais (NMPB) anunciou um subsídio de 30% sobre o custo de produção a partir de 2021. Espera-se que esta iniciativa aumente a quantidade de estévia disponível para uso, impulsionando assim o crescimento do mercado indiano de estévia. nos próximos anos. Portanto, esses fatores impulsionam significativamente o mercado de Stevia na indústria de adoçantes alimentares no país, já que a Stevia serve como um substituto viável para o açúcar.

Visão geral da indústria de adoçantes alimentares da Índia

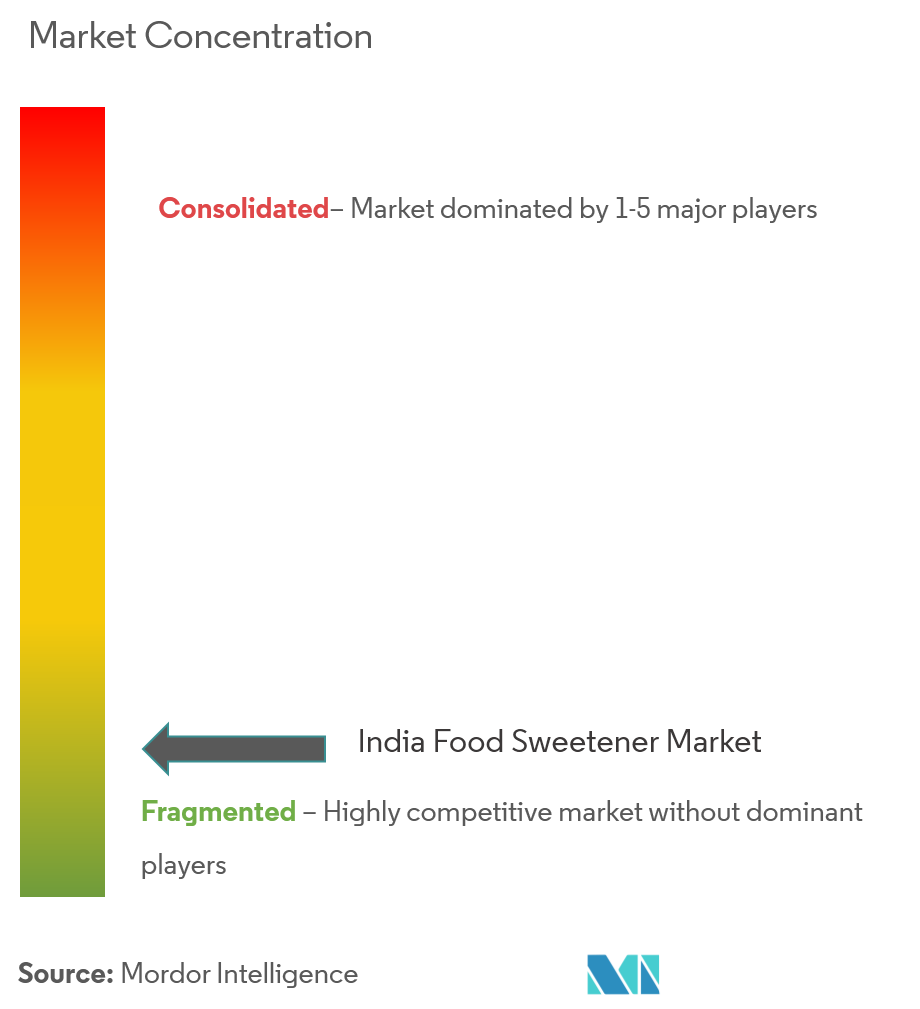

O mercado é altamente fragmentado, com muitos players indianos tentando obter uma vantagem competitiva utilizando diversas estratégias corporativas, como inovação, expansões e outras estratégias. Participantes internacionais, como International Flavors Fragrances Inc., Cargill Incorporated, Kerry Group plc., The Archer-Daniels-Midland Company e Tate Lyle, dominam o mercado de substitutos do açúcar.

Devido à experiência e conhecimento dessas empresas líderes no mercado indiano de adoçantes alimentares, esses principais players se concentram no desenvolvimento de novos produtos. Além disso, as economias de escala e a elevada fidelidade à marca entre os clientes conferem a estas empresas uma vantagem superior. A expansão adicional do portfólio de produtos em todas as categorias de adoçantes tem ajudado os players do mercado a melhorar suas posições.

Líderes de mercado de adoçantes alimentares na Índia

-

Tate & Lyle

-

Cargill Incorporated

-

Archer Daniels Midland Company

-

International Flavors & Fragrances Inc.

-

Kerry Group plc.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de adoçantes alimentares na Índia

- Novembro de 2022 Kesar Enterprises Ltd anunciou o início da planta de cogeração e da temporada de moagem para a divisão de açúcar 2022-23 em Baheri, em Uttar Pradesh.

- Novembro de 2022 Lakanto, uma marca líder global da Saraya Japão, lançou um adoçante à base de Monkfruit para consumidores indianos. A empresa fabrica adoçantes naturais e, na Índia, a marca faz parte da Saraya-Mystair Hygiene.

- Agosto de 2022 Pesquisadores do Instituto Indiano de Tecnologia (IIT) em Guwahati desenvolveram um processo de fermentação que usa ultrassom para transformar o bagaço, o resíduo da moagem da cana-de-açúcar, no substituto seguro do açúcar, o Xilitol. A nova estratégia, segundo responsáveis, supera as limitações operacionais dos processos de síntese química e os atrasos provocados pela fermentação convencional.

- Março de 2022 A Cargill lançou seus produtos de estévia usando a tecnologia EverSweet + ClearFlo. Essa nova solução de adoçante, que mistura um sabor natural com o adoçante estévia da Cargill, apresenta diversos benefícios, como modificação de sabor, dispersão mais rápida e melhor solubilidade e estabilidade nas formulações.

- Fevereiro de 2021 A Dupont's Nutrition Biosciences fundiu-se com a International Flavors Fragrances Inc., uma empresa que oferece aditivos alimentares, incluindo adoçantes, no mercado indiano. A empresa combinada poderia continuar a operar sob o nome IFF. O portfólio complementar confere à empresa posições de liderança em sabor, textura, aroma, nutrição, enzimas, culturas, proteínas de soja e probióticos.

Relatório de mercado de adoçantes alimentares da Índia – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Deifnação do Mercado

1.2 Escopo do Mercado

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Aumento da população diabética impulsiona mercado de adoçantes

4.1.2 Crescente demanda por bebidas com infusão de adoçantes naturais

4.2 Restrições

4.2.1 Regulamentações governamentais rigorosas sobre alegações de produtos alimentícios

4.3 Análise das Cinco Forças de Porter

4.3.1 Poder de barganha dos fornecedores

4.3.2 Poder de barganha dos compradores

4.3.3 Ameaça de novos participantes

4.3.4 Ameaça de produtos e serviços substitutos

4.3.5 Grau de Competição

5. Segmentação de mercado

5.1 Tipo de Produto

5.1.1 Sacarose

5.1.2 Adoçantes de amido e álcoois de açúcar

5.1.2.1 Dextrose

5.1.2.2 Xarope de milho rico em frutose (HFCS)

5.1.2.3 Maltodextrina

5.1.2.4 Sorbitol

5.1.2.5 Xilitol

5.1.2.6 Outros adoçantes de amido e álcoois de açúcar

5.1.3 Adoçantes de Alta Intensidade (HIS)

5.1.3.1 Sucralose

5.1.3.2 Aspartame

5.1.3.3 Sacarina

5.1.3.4 Ciclamato

5.1.3.5 Ás-K

5.1.3.6 Neotame

5.1.3.7 Estévia

5.1.3.8 Outros adoçantes de alta intensidade

5.2 Aplicativo

5.2.1 Laticínio

5.2.2 Padaria

5.2.3 Sopas, Molhos e Temperos

5.2.4 Confeitaria

5.2.5 Bebidas

5.2.6 Outras aplicações

6. Cenário competitivo

6.1 Estratégias adotadas pelos principais players

6.2 Análise de participação de mercado

6.3 Perfis de empresa

6.3.1 Tate & Lyle

6.3.2 Cargill Incorporated

6.3.3 Archer Daniels Midland Company

6.3.4 International Flavors & Fragrances Inc.

6.3.5 Ingredion Incorporated

6.3.6 Ajinomoto Co., Inc.

6.3.7 Kesar Enterprises Limited

6.3.8 GLG Life Tech Corporation

6.3.9 The Agrana Group

6.3.10 Kerry Group plc.

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de adoçantes alimentares da Índia

Adoçantes são diversas substâncias naturais e artificiais que conferem sabor adocicado aos alimentos e bebidas.

O mercado indiano de adoçantes alimentares é segmentado com base no tipo e aplicação. Com base no tipo, o mercado é segmentado em sacarose, adoçantes de amido e álcoois de açúcar e adoçantes de alta intensidade (HIS). O mercado de adoçantes de amido e álcoois de açúcar é ainda segmentado em dextrose, xarope de milho rico em frutose (HFCS), maltodextrina, sorbitol, xilitol e outros adoçantes de amido e álcoois de açúcar. Da mesma forma, o mercado de adoçantes de alta intensidade (HIS) é ainda segmentado em sucralose, aspartame, sacarina, ciclamato, ace-K, neotame, estévia e outros adoçantes de alta intensidade. Com base na aplicação, o mercado é segmentado em laticínios, panificação, sopas, molhos e temperos, confeitaria, bebidas, entre outras aplicações.

O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos acima mencionados.

| Tipo de Produto | ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

|

| Aplicativo | ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de adoçantes alimentares na Índia

Qual é o tamanho atual do mercado de adoçantes alimentares da Índia?

O mercado indiano de adoçantes alimentares deverá registrar um CAGR de 3,01% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado indiano de adoçantes alimentares?

Tate & Lyle, Cargill Incorporated, Archer Daniels Midland Company, International Flavors & Fragrances Inc., Kerry Group plc. são as principais empresas que operam no mercado indiano de adoçantes alimentares.

Que anos este mercado de adoçantes alimentares da Índia cobre?

O relatório abrange o tamanho histórico do mercado de adoçantes alimentares da Índia para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de adoçantes alimentares da Índia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de adoçantes alimentares da Índia

Estatísticas para a participação de mercado de adoçantes alimentares da Índia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de adoçantes alimentares da Índia inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor gratuitamente baixar relatório em PDF.