Análise de mercado de resina epóxi na Índia

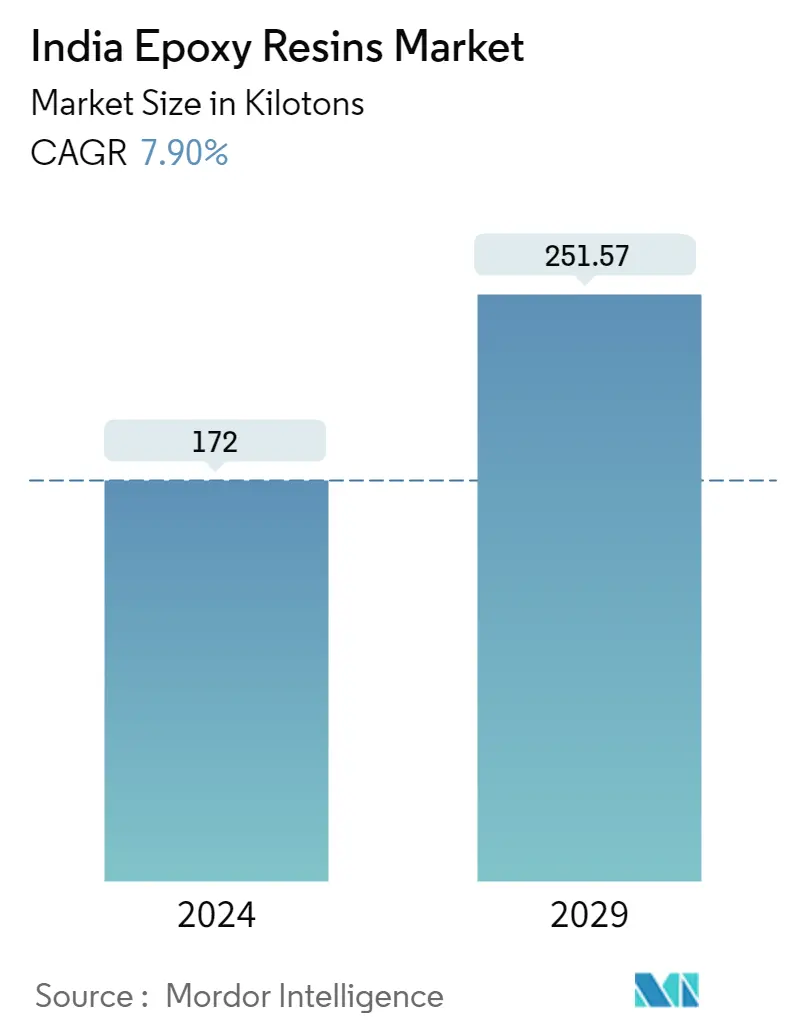

O tamanho do mercado de resinas epóxi da Índia é estimado em 172 quilotons em 2024, e deverá atingir 251,57 quilotons até 2029, crescendo a um CAGR de 7,90% durante o período de previsão (2024-2029).

Durante o período pandêmico devido ao COVID-19, o mercado foi profundamente impactado por causa do bloqueio nacional, mandatos rigorosos de distanciamento social e interrupções na cadeia de abastecimento. Isto levou à interrupção temporária da produção e fabricação de diversos produtos, como tintas e revestimentos, adesivos e selantes, etc., nos quais são necessárias resinas epóxi. No entanto, o crescimento do mercado está a acelerar devido ao apoio do governo a diversas indústrias transformadoras no período pós-pandemia.

- A crescente indústria da construção e a crescente demanda por adesivos e selantes da indústria automotiva são os fatores que impulsionam o crescimento do mercado.

- Por outro lado, espera-se que o impacto perigoso das resinas epóxi atrapalhe o crescimento do mercado.

- A crescente adoção de resina epóxi reciclável e reformável atuará como uma oportunidade de mercado no período de previsão.

Resina epóxi nas tendências do mercado da Índia

Aumento da demanda por DGBEA (Bisfenol F e ECH)

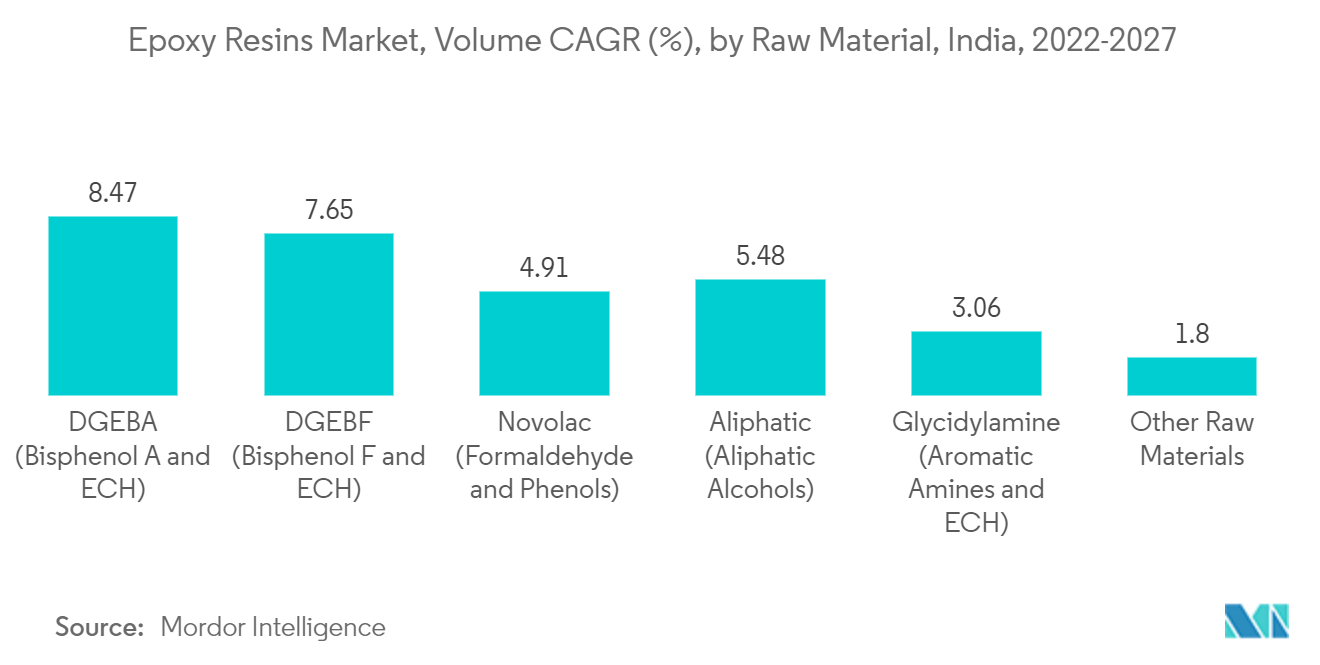

- As resinas epóxi à base de bisfenol A-epicloridrina ainda são os epóxis mais utilizados. As resinas epóxi são preparadas pela reação de compostos contendo um grupo hidrogênio ativo com epicloridrina, seguida de desidrohalogenação.

- As resinas epóxi baseadas no éter diglicidílico do bisfenol A (DGEBA) são mais comumente usadas em formulações para adesivos, revestimentos, laminados e encapsulantes.

- Hoje em dia, cerca de 90% dos materiais de resina epóxi em todo o mundo são feitos de éter diglicidílico de bisfenol A (DGEBA). Esta resina oferece características únicas, como excelentes propriedades mecânicas, resistência química e estabilidade de forma.

- Policarbonatos e resinas epóxi são os principais produtos derivados do BPF. Estas resinas epóxi são produzidas usando o mesmo método realizado para DGEBA. As resinas epóxi DGEBF (Bisfenol F) apresentam menor viscosidade e melhores propriedades mecânicas e químicas que as DGEBA.

- As resinas epóxi de bisfenol F são usadas em amplas aplicações, incluindo revestimentos, engenharia civil, adesivos, materiais de isolamento elétrico e intermediários reativos. Em particular, as resinas líquidas possuem baixa viscosidade, por isso se destacam em trabalhabilidade e moldabilidade, o que as torna adequadas para muitas aplicações.

Segmento de tintas e revestimentos dominará o mercado

- Espera-se que o segmento de tintas e revestimentos cresça mais rapidamente na indústria indiana de resinas epóxi, devido ao seu uso generalizado nas indústrias de construção, automotiva, energia e eletrônica.

- As resinas epóxi são usadas como aglutinantes para aplicações de revestimento para aumentar a durabilidade do revestimento para aplicações em pisos e metais.

- A Índia é um dos países que mais cresce nos setores manufatureiros e no crescimento de máquinas, dando origem à necessidade de tintas e revestimentos. O governo está proporcionando diversos benefícios às empresas que estabelecem suas unidades fabris no país e estruturando diversas políticas para impulsionar o setor manufatureiro. Por exemplo, a Índia delineou um plano em Agosto de 2021 para atingir o seu objectivo de 1 bilião de dólares em exportações de bens manufacturados.

- Estima-se que a indústria indiana de tintas tenha um faturamento de cerca de US$ 6.708,33 milhões. A Asian Paints, maior player nacional do mercado, opera dez unidades de produção no país, enquanto a Berger Paints utiliza 12 instalações de produção.

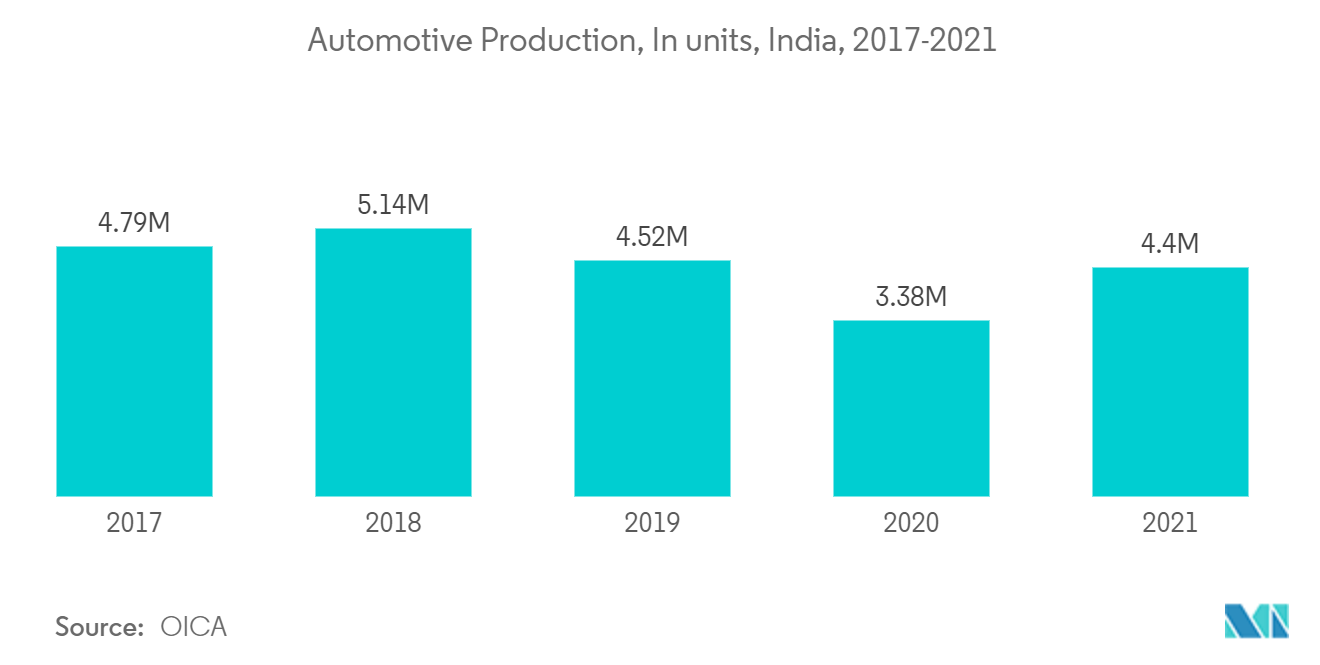

- Segundo a OICA, foram produzidas cerca de 43.99.112 unidades de veículos em 2021, o que aumentou 30% face às 33.81.819 unidades fabricadas em 2020.

- A produção automotiva para veículos de passageiros (exceto BMW, Mercedes, Tata Motors e Volvo Auto), veículos de três, duas rodas e quadriciclos registrou 2.214.745 unidades até outubro de 2021.

- De acordo com o IBEF, o governo da Índia espera que o sector automóvel gere entre 8 e 10 mil milhões de dólares até 2023 através de investimento local e estrangeiro.

- Espera-se que tais fatores impulsionem a demanda por resinas epóxi em tintas e revestimentos, aumentando assim o crescimento do mercado durante o período de previsão.

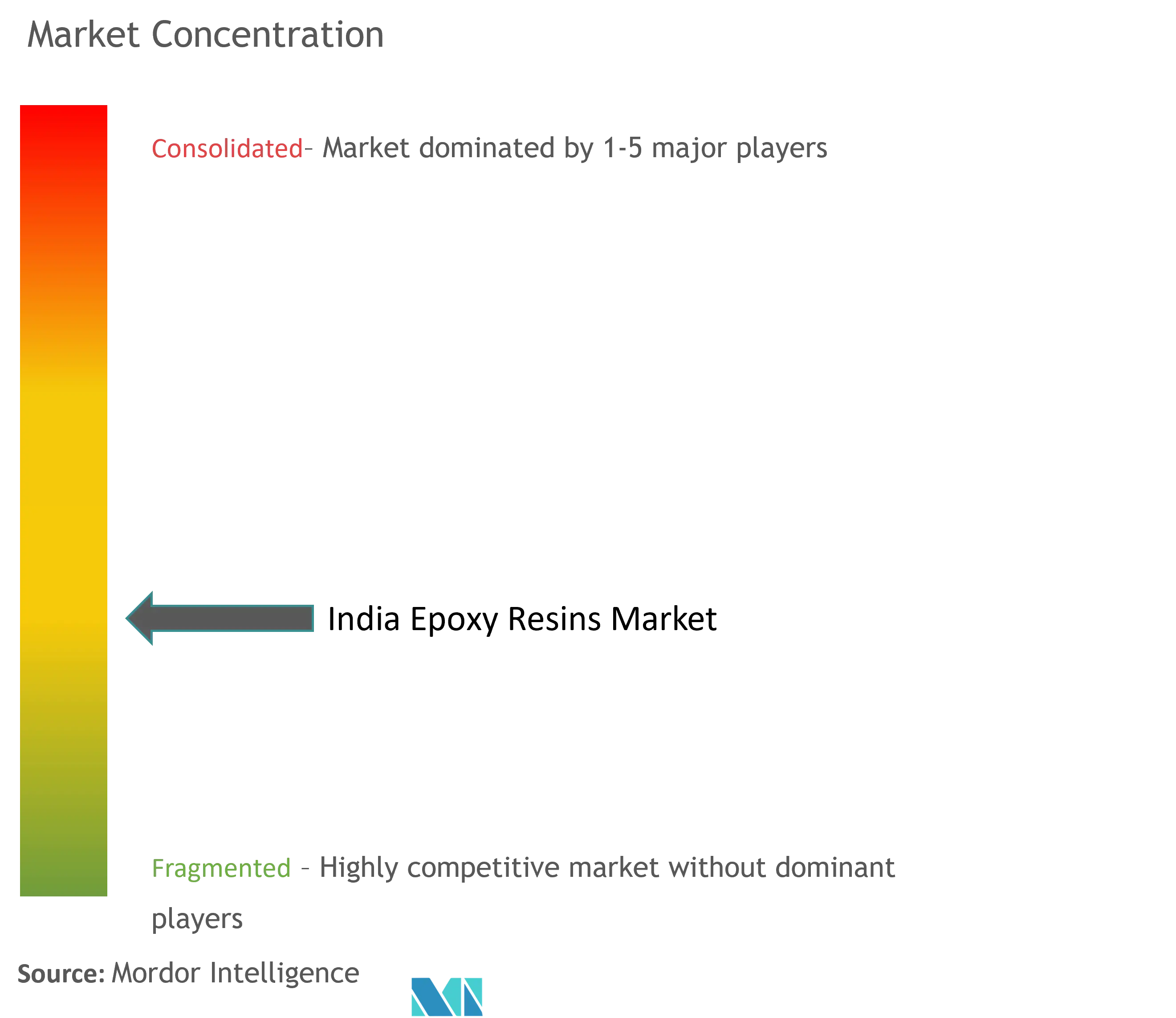

Visão geral da indústria de resina epóxi na Índia

O mercado indiano de resinas epóxi é parcialmente fragmentado, com presença de diversos players no mercado. Algumas grandes empresas no mercado de resinas epóxi da Índia (não em uma ordem específica) incluem Aditya Birla Chemicals, Atul Ltd., KUKDO CHEMICAL Co. Ltd, Hexion e Huntsman International LLC, entre outras.

Resina epóxi em líderes de mercado na Índia

Huntsman International LLC

KUKDO CHEMICAL CO. LTD

Hexion Chemicals India Pvt. Ltd.

Aditya Birla Chemicals

Atul Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias sobre resina epóxi no mercado indiano

- Em fevereiro de 2022, a Hexion Holdings Corporation (Hexion) concluiu a venda de seus negócios de revestimentos e compósitos à base de epóxi, que incluem resinas epóxi especiais e resinas epóxi básicas e linhas de produtos intermediários, por aproximadamente US$ 1,2 bilhão para a Westlake Chemical Corporation.

- Em abril de 2021, a KUKDO Chemicals expandiu sua capacidade de produção de resinas epóxi com a construção da nova fábrica Busan YD-128 com capacidade anual de 100.000 toneladas.

Resina epóxi na segmentação da indústria da Índia

As resinas epóxi são compósitos poliméricos reforçados derivados de fontes de petróleo, resultantes de um processo reativo envolvendo unidades epóxi. O mercado indiano de resina epóxi é segmentado por matéria-prima e aplicação. Por matéria-prima, o mercado é segmentado em DGBEA, DGBEF, Novolac, Alifático, Glicidilamina e Outras Matérias-Primas. O mercado é segmentado por aplicação em tintas e revestimentos, adesivos e selantes, compósitos, elétricos e eletrônicos, entre outras aplicações. Para todos os segmentos acima, o dimensionamento e as previsões do mercado foram feitos com base no volume (toneladas).

| DGBEA (Bisfenol A e ECH) |

| DGBEF (Bisfenol F e ECH) |

| Novolac (formaldeído e fenóis) |

| Alifático (álcoois alifáticos) |

| Glicidilamina (Aminas Aromáticas e ECH) |

| Outras matérias-primas |

| Tintas e Revestimentos |

| Adesivos e selantes |

| Compósitos |

| Elétrica e Eletrônica |

| Outras aplicações |

| Matéria-prima | DGBEA (Bisfenol A e ECH) |

| DGBEF (Bisfenol F e ECH) | |

| Novolac (formaldeído e fenóis) | |

| Alifático (álcoois alifáticos) | |

| Glicidilamina (Aminas Aromáticas e ECH) | |

| Outras matérias-primas | |

| Aplicativo | Tintas e Revestimentos |

| Adesivos e selantes | |

| Compósitos | |

| Elétrica e Eletrônica | |

| Outras aplicações |

Perguntas frequentes sobre pesquisa de mercado sobre resina epóxi na Índia

Qual é o tamanho do mercado indiano de resinas epóxi?

O tamanho do mercado de resinas epóxi da Índia deverá atingir 172,00 quilotons em 2024 e crescer a um CAGR de 7,90% para atingir 251,57 quilotons até 2029.

Qual é o tamanho atual do mercado de resinas epóxi da Índia?

Em 2024, o tamanho do mercado indiano de resinas epóxi deverá atingir 172,00 quilotons.

Quem são os principais atores do mercado indiano de resinas epóxi?

Huntsman International LLC, KUKDO CHEMICAL CO. LTD, Hexion Chemicals India Pvt. Ltd., Aditya Birla Chemicals, Atul Ltd. são as principais empresas que operam no mercado indiano de resinas epóxi.

Que anos esse mercado indiano de resinas epóxi cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado indiano de resinas epóxi foi estimado em 159,41 quilotons. O relatório abrange o tamanho histórico do mercado de resinas epóxi da Índia para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de resinas epóxi da Índia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de resina epóxi na Índia

Estatísticas para a participação de mercado de resina epóxi na Índia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da resina epóxi na Índia inclui uma previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.