Análise de mercado CMO da Índia

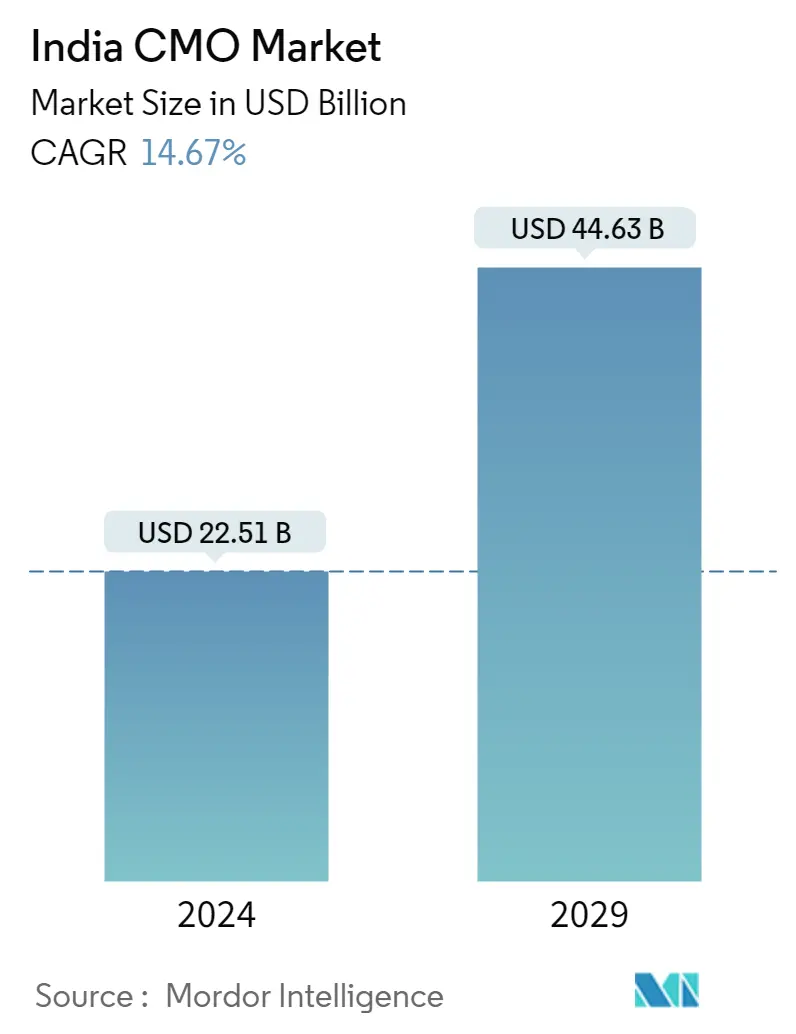

O tamanho do mercado CMO da Índia é estimado em US$ 22,51 bilhões em 2024, e deverá atingir US$ 44,63 bilhões até 2029, crescendo a um CAGR de 14,67% durante o período de previsão (2024-2029).

O aumento da procura de medicamentos injetáveis, especialmente na investigação do cancro, irá impulsionar o mercado indiano de produção farmacêutica por contrato. Os medicamentos injetáveis oferecem retornos mais elevados em comparação com outros tipos de formulação de medicamentos. Portanto, espera-se que maior ROI e eficiência terapêutica alimentem o crescimento do segmento de formulações injetáveis no país.

- Nas últimas décadas, a Índia deu um salto significativo na produção farmacêutica, incluindo a fabricação sob contrato. De acordo com a Associação Indiana de Fabricantes de Medicamentos, a indústria farmacêutica CMO oferece uma oportunidade significativa para pequenas e médias empresas.

- As indústrias farmacêutica e de vacinas são vitais para a Índia. Globalmente, é o maior fornecedor de medicamentos genéricos. Cerca de 60% das vacinações mundiais vêm da Índia, contribuindo com 20% dos suprimentos globais. A Índia é o terceiro maior país do mundo em volume e valor. Medicamentos OTC, Genéricos, APIs, Vacinas, Biossimilares e Fabricação de Pesquisa Personalizada são subsetores significativos da indústria farmacêutica indiana (CRM).

- A ampliação da síntese de medicamentos e os ensaios clínicos tardios tornaram-se um protocolo adequado no país. Junto com isso, o DTAB (Conselho Consultivo Técnico de Medicamentos) também concordou em conceder isenção aos estudos de estágio final (Fase III) de certos medicamentos no país, que são provenientes dos mercados regulamentados pelos EUA e pela Europa. Esta medida de incentivo traduz-se em enormes poupanças de custos para as empresas farmacêuticas, aumentando assim o seu foco na Índia.

- O governo indiano estabeleceu vários programas de apoio ao setor farmacêutico. A iniciativa de Fortalecimento da Indústria Farmacêutica (SPI), com um investimento financeiro total de INR 500 crore (USD 64,5 milhões), concentra-se na melhoria das atuais instalações de infraestrutura. Os fluxos de investimento direto estrangeiro (IDE) no setor farmacêutico e farmacêutico indiano atingiram 1.414 milhões de dólares entre o ano fiscal de 2021-22.

- Produtos farmacêuticos, matérias-primas cruciais (KSMs), dispositivos médicos, parques de medicamentos a granel e outras indústrias têm programas de incentivo vinculado à produção (PLI) para apoiar os fabricantes. O governo indiano pretende aumentar a produção e o investimento na indústria farmacêutica do país através do regime PLI. Nos seis anos de 2022 a 2027, prevê-se que o esquema produza uma venda adicional de INR 2,94.000 crore (USD 37,09 mil milhões).

- Além disso, o país é um importante exportador de soluções farmacêuticas. Por exemplo, os Estados Unidos dependem da Índia para importar serviços e estabelecer as suas fábricas no país. Um custo substancial de operação e produção 40% menor é o motivo pelo qual as empresas multinacionais consideram a Índia para suas necessidades de terceirização.

- Os principais fatores com maior probabilidade de impedir a expansão do mercado durante o período projetado incluem a existência de restrições governamentais rigorosas e uma diminuição na aprovação de numerosas pequenas moléculas e produtos biológicos em regiões específicas do país. Além disso, a falta de tecnologia moderna em CDMOs de pequena escala aumenta a probabilidade de erros de processo, o potencial de má qualidade e as dificuldades associadas ao aumento dos preços, que se prevê que restrinjam a expansão do mercado.

- A epidemia de COVID-19 tem sido geralmente boa para os serviços de produção sob contrato. No setor de produção de ensaios clínicos, onde as empresas de grande e pequena capitalização utilizam um pipeline considerável de medicamentos e parceiros para desenvolver os seus pipelines, existem inúmeras perspectivas para os CMOs. A pandemia também aumentou a capacidade interna das grandes empresas farmacêuticas, uma vez que algumas externalizaram alguns dos seus produtos atuais. Houve também um impacto da guerra Rússia-Ucrânia no ecossistema geral de embalagens.

Tendências do mercado de CMO da Índia

Medicamentos genéricos sob segmento de dose final sólida possuem participação significativa no mercado

- O segmento de formulações de doses sólidas domina principalmente o segmento de doses acabadas na Índia, devido aos custos de fabricação mais baixos, conformidade com patentes e facilidade de manutenção. As formas farmacêuticas sólidas, como comprimidos, pílulas, cápsulas, pós, etc., estão entre os produtos mais adotados no país. O crescimento dos medicamentos genéricos é um dos principais fatores que impulsionam o crescimento do segmento. A Índia é o maior exportador de medicamentos genéricos e representa aproximadamente 20% das exportações globais em volume.

- Ao produzir 60.000 marcas genéricas diferentes em 60 categorias terapêuticas, a Índia é o maior produtor mundial de medicamentos genéricos, respondendo por 20% da oferta global. Uma das maiores histórias de sucesso da medicina é a disponibilidade de medicamentos baratos para o HIV na Índia. A Índia é um dos maiores produtores mundiais de vacinas baratas. A Índia é apropriadamente conhecida como a farmácia do mundo porque seus medicamentos são populares globalmente devido ao seu baixo custo e grande qualidade.

- Além disso, estão a ser criadas novas oportunidades globais pelos fabricantes de genéricos que produzem versões modificadas de medicamentos de pequenas moléculas aprovados e não patenteados. Estes chamados supergenéricos oferecem uma vantagem terapêutica, distinguindo-os dos medicamentos genéricos convencionais. Por exemplo, a Ranbaxy Laboratories, com sede na Índia, desenvolveu um comprimido de ciprofloxacina de toma única diária e licenciou-o à Bayer AG, com sede na Alemanha.

As exportações de medicamentos e produtos farmacêuticos nos Estados Unidos são responsáveis por um crescimento significativo do mercado

- Os medicamentos indianos são exportados para mais de 200 países em todo o mundo, sendo os EUA o principal mercado. De acordo com o RBI, o sector farmacêutico indiano contribui com cerca de 2% para o PIB da Índia e com cerca de 8% para o total das exportações de mercadorias do país.

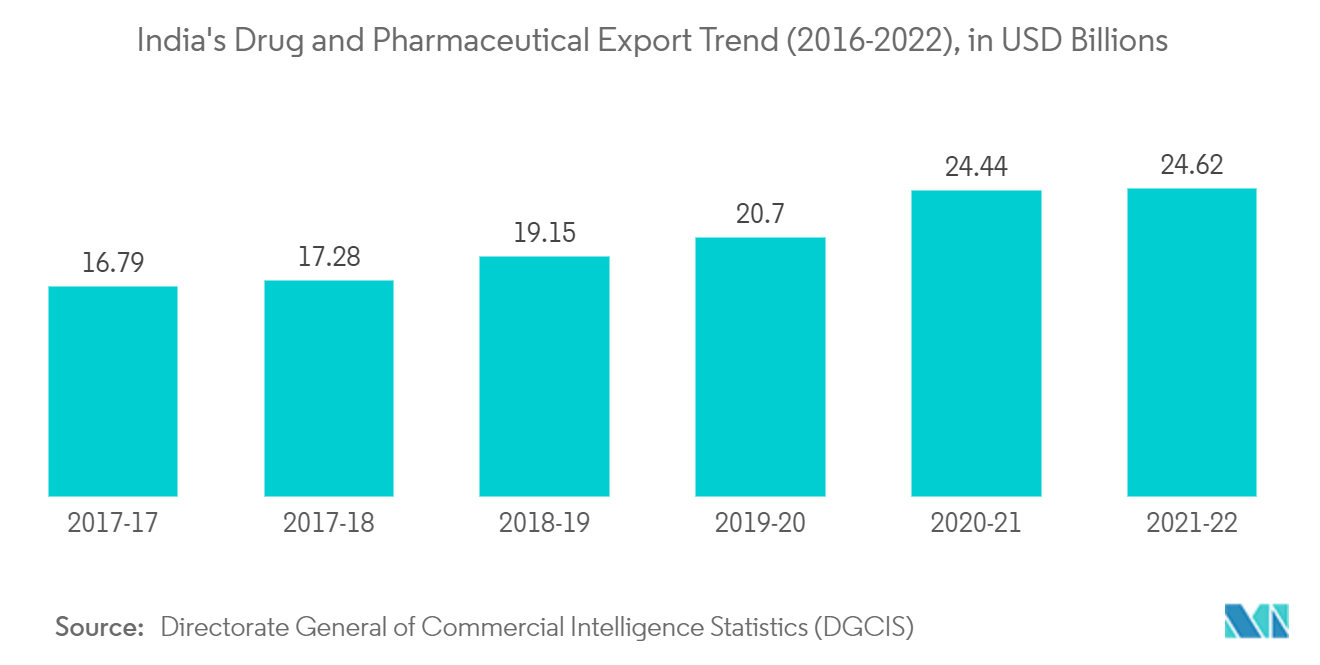

- Os medicamentos genéricos representam 20% do volume de exportação global, tornando a Índia o maior fornecedor de medicamentos genéricos a nível mundial. Na fase cobiçosa, as exportações de medicamentos e produtos farmacêuticos da Índia situaram-se em 3,76 mil milhões de dólares entre Abril de 2021 e Maio de 2021 (fonte IBEF).

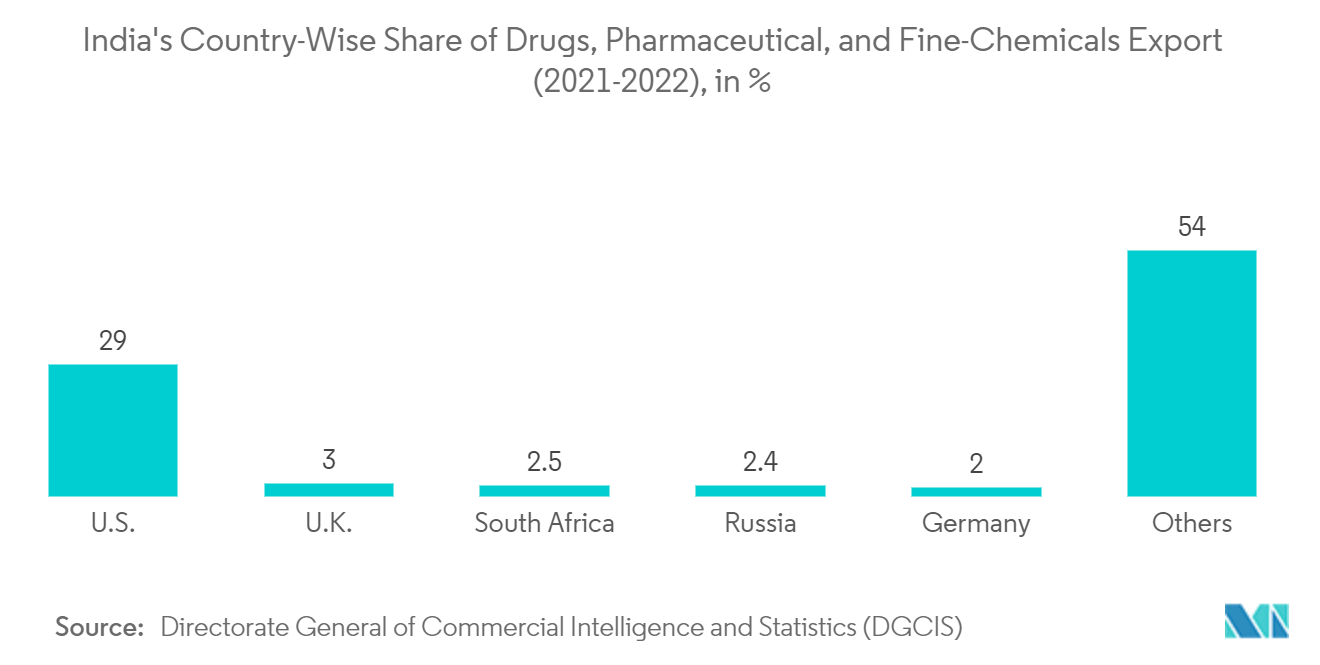

- Os EUA, o Reino Unido e a Rússia estão entre os maiores importadores da Índia, com uma quota de 29%, 3% e 2,4%, respetivamente, durante 2021-22. As exportações de produtos farmacêuticos da Índia para os EUA no ano fiscal de 21-22 foram de US$ 7.101,6 milhões.

- Havia 741 instalações aprovadas pelo USFDA em agosto de 2021. Além disso, em dezembro de 2020, 4.346 ANDAs foram conquistadas por empresas indianas. Devido à epidemia de Covid, as inspeções do USFDA não foram realizadas nos últimos dois anos; no entanto, começaram a ocorrer recentemente e prevê-se que aumentem ainda mais as exportações indianas para os EUA.

- A Índia tem o maior número de empresas em conformidade com o USFDA, com instalações fora dos EUA. Mais de 55% das exportações da Índia destinam-se a mercados fortemente regulamentados e 8 em cada 20 empresas globais de genéricos estão sediadas nesses mercados. Cerca de 65-70% das vacinas necessárias à Organização Mundial da Saúde (OMS) são fornecidas pela Índia, o país que mais exporta vacinas.

Visão geral da indústria de CMO da Índia

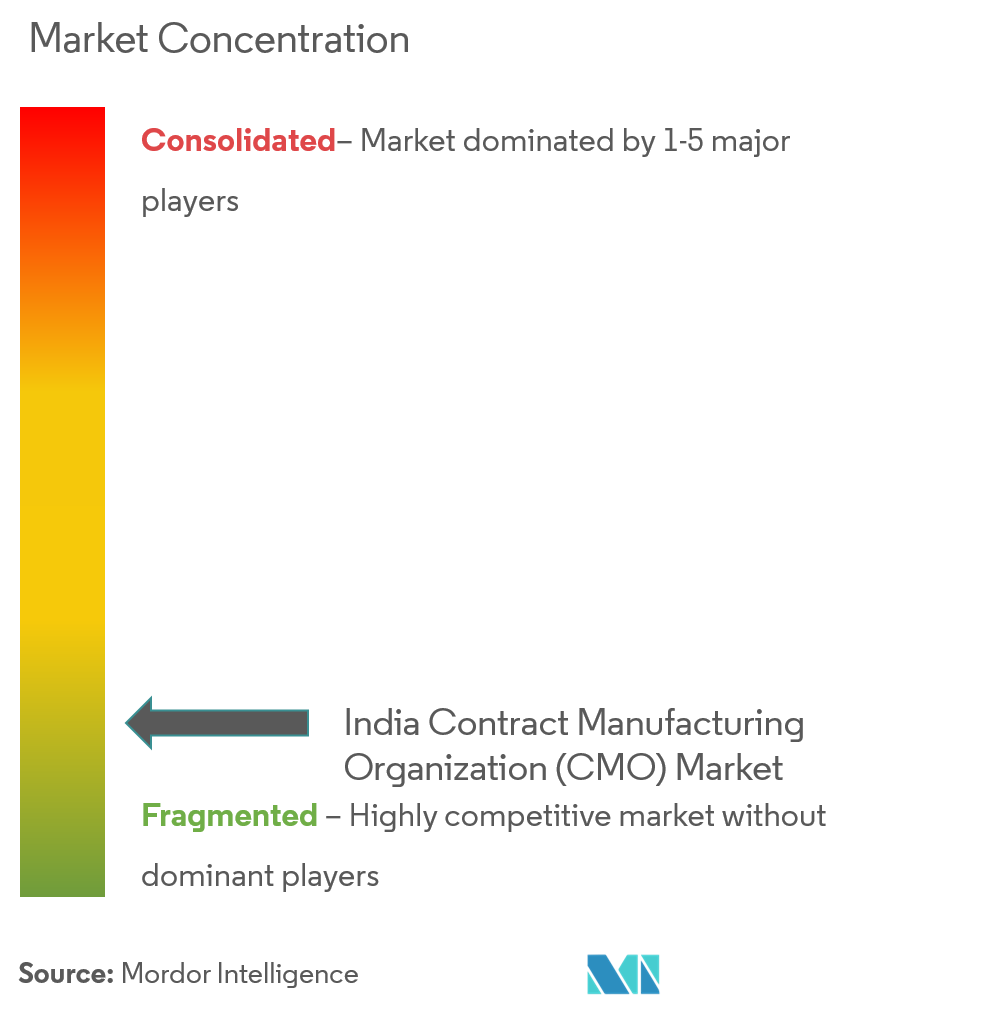

O mercado da Organização de Fabricação por Contrato (CMO) da Índia é fragmentado, com os principais fornecedores respondendo por uma parcela significativa do mercado total. Além desses grandes players, diversos players do mercado estão investindo em atividades de inovação e parceria para ganhar maior participação de mercado. Portanto, a intensidade da rivalidade competitiva é alta. Os principais players são Dr. Reddy's Laboratories, Cadila Healthcare Limited, Cipla Ltd., etc.

Em julho de 2022, a Cipla Limited informou que Endura Mass, uma conhecida marca de suplemento nutricional na categoria de ganho de peso da Medinnbelle Herbalcare Private Limited, foi adquirida pela Cipla Health Limited (CHL), uma subsidiária integral e braço de saúde do consumidor da empresa.

Em maio de 2022, a empresa sul-coreana HK inno. A N Corporation e a empresa indiana Dr. Reddy's Laboratories formaram uma parceria exclusiva para o fornecimento e comercialização da nova molécula patenteada da HK inno.N Corporation, Tegoprazan, para doenças gastrointestinais na Índia e em seis importantes mercados emergentes.

Líderes de mercado CMO da Índia

Dr. Reddy’s Laboratories

Cadila Healthcare Limited

MSN Laboratories Pvt Ltd

Cipla Ltd.

Akums Drugs and Pharmaceuticals Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado CMO da Índia

- Em junho de 2022 A Glenmark Pharmaceuticals lançou o medicamento de última geração combinado de dose fixa (FDC) Indacaterol + Mometasona para pacientes com asma não controlada na Índia. A empresa introduziu este FDC sob o nome Indamet. A Glenmark é a primeira empresa na Índia a comercializar o inovador FDC de Indacaterol, um beta-agonista de ação prolongada, e Furoato de Mometasona, um corticosteróide inalado que foi autorizado pelo Controlador Geral de Medicamentos da Índia (DCGI),

- Em maio de 2022 a Sun Pharma anunciou que uma de suas subsidiárias integrais planeja lançar um medicamento oral de primeira classe, o ácido bempedoico, na Índia para reduzir o colesterol de lipoproteína de baixa densidade (LDL). A empresa lançará o medicamento com a marca Brillo.

- Em março de 2022 A empresa farmacêutica Themis Medicare Ltd., sediada em Mumbai, anunciou que o Controlador Geral de Medicamentos da Índia havia aprovado seu medicamento antiviral VIRALEX (DCGI). Em pacientes leves a moderados de Covid-19, o medicamento auxilia no tratamento precoce dos sintomas clínicos, de acordo com os resultados de ensaios clínicos randomizados (ECR) duplo-cegos.

Segmentação da indústria CMO da Índia

O estudo de mercado rastreia os principais parâmetros do mercado, os influenciadores de crescimento subjacentes e os principais fornecedores que operam no setor, o que apóia as estimativas de mercado e as taxas de crescimento ao longo do período de previsão. O estudo analisa ainda o impacto geral da COVID-19 no ecossistema.

O mercado da Organização de Fabricação de Contratos da Índia (CMO) é segmentado por Tipo de Serviço (API e Intermediários, Dose Acabada). Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| API e intermediários | |

| Dose Finalizada | Sólidos |

| Líquidos | |

| Semissólidos e Injetáveis |

| Por tipo de serviço | API e intermediários | |

| Dose Finalizada | Sólidos | |

| Líquidos | ||

| Semissólidos e Injetáveis | ||

Perguntas frequentes sobre pesquisa de mercado CMO da Índia

Qual é o tamanho do mercado CMO da Índia?

O tamanho do mercado CMO da Índia deverá atingir US$ 22,51 bilhões em 2024 e crescer a um CAGR de 14,67% para atingir US$ 44,63 bilhões até 2029.

Qual é o tamanho atual do mercado de CMO da Índia?

Em 2024, o tamanho do mercado CMO da Índia deverá atingir US$ 22,51 bilhões.

Quem são os principais atores do mercado indiano de CMO?

Dr. Reddy’s Laboratories, Cadila Healthcare Limited, MSN Laboratories Pvt Ltd, Cipla Ltd., Akums Drugs and Pharmaceuticals Limited são as principais empresas que operam no mercado CMO da Índia.

Que anos este mercado CMO da Índia cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado CMO da Índia foi estimado em US$ 19,63 bilhões. O relatório abrange o tamanho histórico do mercado de CMO da Índia para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de CMO da Índia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria da organização de fabricação por contrato na Índia

Estatísticas para a participação de mercado da Organização de Fabricação por Contrato de 2024 na Índia, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Organização de Fabricação por Contrato na Índia inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.