Tamanho do mercado de câmeras CCTV da Índia

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

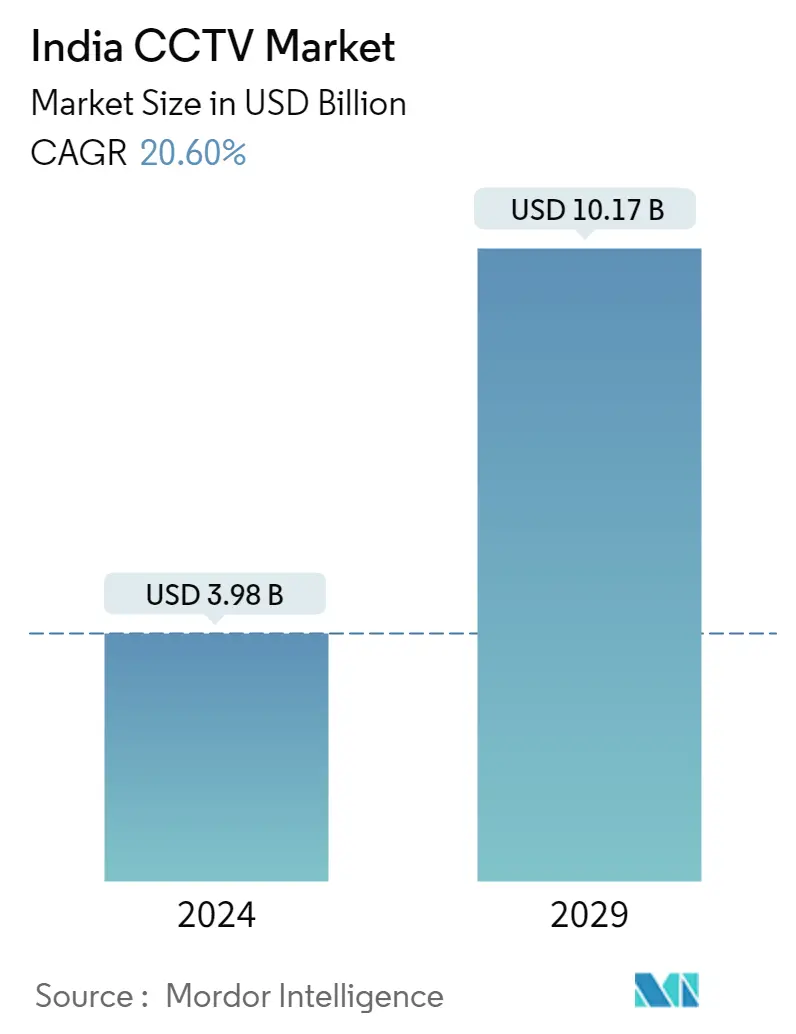

| Tamanho do mercado (2024) | USD 3.98 bilhões de dólares |

| Tamanho do mercado (2029) | USD 10.17 bilhões de dólares |

| CAGR(2024 - 2029) | 20.60 % |

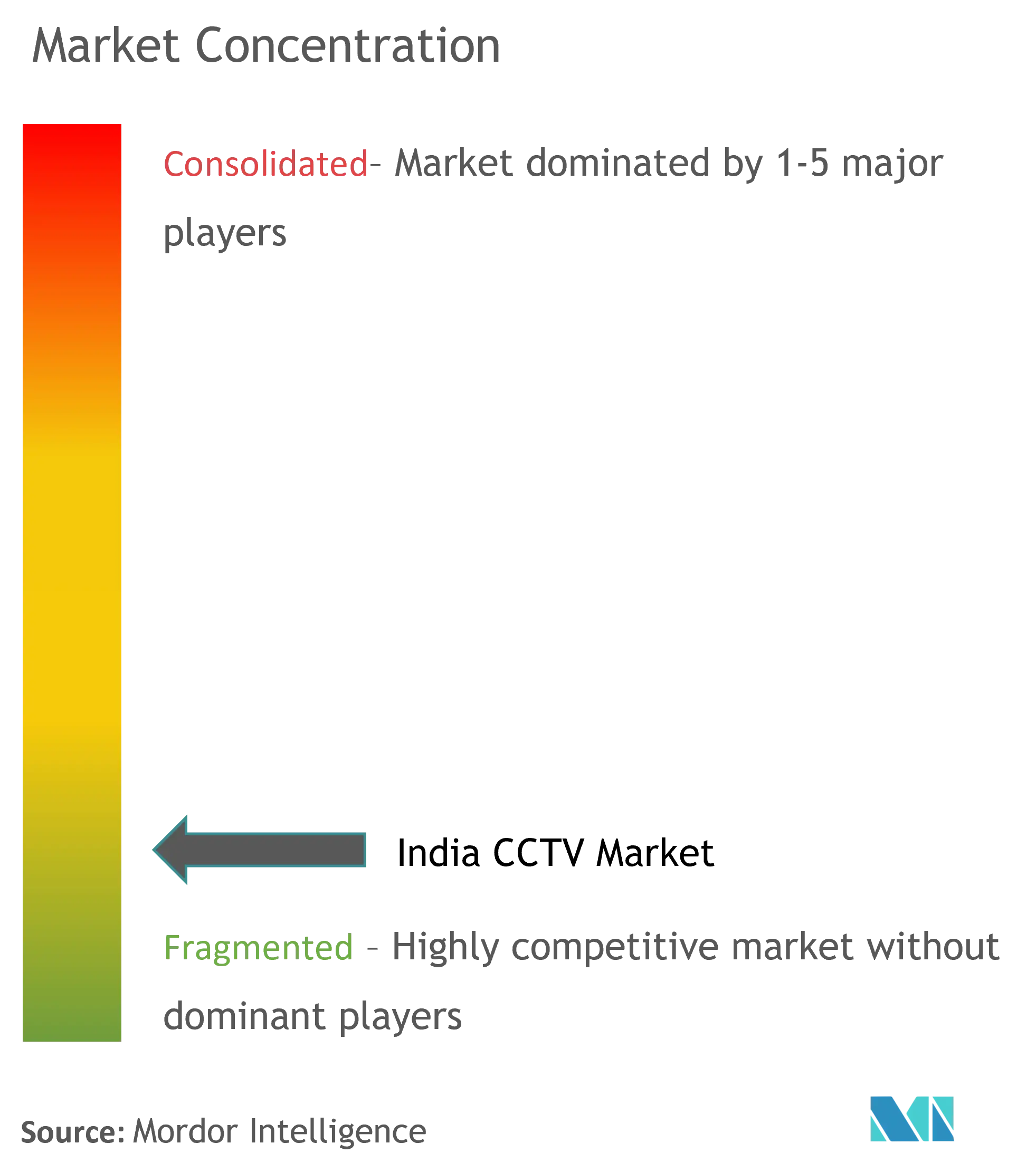

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de câmeras CCTV da Índia

O tamanho do mercado de CFTV da Índia é estimado em US$ 3,98 bilhões em 2024 e deverá atingir US$ 10,17 bilhões até 2029, crescendo a um CAGR de 20,60% durante o período de previsão (2024-2029).

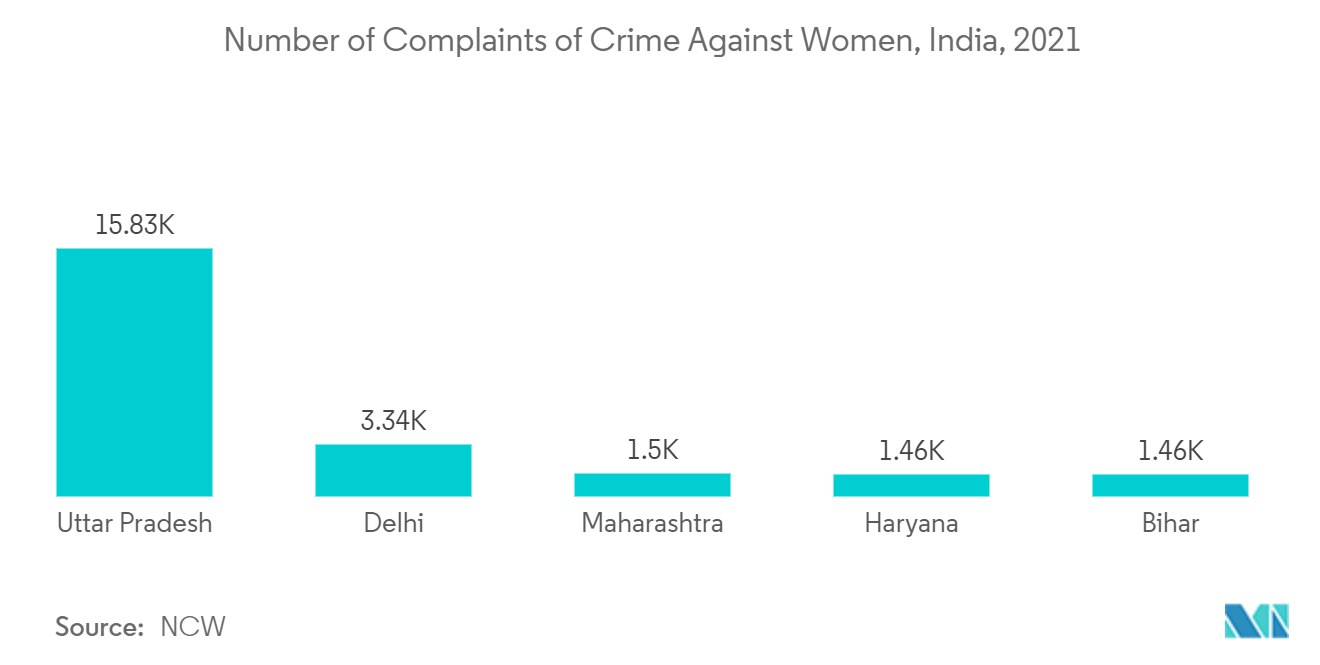

A atenção à importância de ter câmaras CCTV está a crescer à medida que as taxas de criminalidade continuam elevadas em todo o país. De acordo com o comissário de polícia municipal de Delhi, em fevereiro de 2022, o estado relatou 3.06.389 casos de crimes, contra 2.66.070 casos no ano anterior. Além disso, os casos de crimes hediondos na capital nacional registaram um aumento de quase 13% nos primeiros seis meses de 2022 em comparação com o ano passado. Relatou 3.140 casos de crimes hediondos até julho de 2022, em comparação com 2.790.

- O mercado de CFTV tem maior penetração nas cidades de nível 1 e 2, que respondem por mais de 80%. Por região, o Norte domina o mercado de CCTV na Índia, seguido pelo Sul e pelo Oeste, contribuindo com mais de 55% da quota de mercado (fonte Hikvision). Os principais players do mercado indiano são Godrej, Panasonic, Hikvision, Dahua, entre outros.

- As ferrovias indianas e os principais centros de transporte da Índia também estão implantando técnicas de segurança baseadas em IP em grande escala em salas de espera, balcões de reservas, áreas de estacionamento, entradas/saídas principais, plataformas, passarelas, escritórios de reservas, etc. Indian Railways, o Ministério das Ferrovias instalou sistemas de vigilância por vídeo (VSS) baseados em protocolo de Internet (IP) nas estações ferroviárias para melhorar a segurança. Além disso, as ferrovias estão planejando instalar este sistema de videovigilância (VSS) em 756 estações como parte do Fundo Nirbhaya. A primeira fase do projeto, que inclui estações significativas nas categorias A1, A, B e C, está prevista para ser concluída em janeiro de 2023.

- Além disso, o reconhecimento facial, em particular, merece uma discussão mais aprofundada devido ao seu uso crescente em projetos de segurança pública. Cerca de 16 sistemas diferentes de reconhecimento facial estão sendo implantados em outras partes do país por governos estaduais importantes e diversos, enquanto mais 17 estão sendo implantados (fonte Asmag). As ferrovias possuem diversas câmeras de vigilância em uso, algumas das quais na entrada e na saída são utilizadas para reconhecimento facial.

- Por exemplo, em maio de 2022, a Tenda, fabricante de dispositivos e equipamentos de rede, lançou a CP3, uma câmera de segurança inteligente baseada em IA com sensor de imagem 1080p para capturar imagens Full HD. Possui um design pan/tilt que permite rotação flexível em todas as direções, cobrindo 360° horizontalmente e 155° verticalmente (90° para cima, 65° para baixo) sem pontos cegos.

- Além disso, de acordo com o mundo da construção, as ferrovias indianas implantaram quase 500 câmeras de reconhecimento facial para rastrear milhões de passageiros diários. Isto está em linha com os esforços aprimorados de vigilância do governo indiano. O sistema foi desenvolvido pela NtechLab, uma start-up russa, e está operacional em aproximadamente 30 estações ferroviárias em Gujarat e Maharashtra, incluindo Mumbai, o que provavelmente impulsionará ainda mais o crescimento do mercado.

- Com o surto de COVID-19, aumentou a necessidade de monitoramento contínuo em hospitais na Índia. O governo de Maharashtra tornou o CCTV obrigatório em todas as enfermarias da COVID-19 depois de receber inúmeras reclamações sobre sobrecarga hospitalar. Além disso, o governo de Deli instruiu o seu Departamento de Obras Públicas (PWD) a instalar câmaras CCTV nas enfermarias COVID-19 de todos os hospitais designados para a COVID-19 em Nova Deli. Além disso, um software de inteligência artificial poderia ser carregado em CFTVs, que realizariam os cálculos e emitiriam alarmes caso a distância social adequada não fosse mantida.

Tendências do mercado de câmeras CCTV da Índia

Espera-se que as câmeras IP tenham uma participação significativa

- A rápida transição de câmeras analógicas para IP revolucionou a adoção de soluções de vigilância por vídeo, incluindo imagens digitais mais nítidas e de alta definição e avanços em análise de vídeo e redes neuronais. Como as câmeras IP transmitem sinais genuinamente digitais, elas oferecem maior detalhe de vídeo, tornando-as mais adequadas para reconhecimento facial ou detecção de números de placas.

- Por exemplo, em julho de 2022, a gigante tecnológica chinesa Xiaomi lançou a sua nova câmara de segurança doméstica na Índia, fornecendo à população indiana soluções 360° de ponta. A Xiaomi 360 Home Security Camera 1080 2i, disponível online e offline, é barata e repleta de recursos para criar um sistema de segurança residencial 24 horas por dia.

- Além disso, o aumento da produção também levou a uma diminuição dos preços e a uma adoção cada vez mais generalizada. Com a integração de soluções de software na videovigilância, agora é possível detectar objetos ou pacotes inesperados e não vigiados, cruzamento de linhas, rastreamento de trajetos, etc.

- Com a crescente penetração da Internet e a conectividade otimizada, as fábricas mudaram de câmeras analógicas para câmeras IP. Por exemplo, BWI Automotive Technologies Unip. Ltd montou uma fábrica em Haryana, na Índia. A empresa é um dos produtores tecnicamente mais avançados de produtos automotivos de alta qualidade e queria introduzir a vigilância CCTV para monitorar os processos de produção e garantir que as políticas de saúde e segurança fossem seguidas. Depois de analisar sistemas de CFTV analógicos, híbridos e baseados em IP, a administração decidiu usar um sistema baseado em IP. A empresa selecionou o IP devido à facilidade de integração com CCTV e à sua rede existente de tecnologias econômicas, como PoE (Power over Ethernet) e UPS (Uninterruptible Power Supplies). A empresa instalou sistemas IP CCTV da CP Plus para monitorar a planta.

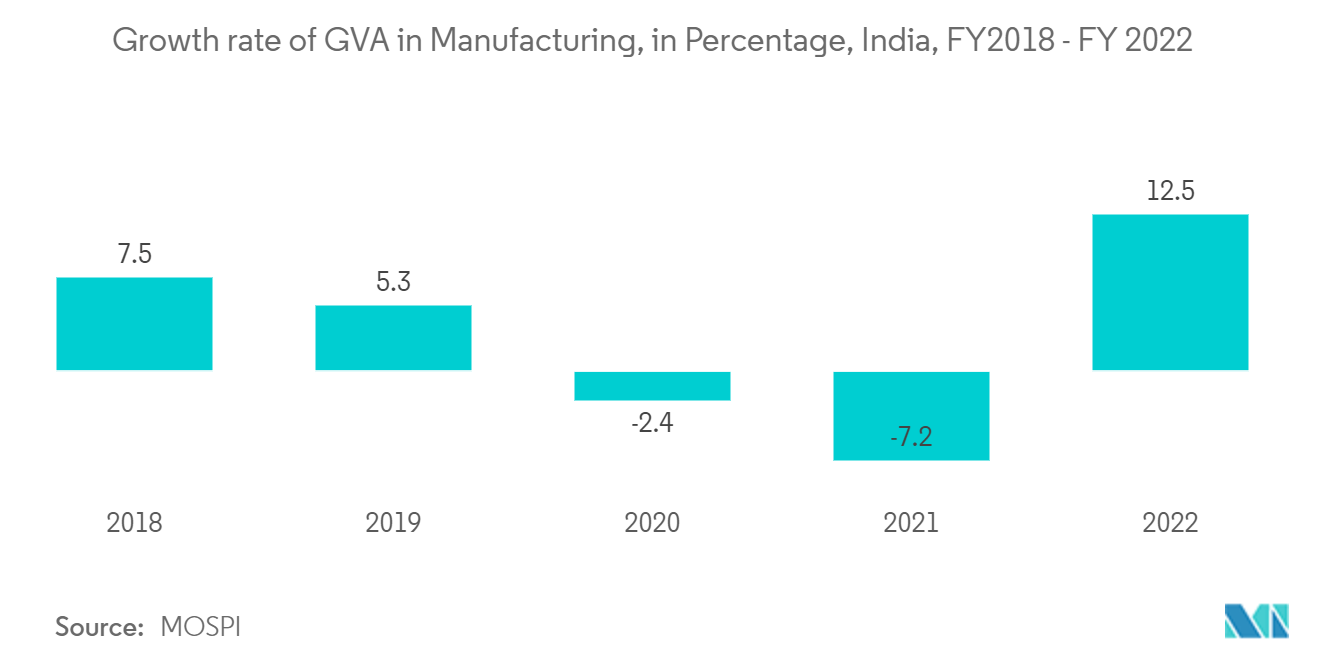

- A indústria transformadora está a testemunhar um crescimento robusto em todas as regiões do mundo. O número crescente de fábricas recém-construídas e reformadas justifica a demanda por câmeras IP para fornecer segurança completa dentro e ao redor das instalações de fabricação. De acordo com o MOSPI, em janeiro de 2022, o setor manufatureiro da Índia diminuiu mais de 7%. Isto deveu-se à desaceleração económica causada pela pandemia da COVID-19. No entanto, em 2022, a indústria transformadora representou aproximadamente 12,5% do VAB do país.

- Além disso, o governo indiano aumentou recentemente os esforços para promover a produção na Índia. Isto levou muitos fabricantes estrangeiros a considerarem a fabricação de dispositivos CCTV na Índia, com contribuições significativas de fabricantes de componentes locais. O governo também categorizou os produtos em duas formas, que são L1 e L2. Os produtos fabricados com mais de 50% de componentes fabricados localmente estão sob o L1. Aqueles que operam entre 20-50% das peças locais estão sob L2. Para projetos governamentais, os produtos devem ser L1 ou L2.

Espera-se que o segmento governamental detenha participação de mercado significativa

- O setor governamental contribui significativamente para o crescimento do mercado de câmeras CCTV da Índia. Com o advento dos dispositivos CCTV, o policiamento mudou completamente. Em qualquer investigação criminal, um CCTV é o primeiro instrumento e uma ferramenta útil para desvendar o caso. Chennai tem a cobertura máxima de CFTV por quilômetro quadrado (657) e por 1.000 habitantes (25,5) entre as 130 cidades estudadas em todo o mundo. Em segundo lugar, a cidade de Hyderabad tem cobertura máxima de CCTV por quilômetro quadrado (480) e por 1.000 habitantes (30,0).

- Além disso, os governos estaduais da Índia estão implementando cada vez mais equipamentos de videovigilância para melhorar a segurança e a proteção. Por exemplo, o governo de Telangana concentra-se principalmente em melhorar a vigilância nas ruas para melhorar a segurança de Hyderabad. Em agosto de 2022, a Corporação Municipal da Grande Hyderabad (GHMC) aprovou uma proposta para instalar 8.000 câmeras CCTV em parques e favelas da cidade. De acordo com a proposta, 975 parques e 311 favelas não notificadas estariam sob vigilância CCTV. Os funcionários do GHMC planejam finalizar o projeto a um custo estimado de INR 20 milhões até o final do ano.

- O setor governamental também está focado na instalação de câmeras tecnologicamente avançadas para vigilância. Por exemplo, em janeiro de 2022, a Polícia de Mumbai prorrogou em dois meses o prazo para todos os edifícios privados e comerciais da cidade instalarem câmeras CCTV. Lojistas ou proprietários de estabelecimentos comerciais que se recusarem a cumpri-la apesar de terem suas lojas em áreas de alta criminalidade poderão enfrentar consequências legais.

- Além disso, com iniciativas inovadoras da cidade, em junho de 2022, para melhorar a vigilância, a Autoridade de Desenvolvimento Metropolitano de Gurugram (GMDA) estabeleceu oito câmeras equipadas com tecnologia de reconhecimento facial nos portões de entrada e saída da estação MG Road Metro. Ela planeja instalar mais oito na estação de metrô Sikanderpur ainda este ano.

- Além disso, o Supremo Tribunal emitiu recentemente um aviso ao governo de Deli numa petição apresentada contra a ordem do governo de Deli para instalar câmaras CCTV nas salas de aula das escolas e disponibilizar as imagens aos pais das crianças nas escolas em tempo real.

Visão geral da indústria de câmeras CCTV da Índia

O mercado indiano de CFTV está fragmentado devido a players importantes, como Aditya Infotech Ltd (CP Plus GmbH Co KG), Videocon Industries Limited, D-Link India Limited, Godrej Security Solution, Honeywell Commercial Security, Axis Video Systems India Pvt. Ltd, Everfocus Electronics (I) Unip. Ltd, etc. Os avanços tecnológicos também estão trazendo vantagens competitivas consideráveis para as empresas, e o mercado está testemunhando múltiplas fusões e parcerias.

- Junho de 2022 A Dahua Technology lançou oficialmente a série de câmeras coloridas com iluminadores duplos inteligentes em seu lançamento online colorido de 2022. A série mais recente integra dois iluminadores, luz quente e luz infravermelha, com três modos de luz suplementares para fornecer imagens coloridas nítidas e vivas, evitando o uso contínuo de luz quente, fornecendo uma solução flexível para vários cenários de monitoramento noturno e com pouca luz.

Líderes de mercado de câmeras CCTV da Índia

-

HIKVISION Digital Technology Co, Ltd. (Hikvision India)

-

Honeywell Commercial Security (Honeywell International Inc)

-

Aditya Infotech Ltd. (CP Plus GmbH & Co KG)

-

Videocon Industries Limited

-

Zicom Electronic Security Systems

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de câmeras CCTV da Índia

- Agosto de 2022 Hanwha Techwin, um fornecedor global de soluções inteligentes de vigilância por vídeo, lançou uma versão significativamente atualizada de seu software de gerenciamento de vídeo (VMS) WisenetWAVE em resposta às novas necessidades de profissionais de segurança e integradores de sistemas. A versão 5.0 expande o foco da plataforma em segurança cibernética, usabilidade do sistema, conveniência e interatividade. Possui pesquisa avançada de objetos, backup ativo baseado em metadados, proxy de página da web via servidores, autenticação de dois fatores (2FA), agrupamento de recursos, mapeamento de áudio, etc.

- Abril de 2022 O Departamento de Polícia do Estado de Telangana formou a Sociedade de Segurança Pública de Telangana. Por meio dessa sociedade, registrada na Lei das Sociedades, a secretaria busca arrecadar recursos para instalação e manutenção de câmeras CCTV em todo o estado.

Relatório de mercado de câmeras CCTV da Índia - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. INFORMAÇÕES DE MERCADO

4.1 Visão geral do mercado

4.2 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.2.1 Poder de barganha dos fornecedores

4.2.2 Poder de barganha dos consumidores

4.2.3 Ameaça de novos participantes

4.2.4 Ameaça de substitutos

4.2.5 Intensidade da rivalidade competitiva

4.3 Análise da cadeia de valor da indústria

4.4 Avaliação do Impacto do COVID-19 no Mercado

5. DINÂMICA DE MERCADO

5.1 Drivers de mercado

5.1.1 Crescente preocupação com a privacidade em diversas empresas, setores públicos e associações residenciais

5.1.2 Vigilância de trânsito e segurança em institutos educacionais, ferrovias e hospitais para aumentar a demanda por câmeras CCTV

5.1.3 Crescimento de cidades inteligentes e segurança aeroportuária

5.1.4 Regulamentações governamentais que impõem a instalação de infraestrutura de vigilância em várias cidades

5.2 Restrições de mercado

5.2.1 Conscientização limitada do cliente em relação ao uso específico de câmeras de vigilância

5.2.2 Alto custo da câmera de videovigilância

5.3 Oportunidades de mercado

5.3.1 Sistema de vigilância baseado em IP atrairá grande instalação de câmeras de vigilância por vídeo

5.3.2 Surgimento de IoT, análise de vídeo e CFTV HD para fornecer oportunidades de crescimento substanciais

5.4 Produção Interna vs Importações

5.5 Dados de importação e exportação da Índia para subcomponentes

6. SEGMENTAÇÃO DE MERCADO

6.1 Por tipo

6.1.1 Câmeras Analógicas

6.1.2 Câmeras IP (excluindo PTZ)

6.1.3 Câmeras PTZ

6.2 Por setores verticais do usuário final

6.2.1 Governo

6.2.2 Industrial

6.2.3 BFSI

6.2.4 Transporte vertical

6.2.5 Outras verticais de usuário final (hospitalidade e saúde, empresas, varejo, instituições educacionais)

7. ANÁLISE DO PADRÃO DE DEMANDA DE CÂMERAS CFTV NAS PRINCIPAIS CIDADES INDIANAS

7.1 Norte

7.2 Leste

7.3 Sul

7.4 Oeste

8. CENÁRIO COMPETITIVO

8.1 Perfis de empresa

8.1.1 HIKVISION Digital Technology Co, Ltd. (Hikvision India)

8.1.2 Honeywell Commercial Security (Honeywell International Inc)

8.1.3 Aditya Infotech Ltd. (CP Plus GmbH & Co KG)

8.1.4 Videocon Industries Limited

8.1.5 Zicom Electronic Security Systems

8.1.6 Dahua Technology India Pvt. Ltd.

8.1.7 D-Link India Limited

8.1.8 Godrej Security Solution

8.1.9 Axis Video Systems India Pvt. Ltd

8.1.10 Bosch Security Systems India

8.1.11 Electronic Eye Systems

8.1.12 Vantage Security Ltd

8.1.13 Vintron informatics Ltd

8.1.14 Digitals India Security Products Pvt. Ltd

8.1.15 Total Surveillance Solutions Pvt. Ltd

9. ANÁLISE DE INVESTIMENTO

10. FUTURO DO MERCADO

Segmentação da indústria de câmeras CCTV da Índia

O circuito fechado de televisão (CCTV), também conhecido como vigilância por vídeo, é usado para enviar um sinal para um local específico usando um número limitado de monitores. Na Índia, a procura por CCTV está a aumentar devido a preocupações com a privacidade e iniciativas inovadoras da cidade. O estudo inclui motivadores e desafios de mercado, juntamente com a atratividade empresarial. O escopo de mercado compreende diferentes tipos de CFTVs (analógicos e IP (fixos e PTZ)) entre verticais de usuário final, como governo, industrial, BFSI, transporte e outras verticais de usuário final.

O impacto do COVID-19 no mercado e segmentos estudados também são abordados no escopo do estudo. Além disso, a perturbação dos fatores que impactam o crescimento do mercado num futuro próximo foi abordada no estudo sobre drivers e restrições.

Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| Por tipo | ||

| ||

| ||

|

| Por setores verticais do usuário final | ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de câmeras CCTV da Índia

Qual é o tamanho do mercado de CFTV da Índia?

Espera-se que o tamanho do mercado de CFTV da Índia atinja US$ 3,98 bilhões em 2024 e cresça a um CAGR de 20,60% para atingir US$ 10,17 bilhões até 2029.

Qual é o tamanho atual do mercado de CFTV da Índia?

Em 2024, o tamanho do mercado de CFTV da Índia deverá atingir US$ 3,98 bilhões.

Quem são os principais atores do mercado indiano de CFTV?

HIKVISION Digital Technology Co, Ltd. (Hikvision India), Honeywell Commercial Security (Honeywell International Inc), Aditya Infotech Ltd. (CP Plus GmbH & Co KG), Videocon Industries Limited, Zicom Electronic Security Systems são as principais empresas que operam no mercado de CFTV da Índia.

Que anos esse mercado indiano de CCTV cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de CFTV da Índia foi estimado em US$ 3,30 bilhões. O relatório abrange o tamanho histórico do mercado de CCTV da Índia para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de CCTV da Índia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de CFTV na Índia

A importância das câmaras de vigilância na Índia está a crescer devido às elevadas taxas de criminalidade, levando a uma maior penetração no mercado, especialmente nas cidades de nível 1 e 2. Os principais players do mercado incluem Godrej, Panasonic, Hikvision, Dahua, entre outros. As ferrovias indianas e outros grandes centros de transporte estão implantando extensivamente sistemas de segurança baseados em IP, incluindo sistemas de reconhecimento facial. A demanda por câmeras de segurança está aumentando devido a preocupações com a privacidade e iniciativas inovadoras da cidade. O mercado inclui diferentes tipos de vigilância por vídeo entre setores verticais de usuário final, como governo, industrial, BFSI, transporte, entre outros. O setor governamental contribui significativamente para o crescimento do mercado de câmeras de vigilância da Índia, com os governos estaduais implementando equipamentos de vigilância para melhorar a segurança e a proteção. O mercado indiano de segurança de vídeo está fragmentado devido a players significativos e avanços tecnológicos. Para uma análise mais detalhada, está disponível um download gratuito em PDF do relatório.