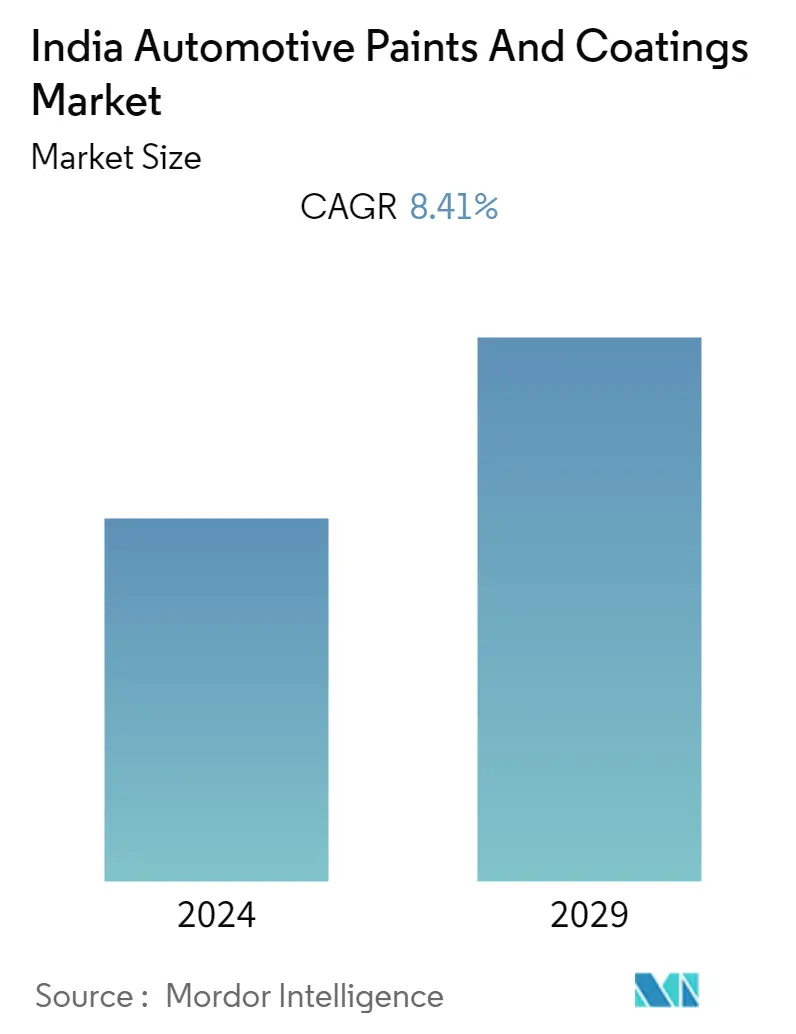

Tamanho do mercado de tintas e revestimentos automotivos da Índia

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

| CAGR | 8.41 % |

| Concentração de Mercado | Alto |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de tintas e revestimentos automotivos da Índia

O tamanho do mercado de tintas e revestimentos automotivos da Índia deve crescer de US$ 608,17 milhões em 2023 para US$ 910,69 milhões até 2028, com um CAGR de 8,41% durante o período de previsão (2023-2028).

- O mercado teve um crescimento substancial em 2021 devido ao aumento da produção de veículos. O mercado pós-venda de automóveis inclui proteção de pintura. Apesar das severas limitações de produção e dos longos atrasos nas entregas, as montadoras entregaram 30,82 lakh de veículos às concessionárias em 2021, acima dos 24,33 lakh em 2020. Com a crescente demanda por produtos automotivos e o aumento dos serviços pós-venda para vários segmentos de automóveis, espera-se que o mercado veja resultados positivos. crescimento nos próximos anos.

- Espera-se que a demanda por revestimentos funcionais e o aumento do uso de revestimentos de repintura automotiva impulsionem o crescimento do mercado.

- As perturbações geopolíticas em curso em todo o mundo podem perturbar a cadeia de abastecimento de componentes automóveis essenciais, o que pode funcionar como uma restrição para o mercado.

- Espera-se que a crescente demanda por veículos elétricos seja um dos principais fatores de oportunidade ao mercado estudado no período de previsão.

- Por tipo de resina, espera-se que a resina de poliuretano domine o mercado estudado durante o período de previsão.

Tendências do mercado de tintas e revestimentos automotivos da Índia

Tipo de resina de poliuretano para dominar o mercado

- Os poliuretanos são uma vasta família de polímeros que podem ser adaptados a uma variedade de finalidades e desempenham um papel importante nas indústrias de construção, automotiva e elétrica.

- Primer automotivo, camada intermediária e tinta de acabamento são todos tipos de revestimentos automotivos. O depósito elétrico catódico é utilizado em 92% dos primers, conforme procedimento de revestimento (CED). É composto por 90% de tinta eletroforética catódica. O desempenho geral da tinta eletroforética de poliuretano é bom.

- Os revestimentos de poliuretano fornecem ao exterior do carro alto brilho, durabilidade, resistência a arranhões e resistência à corrosão. Eles também são usados para envidraçamento de pára-brisas e janelas, aumentando a resistência e proporcionando resistência ao nevoeiro.

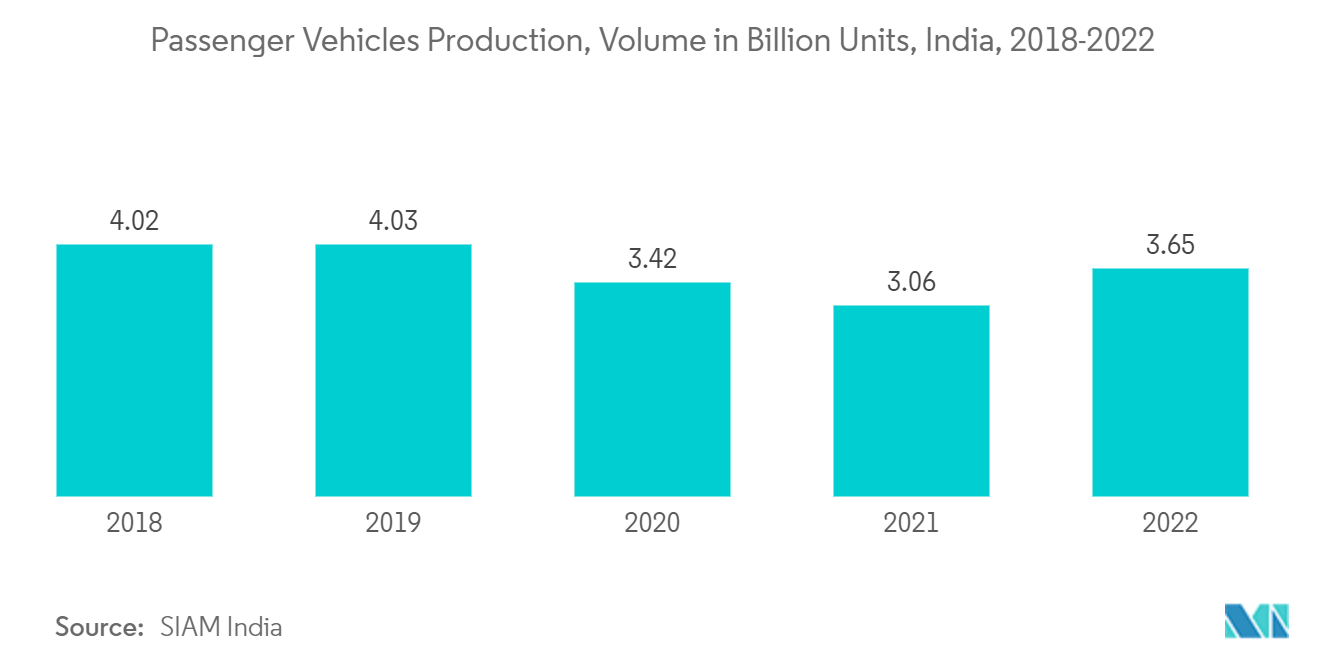

- A indústria automóvel na Índia é um indicador importante do desempenho da economia indiana, uma vez que este sector desempenha um papel vital tanto nos avanços tecnológicos como na expansão macroeconómica. De acordo com a India Brand Equity Foundation (IBEF), a produção anual de automóveis do país no ano fiscal de 2022 foi de quase 22,93 milhões.

- Além disso, nos primeiros nove meses de 2022, as vendas indianas de automóveis de passageiros permaneceram fortes devido à acumulação de poupanças, juntamente com taxas de juro mais baixas e uma preferência crescente pela mobilidade pessoal, o que convenceu os clientes a comprar carros novos. Como resultado, os registos de automóveis novos na Índia cresceram cerca de 20,2% nos primeiros três trimestres de 2022, atingindo 2,8 milhões de unidades. Além disso, reformas governamentais como os programas Aatma Nirbhar Bharat e Make in India apoiaram a indústria automotiva no país.

- Além disso, na Índia, durante o ano fiscal de 2021-22 (abril de 2021 a março de 2022), de acordo com a Sociedade de Fabricantes de Automóveis Indianos (SIAM), a indústria automotiva do país produziu um total de 22.933.230 veículos, em comparação com 22.655.609 unidades durante o período de abril de 2020 a março. 2021. Além disso, de acordo com o Centro de Monitorização da Economia Indiana (CMIE), a produção de automóveis aumentou para 193.629 unidades em Julho de 2022, contra 169.519 unidades em Junho de 2022. Tais factores são susceptíveis de aumentar a procura no mercado estudado.

- Devido aos fatores acima mencionados, espera-se que as tintas e revestimentos de poliuretano dominem o mercado nos próximos anos.

Repintura automotiva testemunhará rápido crescimento durante o período de previsão

- O setor automotivo tem sido um dos maiores mercados da Índia e também tem crescido a um ritmo constante nos últimos anos.

- O segmento de duas rodas, que representou mais de 48% do mercado em 2021, domina o mercado de veículos elétricos do país. Segundo o Ministério dos Transportes Rodoviários e Rodovias (MoRTH), foram vendidos 3.29.190 veículos elétricos no país, o que representa um aumento de 168% em relação às vendas de 2020. No ano fiscal de 2022-23, as vendas de veículos elétricos já ultrapassaram o anterior números do ano, com vendas de cerca de 4,43 lakh unidades entre abril e dezembro. Espera-se atingir mais de 6 lakh unidades até 31 de março de 2023.

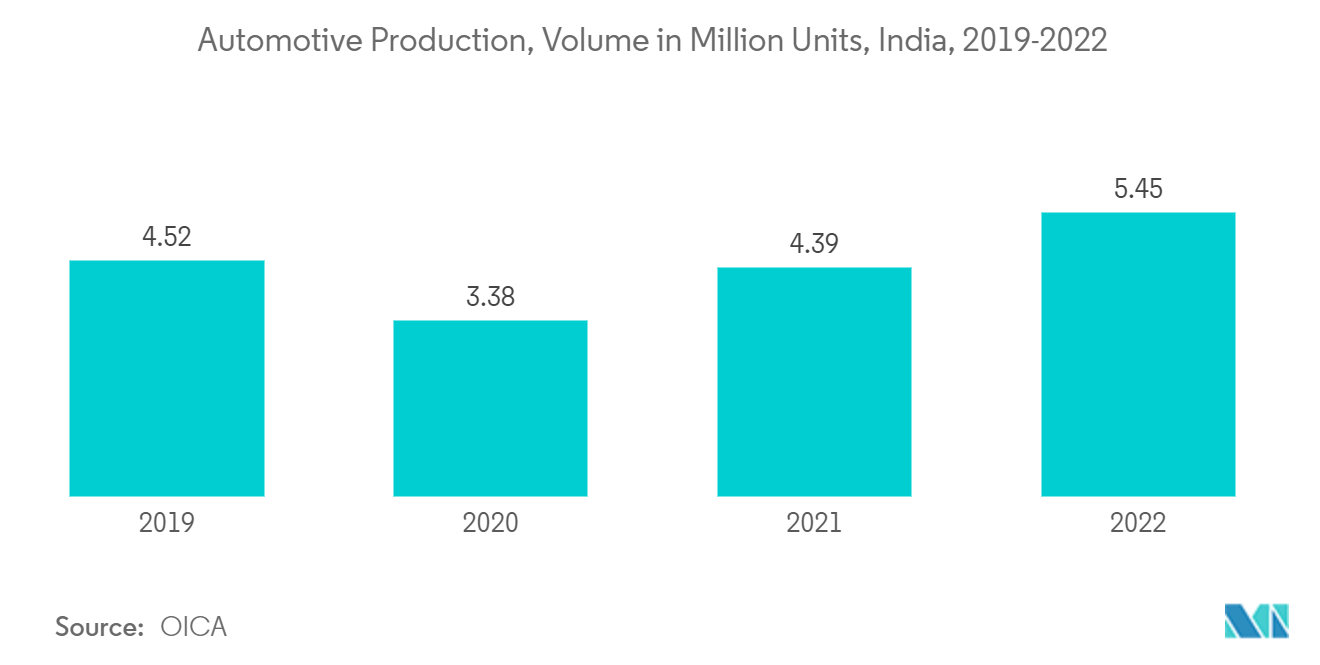

- Além disso, de acordo com a OICA, foram produzidos cerca de 5.456.857 veículos em 2022, o que aumentou 24% em comparação com 4.399.112 unidades fabricadas em 2021. Espera-se que o crescente setor automotivo aumente o mercado durante o período de previsão. Além disso, as reformas do governo, como os programas Aatma Nirbhar Bharat e Make in India, deverão impulsionar a indústria automóvel, o que apoiará ainda mais a procura de PFA em aplicações automóveis de gama alta.

- Além disso, o governo indiano criou impulso através dos seus esquemas de adopção e fabrico mais rápidos de veículos híbridos e eléctricos. Em alguns segmentos, o governo determina a adopção de veículos eléctricos (VE), pretendendo atingir 30% de penetração de VE até 2030. O esquema cria incentivos à procura de VE e apoia a implantação de tecnologias e estações de carregamento em centros urbanos. O governo estabeleceu uma meta para que 70% de todos os carros comerciais, 30% dos carros particulares, 40% dos ônibus e 80% dos veículos de duas e três rodas vendidos na Índia sejam elétricos até 2030.

- Em 2022, as vendas de EV da Índia ultrapassaram um milhão de unidades, registrando um aumento de cerca de 206% ano a ano em relação às vendas de 2021. Com um total de cerca de 10.54.938, o ano recorde de vendas de veículos elétricos da Índia em todos os segmentos de veículos representou cerca de 4,7% das vendas automotivas totais.

- Com o setor automotivo se recuperando do impacto da pandemia COVID-19, espera-se que o mercado indiano de tintas e revestimentos automotivos cresça no período de previsão.

Visão geral da indústria de tintas e revestimentos automotivos da Índia

O mercado indiano de tintas e revestimentos automotivos é parcialmente consolidado por natureza, com apenas alguns grandes players dominando o mercado. Algumas das principais empresas são Akzo Nobel NV, PPG Asian Paints, Berger Paints India Limited, Kansai Nerolac Paints Limited e Nippon Paint (India) Company Limited.

Líderes de mercado de tintas e revestimentos automotivos da Índia

-

Akzo Nobel N.V.

-

Berger Paints India Limited

-

Kansai Nerolac Paints Limited

-

Nippon Paint (India) Company Limited

-

PPG Asian Paints

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de tintas e revestimentos automotivos da Índia

- Maio de 2022 A BASF expandiu seu Centro de Aplicação de Revestimentos Automotivos no Centro de Tecnologia de Revestimentos em Mangalore, Índia, a fim de aumentar sua capacidade de atendimento ao cliente.

- Fevereiro de 2022 A cooperação de longa data entre a McLaren Racing e a AkzoNobel foi ampliada e aprimorada. Esperava-se que o novo acordo plurianual se baseasse na parceria bem-sucedida de 13 anos e explorasse novas sustentabilidade, inovação técnica e potencial de desenvolvimento de produtos.

Relatório de mercado de tintas e revestimentos automotivos da Índia - Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Aumento da demanda por repintura automotiva

4.1.2 Aumento da demanda por revestimentos funcionais

4.1.3 Outros motoristas

4.2 Restrições

4.2.1 Escassez contínua de semicondutores

4.2.2 Outras restrições

4.3 Análise da cadeia de valor da indústria

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos compradores

4.4.2 Poder de barganha dos fornecedores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos substitutos

4.4.5 Grau de Competição

5. SEGMENTAÇÃO DE MERCADO (Tamanho do Mercado em Valor)

5.1 Tipo de resina

5.1.1 Poliuretano

5.1.2 Epóxi

5.1.3 Acrílico

5.1.4 Outros tipos de resina

5.2 Tecnologia

5.2.1 À base de solvente

5.2.2 Transmitido pela água

5.2.3 Pó

5.2.4 Outras tecnologias

5.3 Camada

5.3.1 Casaco eletrônico

5.3.2 Primeiro

5.3.3 Camada Base

5.3.4 Casaco limpo

5.4 Aplicativo

5.4.1 OEM automotivo

5.4.2 Repintura Automotiva

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Participação de mercado (%)**/Análise de classificação

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 Akzo Nobel NV

6.4.2 BASF SE

6.4.3 Berger Paints India Limited

6.4.4 Cresta Paints India Pvt. Ltd

6.4.5 Fabula Coatings India Pvt. Ltd

6.4.6 Jotun

6.4.7 Kansai Nerolac Paints Limited

6.4.8 Nippon Paint (India) Company Limited

6.4.9 Kwality Paints and Coatings Pvt. Ltd

6.4.10 PPG Asian Paints

6.4.11 Sheenlac Paints Ltd

6.4.12 Snowcem Paints

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Aumento da demanda por veículos elétricos

7.2 Outras oportunidades

Segmentação da indústria de tintas e revestimentos automotivos da Índia

Tintas e revestimentos automotivos são geralmente usados em carros e outros automóveis tanto para proteção quanto para adorno. O mercado indiano de tintas e revestimentos automotivos é segmentado por tipo de resina, tecnologia, camada e aplicação. Por tipo de resina, o mercado é segmentado em acrílico, poliuretano, epóxi e outros tipos de resina. Pela tecnologia, o mercado é segmentado em tecnologias à base de água, à base de solvente, em pó e outras tecnologias. Por camada, o mercado é segmentado em e-coat, primer, base coat e clear coat. Por aplicação, o mercado é segmentado em OEM automotivo e repintura automotiva. O relatório oferece tamanho de mercado e previsões para todos os segmentos acima em termos de receita (USD).

| Tipo de resina | ||

| ||

| ||

| ||

|

| Tecnologia | ||

| ||

| ||

| ||

|

| Camada | ||

| ||

| ||

| ||

|

| Aplicativo | ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de tintas e revestimentos automotivos na Índia

Qual é o tamanho atual do mercado de tintas e revestimentos automotivos da Índia?

O mercado indiano de tintas e revestimentos automotivos deverá registrar um CAGR de 8,41% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado indiano de tintas e revestimentos automotivos?

Akzo Nobel N.V., Berger Paints India Limited, Kansai Nerolac Paints Limited, Nippon Paint (India) Company Limited, PPG Asian Paints são as principais empresas que operam no mercado indiano de tintas e revestimentos automotivos.

Que anos esse mercado indiano de tintas e revestimentos automotivos cobre?

O relatório abrange o tamanho histórico do mercado de tintas e revestimentos automotivos da Índia para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de tintas e revestimentos automotivos da Índia para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de tintas e revestimentos automotivos da Índia

Estatísticas para a participação de mercado de tintas e revestimentos automotivos da Índia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de tintas e revestimentos automotivos da Índia inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.