Análise de mercado de dispositivos implantáveis de entrega de medicamentos

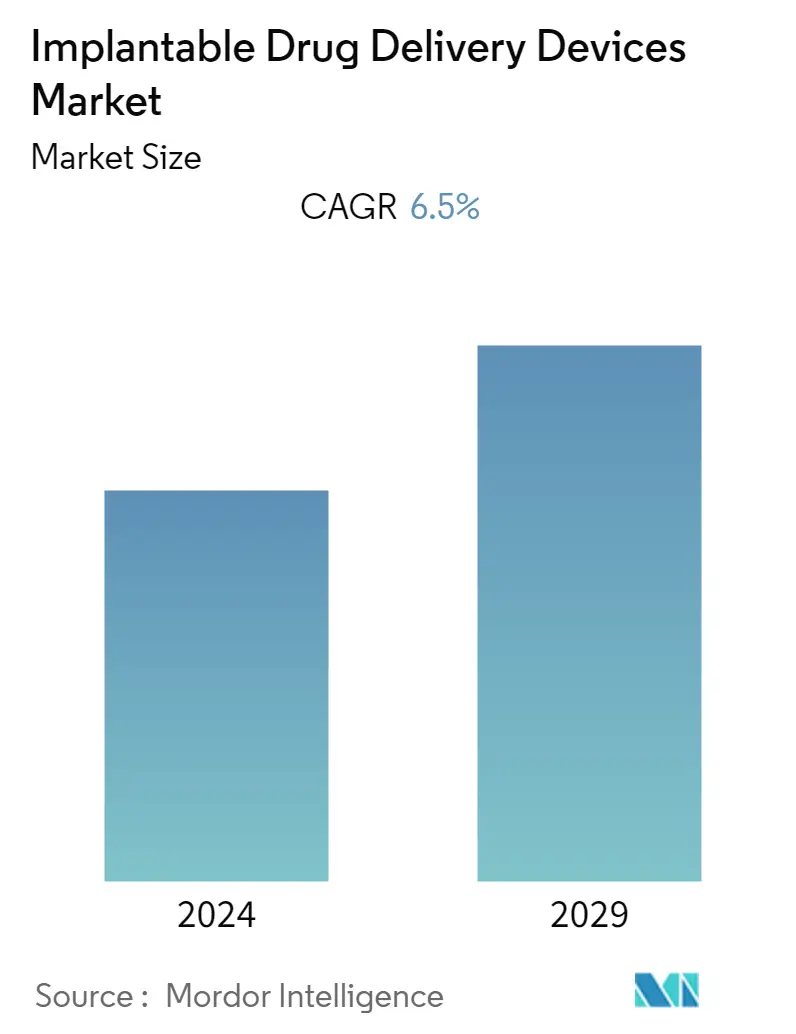

O mercado de dispositivos implantáveis de entrega de medicamentos deverá registrar um CAGR de 6,5% durante o período de previsão.

A pandemia COVID-19 teve um impacto significativo no crescimento do mercado devido à redução nas visitas dos pacientes a hospitais e clínicas como medida preventiva para evitar a contração do vírus. A diminuição do volume de procedimentos cirúrgicos devido às regulamentações rigorosas impostas durante os estágios de pico da pandemia impactou a demanda por dispositivos implantáveis de administração de medicamentos. As regulamentações relacionadas à pandemia afetaram a cadeia de abastecimento de dispositivos implantáveis de administração de medicamentos, afetando assim o crescimento do mercado. No entanto, espera-se que o relaxamento de diretrizes rígidas sobre diversos procedimentos cirúrgicos que envolvem a implantação de dispositivos de administração de medicamentos durante o pós-pandemia impulsione o crescimento do mercado durante o período de previsão.

Prevê-se que o mercado de dispositivos implantáveis de administração de medicamentos cresça devido à crescente prevalência de doenças-alvo, como retinopatia diabética, câncer, distúrbios cardiovasculares e outras doenças crônicas. De acordo com um artigo do NCBI publicado em novembro de 2021, a prevalência de retinopatia diabética (RD) entre pessoas com diabetes foi de 16,9%, a maioria das RD com risco de visão (STDR) foi de 3,6% e a maior parte da retinopatia leve foi de 11,8%. Assim, espera-se que os casos crescentes de retinopatia diabética exijam mais uso de dispositivos implantáveis de administração de medicamentos para o tratamento, o que deverá impulsionar o crescimento do mercado. De acordo com um artigo do MHAF publicado em Junho de 2022, as ferramentas de prevenção do VIH são inseridas, injectadas, infundidas ou implantadas no corpo de uma pessoa uma vez por mês a uma vez por ano para fornecer protecção sustentada contra a aquisição do VIH. Estes implantes são pequenos dispositivos implantados no corpo e libertam um medicamento anti-VIH a uma taxa controlada para proteção contínua contra o VIH ao longo do tempo. Assim, espera-se também que o aumento das infecções por SIDA promova a utilização e o crescimento de dispositivos implantáveis de administração de medicamentos.

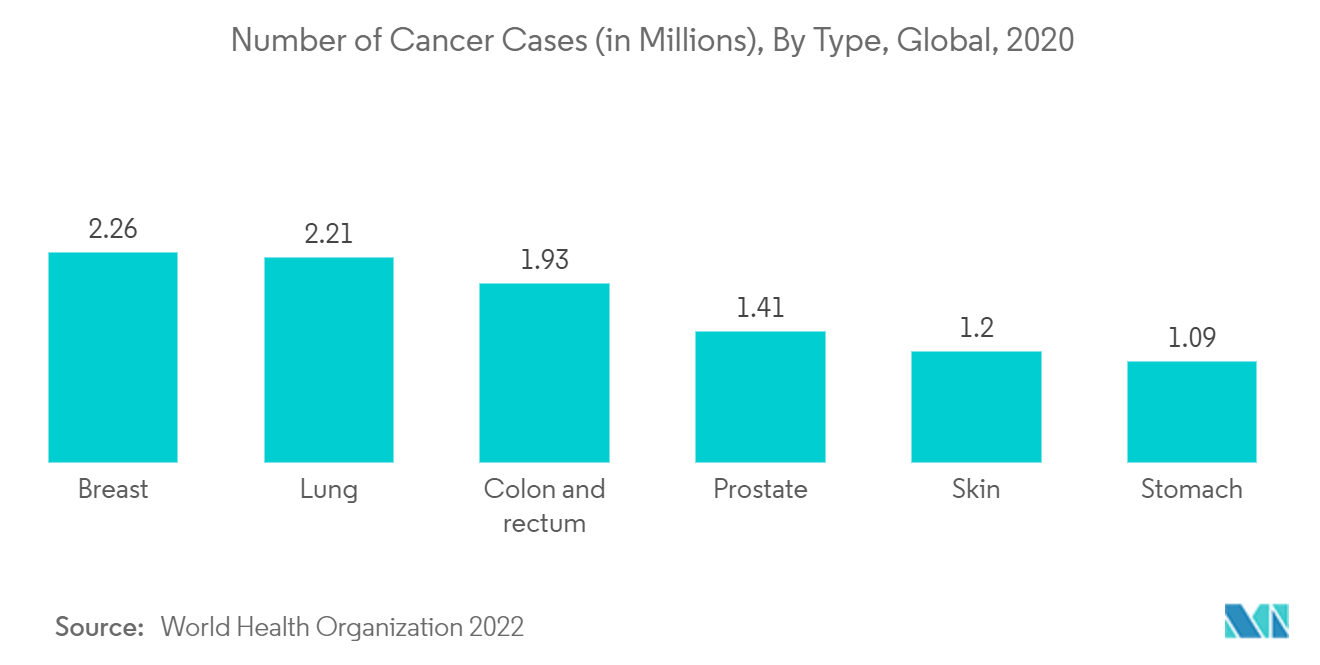

Espera-se também que o aumento das doenças crônicas impulsione o crescimento do mercado durante o período de previsão. De acordo com o relatório de 2021 da Agência Internacional de Investigação sobre o Cancro, que estimou a incidência e mortalidade de 36 tipos de cancro em 185 países, a nível global, houve uma estimativa de 19,3 milhões de novos casos de cancro diagnosticados em 2020 em todo o mundo. A mesma fonte referiu ainda que do total de casos de cancro diagnosticados foram notificados mais de 10,1 milhões de casos em homens e 9,3 milhões em mulheres. Espera-se que tal aumento de doenças crônicas contribua para a crescente demanda por dispositivos implantáveis de administração de medicamentos, impulsionando assim o crescimento do mercado durante o período de previsão.

No entanto, fatores como o alto custo dos dispositivos e custos cirúrgicos e a baixa taxa de adoção estão dificultando o crescimento do mercado de dispositivos implantáveis de administração de medicamentos.

Tendências de mercado de dispositivos implantáveis de entrega de medicamentos

Espera-se que o segmento de bombas de infusão de medicamentos detenha uma participação de mercado significativa durante o período de previsão

As bombas de infusão são dispositivos usados para fornecer fluidos ao corpo do paciente de maneira controlada. Eles podem fornecer medicamentos como insulina ou outros hormônios, antibióticos, medicamentos quimioterápicos e analgésicos. As bombas de infusão desempenham um papel importante na distribuição controlada de medicamentos para as doenças correspondentes. De acordo com a Johns Hopkins Medicine 2022, os hospitais usam bombas de infusão para fornecer fluidos, nutrientes e medicamentos a cerca de 90% dos seus pacientes. Nos Estados Unidos, as instalações de saúde investem nestas bombas de infusão, pois podem ser programadas para fornecer dosagens exatas a uma taxa controlada durante intervalos de tempo personalizáveis. Assim, espera-se que o uso confortável de bombas de infusão para administrar os medicamentos promova seu uso e impulsione o crescimento do mercado.

De acordo com os dados da OMS actualizados em Fevereiro de 2022, todos os anos, aproximadamente 400.000 crianças desenvolvem cancro. Os cânceres mais comuns variam entre os países. No câncer, a bomba de infusão é conectada ao cateter venoso central (CVC), e a infusão contínua da quimioterapia flui do balão, através da linha de infusão, e do tubo do CVC para a corrente sanguínea do paciente. Assim, espera-se que o aumento dos casos de câncer exija mais tratamento quimioterápico e dispositivos de entrega de medicamentos e promova o crescimento do segmento no mercado.

O número crescente de doenças crónicas, como casos de diabetes, e o aumento dos investimentos no tratamento e gestão da diabetes ajudaram a adoptar bombas de infusão de insulina. Os avanços tecnológicos e o aumento das aprovações de produtos, juntamente com o aumento das iniciativas de ID sobre doenças gastrointestinais, cancro, problemas neurológicos e SIDA, estão a proporcionar oportunidades lucrativas para bombas de infusão no mercado. Por exemplo, em agosto de 2022, a Baxter International recebeu autorização 510(k) do FDA dos Estados Unidos para sua nova bomba de infusão de seringa Novum IQ com software de segurança Dose IQ, representando os mais recentes desenvolvimentos da Baxter para terapia de infusão.

Portanto, espera-se que os fatores acima mencionados, como a prevalência de doenças alvo e lançamentos de produtos inovadores, promovam o crescimento do segmento no mercado estudado durante o período de previsão.

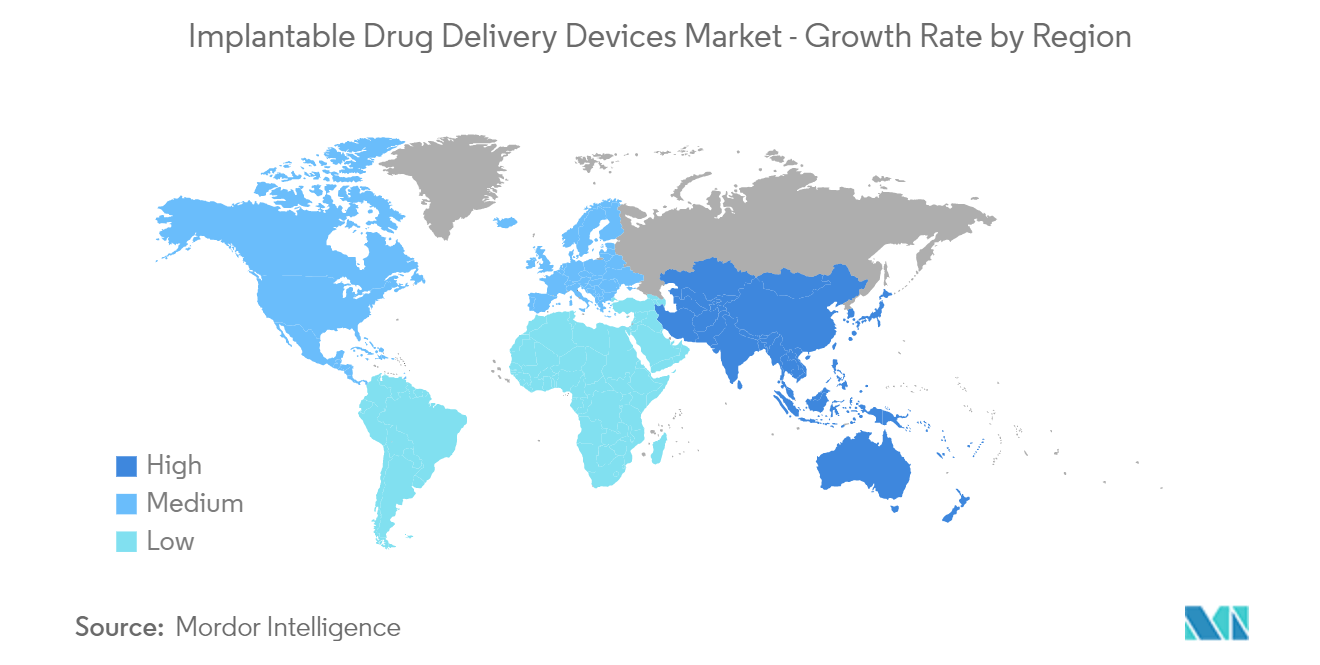

Espera-se que a América do Norte detenha uma participação significativa no mercado de dispositivos implantáveis de entrega de medicamentos durante o período de previsão

Espera-se que a América do Norte detenha uma participação significativa no crescimento do mercado durante o período de previsão. Espera-se que a crescente prevalência de doenças crônicas, o aumento da demanda por procedimentos minimamente invasivos e a rápida adoção de produtos tecnologicamente avançados contribuam para o crescimento do mercado na América do Norte durante o período de previsão.

De acordo com o relatório GLOBOCAN 2020, os novos casos de câncer de mama nos Estados Unidos, Canadá e México foram 253.465, 28.026 e 29.929, respectivamente, em 2020. Espera-se que essa prevalência de câncer nos países da América do Norte impulsione a demanda por implantes implantáveis. dispositivos de entrega de drogas, contribuindo assim para o crescimento do mercado. Da mesma forma, espera-se também que a incidência de doenças autoimunes contribua para o crescimento do mercado. De acordo com o relatório da National Multiple Sclerosis Society publicado em setembro de 2021, cerca de 2,8 milhões de pessoas vivem com esclerose múltipla, das quais cerca de 1 milhão vivem nos Estados Unidos. Além disso, de acordo com a mesma fonte, a epidemiologia da esclerose múltipla aumentou ao longo dos anos. Uma população significativa que vivia com esclerose múltipla eram crianças e jovens com menos de 18 anos. Portanto, espera-se que a demanda por dispositivos implantáveis eficientes de entrega de medicamentos aumente nesta região, contribuindo assim para o crescimento do mercado.

Espera-se que o aumento das aprovações e lançamentos de produtos contribua para o crescimento do mercado. Por exemplo, em outubro de 2021, a Genentech recebeu aprovação do FDA para o Susvimo, anteriormente chamado de Port Delivery System (PDS), com ranibizumabe, o tratamento de degeneração macular relacionada à idade por via úmida ou neovascular. Além disso, em fevereiro de 2021, a United Therapeutics Corporation lançou comercialmente a Bomba Remunity para Remodulin para pacientes com hipertensão arterial pulmonar. Remunity é uma bomba pequena e discreta que administra Remodulin em cassetes pré-cheias entregues diretamente aos pacientes, oferecendo melhorias significativas.

Assim, espera-se que os fatores acima mencionados, como a prevalência de doenças-alvo, a presença de grandes players do mercado e o desenvolvimento frequente de produtos, contribuam para o crescimento do mercado na América do Norte durante o período de previsão.

Visão geral da indústria de dispositivos implantáveis para administração de medicamentos

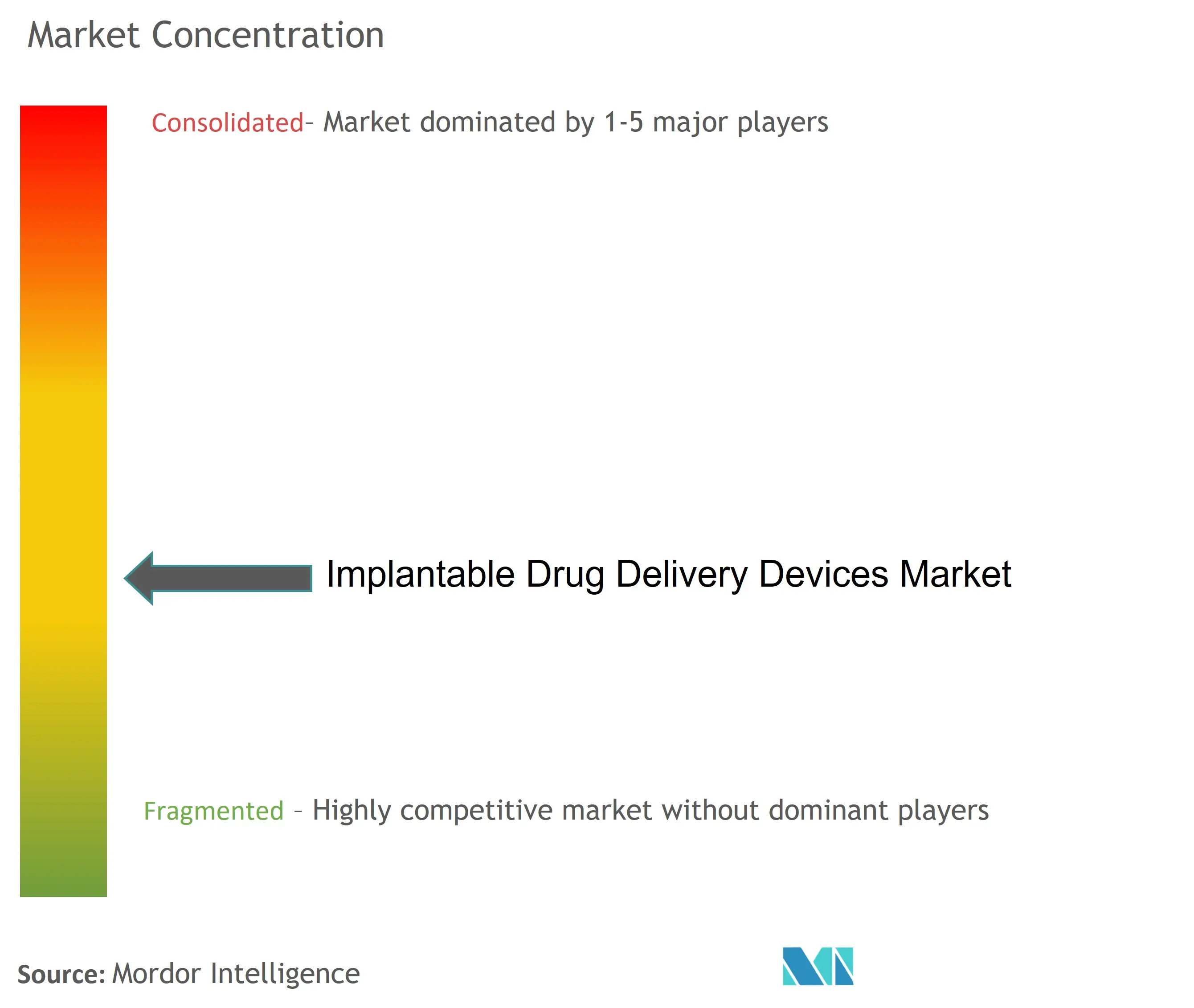

O mercado de dispositivos implantáveis de administração de medicamentos é moderadamente fragmentado e consiste em vários participantes importantes do mercado. O cenário competitivo inclui uma análise de algumas empresas internacionais e locais que detêm quotas de mercado e são bem conhecidas. Alguns dos principais players do mercado incluem DSM Biomedical, Delpor Inc., Medtronic, Teleflex Incorporated, 3M Company, entre outros.

Líderes de mercado de dispositivos implantáveis de administração de medicamentos

-

DSM Biomedical

-

Delpor Inc.

-

Medtronic

-

Teleflex Incorporated

-

3M Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de dispositivos implantáveis de administração de medicamentos

- Em agosto de 2022, a Medtronic lançou o stent coronário farmacológico, o stent farmacológico Onyx Frontier (DES), após a aprovação da marca CE. O Onyx Frontier DES oferece um sistema de entrega inovador e baseia-se no desempenho agudo e nos dados clínicos do stent farmacológico Resolute Onyx.

- Em maio de 2022, a startup Opharmic de Hong Kong fez parceria com a CeramTec para desenvolver e produzir um dispositivo ocular não invasivo de administração de medicamentos de alta potência. Essa parceria permite à empresa produzir o transdutor de alta potência que viabiliza a tecnologia.

Segmentação da indústria Dispositivos implantáveis de administração de medicamentos

De acordo com o escopo do relatório, dispositivos implantáveis de administração de medicamentos são dispositivos usados para administrar medicamentos e fluidos ao corpo sem o uso repetido de agulhas. A entrega de medicamentos é a administração de uma substância farmacêutica para obter efeitos terapêuticos em humanos ou animais. Ao longo da última década, tem havido uma convergência crescente entre terapias medicamentosas e dispositivos implantáveis, que incluem dispositivos como bombas osmóticas e hastes implantáveis, que administram medicamentos a áreas específicas (agentes anticancerígenos, hormonas e vacinas).

O mercado de dispositivos implantáveis de administração de medicamentos é segmentado por produto (bombas de infusão de medicamentos, dispositivos intraoculares de administração de medicamentos, dispositivos anticoncepcionais de administração de medicamentos, stents, entre outros), tecnologia (implantes biodegradáveis e implantes não biodegradáveis), aplicação (oncologia, doenças cardiovasculares, autoimunes). , obstetrícia e ginecologia e outras aplicações) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório também abrange os tamanhos e tendências estimados do mercado para 17 países nas principais regiões do mundo. O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Bombas de infusão de medicamentos |

| Dispositivos intraoculares de administração de medicamentos |

| Dispositivos de administração de medicamentos anticoncepcionais |

| Stents |

| Outros tipos de produtos |

| Implantes Biodegradáveis |

| Implantes não biodegradáveis |

| Oncologia |

| Cardiovascular |

| Doenças autoimunes |

| Obstetrícia e Ginecologia |

| Outras aplicações |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por tipo de produto | Bombas de infusão de medicamentos | |

| Dispositivos intraoculares de administração de medicamentos | ||

| Dispositivos de administração de medicamentos anticoncepcionais | ||

| Stents | ||

| Outros tipos de produtos | ||

| Por tecnologia | Implantes Biodegradáveis | |

| Implantes não biodegradáveis | ||

| Por aplicativo | Oncologia | |

| Cardiovascular | ||

| Doenças autoimunes | ||

| Obstetrícia e Ginecologia | ||

| Outras aplicações | ||

| Por geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado de dispositivos implantáveis de administração de medicamentos

Qual é o tamanho atual do mercado de dispositivos implantáveis de entrega de medicamentos?

O mercado de dispositivos de entrega de medicamentos implantáveis deverá registrar um CAGR de 6,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de dispositivos implantáveis de entrega de medicamentos?

DSM Biomedical, Delpor Inc., Medtronic, Teleflex Incorporated, 3M Company são as principais empresas que operam no mercado de dispositivos implantáveis de entrega de medicamentos.

Qual é a região que mais cresce no mercado de dispositivos implantáveis de entrega de medicamentos?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de dispositivos implantáveis de entrega de medicamentos?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de dispositivos implantáveis de entrega de medicamentos.

Que anos este mercado de dispositivos implantáveis de entrega de medicamentos cobre?

O relatório abrange o tamanho histórico do mercado de dispositivos de entrega de medicamentos implantáveis para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de dispositivos de entrega de medicamentos implantáveis para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da indústria de dispositivos implantáveis de administração de medicamentos

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita de dispositivos implantáveis de entrega de medicamentos em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise de dispositivos implantáveis de entrega de medicamentos inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.