Análise de mercado de imunohematologia

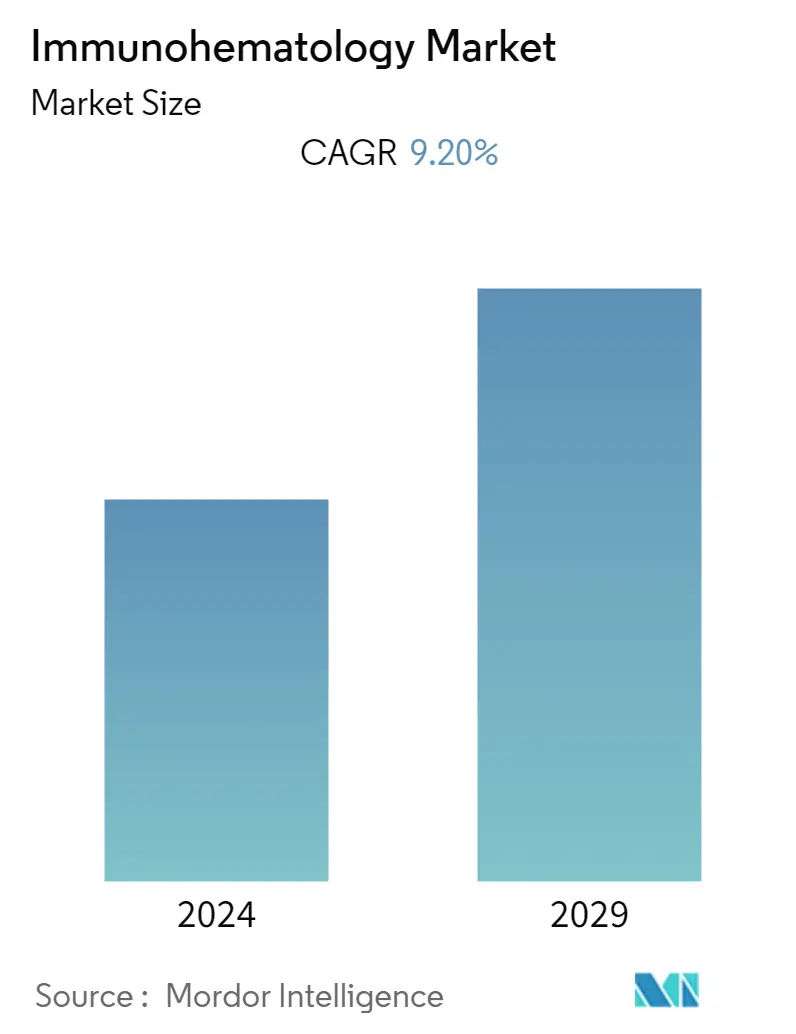

Espera-se que o mercado de imunohematologia estudado registre um CAGR antecipado de 9,2% durante o período de previsão.

COVID-19 impactou o crescimento do mercado. O aumento de casos de COVID-19 e os bloqueios impostos pelo governo em todo o mundo diminuíram significativamente os casos de trauma, os serviços de transfusão de sangue, a doação de sangue e a admissão de pessoas que sofrem de doenças sanguíneas para evitar o risco de serem infectadas pelo coronavírus. Por exemplo, de acordo com um artigo publicado na revista Transfusion Therapy and Hemotherapy em Abril de 2022, os hospitais foram obrigados a poupar os seus fornecimentos em reacção ao declínio nas doações de sangue, adiando cirurgias não urgentes e transplantes de órgãos ou reduzindo os volumes de transfusão para evitar a escassez de sangue.. A mesma fonte afirmou que as taxas de doação de sangue caíram, em média, 38%, enquanto em certas regiões caíram até 67%. Assim, a diminuição das doações de sangue e a demanda por testes de imunohematologia diminuíram nos bancos de sangue, o que impactou o crescimento do mercado durante a pandemia. Além disso, a diminuição do número de procedimentos cirúrgicos eletivos impactou o crescimento do mercado. Por exemplo, conforme artigo publicado na PLOS One em março de 2022, observou-se que houve uma diminuição de 65,5% nos casos eletivos e uma diminuição de 52,7% no volume de cirurgias cardíacas em adultos nos Estados Unidos. Assim, a diminuição do número de cirurgias e serviços de tratamento para pacientes que sofrem de doenças relacionadas ao sangue impactou a demanda por exames hematológicos. No entanto, os serviços retomados e o aumento das visitas dos pacientes aumentaram o crescimento do mercado e deverão alimentar o crescimento do mercado durante o período de previsão.

Espera-se que fatores como a crescente incidência de traumas e distúrbios imuno-hematológicos e os avanços tecnológicos para o desenvolvimento de novos produtos impulsionem o crescimento do mercado.

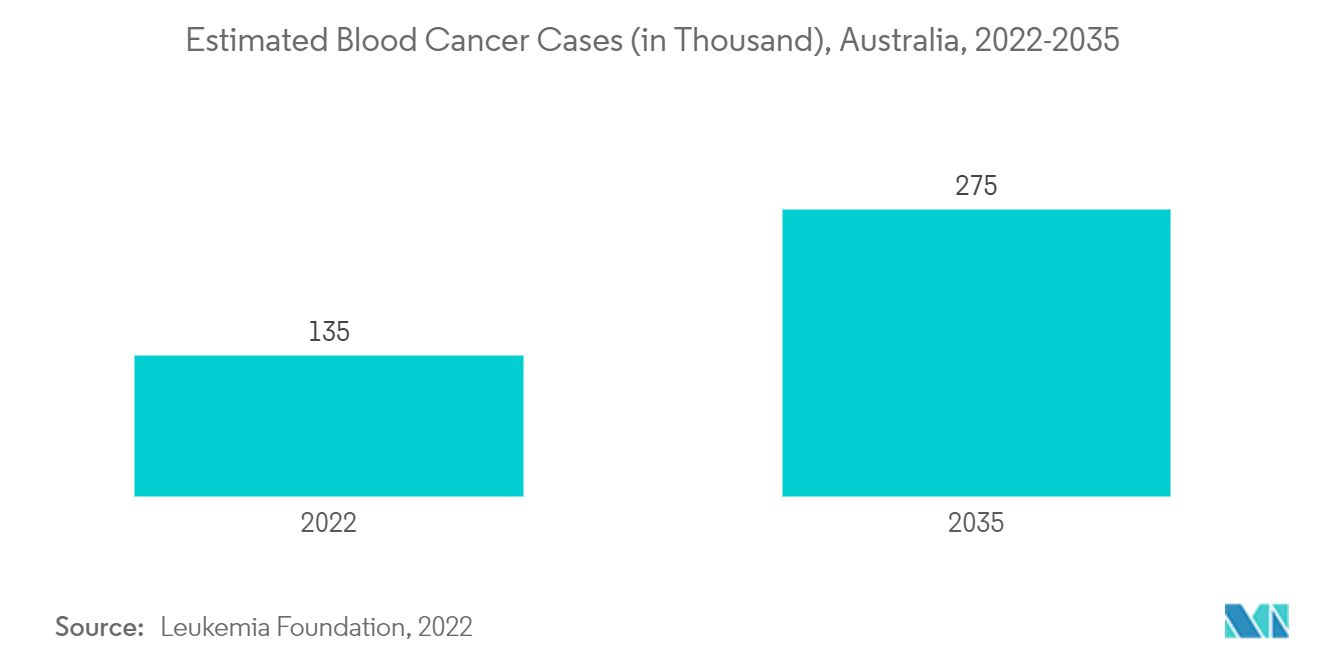

A incidência e prevalência de doenças relacionadas com o sangue e outras doenças crónicas, como hemofilia, doença falciforme, cancro do sangue e outras, estão a aumentar entre a população. Por exemplo, de acordo com estatísticas de 2022 publicadas pela Leukemia Foundation, mais de 1,35.000 pessoas viviam com cancro do sangue ou doenças sanguíneas relacionadas na Austrália em 2022, e prevê-se que este número atinja mais de 2,75.000 até 2035. Além disso, de acordo com a mesma fonte, esperava-se que cerca de 19.403 australianos fossem diagnosticados com cânceres do sangue, como leucemia, linfoma e mieloma, em 2022. Assim, espera-se que o aumento da prevalência de leucemia e outros cânceres relacionados ao sangue entre a população aumente a demanda. para transfusão de sangue para ajudar a tratar contagens sanguíneas baixas em pacientes, impulsionando assim a demanda por analisadores de imunohematologia e triagem de anticorpos durante o período de previsão.

Além disso, os crescentes lançamentos de produtos aumentam a disponibilidade de analisadores hematológicos avançados no mercado durante o período de previsão. Por exemplo, em setembro de 2021, a Ortho Clinical Diagnostics lançou os analisadores Immediate Spin Crossmatch (ISXM), ORTHO VISION e ORTHO VISION MAX para ajudar na detecção de incompatibilidade entre doadores e receptores em transfusões de sangue. Um teste sorológico, ISXM, é usado em transfusões de sangue para identificar a incompatibilidade do tipo sanguíneo ABO entre o soro e o plasma do receptor e os glóbulos vermelhos do doador.

Portanto, devido aos fatores acima mencionados, como a alta carga de leucemia e doenças sanguíneas e lançamentos de novos produtos, espera-se que o mercado estudado cresça ao longo do período de previsão. No entanto, o alto custo dos produtos e a falta de pessoal qualificado provavelmente impedirão o crescimento do mercado de imunohematologia durante o período de previsão.

Tendências do mercado de imunohematologia

O segmento de analisadores de imunohematologia espera testemunhar um crescimento significativo durante o período de previsão

Os analisadores de imunohematologia são máquinas computadorizadas, altamente especializadas e automatizadas que estudam os antígenos e anticorpos de hemácias associados à transfusão de sangue. Prevê-se que o segmento de analisadores de imunohematologia testemunhe um crescimento significativo no mercado de imunohematologia durante o período de previsão devido a fatores como a carga crescente de doenças sanguíneas, o aumento dos avanços tecnológicos e o aumento das taxas de adoção de instrumentos automatizados de imunohematologia.

A crescente incidência e prevalência de doenças relacionadas ao sangue, como anemia, doenças malignas do sangue, doenças hemorrágicas e infecções transmitidas pelo sangue, entre a população, aumenta a demanda por exames hematológicos. Assim, vários estudos foram realizados para comparar a eficácia e a precisão dos analisadores automatizados de imunohematologia. Por exemplo, de acordo com um artigo publicado na Transfusion and Apheresis Science em outubro de 2022, observou-se que um sistema totalmente automatizado como o ORTHO VISION Analyzer fornece ao laboratório de medicina transfusional benefícios importantes de controle de processo ponta a ponta (da amostra carga para resultar em saída). Além disso, foram avaliados cerca de 2.631 perfis de testes de imunohematologia, para ABO/Rh, detecção de anticorpos, identificação de anticorpos, prova cruzada e DAT, utilizando o analisador ORTHO VISION e seu sistema de leitor óptico ORTHO, e ambos os sistemas apresentaram resultados precisos. Além disso, a mesma fonte afirmou que o método manual BioVue frequentemente leva de 1,5 a 3 vezes mais tempo do que a abordagem automatizada para produzir resultados finais. Assim, espera-se que a alta precisão e a rapidez dos resultados oferecidos pelos analisadores de imunohematologia aumentem sua adoção, contribuindo assim para o crescimento do mercado.

Além disso, as crescentes atividades da empresa no lançamento de analisadores hematológicos automatizados na região também contribuem para o crescimento do mercado. Por exemplo, em março de 2021, a Grifols, Barcelona, Espanha, lançou um analisador semiautomático DG Reader Net usado para facilitar testes de compatibilidade de tipo sanguíneo pré-transfusão na América do Norte. O DG Reader Net, uma ferramenta compacta e simples, automatiza a leitura e interpretação dos cartões DG Gel, método que determina a presença de determinados antígenos nas hemácias e é utilizado para indicar a compatibilidade do tipo sanguíneo. O analisador DG Reader Net oferece aos laboratórios leitura e interpretação assistida por computador de testes de imunohematologia (IH) com resultados automáticos carregados no sistema de informações do laboratório.

Portanto, devido aos fatores acima mencionados, como o número crescente de pesquisas e lançamentos de novos produtos, prevê-se que o segmento estudado cresça ao longo do período de previsão.

Espera-se que a América do Norte tenha uma participação de mercado significativa durante o período de previsão

Prevê-se que a América do Norte detenha uma participação significativa do mercado durante o período de previsão devido a fatores como a carga crescente de distúrbios imuno-hematológicos, traumas e atividades crescentes da empresa.

Os casos crescentes de doenças relacionadas ao sangue são os principais fatores que impulsionam o crescimento do mercado na região. Por exemplo, de acordo com as estatísticas de 2023 publicadas pela American Cancer Society, espera-se que cerca de 59.610 novos casos de leucemia e 20.380 novos casos de leucemia mieloide aguda (LMA) sejam diagnosticados nos Estados Unidos em 2023. Além disso, de acordo com o relatório de 2022. estatísticas publicadas pela Myeloma Canada, espera-se que cerca de 4.000 novos casos de mieloma múltiplo sejam diagnosticados no Canadá em 2022. Assim, o elevado número de populações que sofrem de doenças sanguíneas aumenta a procura de transfusões de sangue, o que requer a correspondência anticorpo-antigénio através de testes imuno-hematológicos, impulsionando assim o crescimento do mercado.

Além disso, o foco da empresa em ascensão na adoção de diversas estratégias importantes, como acordos, parcerias e lançamentos de produtos, aumenta a disponibilidade de produtos tecnologicamente avançados no mercado. Prevê-se que isso alimente o crescimento do mercado durante o período de previsão. Por exemplo, em fevereiro de 2021, a Beckman Coulter lançou o DxH 560 AL, um analisador hematológico de mesa projetado para reduzir as restrições de tempo e recursos enfrentadas por laboratórios de pequeno e médio porte. Os usuários podem adicionar até 50 amostras continuamente, proteger contra doenças transmitidas pelo sangue e gastar menos tempo em operações manuais do instrumento com o carregamento automático, aspiração de tubo fechado e recursos de afastamento do analisador. Da mesma forma, em novembro de 2021, a HealthTab Inc., uma subsidiária integral da Avricore Health Inc., assinou um acordo piloto não exclusivo de distribuição de fornecedor com a Abbott, a empresa global de saúde, para o analisador químico do sangue portátil i-STAT Alinity, no Canadá.

Portanto, devido aos fatores acima mencionados, como a alta carga de doenças sanguíneas e lançamentos de novos produtos, prevê-se que o mercado estudado cresça ao longo do período de previsão.

Visão geral da indústria de imunohematologia

O mercado de imunohematologia é altamente competitivo e consiste em pequenos e grandes players significativos no mercado. Os principais players estão desenvolvendo diversas estratégias, como colaborações e aquisições, e estão ativamente envolvidos no lançamento de novos produtos no mercado. Alguns dos principais players do mercado são Bio-Rad Laboratories, Inc, Abbott Laboratories, Merck KGaA, Beckman Coulter, Inc., Thermo Fisher Scientific, F.Hoffmann La-Roche Ltd, Immucor, Inc., Grifols SA e muitos mais.

Líderes de mercado de imunohematologia

Grifols S.A.

Immucor Inc.

Thermo Fisher Scientific

Merck KGaA

Abbott Laboratories

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de imunohematologia

- Maio de 2022 Nihon Kohden Corporation, Índia, estabeleceu uma nova fábrica de reagentes para analisadores hematológicos.

- Abril de 2022 A Sysmex Europe lançou o seu novo sistema diferencial de três partes, o Analisador Hematológico Automatizado XQ-320 Série XQ, que oferece uma gama de funções relacionadas com o controlo de qualidade e segurança dos dados do paciente.

Segmentação da Indústria de Imunohematologia

De acordo com o escopo do relatório, a imunohematologia é um ramo da hematologia e da medicina transfusional que investiga as interações antígeno-anticorpo e fenômenos relacionados em relação à fisiopatologia e aos sintomas clínicos das doenças do sangue. Para pacientes com condições hematológicas, como anemia hemolítica autoimune, uma ampla gama de técnicas imuno-hematológicas são utilizadas para identificar e resolver os problemas diagnósticos nesses pacientes. O mercado de imunohematologia é segmentado por produto (analisadores de imunohematologia e reagentes de imunohematologia), aplicação (tipagem sanguínea e triagem de anticorpos), usuário final (hospitais, laboratórios de diagnóstico e outros) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países nas principais regiões do mundo. O relatório oferece o valor (em dólares americanos) para os segmentos acima.

| Analisadores de imunohematologia |

| Reagentes de imunohematologia |

| Tipagem Sanguínea |

| Triagem de anticorpos |

| Hospitais |

| Laboratórios de Diagnóstico |

| Outros |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por produtos | Analisadores de imunohematologia | |

| Reagentes de imunohematologia | ||

| Por aplicativo | Tipagem Sanguínea | |

| Triagem de anticorpos | ||

| Por usuário final | Hospitais | |

| Laboratórios de Diagnóstico | ||

| Outros | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado de imunohematologia

Qual é o tamanho atual do mercado de imunohematologia?

O Mercado de Imunohematologia deverá registrar um CAGR de 9,20% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de imunohematologia?

Grifols S.A., Immucor Inc., Thermo Fisher Scientific, Merck KGaA, Abbott Laboratories são as principais empresas que atuam no mercado de imunohematologia.

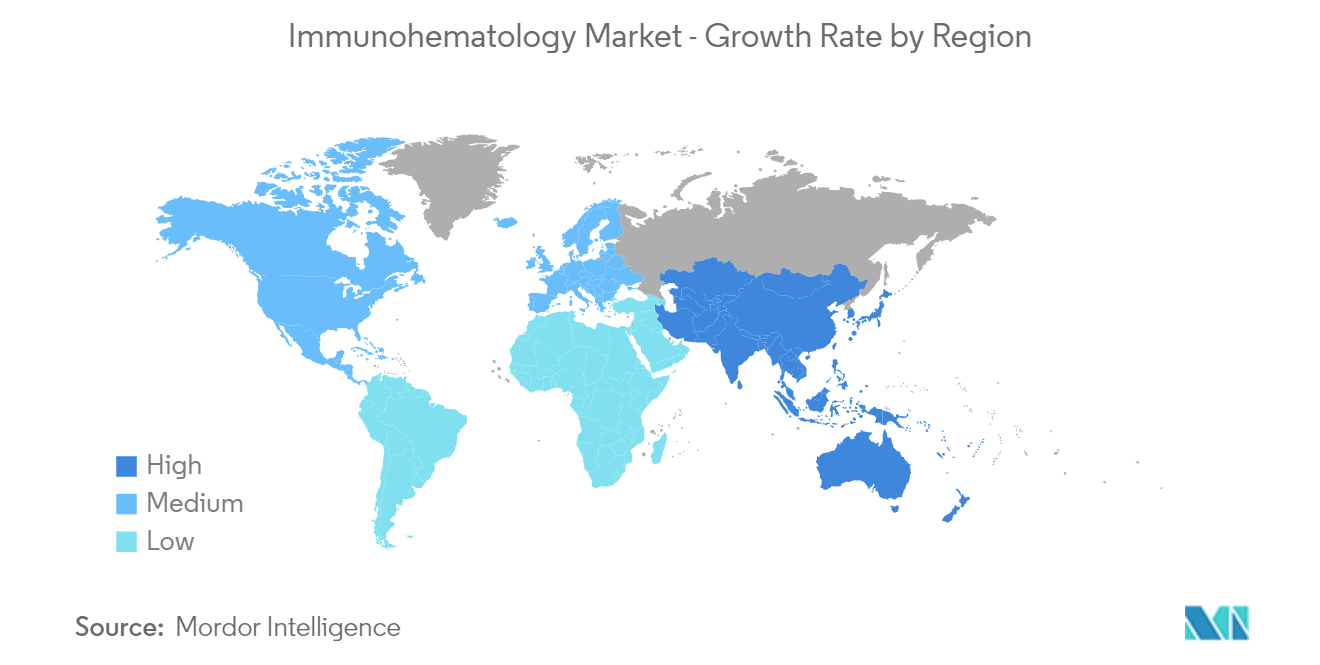

Qual é a região que mais cresce no mercado de imunohematologia?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de imunohematologia?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de imunohematologia.

Que anos este mercado de imunohematologia cobre?

O relatório abrange o tamanho histórico do mercado de imunohematologia para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de imunohematologia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Imunohematologia

Estatísticas para a participação de mercado de imunohematologia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de imunohematologia inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.