Análise de mercado de sensores de imagem

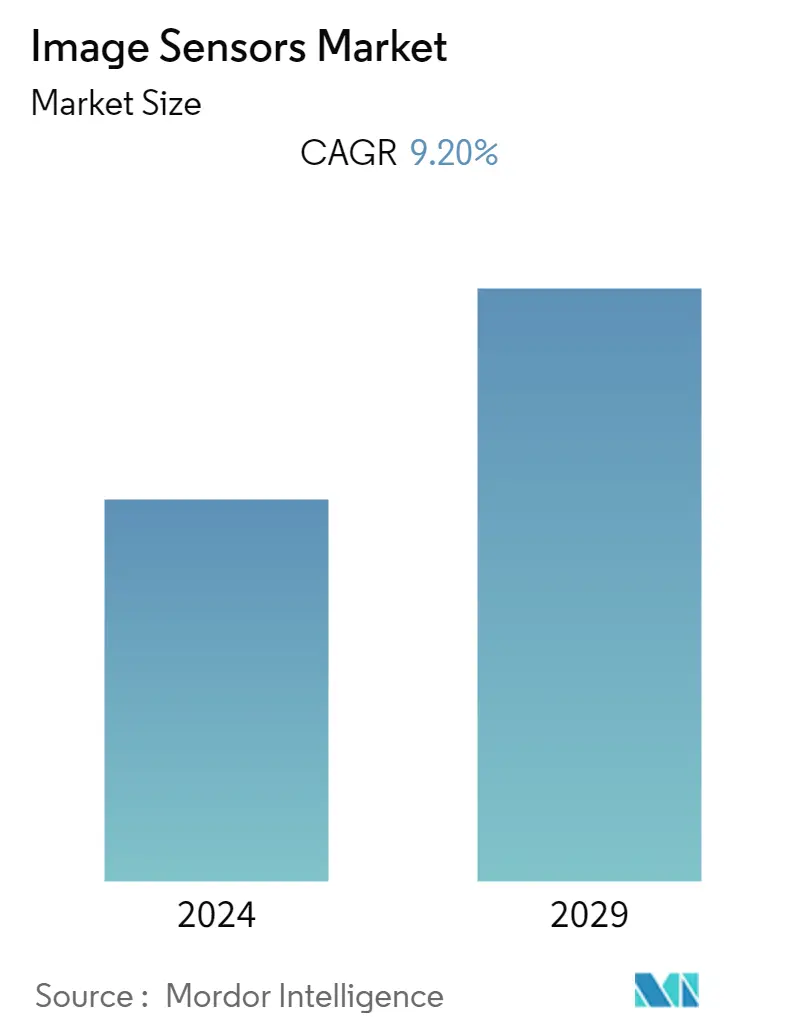

Espera-se que o mercado global de sensores de imagem registre um CAGR de 9,2% durante o período de previsão. Os sensores de imagem são usados principalmente em muitos dispositivos de imagem e câmeras digitais para melhorar a qualidade de picturização e armazenamento da imagem com suas aplicações em aplicações industriais, de mídia, médicas e de consumo. A integração da videovigilância na indústria dos transportes é uma das tendências significativas observadas nestas regiões. Por exemplo, para aumentar a segurança do Sistema de Transporte Público Canadiano, com o país a ter 1,7 milhões de tráfego diário, o governo implementou um sistema de vigilância unificado com câmaras integradas. Espera-se que isso aumente ainda mais o mercado em todas as regiões.

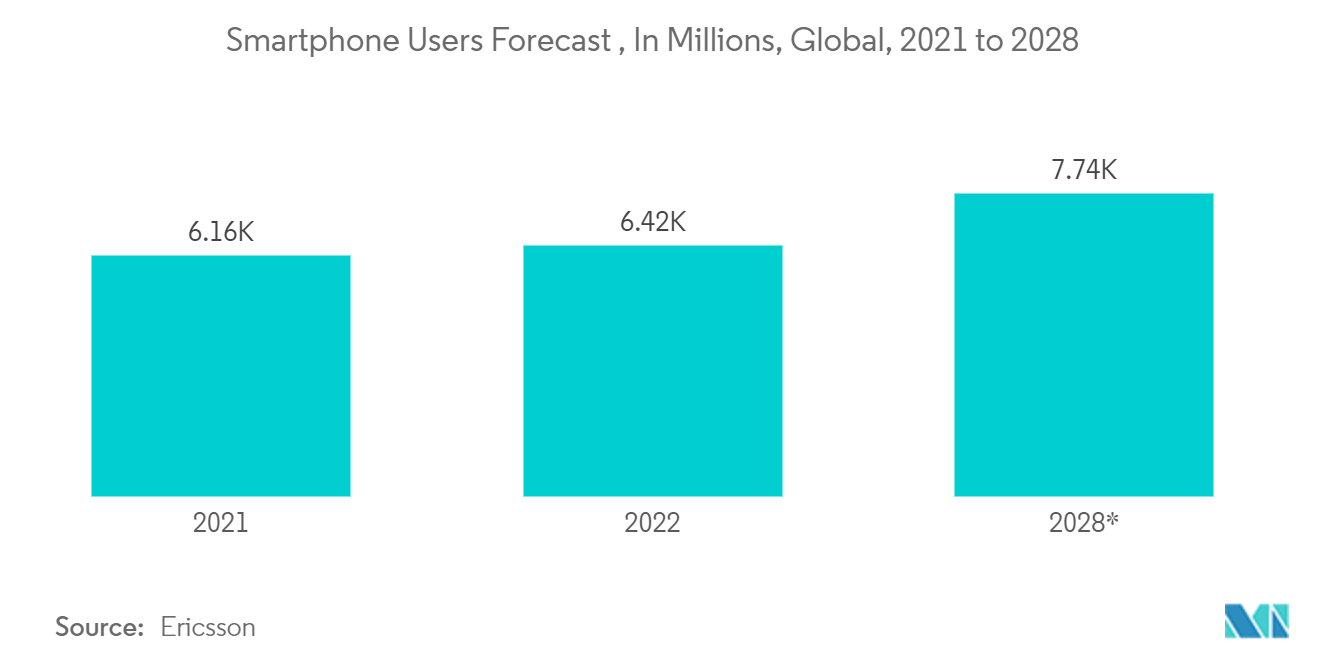

- Devido à crescente demanda por smartphones, câmeras de segurança, câmeras de alta definição e filmadoras, espera-se que o mercado de sensores de imagem registre uma alta taxa de crescimento durante o período de previsão. Fabricantes em todo o mundo têm se esforçado para melhorar parâmetros importantes, como resolução, desempenho e tamanho de pixel.

- Na eletrônica de consumo, o smartphone se tornou o principal dispositivo de câmera, dominando as câmeras fotográficas e DSLRs. A forte concorrência no segmento de smartphones tem levado os fabricantes a fornecerem melhores câmeras para terem vantagem sobre a concorrência, resultando em altos investimentos em inovações tecnológicas neste campo.

- Além disso, as empresas têm procurado inovações em câmeras de smartphones para permitir câmeras de alta resolução e ricas em recursos em sistemas. Por exemplo, o novo smartphone 5G da Samsung consiste em cinco câmeras, incluindo uma câmera grande angular voltada para trás baseada em um sensor de imagem de 108 megapixels; isso equivale a mais de 100 milhões de pixels em um tamanho pequeno de matriz. Uma câmera frontal para selfies incorpora um sensor de imagem de 48 MP baseado na menor densidade de pixels do mundo – 0,7 µm. O Galaxy S10 da Samsung, lançado recentemente, possui quatro câmeras, sendo três traseiras e uma frontal.

- Além disso, em fevereiro de 2022, a Realme anunciou o lançamento da Série 9 Pro em toda a Europa, que apresenta um sensor de imagem Sony IMX766. O sensor permite que o smartphone capture imagens extraordinárias com um tamanho de sensor super grande de 1/1,56, uma grande área de pixels e OIS. Além disso, o sensor possui uma abertura f/1,88 que ajuda o usuário a capturar imagens nítidas à distância.

- Além disso, as empresas são reconhecidas pela inovação de seus produtos no mercado estudado. Por exemplo, em fevereiro de 2022, a STMicroelectronics lançou o sensor de imagem 3D VD55H1 para smartphones e outros dispositivos. O sensor permite o mapeamento de superfícies tridimensionais medindo a distância até mais de meio milhão de pontos. Objetos podem ser detectados a até cinco metros do sensor, mesmo com iluminação padronizada.

- A COVID-19 impactou negativamente o mercado, uma vez que a cadeia de abastecimento sofreu uma enorme perturbação devido a restrições na circulação de mercadorias e pessoal. O confinamento na maioria das economias globais resultou em entregas limitadas ao essencial e nas empresas que reveram os seus objectivos de receitas.

Tendências do mercado de sensores de imagem

Sensor de imagem CMOS em smartphone testemunha um crescimento significativo

- A tecnologia de sensor de imagem CMOS, que vários fornecedores estão desenvolvendo, está sustentando sua vigorosa mudança para designs de câmeras de baixo custo. Embora muitas vezes comparados de forma depreciativa aos sensores de dispositivo de carga acoplada (CCD) com qualidade de imagem superior pelo mesmo preço, os sensores CMOS estão estabelecendo uma posição no segmento de baixo custo do mercado consumidor, oferecendo mais funções no chip que simplificam o design da câmera.

- Eletrônicos de consumo, automotivo, segurança e vigilância são mercados em crescimento para sensores de imagem CMOS. A ascensão do setor de eletrônicos de consumo foi estimulada pela crescente popularidade dos smartphones com câmeras frontais e traseiras integradas.

- A expansão da aplicação automotiva foi estimulada pela inovação de automóveis autônomos e pelos avanços na segurança do motorista com a ajuda do ADAS. A capacidade dos sensores de imagem CMOS de funcionar em diversas condições de iluminação, incluindo pouca luz, escuridão e pouca luz, aumentou o uso de sensores de imagem CMOS para aplicações de segurança, reforçando o mercado de sensores de imagem CMOS para segurança e vigilância.

- A indústria de sensores de imagem CMOS é dominada pela Sony Corporation (Japão). Investiu 895 milhões de dólares (105 bilhões de JPY) para aumentar a capacidade de produção de sensores de imagem CMOS empilhados e comercializou o sensor de imagem CMOS para câmeras automotivas como parte de seus esforços para desenvolver sensores de imagem CMOS para diversas aplicações.

- Além disso, em março de 2022, a SmartSens, um fornecedor avançado de sensores de imagem CMOS, lançou seu primeiro produto de sensor de imagem de 50 MP de ultra-alta resolução e tamanho de pixel de 1,0 μm - SC550XS. O novo produto adota o avançado processo HKMG Stack de 22nm e múltiplas tecnologias proprietárias da SmartSens, incluindo tecnologia SmartClarity-2, tecnologia SFCPixel e tecnologia PixGain HDR, para permitir excelente desempenho de imagem.

- Muitas start-ups globais também se concentram na inovação de produtos para o mercado estudado. Por exemplo, em Fevereiro de 2022, a Metalenz, uma start-up de tecnologia de lentes meta-ópticas, revelou uma nova tecnologia de polarização que permite a integração da detecção de polarização em dispositivos móveis e de consumo e conduz a melhores funcionalidades de gestão de cuidados de saúde em smartphones.

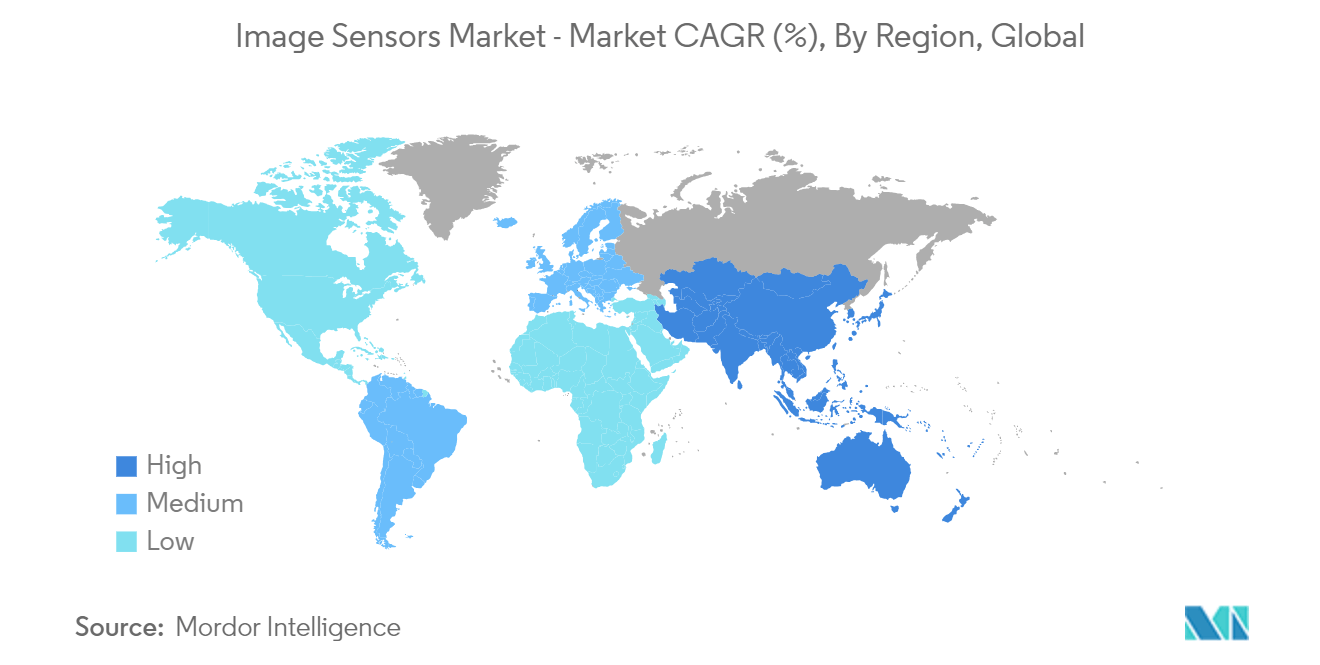

Ásia-Pacífico testemunhará crescimento significativo do mercado

- A China reflecte uma taxa de crescimento significativa devido à sua economia crescente e à sua quota de mercado global de electrónica. A China é um dos principais produtores e consumidores de eletrônicos. De acordo com o Departamento Nacional de Estatísticas da China, a fabricação de computadores, comunicações e outros equipamentos eletrônicos aumentou. Produziu cerca de 682,85 milhões de toneladas de grãos em 2021.

- Além disso, em dezembro de 2021 – A empresa Samsung lançou um sensor de imagem ISOCELL GWB de 64 MP. Criou o novo sensor de câmera em parceria com a chinesa Tecno. A Samsung elogiou o sensor da câmera como o sensor de imagem mais semelhante ao olho humano que pode tirar fotos com maior precisão de cores e brilho.

- Além disso, a Índia é uma das maiores economias e de crescimento mais rápido do mundo; espera-se que o crescente poder de compra e a crescente influência das redes sociais impulsionem o mercado de produtos eletrónicos. De acordo com o IBEF, as exportações de bens eletrónicos cresceram 49%, para 11 mil milhões de dólares, de abril a dezembro de 2021, em comparação com 7,4 mil milhões de dólares no ano anterior.

- O país também está vendo um crescimento nas cidades inteligentes devido a iniciativas governamentais. Prevê-se que as cidades inteligentes incorporem soluções electrónicas para vários fins, tais como monitorização, vigilância, manutenção, etc. Além disso, de acordo com smartcities.gov.in, o governo central destinou 977 milhões de dólares para desenvolver 60 dessas cidades inteligentes.

- Além disso, a Coreia do Sul tornou-se segura com vários sistemas de vigilância instalados. O governo do país vem instalando câmeras CCTV anualmente, em locais públicos, para fins de segurança. Segundo o Ministério do Interior e Segurança (Coreia do Sul), em 2021, foram 187.883 novos CFTVs instalados em locais públicos no país. Com a crescente adoção de sistemas de câmeras de vigilância, espera-se que a demanda por sensores de imagem aumente.

- Além disso, no setor de smartphones, na Índia, a Samsung lançou sua série premium de smartphones Galaxy S22 em março de 2022. A série Galaxy S22 inclui três telefones o Galaxy S22 Ultra, Galaxy S22+ e Galaxy S22. O Samsung Galaxy S22 + possui um sistema de câmera tripla com sensor primário de 50 MP com abertura f/1.8, um sensor ultra-amplo de 12 MP com abertura f/2.2 e uma lente telefoto de 10 MP com abertura f/2.4 na parte traseira.

Visão geral da indústria de sensores de imagem

O Mercado de Sensores de Imagem é fragmentado por natureza devido à intensa rivalidade competitiva. Os níveis de penetração no mercado não são enormes para nenhum dos participantes predominantes no mercado. Devido à elevada taxa de crescimento do mercado, é uma oportunidade de investimento significativa; portanto, novos participantes estão entrando no mercado. Os principais participantes são Canon Inc., Samsung Electronics Co. Ltd., Sony, Omnivision Technologies Inc., Omnivision Technologies Inc., etc.

- Março de 2022 – Sony Group Corporation (Sony) anunciou a assinatura de um memorando de acordo (o Memorando de Entendimento) com a Honda Motor Co., Ltd.

- Janeiro de 2022 – OmniVision anunciou a próxima adição à sua família pioneira de tecnologia Nyxel de infravermelho próximo (NIR). O OX05B1S é o primeiro sensor de obturador global RGB-IR BSI de 5 megapixels (MP) para sistemas de monitoramento de cabine (IMS) na indústria automotiva.

Líderes de mercado de sensores de imagem

-

Canon Inc.

-

Omnivision Technologies Inc.

-

Panasonic Corporation

-

Samsung Electronics Co. Ltd.

-

SK Hynix Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sensores de imagem

- Fevereiro de 2022 – A Realme anunciou o lançamento da 9 Pro Series em toda a Europa, que possui um sensor de imagem Sony IMX766. O sensor permite que o smartphone capture imagens extraordinárias com um tamanho de sensor super grande de 1/1,56, uma grande área de pixel e OIS. Além disso, o sensor possui uma abertura f/1,88 que ajuda o usuário a capturar imagens nítidas à distância.

- Janeiro de 2022 - Bungie, Inc. (Bungie), desenvolvedora líder independente de videogames e parceira de longa data da SIE que criou algumas das franquias mais aclamadas da indústria de videogames, incluindo Halo e Destiny, foi adquirida pela Sony Interactive Entertainment LLC ( SIE). Devido a esta aquisição, a SIE terá acesso aos serviços de jogos ao vivo de classe mundial e ao conhecimento técnico da Bungie, impulsionando o objetivo da SIE de alcançar bilhões de jogadores.

Segmentação da Indústria de Sensores de Imagem

O sensor de imagem é um dispositivo que detecta e transmite informações usadas para fazer uma imagem, convertendo a atenuação variável das ondas de luz nos sinais que fornecem a informação.

O mercado de sensores de imagem é segmentado por tipo (CMOS, CCD), indústria de usuários finais (eletrônicos de consumo, saúde, industrial, segurança e vigilância, automotivo e transporte, aeroespacial e defesa) e geografia.

| Por tipo | CMOS | ||

| CCD | |||

| Por indústria de usuário final | Eletrônicos de consumo | ||

| Assistência médica | |||

| Industrial | |||

| Segurança e Vigilância | |||

| Automotivo e Transporte | |||

| Aeroespacial e Defesa | |||

| Outras indústrias de usuários finais | |||

| Por geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| Europa | Reino Unido | ||

| Alemanha | |||

| França | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Resto da Ásia-Pacífico | |||

| Resto do mundo | |||

Perguntas frequentes sobre pesquisa de mercado de sensores de imagem

Qual é o tamanho atual do mercado de sensores de imagem?

O Mercado de Sensores de Imagem deverá registrar um CAGR de 9,20% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de sensores de imagem?

Canon Inc. , Omnivision Technologies Inc., Panasonic Corporation, Samsung Electronics Co. Ltd., SK Hynix Inc. são as principais empresas que atuam no mercado de sensores de imagem.

Qual é a região que mais cresce no mercado de sensores de imagem?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de sensores de imagem?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de sensores de imagem.

Que anos esse mercado de sensores de imagem cobre?

O relatório abrange o tamanho histórico do mercado de sensores de imagem para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de sensores de imagem para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Relatório da indústria de sensores de imagem

Estatísticas para a participação de mercado do Sensor de imagem em 2024, tamanho e taxa de crescimento de receita, criadas pelo Mordor Intelligence™ Industry Reports. A análise do Sensor de Imagem inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.