Análise de mercado de hidroquinona

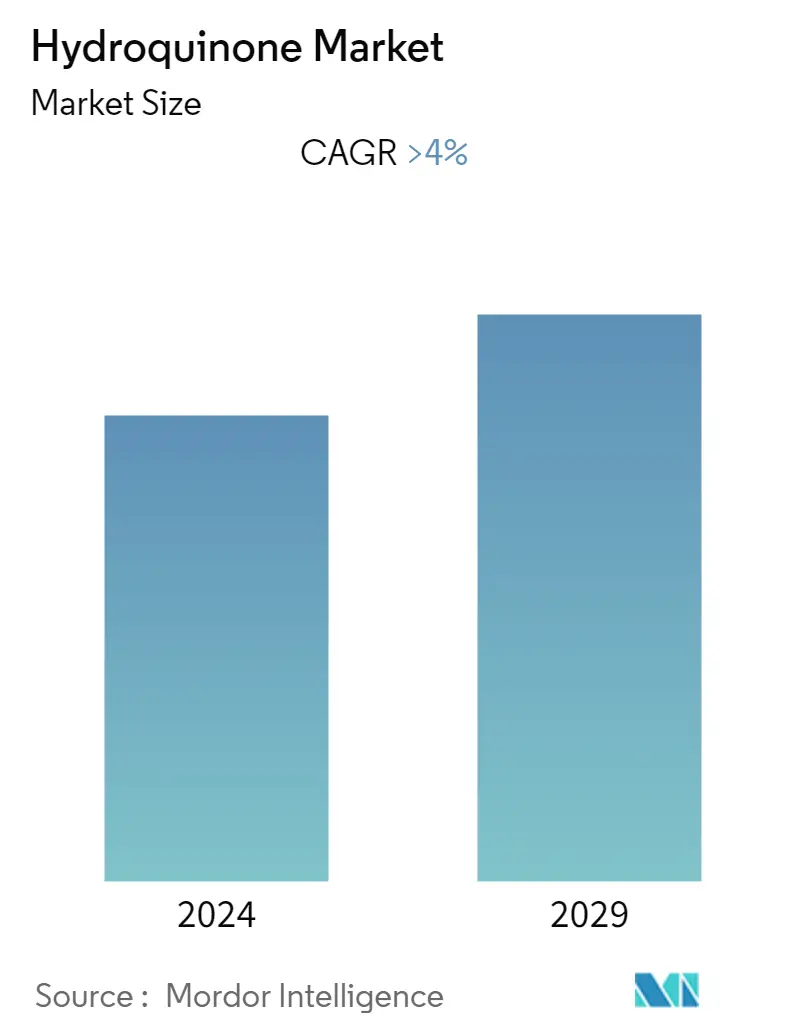

O mercado de hidroquinona deverá registrar um CAGR de mais de 4% durante o período de previsão. O mercado foi impactado negativamente pela COVID-19 em 2020. No entanto, estima-se agora que o mercado tenha atingido níveis pré-pandêmicos e espera-se que cresça de forma constante no futuro.

- Durante o período de previsão, é provável que o mercado cresça porque a indústria de tintas precisará cada vez mais de hidroquinona.

- Por outro lado, os efeitos tóxicos e cancerígenos dos cremes para a pele provavelmente retardarão o crescimento do mercado nos próximos anos.

- As aplicações antioxidantes dominaram o mercado e deverão crescer consideravelmente durante o período de previsão.

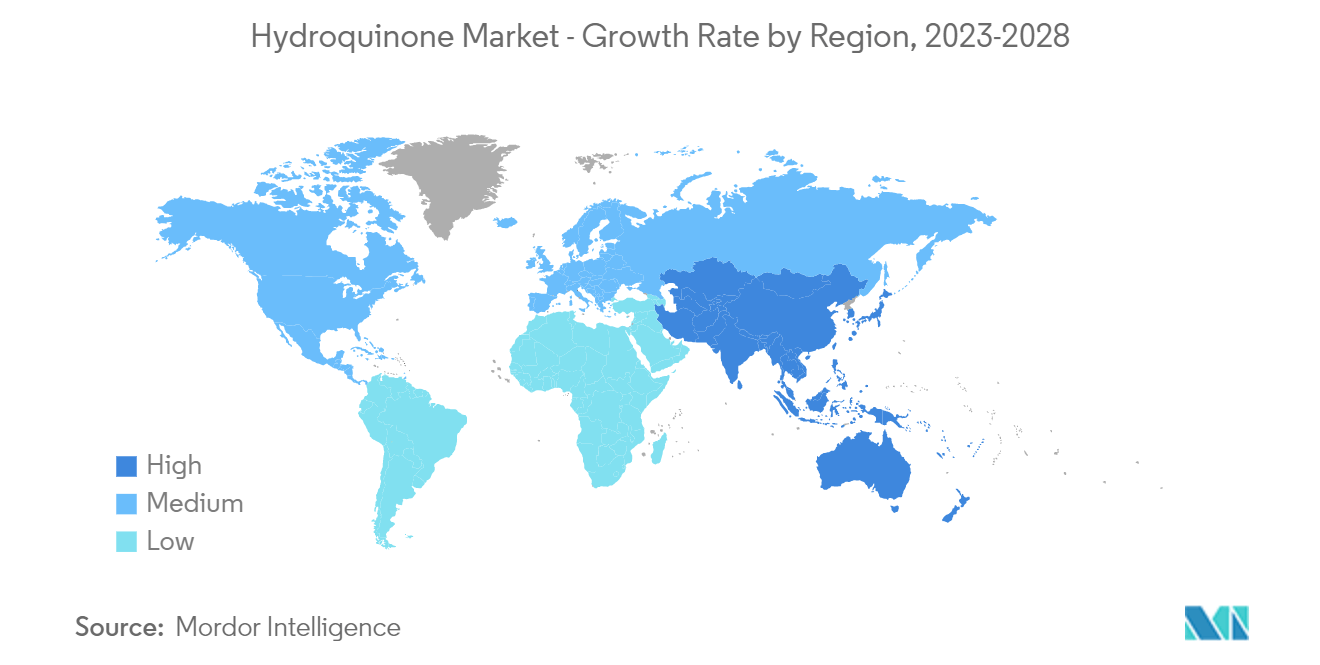

- A região Ásia-Pacífico dominou o mercado em todo o mundo, com o maior consumo vindo de países como China, Índia e Japão.

Tendências do mercado de hidroquinona

Aumento da demanda por borracha

- A hidroquinona é usada na fabricação de antioxidantes para a indústria de processamento de borracha.

- A borracha desempenha um papel fundamental em vários setores de usuários finais, como aeroespacial, automotivo, eletrônico e outros setores de manufatura. O crescimento contínuo destas indústrias está, por sua vez, a impulsionar a procura de borracha.

- Por exemplo, a China possui a maior base mundial de produção de eletrônicos. Produtos eletrônicos, como fios, cabos, dispositivos de computação e outros dispositivos eletrônicos pessoais, registraram o maior crescimento no segmento de eletrônicos. O país atende a demanda interna por eletrônicos e exporta produtos eletrônicos para outros países, proporcionando assim um enorme mercado para filmes de poliimida.

- Além disso, o estudo Um apelo à acção para alargar e aprofundar a produção de produtos electrónicos do Ministério da Electrónica e TI afirma que a Índia planeia faturar 300 mil milhões de dólares com a produção de produtos electrónicos até 2026.

- Os carros elétricos estão se tornando mais populares em muitos lugares do mundo, o que provavelmente aumentará a necessidade de borracha na indústria automobilística.

- A China é líder global no mercado de carros elétricos, com um aumento significativo nas vendas de novos veículos elétricos. Um total de 3,3 milhões de unidades de veículos elétricos (EVs) foram vendidas na China em 2021, representando um aumento de 154% em comparação com os 1,3 milhões de unidades vendidas em 2020.

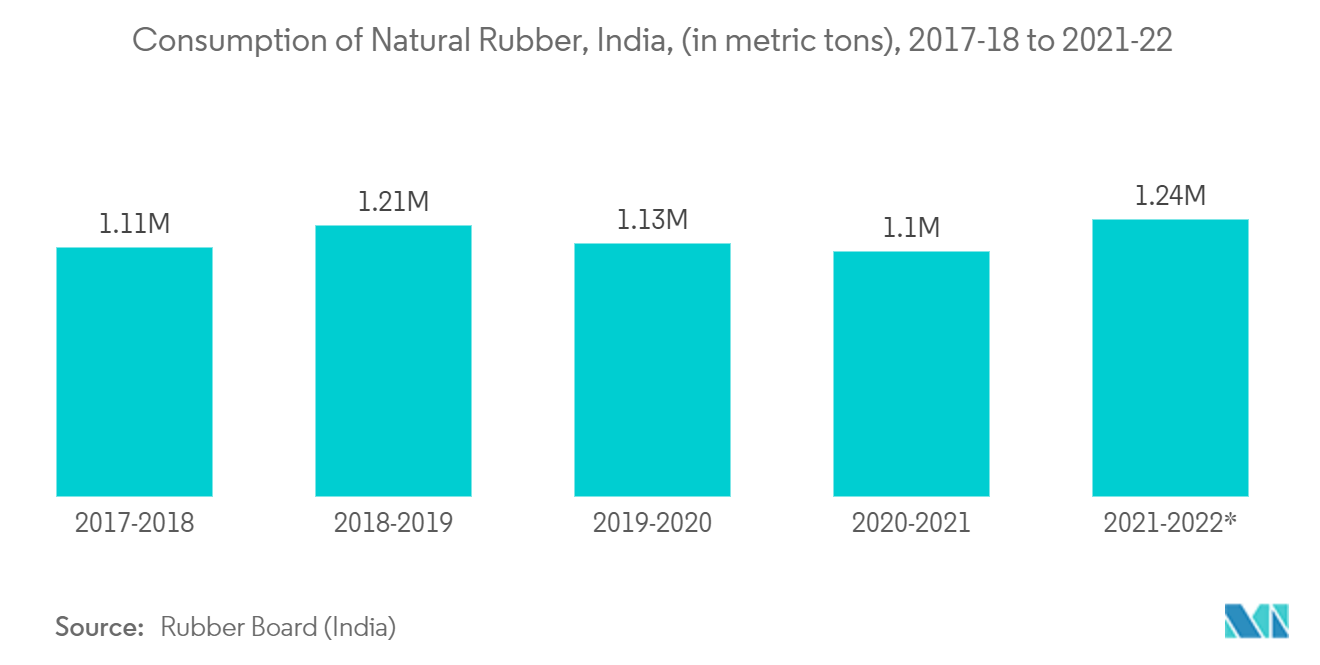

- No geral, o consumo de borracha tem aumentado significativamente. Por exemplo, na Índia, de Abril de 2021 a Março de 2022, o país consumiu 1,24 milhões de toneladas métricas de borracha natural, representando um aumento de 12% em comparação com o ano fiscal de 2020-21. Quase três quartos deste montante foram utilizados para produtos de borracha em geral, sendo o restante destinado à indústria de pneus e câmaras de ar para veículos.

- Por conta disso, a demanda por borracha está aumentando, o que deverá aumentar a demanda por hidroquinona na indústria de processamento de borracha nos próximos anos.

Região Ásia-Pacífico dominará o mercado

- A região Ásia-Pacífico foi considerada o maior consumidor de hidroquinona, apoiada pelo consumo crescente dos principais países, incluindo a China, a Índia, o Japão, etc. A procura de hidroquinona na Índia e na China deverá crescer significativamente.

- Espera-se que a indústria cosmética cresça na região, com inovação contínua na Coreia do Sul e no Japão. Espera-se que a China seja um grande consumidor de cosméticos na região.

- Tintas e revestimentos podem ser usados tanto em ambientes comerciais quanto residenciais, como prédios de escritórios, armazéns, lojas de conveniência e shopping centers.

- De acordo com a Statistics Korea, as encomendas de construção recebidas por construtores locais no país e no estrangeiro totalizaram 245,9 mil milhões de dólares em 2021, acima dos 31,9 biliões de KRW do ano anterior. Assim, é provável que a indústria da construção aumente a procura de tintas e revestimentos, o que provavelmente aumentará a procura de hidroquinona nos próximos anos.

- O setor de construção da Índia tem crescido rapidamente com o aumento do investimento governamental. No PMAY-G, a meta de Habitação para Todos até 2024 foi definida em 2,95 milhões de casas, das quais 2.62.34.163 famílias já foram alocadas para os estados e UTs de 2016-17 até 2021-22.

- Em 2 de fevereiro de 2022, 1.71.34.737 das 2.17.54.812 casas aprovadas para os beneficiários foram construídas, apoiando assim o crescimento do mercado durante o período de previsão.

- Além disso, o Rubber Board afirma que a China utilizou mais borracha natural do mundo em 2021, com 5,7 milhões de toneladas, seguida pela Índia.

Visão geral da indústria de hidroquinona

O mercado de hidroquinona é consolidado por natureza. Algumas grandes empresas do mercado incluem Solvay, UBE Corporation, Eastman Chemical Company, Mitsui Chemicals Inc. e Camlin Fine Sciences Ltd., entre outras (sem ordem específica).

Líderes de mercado de hidroquinona

Solvay

Eastman Chemical Company

Mitsui Chemicals Inc.

Camlin Fine Sciences Ltd

UBE Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de hidroquinona

- Fevereiro de 2023 A Eastman Chemical Company adquiriu a Ai-Red Technology (Dalian) Co., Ltd., fabricante e distribuidora de proteção de pintura e películas para vidros para os setores automotivo e arquitetônico da Ásia-Pacífico. O objetivo desta compra é acelerar o crescimento nos mercados de películas de desempenho, películas de proteção de pintura e películas para janelas.

- Janeiro de 2023 A Solvay lançou a sílica biocircular na Europa. A sílica desempenha um papel importante na fabricação de pneus. A empresa introduziu a sílica altamente dispersível (HDS), apoiada por fabricantes globais de pneus. Espera-se que isto aumente a utilização de matérias-primas sustentáveis e reduza a pegada de CO2 da indústria de pneus.

Segmentação da indústria de hidroquinona

A hidroquinona é um composto aromático fabricado durante a síntese de corantes, óleos, combustíveis para motores, etc. A hidroquinona é produzida como inibidor, intermediário e antioxidante durante esses processos. Quinol é outro nome para hidroquinona. O mercado de hidroquinona é segmentado por aplicação, indústria de usuários finais e geografia. Por aplicação, o mercado é segmentado em intermediário, antioxidante, inibidor de polimerização, químico fotossensível, entre outras aplicações. Pela indústria de usuários finais, o mercado é segmentado em cosméticos, polímeros, tintas e adesivos, borracha e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para o poliestireno extrudado em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (milhões de dólares).

| Intermediário |

| Antioxidante |

| Inibidor de Polimerização |

| Químico fotossensível |

| Outras aplicações |

| Cosméticos |

| Polímeros |

| Tintas e Adesivos |

| Borracha |

| Outras indústrias de usuários finais |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Aplicativo | Intermediário | |

| Antioxidante | ||

| Inibidor de Polimerização | ||

| Químico fotossensível | ||

| Outras aplicações | ||

| Indústria do usuário final | Cosméticos | |

| Polímeros | ||

| Tintas e Adesivos | ||

| Borracha | ||

| Outras indústrias de usuários finais | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de hidroquinona

Qual é o tamanho atual do mercado de hidroquinona?

O Mercado de Hidroquinona deverá registrar um CAGR superior a 4% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de hidroquinona?

Solvay, Eastman Chemical Company, Mitsui Chemicals Inc., Camlin Fine Sciences Ltd, UBE Corporation são as principais empresas que operam no mercado de hidroquinona.

Qual é a região que mais cresce no mercado de hidroquinona?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de hidroquinona?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de hidroquinona.

Que anos este mercado de hidroquinona cobre?

O relatório abrange o tamanho histórico do mercado de hidroquinona para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de hidroquinona para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de hidroquinona

Estatísticas para a participação de mercado de hidroquinona em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da hidroquinona inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.