Análise de mercado de cianeto de hidrogênio

Estima-se que o Mercado de Cianeto de Hidrogênio testemunhe um crescimento significativo, com um CAGR estimado de mais de 1,5%, durante o período de previsão.

O impacto do COVID-19 no mercado global de cianeto de hidrogênio foi em grande parte negado, e o mercado atualmente atingiu níveis pré-pandêmicos.

- No médio prazo, os principais fatores que impulsionam o crescimento do mercado foram a alta demanda por cianeto de sódio e potássio e o uso crescente de cianeto de hidrogênio na produção de adiponitrila.

- Por outro lado, a natureza altamente tóxica do cianeto de hidrogênio dificulta o crescimento do mercado estudado.

- A sua utilização na produção de agentes quelantes em mercados inexplorados provavelmente apresentará oportunidades no futuro.

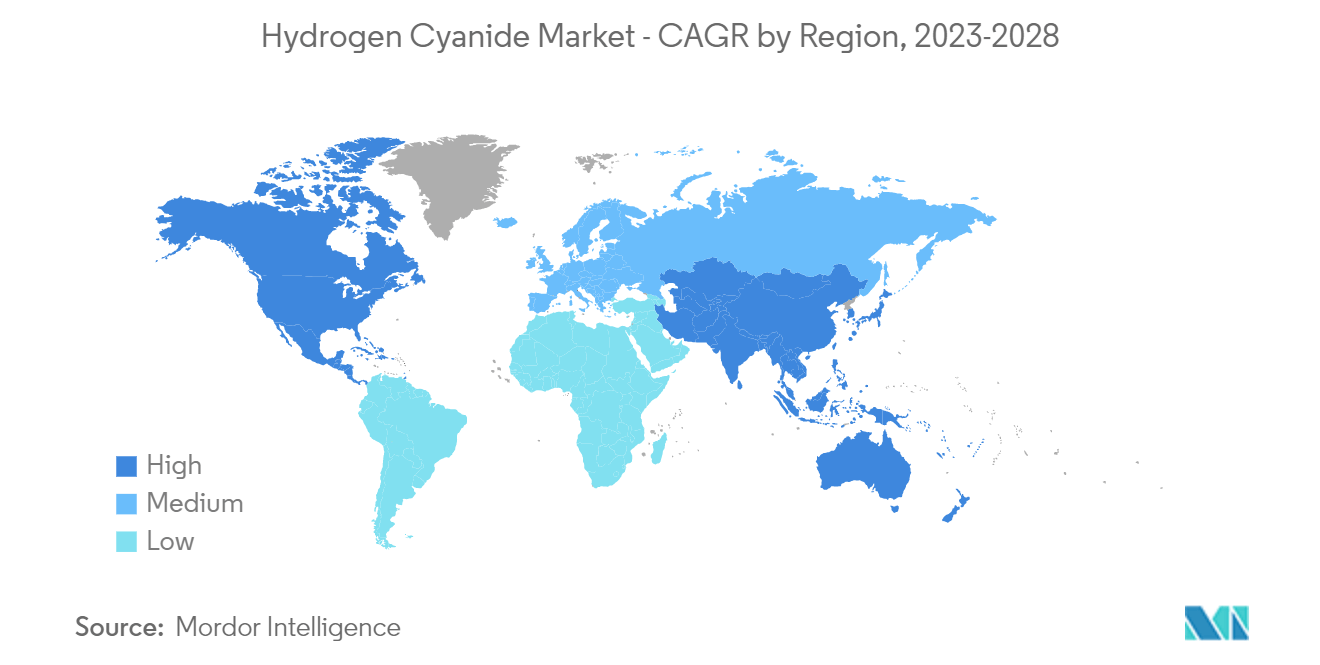

- Espera-se que a América do Norte domine o mercado global de cianeto de hidrogênio durante o período de previsão.

Tendências do mercado de cianeto de hidrogênio

Uso crescente na aplicação de adiponitrila

- Uma parte considerável do cianeto de hidrogênio produzido é utilizada na aplicação de adiponitrila como precursor para a produção de poliamida.

- A adiponitrila (ADN) é usada quase exclusivamente na fabricação de hexametileno diamina (HMDA), da qual 92% é usada para fazer fibras e resinas de náilon 6,6.

- O nylon 6,6 é um dos termoplásticos de engenharia mais versáteis. Seu excelente equilíbrio, resistência mecânica, flexibilidade e resistência térmica o tornam um substituto ideal para o metal em diversas aplicações. É fácil modificar as propriedades do nylon 6,6 usando cargas, fibras, lubrificantes internos e modificadores de impacto.

- A demanda por náilon tem crescido rapidamente em vários setores, incluindo automotivo, têxtil e eletrônico. Assim, com o uso crescente de náilon, espera-se que a demanda por adiponitrila cresça rapidamente. Por exemplo, a produção da indústria têxtil dos Estados Unidos totalizou 16,59 mil milhões de dólares em 2021, o que mostra um aumento de 7,2% em comparação com o 4º trimestre de 2020.

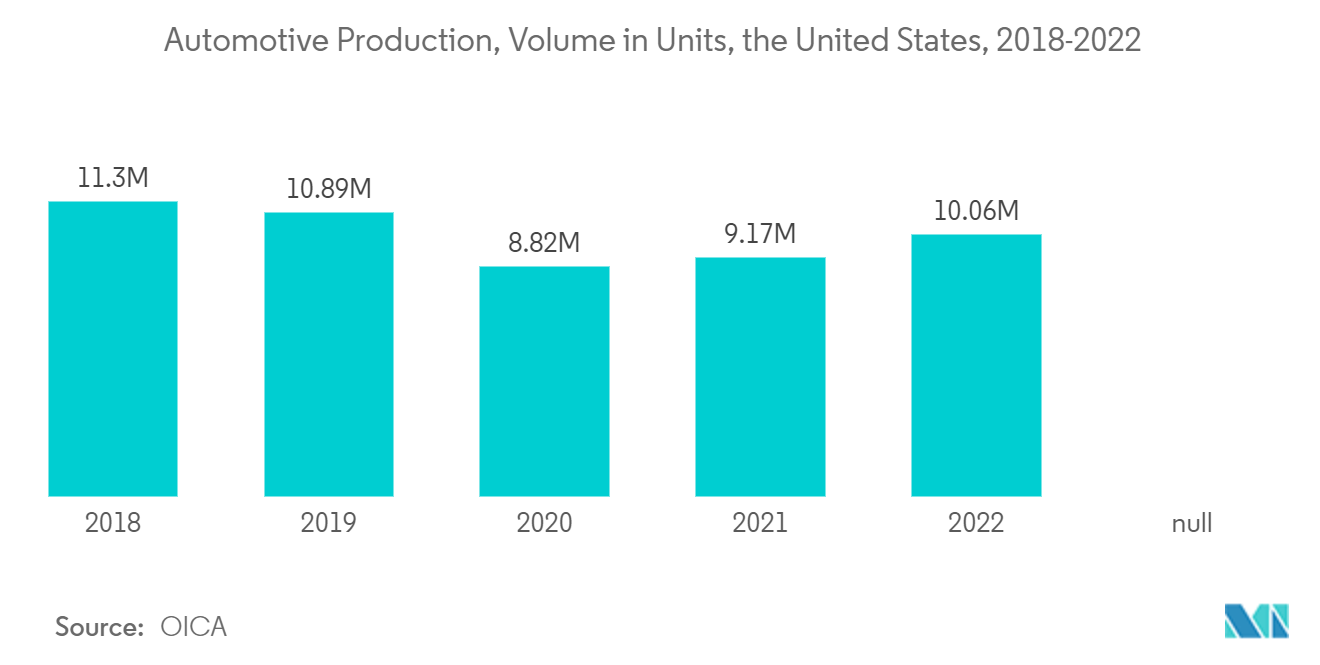

- Em 2022, houve um aumento geral na fabricação de OEM automotivo. O maior aumento deveu-se ao aumento da produção de veículos comerciais leves. Houve um aumento considerável de 9,3% na produção de veículos comerciais leves em 2022 em relação ao ano anterior (2021). Isto aumentou a procura global de cianeto de hidrogénio. Países como França, Portugal, Sérvia e Rússia registaram um aumento significativo na produção de veículos comerciais ligeiros, o que tem sido um importante impulsionador do crescimento do mercado europeu de cianeto de hidrogénio.

- A fabricação de veículos automotivos leves nas Américas aumentou 3% em 2022 em comparação com a produção em 2021. A maior parte do aumento deveu-se ao aumento da demanda na Argentina e no Brasil na região da América do Sul. Na América do Sul, a produção geral de veículos comerciais leves aumentou 32,8% em 2021 em comparação com 2020. A produção combinada de veículos comerciais leves na Argentina e no Brasil foi de cerca de 613.358 em 2021; em 2020, foram 461.725 unidades. Isto impactou positivamente a demanda pelo mercado de cianeto de hidrogênio na região das Américas.

- Espera-se que isso, por sua vez, impulsione o mercado de cianeto de hidrogênio a partir da aplicação de adiponitrila durante o período de previsão.

Demanda crescente da Índia na região Ásia-Pacífico

- O cianeto de hidrogênio é usado no local de trabalho para fumigação, galvanoplastia, têxteis, mineração, síntese química e produção de fibras sintéticas, plásticos, corantes e pesticidas.

- A região Ásia-Pacífico dominou a participação no mercado global. Com a procura robusta da indústria química e de extracção de ouro, a procura de cianeto de hidrogénio na Ásia-Pacífico, principalmente na China, aumentou mais rapidamente. Por exemplo, a China é o maior produtor de ouro do mundo. O país produziu 368 toneladas de ouro em 2021.

- Além disso, a China é o segundo maior produtor de cobre, bauxita, manganês, cobalto e prata. Também produz diamantes preciosos, cromo e madeira. Tais fatores provavelmente aumentarão a demanda pelo mercado de cianeto de hidrogênio na China durante o período de previsão.

- A produção têxtil e de vestuário na Índia tem crescido nos últimos anos, devido à procura da crescente população. Devido às crescentes iniciativas governamentais e aos investimentos no sector têxtil, a produção têxtil do país está a aumentar significativamente. Por exemplo, de acordo com a India Brand Equity Foundation, as exportações de têxteis e vestuário da Índia (incluindo artesanato) situaram-se em 44,4 mil milhões de dólares no EF22, um aumento de 41% em comparação com o EF2021. Portanto, espera-se que um aumento nas exportações de vestuário crie procura de cianeto de hidrogénio no país por parte da indústria têxtil.

- Devido à crescente demanda por adiponitrila na produção de náilon 6-6 e ao uso crescente de cianeto de sódio na indústria de mineração, espera-se que a demanda por cianeto de hidrogênio na produção de adiponitrila e cianeto de sódio aumente no país durante o período de previsão.

- Países como o Japão e a Coreia contribuem com uma participação importante no mercado de cianeto de hidrogênio da Ásia-Pacífico e deverão aumentar durante o período de previsão.

Visão geral da indústria de cianeto de hidrogênio

O mercado global de cianeto de hidrogênio está parcialmente consolidado por natureza. As principais empresas incluem (não em uma ordem específica) Evonik Industries, Ascend Performance Materials, INEOS, Air Liquide e Matheson Tri-Gas Inc., entre outras.

Líderes de mercado de cianeto de hidrogênio

-

INEOS

-

Air Liquide

-

Evonik Industries AG

-

MATHESON TRI-GAS, INC.

-

Ascend Performance Materials

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de cianeto de hidrogênio

- Julho de 2022: foi realizado um estudo para desenvolver uma abordagem verde para a síntese de cianeto de sódio usando cianeto de hidrogênio extraído sob vácuo de folhas de mandioca. Este estudo foi conduzido para desenvolver uma nova abordagem verde para sintetizar cianeto de sódio extraído de folhas de mandioca após 120 minutos de maceração a 30 graus Celsius e 45 minutos de recuperação sob vácuo a 35 a 40 graus Celsius. O estudo descreveu o sucesso da produção de cianeto de sódio por saturação de uma solução absorvente de hidróxido de sódio com HCN (cianeto de hidrogênio) extraído de folhas de mandioca.

- Abril de 2022: A LUKOIL continuará o desenvolvimento de projetos petroquímicos em Saratov. A planta petroquímica Saratovorgsintez LLC, uma subsidiária integral da PJSC LUKOIL, é o único fabricante russo de acrilonitrila e acetonitrila e um grande fabricante de cianeto de sódio. A fábrica está desenvolvendo projetos de construção de novas unidades para aumentar o volume de produção e melhorar a eficiência.

Segmentação da indústria de cianeto de hidrogênio

O cianeto de hidrogênio é um líquido incolor, extremamente venenoso e inflamável que ferve ligeiramente acima da temperatura ambiente.

O mercado de cianeto de hidrogênio é segmentado por tipo de estrutura, aplicação e geografia. Por tipo de estrutura, o mercado é segmentado em cianeto de hidrogênio líquido e gás cianeto de hidrogênio. Por aplicação, o mercado é segmentado em cianeto de sódio e cianeto de potássio, adiponitrila, acetona cianidrina, entre outras aplicações. O relatório oferece tamanho de mercado e previsões para 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (milhões de dólares).

| Tipo de Estrutura | Líquido de cianeto de hidrogênio | ||

| Gás Cianeto de Hidrogênio | |||

| Aplicativo | Cianeto de Sódio e Cianeto de Potássio | ||

| Adiponitrila | |||

| Acetona Cianoidrina | |||

| Outras aplicações | |||

| Geografia | Ásia-Pacífico | China | |

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América do Norte | Estados Unidos | ||

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| Itália | |||

| França | |||

| Resto da Europa | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Médio Oriente e África | Arábia Saudita | ||

| África do Sul | |||

| Resto do Médio Oriente e África | |||

Perguntas frequentes sobre pesquisa de mercado de cianeto de hidrogênio

Qual é o tamanho atual do mercado de cianeto de hidrogênio?

O Mercado de Cianeto de Hidrogênio deverá registrar um CAGR superior a 1,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de cianeto de hidrogênio?

INEOS, Air Liquide, Evonik Industries AG, MATHESON TRI-GAS, INC., Ascend Performance Materials são as principais empresas que operam no mercado de cianeto de hidrogênio.

Qual é a região que mais cresce no mercado de cianeto de hidrogênio?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de cianeto de hidrogênio?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Cianeto de Hidrogênio.

Que anos este mercado de cianeto de hidrogênio cobre?

O relatório abrange o tamanho histórico do mercado de cianeto de hidrogênio para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de cianeto de hidrogênio para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Relatório da Indústria de Cianeto de Hidrogênio

Estatísticas para a participação de mercado de cianeto de hidrogênio em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Cianeto de Hidrogênio inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.