Análise de mercado de hidrazina

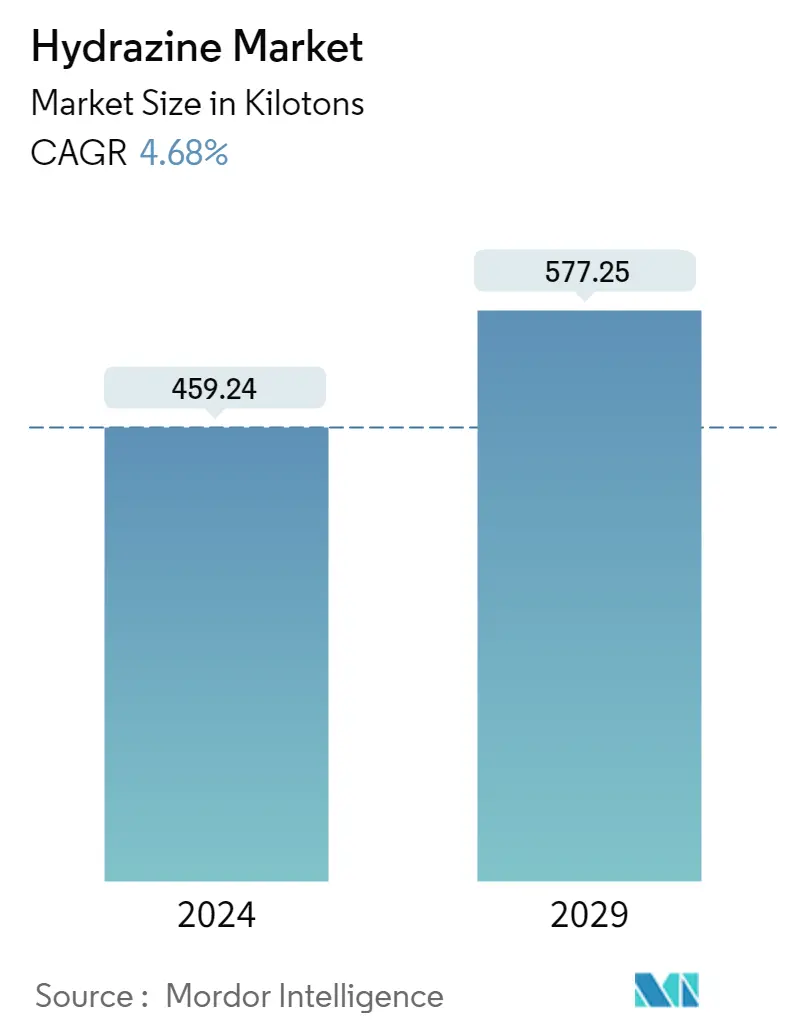

O tamanho do mercado de hidrazina é estimado em 459,24 quilotons em 2024, e deverá atingir 577,25 quilotons até 2029, crescendo a um CAGR de 4,68% durante o período de previsão (2024-2029).

O mercado foi impactado negativamente pela pandemia COVID-19, uma vez que houve um abrandamento na produção e na mobilidade, em que as indústrias agroquímicas e outras foram forçadas a atrasar a sua produção devido a medidas de contenção e perturbações económicas. Atualmente, o mercado se recuperou da pandemia. O mercado atingiu níveis pré-pandêmicos em 2022 e deverá crescer de forma constante no futuro.

- O principal fator que impulsiona o mercado estudado é a crescente demanda dos setores agroquímico e farmacêutico.

- Por outro lado, a natureza altamente tóxica da hidrazina (como pode causar queimaduras na pele, lesões oculares, etc.) está dificultando o crescimento do mercado.

- Espera-se que o uso da hidrazina como alternativa ao hidrogênio em células de combustível ofereça diversas oportunidades para o crescimento do mercado.

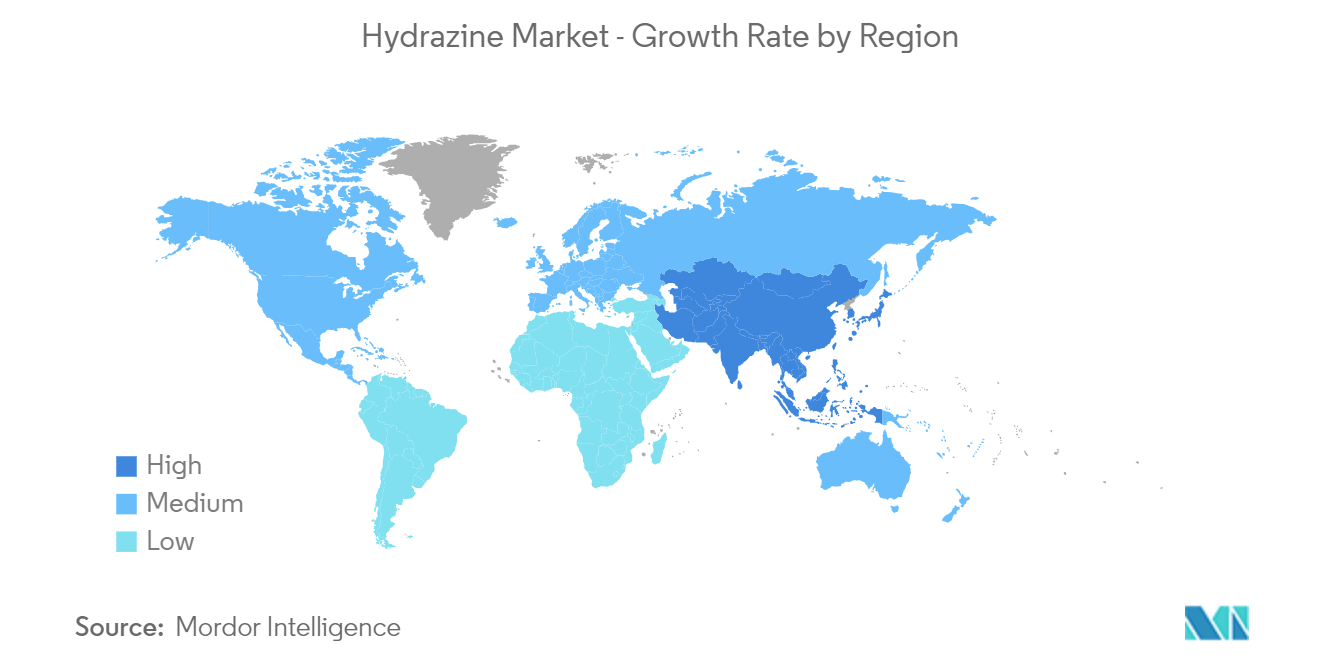

- A Ásia-Pacífico domina o mercado em todo o mundo, com o maior consumo vindo de países como China e Índia.

Tendências do mercado de hidrazina

Aumento da demanda do setor farmacêutico

- A hidrazina é utilizada como precursor em diversas aplicações farmacêuticas. Por exemplo, o sulfato de hidrazina é usado no tratamento do câncer e como tratamento para a perda de peso corporal associada à doença de caquexia.

- Além disso, a isoniazida, um antibiótico para o tratamento da tuberculose, é preparada com hidrazina. Segundo a Organização Mundial da Saúde (OMS), o maior número de pacientes com tuberculose foi encontrado em seis países asiáticos, nomeadamente, Índia (27%), China (9%), Indonésia (8%), Filipinas (6%), Paquistão (6%) e Bangladesh (4%).

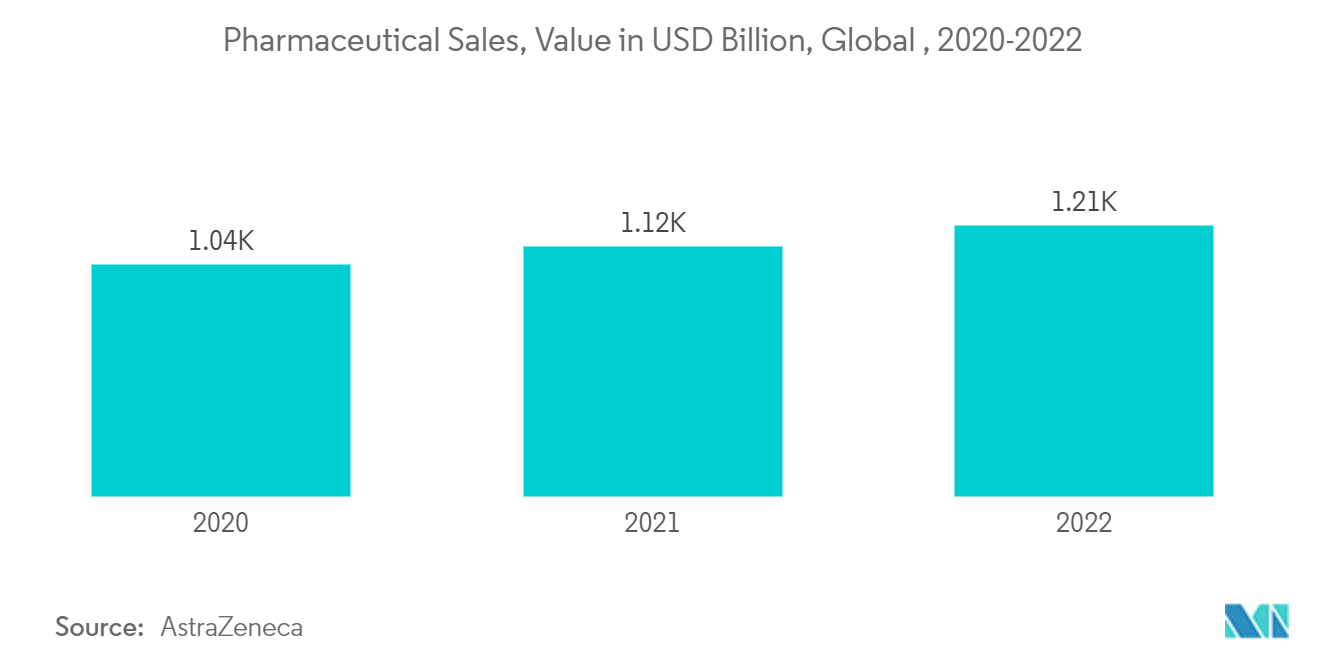

- A indústria farmacêutica global é atualmente impulsionada por inovações e implicações positivas para a saúde da população global. A indústria tem testemunhado um crescimento decente nos últimos anos.

- Segundo a AstraZeneca, as vendas farmacêuticas globais em 2022 foram de 1.214 mil milhões de dólares, representando um crescimento de 8,4% face ao ano anterior.

- Os Estados Unidos, China, Índia e Alemanha são as maiores indústrias farmacêuticas do mundo. A CPHI (Convenção sobre Ingredientes Farmacêuticos) afirma que os Estados Unidos continuam a ser o maior mercado farmacêutico do mundo, respondendo por 41% dos gastos farmacêuticos globais.

- Os Estados Unidos abrigam grandes empresas farmacêuticas e biofarmacêuticas, desenvolvedores de medicamentos e um centro de inovação. Devido a anos de investimento em pesquisa e desenvolvimento, a indústria está preparada para desenvolver terapêuticas e vacinas. Além disso, de acordo com a AstraZeneca, em 2022, os Estados Unidos detinham 49,8% das vendas farmacêuticas globais.

- Portanto, devido aos fatores acima mencionados, espera-se que o mercado cresça significativamente durante o período de previsão.

Ásia-Pacífico dominará o mercado

- Espera-se que a região Ásia-Pacífico seja responsável pelo maior mercado de hidrazina durante o período de previsão devido à expansão das indústrias farmacêuticas e agroquímicas.

- A indústria farmacêutica na China também é uma das maiores do mundo. O país produz genéricos, medicamentos terapêuticos, insumos farmacêuticos ativos e medicina tradicional chinesa.

- O governo da China implementou a iniciativa China Saudável 2030 para desenvolver a indústria da saúde, que visa que o mercado atinja um valor de 2,4 biliões de dólares até 2030.

- Além disso, em agosto de 2023, o Conselho de Estado da China divulgou uma lista de diretrizes de 24 pontos com o objetivo de melhorar o ambiente de negócios para o investimento estrangeiro, que se concentra no avanço dos setores chineses de saúde e biofarmacêutico.

- Além disso, na Índia, o sector farmacêutico também está a crescer significativamente. De acordo com um relatório da Invest India, prevê-se que a indústria farmacêutica na Índia atinja um valor de mercado de 65 mil milhões de dólares até 2024, com um crescimento adicional previsto para atingir 130 mil milhões de dólares até 2030. Portanto, espera-se que o mercado de PVP aumente. na região.

- Além disso, a hidrazina é usada como precursor de muitos agroquímicos, envolvendo fertilizantes, pesticidas, hormônios e reguladores de crescimento vegetal (PGR) que permitem a proteção das plantas e do solo, melhoram o rendimento e mantêm e melhoram o processo de crescimento das plantas.

- Segundo o Ministério de Produtos Químicos e Fertilizantes (Índia), o volume de produção de pesticidas em 2022 foi de 299 mil toneladas métricas na Índia, refletindo um aumento de mais de 17% em relação a 2021. Impulsionando assim o crescimento do mercado durante o período de previsão.

- Portanto, os fatores acima mencionados indicam uma influência positiva da crescente indústria agroquímica e farmacêutica no mercado da Ásia-Pacífico no mercado estudado durante o período de previsão.

Visão geral da indústria de hidrazina

O mercado de hidrazina é fragmentado por natureza. Os principais players no mercado estudado (não em nenhuma ordem específica) incluem LANXESS, NIPPON CARBIDE INDUSTRIES CO. INC., Otsuka Chemical Co., Ltd., Arkema e Yibin Tianyuan Group, entre outros.

Líderes de mercado de hidrazina

LANXESS

NIPPON CARBIDE INDUSTRIES CO. INC.

Otsuka Chemical Co.,Ltd

Arkema

Yibin Tianyuan Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de hidrazina

- Maio de 2023 SynCrest Inc., uma CRDMO (Contract Research, Development, and Manufacturing Organization) de peptídeos e nucleotídeos, anunciou a disponibilidade de seus serviços para empresas farmacêuticas e instituições de pesquisa no Japão, Europa, América do Norte e América do Sul. (A hidrazina é usada na fabricação de medicamentos farmacêuticos.)

- Março de 2023 Otsuka Chemical Co., Ltd. e Yokogawa Electric Corporation anunciaram o estabelecimento da SynCrest Inc., uma joint venture para o desenvolvimento e fabricação de produtos farmacêuticos de médio peso molecular como uma organização contratada de pesquisa, desenvolvimento e fabricação (CRDMO). A joint venture visa atender à crescente demanda e aos desafios na cadeia de valor do desenvolvimento de medicamentos. (A hidrazina é um ingrediente crítico no desenvolvimento de medicamentos.)

Segmentação da indústria de hidrazina

A hidrazina é um composto inorgânico. É um líquido incolor e inflamável com cheiro de amônia. A hidrazina é altamente tóxica, a menos que seja manuseada em solução. A hidrazina é usada em diversas aplicações, como precursor de catalisadores de polimerização, como combustível de foguete, para preparar os precursores de gás usados em airbags, como agente espumante na preparação de espumas poliméricas e como propulsor armazenável para propulsão de espaçonaves no espaço, e é utilizado em produtos farmacêuticos e agroquímicos, entre outros.

O mercado de hidrazina é segmentado por tipo, aplicação, indústria de usuários finais e geografia. Por tipo, o mercado é segmentado em hidrato de hidrazina, nitrato de hidrazina, sulfato de hidrazina e outros tipos (carbonato de hidrazina, etc.). Por aplicação, o mercado é segmentado em inibidores de corrosão, explosivos, combustível de foguete, ingredientes medicinais, precursores de pesticidas, agentes de expansão e outras aplicações (agentes espumantes, combustíveis, etc.). Pela indústria de usuário final, o mercado é segmentado em indústrias farmacêuticas, agroquímicas, industriais e outras indústrias de usuários finais (tratamento de água, etc.). O relatório também abrange o tamanho do mercado e as previsões para o mercado em 15 países em todo o mundo. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (toneladas).

| Hidrato de hidrazina |

| Nitrato de hidrazina |

| Sulfato de hidrazina |

| Outros tipos (carbonato de hidrazina, etc.) |

| Inibidor de corrosão |

| Explosivos |

| Combustível de foguete |

| Ingredientes Medicinais |

| Precursor de Pesticidas |

| Agente de sopro |

| Outras aplicações (agente espumante, propelentes, etc.) |

| Produtos farmacêuticos |

| Agroquímicos |

| Industrial |

| Outras indústrias de usuários finais (tratamento de água, etc.) |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Tipo | Hidrato de hidrazina | |

| Nitrato de hidrazina | ||

| Sulfato de hidrazina | ||

| Outros tipos (carbonato de hidrazina, etc.) | ||

| Aplicativo | Inibidor de corrosão | |

| Explosivos | ||

| Combustível de foguete | ||

| Ingredientes Medicinais | ||

| Precursor de Pesticidas | ||

| Agente de sopro | ||

| Outras aplicações (agente espumante, propelentes, etc.) | ||

| Indústria do usuário final | Produtos farmacêuticos | |

| Agroquímicos | ||

| Industrial | ||

| Outras indústrias de usuários finais (tratamento de água, etc.) | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de hidrazina

Qual é o tamanho do mercado de hidrazina?

O tamanho do mercado de hidrazina deverá atingir 459,24 quilotons em 2024 e crescer a um CAGR de 4,68% para atingir 577,25 quilotons até 2029.

Qual é o tamanho atual do mercado de hidrazina?

Em 2024, o tamanho do mercado de hidrazina deverá atingir 459,24 quilotons.

Quem são os principais atores do mercado de hidrazina?

LANXESS, NIPPON CARBIDE INDUSTRIES CO. INC., Otsuka Chemical Co.,Ltd, Arkema, Yibin Tianyuan Group são as principais empresas que operam no Mercado de Hidrazina.

Qual é a região que mais cresce no mercado de hidrazina?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de hidrazina?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Hidrazina.

Que anos esse mercado de hidrazina cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de hidrazina foi estimado em 438,71 quilotons. O relatório abrange o tamanho histórico do mercado de hidrazina para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de hidrazina para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Hidrazina

Estatísticas para a participação de mercado de hidrazina em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da hidrazina inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.