Análise de mercado de ácido húmico

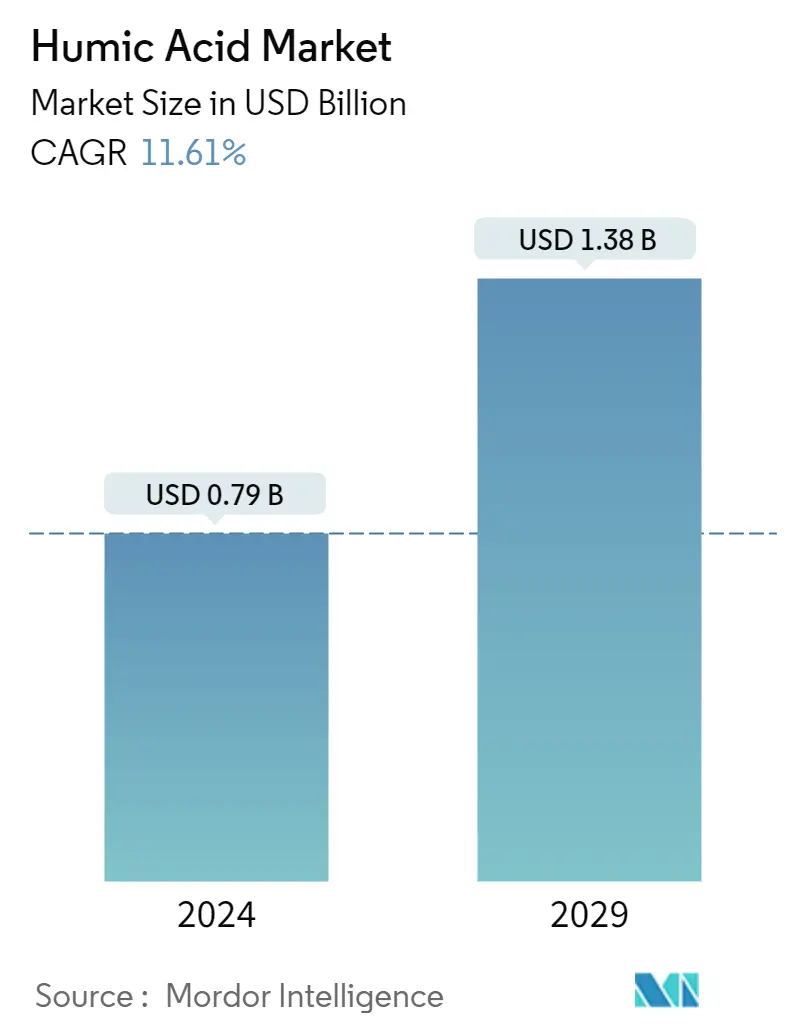

O tamanho do mercado de ácidos húmicos é estimado em US$ 0,79 bilhão em 2024, e deverá atingir US$ 1,38 bilhão até 2029, crescendo a um CAGR de 11,61% durante o período de previsão (2024-2029).

O mercado foi impactado negativamente pelo COVID-19 em 2020. No entanto, o surto de COVID-19 levou ao florescimento da jardinagem doméstica, juntamente com a crescente insegurança alimentar em várias regiões do mundo. Atualmente, o mercado atingiu níveis pré-pandêmicos.

- No curto prazo, os principais factores impulsionadores do mercado são a sua enorme procura por parte do sector agrícola.

- No entanto, a falta de consciencialização entre os agricultores poderá abrandar o mercado.

- No entanto, espera-se que as mudanças demográficas, os hábitos alimentares nos mercados emergentes e a crescente necessidade de fertilizantes orgânicos e bioestimulantes aumentem a procura de ácidos húmicos durante o período de previsão.

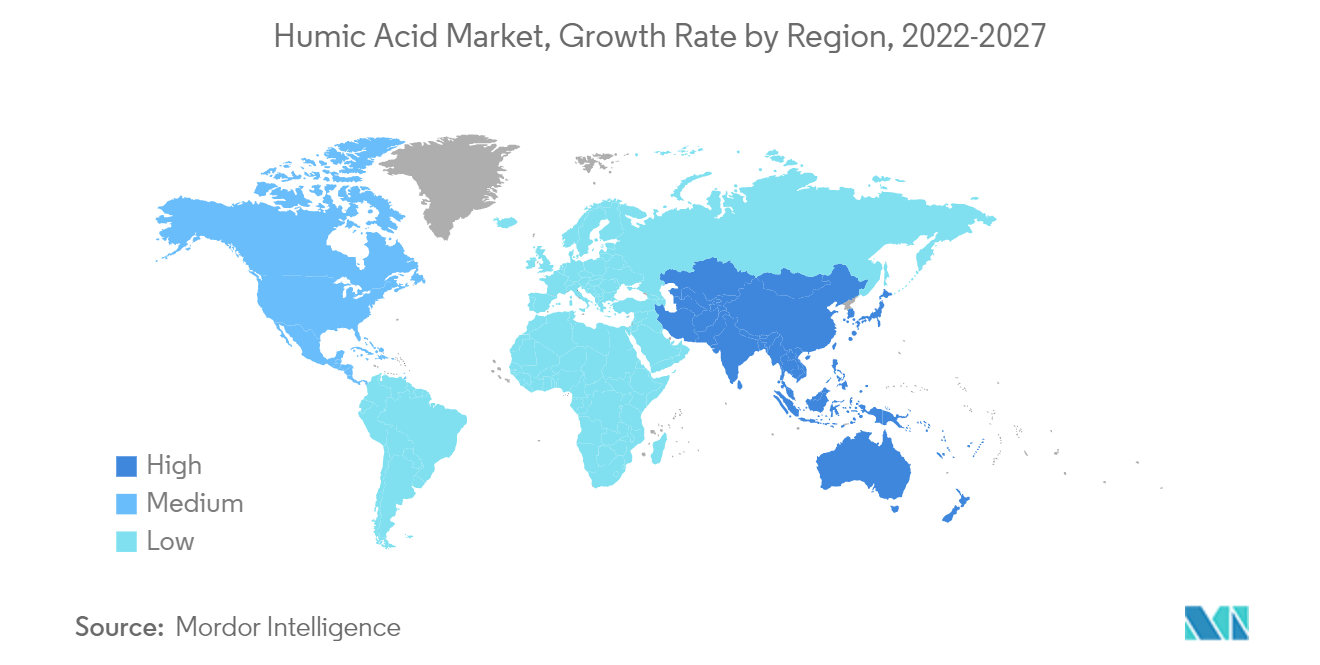

- A Europa domina o mercado em todo o mundo, com o consumo mais substancial vindo de países como França, Alemanha e Reino Unido.

Tendências do mercado de ácidos húmicos

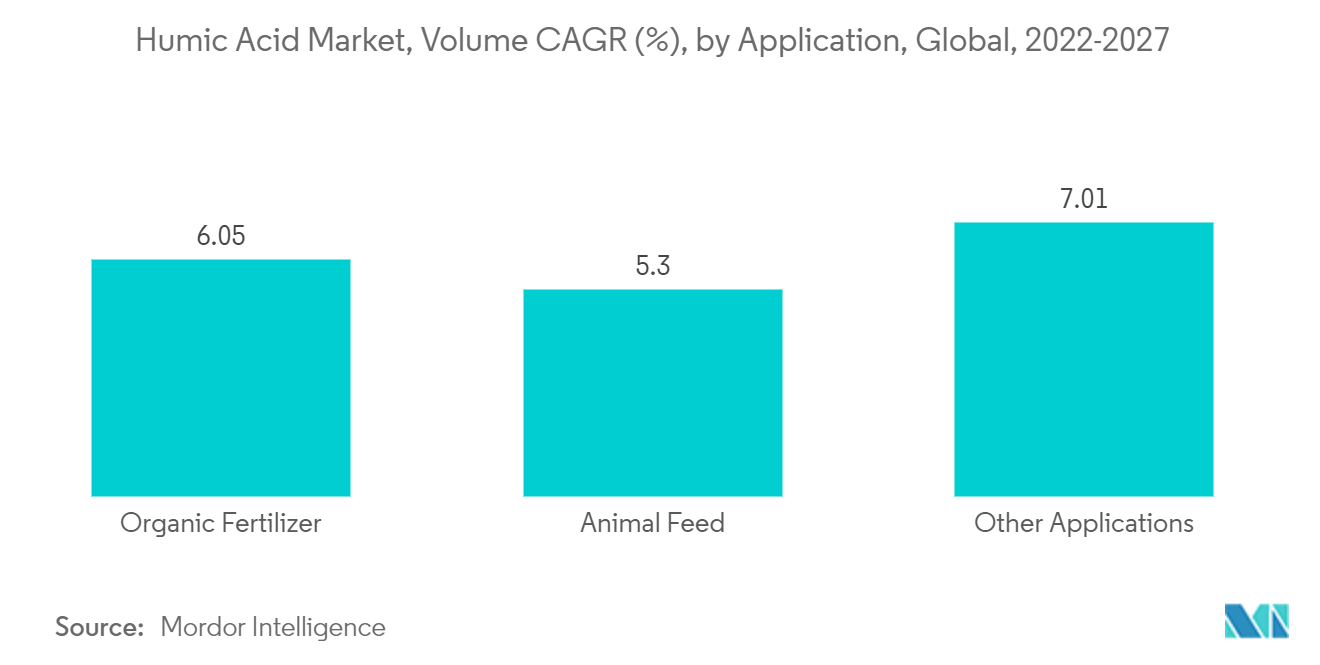

Segmento de fertilizantes orgânicos para dominar o mercado

- O ácido húmico é amplamente utilizado em fertilizantes para melhorar a absorção de nutrientes, retenção de água, crescimento microbiano e estrutura do solo. Também ajuda na redução de toxinas.

- O ácido húmico oferece uma ampla gama de benefícios físicos, químicos e biológicos. O ácido húmico também melhora a capacidade de troca catiônica (CEC) e o teor de oxigênio. A capacidade média melhorada de retenção de água melhora assim a fertilidade do solo e o crescimento das plantas. O solo fértil pode conter um teor máximo de ácido húmico de 3% e enquanto na turfa o teor de ácido húmico varia cai na faixa de 3 a 10%.

- Os benefícios físicos oferecidos pelo ácido húmico incluem melhorar a estrutura do solo e prevenir a perda elevada de água e nutrientes na luz solar e em solos arenosos. Ajuda na conversão de solos arenosos em solos férteis por decomposição.

- Os benefícios químicos incluem a neutralização de sais ácidos e alcalinos e a regulação do valor do pH. O uso de ácido húmico melhora a absorção de substâncias orgânicas e minerais e retém fertilizantes inorgânicos solúveis em água.

- De acordo com o Perspectivas Agrícolas 2021-2030 da OCDE-FAO, a Ásia-Pacífico é o maior produtor de produtos agrícolas e pesqueiros. Espera-se que a região seja responsável por 53% da produção global da agricultura e da pesca até 2030. Prevê-se que o valor total da produção aumente 20% até 2030 em comparação com o nível base de 2018-20.

- De acordo com o US Census Bureau, espera-se que a população actual dos Estados Unidos aumente entre 0,7-0,9%, impulsionada por um elevado nível de imigração. Com o aumento do rendimento per capita e o aumento do nível populacional, estima-se também que a procura de culturas alimentares e culturas comerciais aumente. Por exemplo, de acordo com a FAO, espera-se que a procura de alimentos nos Estados Unidos aumente entre 50-90% até 2050.

- Portanto, todos os fatores acima mencionados provavelmente impulsionarão o consumo de ácidos húmicos do segmento de fertilizantes orgânicos durante o período de previsão.

Europa dominará o mercado

- A Europa foi considerada o principal mercado para o consumo de ácido húmico, devido ao aumento do consumo de países como França, Alemanha e Reino Unido.

- A França abriga o maior setor agrícola da Europa. Está entre os maiores produtores do mercado agrícola mundial e produz beterraba sacarina, vinho, leite, carne bovina, cereais e sementes oleaginosas. No entanto, o país sofreu secas severas e, de acordo com o principal sindicato agrícola francês, FNSEA, 14 mil explorações agrícolas em 440 mil apresentaram pedidos de indemnização na sequência do calor extremo e da falta de chuva que assolaram a França durante a Primavera e o Verão. Isto teve um impacto significativo na procura de fertilizantes, afetando assim o mercado de ácidos húmicos.

- De acordo com a Organização para a Cooperação e Desenvolvimento Económico, em França, o total de terras agrícolas representava 9.647 mil hectares em 2020-21 e deverá aumentar nos próximos anos, tendo em conta a crescente procura de alimentos no país. De acordo com o INSEE (França), o PIB da agricultura em França aumentou para 8.076 milhões de euros no quarto trimestre de 2021, contra 8.033 milhões de euros no terceiro trimestre de 2021. Tais factores favorecem a procura pelo mercado estudado no país.

- Na Alemanha, cerca de metade da terra é utilizada para agricultura. É o terceiro maior exportador de produtos agrícolas do mundo. Os grãos são cultivados principalmente em cerca de um terço das terras agrícolas da Alemanha, onde o trigo é a cultura líder, seguido pela cevada e pelo centeio. Isto está a aumentar a procura de fertilizantes, impulsionando assim o mercado de ácidos húmicos, uma vez que é uma fonte rica em nutrientes para as plantas.

- De acordo com o Serviço Federal de Estatística, o produto interno bruto (PIB) da agricultura na Alemanha aumentou para 7,64 mil milhões de euros no quarto trimestre de 2021, contra 7,41 mil milhões de euros no terceiro trimestre de 2021.

- No Reino Unido, o Office for National Statistics, o PIB da agricultura aumentou para 3.157 milhões de libras esterlinas no terceiro trimestre de 2021, contra 3.146 milhões de libras esterlinas no segundo trimestre de 2021, apoiando assim o crescimento do mercado estudado.

- É provável que os factores acima mencionados aumentem a procura de ácidos húmicos nas indústrias de aplicação na Europa.

Visão geral da indústria de ácidos húmicos

O mercado húmico global é parcialmente consolidado por natureza. Alguns dos principais players do mercado (não em nenhuma ordem específica) incluem Humic Growth Solutions Inc., Zhengzhou Shengda Khumic Biotechnology Co. Ltd, Humintech, Cifo Srl e Mineral Technologies Inc.

Líderes de mercado de ácidos húmicos

-

Humic Growth Solutions, Inc.

-

Zhengzhou Shengda Khumic Biotechnology Co. Ltd,

-

Humintech

-

Mineral Technologies Inc

-

Cifo Srl

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ácidos húmicos

- Os desenvolvimentos recentes serão apresentados no relatório final.

Segmentação da indústria de ácidos húmicos

O ácido húmico é um tipo de composto orgânico derivado de solos de carvão, linhita (minério de leonardita) e materiais orgânicos. Desempenha um papel fundamental na melhoria das propriedades do solo, mobilizando nutrientes para promover o crescimento das plantas e aumentando o rendimento geral. Produtos à base de ácidos húmicos são usados na forma de pó, granulados e líquidos em fertilizantes orgânicos e ração animal. A sua utilização é preferida devido à sua aplicação na agricultura sustentável.

O mercado é segmentado com base em tipo, aplicação e geografia. Por tipo, o mercado é segmentado em pó, granulado e líquido. Por aplicação, o mercado é segmentado em fertilizantes orgânicos, ração animal, entre outras aplicações. O relatório também abrange o tamanho do mercado e as previsões para o mercado de ácidos húmicos em 15 principais países em várias regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (milhões de dólares) e no volume (quilotons).

| Em pó |

| Granular |

| Líquido |

| Fertilizante orgânico |

| Alimentação animal |

| Outras aplicações |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Tipo | Em pó | |

| Granular | ||

| Líquido | ||

| Aplicativo | Fertilizante orgânico | |

| Alimentação animal | ||

| Outras aplicações | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de ácido húmico

Qual é o tamanho do mercado de ácidos húmicos?

O tamanho do mercado de ácidos húmicos deverá atingir US$ 0,79 bilhão em 2024 e crescer a um CAGR de 11,61% para atingir US$ 1,38 bilhão até 2029.

Qual é o tamanho atual do mercado de ácido húmico?

Em 2024, o tamanho do mercado de ácidos húmicos deverá atingir US$ 0,79 bilhão.

Quem são os principais atores do mercado de ácido húmico?

Humic Growth Solutions, Inc., Zhengzhou Shengda Khumic Biotechnology Co. Ltd,, Humintech, Mineral Technologies Inc, Cifo Srl são as principais empresas que operam no mercado de ácidos húmicos.

Qual é a região que mais cresce no mercado de ácidos húmicos?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de ácidos húmicos?

Em 2024, a Europa é responsável pela maior participação de mercado no mercado de ácidos húmicos.

Que anos esse mercado de ácido húmico cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de ácidos húmicos foi estimado em US$ 0,71 bilhão. O relatório abrange o tamanho histórico do mercado de ácido húmico para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de ácido húmico para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de ácidos húmicos

Estatísticas para a participação de mercado de ácido húmico em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do ácido húmico inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.