Análise de mercado de adesivos hot melt

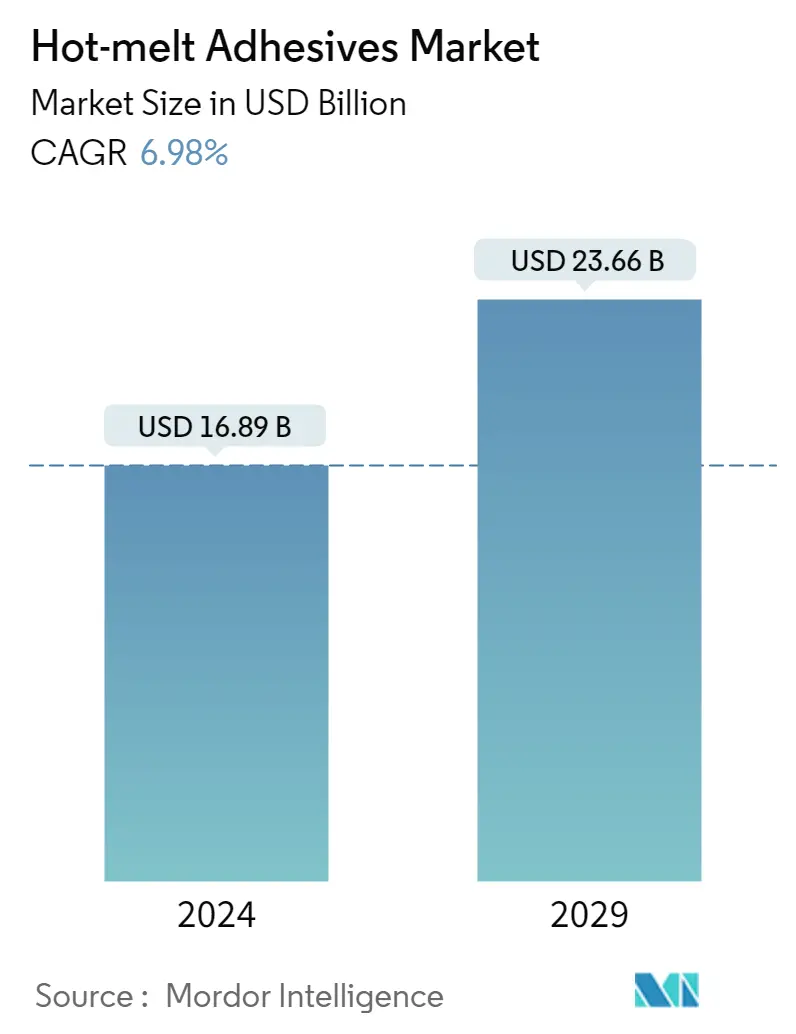

O tamanho do mercado de adesivos hot-melt é estimado em US$ 16,89 bilhões em 2024, e deverá atingir US$ 23,66 bilhões até 2029, crescendo a um CAGR de 6,98% durante o período de previsão (2024-2029).

Em 2020, o surto de COVID-19 causou más condições que dificultaram o crescimento do mercado, mas desde então recuperou e continua a crescer.

- As principais coisas que estão impulsionando o mercado estudado são a crescente demanda de diferentes indústrias de uso final, a mudança de adesivos à base de solvente para adesivos termofusíveis e a crescente demanda por produtos não tecidos.

- Algumas coisas que podem desacelerar o mercado são problemas com propriedades e regras que precisam ser seguidas.

- Os adesivos termofusíveis biodegradáveis para embalagens sustentáveis provavelmente apresentarão uma oportunidade no futuro.

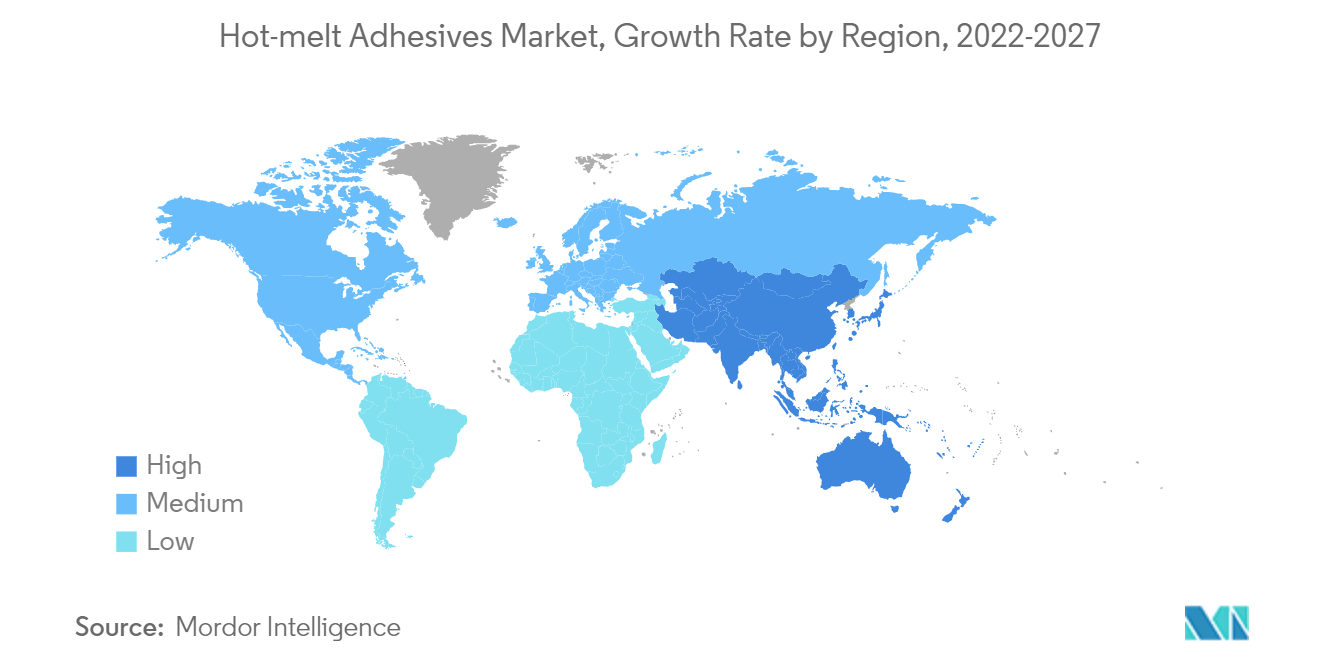

- Espera-se que a região Ásia-Pacífico domine o mercado no período de previsão devido a economias em grande crescimento, como a Índia e a China.

Tendências de mercado de adesivos hot melt

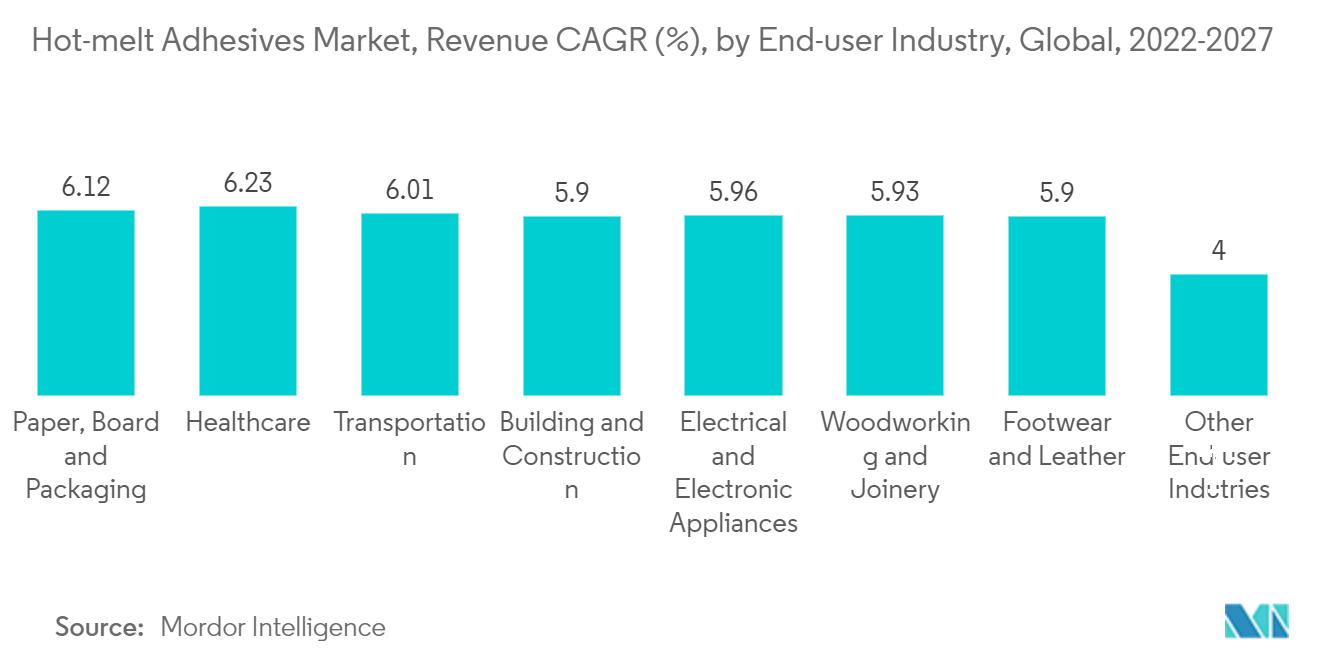

Demanda crescente das indústrias de papel, cartão e embalagens

- Os adesivos termofusíveis são adesivos convencionais nas indústrias de papel, cartão e embalagens. É mais amplamente utilizado para fechamento, selagem e estabilização de paletes de caixas de papelão.

- Os adesivos termofusíveis podem ser usados para fazer caixas de papelão ondulado e laminar folhas impressas. Eles também podem ser usados para embalar todos os tipos de bens de consumo e grandes tubos e núcleos industriais.

- A crescente procura de alimentos embalados e outras aplicações de embalagens está, por sua vez, a aumentar a procura de adesivos termofusíveis utilizados no sector das embalagens. Por exemplo, na Índia, a embalagem é uma das indústrias que mais cresce, com uma taxa de crescimento anual de 15% a 20%. Atualmente, as embalagens representam o quinto maior setor da economia do país. O sector testemunhou um crescimento constante ao longo dos últimos anos e espera-se que se expanda rapidamente, especialmente no sector das exportações.

- A indústria de celulose e papel nos Estados Unidos produz mais de 70 milhões de toneladas de papel e cartão todos os anos. A presença dos principais fabricantes de celulose e papel no país, incluindo a International Paper, a Georgia-Pacific Corporation e a WestRock, está criando um ambiente competitivo. O consumo crescente de produtos de consumo de rápida movimentação provavelmente aumentará a demanda por papel para embalagens no país.

- A FAO afirma que em 2021, mais de 130 milhões de toneladas métricas de papel e papelão processados foram fabricadas na China, que produz a maior parte do papel no mundo.

- A maior parte da demanda por embalagens vem da indústria de alimentos e bebidas. O setor de panificação do país está crescendo, com cerca de 350 padarias de médio porte e 150 padarias de grande porte, o que impulsiona fortemente as vendas de produtos embalados para atender à tendência crescente do país.

- Outro fator que contribui para a demanda potencial por adesivos termofusíveis na indústria de embalagens são os níveis tradicionalmente baixos de automação. Isto fez com que muitos produtores de embalagens utilizassem formas alternativas de adesivo.

Região Ásia-Pacífico dominará o mercado

- A Ásia-Pacífico dominou o mercado global com uma participação de mais de 45%. Com o crescimento das indústrias de embalagens e de cuidados de saúde em países como a China, a Índia, o Japão e a Coreia do Sul, o consumo de adesivos termofusíveis está a aumentar na região.

- Além disso, o país testemunhou um rápido crescimento no sector de bens de consumo rápido (FMCG) no passado recente. O desenvolvimento do mercado FMCG foi em grande parte impulsionado pelo aumento dos gastos em produtos premium e mais saudáveis por parte dos consumidores da classe média no país.

- Além disso, a Índia tem a quinta maior indústria de embalagens do mundo e esta indústria está a crescer significativamente. A crescente inovação nas indústrias para tornar seus produtos portáteis e compactos é o que impulsiona a indústria de embalagens do país.

- O governo chinês iniciou políticas para apoiar e incentivar a inovação de dispositivos médicos nacionais, proporcionando oportunidades para o mercado. A iniciativa Made in China 2025 melhora a eficiência da indústria, a qualidade do produto e a reputação da marca, o que estimulará o desenvolvimento de fabricantes nacionais de dispositivos médicos e aumentará a competitividade.

- Prevê-se que o setor da saúde na Índia atinja 372 mil milhões de dólares até 2022, impulsionado principalmente pela crescente sensibilização para a saúde, pelo acesso a seguros, pelo aumento dos rendimentos e pelas doenças. O sector médico na Índia beneficia de uma população crescente a uma taxa de 1,6% ao ano. O crescimento da indústria está a ser impulsionado pelo envelhecimento da população de mais de 100 milhões de pessoas, pelo aumento da incidência de doenças relacionadas com o estilo de vida, pelo aumento dos rendimentos e pelo aumento da penetração dos seguros de saúde.

- A China duplicou o montante que tem investido em hospitais públicos nos últimos cinco anos, para 38 mil milhões de dólares. O seu objectivo é aumentar o valor do sector da saúde para 2,3 biliões de dólares até 2030, mais do dobro do seu tamanho actual.

- Espera-se que a Índia se torne a quinta maior indústria de eletrônicos e eletrodomésticos de consumo do mundo até 2025. Além disso, na Índia, as transições tecnológicas, como a implantação de redes 5G e LTE e a IoT (Internet das Coisas), estão impulsionando a adoção de produtos eletrônicos. Iniciativas como os projetos Índia Digital e Cidade Inteligente aumentaram a demanda por IoT no país.

- Com o aumento do emprego no país, há um aumento na utilização de alimentos prontos para consumo. Além disso, a demanda por produtos cosméticos também vem aumentando no país.

- Tais fatores provavelmente impulsionarão o mercado de adesivos hot-melt na região durante o período de previsão.

Visão geral da indústria de adesivos termofusíveis

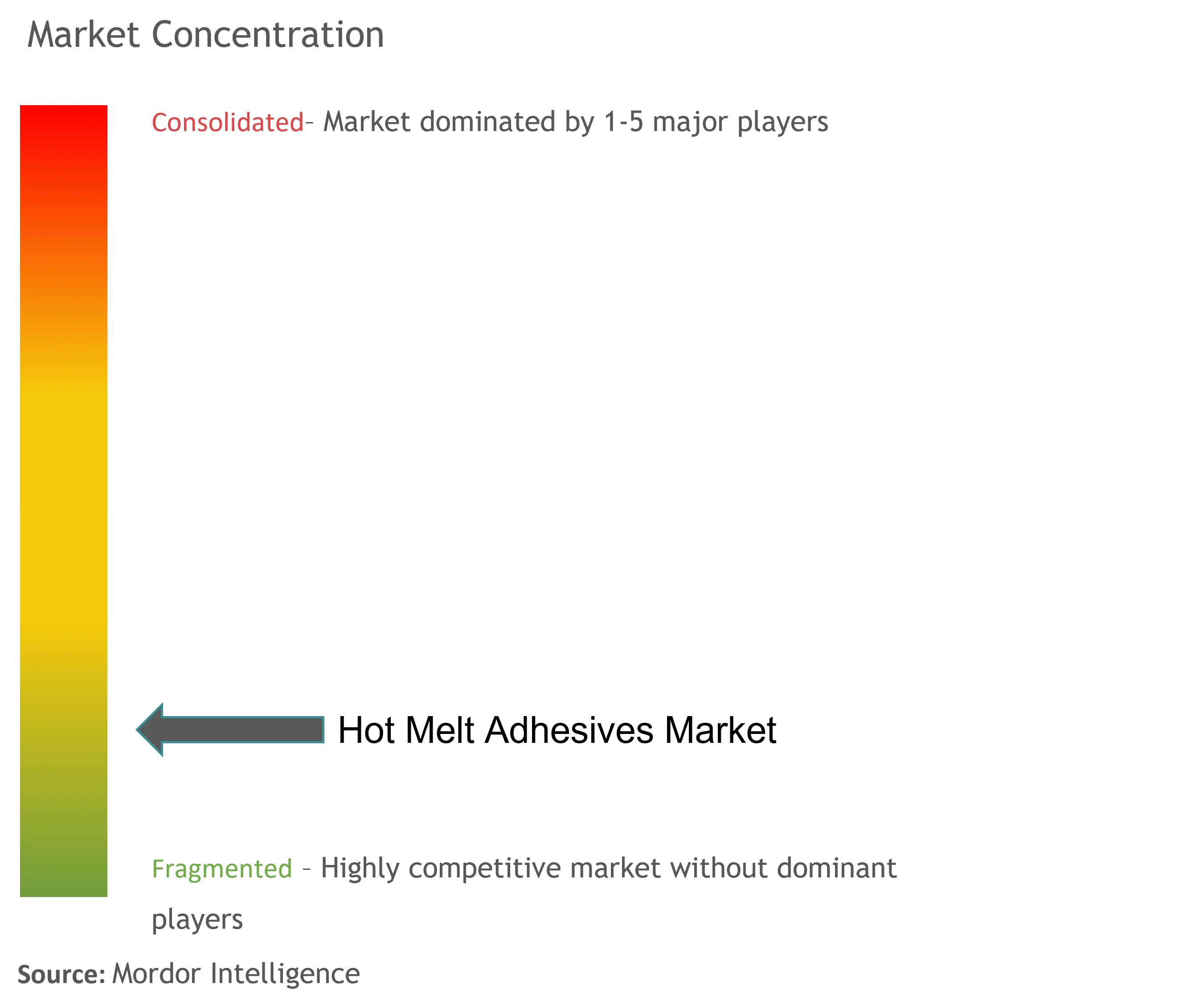

Estima-se que o mercado global de adesivos hot-melt seja fragmentado por natureza. Alguns dos principais players do mercado incluem (não em nenhuma ordem específica) 3M, Jowat SE, Henkel AG Co. KGaA, Arkema Group (Bostik) e HB Fuller, entre outros.

Líderes de mercado de adesivos hot melt

-

3M

-

Henkel AG & Co. KGaA

-

Arkema Group (Bostik SA)

-

H.B. Fuller

-

Jowat SE

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de adesivos hot melt

- Junho de 2022 A Henkel expandiu suas instalações de fabricação de adesivos hot melt abrindo uma fábrica de adesivos hot melt em Nuevo Leon, México.

- Fevereiro de 2022:A Arkema fortaleceu sua posição no mercado de adesivos hot melt ao adquirir a Shanghai Zhiguan Polymer Materials (PMP) na China, especializada na fabricação de adesivos hot melt necessários na indústria eletrônica.

- Janeiro de 2022 HB Fuller anunciou a aquisição da Apollo, um fabricante com sede no Reino Unido de adesivos líquidos, revestimentos e primers para os mercados de telhados, industrial e de construção. A Apollo operará dentro da atual unidade de negócios de adesivos para construção e adesivos de engenharia da HB Fuller.

Segmentação da indústria de adesivos hot melt

O adesivo termofusível (HMA), também conhecido como cola quente, é uma forma de adesivo termoplástico comumente vendido como bastões cilíndricos sólidos de vários diâmetros, projetados para serem aplicados com uma pistola de cola quente. O mercado de adesivos hot-melt é segmentado por tipo de resina, indústria de usuário final e geografia. Por tipo de resina, o mercado é segmentado em etileno vinil acetato, copolímeros estirênico-butadieno, poliuretano termoplástico e outros tipos de resina. Pela indústria de usuários finais, o mercado é segmentado em construção civil, papel, cartão e embalagens, marcenaria e marcenaria, transporte, calçados e couro, saúde, eletrodomésticos elétricos e eletrônicos e outras indústrias de usuários finais. O relatório também abrange os tamanhos de mercado e as previsões para o mercado de adesivos termofusíveis em 16 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no valor (em milhões de dólares).

| Acetato de Etileno Vinil |

| Copolímeros em Bloco de Estirênico |

| Poliuretano termoplástico |

| Outros tipos de resina |

| Construção e Construção |

| Papel, cartão e embalagem |

| Marcenaria e Marcenaria |

| Transporte |

| Calçado e Couro |

| Assistência médica |

| Aparelhos elétricos e eletrônicos |

| Outras indústrias de usuários finais |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Países da ASEAN | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Tipo de resina | Acetato de Etileno Vinil | |

| Copolímeros em Bloco de Estirênico | ||

| Poliuretano termoplástico | ||

| Outros tipos de resina | ||

| Indústria do usuário final | Construção e Construção | |

| Papel, cartão e embalagem | ||

| Marcenaria e Marcenaria | ||

| Transporte | ||

| Calçado e Couro | ||

| Assistência médica | ||

| Aparelhos elétricos e eletrônicos | ||

| Outras indústrias de usuários finais | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Países da ASEAN | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de adesivos hot melt

Qual é o tamanho do mercado de adesivos hot-melt?

O tamanho do mercado de adesivos hot-melt deve atingir US$ 16,89 bilhões em 2024 e crescer a um CAGR de 6,98% para atingir US$ 23,66 bilhões até 2029.

Qual é o tamanho atual do mercado de adesivos hot-melt?

Em 2024, o tamanho do mercado de adesivos hot-melt deverá atingir US$ 16,89 bilhões.

Quem são os principais atores do mercado de adesivos hot-melt?

3M, Henkel AG & Co. KGaA, Arkema Group (Bostik SA), H.B. Fuller, Jowat SE são as principais empresas que operam no mercado de adesivos hot-melt.

Qual é a região que mais cresce no mercado de adesivos hot-melt?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de adesivos hot-melt?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de adesivos hot-melt.

Que anos esse mercado de adesivos Hot-melt cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de adesivos hot-melt foi estimado em US$ 15,79 bilhões. O relatório abrange o tamanho histórico do mercado de adesivos de fusão a quente para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de adesivos de fusão a quente para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da indústria de adesivos termofusíveis

Estatísticas para participação de mercado de adesivo Hot Melt em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do adesivo Hot Melt inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.