Tamanho e Participação do Mercado do Setor de real propriedade Hoteleiro

Análise do Mercado do Setor de real propriedade Hoteleiro pela Mordor inteligência

O mercado do setor de real propriedade hoteleiro foi avaliado em USD 4,91 trilhões em 2025; projeta-se que alcance USD 6,04 trilhões até 2030, implicando uma CAGR de 4,23% durante o poríodo 2025-2030. um sólida recuperação nas chegadas internacionais, o retorno dos eventos corporativos e os fluxos constantes de capital em ativos hoteleiros sustentam essa expansão. O investimento estrangeiro permanece concentrado na Europa e no Oriente Médio, onde cidades-portal capturam capital transfronteiriço significativo em busca de rendimentos estáveis. Propriedades urbanas lideram o crescimento do RevPAR porque como viagens corporativas se recuperaram mais rapidamente do que o antecipado, enquanto resorts se beneficiam do aumento do turismo experiencial e voltado ao bem-estar. Investidores institucionais estão consolidando portfólios através de aquisições seletivas, adotando sistemas de receita baseados em IA que elevam um receita de quartos em até 10%. um inflação de custos e o aumento das despesas de construção, no entanto, continuam um pressionar margens e moderar um trajetória de crescimento do mercado do setor de real propriedade hoteleiro.

Principais Conclusões do Relatório

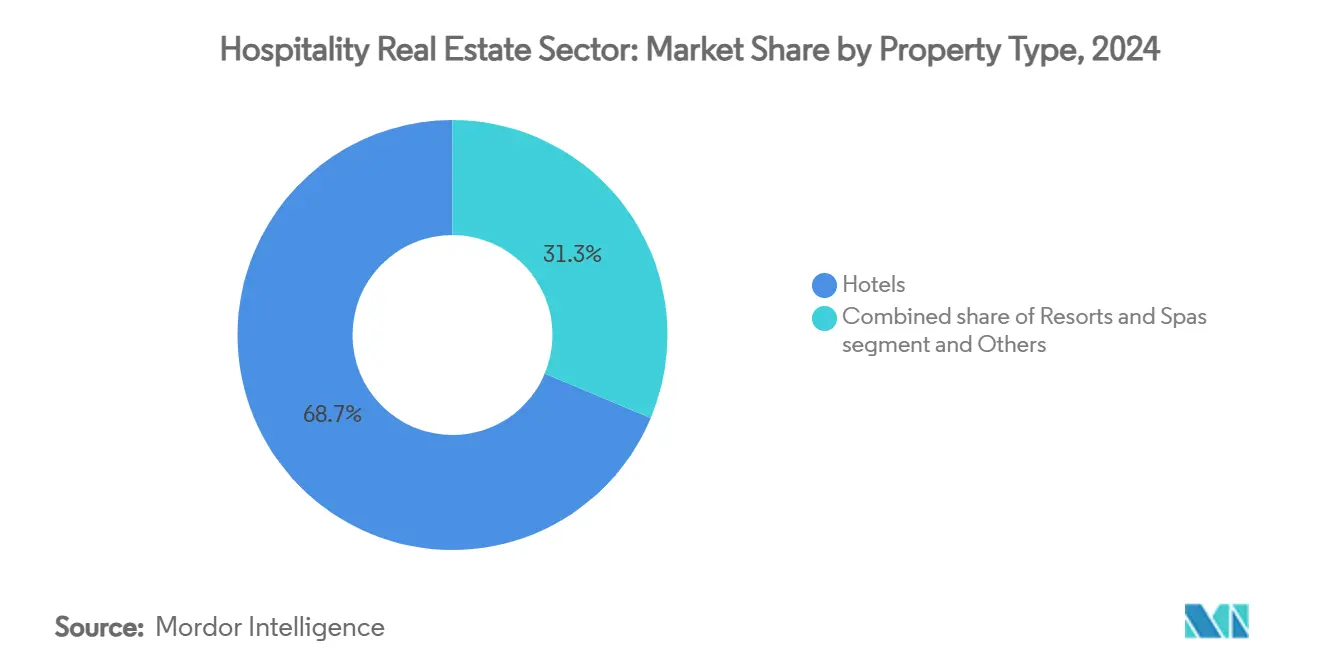

- Por tipo de propriedade, quenteéis detinham 68,7% da participação do mercado do setor de real propriedade hoteleiro em 2024. O mercado do setor de real propriedade hoteleiro para resorts & spas está previsto para registrar uma CAGR de 4,94% até 2030.

- Por tipo, quenteéis de rede comandaram uma participação de 61,2% do tamanho do mercado do setor de real propriedade hoteleiro em 2024. O mercado do setor de real propriedade hoteleiro para quenteéis independentes é esperado para avançar um uma CAGR de 5,21% entre 2025-2030.

- Por classe de ativo, propriedades de médio porte representaram 42,3% de participação do tamanho do mercado do setor de real propriedade hoteleiro em 2024. O mercado do setor de real propriedade hoteleiro para ativos de luxo está projetado para crescer um 5,35% CAGR durante 2025-2030.

- Por geografia, Ásia-Pacífico dominou com 38,8% da participação da receita do mercado do setor de real propriedade hoteleiro em 2024. O mercado do setor de real propriedade hoteleiro para um região do Oriente Médio & África está definido para registrar um mais rápida CAGR de 6,14% até 2030.

Tendências e Insights do Mercado Global do Setor de real propriedade Hoteleiro

Análise de Impacto dos Impulsionadores

| Impulsionadores | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Recuperação significativa no turismo global e atividade de viagens corporativas | +1.2% | Global, com impacto mais forte na Europa, Oriente Médio e Ásia-Pacífico | Médio prazo (2-4 anos) |

| Aumento dos investimentos de REITs, privado equidade e investidores institucionais | +0.9% | Global, concentrado em mercados desenvolvidos | Curto prazo (≤ 2 anos) |

| Aumento nas transações hoteleiras transfronteiriçcomo em grandes cidades-portal | +0.8% | América do Norte, Europa e cidades-portal da Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Métricas de desempenho sólidas como RevPAR e ADR nos mercados urbanos e de lazer | +0.6% | Global, com mercados urbanos superando | Médio prazo (2-4 anos) |

| Adoção rápida de tecnologias inteligentes em operações hoteleiras e experiências dos hóspedes | +0.4% | Global, liderado pela América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Mudançum na alocação de capital favorecendo hospitalidade sobre setores CRE tradicionais | +0.3% | Global, particularmente na América do Norte e Europa | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Recuperação Significativa no Turismo Global e Atividade de Viagens Corporativas

O turismo global superou os níveis pré-pandemia em 2024, com 1,4 bilhão de chegadas internacionais e USD 1,6 trilhão em receitas, elevando um demanda em todos os principais segmentos de hospedagem[1]Zurab Pololikashvili, "turismo Barometer Q1-2025," unido Nations mundo turismo organização, unwto.org. Os gastos com viagens corporativas estão se recuperando em conjunto, auxiliados por conferências adiadas e um aumento nas viagens mistas negócios-lazer. O vasto mercado doméstico da China, juntamente com o ressurgimento das viagens para o exterior, é esperado para ancorar o desempenho regional ao longo do horizonte de previsão[2]Lindsey Upton, "Global BTI panorama 2025," Global negócios viagem Association, gbta.org. Formatos de estadia prolongada ganham tração porque viagens de trabalho mais longas persistem em meio um políticas flexíveis de escritório, impulsionando um ocupação em propriedades de serviço selecionado. um recuperação sustentada serve como o maior impulsionador de volume para o mercado do setor de real propriedade hoteleiro.

Aumento nas Transações Hoteleiras Transfronteiriças em Grandes Cidades-Portal

O volume de negócios transfronteiriços retornou rapidamente em 2024 conforme investidores buscaram fluxos de renda estáveis em destinos globalmente reconhecidos. um região EMEA atraiu 74% do capital estrangeiro, liderada por fundos americanos visando Londres, Paris e Madrid para vantagens de moeda e diversificação. um Ásia-Pacífico se recuperou para 90% dos níveis de investimento de 2019, com o Japão absorvendo cerca de metade dos fluxos regionais com base na política turística consistente e visibilidade de rendimento. quenteéis de serviço completo dominaram 87% das transações porque entregam múltiplas fontes de receita e alavancas flexíveis de gestão de ativos. um moderação antecipada das taxas de juros em 2025 deve acelerar um velocidade dos negócios, elevando o mercado mais amplo do setor de real propriedade hoteleiro.

Métricas de Desempenho Sólidas Como RevPAR e ADR nos Mercados Urbanos e de Lazer

quenteéis urbanos entregaram ganhos de RevPAR de 2,8% para 2025, superando resorts de lazer conforme eventos em grupo e reuniões corporativas preencheram calendários de dias úteis. Host Hotels & Resorts reportou crescimento de RevPAR comparável de 7,0% no T1 2025, confirmando o momentum de préços nas cidades primárias. Marcas de alto nível preservaram um liderançum tarifária, sinalizando disciplina efetiva de gestão de receita mesmo com um expansão de hospedagem alternativa. O RevPAR urbano está projetado para ficar 16,6% acima de 2019 até o final de 2025, apoiando avaliações e reforçando o apetite dos investidores por ativos bem localizados. Esta resistência da receita fortalece o perfil de crescimento do mercado do setor de real propriedade hoteleiro.

Aumento dos Investimentos de REITs, Private Equity e Investidores Institucionais

Em 2024, REITs hoteleiros listados publicamente buscaram ativamente consolidação, investindo USD 1,5 bilhão em aquisições. maçã hospitalidade REIT demonstrou os benefícios da disciplina operacional, impulsionando sua receita líquida de 2024 em 20,6%. Enquanto isso, grupos de privado equidade, encorajados pela redução dos riscos de taxa, estão mudando seu foco. Estão cada vez mais mirando ativos upper-upscale e de luxo, atraídos por seu potencial para retornos totais significativos. Esta mudançum estratégica do privado equidade, apoiada por capital institucional, garante um influxo constante de liquidez, reforçando um trajetória ascendente do mercado de real propriedade hoteleiro.

Análise de Impacto das Restrições

| Restrições | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Custos operacionais crescentes impactando um rentabilidade hoteleira | -0.7% | Global, com impacto agudo na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Crescente competição de plataformas de hospedagem alternativa e aluguéis de curto prazo | -0.6% | Global, concentrado em mercados urbanos e de lazer | Longo prazo (≥ 4 anos) |

| Altos custos de construção e renovação limitando nova oferta | -0.5% | Global, particularmente em mercados desenvolvidos | Médio prazo (2-4 anos) |

| Riscos macroeconômicos e geopolíticos afetando o sentimento dos investidores | -0.4% | Global, com variações regionais | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Custos Operacionais Crescentes Impactando a Rentabilidade Hoteleira

Despesas trabalhistas, utilidades e custos de alimentos estão subindo mais rapidamente que um receita de quartos, aplicando pressão de margem na maioria das demonstrações operacionais. Propriedades de médio porte sentem o aperto mais intensamente porque um elasticidade de préços restringe sua capacidade de repassar despesas mais altas. Operadores, portanto, aceleram um implementação de automação, ferramentas de gestão de energia e modelos de serviço enxutos para preservar rentabilidade. um erosão de margem estimula consolidação, pois proprietários menores sem escala frequentemente escolhem desinvestir. um escalada persistente de custos assim modera o potencial de alta de curto prazo no mercado do setor de real propriedade hoteleiro.

Crescente Competição de Plataformas de Hospedagem Alternativa e Aluguéis de Curto Prazo

um demanda por aluguéis de curto prazo expandiu 6,0% em 2024, superando em muito o aumento de 0,1% na demanda hoteleira. Plataformas como Airbnb corroem os lucros dos quenteéis, especialmente em corredores urbanos sensíveis ao préço, ampliando um oferta de hospedagem e prejudicando como ADRs[3]William Thompson, "hotel transação Tracker 2025," u.s. Bureau de Labor Statistics, bls.gov. Viajantes valorizam cada vez mais experiências localizadas que quenteéis tradicionais lutam para replicar em escala, compelindo marcas um re-projetar um entrega de serviços em torno de autenticidade e personalização. Enquanto cadeias upscale e de luxo mantêm diferenciação, operadores econômicos e de médio porte enfrentam pressão competitiva intensificada. Esta dinâmica modera o ritmo no qual o mercado do setor de real propriedade hoteleiro se expande.

Análise de Segmento

Por Tipo de Propriedade: Hotéis Mantêm Liderança de Escala, Resorts Aceleram

quenteéis dominaram o setor de real propriedade hoteleiro, contribuindo com uma participação substancial de 68,7% do mercado. Sua dominância é reforçada por marcas globalmente reconhecidas, redes de distribuição extensas e um mix de demanda equilibrado que mitiga choques cíclicos. Atividades de conversão, upgrades de bandeira e sistemas de receita baseados em IA apoiam ainda mais o desempenho estável e fluxos de caixa estáveis. Em contraste, resorts e spas, embora gerando uma participação significativa, estão projetados para crescer um uma CAGR de 4,94% até 2030. Uma preferência crescente por férias centradas na saúde e estadas experienciais alimenta este crescimento. Operadores estão capitalizando nesta tendência, aumentando como tarifas diárias médias (ADRs) e estendendo como estadas dos hóspedes através de amenidades de bem-estar, turismo culinário e atividades curadas. Esta estratégia não apenas impulsiona um receita por unidade disponível, mas também eleva todo o setor de real propriedade hoteleiro.

Apartamentos com serviço e pousadas boutique, como formatos complementares, atendem um profissionais de estadia prolongada e turistas em busca de autenticidade, respectivamente. Seus designs modulares e pegadas compactas frequentemente rendem margens operacionais superiores enquanto atendem às necessidades únicas dos viajantes. Um foco crescente em sustentabilidade e fornecimento local amplifica o atrativo das boutiques para visitantes conscientes do meio ambiente. Consequentemente, investidores encontram um mix equilibrado de estabilidade de rendimento e potencial de crescimento no setor de real propriedade hoteleiro diversificando seus portfólios entre quenteéis amplamente atraentes e ativos de resort de alto crescimento.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo: Consistência de Rede Versus Diferenciação Independente

quenteéis de rede arrecadaram uma receita impressionante, comandando uma participação dominante de 61,2% do setor de real propriedade hoteleiro. Contas corporativas e programas de fidelidade garantem um fluxo constante de reservas de quartos. Enquanto isso, compras centralizadas e tecnologia avançada ajudam na redução de custos operacionais. Mandatos de marca desempenham um papel fundamental na manutenção da consistência de qualidade, um fator-chave para atrair visitas repetidas de viajantes cautelosos. Por outro lado, quenteéis independentes projetam uma CAGR robusta de 5,21% de 2025 um 2030, superando suas contrapartes de rede. Este aumento é impulsionado pelo crescente apetite dos consumidores por experiências locais e histórias de design únicas. Plataformas digitais estão ampliando os horizontes para independentes, permitindo-lhes acessar mercados globais. Além disso, contratos de gestão ativo-luz concedem-lhes acesso um canais de distribuição avançados sem comprometer sua independência. Ao alavancar estratégias de receita baseadas em dados e enfatizar narrativas genuínas, muitos independentes estão conquistando uma fatia maior da torta do real propriedade hoteleiro.

um interação dinâmica entre quenteéis de rede e independentes promove um cenário vibrante e competitivo. Enquanto redes aprimoram suas eficiências de serviço para proteger margens em meio um pressões inflacionárias, independentes estão ousadamente empurrando os limites da criatividade e experiência. Investidores se encontram em uma encruzilhada, pesando um confiabilidade dos fluxos de caixa de marcas estabelecidas contra como recompensas potenciais de ofertas únicas e personalizadas. Este equilíbrio delicado não apenas enriquece um diversidade de ofertas no setor de real propriedade hoteleiro, mas também garante o envolvimento contínuo dos viajantes.

Por Classe de Ativo: Luxo Impulsiona Crescimento Premium, Médio Porte Comanda Volume

Hospedagem de médio porte gerou um maioria da receita em 2024, implicando uma fatia de 42,3% do tamanho do mercado do setor de real propriedade hoteleiro. Seu apelo reside em amenidades equilibradas e tarifas acessíveis que ressoam com famílias, pequenas empresas e grupos de turismo. Operadores enfatizam design funcional, serviços de alimentação limitados e modelos de pessoal eficientes para proteger um rentabilidade em meio à inflação de custos. Ativos de luxo, embora menores em pegada, estão definidos para expandir um uma CAGR robusta de 5,35% até 2030 graçcomo ao gasto constante de hóspedes de alto patrimônio líquido e interesse renovado em experiências assinatura. Marcas de nível superior exercem poder de préço significativo, frequentemente alcançando prêmios de RevPAR de 30% sobre pares upscale, reforçando sua importância estratégica para portfólios diversificados dentro do mercado do setor de real propriedade hoteleiro.

Segmentos econômicos enfrentam risco crescente de substituição de aluguéis de curto prazo que imitam autenticidade local um pontos de préço comparáveis. Operadores respondem modernizando quartos de hóspedes, integrando tecnologia de autoatendimento e nutrindo parcerias com plataformas de última milha para elevar um conveniência. Desenvolvedores de luxo, conversamente, incorporam residências com marca, bem-estar médico e serviços de concierge de alto toque para aprofundar canais de receita auxiliar. um especialização de classe de ativo assim molda decisões de alocação de capital e, em última análise, amplia um proposta de valor do mercado do setor de real propriedade hoteleiro.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Ásia-Pacífico deteve 38,8% da receita global em 2024, refletindo seu status como principal motor de crescimento para o mercado do setor de real propriedade hoteleiro. Somente o Japão capturou quase 50% dos fluxos transfronteiriços regionais, impulsionado pela confiançum dos investidores em sua estrutura jurídico e momentum de visitantes estrangeiros. O turismo doméstico da China, potencializado por expansões ferroviárias e aeroportuárias de grande escala, continua um inchar um ocupação em cidades de primeiro nível e provincianas emergentes. um Índia segue uma trajetória comparável conforme um crescente renda da classe média estimula viagens domésticas de fim de semana, expandindo o público para quenteéis de marca upper-midscale. Investidores visam jogadas de valor agregado que envolvem remarcação, upgrades despesas de capital e retrofits ESG para desbloquear prêmios de rendimento nestes cenários de alto crescimento.

O Oriente Médio & África estão preparados para um CAGR mais rápida de 6,14% entre 2025 e 2030. um Visão 2030 da Arábia Saudita canaliza capital público sem precedentes para distritos turísticos. Os Emirados Árabes Unidos cimentam sua reputação de hub-portal através de calendários de grandes eventos que sustentam demanda durante todo o ano e reforçam ADRs. O RevPAR na região agora fica 28% acima de 2019, um desempenho que atrai operadores globais ansiosos para expandir pegadas de bandeira. Veículos de financiamento apoiados pelo governo e regulamentações favoráveis de zona franca reduzem ainda mais como barreiras de entrada, encorajando oferta nova e intensificando um competição no setor de real propriedade hoteleiro.

América do Norte e Europa mantêm status de peso pesado através de sua infraestrutura extensa, pools de talentos profundos e diversos geradores de demanda de lazer e corporativa. Londres reconquistou o primeiro lugar para investimento hoteleiro em 2024, enquanto Nova York e Washington, d.c. mostram pipelines resilientes de reservas em grupo impulsionados por convenções comerciais e políticas pró-turismo. Cap rates de quenteéis europeus se comprimiram em meio à liquidez ampla, levando muitos investidores um buscar reforma e upgrades ESG como rotas para rendimento incremental. REITs norte-americanos implantam capital em direção ao reposicionamento de luxo urbano e resorts de destino, visando IRRs não alavancados de dois dígitos. Juntas, essas regiões maduras fornecem estabilidade que equilibra o atrativo de alto crescimento de mercados emergentes, criando uma pegada global complementar para participantes no mercado do setor de real propriedade hoteleiro.

Cenário Competitivo

O mercado do setor de real propriedade hoteleiro revela um padrão de concentração moderada. Os cinco principais REITs e grandes plataformas de privado equidade possuem cumulativamente um maioria das propriedades urbanas premium, proporcionando-lhes escala significativa em compras, branding e distribuição. Host Hotels & Resorts controla 81 quenteéis com 43.400 quartos e mantém crédito investment-nota, permitindo acesso um capital de baixo custo para financiar crescimento. maçã hospitalidade REIT aprofundou um qualidade do portfólio através de aquisições seletivas enquanto saíum de ativos não-essencial, ilustrando reciclagem prudente de capital. Ryman hospitalidade Properties foca em resorts orientados um grupos que garantem reservas e assim amortecem um volatilidade dos lucros.

um adoção crescente de tecnologia adiciona um novo eixo de competição. Chatbots de IA reduzem o atrito de reserva direta e aumentam como taxas de conversão em 25%, enquanto motores de préços inteligentes elevam um receita total de quartos em até 10%. Plataformas de otimização de energia reduzem gastos de utilidades e auxiliam proprietários no cumprimento de mandatos ESG. Operadores independentes exploram sistemas de gestão de propriedade baseados em nuvem para igualar um sofisticação digital das redes sem render autonomia de design. O aumento de plataformas de hospedagem alternativa mantém um disciplina de ADR intacta, pressionando quenteéis convencionais um elevar elementos experienciais e benefícios de fidelidade. Participantes do mercado que combinam serviço de alto toque com eficiência baseada em dados estão melhor posicionados para capturar ganhos incrementais no setor de real propriedade hoteleiro.

Oportunidades de espaço em branco se multiplicam em geografias sub-abastecidas como cidades sauditas secundárias, circuitos turísticos do norte da Índia e hubs costeiros africanos selecionados onde novo inventário de padrão internacional permanece escasso. Conceitos de estadia flexível, espaços híbridos coworking-hotel e residências com marca oferecem avenidas adicionais para diversificar renda e estender o valor do tempo de vida do cliente. O sucesso competitivo dependerá da seleção de localização ajustada ao risco, clareza de marca e investimentos em tecnologia que tornem ativos à prova de futuro contra demandas evolutivas de viajantes. Esses imperativos estratégicos reforçam coletivamente um resistência do mercado do setor de real propriedade hoteleiro.

Líderes da Indústria do Setor de real propriedade Hoteleiro

-

Marriott International Inc.

-

Hilton Worldwide Holdings Inc.

-

InterContinental Hotels grupo PLC

-

Accor s.um.

-

Wyndham Hotels & Resorts Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Ryman hospitalidade Properties adquiriu JW Marriott Phoenix Desert Ridge Resort por USD 865 milhões um um múltiplo de EBITDA ajustado de 12,7x.

- Fevereiro 2025: Host Hotels & Resorts completou USD 1,5 bilhão de aquisições de 2024 incluindo um complexo dual-hotel em Nashville um uma cap avaliar de 7,4%.

- Janeiro 2025: maçã hospitalidade REIT fechou duas aquisições por USD 117 milhões e desinvestiu seis quenteéis não-essencial por USD 63 milhões.

- Maio 2024: Henderson Park comprou o Arizona Biltmore por USD 705 milhões, sublinhando o apetite persistente dos investidores por ativos de resort icônicos.

Escopo do Relatório Global do Setor de real propriedade Hoteleiro

No real propriedade, hospitalidade consiste em uma ampla gama de tipos de produtos, incluindo quenteéis, centros de viagem, parques aquáticos, instalações de diversão, campos de golfe, navios de cruzeiro e restaurantes.

O Mercado de real propriedade Hoteleiro é segmentado por tipo de propriedade (quenteéis e acomodações, spas e resorts, e outras propriedades temáticas) e geografia (Ásia-Pacífico, América do Norte, Europa, América Latina, Oriente Médio e África). O relatório oferece tamanho de mercado e previsões para o setor de real propriedade hoteleiro em valor (USD) para todos os segmentos acima.

O relatório fornece uma análise de background abrangente do setor de real propriedade hoteleiro. Também cobre como tendências atuais do mercado, dinâmicas do mercado, atualizações tecnológicas e informações detalhadas sobre vários segmentos e o cenário competitivo da indústria. Adicionalmente, o impacto da COVID-19 também é incorporado e considerado durante o estudo.

| Hotéis |

| Resorts & Spas |

| Outros (Apartamentos com serviço, pousadas boutique, etc) |

| Hotéis de Rede |

| Hotéis Independentes |

| Econômico/Orçamento |

| Médio Porte |

| Luxo |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| América do Sul | Brasil |

| Resto da América do Sul | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| Resto do Oriente Médio e África | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Austrália | |

| Indonésia | |

| Resto da Ásia-Pacífico |

| Por Tipo de Propriedade | Hotéis | |

| Resorts & Spas | ||

| Outros (Apartamentos com serviço, pousadas boutique, etc) | ||

| Por Tipo | Hotéis de Rede | |

| Hotéis Independentes | ||

| Por Classe de Ativo | Econômico/Orçamento | |

| Médio Porte | ||

| Luxo | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Oriente Médio e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| Resto do Oriente Médio e África | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália | ||

| Indonésia | ||

| Resto da Ásia-Pacífico | ||

Questões Principais Respondidas no Relatório

Qual é o tamanho atual do mercado do setor de real propriedade hoteleiro?

O tamanho do mercado do setor de real propriedade hoteleiro atingiu USD 4,91 trilhões em 2025 e é esperado para alcançar USD 6,04 trilhões até 2030.

Qual região lidera o mercado do setor de real propriedade hoteleiro?

Ásia-Pacífico lidera com 38,8% de participação da receita global em 2024, impulsionada por investimento robusto e crescimento do turismo doméstico.

Qual tipo de propriedade detém um maior participação do mercado do setor de real propriedade hoteleiro?

quenteéis dominam com 68,7% de participação, apoiados por ampla distribuição de marca e pipelines fortes de demanda corporativa.

Qual classe de ativo está projetada para crescer mais rapidamente até 2030?

quenteéis de luxo devem expandir um uma CAGR de 5,35% porque viajantes affluentes continuam um priorizar experiências premium.

Como como plataformas de hospedagem alternativa estão afetando os quenteéis tradicionais?

Aluguéis de curto prazo capturaram crescimento de demanda de 6,0% versus 0,1% para quenteéis em 2024, pressionando ADRs e levando quenteéis um aprimorar tecnologia e personalização de serviço para competir efetivamente.

Quais ferramentas tecnológicas estão impulsionando o desempenho de receita hoteleira?

Sistemas de gestão de receita baseados em IA elevam um receita de quartos em 6-10%, e chatbots aumentam reservas diretas em 25%, melhorando um rentabilidade para operadores que adotam essas soluções.

Página atualizada pela última vez em: