Análise de mercado de terapia de infusão domiciliar

O tamanho do mercado de terapia de infusão domiciliar é estimado em US$ 24,40 bilhões em 2024, e deverá atingir US$ 33,47 bilhões até 2029, crescendo a um CAGR de 6,5% durante o período de previsão (2024-2029).

- À medida que os casos de COVID-19 aumentaram em 2020, a utilização de soluções de locais alternativos aumentou em grande procura e os fornecedores de infusão domiciliar e especializada desempenharam um papel fundamental no apoio aos pacientes. No entanto, esperava-se que as iniciativas dos principais players do mercado aumentassem o crescimento do mercado. Por exemplo, em julho de 2021, a Eitan Medical abriu um novo escritório para a região DACH localizado na Alemanha para expandir a sua base de clientes. O seu sistema de infusão Sapphire foi certificado pela UE MDR e serviu médicos em hospitais e ambientes de cuidados domiciliários em toda a Europa. A bomba foi projetada para fornecer uma ampla gama de terapias para diversos casos de uso clínico. Da mesma forma, em janeiro de 2021, a Amedisys colaborou com a Option Care Health para fornecer terapia de infusão contra a COVID-19 à população vulnerável. Assim, esperava-se que tais iniciativas aumentassem o crescimento do mercado.

- O crescimento do mercado é atribuído à melhoria dos resultados dos pacientes, à eficiência de custos e à conveniência do paciente proporcionada pela terapia de infusão domiciliar. O número crescente de baby boomers que sofrem de perfis de mobilidade diminuídos, como osteoartrite, paralisia e diabetes, aumentará a procura de terapia de infusão em casa. Prevê-se que a crescente necessidade de reduzir a duração das internações hospitalares alimente o desenvolvimento do mercado. A infusão contínua de apomorfina subcutânea (SC) é uma terapia eficaz para a doença de Parkinson (DP), e várias formulações de medicamentos estão disponíveis para o tratamento da DP usando o modo de entrega subcutâneo. Assim, com o aumento da carga da DP, a procura por terapia de perfusão subcutânea está a aumentar. Por exemplo, de acordo com a atualização de dados de 2022 da Fundação Parkinson, aproximadamente 90.000 pessoas são diagnosticadas com DP anualmente nos Estados Unidos, e estima-se que quase 1,2 milhão de pessoas no país viverão com DP até o ano 2030. Além disso, de acordo com a fonte acima, a incidência de DP aumentou na América do Norte na última década e estima-se que os homens estejam associados a uma incidência mais elevada de DP do que as mulheres. Como resultado, foram desenvolvidas técnicas para administrar terapia de infusão em casa ou em outros ambientes de saúde, o que também deverá apoiar a expansão do mercado. A maioria dos fornecedores de infusão domiciliar ainda usa bombas de infusão convencionais, apesar dos hospitais adotarem rapidamente bombas de infusão inteligentes com recursos fascinantes como conectividade EHR, bibliotecas de medicamentos e software de segurança de medicamentos. No entanto, tem havido uma tendência crescente para a atualização de equipamentos devido à sua crescente procura, especialmente nos países desenvolvidos.

- Além disso, em dezembro de 2021, a Baxter International concluiu a aquisição da Hillrom. Esta aquisição ajudará a empresa a ampliar sua presença geográfica e a integrar tecnologia de dispositivos médicos que melhorará o atendimento ao paciente, reduzirá custos e aumentará a eficiência do fluxo de trabalho. Além disso, em março de 2021, a Terumo e a Glooko, uma empresa de software de monitoramento remoto de pacientes e de aplicativos móveis, anunciaram a integração tecnológica para fornecer novas soluções de dados de diabetes em conjunto em todo o mundo. A parceria permitirá a integração de dados dos dispositivos de tratamento de diabetes da Terumo na plataforma de gerenciamento de dados de diabetes da Glooko. Da mesma forma, em junho de 2021, o Aducanumab (Aduhelm) recebeu aprovação acelerada como tratamento para a doença de Alzheimer da Food and Drug Administration (FDA) dos Estados Unidos. Esta é a primeira terapia de infusão aprovada pela FDA para abordar a biologia subjacente da doença de Alzheimer. Assim, espera-se que tais aquisições e lançamentos de produtos impulsionem o crescimento do mercado durante o período de previsão. No entanto, o alto custo associado às bombas de infusão pode dificultar o crescimento dos negócios durante o período de previsão.

Tendências do mercado de terapia de infusão domiciliar

Terapia antiinfecciosa domina o mercado de terapia de infusão doméstica

- Espera-se que o segmento de terapia anti-infecciosa domine o mercado global de terapia de infusão domiciliar durante o período de previsão. A terapia anti-infecciosa é uma das terapias de infusão domiciliar mais prescritas. No entanto, existem poucos riscos intrínsecos a tal terapia, que podem ser reduzidos por uma abordagem em equipe, juntamente com critérios cuidadosos de seleção de pacientes, um processo de acompanhamento estruturado e uma ênfase na educação do paciente.

- Os principais fatores para o crescimento do mercado de medicamentos para doenças infecciosas são as crescentes atividades de conscientização de diversas organizações governamentais e sem fins lucrativos, a crescente prevalência de doenças infecciosas e o aumento do financiamento e do aumento das atividades de pesquisa e desenvolvimento.

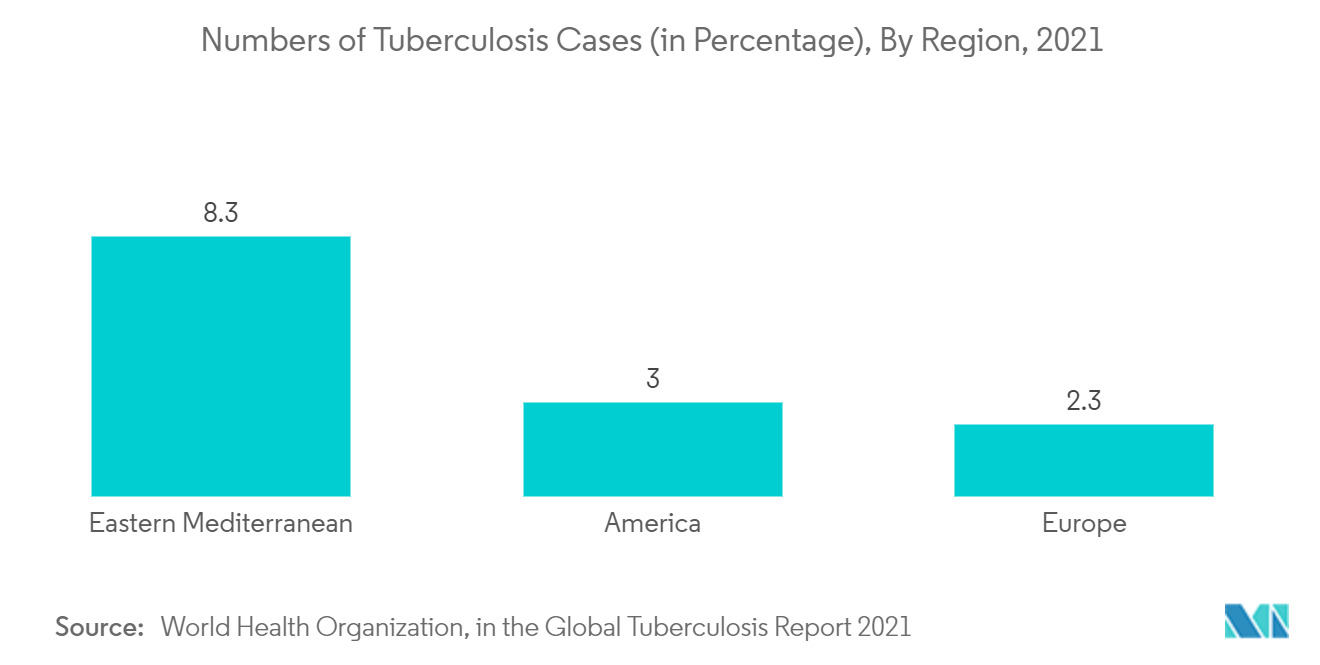

- Por exemplo, de acordo com os dados publicados pela Organização Mundial da Saúde (OMS) no Relatório Global sobre Tuberculose 2021, afirma-se que a maioria dos casos de tuberculose foram descobertos nas regiões da OMS do Sudeste Asiático (43%), África (25% ) e o Pacífico Ocidental (18%). Da mesma forma, de acordo com os dados da OMS publicados em 2021, com 95% de todas as infecções por malária ocorrendo na África Subsariana, é provável que esta região continue a sofrer um pesado fardo da doença. Assim, espera-se que o aumento da carga de diversas doenças infecciosas nos mercados desenvolvidos e emergentes impulsione o mercado estudado.

- Assim, a carga crescente de doenças infecciosas em vários países e o aumento das actividades de investigação e desenvolvimento são susceptíveis de aumentar a procura de terapia anti-infecciosa, impulsionando assim o crescimento do segmento.

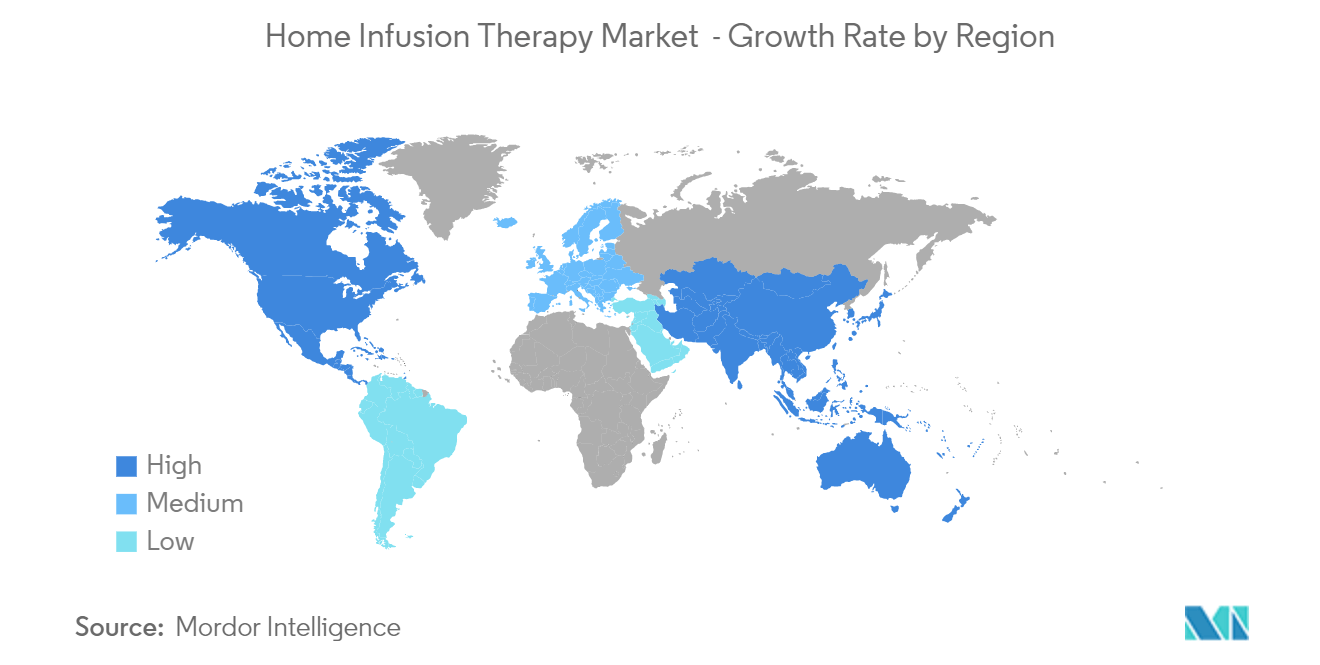

A América do Norte domina o mercado e espera-se que a região continue a mesma durante o período de previsão

- A América do Norte é uma das principais regiões do mercado de terapia de infusão domiciliar, devido à presença de fatores como a crescente prevalência de doenças crônicas, custos de tratamento, avanços tecnológicos e lançamentos de produtos, que deverão impulsionar o crescimento regional. Por exemplo, de acordo com as estimativas das atualizações da American Cancer Society de 2021, só nos Estados Unidos, houve cerca de 1,8 milhões de novos casos de cancro notificados em 2020.

- Câncer de mama, câncer de pulmão, câncer de próstata, câncer colorretal, câncer de bexiga e câncer de pele são as doenças malignas mais prevalentes nos Estados Unidos. Além disso, devido aos custos baratos e à melhoria da mobilidade dos pacientes, há uma migração crescente dos cuidados intensivos para os cuidados domiciliários, o que deverá estimular uma expansão adicional. A procura de produtos regionais também está a ser impulsionada por melhorias no sector da saúde e pela utilização de artigos médicos cada vez mais sofisticados.

- Por outro lado, o mercado tem perspectivas de crescimento no segmento de saúde domiciliar devido à cobertura de seguros suficiente para infusão domiciliar. Várias empresas, como Option Care Enterprises, CHI Health, etc., fornecem serviços de terapia de infusão em ambientes de saúde domiciliar, e o custo também é coberto por seguro.

- Em maio de 2021, a Smiths Medical e a Ivenix, Inc. anunciaram um acordo de parceria para oferecer um conjunto abrangente de soluções de gerenciamento de infusão no mercado dos Estados Unidos. Espera-se que esta parceria evolua o gerenciamento de infusão para melhorar a segurança do paciente. Espera-se que tais parcerias reforcem o crescimento do mercado nesta região.

- Assim, espera-se que os fatores acima mencionados aumentem o crescimento do mercado.

Visão geral da indústria de terapia de infusão doméstica

O mercado de terapia de infusão domiciliar é altamente competitivo e consiste em players globais e regionais. Devido aos avanços tecnológicos, as pequenas e médias empresas estão se concentrando na penetração no mercado para conquistar participação de mercado. Os principais players do mercado incluem B. Braun Melsungen AG, ICU Medica, Becton Dickinson and Company, Option Care Health Inc. e CareCentrix Inc., entre outros.

Líderes de mercado de terapia de infusão domiciliar

-

B. Braun Melsungen AG

-

ICU Medical

-

Becton Dickinson and Company

-

Option Care Health Inc.

-

CareCentrix, Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de terapia de infusão doméstica

- Janeiro de 2023 KORU Medical Systems, Inc. celebrou um acordo de desenvolvimento com um fabricante farmacêutico de terapia de imunoglobulina subcutânea (SCIg) para desenvolver e buscar aprovação regulatória para o Freedom Infusion System com uma seringa pré-cheia de SCIg. O sistema de infusão Freedom inclui atualmente os drivers de infusão de seringa Freddom60 e FreedomEdge, tubos de taxa de fluxo de precisão e conjuntos de agulhas de segurança subcutâneas HIgH-Flo. Esses dispositivos são usados para infusões administradas em casa e em ambientes de cuidados alternativos.

- Setembro de 2022 A Baxter International Inc. recebeu autorização 510(k) da Food and Drug Administration (FDA) para sua nova bomba de infusão de seringa Novum IQ (SYR) com Dose IQ Safety Software, representando os mais recentes desenvolvimentos da Baxter para terapia de infusão.

Segmentação da indústria de terapia de infusão domiciliar

A terapia de infusão domiciliar envolve a administração intravenosa ou subcutânea de medicamentos ou produtos biológicos a um indivíduo em casa. Os componentes necessários para realizar a infusão domiciliar incluem o medicamento, o equipamento e os suprimentos.

O mercado de terapia de infusão domiciliar é segmentado por produtos (conjuntos de bombas de infusão e acessórios e consumíveis), aplicações (nutrição parenteral total, terapia anti-infecciosa, nutrição enteral, terapia de hidratação, quimioterapia, IVIG/produtos farmacêuticos especializados e outras aplicações) e geografia (América do Norte, Europa, Ásia-Pacífico, Médio Oriente e África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países diferentes nas principais regiões do mundo.

O relatório oferece o valor (em dólares americanos) para os segmentos acima.

| Conjuntos de bombas de infusão |

| Acessórios e consumíveis |

| Nutrição Parenteral Total |

| Terapia Anti-infecciosa |

| Nutrição Enteral |

| Terapia de Hidratação |

| Quimioterapia |

| IVIg/Especialidades Farmacêuticas |

| Outras aplicações |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por produto | Conjuntos de bombas de infusão | |

| Acessórios e consumíveis | ||

| Por aplicativos | Nutrição Parenteral Total | |

| Terapia Anti-infecciosa | ||

| Nutrição Enteral | ||

| Terapia de Hidratação | ||

| Quimioterapia | ||

| IVIg/Especialidades Farmacêuticas | ||

| Outras aplicações | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado de terapia de infusão domiciliar

Qual é o tamanho do mercado de terapia de infusão domiciliar?

O tamanho do mercado de terapia de infusão domiciliar deve atingir US$ 24,40 bilhões em 2024 e crescer a um CAGR de 6,5% para atingir US$ 33,47 bilhões até 2029.

Qual é o tamanho atual do mercado de terapia de infusão domiciliar?

Em 2024, o tamanho do mercado de terapia de infusão domiciliar deverá atingir US$ 24,40 bilhões.

Quem são os principais atores do mercado de terapia de infusão domiciliar?

B. Braun Melsungen AG, ICU Medical, Becton Dickinson and Company, Option Care Health Inc., CareCentrix, Inc. são as principais empresas que atuam no mercado de terapia de infusão domiciliar.

Qual é a região que mais cresce no mercado de terapia de infusão domiciliar?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de terapia de infusão domiciliar?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de terapia de infusão domiciliar.

Que anos esse mercado de terapia de infusão domiciliar cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de terapia de infusão domiciliar foi estimado em US$ 22,81 bilhões. O relatório abrange o tamanho histórico do mercado de terapia de infusão doméstica para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de terapia de infusão doméstica para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de terapia de infusão doméstica

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Terapia de Infusão Doméstica em 2024, criadas pela Mordor Intelligence™ Industry Reports. A análise da terapia de infusão domiciliar inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.