Tamanho do mercado de embalagens herméticas

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

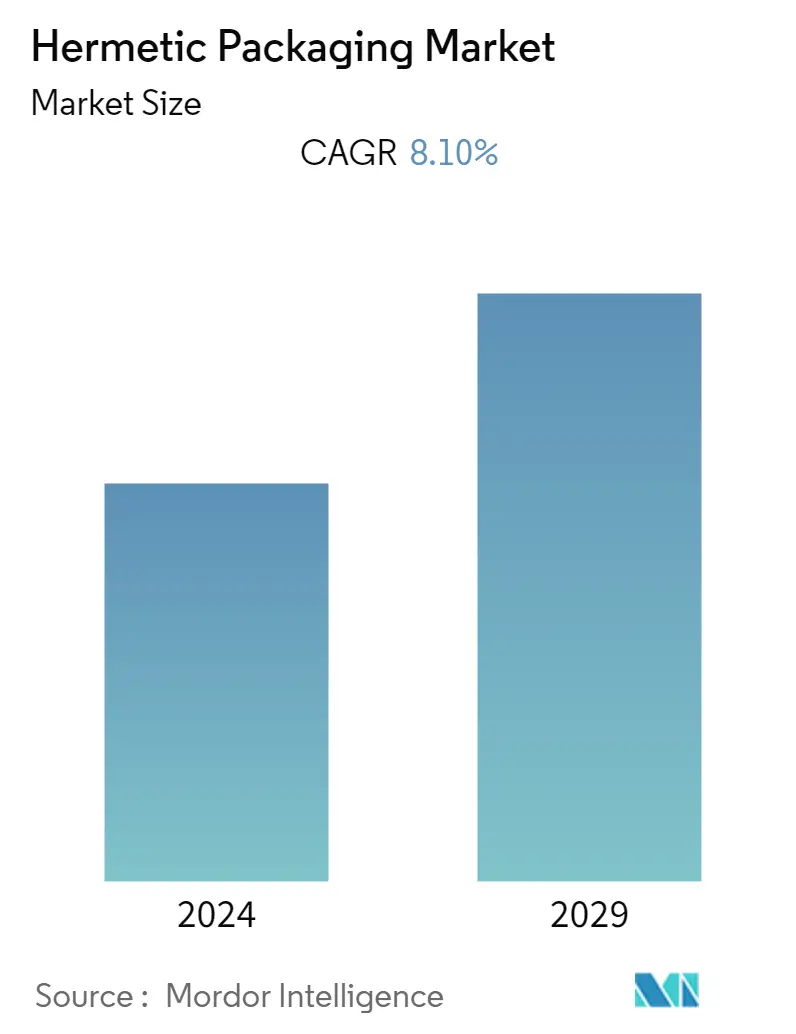

| CAGR | 8.10 % |

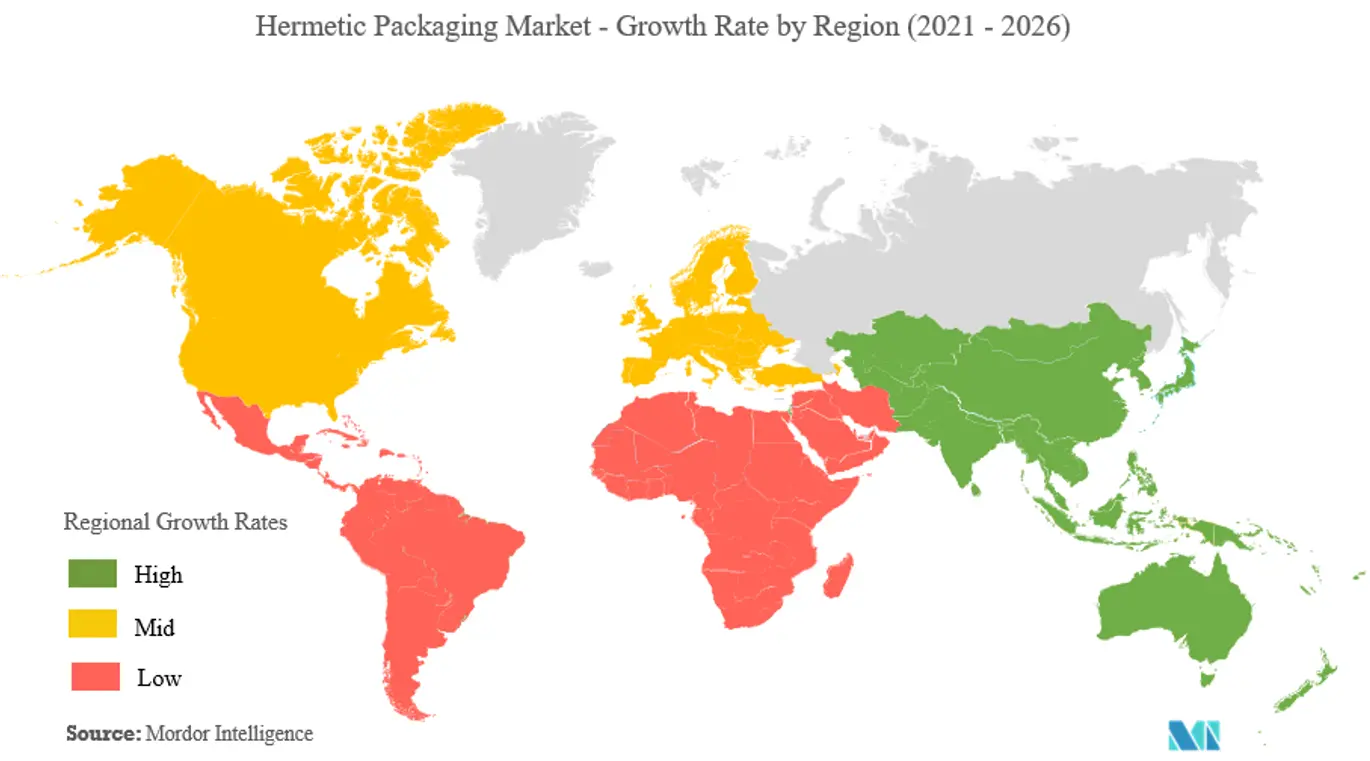

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

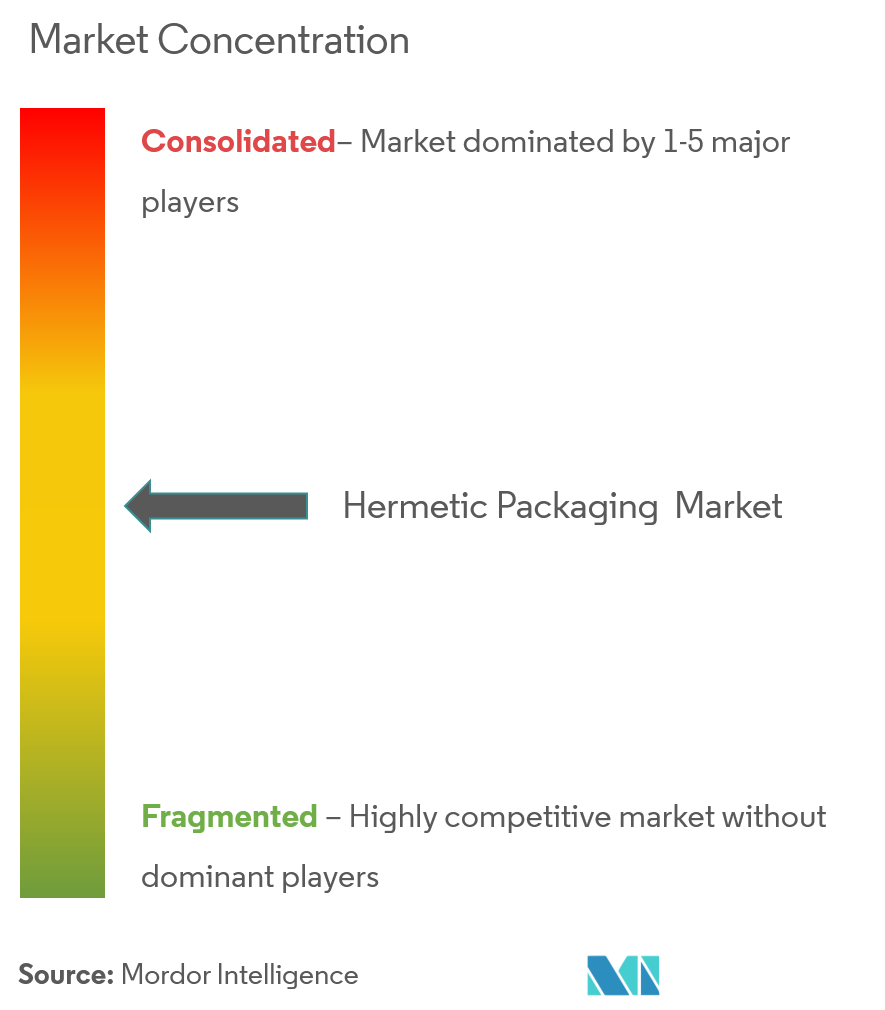

| Concentração do Mercado | Médio |

Principais participantes

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de embalagens herméticas

O mercado global de embalagens herméticas foi avaliado em US$ 3,41 bilhões em 2020 e deverá atingir US$ 5,31 bilhões até 2026, com um CAGR estimado de 8,1%, de 2021 a 2026. O mercado de embalagens herméticas está entre as indústrias afetadas. pela pandemia de Covid-19. De acordo com a Semiconductor Industry Association, após o quarto trimestre de 2020, a indústria de semicondutores iniciou a recuperação. Apesar dos desafios logísticos relacionados com o coronavírus, as instalações de semicondutores localizadas na Ásia-Pacífico continuaram a funcionar normalmente com taxas de alta capacidade. Além disso, em vários países, como a Coreia do Sul, a maioria das operações de semicondutores continuaram ininterruptas e as exportações de chips cresceram 9,4% em Fevereiro de 2020.

- A embalagem hermética é um requisito para todas as aplicações onde os componentes eletrônicos devem ser protegidos de ambientes corrosivos para garantir uma vida útil aceitável. É necessária uma confiabilidade extremamente alta para a eletrônica espacial, muitas vezes utilizando pacotes herméticos. Pacotes de metal com vedações de vidro para metal são a solução comum para níveis de potência baixos a médios. Devido à baixa condutividade térmica e à condutividade elétrica limitada dos metais usados em embalagens herméticas padrão, foram desenvolvidas soluções de cobre de ligação direta.

- As embalagens plásticas eletrônicas podem sobreviver 20 anos em ambientes limpos e com temperaturas mais baixas. O mesmo pode falhar em poucos dias em uma atmosfera corrosiva com temperaturas ou pressões mais altas. A proteção de eletrônicos encapsulados é importante para a permissividade dos gases dos materiais utilizados nas embalagens. A diferença de permissividade do gás abrange ordens de grandeza para plásticos do lado e vidro/cerâmica e metais do outro lado.

- Além disso, as tecnologias de embalagem hermética que evitam que os componentes internos reajam com o oxigênio ou a umidade do ar são críticas para inúmeras tecnologias em microescala, incluindo sensores, baterias, supercapacitores, coletores de energia e outros sistemas de energia. A criação de estratégias de embalagem adequadas para estas tecnologias em microescala é de importância crescente à medida que os mercados para estes dispositivos continuam a aumentar.

- O mercado de microbaterias, por exemplo, deverá crescer quase cinco vezes entre 2019 e 2025, como resultado dos veículos eléctricos, de uma nova Internet das Coisas (IoT) e de dispositivos médicos. Ainda assim, as atuais tecnologias de embalagem hermética limitam as densidades de energia das microbaterias a uma fração das baterias em macroescala. Uma razão para as densidades de energia divergentes das baterias em micro e macroescala é que as tecnologias de embalagem hermética em macroescala amplamente utilizadas não podem ser aplicadas diretamente às microbaterias, uma vez que a embalagem domina o volume e a massa dos componentes internos.

Tendências do mercado de embalagens herméticas

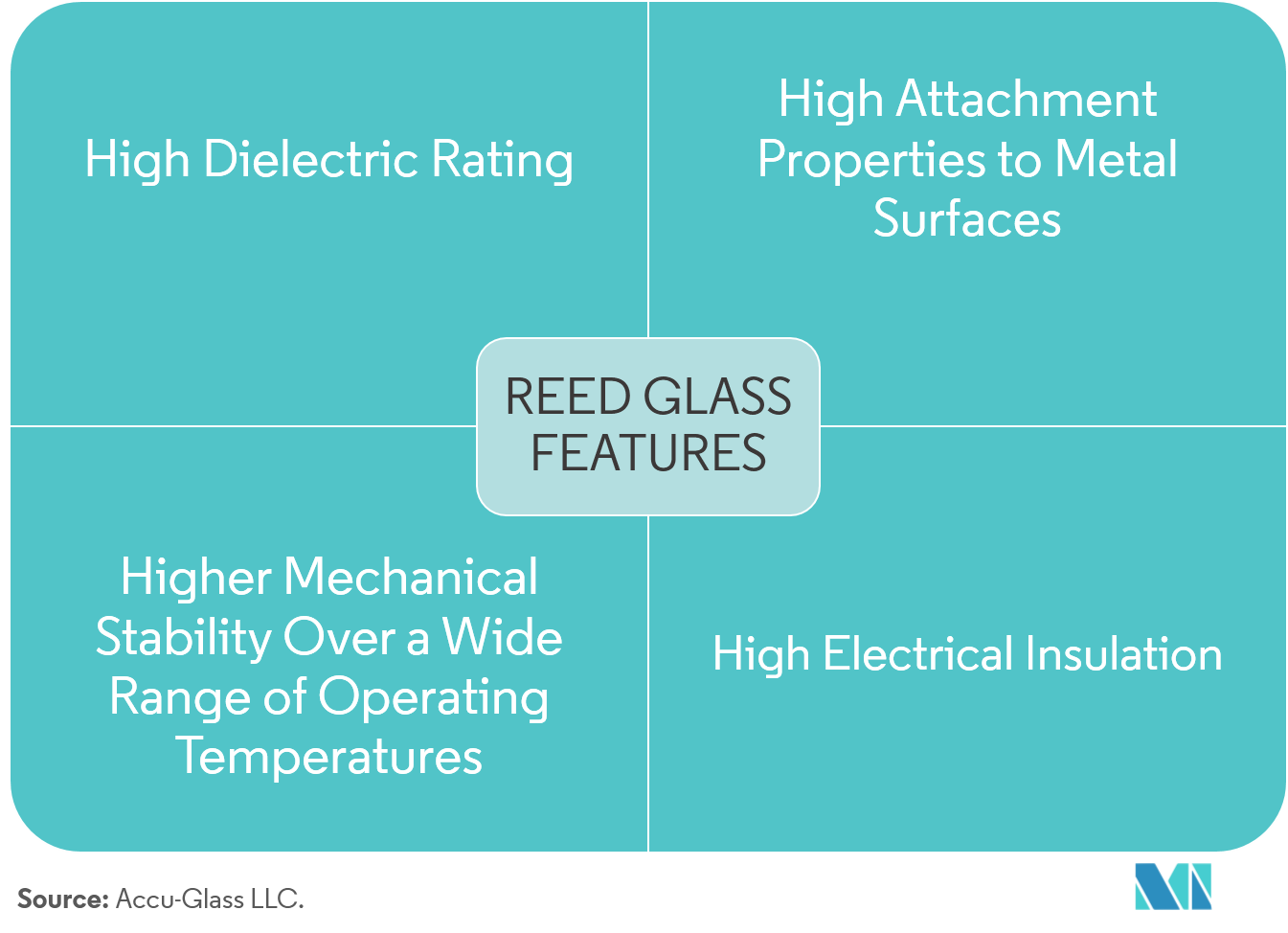

Espera-se que a Reed Glass detenha uma participação significativa

- Os Reed Glasses fornecem encapsulamento altamente confiável de reed switches em milhões de ciclos de comutação.

- As inúmeras aplicações eletrônicas envolvem o uso de tubos de vidro onde alguns componentes eletrônicos discretos exigem proteção, isolamento ou vedação. No entanto, a função deste vidro muitas vezes é isolar eletricamente componentes passivos ou funcionar como uma vedação hermética.

- O vidro Reed encontrou suas aplicações em sistemas de travamento centralizado de automóveis, como interruptores em caldeiras de água quente ou como sensores de cinto. Os interruptores reed, sem qualquer influência mecânica externa, abrem e fecham os circuitos elétricos.

- O contato é estabelecido quando um campo magnético fraco pressiona duas lâminas de contato metálicas dentro de um tubo de vidro fino. Um reed switch, quando em estado de repouso, não necessita de energia, o que torna isso importante para dispositivos que consomem muito pouca energia.

- Como não possuem controle mecânico, os interruptores reed podem lidar com milhões de ciclos de fechamento e fechamento sem qualquer desgaste.

- As lâminas metálicas devem estar isentas de poeira e hermeticamente fechadas dentro dos tubos de vidro com gás inerte com altas tolerâncias para garantir a funcionalidade.

Espera-se que a América do Norte detenha a maior participação

- Espera-se que o aumento dos gastos governamentais no setor aeroespacial e de defesa pelo governo da região impulsione o mercado de embalagens herméticas durante o período de previsão. Além disso, a indústria da aviação alimenta a procura de embalagens herméticas devido à sua dependência de novas aeronaves, fortalecendo assim a indústria de embalagens herméticas. Em 2020, as despesas militares dos EUA atingiram cerca de 778 mil milhões de dólares, representando um aumento de 4,4% em relação a 2019. (fonte SIPRI).

- Espera-se que o aumento dos gastos dos consumidores em eletrônicos de consumo, juntamente com o aumento da penetração de dispositivos de comunicação inteligentes, como smartphones, alimente a demanda por embalagens herméticas durante o período de previsão. Com base nas vendas a retalho projetadas para 2021, as vendas a retalho de produtos eletrónicos de consumo nos Estados Unidos atingiram 442 mil milhões de dólares. Os smartphones foram os produtos responsáveis pelas maiores receitas de retalho no setor da eletrónica de consumo, totalizando 79 mil milhões de dólares em 2020. (fonte Consumer Technology Association).

- Além disso, os Estados Unidos abrigam alguns dos principais players automotivos do mundo, investindo em veículos elétricos e no potencial de condução autônoma dos carros, que exigem CIs de alto desempenho. Aproximadamente 17,5 milhões de sistemas avançados de assistência ao condutor (ADAS) foram fabricados apenas nos Estados Unidos durante 2016. Até 2021, espera-se que esse número aumente em cerca de 1,5 milhões de unidades. (fonte AMETEK). A indústria automotiva utiliza hermética para garantir a funcionalidade do sensor em dispositivos de capotamento e equipamentos de airbag. Assim, com o aumento dos equipamentos de airbag, o mercado potencialmente exigiria embalagens herméticas.

- Este é um dos principais fatores que impulsionam a demanda pelo mercado de wafers de silício semicondutores. Por exemplo, em dezembro de 2020, a Group14 Technologies, fornecedora global de materiais compostos de silício-carbono para aplicações de íons de lítio, garantiu US$ 17 milhões em séries Financiamento B liderado por materiais SK.

Visão geral da indústria de embalagens herméticas

A rivalidade competitiva no mercado de embalagens herméticas é bastante elevada devido à presença de alguns players importantes, como Schott AG, tecnologias SGA, Kyocera e muitos mais. A sua capacidade de inovar continuamente os seus produtos e serviços permitiu-lhes obter uma vantagem competitiva sobre outros intervenientes. Através de parcerias estratégicas, fusões e aquisições e atividades de pesquisa e desenvolvimento, os participantes conseguem obter uma posição forte no mercado.

- Abril de 2020 – A NanoRetina anunciou resultados preliminares bem-sucedidos para seu dispositivo de retina artificial NR600 usando a tecnologia de ligação a laser de vidro da SCHOTT Primoceler. A NanoRetina deu um passo monumental ao estabelecer seu implante de retina que poderia representar uma resposta à perda degenerativa da visão. A microligação hermética de wafer de vidro da SCHOTT Primoceler foi usada para o encapsulamento ultraminiatura e totalmente em vidro do dispositivo.

Líderes de mercado de embalagens herméticas

-

Schott AG

-

Ametek.Inc.

-

Micross Components Inc.

-

Materion Corporation

-

Teledyne Technologies Incorporated

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens herméticas

- Maio de 2021 - AMETEK MOCON lançou um novo instrumento analítico para medir a taxa de transmissão de oxigênio (OTR) de embalagens inteiras em condições ambientais. O OX-TRAN 2/48 oferece testes de alta capacidade com oito células. Quatro das células são para teste de OTR e as outras quatro são utilizadas para condicionamento de pacotes para que gastem menos tempo no teste.

- Maio de 2021 - Micross Components, Inc. e Avalanche Technology, duas empresas líderes do domínio firmaram uma parceria para oferecer a menor e mais baixa memória não volátil de alta potência para aplicações aeroespaciais.

Relatório de mercado de embalagens herméticas – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Necessidade crescente de proteger componentes eletrônicos altamente sensíveis

4.3 Restrições de mercado

4.3.1 Regras e regulamentos rígidos relativos a materiais de embalagem

4.4 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

4.5 Instantâneo da tecnologia

4.5.1 Vedação de vidro para metal (GTMS)

4.5.2 Vedação de cerâmica para metal (CERTMS)

4.5.3 Microligação de vidro

4.6 Avaliação do impacto do COVID-19 no mercado

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo

5.1.1 Vidro de passivação

5.1.2 Vidro de junco

5.1.3 Vidro do transponder

5.2 Indústria do usuário final

5.2.1 Petroquímica

5.2.2 Aeroespacial e Defesa

5.2.3 Indústria automobilística

5.2.4 Assistência médica

5.2.5 Eletrônicos de consumo

5.2.6 Outra indústria de usuários finais

5.3 Geografia

5.3.1 América do Norte

5.3.1.1 Estados Unidos

5.3.1.2 Canadá

5.3.2 Europa

5.3.2.1 Reino Unido

5.3.2.2 Alemanha

5.3.2.3 França

5.3.2.4 Espanha

5.3.2.5 Itália

5.3.2.6 Resto da Europa

5.3.3 Ásia-Pacífico

5.3.3.1 China

5.3.3.2 Japão

5.3.3.3 Coreia do Sul

5.3.3.4 Índia

5.3.3.5 Resto da Ásia-Pacífico

5.3.4 América latina

5.3.5 Oriente Médio e África

6. CENÁRIO COMPETITIVO

6.1 Perfis de Empresa*

6.1.1 Schott AG

6.1.2 Ametek Inc.

6.1.3 Kyocera Corporation

6.1.4 Micross Components Inc.

6.1.5 Willow Technologies Ltd.

6.1.6 SGA Technologies limited

6.1.7 CompleteHermetics

6.1.8 Special Hermetics products Inc.

6.1.9 Materion Corporation

6.1.10 Teledyne Technologies Incorporated

6.1.11 Egide SA

7. ANÁLISE DE INVESTIMENTO

8. FUTURO DO MERCADO

Segmentação da indústria de embalagens herméticas

Um Selo Hermético é qualquer tipo de vedação que torna um determinado objeto hermético (impedindo a passagem de ar, oxigênio ou outros gases). O termo aplicava-se originalmente a recipientes de vidro herméticos, mas à medida que a tecnologia avançava foi aplicado a uma categoria maior de materiais, incluindo borracha e plásticos. O estudo de mercado compreende tipo, usuários finais. e análises específicas de cada país.

| Tipo | ||

| ||

| ||

|

| Indústria do usuário final | ||

| ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de embalagens herméticas

Qual é o tamanho atual do mercado de embalagens herméticas?

O mercado de embalagens herméticas deverá registrar um CAGR de 8,10% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de embalagens herméticas?

Schott AG, Ametek.Inc., Micross Components Inc., Materion Corporation, Teledyne Technologies Incorporated são as principais empresas que atuam no mercado de embalagens herméticas.

Qual é a região que mais cresce no mercado de embalagens herméticas?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de embalagens herméticas?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de embalagens herméticas.

Que anos este mercado de embalagens herméticas cobre?

O relatório abrange o tamanho histórico do mercado de embalagens herméticas para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens herméticas para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de embalagens herméticas

Estatísticas para a participação de mercado de embalagens herméticas em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da embalagem hermética inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.