Tamanho e Participação do Mercado de Embalagens para Cuidados de Saúde

Análise do Mercado de Embalagens para Cuidados de Saúde pela Mordor Intelligence

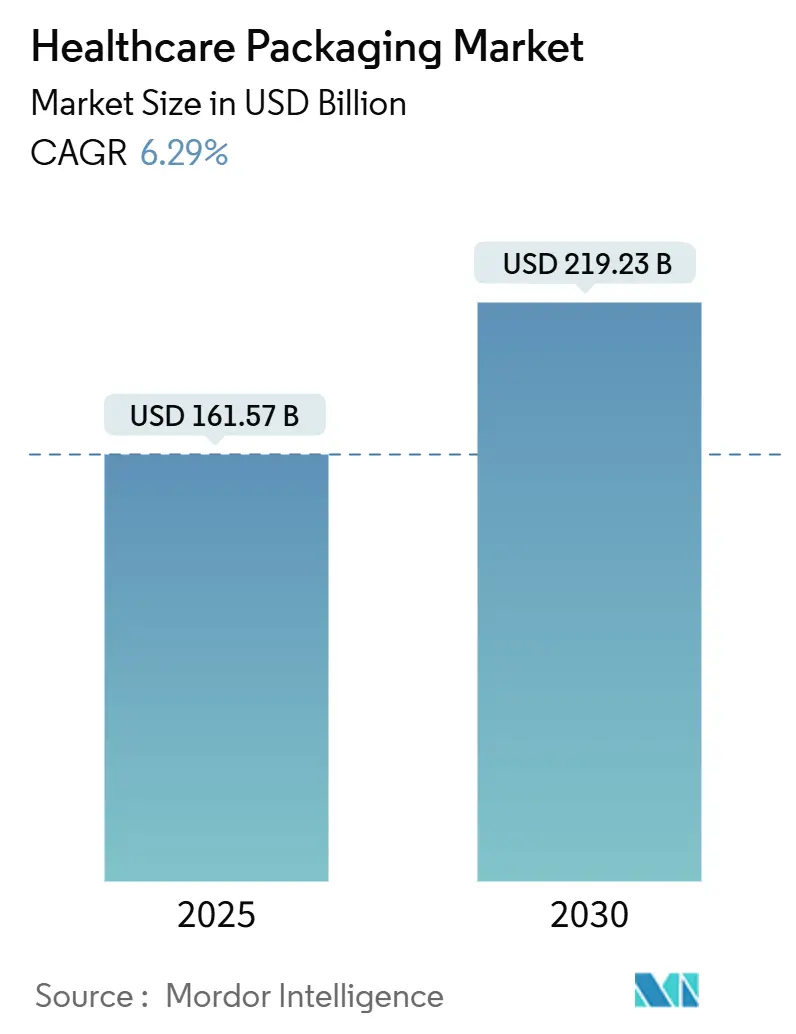

O tamanho do mercado de embalagens para cuidados de saúde atingiu USD 161,57 bilhões em 2025 e está projetado para crescer para USD 219,23 bilhões até 2030, registrando uma TCAC de 6,29%. A demanda acelerada por biológicos, a rápida expansão dos modelos de tratamento domiciliar e o endurecimento das regras de serialização ancoram esta trajetória ascendente. O impulso demográfico é evidente, pois a coorte acima de 65 anos agora supera em número os jovens na Europa, intensificando as necessidades de embalagens amigáveis ao usuário e seguras para idosos. Em paralelo, os proprietários de marcas farmacêuticas priorizam designs rastreáveis e à prova de violação para conter falsificações, enquanto sensores inteligentes incorporados em embalagens primárias melhoram a adesão à terapia. Regulamentações de sustentabilidade na União Europeia e em estados selecionados dos EUA estão empurrando proprietários de marcas em direção a estruturas mono-material recicláveis sem comprometer a proteção de barreira. Preços voláteis de matérias-primas poliméricas e capacidade limitada de vidro de grau médico permanecem ventos contrários de custos, mas o investimento contínuo em centros de produção regionais está amortecendo o risco de fornecimento.

Principais Conclusões do Relatório

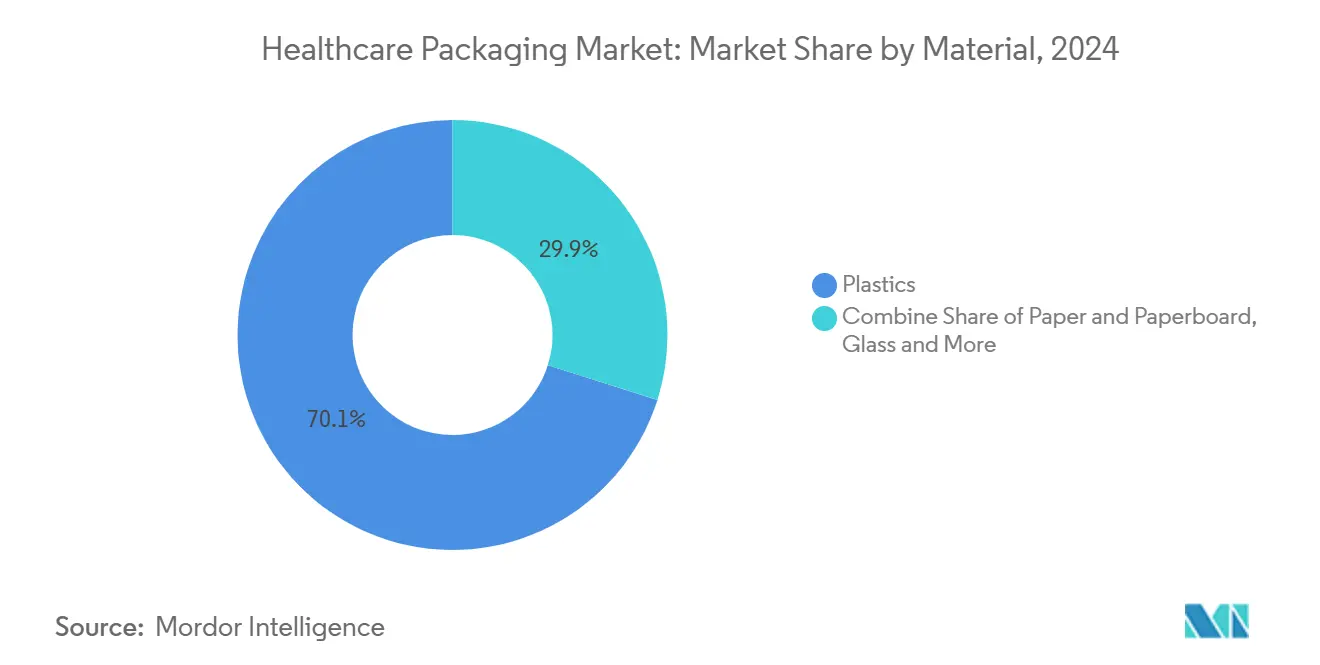

- Por material, plásticos lideraram com 70,12% da participação do mercado de embalagens para cuidados de saúde em 2024; o vidro está previsto para expandir a uma TCAC de 10,42% até 2030.

- Por tipo de produto, frascos e recipientes representaram 40,21% do tamanho do mercado de embalagens para cuidados de saúde em 2024, enquanto embalagens blister estão projetadas para crescer a uma TCAC de 8,67% até 2030.

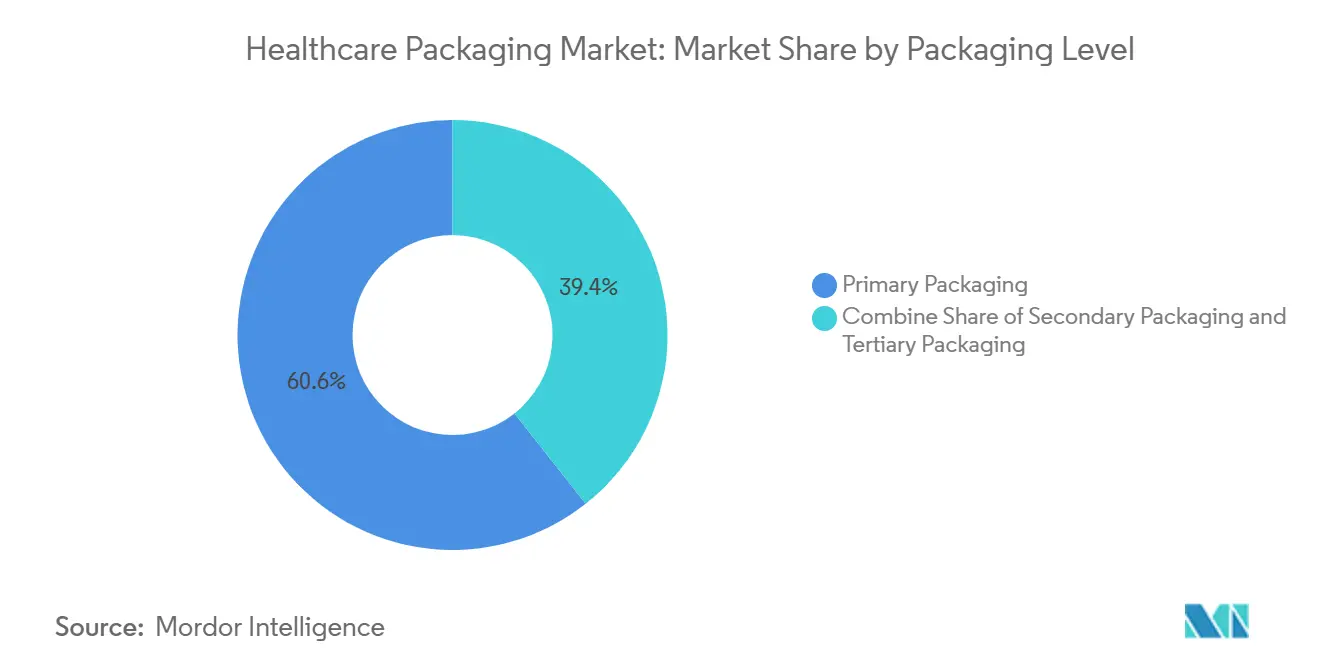

- Por nível de embalagem, embalagens primárias capturaram 60,64% da participação do mercado de embalagens para cuidados de saúde em 2024; embalagens terciárias estão avançando a uma TCAC de 8,13% até 2030.

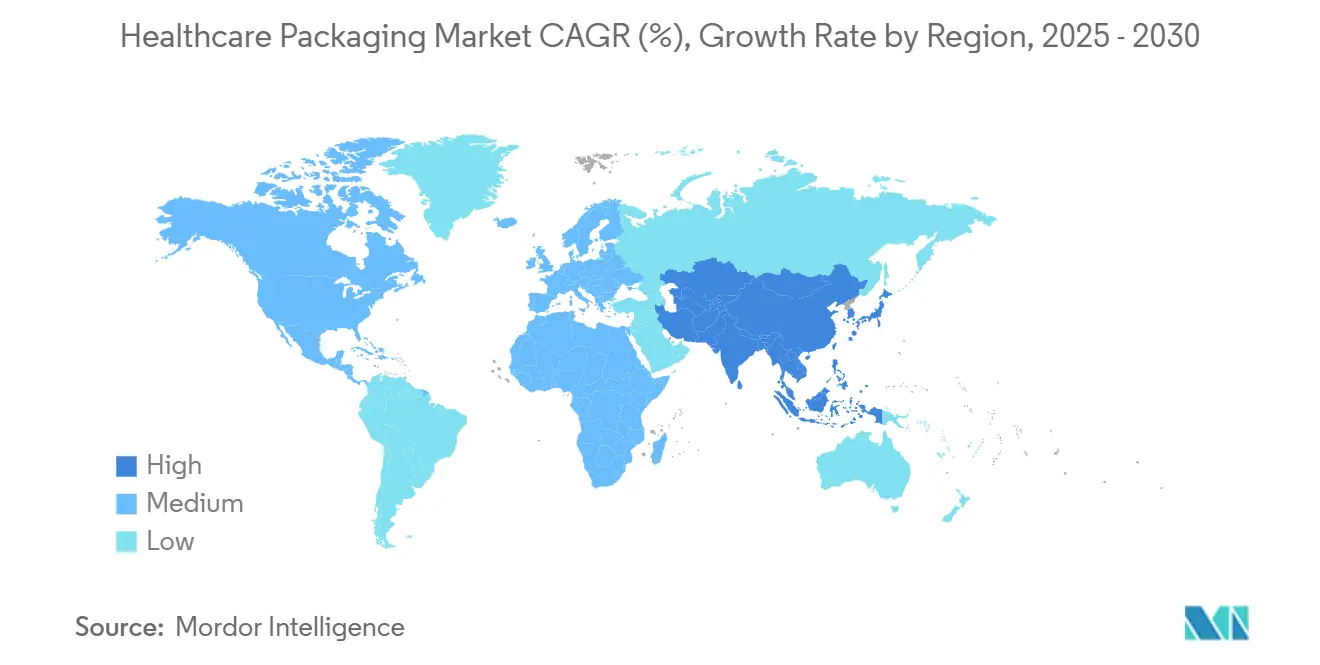

- Por geografia, América do Norte deteve 36,35% da participação do mercado de embalagens para cuidados de saúde em 2024, enquanto a Ásia-Pacífico está definida para uma TCAC de 9,32% até 2030.

- Por usuário final, fabricação farmacêutica comandou 36,62% do tamanho do mercado de embalagens para cuidados de saúde em 2024, enquanto nutracêuticos e produtos OTC estão posicionados para 9,64% de crescimento TCAC até 2030.

Tendências e Insights do Mercado Global de Embalagens para Cuidados de Saúde

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento da demanda em dispositivos de autocuidado e diagnóstico domiciliar | +1.8% | Global, com ganhos iniciais na América do Norte e Europa | Médio prazo (2-4 anos) |

| Mandatos de serialização e antifalsificação | +1.2% | Global, liderado pela implementação do DSCSA dos EUA e FMD da UE | Curto prazo (≤ 2 anos) |

| Envelhecimento populacional e prevalência de doenças crônicas | +1.5% | Global, concentrado em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Substituição de material impulsionada pela sustentabilidade | +0.9% | Núcleo UE e América do Norte, expansão para APAC | Médio prazo (2-4 anos) |

| Embalagens criogênicas para terapias celulares e genéticas | +0.7% | América do Norte e UE, emergente em APAC | Longo prazo (≥ 4 anos) |

| Embalagens inteligentes com RFID/NFC para rastreamento de adesão | +0.4% | Inicialmente mercados desenvolvidos, expansão global | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento da Demanda em Dispositivos de Autocuidado e Diagnóstico Domiciliar

O gasto anual de capital em med-tech para dispositivos de cuidado com diabetes atingiu USD 7,09 bilhões em 2024, com USD 2,7 bilhões destinados a monitores contínuos de glicose que requerem embalagens estéreis prontas para varejo. [1]Scitodate, "Diabetes Care Devices Deep-Dive," scitodate.com Os lançamentos PIVO Pro e MiniDraw da BD mostram como as marcas agora especificam bolsas à prova de violação dimensionadas para cumprimento por correio, garantindo esterilidade de grau hospitalar. O sistema InPen-Simplera Smart MDI da Medtronic, aprovado pela FDA, ressalta que a embalagem deve proteger não apenas o medicamento, mas também a eletrônica incorporada e aplicativos complementares. O mercado de embalagens para cuidados de saúde, portanto, gira em direção a fechamentos resistentes a crianças, mas amigáveis a idosos, cavidades multi-camada para sensores e instruções habilitadas por QR que combinam com fluxos de trabalho de telemedicina. A adoção intensificada de cuidados domiciliares mantém o mercado de embalagens para cuidados de saúde em um arco de crescimento robusto.

Mandatos de Serialização e Antifalsificação

A aplicação completa do DSCSA dos EUA em novembro de 2024 desencadeou até 30% de taxas de erro em trocas de dados, arriscando quarentenas diárias de 110.000 embalagens quando códigos não coincidem. O pipeline de serviço de serialização chave na mão da Cardinal Health cresceu conforme fabricantes de medicamentos terceirizaram etapas de codificação, agregação e validação. A seringa iDFill RFID da BD mostra que incorporar identificadores no nível primário permite que empresas dispensem etiquetas secundárias e acelerem velocidades de linha. As regras FMD europeias que exigem códigos duplos legíveis por humanos e máquinas empurram ainda mais o mercado de embalagens para cuidados de saúde em direção ao investimento em infraestrutura digital. Fornecedores capazes de agrupar hardware, software e serviços em nuvem validados ganham participação conforme a complexidade da serialização aumenta.

Envelhecimento Populacional e Prevalência de Doenças Crônicas

Múltiplas condições crônicas entre adultos americanos subiram de 21,8% em 2013 para 27,1% em 2023, com o aumento mais acentuado em jovens adultos. A West Pharmaceutical Services já obtém 73% das vendas de produtos proprietários de plataformas de auto-injeção que devem ser enviadas em bandejas ergonômicas e seguras para idosos. O SmartPack da Caretech integra prompts de áudio e verificação de pílulas, reduzindo erros de dosagem entre pacientes com artrite. Essas tendências garantem que o mercado de embalagens para cuidados de saúde continue a desenvolver fontes maiores, pistas táteis e superfícies antiderrapantes que abordam a diminuição da destreza sem adicionar peso do material.

Substituição de Material Impulsionada pela Sustentabilidade

A Regulamentação de Embalagens e Resíduos de Embalagens da União Europeia determina reciclabilidade para todas as embalagens até 2030, embora isenções para itens médicos sensíveis ao contato estejam sob revisão. [2]European Commission, "New EU Regulation Promotes the Procurement of Sustainable Packaging," green-forum.ec.europa.eu O AmFiber Performance Paper da Amcor, recém-protegido por uma patente da UE, equilibra estrutura baseada em fibra com camadas de barreira de grau farmacêutico. Uma comparação de ciclo de vida mostrou que bolsas de polietileno emitem 70% menos CO₂-equivalente que vidro ou alumínio, complicando a narrativa de "todo papel". A TekniPlex agora oferece filmes blister com 30% de conteúdo reciclado pós-consumo, atingindo metas de circularidade da UE sem necessitar requalificação de formulação de medicamentos. O SB 54 da Califórnia estabelece uma taxa de reciclagem de 65% até 2032, mas atualmente isenta embalagens de medicamentos prescritos, destacando o mosaico regulatório que força marcas globais a projetar designs modulares. Mandatos verdes, portanto, remodelam a mistura de materiais e estrutura de custos do mercado de embalagens para cuidados de saúde.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade de preços de resina à base de petróleo | -0.8% | Global, com impacto agudo em regiões dependentes de importação | Curto prazo (≤ 2 anos) |

| Regras complexas de descarte de resíduos multi-jurisdicionais | -0.6% | Global, concentrado em mercados desenvolvidos | Médio prazo (2-4 anos) |

| Gargalos de capacidade de vidro de grau médico | -0.4% | Global, com concentração de fornecimento na Europa e Ásia | Médio prazo (2-4 anos) |

| Riscos de cibersegurança em embalagens conectadas | -0.3% | Mercados desenvolvidos com TI de saúde avançada | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade de Preços de Resina à Base de Petróleo

O fechamento da refinaria de Houston da LyondellBasell e o comissionamento da nova planta de polipropileno da Formosa apertaram o fornecimento de propileno, com a Argus esperando aumentos de preços de dois dígitos em 2025. Os custos de resina de engenharia subiram novamente em março de 2025, corroendo as margens dos conversores. Marcas de saúde vinculadas a códigos de material validados pela FDA não podem trocar resinas rapidamente, então conversores menores enfrentam crises de liquidez. O mercado de embalagens para cuidados de saúde vê players maiores usando hedge de longo prazo e multi-sourcing para amenizar a volatilidade, enquanto avaliam laminados mono-PP de barreira mais alta que permitem redução de espessura sem arriscar falha de barreira.

Regras Complexas de Descarte de Resíduos Multi-jurisdicionais

O Arizona limita o armazenamento de resíduos médicos a 90 dias, enquanto a Califórnia exige planos completos do berço ao túmulo, empurrando designs de embalagem em direção a cubas de dupla camada resistentes a perfuração que adicionam custo e peso. O 49 CFR 173.197 federal exige ainda contenção secundária rígida e à prova de vazamento durante o transporte. [3]U.S. Department of Transportation, "49 CFR 173.197," ecfr.gov A Stericycle observa que 40 estados americanos adotaram a Regra de Melhorias do Gerador de Resíduos Perigosos em 2024, efetivamente aumentando a sobrecarga de documentação para conversores. O resultado é um mercado de embalagens para cuidados de saúde onde empresas menores devem sobre-projetar embalagens para a jurisdição mais rigorosa, limitando a inovação e aumentando quantidades mínimas de pedido. Recicladores alertam que as atuais leis de rotulagem de risco biológico dificultam esquemas de circuito fechado, apesar de estudos de ciclo de vida mostrarem uma redução de 30% de CO₂ se plásticos médicos forem reciclados mecanicamente em vez de incinerados.

Análise de Segmentos

Por Material: Inovação em Vidro Supera Volume de Plástico

Plásticos continuaram a representar 70,12% da participação do mercado de embalagens para cuidados de saúde em 2024, refletindo eficiência de custo inigualável e janelas flexíveis de processamento. Por outro lado, o vidro está avançando a uma TCAC de 10,42%, impulsionado por biológicos que requerem recipientes com zero vazamento de íons. A planta de USD 371 milhões da SCHOTT Pharma na Carolina do Norte adicionará 401 empregos e expandirá a capacidade de seringas de borossilicato para injetáveis GLP-1, evidenciando confiança de longo prazo em frascos premium. O tamanho do mercado de embalagens para cuidados de saúde para formatos de vidro de alto valor-frascos, cartuchos, seringas-se expandirá conforme terapias de mRNA, edição genética e celulares saem da clínica.

Plásticos avançados mantêm dominância em inaladores, bolsas IV flexíveis e conta-gotas oftálmicos, mas restrições de PFAS em certos revestimentos de fluoropolímero forçam formuladores de resina a desenvolver novas químicas de barreira. Soluções híbridas, como o laminado blister reciclável transparente da TekniPlex, combinam PET com EVOH para atingir alvos de transmissão de vapor de umidade tradicionalmente reservados para folha. Papelão está ganhando terreno em envoltórios secundários graças a mandatos de reciclabilidade da UE, mas sua penetração em camadas primárias de contato com medicamentos permanece limitada. Metais continuam a servir aerossóis pressurizados de entrega de medicamentos, mas a eliminação gradual de propelente em mercados europeus está abrindo espaço em branco para biomateriais à base de algas agora em testes iniciais. Coletivamente, a diversificação de matérias-primas posiciona o mercado de embalagens para cuidados de saúde para uma paisagem nuançada onde a classe terapêutica determina o recipiente de escolha.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Produto: Inovação em Blister Impulsiona Crescimento

Frascos e recipientes mantiveram uma fatia de 40,21% do mercado de embalagens para cuidados de saúde em 2024, mas embalagens blister estão correndo à frente com uma TCAC de 8,67%. O sistema AmSky reciclável da Amcor substitui PVC por HDPE, reduzindo emissões de gases de efeito estufa em 70% ainda mantendo especificações de barreira exigidas para comprimidos anti-hipertensivos sensíveis à umidade. Cartões blister de conformidade apresentando tags NFC agora capturam eventos de ingestão, alimentando painéis de adesão para clínicos. Frascos e ampolas permanecem obrigatórios para APIs liofilizados, embora a plataforma EZ-fill da Stevanato permitiu à Nipro comercializar frascos de vidro D2F prontos para enchimento que cortaram o tempo de troca em 80%.

Cartuchos emparelhados com injetores vestíveis estão pivotando em direção a cânulas de parede fina de 8 mm para lidar com biológicos de alta viscosidade. Bolsas tornaram-se a escolha para kits de diagnóstico direto ao consumidor, permitindo formatos de envio de caixa de correio de baixo perfil. A categoria "outros" está inchando conforme embalagens inteligentes incorporam bolsas dessecantes com sensores RFID que alertam farmacêuticos quando excursões de umidade ocorrem. Em última análise, o mercado de embalagens para cuidados de saúde abraça uma hierarquia de formato onde o papel de cada formato é ditado pela sensibilidade da molécula, regime de dosagem e normas emergentes de cumprimento de e-commerce.

Por Nível de Embalagem: Terciárias Ganham com Foco na Cadeia de Suprimentos

Embalagens primárias capturaram 60,64% do tamanho do mercado de embalagens para cuidados de saúde em 2024 devido à conformidade rigorosa da farmacopeia, mas camadas terciárias postam uma TCAC de 8,13% até 2030, impulsionadas pelo investimento em cadeia fria e serialização. A expansão de USD 180 milhões da Gerresheimer na Geórgia acopla moldagem por injeção com montagem interna de cartões para encurtar janelas de pedido para envio. Transportadores terciários modernos integram materiais de mudança de fase para retenção de temperatura de 120 horas e têm beacons IoT que registram dados de GPS e choque em tempo real.

Cartões secundários servem como o nó de agregação onde identificadores únicos são vinculados ao nível primário. Marcas gravitam em direção a abas QR de descascar e selar que revelam atividade de violação sem facas. Distribuição direta ao paciente, agora comum entre farmácias especializadas, empurra embalagens terciárias a adotar estéticas de caixa de presente para melhorar experiências de desempacotamento para terapias voltadas ao consumidor. A indústria de embalagens para cuidados de saúde aproveita essa tendência para vender kits logísticos de valor agregado agrupados com dados de pista validados, garantindo que biológicos destinados à Coreia atendam limites de 2-8 °C mesmo durante atrasos de voo. Interoperabilidade robusta entre níveis de embalagem protege a integridade dos dados, vital para verificação DSCSA.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Nutracêuticos Capitalizam em Tendências de Bem-estar

Fabricantes farmacêuticos ainda possuem 36,62% da participação do mercado de embalagens para cuidados de saúde, mas o canal nutracêutico e OTC está correndo a uma TCAC de 9,64% conforme gastos em saúde preventiva crescem. Marcas de suplementos dietéticos solicitam ajustes de apelo de prateleira como tintas metálicas e selos micro-gravados, mas ainda devem navegar mandatos de fechamento resistentes a crianças. OEMs de dispositivos médicos, especialmente em monitoramento cardíaco, requerem bandejas estéreis e seguras contra ESD que protegem tanto circuitos quanto revestimentos de biocompatibilidade.

Empresas de saúde domiciliar encomendam bolsas de estoque de múltiplas doses pré-rotuladas para assistentes de voz que lembram idosos de tomar pílulas. Hospitais priorizam barreiras de esterilidade de uso único compatíveis com AAMI TIR22 para composição no ponto de cuidado. A indústria de embalagens para cuidados de saúde assim faz malabarismo com cargas regulatórias divergentes, personalizando tiragens de impressão até códigos QR de nível de lote para tele-farmácia enquanto mantém pilhas de papelada EU MDR para dispositivos classe III. Demandas de usuários finais constantemente amplas garantem oportunidades de longo prazo para conversores capazes de dominar economias de produção de microssegmento.

Análise Geográfica

A América do Norte controlou 36,35% da participação do mercado de embalagens para cuidados de saúde em 2024, apoiada por regras de serialização da FDA que compelem equipamentos de codificação de alta margem. Turbulência na cadeia de suprimentos persiste; 80% dos provedores esperam que escassez se intensifique, adicionando até USD 3,5 milhões em custos anuais para sistemas de médio porte. A construção de capacidade doméstica de USD 2,5 bilhões da BD ressalta uma lógica de relocação que protege o mercado de embalagens para cuidados de saúde de interrupções comerciais. No entanto, tarifas sobre dispositivos médicos agora atingindo 25% incentivam conversores a buscar ferramentas de fonte dupla do México e Canadá.

A Ásia-Pacífico é a região de crescimento mais rápido, traçando uma TCAC de 9,32% nas costas da expansão de genéricos e financiamento de saúde pública na Índia, China e ASEAN. A aquisição da Phoenix Flexibles pela Amcor dobrou sua capacidade de laminação de sala limpa na Índia, demonstrando compromisso em localizar fornecimento. A exposição Health 2025 do Japão destacou embalagens de medicina regenerativa que demandam frascos validados criogenicamente. TOPPAN e DNP exibiram embalagens estéreis baseadas em fibra, sinalizando uma inclinação regional em direção a materiais circulares.

A Europa mantém forte throughput apesar do agito regulatório. O próximo mandato de reciclabilidade desafia folhas multicamada legadas, mas impulsiona financiamento de P&D para camadas de barreira de base biológica. A Alemanha captura participação desproporcional da produção de seringas de vidro, mas restrições de capacidade estimulam investimentos na Espanha e República Tcheca. Oriente Médio e África continuam a expandir plantas básicas de medicamentos genéricos na Arábia Saudita e Egito, abrindo demanda greenfield para filmes de grau GMP. A América do Sul posta crescimento de um dígito médio; a ANVISA do Brasil introduziu e-bulas que reduzem o tamanho do cartão, cortando custos logísticos. Coletivamente essas dinâmicas ampliam o tamanho do mercado de embalagens para cuidados de saúde em todos os continentes enquanto diversificam o portfólio de risco para conversores multinacionais.

Panorama Competitivo

O mercado de embalagens para cuidados de saúde permanece fragmentado. Grandes players globais perseguem uma estratégia de três pontas: escalar capacidade, entrar em nichos de embalagens inteligentes e garantir credenciais de sustentabilidade. A aquisição da Bormioli pela Gerresheimer adiciona linhas de vidro e elastômero italianas à sua pegada, elevando-a ao segundo maior player de seringas estéreis. A aliança da SCHOTT Pharma com a Stevanato expande opções de seringas poliméricas, protegendo contra escassez de vidro. A fusão planejada de ações da Amcor com a Berry Global criaria uma entidade de receita de USD 25 bilhões, desencadeando uma possível onda de concessões antitruste em filmes flexíveis.

Entrantes digitais se diferenciam incorporando tags NFC e chips IoT; o frasco de comprimidos Gx Cap da Gerresheimer transmite dados de adesão para painéis de ensaios clínicos. O serviço integrado de embalagem e envio criogênico da Thermo Fisher Scientific adiciona outra camada de competição conforme CROs agrupam logística sob contratos únicos. Mensagens de sustentabilidade agora são uma credencial: SGD Pharma obteve status Gold EcoVadis, ajudando a ganhar licitações biofarmacêuticas que pontuam fatores ambientais. Expertise em cibersegurança também pesa muito; Schreiner MediPharm oferece chips criptográficos compatíveis com IEC 62443, tranquilizando equipes de TI hospitalares receosas de ameaças de ransomware. Dinâmicas competitivas, portanto, dependem menos do preço unitário e mais de rastreabilidade digital, sistemas de qualidade e divulgações ESG, com empresas de nível médio esperadas para consolidar ou formar alianças para sobreviver.

Líderes da Indústria de Embalagens para Cuidados de Saúde

-

Gerresheimer AG

-

West Pharmaceutical Services Inc.

-

Schott AG

-

Stölzle-Oberglas GmbH

-

SGD SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: BD reportou USD 5,3 bilhões de receita do Q2 FY 2025 e se comprometeu com USD 2,5 bilhões para expandir a fabricação nos EUA ao longo de cinco anos.

- Abril de 2025: West Pharmaceutical Services elevou a orientação de EPS 2025 para USD 6,15-6,35 após receita do Q1 de USD 698 milhões.

- Março de 2025: SCHOTT Pharma revelou uma planta de seringas de USD 371 milhões na Carolina do Norte, adicionando 401 empregos.

- Janeiro de 2025: Gerresheimer investiu USD 180 milhões para ampliar sua fábrica de sistemas médicos de Peachtree City, adicionando 18.000 m² de espaço de sala limpa.

Escopo do Relatório Global do Mercado de Embalagens para Cuidados de Saúde

O escopo do estudo caracteriza o mercado de embalagens para cuidados de saúde baseado no tipo de produto, incluindo frascos e recipientes, potes, frascos e ampolas, e bolsas feitas de matérias-primas como plástico, vidro, papel ou metal atendendo à demanda para aplicações farmacêuticas e de dispositivos médicos em diferentes regiões. A pesquisa também examina influenciadores de crescimento subjacentes e fornecedores significativos da indústria, que ajudam a apoiar estimativas de mercado e taxas de crescimento ao longo do período antecipado. As estimativas e projeções de mercado são baseadas nos fatores do ano base e chegam a abordagens top-down e bottom-up.

O mercado de embalagens para cuidados de saúde é segmentado por material (plástico, vidro e outros tipos de material (papel e metal)), tipo de produto (frascos e recipientes, frascos e ampolas, cartuchos e seringas pré-preenchidas, bolsas e sacos, embalagens blister, tubos, caixas de papelão, tampas e fechamentos, rótulos e outros tipos de produto), vertical do usuário final (farmacêutico e dispositivos médicos), e geografia (América do Norte (Estados Unidos e Canadá), Europa (Reino Unido, Alemanha, Espanha, Itália e Resto da Europa), Ásia-Pacífico (China, Japão, Índia, Austrália e Nova Zelândia, e Resto da Ásia-Pacífico), América Latina (México, Brasil e Resto da América Latina), e Oriente Médio e África (África do Sul, Arábia Saudita, Emirados Árabes Unidos e Resto do Oriente Médio e África)). Os tamanhos e previsões de mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Vidro |

| Plásticos |

| Papel e Papelão |

| Metais e Folhas |

| Frascos e Recipientes |

| Frascos e Ampolas |

| Cartuchos e Seringas Pré-preenchidas |

| Embalagens Blister |

| Bolsas e Sacos |

| Outro Tipo de Produto |

| Embalagem Primária |

| Embalagem Secundária |

| Embalagem Terciária |

| Fabricação Farmacêutica |

| OEMs de Dispositivos Médicos |

| Nutracêuticos e OTC |

| Provedores de Cuidados de Saúde Domiciliares |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Egito | ||

| Resto da África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Por Material | Vidro | ||

| Plásticos | |||

| Papel e Papelão | |||

| Metais e Folhas | |||

| Por Tipo de Produto | Frascos e Recipientes | ||

| Frascos e Ampolas | |||

| Cartuchos e Seringas Pré-preenchidas | |||

| Embalagens Blister | |||

| Bolsas e Sacos | |||

| Outro Tipo de Produto | |||

| Por Nível de Embalagem | Embalagem Primária | ||

| Embalagem Secundária | |||

| Embalagem Terciária | |||

| Por Usuário Final | Fabricação Farmacêutica | ||

| OEMs de Dispositivos Médicos | |||

| Nutracêuticos e OTC | |||

| Provedores de Cuidados de Saúde Domiciliares | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Austrália e Nova Zelândia | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Egito | |||

| Resto da África | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de embalagens para cuidados de saúde?

O mercado de embalagens para cuidados de saúde está em USD 161,57 bilhões em 2025 e está projetado para atingir USD 219,23 bilhões até 2030.

Qual material domina as embalagens para cuidados de saúde?

Plásticos detêm 70,12% de participação de mercado, embora formatos de vidro estejam se expandindo mais rapidamente a uma TCAC de 10,42% até 2030.

Por que embalagens blister estão crescendo mais rápido que frascos?

Embalagens blister oferecem precisão de dose unitária, evidência de violação mais forte e integração perfeita com códigos de serialização, impulsionando sua TCAC de 8,67% até 2030.

Qual região é o mercado de crescimento mais rápido para embalagens para cuidados de saúde?

Ásia-Pacífico lidera com uma TCAC de 9,32%, impulsionada pelo crescimento da fabricação de medicamentos genéricos e investimentos governamentais em saúde.

Como regulamentações de sustentabilidade estão influenciando o design de embalagens?

Mandatos da UE e Califórnia exigem embalagens recicláveis ou de alto conteúdo reciclado até 2030-2032, levando proprietários de marcas a adotar laminados mono-material e barreiras baseadas em fibra.

Que tecnologias estão moldando embalagens inteligentes para cuidados de saúde?

Rótulos RFID/NFC integrados, sensores de temperatura em tempo real e painéis de software que rastreiam adesão e condições de trânsito estão se tornando características mainstream.

Página atualizada pela última vez em: