Análise do mercado de graxas

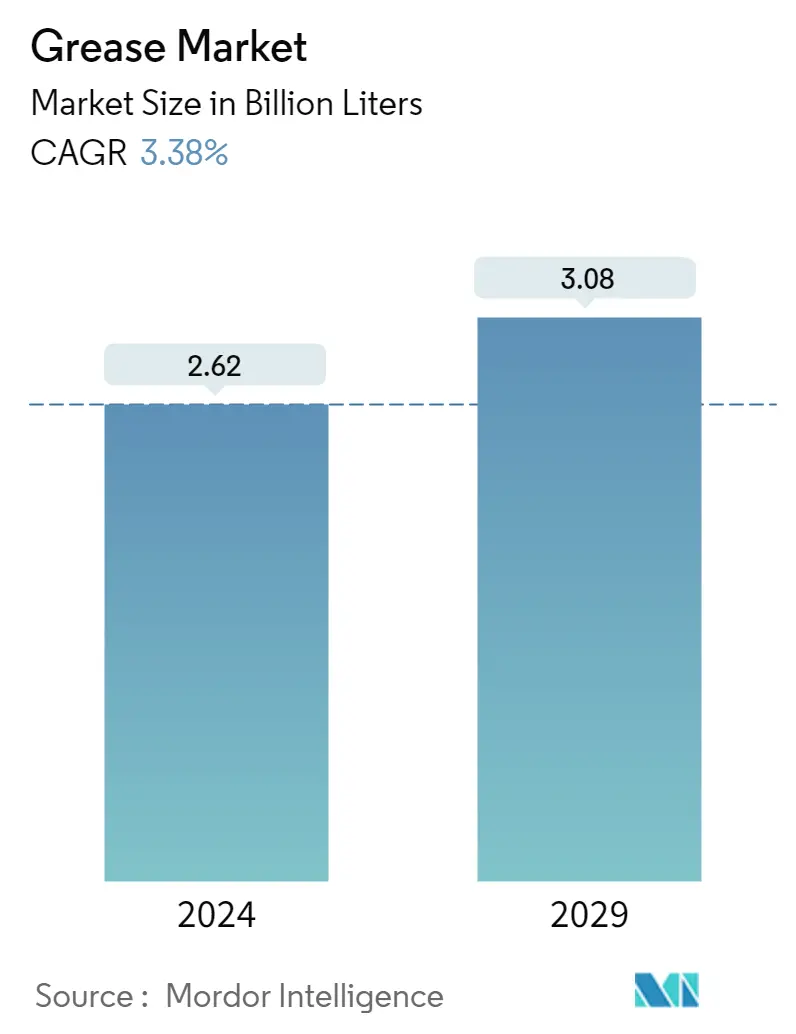

O tamanho do mercado de graxas é estimado em 2,62 bilhões de litros em 2024, e deverá atingir 3,08 bilhões de litros até 2029, crescendo a um CAGR de 3,38% durante o período de previsão (2024-2029).

- As principais indústrias consumidoras de gordura, como a automotiva, de processamento industrial (principalmente siderúrgicas), aeroespacial e de alimentos e bebidas, foram fortemente afetadas pela COVID-19. A pandemia levou a graves perturbações na cadeia de abastecimento, o que, por sua vez, atenuou os volumes comerciais entre muitos países.

- No curto prazo, fatores como o crescente setor industrial na Ásia-Pacífico e a crescente adoção de graxas de alto desempenho nas indústrias de energia eólica e de veículos elétricos provavelmente impulsionarão o crescimento do mercado.

- As regulamentações ambientais em todos os países relativas ao uso de graxa provavelmente desacelerarão o mercado.

- Os avanços tecnológicos e as inovações de produtos, e o uso crescente de graxas de poliureia são as oportunidades que provavelmente impulsionarão o mercado no futuro.

Tendências do mercado de graxas

Transporte automotivo e outros para dominar o mercado

- A demanda do setor automotivo contribui significativamente para o mercado de graxas. Espera-se que os crescentes mercados OEM e RMO na indústria automotiva tenham um impacto direto na demanda por graxas durante o período de previsão.

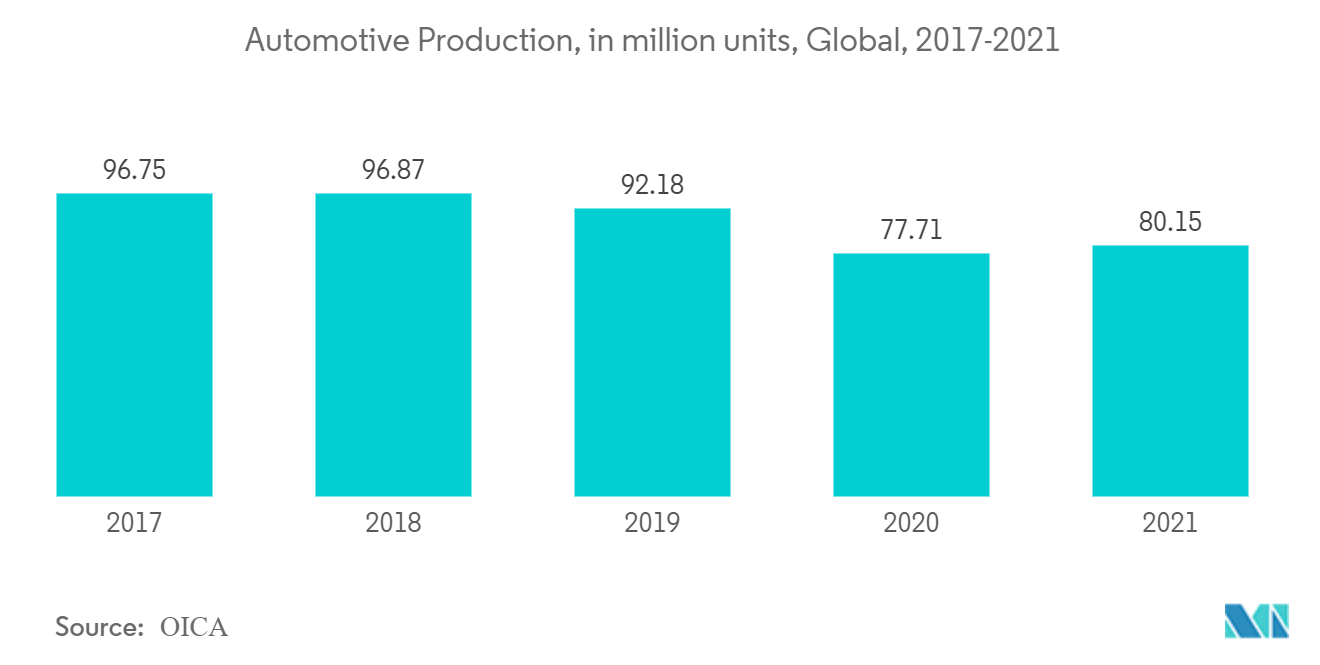

- De acordo com a Organização Internacional de Fabricantes de Veículos Automotores (OICA), a produção automotiva em 2021 aumentou 3%, com 80,15 milhões de veículos em comparação com 2020. A Ásia-Pacífico, o maior centro de fabricação automotiva, testemunhou um aumento geral de cerca de 6% em 2021.

- A China foi o maior produtor de veículos automóveis, com 26 milhões de unidades em 2021, um aumento de 3% em relação a 2020. Por outro lado, o sector automóvel indiano registou um imenso crescimento, com uma produção de 4,4 milhões de veículos em 2021, um aumento de 30%. de 2020.

- A crescente aplicação de baterias no setor automotivo levou a um aumento na produção de veículos elétricos. Em 2021, a Noruega tinha a maior percentagem de veículos elétricos na sua frota.

- Nas próximas duas décadas, espera-se que o aumento do volume de passageiros exija a compra de 44.040 novos jactos (no valor de 6,8 biliões de dólares). A frota comercial global deverá atingir 50.660 aviões até 2038, incluindo aviões e jatos totalmente novos que permanecerão em serviço.

- De acordo com a Boeing, o mercado de aviões comerciais valerá 3,1 biliões de dólares até 2028, à medida que os operadores substituírem os jactos mais antigos por designs mais eficientes em termos de combustível e desenvolverem as suas frotas para facilitar o aumento constante das viagens aéreas nos mercados desenvolvidos e emergentes.

- Portanto, todos os fatores mencionados acima provavelmente impulsionarão o consumo de graxa durante o período de previsão.

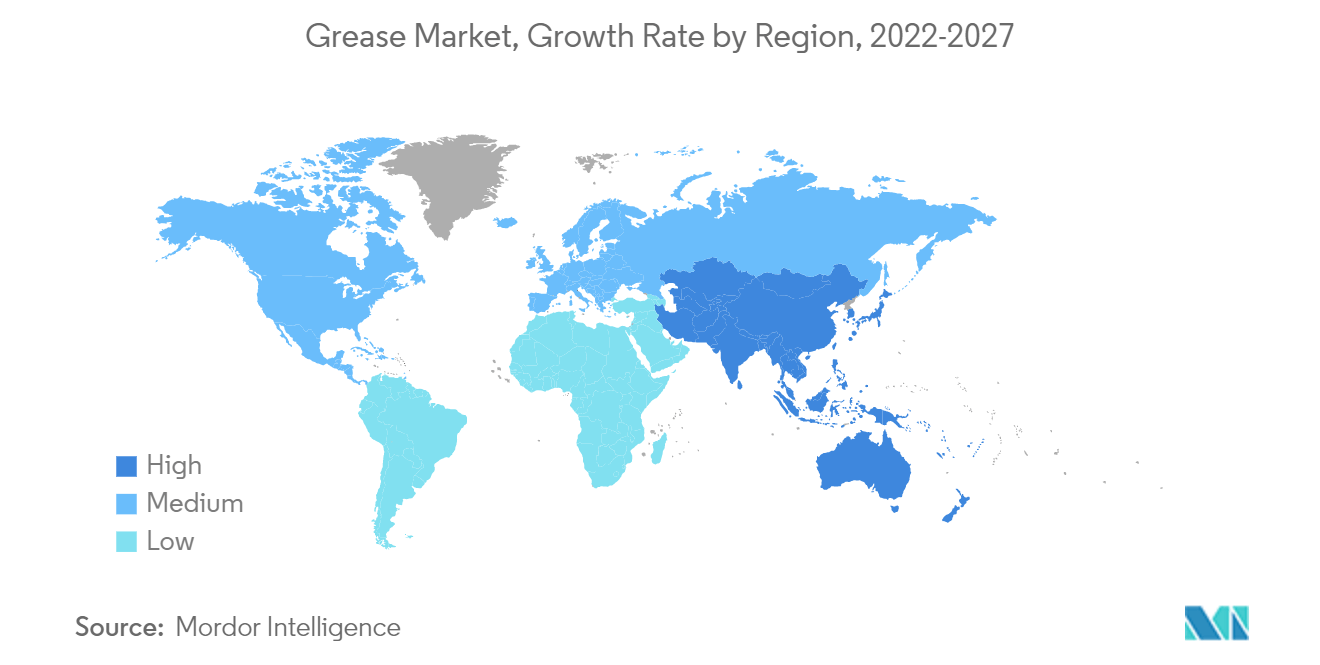

Ásia-Pacífico dominará o mercado

- A Ásia-Pacífico é o principal mercado no consumo de graxa, seguida pela América do Norte e Europa. Espera-se que China, Índia e Indonésia sejam os principais países que testemunham uma forte demanda pelo consumo de graxa durante o período de previsão.

- A China é o maior consumidor de lubrificantes e graxas no cenário atual. As vastas actividades fabris pertencentes a diferentes sectores e o rápido crescimento nos sectores industrial e automóvel levaram o país a posicionar-se entre os principais consumidores e produtores de gorduras no cenário global.

- O Ministério da Indústria e Tecnologia da Informação (MIIT) da China informou que, em 2021, os lucros totais da indústria alimentar na China foram de CNY 618,71 mil milhões (~ 87,41 mil milhões de dólares). É provável que a indústria cresça com a crescente demanda por alimentos processados e embalados no país.

- De acordo com a OICA e a Sociedade dos Fabricantes de Automóveis Indianos (SIAM), a produção total de automóveis em 2021 foi de 4.399.112 unidades, um aumento de 30% em relação ao ano anterior.

- Espera-se que as pequenas e médias empresas do setor químico doméstico indiano apresentem um crescimento de receitas de 18-23% em 2022, de acordo com os relatórios do IBEF. Em novembro de 2021, a Indian Oil Corporation (IOCL) anunciou planos de investir INR 3.681 crore (~US$ 495,22 milhões) para estabelecer a primeira unidade de anidrido maleico em megaescala da Índia para a fabricação de especialidades químicas de alto valor em sua refinaria Panipat em Haryana.

- Na Indonésia, de acordo com os relatórios da Gaikindo AAF, a produção automóvel representou um crescimento de 63% em 2021 em comparação com os números de 2020. A produção total em 2021 foi de 1.121.967 unidades. A produção provavelmente aumentará com a crescente demanda das indústrias de consumo final.

- Os fatores mencionados acima provavelmente aumentarão a demanda por graxa nas indústrias de aplicação na Ásia-Pacífico.

Visão geral da indústria de graxas

O mercado de graxas é fragmentado por natureza. Alguns dos principais players do mercado incluem Shell PLC, Exxon Mobil Corporation, BP PLC (Castrol), FUCHS e Axel Christiernsson.

Líderes do mercado de graxas

-

Shell Plc

-

Exxon Mobil Corporation

-

BP Plc (Castrol)

-

FUCHS

-

Axel Christiernsson

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de graxas

- Em março de 2022 Axel Christiernsson International AB lançou o AXELLENCE 752 EPEF, um lubrificante ambientalmente aceitável que recebeu a aprovação do rótulo ecológico da UE para aplicações de perda acidental e parcial. Esta é a primeira graxa de complexo de lítio a obter tal certificação.

- Em junho de 2021 O Grupo Fuchs adquiriu o negócio de lubrificantes da Gleitmo Technik AB, Suécia. A aquisição resultará na integração da Gleitmo como subsidiária da Fuchs, com o novo nome Fuchs Lubricants Sweden AB.

- Em fevereiro de 2021 O Grupo Fuchs adquiriu uma participação de 70% no negócio de lubrificantes da STD S Co. Ltd, um distribuidor com sede no Vietnã, ajudando a Fuchs a oferecer aos seus clientes lubrificantes industriais, automotivos, de mineração e especiais de uma única fonte.

Segmentação da indústria de graxas

A graxa é um lubrificante sólido ou semissólido formado como uma dispersão de agentes espessantes em um lubrificante líquido. A graxa geralmente consiste em um sabão emulsionado com óleo mineral ou vegetal. O mercado de graxas é segmentado por espessantes (à base de lítio, à base de cálcio, à base de alumínio, poliureia e outros espessantes), indústria de usuários finais (geração de energia, transporte automotivo e outros, equipamentos pesados, alimentos e bebidas, metalurgia e metalurgia , fabricação de produtos químicos e outras indústrias de usuários finais) e geografia (Ásia-Pacífico, América do Norte, Europa, América do Sul, Oriente Médio e África). O relatório também abrange o tamanho do mercado e as previsões para o mercado de graxas em 32 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (milhões de litros).

| Espessantes | À base de lítio | ||

| À base de cálcio | |||

| À base de alumínio | |||

| Poliureia | |||

| Outros espessantes | |||

| Indústria do usuário final | Geração de energia | ||

| Automotivo e outros transportes | |||

| Equipamento pesado | |||

| Alimentos e Bebidas | |||

| Metalurgia e Metalurgia | |||

| Fabricação Química | |||

| Outras indústrias de usuários finais | |||

| Geografia | Ásia-Pacífico | China | |

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Filipinas | |||

| Indonésia | |||

| Malásia | |||

| Tailândia | |||

| Vietnã | |||

| Resto da Ásia-Pacífico | |||

| América do Norte | Estados Unidos | ||

| Canadá | |||

| México | |||

| Resto da América do Norte | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| Itália | |||

| França | |||

| Rússia | |||

| Espanha | |||

| Resto da Europa | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Colômbia | |||

| Chile | |||

| Resto da América do Sul | |||

| Médio Oriente | Arábia Saudita | ||

| Irã | |||

| Peru | |||

| Emirados Árabes Unidos | |||

| Catar | |||

| Resto do Oriente Médio | |||

| África | Egito | ||

| África do Sul | |||

| Nigéria | |||

| Argélia | |||

| Marrocos | |||

| Resto da África | |||

Perguntas frequentes sobre pesquisa de mercado de graxa

Qual é o tamanho do mercado de graxas?

O tamanho do mercado de graxas deverá atingir 2,62 bilhões de litros em 2024 e crescer a um CAGR de 3,38% para atingir 3,08 bilhões de litros até 2029.

Qual é o tamanho atual do mercado de graxa?

Em 2024, o tamanho do mercado de graxas deverá atingir 2,62 bilhões de litros.

Quem são os principais atores do mercado de graxa?

Shell Plc, Exxon Mobil Corporation, BP Plc (Castrol), FUCHS, Axel Christiernsson são as principais empresas que operam no mercado de graxas.

Qual é a região que mais cresce no Mercado de Graxas?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no Mercado de Graxas?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Graxas.

Que anos esse mercado de graxa cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de graxas foi estimado em 2,53 bilhões de litros. O relatório abrange o tamanho histórico do mercado de graxa para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de graxa para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Lubricants and Fuel Additives Reports

Popular Chemicals & Materials Reports

Relatório da Indústria de Graxas

Estatísticas para a participação de mercado de graxa em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de graxa inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.