| Período de Estudo | 2019 - 2029 |

| Volume do Mercado (2024) | 4.75 kilotons |

| Volume do Mercado (2029) | 6.78 kilotons |

| CAGR | 7.38 % |

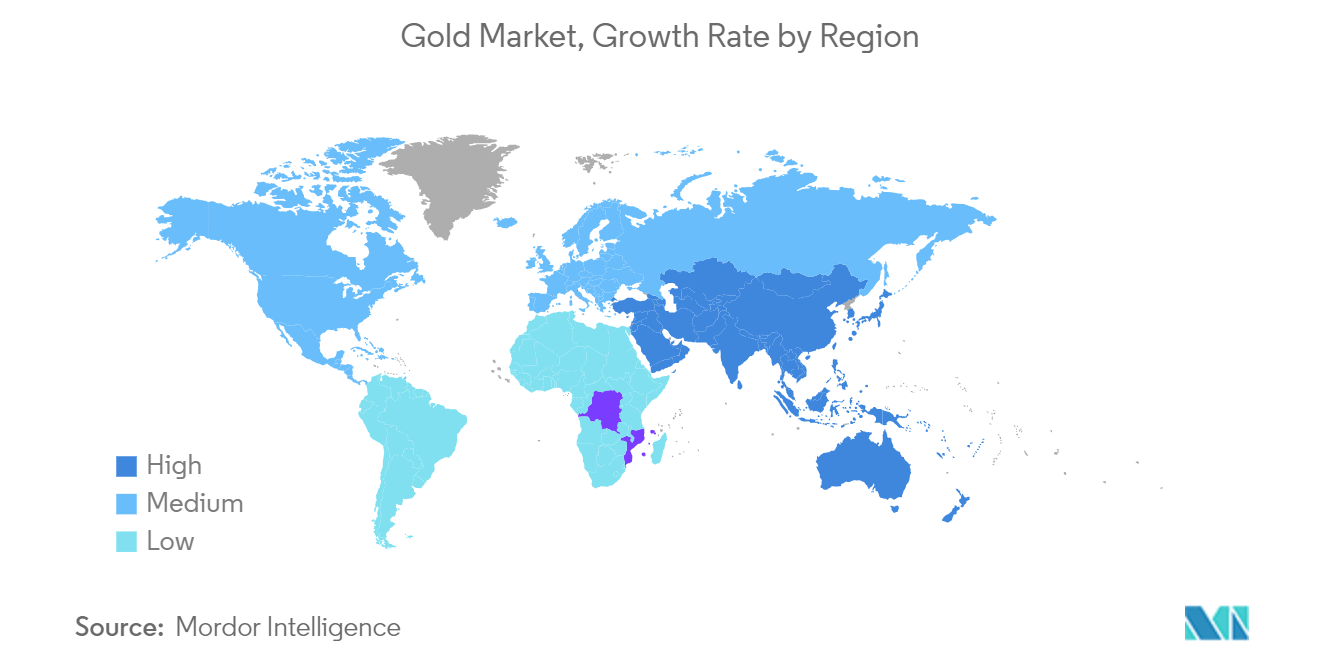

| Mercado de Crescimento Mais Rápido | Europa |

| Maior Mercado | Ásia-Pacífico |

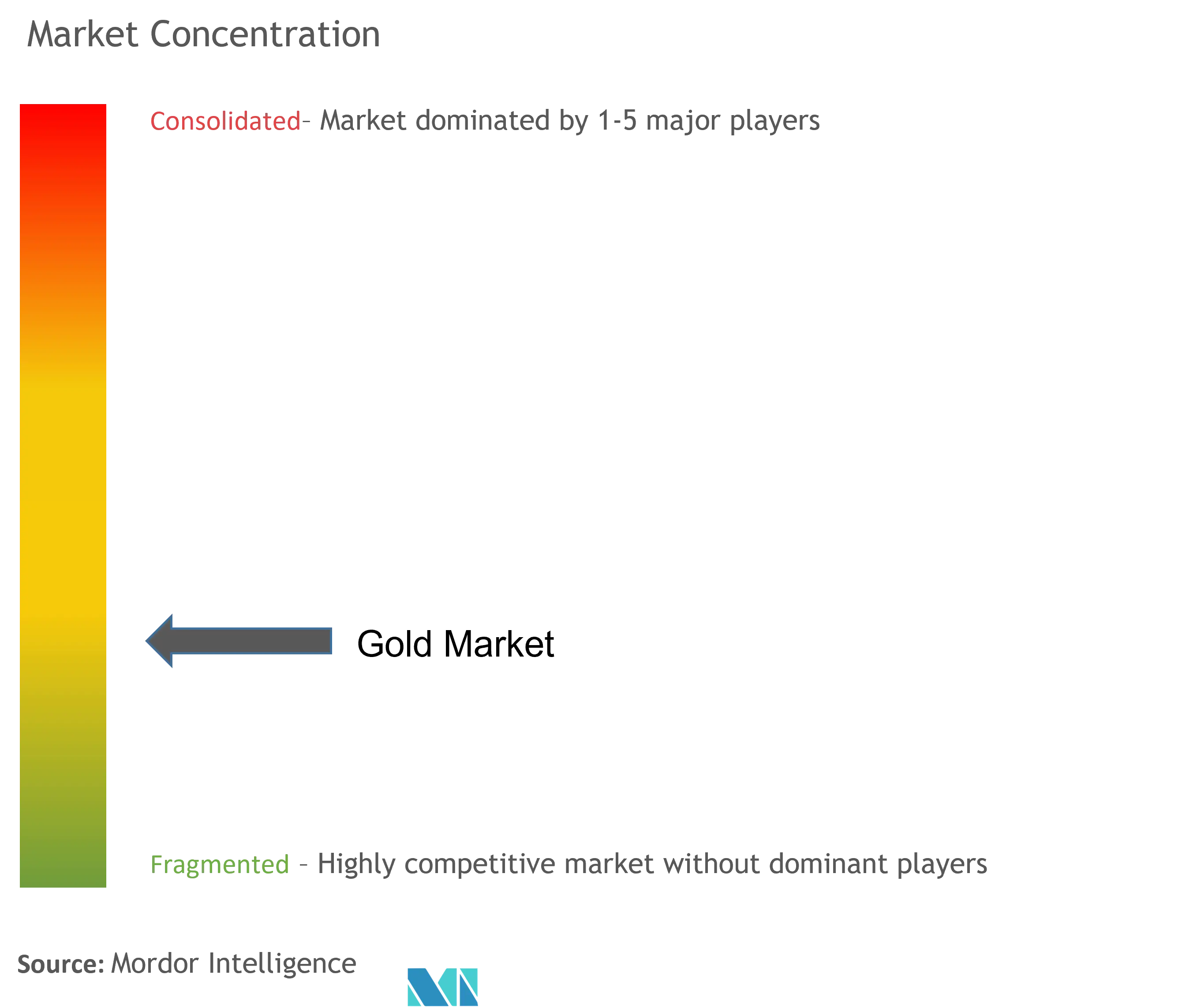

| Concentração do Mercado | Média |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do Mercado do Ouro

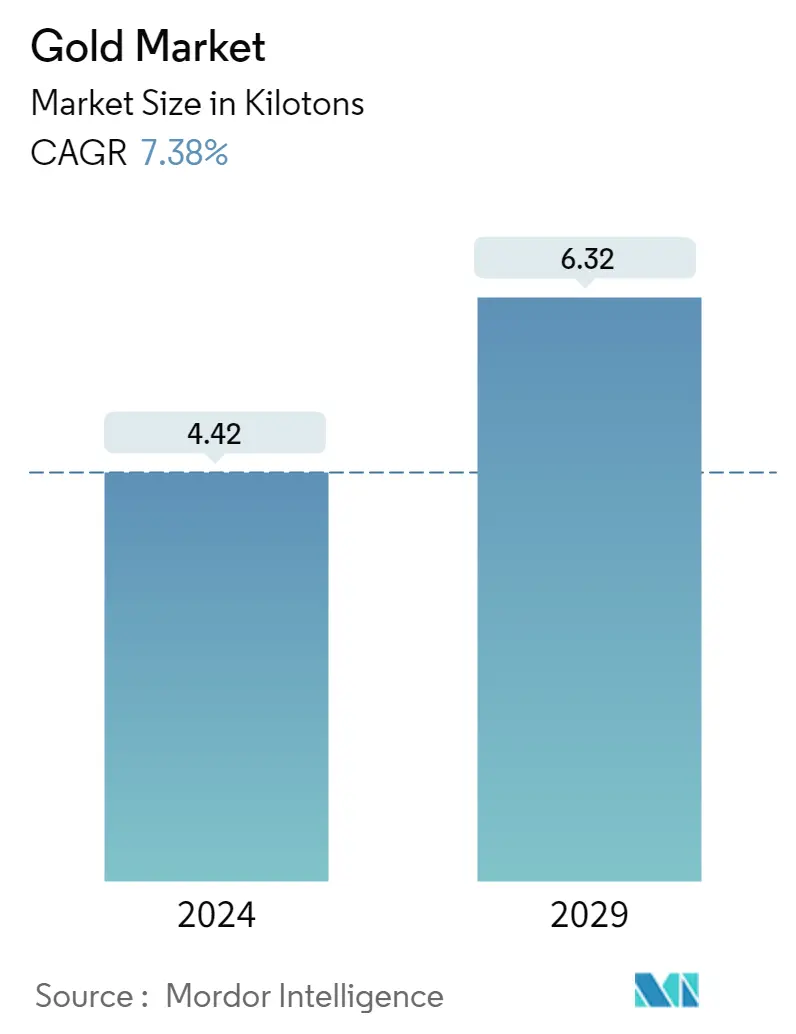

O tamanho do mercado Ouro é estimado em 4,42 quilotoneladas em 2024 e deve atingir 6,32 quilotoneladas em 2029, crescendo a um CAGR de 7,38% durante o período de previsão (2024-2029).

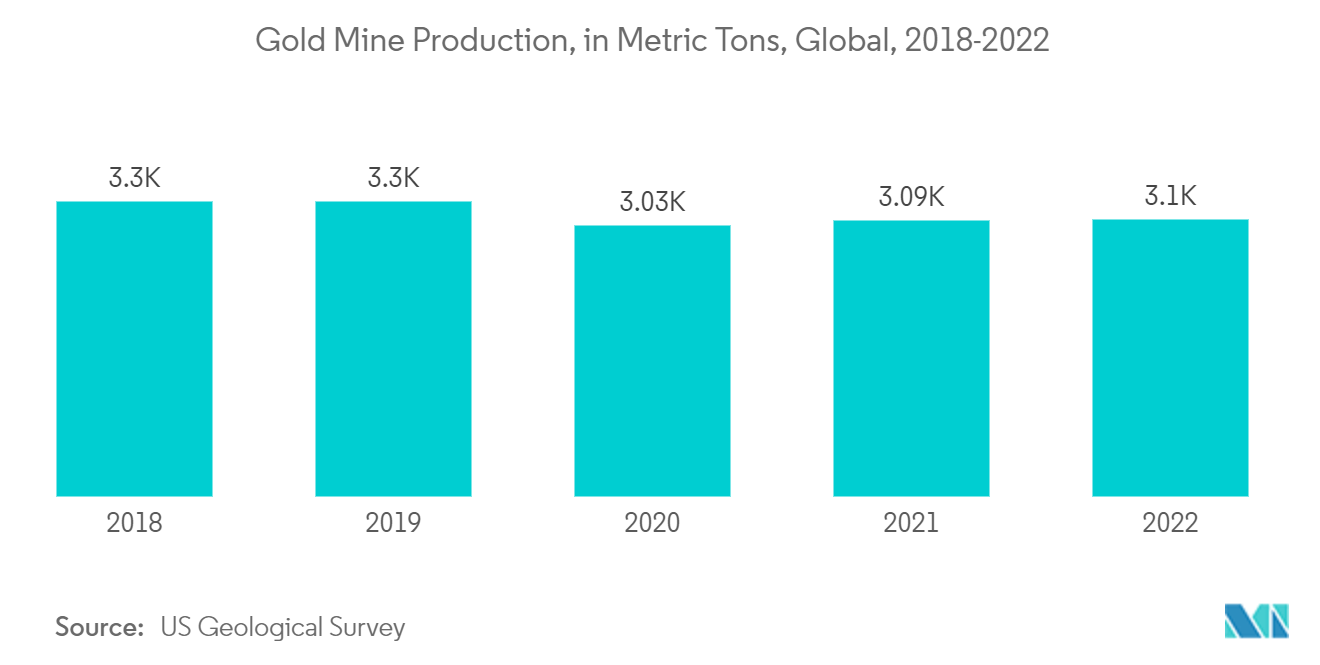

A pandemia da COVID-19 afetou negativamente diversos setores em 2020. O lockdown na maioria das regiões causou interrupções nas atividades de mineração e processamento, e as restrições no transporte de cargas perturbaram a cadeia de suprimentos. No entanto, as condições começaram a se recuperar em 2021, restaurando a trajetória de crescimento do mercado.

O principal fator que impulsiona o mercado é a demanda por ouro na forma de joias, tecnologia e economia de longo prazo. Isso é especialmente verdadeiro em países em desenvolvimento, onde o ouro é frequentemente utilizado como um item de luxo e uma forma de preservar a riqueza.

No entanto, espera-se que fatores como o declínio dos teores de minério, desafios técnicos e greves impeçam a expansão do mercado global de ouro.

No entanto, o setor de mercado de casamentos na China e na Índia é projetado para dar várias oportunidades de crescimento para o segmento de mercado de ouro no futuro.

A região Ásia-Pacífico dominou o mercado globalmente, com o maior consumo vindo de países como China e Índia, e espera-se que isso permaneça o mesmo no futuro.

Tendências do Mercado do Ouro

Segmento de joias dominará a demanda

- O ouro é usado em uma variedade de aplicações, incluindo joias, eletrônicos, moedas, medalhas, arte, odontologia, medicina e sistemas monetários. O ouro é adequado para essas aplicações devido a propriedades como condutividade, resistência à corrosão, biocompatibilidade e maleabilidade. Certos problemas médicos, como câncer e artrite, também podem ser tratados com ouro, adotando isótopos radioativos ou sais de ouro.

- O ouro é extraído de depósitos de lodos por perfuração, detonação ou escavação da rocha circundante. Depósitos de lodos são tipicamente encontrados no subsolo. Os mineiros mineram no subsolo, cavando túneis através da terra seguindo a veia. Os técnicos então usam picaretas e pequenos explosivos para extrair o minério de ouro da rocha circundante.

- Normalmente, antes da lixiviação da pilha, o minério de ouro é triturado e aglomerado. É necessário um processamento adicional para extrair o teor de ouro de minérios de alto grau e minérios resistentes à lixiviação de cianeto em tamanhos de partículas grossas. Antes da cianetação, métodos de processamento como moagem, concentração, torrefação e oxidação por pressão podem ser usados.

- Durante o período de previsão, o setor de joias provavelmente terá a maior participação no mercado de ouro. O ouro não mancha, enferruja ou corrói. É o metal mais significativo na fabricação de joias devido às suas excelentes características e brilho. Como o ouro é muito macio para o uso diário, ele é ligado a uma combinação de metal para torná-lo mais resistente para que possa ser usado para joias.

- Inúmeras outras variedades de ouro são usadas para produzir as joias. O ouro está disponível em uma variedade de tonalidades, quilates e revestimentos, cada um com seu próprio conjunto de qualidades. No mercado, existem cerca de 15 variedades distintas de ouro disponíveis, incluindo ouro amarelo, ouro branco, ouro rosa e outros.

- Além disso, de acordo com o WGC, no terceiro trimestre de 2022, a demanda por ouro para aplicações em joias foi estimada em 581,7 toneladas. Esse foi o propósito mais popular naquele trimestre, à frente de investimentos, tecnologia e bancos centrais.

- No geral, a demanda por joias de ouro provavelmente continuará desempenhando um papel fundamental na condução da demanda global pelo mercado de ouro durante o período de previsão.

Região Ásia-Pacífico dominará o mercado

- A Ásia-Pacífico é um dos maiores produtores de ouro, impulsionado pela China e Austrália. A China tem a maior participação de mercado e também será o principal usuário de ouro durante o período de previsão.

- De acordo com o Serviço Geológico dos EUA, em 2022, as minas de ouro na China produziram mais ouro na região da Ásia-Pacífico. Austrália, Uzbequistão e Indonésia foram os outros principais produtores da região, com 320 toneladas, 100 toneladas e 70 toneladas mineradas em 2022, respectivamente.

- De acordo com o Conselho Mundial do Ouro, a produção de minas na China aumentou 13% em 2022, para 374 toneladas, à medida que a mineração na província de Shandong voltou ao normal, após as paralisações de segurança generalizadas durante a maior parte de 2021.

- Em termos regionais, a produção de minas na Ásia-Pacífico teve o maior aumento em 2022, com um aumento de 11 toneladas em comparação com 2021, impulsionada pela recuperação da produção da China.

- A Índia liderou o mercado de reciclagem de ouro em 2022, com aumentos acentuados na oferta de reciclagem. A região do sul da Ásia, com a Índia sendo o maior mercado, viu a oferta de reciclagem aumentar quase 40% ano a ano e cerca de 60% trimestre a trimestre.

- Um número maior de dias de casamento auspiciosos no país em 2023 (67 dias) em comparação com 2022 (55 dias) também aumentará a demanda por joias de ouro.

- No mundo financeiro, o ouro é o metal precioso mais popular. De acordo com o WGC, entre janeiro de 1971 e dezembro de 2022, o ouro teve um retorno médio anual de 7,78%, ficando atrás apenas das commodities, que tiveram um retorno médio anual de 8,3%. A taxa de retorno dos investimentos em ouro variou muito de 2002 a 2022, mas proporcionou retornos positivos na maioria dos anos estudados. Em 2022, o retorno do ouro como investimento ficou em torno de 0,44%. Muitas pessoas estão procurando investir em ouro como uma proteção contra os mercados de ações, o que aumentará sua demanda.

- Portanto, todos esses fatores mencionados acima são projetados para contribuir para impulsionar a demanda pelo mercado de ouro na região Ásia-Pacífico durante o período de previsão.

Visão Geral da Indústria do Ouro

O mercado de ouro é parcialmente fragmentado, com a presença de alguns players de grande porte e um grande número de pequenos players operando no mercado. Os principais participantes do mercado estudado (não em nenhuma ordem específica) incluem Newmont Corporation, Barrick Gold Corporation, FRANCO-NEVADA CORPORATION, PJSC Polyus e Agnico Eagle Mines Limited, entre outros.

Líderes do Mercado de Ouro

-

Agnico Eagle Mines Limited

-

FRANCO-NEVADA CORPORATION

-

Newmont Corporation

-

PJSC Polyus

-

Barrick Gold Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Ouro

- Março de 2023 A Pan American Silver Corporation adquiriu todas as ações ordinárias emitidas e em circulação da Yamana Gold Inc., como parte do acordo, que inclui suas minas e aumentou as operações geográficas da empresa na América Latina.

- Fevereiro de 2023 A Barrick Gold, a segunda maior produtora de ouro do mundo, anunciou um aumento de 10% nas reservas minerais de ouro prováveis e prováveis atribuíveis para 76 milhões de onças líquidas de esgotamento em 2022, mantendo as reservas atuais.

Segmentação da Indústria do Ouro

O ouro tem o símbolo químico Au (da palavra latina aurum) e o número atômico 79. Como resultado, é um dos elementos de maior número atômico encontrados na natureza. Em seu estado puro, é um metal brilhante, um pouco amarelo-alaranjado, denso, macio, maleável e dúctil. Tradicionalmente, o ouro tem sido usado para fazer moedas, barras e joias, mas recentemente, tem sido usado em uma variedade de aplicações, incluindo odontologia, eletrônica e aeroespacial.

O mercado ouro é segmentado por tipo, aplicação e geografia. Por tipo, o mercado é segmentado em ouro ligado e ouro em camadas. Por aplicação, o mercado é segmentado em joias, eletrônicos, prêmios, símbolos de status e outras aplicações (odontologia e aeroespacial). O relatório também cobre o tamanho do mercado e as previsões para o mercado ouro em 15 países nas regiões estudadas.

Para cada segmento, o dimensionamento do mercado e as previsões foram feitos com base no volume (toneladas).

| Por tipo | Ouro Ligado | |||

| Ouro em camadas | ||||

| Aplicativo | Jóias | |||

| Eletrônicos | ||||

| Prêmios e símbolos de status | ||||

| Outras Aplicações (Odontologia, Aeroespacial, etc.) | ||||

| Geografia | Análise de Produção | Estados Unidos | ||

| Austrália | ||||

| Brasil | ||||

| Burkina Faso | ||||

| Canadá | ||||

| China | ||||

| Colômbia | ||||

| Gana | ||||

| Indonésia | ||||

| Cazaquistão | ||||

| Eles tinham | ||||

| México | ||||

| Papua Nova Guiné | ||||

| Peru | ||||

| Rússia | ||||

| África do Sul | ||||

| Sudão | ||||

| Tanzânia | ||||

| Uzbequistão | ||||

| Outros países | ||||

| Análise de Consumo | Ásia-Pacífico | China | ||

| Índia | ||||

| Japão | ||||

| Coreia do Sul | ||||

| Resto da Ásia-Pacífico | ||||

| América do Norte | Estados Unidos | |||

| Canadá | ||||

| México | ||||

| Europa | Alemanha | |||

| Reino Unido | ||||

| Itália | ||||

| França | ||||

| Resto da Europa | ||||

| América do Sul | Brasil | |||

| Argentina | ||||

| Resto da América do Sul | ||||

| Oriente Médio e África | Arábia Saudita | |||

| África do Sul | ||||

| Resto do Médio Oriente e África | ||||

Perguntas frequentes sobre GoldMarket Research

Qual é o tamanho do Mercado de Ouro?

O tamanho do mercado Ouro deve atingir 4,42 quilotoneladas em 2024 e crescer a um CAGR de 7,38% para atingir 6,32 quilotoneladas em 2029.

Qual é o tamanho atual do mercado Ouro?

Em 2024, o tamanho do mercado de ouro deve chegar a 4,42 quilotoneladas.

Quem são os chave players no mercado Ouro?

Agnico Eagle Mines Limited, FRANCO-NEVADA CORPORATION, Newmont Corporation, PJSC Polyus, Barrick Gold Corporation são as principais empresas que operam no mercado de ouro.

Qual é a região que mais cresce no mercado Ouro?

Estima-se que a Europa cresça no CAGR mais alto durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de ouro?

Em 2024, a Ásia-Pacífico responde pela maior participação de mercado no mercado de ouro.

Que anos este mercado Ouro cobre e qual foi o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de ouro foi estimado em 4,12 quilotoneladas. O relatório cobre o tamanho histórico do mercado Ouro por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Ouro para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

Relatório GoldIndustry

Estatísticas para a participação de mercado Ouro 2024, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do ouro inclui uma previsão de mercado para 2024 a 2029 e visão geral histórica. Obter uma amostra desta análise da indústria como um download PDF de relatório gratuito.