Análise de mercado de tratamento de sementes de trigo

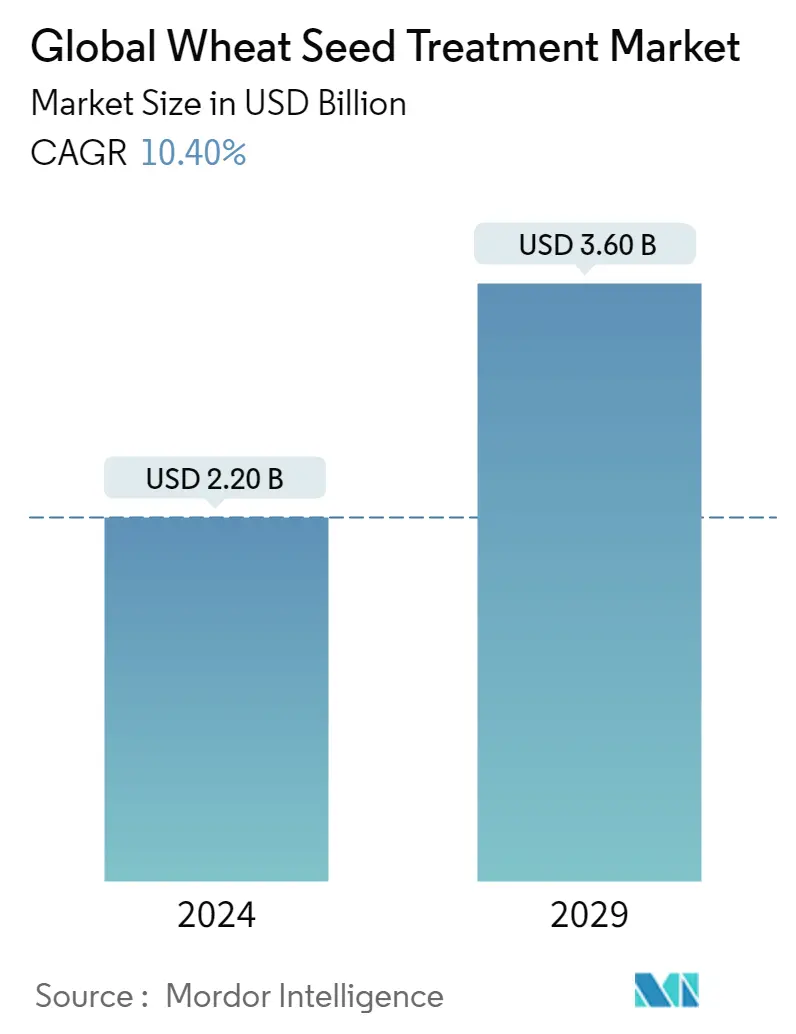

O tamanho do mercado global de tratamento de sementes de trigo é estimado em US$ 2,20 bilhões em 2024, e deverá atingir US$ 3,60 bilhões até 2029, crescendo a um CAGR de 10,40% durante o período de previsão (2024-2029).

Devido ao crescente comércio de trigo, devido ao aumento subjacente da procura e ao aparecimento de pragas e doenças, há uma necessidade de melhorar os rendimentos do trigo, o que está a impulsionar uma maior utilização do tratamento de sementes de trigo, impulsionando assim a produção de sementes. mercado de tratamento.

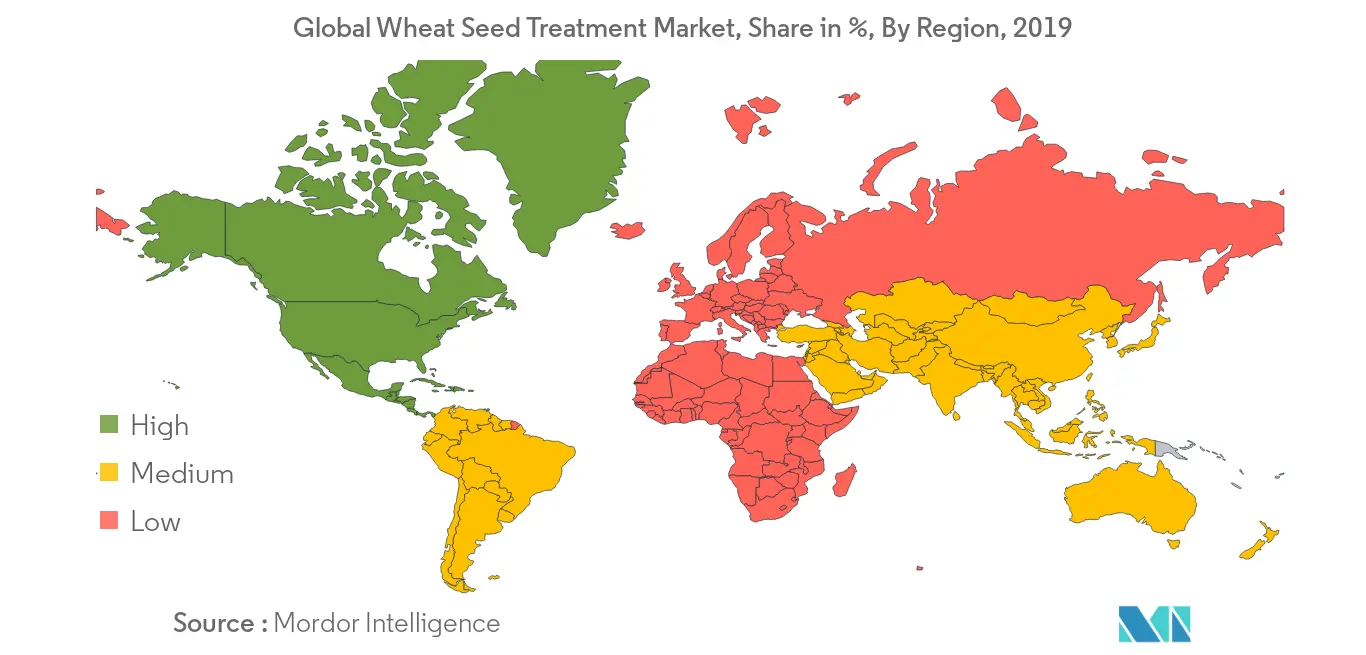

A América do Norte domina o mercado de tratamento de sementes de trigo, no entanto, a Ásia-Pacífico e a América do Sul apresentam um ritmo rápido de crescimento do mercado. De acordo com o relatório de 2019 do Departamento de Agricultura dos Estados Unidos (USDA), a oferta global de trigo aumentou em 4,9 milhões de toneladas métricas e a produção global aumentou para 3,3 milhões de toneladas métricas no ano de 2018, em comparação com 2017. Além disso, o relatório estima que o trigo a produção para a Índia foi registrada em 101,2 milhões de toneladas métricas e para a União Europeia (UE) em 153,8 milhões de toneladas métricas em 2018. O aumento da produção indica uma maior demanda por produtos de tratamento de sementes de trigo, pois são econômicos e eficientes na proteção de sementes contra clima adversidades.

A pandemia da COVID-19 afectou a disponibilidade de factores de produção intermédios essenciais para os agricultores. Com a COVID a chegar ao Canadá pouco antes da época de plantação, as preocupações centraram-se em possíveis interrupções no fornecimento de sementes e de produtos fitofarmacêuticos. Portanto, a baixa disponibilidade e/ou os preços elevados de insumos como os pesticidas podem pesar nos rendimentos e, consequentemente, também no mercado de tratamento de sementes.

Tendências do mercado de tratamento de sementes de trigo

Fatores de produção desfavoráveis que levam ao aumento da prática de tratamento de sementes

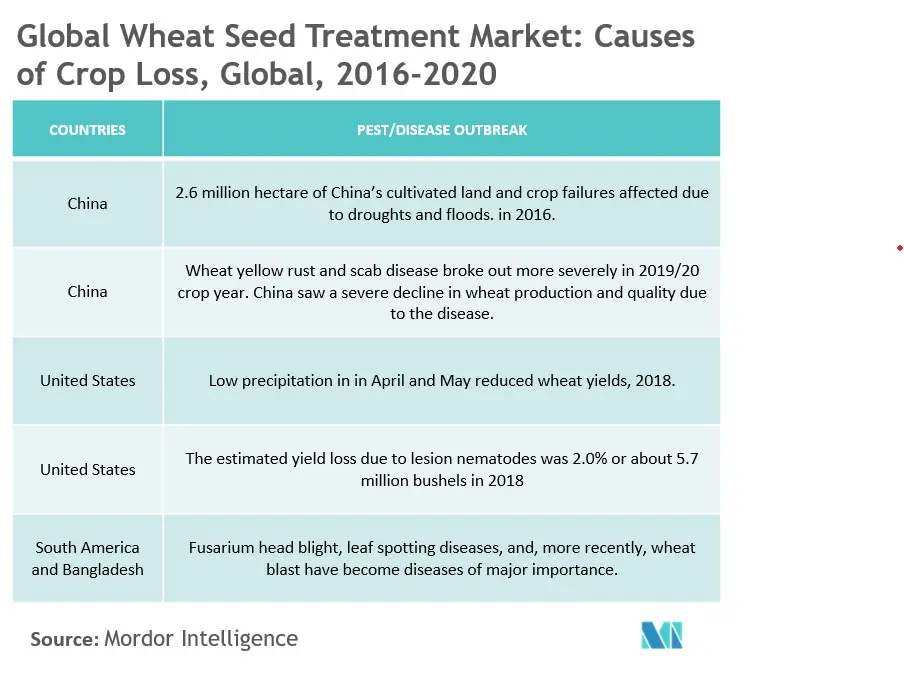

A produtividade das culturas é determinada principalmente pelas condições climáticas porque as temperaturas e a precipitação ideais devem estar dentro da faixa para o crescimento do trigo. Além das condições climáticas, o aumento da infestação de pragas e doenças resultou em graves perdas de colheitas nas regiões produtoras de trigo. Portanto, tendo em consideração o elevado custo envolvido nas sementes de qualidade, os agricultores praticam cada vez mais o tratamento de sementes para proteger as culturas contra condições desfavoráveis. Isto está impulsionando o crescimento do mercado de tratamento de sementes de trigo, globalmente. A China sofreu perdas de colheitas devido à ocorrência de grandes pragas e doenças agrícolas em 2020, mais intensas do que em 2019. Especificamente, a sarna do trigo, que provavelmente ocorrerá fortemente.

Além disso, as secas e as alterações climáticas são ameaças significativas à produção de cereais na região da Rússia, Ucrânia e Cazaquistão (RUK) e à segurança alimentar global. As secas severas têm afectado significativamente a produção de trigo nestas regiões. Para manter o ritmo da procura global, os produtores de trigo concentram-se em melhorar o rendimento do trigo, tanto no resultado da produção como nas receitas. O tratamento de sementes, sendo um dos meios mais importantes de combate a pragas e patógenos transmitidos pelo solo, prevê-se que o mercado global de tratamento de sementes de trigo tenha a oportunidade de crescimento futuro do mercado, aumentando a demanda por produtos de tratamento de sementes, a fim para garantir a produção ideal da colheita.

América do Norte – Maior Mercado para Tratamento de Sementes de Trigo

Prevê-se que a América do Norte seja o maior mercado de tratamento de sementes de trigo, devido à maior taxa de adoção de produtos químicos para tratamento de sementes de trigo, registrando uma taxa de crescimento robusta durante o período previsto. A demanda pelo mercado de tratamento de sementes de trigo é impulsionada pela sua demanda global. O trigo ocupa o terceiro lugar entre as culturas arvenses dos EUA em área plantada, produção e receitas agrícolas brutas, atrás do milho e da soja. De acordo com o relatório do USDA, em 2019 a produção total de trigo foi de 1,884 bilhão de bushels de trigo de inverno, primavera e trigo duro em 47,8 milhões de acres de terras agrícolas. As perdas anuais devido à ferrugem do trigo , Fusarium spp e nematóides são uma grande preocupação na região. Tendo em conta a importância económica da cultura, muitas empresas e associações governamentais estão a gastar fundos para o financiamento da investigação e desenvolvimento para a inovação de novas tecnologias de tratamento de sementes. Em 2017, a Syngenta abriu um Instituto Norte-Americano de Sementes em Stanton, Minnesota, para fazer pesquisa e desenvolvimento em tecnologia de tratamento de sementes. Através deste instituto, a Syngenta fornece soluções customizadas aos clientes com base em suas necessidades específicas e na mais recente tecnologia adequada à fazenda e às condições do solo.

Visão geral da indústria de tratamento de sementes de trigo

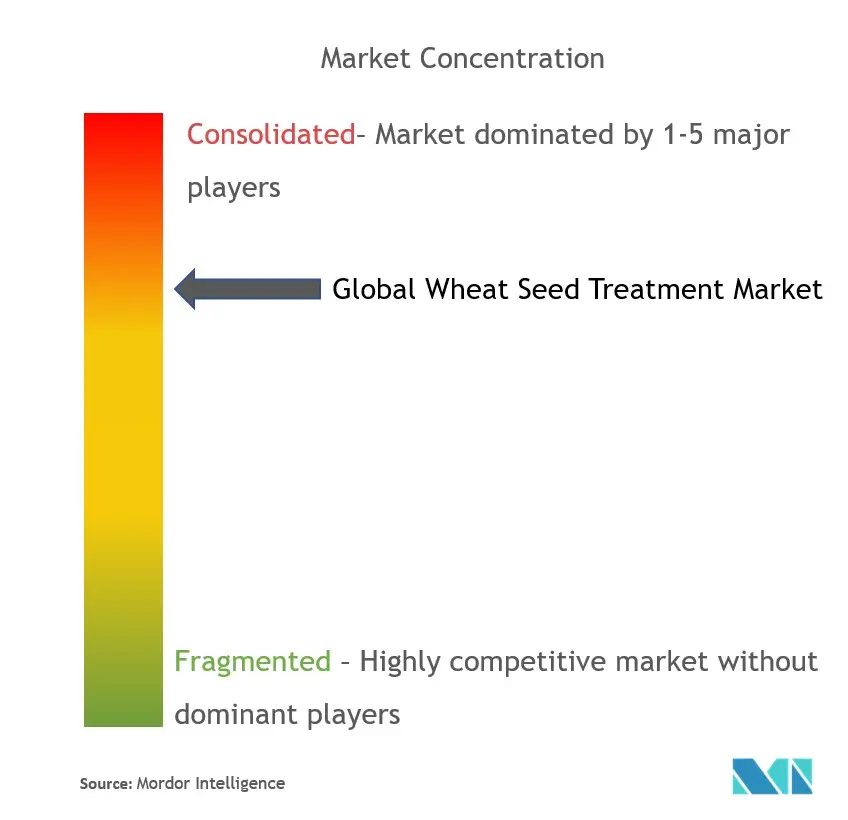

O mercado de tratamento de sementes de trigo está consolidado entre as principais empresas químicas de tratamento de sementes de trigo, devido a uma alta concentração de empresas principalmente na Europa e na América do Norte, onde novos desenvolvimentos estão ocorrendo. Além disso, todas as grandes empresas também estão focadas na captura dos novos mercados emergentes da Ásia-Pacífico, América do Sul e África. Por exemplo, em 2017, a BASF lançou um novo tratamento de sementes de trigo, denominado tratamento fungicida de sementes Stamina F4 Cereals, proporcionando um controle de doenças mais consistente e contínuo.

Líderes de mercado de tratamento de sementes de trigo

-

BASF

-

Corteva Agriscience

-

Syngenta International AG

-

Bayer CropScience

-

ADAMA Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de tratamento de sementes de trigo

O tratamento de sementes é uma prática de revestir as sementes com produtos químicos para proteção de culturas, principalmente fungicidas e inseticidas. As sementes vendidas no mercado são tratadas internamente pelas empresas de sementes e fornecidas aos agricultores ou os agricultores fazem o tratamento das sementes na exploração agrícola. Como o trigo é uma cultura com níveis mais baixos de utilização de sementes comerciais híbridas, a maior parte do tratamento das sementes de trigo acontece nos campos dos agricultores. O tratamento de sementes está a ser cada vez mais considerado pelos agricultores como uma forma de proteger os investimentos feitos em sementes de boa qualidade, devido ao aumento das questões regulamentares relacionadas com a fumigação, bem como a aplicação foliar de pesticidas.

| Aplicativo | Químico | ||

| Biológico | |||

| Função | Proteção de Sementes | ||

| Melhoramento de Sementes | |||

| Outras funções | |||

| Técnica de Aplicação | Revestimento de sementes | ||

| Peletização de sementes | |||

| Molho de Sementes | |||

| Outras técnicas de aplicação | |||

| Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Resto da América do Norte | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Rússia | |||

| Espanha | |||

| Itália | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Austrália | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| África | África do Sul | ||

| Resto da África | |||

Perguntas frequentes sobre pesquisa de mercado de tratamento de sementes de trigo

Qual é o tamanho do mercado global de tratamento de sementes de trigo?

O tamanho do mercado global de tratamento de sementes de trigo deve atingir US$ 2,20 bilhões em 2024 e crescer a um CAGR de 10,40% para atingir US$ 3,60 bilhões até 2029.

Qual é o tamanho atual do mercado global de tratamento de sementes de trigo?

Em 2024, o tamanho do mercado global de tratamento de sementes de trigo deverá atingir US$ 2,20 bilhões.

Quem são os principais atores do mercado global de tratamento de sementes de trigo?

BASF, Corteva Agriscience, Syngenta International AG, Bayer CropScience, ADAMA Ltd. são as principais empresas que operam no mercado global de tratamento de sementes de trigo.

Qual é a região que mais cresce no mercado global de tratamento de sementes de trigo?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado global de tratamento de sementes de trigo?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado Global de Tratamento de Sementes de Trigo.

Que anos esse mercado global de tratamento de sementes de trigo cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado global de tratamento de sementes de trigo foi estimado em US$ 1,99 bilhão. O relatório abrange o tamanho histórico do mercado global de tratamento de sementes de trigo para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado global de tratamento de sementes de trigo para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Nossos relatórios mais vendidos

Popular Crop Protection Reports

Popular Agriculture Reports

Relatório global da indústria de tratamento de sementes de trigo

Estatísticas para a participação de mercado global de tratamento de sementes de trigo em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise global do Tratamento de Sementes de Trigo inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.