Análise de mercado de sensores de vibração

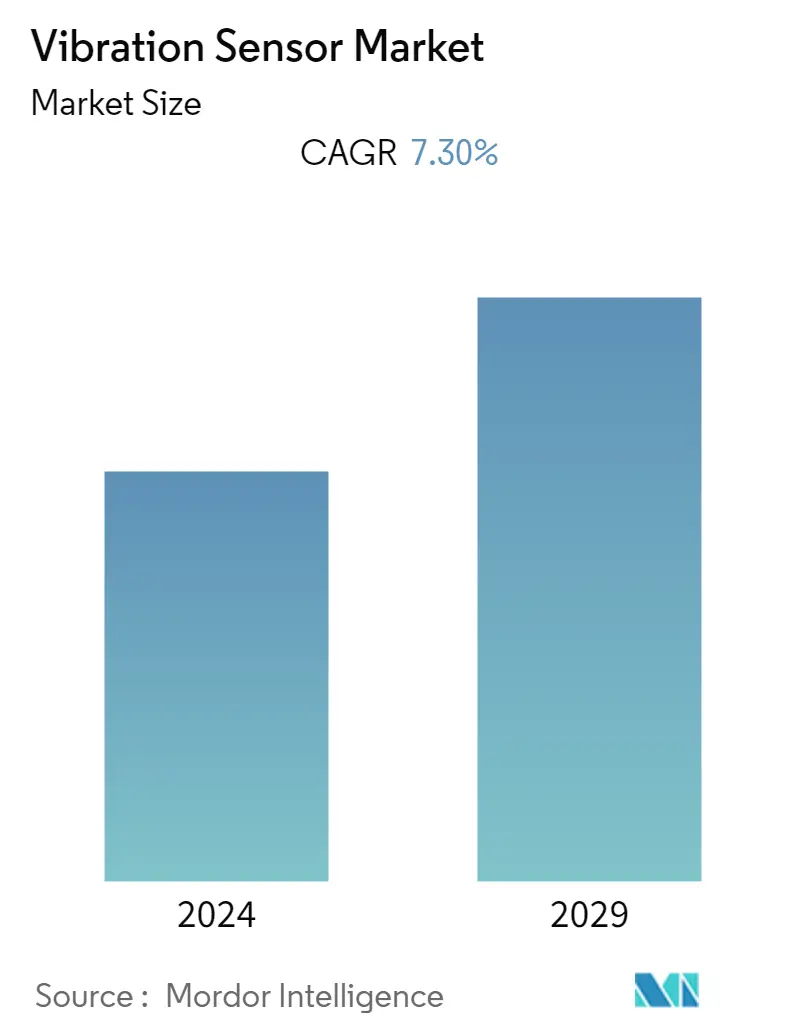

Espera-se que o mercado de sensores de vibração registre um CAGR de 7,3% durante o período de previsão. O monitoramento e a análise de vibrações de máquinas ou outros equipamentos críticos em vários setores industriais tornaram-se uma parte crucial do programa de manutenção preditiva. As aplicações típicas exigem medições de vibração nas direções horizontal, vertical e axial nos rolamentos do motor interno e externo.

- Num mercado industrial cada vez mais competitivo, onde são necessárias novas funcionalidades para produzir ferramentas mais inteligentes, a monitorização do estado de vários componentes tornou-se uma necessidade fundamental. Espera-se que isso aumente a demanda por sensores de vibração durante o período de previsão.

- Com o advento da indústria 4.0, as organizações passaram a apostar mais na automação e na manutenção preditiva que lhes permite detectar prematuramente o desgaste das máquinas e equipamentos. Espera-se que isso impulsione a adoção de tais sensores durante o período de previsão.

- Em março de 2022, a Flusso anunciou o menor sensor de velocidade do ar do mundo. O FLS122 ocupa apenas 3,5 por 3,5 mm, o que o torna 80% menor que o menor dispositivo da concorrência atual. O sensor FLS122 da Flusso foi projetado especificamente para medições de velocidade do ar montadas em placa para gerenciamento térmico e monitoramento de filtros em alguns dos ambientes mais desafiadores e com espaço limitado.

- Além disso, a procura de sensores de vibração tem aumentado nos últimos anos e as preocupações de compatibilidade, especialmente com equipamentos antigos, foram identificadas como grandes desafios que afectam o mercado.

- Além disso, em março de 2022, a Spectris plc, fornecedora de instrumentos de precisão de alta tecnologia, anunciou a aquisição da Dytran Instruments, designer e fabricante líder de acelerômetros e sensores piezoelétricos e baseados em MEMS. O acordo de 82 milhões de dólares permitirá que ambas as empresas aproveitem capacidades complementares para melhorar as ofertas aos clientes e acelerar o desenvolvimento de produtos.

- Espera-se que a crescente adoção de dispositivos inteligentes, como smartphones, wearables, aparelhos inteligentes e dispositivos médicos implantáveis ou ingeríveis, entre outros que utilizam acelerômetros, impulsione o crescimento do mercado de sensores de vibração durante o período de previsão.

- Por exemplo, em março de 2022, a Samsung lançou o novo smartphone Galaxy A-series. Um processador octa-core alimenta o Samsung Galaxy A53 5G. Possui taxa de atualização de 120 Hz e tela sensível ao toque de 6,50 polegadas, oferecendo resolução de 10802400 pixels com densidade de pixels de 407 pixels por polegada. Além disso, as opções de conectividade no Samsung Galaxy A53 5G incluem Wi-Fi 802.11 a/b/g/n/ac, GPS, Bluetooth v5.10, NFC, USB Type-C, 3G, 4G e 5G. Os sensores do telefone incluem um acelerômetro, sensor de luz ambiente, bússola/magnetômetro, giroscópio, sensor de proximidade e sensor de impressão digital no display.

- Sensores de giroscópio vibratório também são amplamente adotados para sistemas eletrônicos de controle de estabilidade de veículos, sistemas de navegação automotiva, detecção de movimento para jogos móveis, sistemas de detecção de vibração de câmera em câmeras digitais, sistemas robóticos, helicópteros controlados por rádio, etc. , os smartphones testemunharam o grande sucesso dos giroscópios MEMS, devido ao seu baixo custo, tamanho em miniatura e leveza.

- Além disso, devido ao surto de COVID-19, a cadeia de abastecimento global e a procura de vários produtos sofreram perturbações. Além disso, devido à paralisação da produção na China, inúmeras indústrias observaram uma escassez de oferta de vários produtos. No entanto, os fornecedores do mercado estão a tentar fornecer serviços às empresas, o que as ajuda a obter receitas.

Tendências do mercado de sensores de vibração

Usuário final aeroespacial e de defesa terá participação significativa

- O aumento da consciência situacional para impulsionar as operações, a manutenção econômica e a utilização de ativos são alguns dos principais fatores que impulsionam a demanda por sistemas de monitoramento da saúde das aeronaves.

- Além disso, em março de 2021, pesquisadores do Instituto Nacional de Tecnologia (NIST) desenvolveram um novo tipo de acelerômetro baseado na opção por princípios mecânicos e de laser. Este sensor consiste em um par de chips de silício e poderá ser utilizado em naves espaciais e aeronaves, carros autônomos, tablets e smartphones, o que impulsionará ainda mais o crescimento do mercado.

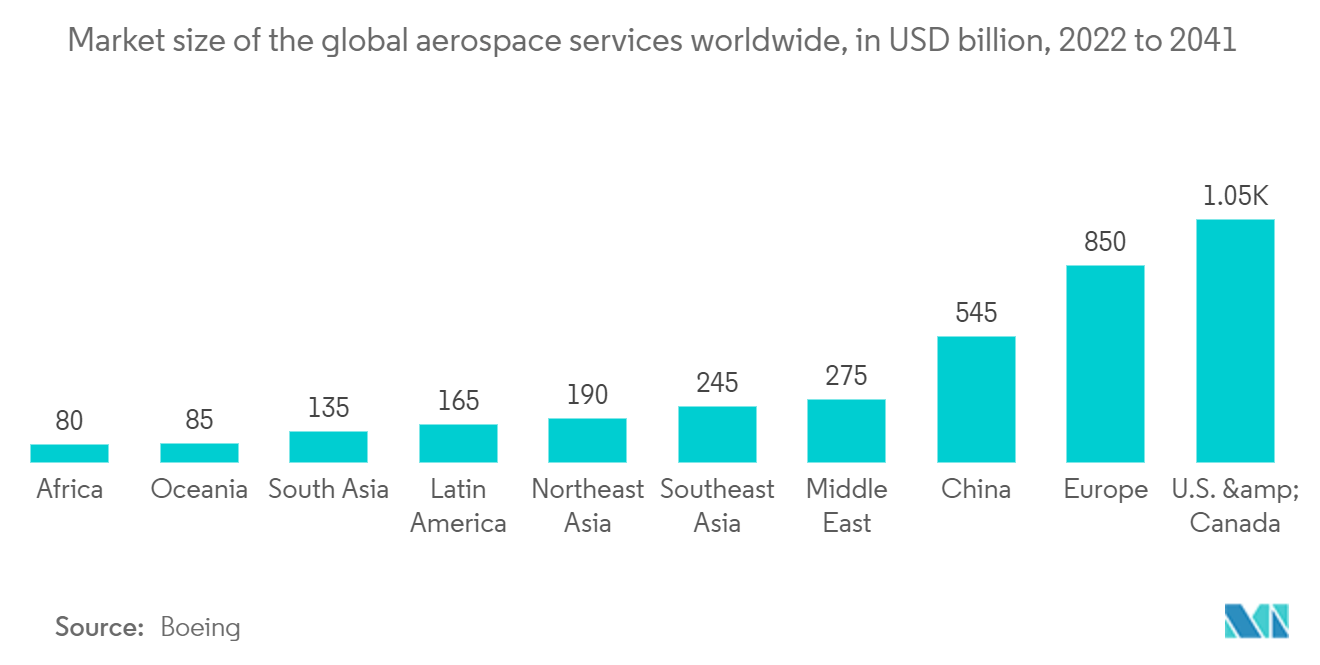

- O tráfego de passageiros na Ásia e em outros grandes mercados de aviação, como Reino Unido, Europa e Alemanha, testemunhou um crescimento em termos de número de passageiros e movimentos de aeronaves, o que deverá impulsionar o mercado durante o período de previsão.

- Por exemplo, de acordo com a Boeing, espera-se que o tamanho do mercado da indústria de serviços de aviação comercial da Índia atinja 3,7 biliões de dólares até 2040, criando procura para mais 2.200 novas aeronaves comerciais nos próximos 20 anos. Como resultado, espera-se que a indústria aérea em expansão aumente a demanda por sensores de vibração, impulsionando o mercado durante o período de previsão.

- As falhas nos motores das turbinas são a principal causa das falhas mecânicas, aumentando os custos; portanto, os usuários estão cada vez mais recorrendo a sistemas de gerenciamento prognóstico de saúde (PHM) para prevenir essas perdas e reduzir custos de manutenção. Como a vibração é o parâmetro de monitoramento de saúde mais comum na indústria de motores aeroespaciais, o desenvolvimento de sistemas PHM provavelmente impactará diretamente o crescimento dos sensores de vibração.

Ásia-Pacífico terá participação significativa na região da Europa

- A Ásia-Pacífico abriga a maior indústria aeroespacial. De acordo com o IBEF, o mercado indiano aeroespacial e de defesa (AD) deverá atingir US$ 70 bilhões até 2030.

- Sensores de vibração avançados são usados para aplicações severas, como rastreamento e balanceamento de rotores de aeronaves (RTB). Eles também atendem aplicações em projetos e testes de aeronaves, oferecendo tipos de acelerômetros de resposta DC (estático) e resposta AC (dinâmico).

- O crescimento da eletrônica de consumo no país levou a um aumento na integração de sensores de vibração em eletrodomésticos. Além disso, de acordo com a India Brand Equity Foundation (IBEF), espera-se que o mercado indiano de eletrodomésticos e eletrônicos de consumo (ACE) registre um CAGR de 9% para atingir INR 3,15 trilhões (US$ 48,37 bilhões) em 2022. Espera-se que isso impulsione o Crescimento do mercado de sensores de vibração durante o período de previsão.

- Além disso, espera-se que o aumento da procura de petróleo no país conduza a um aumento de refinarias locais e locais de exploração para satisfazer a necessidade, impulsionando assim a procura de sensores de vibração na indústria de petróleo e gás.

- A manufatura emergiu como um dos setores que apresenta alto crescimento no país. Espera-se que o ambicioso programa Make in India do primeiro-ministro do país, destinado a posicionar a Índia como um centro industrial líder e dar reconhecimento global à economia indiana, impulsione a adopção de automação e tecnologias inteligentes no sector industrial.

- Além disso, a Indian Oil Corporation, propriedade do Governo Central da Índia, anunciou os seus planos de investir INR 70.000 crore para aumentar ainda mais a sua capacidade de refinação de petróleo em 25% até 2030, uma vez que assume a liderança na satisfação das crescentes necessidades energéticas do país.. Assim, tais investimentos potenciais de outros players (privados) estão preparados para impulsionar a demanda por sensores de vibração no país.

Visão geral da indústria de sensores de vibração

O mercado de sensores de vibração está fragmentado. Espera-se que a presença de fabricantes globais de sensores com identidades de marca estabelecidas no mercado influencie profundamente a intensidade da rivalidade competitiva, à medida que os novos participantes enfrentam desafios para chegar aos consumidores. A identidade da marca desempenha um papel importante na determinação do comportamento do comprador. Portanto, empresas conhecidas têm uma vantagem considerável sobre outros players do mercado. Alguns dos principais participantes são Texas Instruments, Honeywell e Emerson.

- Outubro de 2021 – A TE Connectivity lançou três novos produtos para o mercado de transporte comercial híbrido e elétrico. O novo conector de parafuso de potência IPT-HD funciona em temperaturas que variam de -40 a +125 graus Celsius, e seu design de baixa resistência de contato pode suportar vibrações excessivamente altas no nível do motor.

- Maio de 2021 – STMicroelectronics anunciou o lançamento do AIS2IH, um acelerômetro linear de três eixos MEMS de próxima geração. Este acelerômetro tem o potencial de melhorar a estabilidade de temperatura, resolução e robustez mecânica em aplicações automotivas, como infoentretenimento telemático. A crescente integração de tecnologias avançadas como a Inteligência Artificial (IA) e a Internet das Coisas (IoT) em sensores de vibração abre novas oportunidades de mercado.

Líderes de mercado de sensores de vibração

-

SKF GmbH

-

Bosch Sensortec GmbH (Robert Bosch GmbH)

-

Honeywell International Inc.

-

Emerson Electric Corporation

-

Texas Instruments Incorporated

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sensores de vibração

- Maio de 2022 - Sensoteq anunciou o sensor de vibração sem fio Kappa X. O sensor possui tecnologia sem fio, um design de bateria substituível e uma capacidade de detecção de falhas em um espaço compacto de 25 mm, o que significa que pode ser montado em praticamente qualquer peça de equipamento rotativo em qualquer setor.

- Outubro de 2021 – Renesas Electronics apresentou a família RAA2S425x de circuitos integrados. De acordo com a empresa, os novos dispositivos fornecerão amplificação precisa e correção específica de sinais de sensores em veículos elétricos com bateria automotiva (BEVs), veículos elétricos híbridos plug-in (PHEVs) e veículos elétricos de célula de combustível (FCEVs) para pressão. detectando sistemas de frenagem, transmissão e HVAC.

- Abril de 2021 – A Honeywell lançou uma nova linha de unidades de medição inercial em miniatura que foram robustas para fornecer a melhor precisão e durabilidade da categoria para suportar ambientes de alto choque. As novas unidades de medição inercial (IMUs) HG1125 e HG1126, aproximadamente do tamanho de uma tampa de garrafa de água, são de baixo custo e atendem a aplicações comerciais e militares. Esta nova família IMU pode suportar até 40.000 choques de força G, tornando-o um dos produtos IMU mais duráveis da Honeywell até hoje.

Segmentação da indústria de sensores de vibração

Um sensor de vibração é um dispositivo que detecta e mede a quantidade e frequência de vibração em um sistema, máquina ou equipamento. Estas medições podem detectar desequilíbrios de activos ou outros problemas e prever avarias futuras. O monitoramento e a análise de vibrações são fenômenos essenciais de medição de qualidade na infraestrutura industrial moderna.

O mercado estudado é segmentado por tipos de produtos como acelerômetros, sensores de velocidade e transdutores de deslocamento sem contato entre diversas indústrias de usuários finais, como automotiva, saúde, aeroespacial, defesa, eletrônicos de consumo, petróleo e gás e múltiplas geografias. O impacto da Covid-19 no mercado também é abordado no âmbito do estudo.

| Por produto | Acelerômetros | ||

| Sensores de velocidade | |||

| Transdutores de deslocamento sem contato | |||

| Outros produtos | |||

| Indústria de usuários finais | Automotivo | ||

| Assistência médica | |||

| Aeroespacial e Defesa | |||

| Eletrônicos de consumo | |||

| Óleo e gás | |||

| Outras indústrias de usuários finais | |||

| Por geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Resto da Ásia-Pacífico | |||

| América latina | Brasil | ||

| Argentina | |||

| México | |||

| Resto da América Latina | |||

| Oriente Médio e África | Emirados Árabes Unidos | ||

| Arábia Saudita | |||

| África do Sul | |||

| Resto do Médio Oriente e África | |||

Perguntas frequentes sobre pesquisa de mercado de sensores de vibração

Qual é o tamanho atual do mercado de sensores de vibração?

O Mercado de Sensores de Vibração deverá registrar um CAGR de 7,30% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de sensores de vibração?

SKF GmbH, Bosch Sensortec GmbH (Robert Bosch GmbH), Honeywell International Inc., Emerson Electric Corporation, Texas Instruments Incorporated são as principais empresas que operam no mercado de sensores de vibração.

Qual é a região que mais cresce no mercado de sensores de vibração?

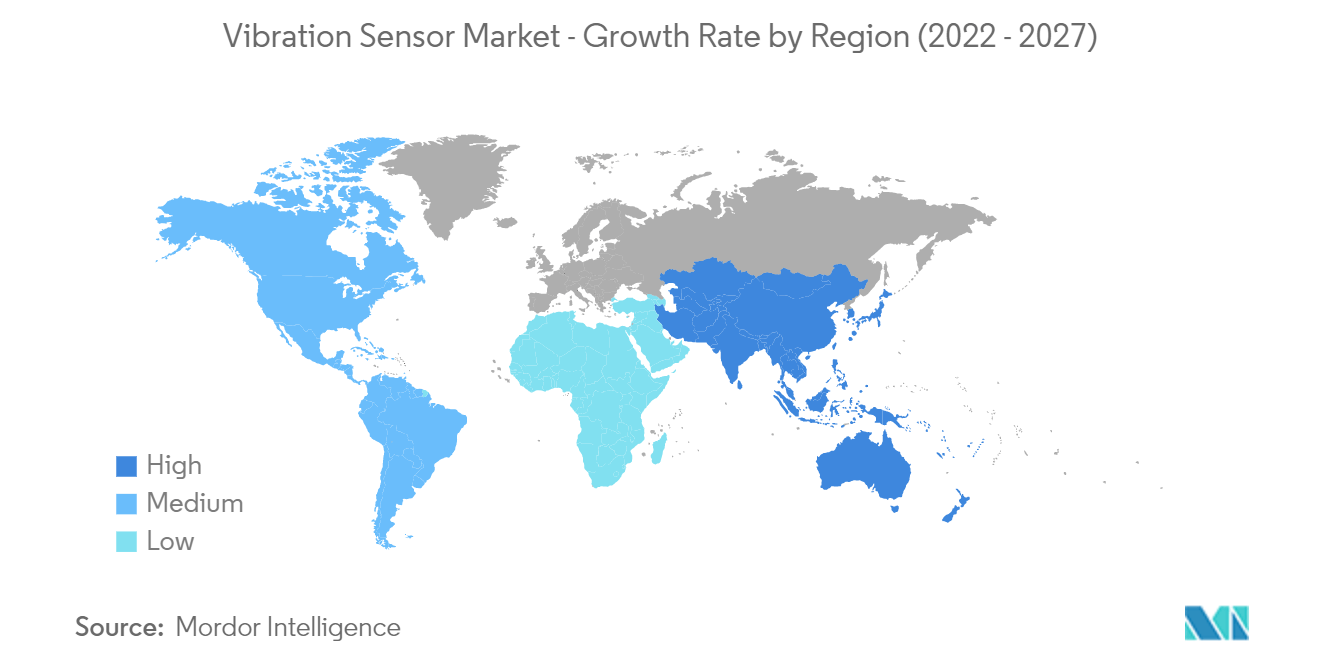

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de sensores de vibração?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de sensores de vibração.

Que anos este mercado de sensores de vibração cobre?

O relatório abrange o tamanho histórico do mercado de sensores de vibração para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de sensores de vibração para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Relatório da indústria de sensores de vibração

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita do Sensor de vibração em 2024, criadas pelo Mordor Intelligence™ Industry Reports. A análise do Sensor de Vibração inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.