Análise do mercado de saúde veterinária

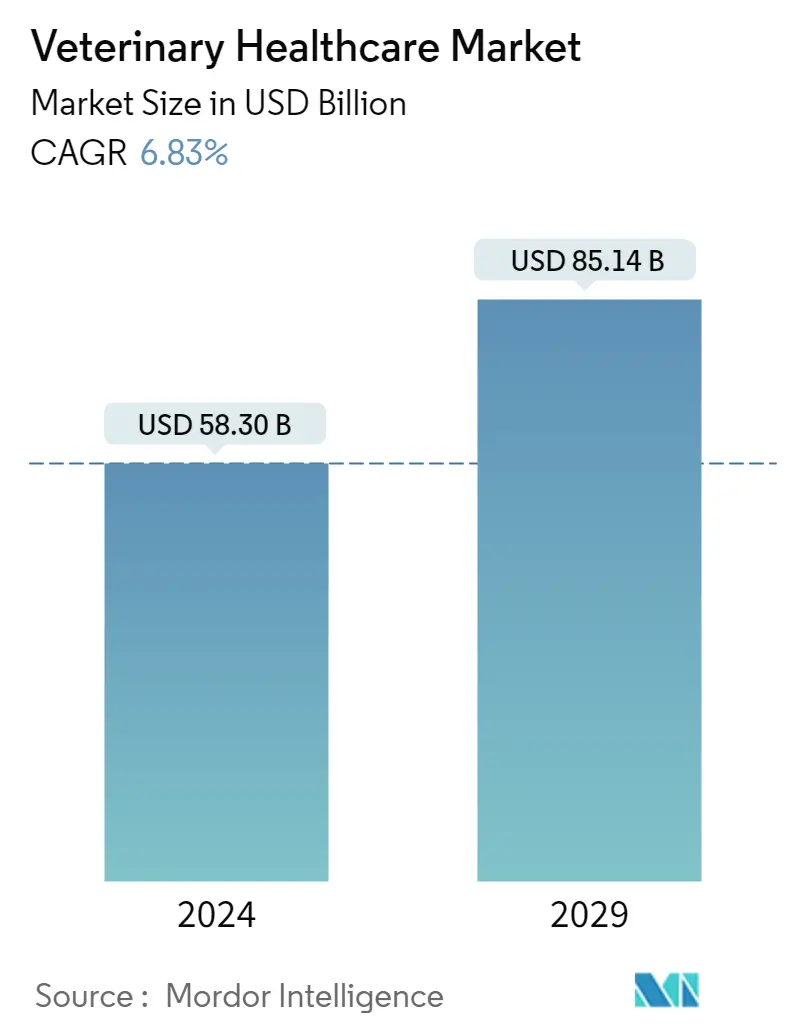

O tamanho do mercado de saúde veterinária é estimado em US$ 58,30 bilhões em 2024, e deverá atingir US$ 85,14 bilhões até 2029, crescendo a um CAGR de 6,83% durante o período de previsão (2024-2029).

Foram observadas interrupções no fornecimento e escassez de medicamentos veterinários em vários países, principalmente devido aos encerramentos temporários dos locais de produção, às proibições de exportação e ao aumento da procura de terapia para o tratamento da COVID-19. Os governos estão a tomar medidas para mitigar o fornecimento de medicamentos. Por exemplo, em 2020, a Agência Europeia de Medicamentos emitiu orientações para empresas responsáveis por medicamentos veterinários relativas às adaptações ao quadro regulamentar, principalmente para enfrentar os desafios enfrentados durante esta pandemia. Além disso, os Centros de Controle e Prevenção de Doenças, em julho de 2020, recomendaram diretrizes específicas aos profissionais veterinários para o tratamento de animais de companhia durante a pandemia de COVID-19. Assim, observa-se que a pandemia teve um impacto significativo no mercado estudado. No entanto, o mercado atingiu a pré-pandemia em termos de procura de produtos e serviços de saúde veterinária. Espera-se que o mercado testemunhe um crescimento significativo em um curto período.

O mercado é impulsionado principalmente pela aprovação de novos produtos relacionados ao tratamento de doenças animais. Por exemplo, em junho de 2022, a DechraVeterinary Products anunciou que é o Aditivo de Água Líquida VETRADENT para cães e gatos e recebeu o selo de aceitação para ajudar a controlar o tártaro do Veterinary Oral Health Council (VOHC). O selo foi concedido para cães após demonstração adequada de segurança e eficácia. Além disso, em outubro de 2021, a BASF Animal Nutrition, fornecedora de aditivos alimentares inovadores para pecuária, aquicultura e animais de companhia, e a trinamiXGmbH, uma subsidiária integral da BASF SE, uniram forças para apresentar a solução de espectroscopia móvel de infravermelho próximo (NIR) da trinamiX. para a indústria de rações. Com este lançamento, a solução NIR portátil oferece aos clientes de toda a cadeia de valor uma análise rápida e confiável de rações e ingredientes para animais no local. Com o lançamento desses produtos veterinários, espera-se que o mercado estudado testemunhe um crescimento saudável nos próximos anos.

Muitas empresas concentram-se em lançamentos frequentes de produtos que podem impulsionar o crescimento mundial. Por exemplo, em junho de 2022, a R-BiopharmAG adquiriu a AusDiagnostics. Com a aquisição, a R-Biopharm expandiu seu portfólio de produtos com diagnóstico multiplex de biologia molecular, reagentes de extração e equipamentos de automação laboratorial para animais e humanos. Além disso, em janeiro de 2022, a IDEXX Laboratories, Inc. expandiu seu menu laboratorial de referência de testes e serviços que permitirão aos veterinários enfrentar melhor os desafios de diagnóstico e tratamento do câncer. A expansão inclui um teste de biópsia líquida que utiliza tecnologia de sequenciamento de DNA de última geração para diagnosticar cânceres caninos. Assim, espera-se que o mercado de cuidados de saúde veterinários testemunhe um crescimento substancial durante o período de previsão devido aos fatores acima mencionados.

No entanto, prevê-se que o alto custo dos equipamentos de diagnóstico por imagem e dos medicamentos veterinários e o alto preço dos serviços veterinários restrinjam o crescimento do mercado durante o período de previsão.

Tendências do mercado de saúde veterinária

Espera-se que o segmento de vacinas detenha uma parcela significativa durante o período de previsão

As vacinas são compostas por vírus, bactérias ou outros organismos causadores de doenças que foram mortos ou alterados para que não possam causar nenhuma doença, aumentando assim a imunidade. Novas vacinas avançadas foram fabricadas contendo componentes geneticamente modificados derivados desses agentes de doenças. Empresas como a Merck Animal Health organizaram um evento virtual em março de 2022 com a participação de especialistas em saúde pública, medicina veterinária e parasitologia, que partilharão as suas perspetivas sobre a gestão da ameaça das doenças transmitidas por vetores (DTV). A abordagem One Health é especialmente adequada para ajudar a prevenir o aparecimento e propagação de DTV através da rastreabilidade, políticas de vacinação adequadas e monitorização e tratamento contínuos.

Além disso, os intervenientes no mercado estão a desenvolver e a lançar novas vacinas a nível mundial para aumentar a sua presença no mercado. Por exemplo, em março de 2021, a primeira vacina animal do mundo contra o novo coronavírus foi registrada na Rússia, chamada Carnivac-Cov, desenvolvida por uma unidade do Rosselkhoznadzor (Serviço Federal de Vigilância Veterinária e Fitossanitária. Os ensaios clínicos do Carnivac-Cov foram iniciados em outubro de 2021 e envolveu cães, gatos e outros animais.

Em julho de 2021, a Zoetis doou mais de 11.000 doses de sua vacina experimental contra a COVID-19 para ajudar a proteger a saúde e o bem-estar de mais de 100 espécies de mamíferos que vivem em quase 70 zoológicos, bem como em mais de uma dúzia de conservatórios, santuários, centros acadêmicos. instituições e organizações governamentais localizadas em 27 estados.

Além disso, em junho de 2022, na Índia, o Ministro da Agricultura e Agricultores da União, os agricultores Shri Narendra Singh Tomar, lançou vacinas animais e outros kits de diagnóstico desenvolvidos pelo Centro Nacional de Pesquisa em Equinos do ICAR. A AncovaxVaccine on Equines é uma vacina inativada SARS-CoV-2 Delta (COVID-19) para animais. A imunidade induzida pelo Ancovax neutraliza as variantes Delta e Omicron do SARS-CoV-2. A vacina contém antígeno SARS-CoV-2 (Delta) inativado com Alhydrogelas como adjuvante. Portanto, devido a esses novos lançamentos em vacinas veterinárias, acredita-se que o segmento testemunhe um crescimento substancial em todo o mundo nos próximos anos.

Espera-se que a América do Norte detenha a maior participação de mercado durante o período de previsão

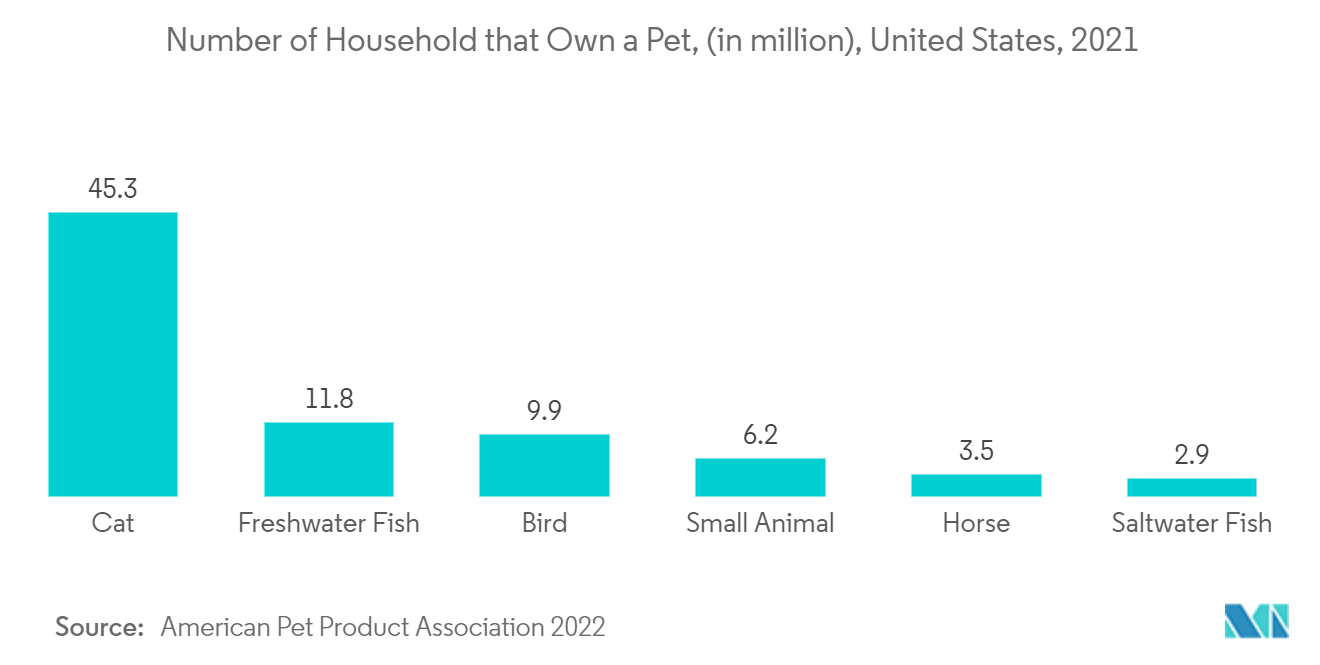

A América do Norte é uma das regiões mais desenvolvidas do mundo. Atualmente detém a maior parte do mercado de saúde veterinária e espera-se que siga a mesma tendência ao longo do período de previsão. Com as iniciativas crescentes de diversas organizações nos países norte-americanos aliadas à alta adoção de animais de estimação, espera-se que o mercado estudado apresente forte crescimento.

Por exemplo, em setembro de 2022, a Best Friends Animal Society, uma organização de bem-estar animal que trabalha para acabar com a matança de cães e gatos nos abrigos da América até 2025, anunciou que está se unindo a mais de 600 parceiros de abrigos e resgate em todos os Estados Unidos para a sua terceira campanha de adopção a nível nacional em seis meses para encorajar as pessoas a optarem por adoptar, e não comprar, o seu próximo animal de estimação. Assim, aumentando a adoção de animais de estimação nos Estados Unidos. A Best Friends Animal Society é pioneira no movimento de não matar e ajudou a reduzir o número de animais mortos em abrigos de cerca de 17 milhões por ano para cerca de 355.000 . A Best Friend's Animal Society também informou que em 2021, cerca de 355.000 cães e gatos foram mortos em abrigos nos Estados Unidos porque esses animais não eram de propriedade. Com essas iniciativas, o mercado de saúde veterinária cresce significativamente.

Da mesma forma, em agosto de 2022, a California Animal Welfare Funders Collaborative (CAWFC) concedeu US$ 300.000 em doações a 19 organizações para causar o maior impacto possível nas pessoas e seus animais de estimação em todo o estado, para fornecer aos animais de estimação alimentos, medicamentos e diagnósticos adequados, bem como obrigatório. Esse elevado financiamento para o bem-estar animal indica o foco crescente na saúde veterinária, que está contribuindo em grande parte para o crescimento do mercado.

Além disso, os dados publicados pela 'Pet Keen' em maio de 2022 mostram que quase 38% dos lares canadenses possuíam um gato, enquanto 35% possuíam um cachorro em 2021. Além disso, a fonte mencionada acima estimou que os donos de animais de estimação no Canadá estão gastando mais mais dinheiro em seus animais de estimação do que antes, e 17% dos proprietários estão dispostos a gastar mais de US$ 500 todos os anos na saúde de seus animais de estimação. Espera-se que esta consciência sobre os cuidados de saúde dos animais de estimação entre os proprietários de animais de estimação crie procura por produtos e serviços disponíveis para cuidados de saúde por animal. Impulsionando assim o crescimento do mercado estudado.

Visão geral do setor de saúde veterinária

As principais empresas empreenderam diversas estratégias empresariais para obter uma vantagem competitiva, tais como expansão regional, fusões e aquisições e iniciativas de investigação colaborativa. Alguns dos principais players do mercado estudado são Elanco Animal Health Incorporated, Boehringer Ingelheim International GmbH, Vetoquinol SA, Zoetis Inc. e IDEXX Laboratories, entre outros.

Líderes do mercado de saúde veterinária

Zoetis Inc.

Boehringer Ingelheim International GmbH

Elanco Animal Health

Ceva

Vetoquinol

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de saúde veterinária

- Em setembro de 2022, a Merck Animal Health anunciou a nova indicação no rótulo de Bravecto e BravectoPlus para uso tópico em gatos para tratar e controlar infestações asiáticas por carrapatos de chifres longos. Bravecto e BravectoPlus para gatos é o primeiro e único produto nos EUA rotulado para tratamento e controle. O carrapato asiático de chifre longo é um carrapato ixodídeo invasor nativo do Japão, China, leste da Rússia e Coréia.

- Em janeiro de 2022, Zoetis anunciou que a Food and Drug Administration (FDA) dos EUA aprovou uma nova indicação de rótulo para SimparicaTrio (comprimidos mastigáveis de sarolaner, moxidectina e pirantel) para a prevenção de infecções por Borrelia burgdorferi como resultado direto da morte do vetor Ixodes scapularis. carrapatos (carrapatos de patas pretas ou de veado). O SimparicaTrio foi aprovado para cães com oito semanas de idade ou mais.

Segmentação da Indústria de Saúde Veterinária

A saúde veterinária pode ser definida como a ciência associada ao diagnóstico, tratamento e prevenção de doenças animais. A crescente importância da produção de animais pecuários está gerando crescimento no mercado de saúde veterinária. O mercado de saúde veterinária é segmentado por produto (terapêutica e diagnóstico), tipo animal (cães e gatos, cavalos, ruminantes, suínos, aves e outros tipos de animais) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados para 17 países nas principais regiões do mundo. O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Terapêutica | Vacinas |

| Parasiticidas | |

| Anti-infecciosos | |

| Aditivos para rações médicas | |

| Outras Terapêuticas | |

| Diagnóstico | Testes imunodiagnósticos |

| Diagnóstico Molecular | |

| Diagnóstico por imagem | |

| Química Clínica | |

| Outros diagnósticos |

| Cachorros e gatos |

| Cavalos |

| Ruminantes |

| Suínos |

| Aves |

| Outros tipos de animais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | França |

| Alemanha | |

| Reino Unido | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Médio Oriente e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por produto | Terapêutica | Vacinas |

| Parasiticidas | ||

| Anti-infecciosos | ||

| Aditivos para rações médicas | ||

| Outras Terapêuticas | ||

| Diagnóstico | Testes imunodiagnósticos | |

| Diagnóstico Molecular | ||

| Diagnóstico por imagem | ||

| Química Clínica | ||

| Outros diagnósticos | ||

| Por tipo de animal | Cachorros e gatos | |

| Cavalos | ||

| Ruminantes | ||

| Suínos | ||

| Aves | ||

| Outros tipos de animais | ||

| Por geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | França | |

| Alemanha | ||

| Reino Unido | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Médio Oriente e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado de saúde veterinária

Qual é o tamanho do mercado de saúde veterinária?

O tamanho do mercado de saúde veterinária deverá atingir US$ 58,30 bilhões em 2024 e crescer a um CAGR de 6,83% para atingir US$ 85,14 bilhões até 2029.

Qual é o tamanho atual do mercado de saúde veterinária?

Em 2024, o tamanho do mercado de saúde veterinária deverá atingir US$ 58,30 bilhões.

Quem são os principais atores do mercado de saúde veterinária?

Zoetis Inc., Boehringer Ingelheim International GmbH, Elanco Animal Health, Ceva, Vetoquinol são as principais empresas que atuam no mercado de saúde veterinária.

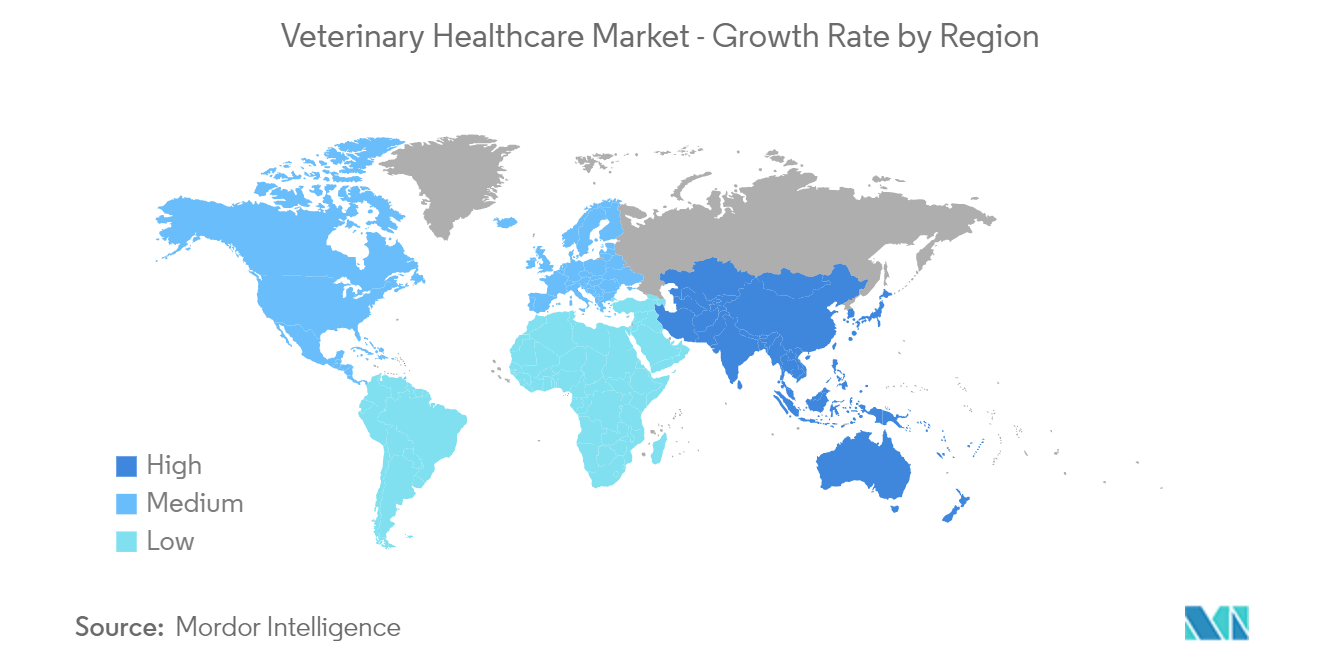

Qual é a região que mais cresce no mercado de saúde veterinária?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de saúde veterinária?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Saúde Veterinária.

Que anos esse mercado de saúde veterinária cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de saúde veterinária foi estimado em US$ 54,57 bilhões. O relatório abrange o tamanho histórico do mercado de saúde veterinária para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de saúde veterinária para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Saúde Veterinária

Estatísticas para a participação de mercado de Saúde Veterinária em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Saúde Veterinária inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.