Tamanho e Participação do Mercado de Dispositivos de Ultrassom

Análise do Mercado de Dispositivos de Ultrassom pela Mordor Intelligence

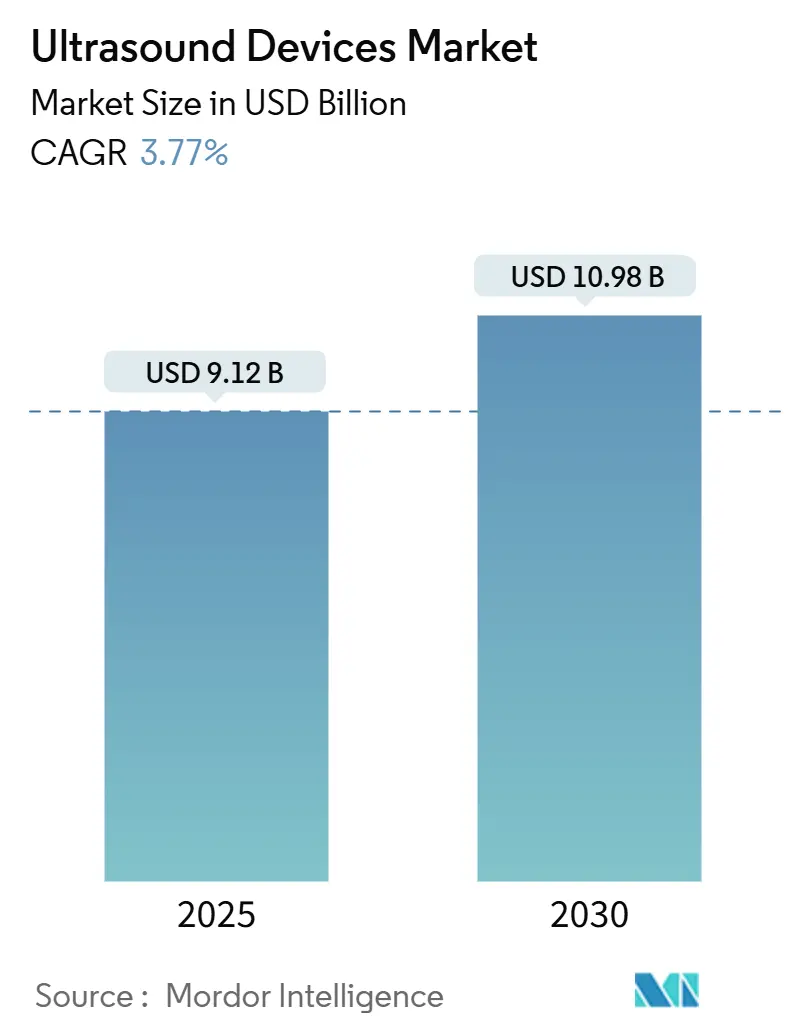

O tamanho do Mercado de Dispositivos de Ultrassom é estimado em USD 9,12 bilhões em 2025, e espera-se que alcance USD 10,98 bilhões até 2030, a uma CAGR de 3,77% durante o período de previsão (2025-2030).

A demanda consistente por imagem em tempo real livre de radiação, a rápida adoção de inteligência artificial (IA) na aquisição e interpretação de imagens, e o uso crescente de sondas portáteis na atenção primária sustentam esse crescimento. Evidências clínicas mostram que a orientação por IA pode elevar a qualidade diagnóstica de exames realizados por não especialistas para 98,3%, equiparando-se ao desempenho de especialistas. Mercados maduros continuam impulsionando a demanda de reposição para sistemas premium 3D e 4D, enquanto economias emergentes impulsionam compras pela primeira vez através de programas de saúde pública. Uma mudança em direção a procedimentos minimamente invasivos, combinada com plataformas de fusão multimodal que sobrepõem ultrassom em tempo real sobre TC ou RM, amplia o papel procedimental da tecnologia. Ao mesmo tempo, lacunas persistentes de reembolso para dispositivos point-of-care nos Estados Unidos e regulamentações globais mais rigorosas de sistemas de qualidade moderam o impulso.

Principais Conclusões do Relatório

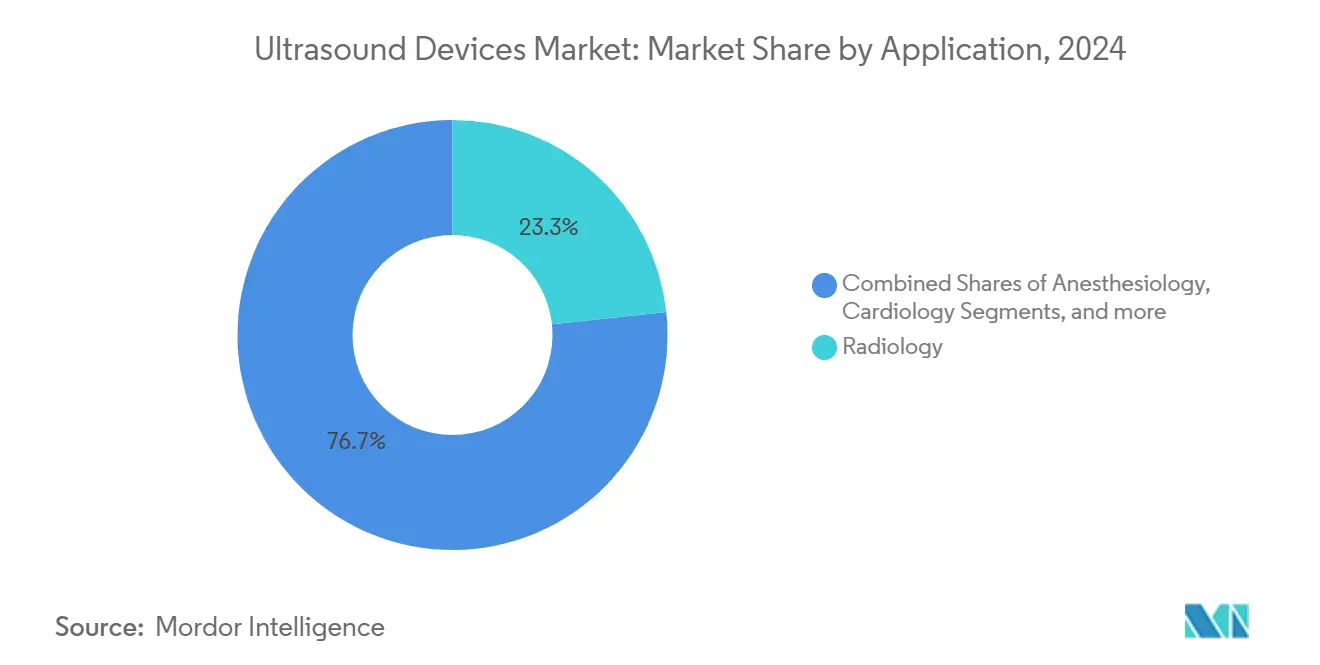

- Por aplicação, a radiologia representou 23,3% da participação no tamanho do mercado de dispositivos de ultrassom em 2024, enquanto a anestesiologia está preparada para acelerar a uma CAGR de 4,9% até 2030.

- Por tecnologia, a imagem 3D e 4D deteve 45,6% da participação do mercado de dispositivos de ultrassom em 2024, enquanto o ultrassom focado de alta intensidade (HIFU) está previsto para registrar a CAGR mais rápida de 5,1% até 2030.

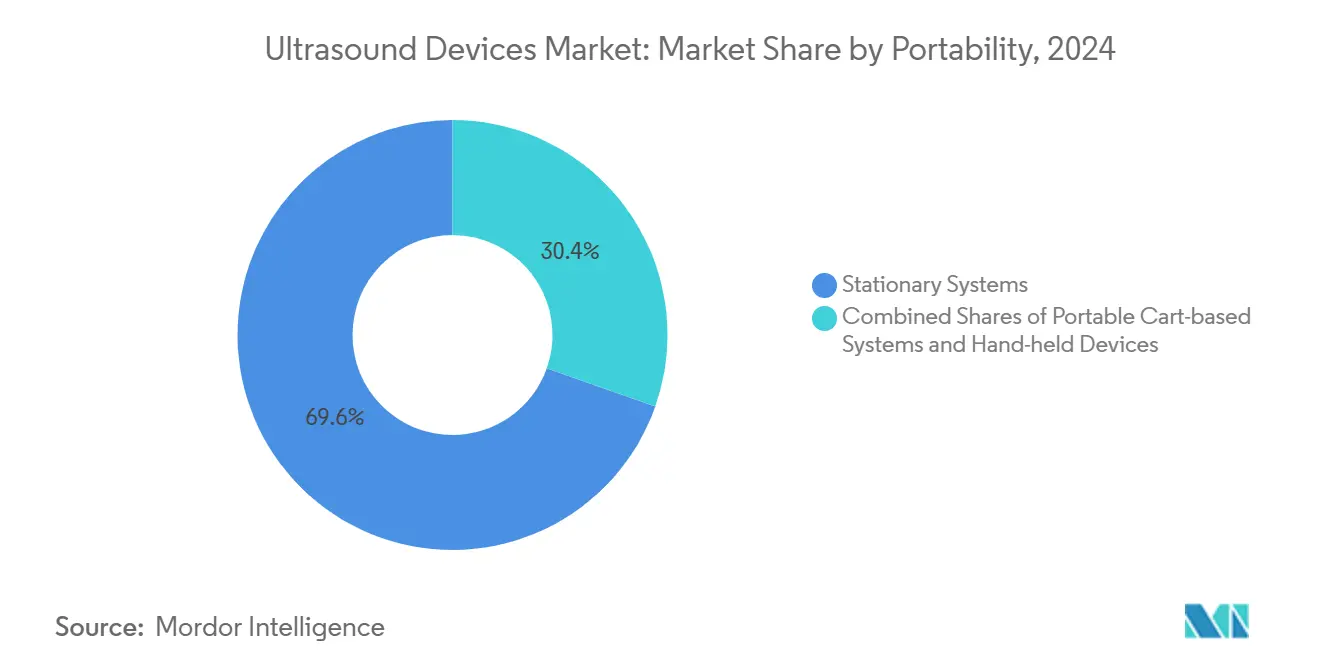

- Por portabilidade, os consoles estacionários dominaram com 69,6% de participação na receita em 2024; as unidades portáteis estão definidas para registrar uma CAGR de 8,2% até 2030.

- Por usuário final, os hospitais comandaram 55,1% do tamanho do mercado de dispositivos de ultrassom em 2024; os ambientes de cuidados domiciliares estão projetados para expandir a uma CAGR de 10,5%.

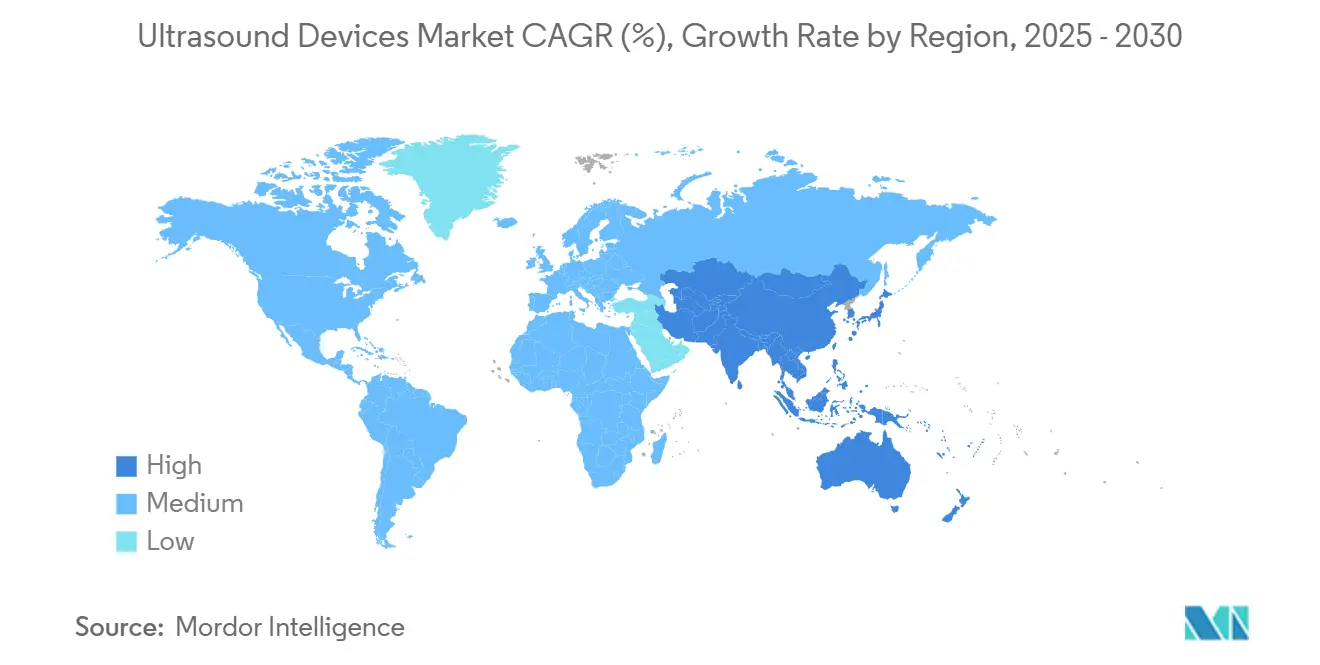

- Por região, a América do Norte liderou com 38,1% da receita em 2024; a Ásia-Pacífico é a região de crescimento mais rápido com uma CAGR de 4,8% para 2025-2030.

Tendências e Insights do Mercado Global de Dispositivos de Ultrassom

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente incidência de doenças crônicas | +1.3% | Global | Longo prazo (≥ 4 anos) |

| Crescimento de instalações diagnósticas e de imagem minimamente invasivas | +0.9% | Ásia-Pacífico, América do Norte | Médio prazo (2-4 anos) |

| Adoção de monitoramento de gravidez domiciliar | +0.6% | América do Norte, Europa | Curto prazo (≤ 2 anos) |

| Expansão de redes de tele-ultrassom | +0.5% | Mercados emergentes | Médio prazo (2-4 anos) |

| Crescente adoção de ultrassom point-of-care | +0.8% | Global | Curto prazo (≤ 2 anos) |

| Demanda por reconstrução de imagem aprimorada por IA | +0.7% | América do Norte, Europa | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Incidência de Doenças Crônicas

Distúrbios cardiovasculares, oncológicos e respiratórios representam a maioria dos encaminhamentos de ultrassom, tornando o gerenciamento de doenças crônicas um catalisador estrutural de demanda. Um modelo de IA para detecção de tumores ovarianos alcançou um score F1 de 83,5%, superando radiologistas especialistas. Similarmente, ferramentas de deep learning identificam o nervo mediano em exames de túnel do carpo com alta precisão. A Sociedade Americana do Câncer projeta 2,04 milhões de novos casos de câncer nos Estados Unidos em 2025, acima dos 2,00 milhões em 2024, reforçando a demanda de imagem a longo prazo. À medida que a IA acelera o fluxo de trabalho e eleva a precisão, ela compensa a escassez de ultrassonografistas treinados, ampliando a base de usuários e sustentando o mercado de dispositivos de ultrassom.

Crescimento de Instalações Diagnósticas e de Imagem Minimamente Invasivas

Uma mudança global em direção a biópsias guiadas por agulha, anestesia regional e injeções musculoesqueléticas está aprofundando a relevância procedimental do ultrassom. Plataformas de fusão que combinam ultrassom ao vivo com tomografias computadorizadas, ressonância magnética ou PET estão melhorando o direcionamento de lesões em casos complexos. O crescimento de instalações reforça a base instalada: a Índia contava com 5.200 laboratórios credenciados pela NABL em fevereiro de 2024, 44% dos quais eram unidades de radiologia.[1]National Accreditation Board for Testing and Calibration Laboratories, "Accredited Labs List," nabl-india.org A Austrália listou 4.462 clínicas de imagem credenciadas até dezembro de 2023, 81% concentradas em três estados populosos.[2]Australian Commission on Safety and Quality in Healthcare, "Accredited Imaging Practices 2024," safetyandquality.gov.au Novos centros como o local Manhattan do ColumbiaDoctors/NY-Presbyterian abriram em janeiro de 2025 para servir áreas urbanas de alta densidade. Essa distribuição geográfica de instalações alimenta a demanda constante por consoles de ultrassom premium e de médio porte, fortalecendo o mercado de dispositivos de ultrassom.

Adoção de Monitoramento de Gravidez Domiciliar

Sondas portáteis como o Vscan Air traduzem qualidade de imagem premium em um formato sem fio, permitindo exames pré-natais fora dos hospitais. Plataformas obstétricas incorporadas com IA exemplificadas pela série Voluson da GE HealthCare medem automaticamente a biometria fetal, encurtando os tempos de exame enquanto aumentam a confiança. Em áreas carentes, a detecção precoce de riscos via exames domiciliares desencadeia encaminhamentos oportunos e melhora os resultados, uma dinâmica que expande o mercado de dispositivos de ultrassom além dos limites institucionais.

Expansão de Redes de Tele-Ultrassom

Software conectado à nuvem agora transmite feeds de imagem ao vivo para especialistas que orientam operadores novatos em tempo real, reduzindo barreiras geográficas. Sistemas como Philips Lumify com Reacts, Clarius Live e orientação remota do Butterfly iQ ganharam tração durante a emergência de saúde pública da COVID-19. Protótipos de pesquisa para ultrassom assistido por robô prometem alcance ainda maior uma vez que os obstáculos de conectividade e reembolso diminuam. Essas plataformas de teleconsulta ampliam o alcance clínico sem gastos de capital proporcionais, reforçando o crescimento no mercado de dispositivos de ultrassom.

Análise do Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Reembolso limitado para scanners portáteis | -0.7% | Estados Unidos | Curto prazo (≤ 2 anos) |

| Regulamentação rigorosa para aprovação | -0.5% | Global | Médio prazo (2-4 anos) |

| Fadiga da bateria de dispositivos portáteis | -0.3% | Mercados emergentes | Médio prazo (2-4 anos) |

| Atenuação acústica em imagem de pacientes obesos | -0.2% | Global | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Reembolso Limitado para Scanners Portáteis

O ultrassom point-of-care (POCUS) carece de códigos de cobrança dedicados para muitas indicações de cuidados primários. Modelos de pagamento por serviço desencorajam a implantação ampla, restringindo o mercado de dispositivos de ultrassom em ambientes ambulatoriais e domiciliares. Propostas recentes do CMS sugerem progresso, ainda que a fragmentação de políticas entre pagadores privados persista, atrasando o retorno sobre o investimento para provedores.

Regulamentação Rigorosa para Aprovação

A Regulamentação de Sistema de Qualidade revisada do FDA americano, efetiva em fevereiro de 2026, harmoniza com a ISO 13485, mas eleva os custos de conformidade no curto prazo. Simultaneamente, novos caminhos como planos de controle de mudanças predeterminados simplificam ajustes pós-mercado. A reclassificação de dispositivos, por exemplo, sistemas ultrassônicos ciclodestrutivos movendo-se para classe II, reduz cargas de submissão. Fora dos Estados Unidos, a Lei PCPNDT da Índia exige registro rigoroso de centros e manutenção de registros, limitando volumes de exames pré-natais. Coletivamente, essas medidas prolongam o tempo de mercado e elevam o risco operacional.

Análise de Segmentos

Por Aplicação: Radiologia Sustenta Escala enquanto Anestesiologia Acelera

Aplicações de radiologia geraram 23,3% da receita do mercado de dispositivos de ultrassom em 2024, impulsionadas pelas necessidades de imagem multi-órgãos. Módulos de IA que sinalizam malignidades ovarianas agora superam a expertise humana, pressionando hospitais a atualizar estações de trabalho de radiologia. Refinamentos em elastografia também aprimoraram o estadiamento de fibrose hepática, ampliando bibliotecas de triagem não invasiva.

A anestesiologia guiada por procedimentos é momentaneamente menor, mas expandindo a uma CAGR de 4,9%. A adoção de bloqueios neurais se beneficia de auxílios de sobreposição de cores como o ScanNav Anatomy PNB, que simplifica o reconhecimento de marcos anatômicos para estagiários. Hospitais interessados em reduzir volumes de drogas anestésicas e dor pós-operatória estão comprando sondas lineares especializadas, escalando o mercado de dispositivos de ultrassom em suítes perioperatórias.

Orçamentos hospitalares crescentes para scanners point-of-care, juntamente com orientação nacional encorajando analgesia poupadora de opioides, provavelmente sustentarão taxas de renovação de equipamentos de dois dígitos em departamentos de anestesia. À medida que a IA organiza protocolos de imagem predefinidos, os clínicos ganham confiança para estender bloqueios guiados por ultrassom além da ortopedia para ambientes de emergência e cuidados intensivos. Esse transbordamento interdepartamental eleva as taxas de utilização, reduzindo custos por exame e reforçando o caso econômico para investir em plataformas avançadas dentro do mercado mais amplo de dispositivos de ultrassom.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tecnologia: Imagem 3D e 4D Mantém Liderança, HIFU Constrói Impulso

Sistemas 3D e 4D contribuíram com 45,6% da participação do mercado de dispositivos de ultrassom em 2024. Eles são favorecidos para casos de obstetrícia, pediatria e cardiologia que necessitam visualização volumétrica. Eles são apoiados por algoritmos de machine learning que renderizam automaticamente características faciais fetais em tempo real. Tal automação libera os clínicos para focar no aconselhamento em vez da manipulação de controles.

O HIFU atende áreas terapêuticas de nicho mas de escala rápida, de miomas uterinos a tumores pancreáticos, e está projetado para crescer a uma CAGR de 5,1%. Ensaios acadêmicos indicam alívio significativo de sintomas com tempo mínimo de recuperação, levando pagadores na China e Europa a avaliar estruturas de reembolso. À medida que departamentos cirúrgicos integram HIFU em conselhos tumorais, eles diversificam fluxos de receita enquanto permanecem dentro de orçamentos de radiologia, reforçando a trajetória do mercado de dispositivos de ultrassom.

Painéis de IA integrados que quantificam zonas de ablação instantaneamente reduzem a incerteza intraoperatória. Essa precisão complementa a mudança da oncologia para modelos de cuidados ambulatoriais, onde rotatividade rápida e risco reduzido de infecção são prêmios. Consequentemente, fornecedores de tecnologia que combinam imagem de alta taxa de quadros com feixes terapêuticos provavelmente capturarão participação desproporcional dos gastos de capital incrementais dentro do mercado de dispositivos de ultrassom.

Por Portabilidade: Consoles Estacionários Reinam enquanto Sondas Portáteis Crescem

Departamentos hospitalares ainda favorecem consoles baseados em carrinho por seus harmônicos superiores, profundidade de faixa dinâmica e integração com PACS; essas unidades representaram 69,6% da receita de 2024. Ainda assim, comitês de compras estão adicionando carrinhos compactos que acoplam tablets, conectando o desempenho estacionário com mobilidade. Um estudo comparativo entre seis dispositivos portáteis líderes coroou o Vscan Air por usabilidade e o Lumify para imagem superficial. Tais achados incentivam clínicos a adotar sondas portáteis para colocação de linhas e avaliações pulmonares à beira do leito, expandindo o mercado de dispositivos de ultrassom.

Portáteis estão previstos para crescer anualmente a 8,2%, impulsionados por preços que caem abaixo de USD 3.000 e modelos de assinatura que agrupam atualizações de software. Patches vestíveis que capturam movimento contínuo de órgãos por 48 horas já mostram viabilidade no monitoramento cardiopulmonar.[3]NIH, "Stretchable Ultrasound Patches Provide Continuous Imaging," nih.govUma vez que a comercialização amadureça, esses patches poderiam redefinir protocolos de cuidados crônicos, representando a próxima disrupção no mercado de dispositivos de ultrassom.

Fabricantes devem equilibrar robustez, longevidade da bateria e dissipação de calor, especialmente em climas tropicais. A sincronização na nuvem compatível com HIPAA e GDPR permanece um imperativo de design à medida que fluxos de trabalho de tele-ultrassom proliferam. Empresas que garantem certificações de cibersegurança desfrutarão de um prêmio de confiança, potencialmente inclinando decisões de aquisição em favor de suas ofertas.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Hospitais Lideram, Cuidados Domiciliares Expandem Rapidamente

Hospitais representaram 55,1% dos gastos globais em 2024, beneficiando-se da utilização multidepartamental. As instalações mais recentes apresentam otimização de presets alimentada por IA, ilustrada pelo sistema Z20 da Samsung Medison para obstetrícia. Hospitais também apreciam licenciamento empresarial que alinha modalidades de ultrassom com registros médicos eletrônicos para cobrança perfeita.

Ambientes de cuidados domiciliares estão projetados para registrar a CAGR mais rápida de 10,5%. O Butterfly iQ3 combina uma sonda de corpo inteiro com medições automatizadas, auxiliando pacientes com doenças crônicas autogerenciadas. Links de tele-ultrassom conectam enfermeiros em centros de saúde comunitários a subespecialistas, mitigando lacunas de cuidados rurais. À medida que o reembolso evolui de modelos baseados em procedimentos para modelos baseados em resultados, pagadores reconhecem economias de custos da detecção precoce, legitimando ainda mais caminhos de ultrassom domiciliar no mercado de dispositivos de ultrassom.

A interoperabilidade de plataformas digitais permanece crítica. Fornecedores oferecendo kits de desenvolvimento de software para integração de terceiros com painéis de telemedicina provavelmente capturarão mindshare desproporcional entre agências de saúde domiciliar. A educação também importa: tutoriais de início rápido incorporados em aplicativos encurtam curvas de aprendizado, acelerando a confiança e frequência de uso do profissional.

Análise Geográfica

A América do Norte manteve uma participação de receita de 38,1% em 2024 devido à forte cobertura de pagadores, alta carga de doenças crônicas e ciclos constantes de renovação de tecnologia. Lançamentos como o dispositivo sem fio de corpo inteiro da Vave Health e o Ultrassom Automático de Mama Premium da GE HealthCare ilustram o apetite doméstico por inovação incorporada com IA. Clareza regulatória e códigos CPT para triagem de densidade mamária sustentam a rápida integração dessas soluções. Hospitais equipam cada vez mais departamentos de emergência com sondas portáteis, reduzindo tempos de triagem e melhorando fluxo de leitos, elevando assim o mercado de dispositivos de ultrassom.

A Ásia-Pacífico classifica-se como a região de crescimento mais rápido com uma CAGR de 4,8%. A China domina o volume regional através de programas de aquisição favorecendo consoles fabricados domesticamente como a série Consona da Mindray. O ethos "Make in India" da Índia ecoa através do Versana Premier R3 da Wipro GE, um sistema pronto para IA montado em Bengaluru. A adoção de ultrassom point-of-care em centros de cuidados primários superlotados acelera compras pela primeira vez, embora a Lei PCPNDT restrinja volumes obstétricos. Não obstante, seguradoras públicas reembolsam cada vez mais exames de fígado e cardíacos, sustentando a ascensão regional do mercado de dispositivos de ultrassom.

A Europa permanece um mercado focado em tecnologia. Agências como a Agência Europeia de Medicamentos exigem dados clínicos robustos, levando fornecedores a mostrar evidências sobre imagem livre de dose e interoperabilidade com registros eletrônicos de saúde. Marcos de ultrassom focado como o MRgFUS da Insightec para tremor essencial ganhando status NUB 1 de reembolso na Alemanha destacam o papel da inovação em neurologia e oncologia insightec.com. A WONCA Europa está implementando treinamento estruturado de ultrassom para clínicos gerais, ampliando a pegada de cuidados comunitários. Coletivamente, essas dinâmicas mantêm a Europa como uma contribuinte vital para o mercado de dispositivos de ultrassom.

Cenário Competitivo

O mercado de dispositivos de ultrassom hospeda um grupo moderadamente concentrado. Os principais players, como GE HealthCare, Philips e Siemens Healthineers, formam o nível superior, representando juntos uma participação significativa da receita global. A GE HealthCare avança a segmentação com seu modelo de IA SonoSAMTrack que produz melhor precisão, e a Philips reforça a aderência do ecossistema através do software de teleconsulta Reacts. Ao mesmo tempo, a Siemens alavanca o Syngo Dynamics através de modalidades para garantir negócios empresariais.

Desafiantes de médio porte Fujifilm, Canon Medical e Mindray se diferenciam via consoles custo-efetivos para segmentos de valor e aquisições direcionadas. A compra da Sonio pela Samsung Medison em 2024 adicionou IA explicável para obstetrícia, posicionando a marca para cortejar cadeias de saúde da mulher. O lançamento do Arietta 850 da Fujifilm na Índia marcou uma entrada no nicho de ultrassom de gastroenterologia.

Disruptores como a Butterfly Network ampliam a categoria portátil através de sondas baseadas em semicondutores ligadas a análises por assinatura. A Butterfly registrou 35% de crescimento de receita no Q4 2024 com base em negócios de sistemas de saúde e contas veterinárias. Clarius e Exo perseguem estratégias similares baseadas em chips, prometendo benefícios de margem sobre transdutores piezoelétricos. À medida que a IA se torna requisito básico, a vantagem competitiva muda para curadoria de dados, integração de fluxo de trabalho e advocacia de pagadores dentro do mercado de dispositivos de ultrassom.

Portfólios de propriedade intelectual estão expandindo: a GE HealthCare registrou mais de 200 patentes de IA-ultrassom em 2024, focando em algoritmos de autodetecção. Players regionais na China patenteiam agressivamente circuitos de controle de energia HIFU, enquanto pequenas empresas europeias perseguem aplicações de nicho em neuro-oncologia. A pressão de custos está estimulando parcerias com fundições de semicondutores para impulsionar economias de escala em categorias portáteis. Fusões por talento em ciência de dados, em vez de hardware, provavelmente caracterizarão a próxima onda de consolidação.

Líderes da Indústria de Dispositivos de Ultrassom

-

GE Healthcare

-

Mindray Medical International Ltd

-

Koninklijke Philips NV

-

Siemens Healthineers

-

Canon Medical Systems Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março de 2025: A GE HealthCare aprofundou sua colaboração com a NVIDIA na Conferência de Tecnologia GPU (GTC) 2025, focando em tecnologias de imagem autônoma, incluindo sistemas de raios-X e ultrassom.

- Janeiro de 2025: Os sistemas de ultrassom da série Voluson Expert da GE HealthCare receberam autorização 510(k) do FDA. Esses sistemas apresentam imagem de alta resolução, tecnologia avançada de ultrassom e automação alimentada por IA para aprimorar diagnósticos de saúde da mulher e eficiência do fluxo de trabalho.

- Junho de 2024: A Siemens Healthineers Introduz Sistemas Avançados de Ultrassom: Em junho de 2024, a Siemens Healthineers lançou novos sistemas de ultrassom equipados com recursos alimentados por IA visando aumentar a confiança diagnóstica e eficiência do fluxo de trabalho em várias configurações clínicas.

- Maio de 2024: A Samsung Medison adquiriu a Sonio, uma empresa de IA de ultrassom, para aprimorar seu portfólio de imagem diagnóstica alimentado por IA e melhorar os resultados dos pacientes.

- Janeiro de 2024: A Philips fez parceria com a Universidade Edith Cowan na Austrália para abordar a escassez de pessoal na região Ásia-Pacífico. Esta iniciativa foca no fortalecimento do treinamento clínico de ultrassom para melhorar a prestação de serviços e expandir a cobertura de cuidados ao paciente.

Escopo do Relatório Global do Mercado de Dispositivos de Ultrassom

Conforme o escopo do relatório, um ultrassom diagnóstico, também conhecido como sonografia, é uma técnica de imagem que usa ondas sonoras de alta frequência para produzir imagens das diferentes estruturas dentro do corpo. Eles estão sendo utilizados para a avaliação de várias condições no rim, fígado e outras condições abdominais. Eles também são amplamente usados em doenças crônicas, que incluem condições de saúde como doença cardíaca, asma, câncer e diabetes. Portanto, esses dispositivos estão sendo utilizados tanto como modalidades de imagem diagnóstica quanto terapêutica e têm uma ampla gama de aplicações no campo médico. A indústria de dispositivos de ultrassom é segmentada por aplicação (anestesiologia, cardiologia, ginecologia/obstetrícia, musculoesquelético, radiologia, cuidados críticos e outras aplicações), tecnologia (imagem de ultrassom 2D, imagem de ultrassom 3D e 4D, imagem doppler e ultrassom focado de alta intensidade), tipo (ultrassom estacionário e ultrassom portátil), e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório da indústria também cobre os tamanhos de mercado estimados e tendências para 17 países diferentes nas principais regiões, globalmente. O relatório oferece o valor (em milhões de USD) para os segmentos acima.

| Anestesiologia |

| Cardiologia |

| Ginecologia / Obstetrícia |

| Musculoesquelético |

| Radiologia |

| Cuidados Críticos |

| Urologia |

| Vascular |

| Outras Aplicações |

| Imagem de Ultrassom 2D |

| Imagem de Ultrassom 3D e 4D |

| Imagem Doppler |

| Ultrassom com Contraste |

| Elastografia |

| Ultrassom Focado de Alta Intensidade |

| Sistemas Estacionários |

| Sistemas Portáteis Baseados em Carrinho |

| Dispositivos Portáteis / de Bolso |

| Hospitais |

| Centros de Imagem Diagnóstica |

| Centros Cirúrgicos Ambulatoriais |

| Clínicas de Maternidade e Fertilidade |

| Ambientes de Cuidados Domiciliares |

| Hospitais Veterinários |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Aplicação | Anestesiologia | |

| Cardiologia | ||

| Ginecologia / Obstetrícia | ||

| Musculoesquelético | ||

| Radiologia | ||

| Cuidados Críticos | ||

| Urologia | ||

| Vascular | ||

| Outras Aplicações | ||

| Por Tecnologia | Imagem de Ultrassom 2D | |

| Imagem de Ultrassom 3D e 4D | ||

| Imagem Doppler | ||

| Ultrassom com Contraste | ||

| Elastografia | ||

| Ultrassom Focado de Alta Intensidade | ||

| Por Portabilidade | Sistemas Estacionários | |

| Sistemas Portáteis Baseados em Carrinho | ||

| Dispositivos Portáteis / de Bolso | ||

| Por Usuário Final | Hospitais | |

| Centros de Imagem Diagnóstica | ||

| Centros Cirúrgicos Ambulatoriais | ||

| Clínicas de Maternidade e Fertilidade | ||

| Ambientes de Cuidados Domiciliares | ||

| Hospitais Veterinários | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho previsto do mercado de dispositivos de ultrassom até 2030?

O tamanho global do mercado de dispositivos de ultrassom deve atingir aproximadamente USD 10,98 bilhões até 2030.

Qual segmento de tecnologia de ultrassom está crescendo mais rapidamente?

O Ultrassom Focado de Alta Intensidade (HIFU) mostra o maior impulso de crescimento com uma CAGR projetada de 5,1% entre 2025 e 2030.

Quão rapidamente os dispositivos de ultrassom portáteis estão ganhando participação de mercado?

Dispositivos de ultrassom portáteis e de bolso estão previstos para expandir a cerca de 8,2% CAGR durante 2025-2030, superando outros segmentos de portabilidade.

Por que a Ásia-Pacífico é considerada a região de crescimento mais atrativa?

Expansão do acesso à saúde, apoio político para manufatura local e crescente incidência de doenças crônicas contribuem para a CAGR estimada de 4,8% da Ásia-Pacífico até 2030.

Como a inteligência artificial está impactando a adoção de ultrassom?

A IA melhora a precisão diagnóstica, reduz a variabilidade do operador e acelera fluxos de trabalho, ampliando assim o uso de ultrassom tanto em ambientes hospitalares quanto de cuidados domiciliares.

Página atualizada pela última vez em: