| Período de Estudo | 2019 - 2029 |

| Tamanho do Mercado (2024) | USD 0.67 Trillion |

| Tamanho do Mercado (2029) | USD 1.01 Trillion |

| CAGR (2024 - 2029) | 8.03 % |

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

| Concentração do Mercado | Média |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de Mercado de Dispositivos Semicondutores

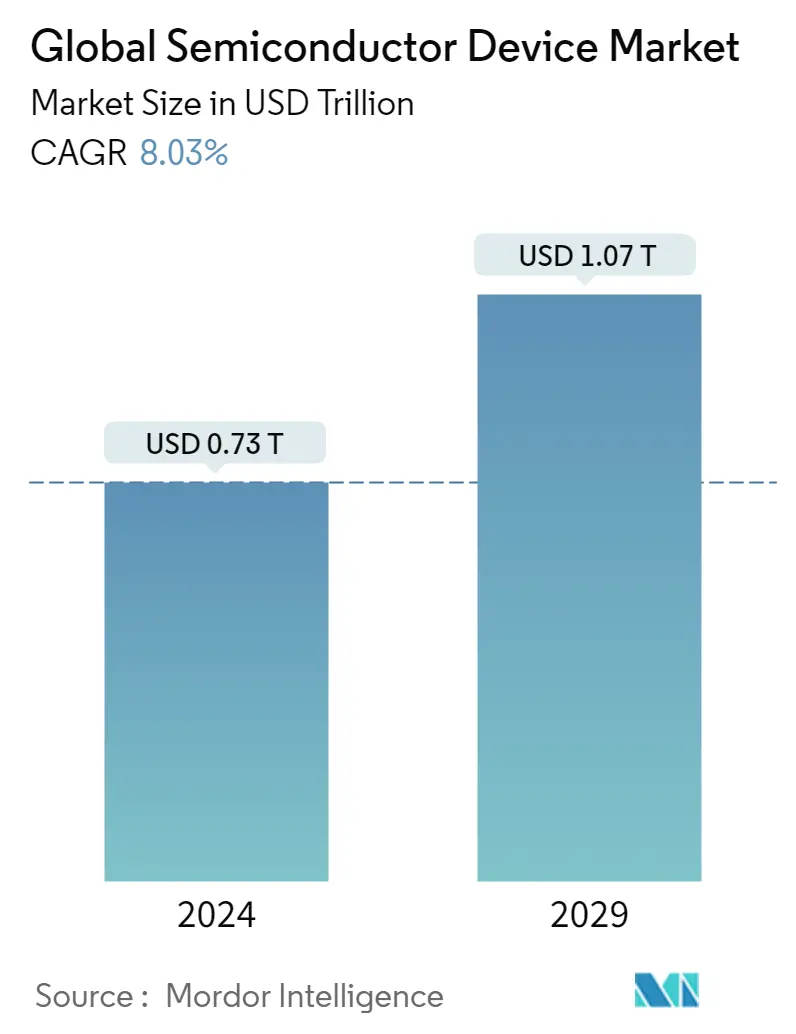

O tamanho do mercado global Dispositivo semicondutor é estimado em USD 0.73 trilhão em 2024 e deve atingir USD 1.07 trilhão até 2029, crescendo a um CAGR de 8.03% durante o período de previsão (2024-2029).

A indústria de semicondutores está testemunhando um rápido crescimento, com os semicondutores emergindo como os blocos de construção básicos de toda a tecnologia moderna. Os avanços e inovações neste campo estão resultando em um impacto direto em todas as tecnologias downstream.

- Estima-se que a indústria de semicondutores continue seu crescimento robusto durante o período de previsão para acomodar a crescente demanda por materiais semicondutores em tecnologias emergentes, como inteligência artificial (IA), direção autônoma, Internet das Coisas e 5G, juntamente com a competição entre os principais participantes e gastos consistentes em P&D.

- O estudo abrange vários semicondutores oferecidos pelos fornecedores e pelas indústrias que os utilizam. As estimativas para as indústrias de usuários finais são derivadas com base no tipo de aplicação que os semicondutores fornecem nessa indústria.

- O surto de COVID-19 em todo o mundo interrompeu significativamente a cadeia de suprimentos e a produção do mercado estudado na fase inicial de 2020. Para fabricantes de circuitos e chips, o impacto foi mais severo. Devido à escassez de mão de obra, muitas das fábricas de embalagens e testes na região Ásia-Pacífico reduziram ou até suspenderam as operações. Isso também criou um gargalo para as empresas de produtos finais que dependem de semicondutores.

- No entanto, de acordo com a Associação da Indústria de Semicondutores, após o 1º trimestre de 2020, a indústria de semicondutores iniciou a recuperação. Apesar dos desafios logísticos relacionados ao coronavírus, as instalações de semicondutores localizadas na Ásia-Pacífico continuaram funcionando normalmente com altas taxas de capacidade. Além disso, em vários países, como a Coreia do Sul, a maioria das operações de semicondutores continuou ininterrupta, e as exportações de chips cresceram 9,4% em fevereiro de 2020. A pandemia de COVID-19 aumentou a demanda por semicondutores nos setores de eletrônicos de consumo e automotivo, principalmente devido à crescente adoção de veículos elétricos pós-pandemia.

Tendências do mercado de dispositivos semicondutores

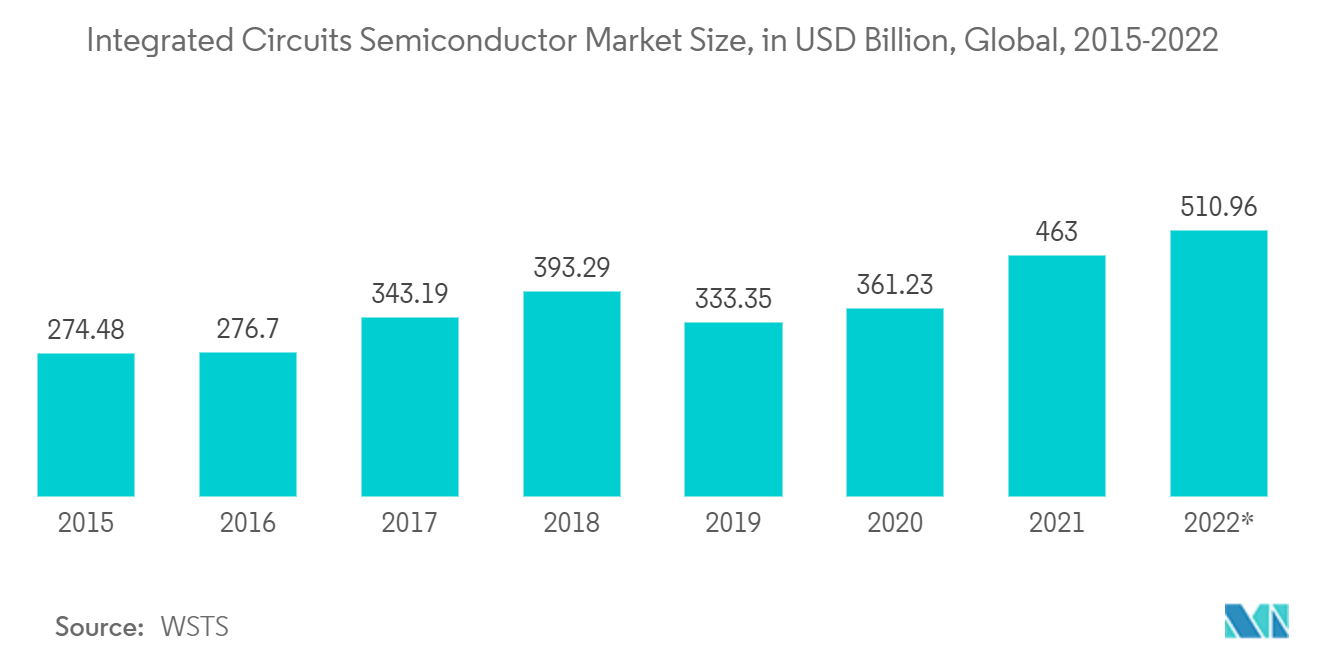

Circuito integrado terá participação significativa

- A crescente proliferação de smartphones, feature phones e tablets está impulsionando o mercado. Os CIs analógicos são usados em uma ampla gama de aplicações, incluindo estações rádio base de terceira e quarta geração (3G/4G) e baterias de dispositivos portáteis. RFICs (ICs de radiofrequência) são circuitos analógicos que geralmente funcionam na faixa de frequência de 3 kHz a 2,4 GHz (3.000 hertz a 2,4 bilhões de hertz) circuitos que funcionariam a cerca de 1 THz (1 trilhão de hertz). Eles são amplamente utilizados em telefones celulares e dispositivos sem fio. Como eles estão em desenvolvimento, o mercado de CI analógicos neste segmento deve crescer.

- No mercado global de IC, os ICs lógicos são o componente amplamente adotado e devem testemunhar um crescimento significativo durante o período previsto. Os chips lógicos têm uma ampla gama de aplicações em quase todos os produtos digitais, desde smartphones até unidades aritméticas-lógicas (ALU). Nos últimos anos, o crescimento da indústria automotiva e de smartphones impulsionou principalmente o crescimento do componente de semicondutores lógicos. No entanto, o crescimento de aplicativos como HPC e IA agora está expandindo o escopo de componentes lógicos.

- O mercado possui diferentes tipos de memória, como DRAM, SRAM, Nor Flash, NAND Flash, ROM, EPROM, entre outras. Memória semicondutora refere-se a vários dispositivos eletrônicos de armazenamento de dados que encontram aplicações como memória de computador em computadores (PCs, laptops), dispositivos de consumo (câmeras, telefones), aplicativos comerciais de TI (telecomunicações, datacenters), aplicativos industriais tradicionais e o espectro emergente de aplicativos IoT. A crescente adoção de CIs de memória na eletrônica automotiva e a crescente aplicação de chips de armazenamento de memória em dispositivos eletrônicos são os principais fatores que impulsionam a demanda por produtos DRAM.

- A crescente demanda por data centers também está impulsionando a demanda por componentes de memória. Atualmente, grandes projetos de data centers na América do Norte têm contribuído para a forte demanda por memória, como DRAM. No entanto, de acordo com a medida de espaço de data center por usuário, os data centers de internet da China estão prontos para crescer para pelo menos 22 vezes o dos Estados Unidos, ou pelo menos dez vezes o espaço atual do Japão. Assim, a DRAM tem uma oportunidade significativa de crescimento e, portanto, está impactando a indústria de semicondutores.

Setor automotivo terá participação significativa no mercado

- Os chips semicondutores tornaram-se parte integrante dos veículos modernos, devido ao seu uso generalizado em várias funções dos veículos. Os chips usados em carros podem assumir muitas formas, desde componentes únicos contendo um único transistor até intrincados circuitos integrados que controlam um sistema complexo. Por exemplo, os chips são encontrados nos elementos de luz LED dos veículos. Cada diodo dentro de uma unidade de luz LED é um chip que emite luz. Os faróis de LED sozinhos são responsáveis por um grande número de chips nos carros modernos. Os faróis também precisam de unidades de controle para fazê-los funcionar.

- A crescente necessidade de melhor segurança e sistemas avançados de assistência ao motorista (ADAS) nos carros acelerou a demanda por semicondutores. Funções inteligentes, como câmeras de segurança, controle de cruzeiro adaptativo, detecção de ponto cego, assistente de mudança de faixa, acionamento de airbag e sistemas de frenagem de emergência, são possíveis por meio de tecnologias de semicondutores. Além disso, o ADAS abrange uma ampla gama de sensores, incluindo sensores de imagem e câmera para recursos baseados em visão, sensores ultrassônicos para recursos de curto alcance, como assistente de estacionamento, e sensores de radar e lidar para detecção de objetos em condições escuras ou nebulosas.

- Em março de 2022, a Renesas Electronics Corporation, fornecedora de soluções avançadas de semicondutores, anunciou a expansão de sua colaboração com a Honda no campo de ADAS. Anteriormente, a Honda adotou o sistema automotivo R-Car da Renesas em um chip (SoC) e o MCU automotivo RH850 para seu sistema Honda SENSING Elite apresentado na Legend. Com a ampliação da parceria, a Honda utilizará o R-Car e o RH850 no sistema omnidirecional de segurança e assistência ao motorista Honda SENSING 360.

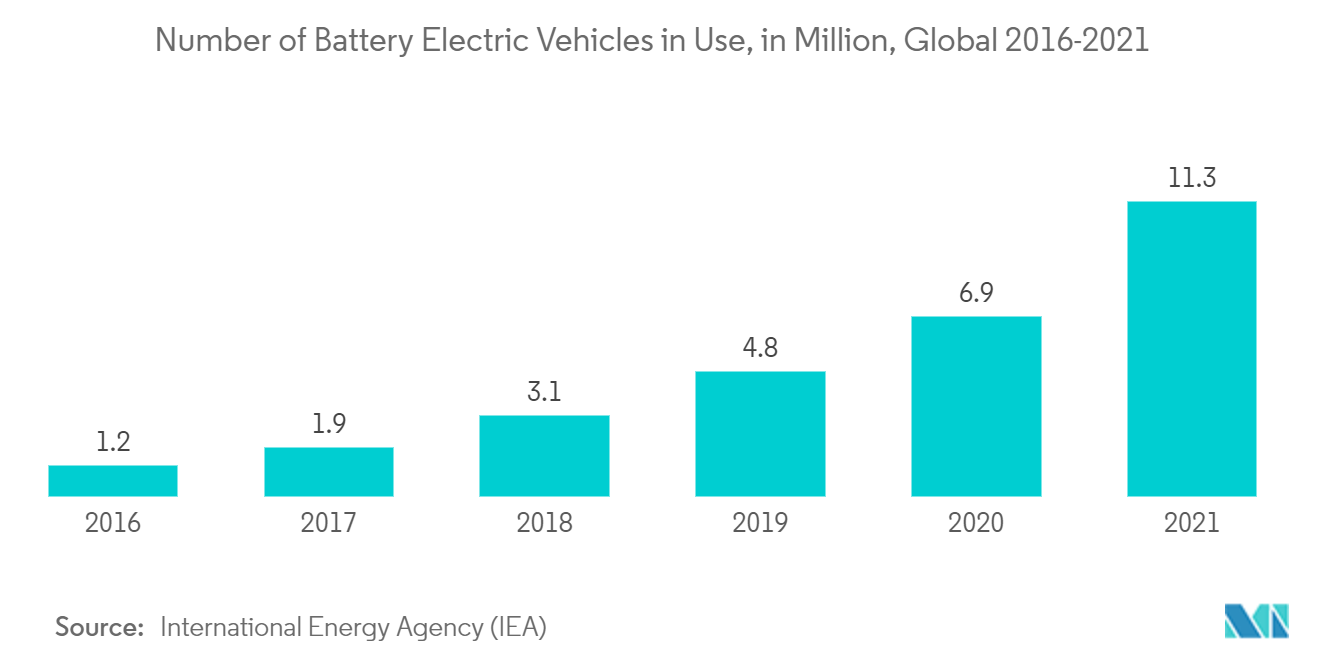

- Espera-se que a crescente demanda por veículos elétricos abra novas oportunidades de crescimento para o mercado estudado. Um número crescente de dispositivos eletrônicos e sensores são usados em veículos elétricos, impulsionando a demanda por chips semicondutores. Por exemplo, de acordo com a Agência Internacional de Energia (AIE), o número de veículos elétricos a bateria (BEV) em uso aumentou de 1,2 milhão em 2016 para 11,3 milhões em 2021 globalmente.

- Além disso, a China foi a principal produtora de veículos elétricos em 2021 (Fonte IEA). As vendas na região europeia também mostraram crescimento robusto contínuo (alta de 65%, para 2,3 milhões) após o boom de 2020, que também aumentou nos Estados Unidos após dois anos de queda. Com a expectativa de que as vendas de veículos elétricos sigam um padrão de crescimento semelhante, espera-se que a indústria automotiva impacte significativamente o crescimento do mercado estudado durante o período de previsão.

Visão geral da indústria de dispositivos semicondutores

O mercado global de dispositivos semicondutores está testemunhando flutuações com a crescente consolidação, avanço tecnológico e cenários geopolíticos. Além disso, num mercado em que a vantagem competitiva sustentável através da inovação é consideravelmente elevada, a concorrência só aumentará. Em tal situação, a identidade da marca desempenha um papel importante, considerando a importância da qualidade que os usuários finais esperam de um player de fabricação de semicondutores. Com a presença de grandes incumbentes de mercado, como Intel Corporation, Nvidia Corporation, Kyocera Corporation, Qualcomm Technologies Inc., e STMicroelectronics NV, os níveis de penetração de mercado também são altos.

O nível de inovação, o time-to-market e o desempenho são os termos-chave pelos quais os players se diferenciam no mercado. No geral, a intensidade da rivalidade competitiva está crescendo moderadamente durante o período de previsão.

- Julho de 2022 - Ericsson, Qualcomm Technologies e a empresa aeroespacial francesa Thales estão planejando levar o 5G para fora deste mundo e através de uma rede de satélites em órbita da Terra. Depois de terem realizado uma pesquisa detalhada, que inclui vários estudos e simulações, as partes planejam entrar em testes e validação focados em casos de uso de smartphones de redes não terrestres 5G (5G NTN).

- Março de 2022 - A Intel divulgou a primeira fase de seus planos de investimento de aproximadamente 80 bilhões de euros na União Europeia na próxima década em toda a cadeia de valor de semicondutores, incluindo pesquisa e desenvolvimento (P&D), fabricação e tecnologias de embalagem. Neste investimento, a empresa planeja investir cerca de 17 bilhões de euros no estabelecimento de uma megafábrica de semicondutores na Alemanha, juntamente com o desenvolvimento de uma nova instalação de pesquisa e desenvolvimento e design na França, e investir em serviços de pesquisa e desenvolvimento, fabricação e fundição na Itália, Irlanda, Polônia e Espanha.

Líderes do mercado de dispositivos semicondutores

-

Intel Corporation

-

Nvidia Corporation

-

Kyocera Corporation

-

Qualcomm Incorporated

-

STMicroelectronics NV

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de dispositivos semicondutores

- Setembro de 2022 - A STMicroelectronics apresenta seu MCU automotivo P6 estelar para integração de sistemas de plataforma EV, visando os próximos trens de força eletrificados e sistemas de atualização over-the-air orientados para o domínio que são a base da próxima geração de EVs.

- Agosto de 2022 - A Qualcomm Technologies anunciou que sua principal plataforma móvel Snapdragon 8+ Gen 1 está alimentando os mais recentes smartphones dobráveis da Samsung Electronics Co., o Samsung Galaxy Z Fold4 e o Galaxy Z Flip4. Samsung e Qualcomm colaboram para definir a próxima geração de experiências premium do Android.

Segmentação da indústria de dispositivos semicondutores

O estudo analisa o mercado de dispositivos semicondutores em termos de receita acumulada. Para o escopo do estudo, o relatório inclui dispositivos como semicondutores discretos, sensores e circuitos integrados para o cálculo de dimensionamento de mercado, e todos os outros dispositivos, como componentes passivos, são excluídos do estudo. O estudo também cobre as atividades dos principais participantes do mercado, juntamente com suas estratégias atuais, desenvolvimentos recentes e ofertas de produtos.

| Por tipo de dispositivo | Semicondutores Discretos | |||

| Optoeletrônica | ||||

| Sensores | ||||

| Circuitos integrados | Analógico | |||

| Lógica | ||||

| Memória | ||||

| Micro | Microprocessadores (MPU) | |||

| Microcontroladores (MCU) | ||||

| Processadores de sinais digitais | ||||

| Por vertical do usuário final | Automotivo | |||

| Comunicação (com e sem fio) | ||||

| Consumidor | ||||

| Industrial | ||||

| Computação/Armazenamento de Dados | ||||

| Por geografia | Estados Unidos | |||

| Europa | ||||

| Japão | ||||

| China | ||||

| Coréia | ||||

| Taiwan | ||||

| Resto do mundo | ||||

Perguntas frequentes sobre a pesquisa de mercado de dispositivos semicondutores

Qual é o tamanho do mercado global de Dispositivos semicondutores?

O tamanho do mercado global Dispositivo semicondutor deve atingir US $ 0,73 trilhão em 2024 e crescer a um CAGR de 8,03% para atingir US $ 1,07 trilhão até 2029.

Qual é o tamanho atual do mercado global Dispositivo semicondutor?

Em 2024, o tamanho do mercado global de dispositivos semicondutores deve atingir US$ 0,73 trilhão.

Quem são os chave global players no mercado Dispositivo semicondutor?

Intel Corporation, Nvidia Corporation, Kyocera Corporation, Qualcomm Incorporated, STMicroelectronics NV são as principais empresas que operam no mercado global de dispositivos semicondutores.

Qual é a região de crescimento mais rápido no mercado global Dispositivo semicondutor?

Estima-se que a Ásia-Pacífico cresça no CAGR mais alto durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado global Dispositivo semicondutor?

Em 2024, a Ásia-Pacífico responde pela maior participação de mercado no mercado global de dispositivos semicondutores.

Quais anos este mercado global Dispositivo semicondutor cobre e qual foi o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado global de dispositivos semicondutores foi estimado em US$ 673,05 bilhões. O relatório cobre o tamanho histórico do mercado global Dispositivo semicondutor por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado global de dispositivos semicondutores para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

Relatório da indústria de dispositivos semicondutores

Estatísticas para a participação de mercado de Dispositivos semicondutores de 2023, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de dispositivos semicondutores inclui uma previsão de mercado, perspectivas para 2029 e visão geral histórica. Obtenha uma amostra desta análise da indústria como um download gratuito do relatório em PDF.