Tamanho do mercado de comunicações via satélite

|

|

Período de Estudo | 2017 - 2029 |

|

|

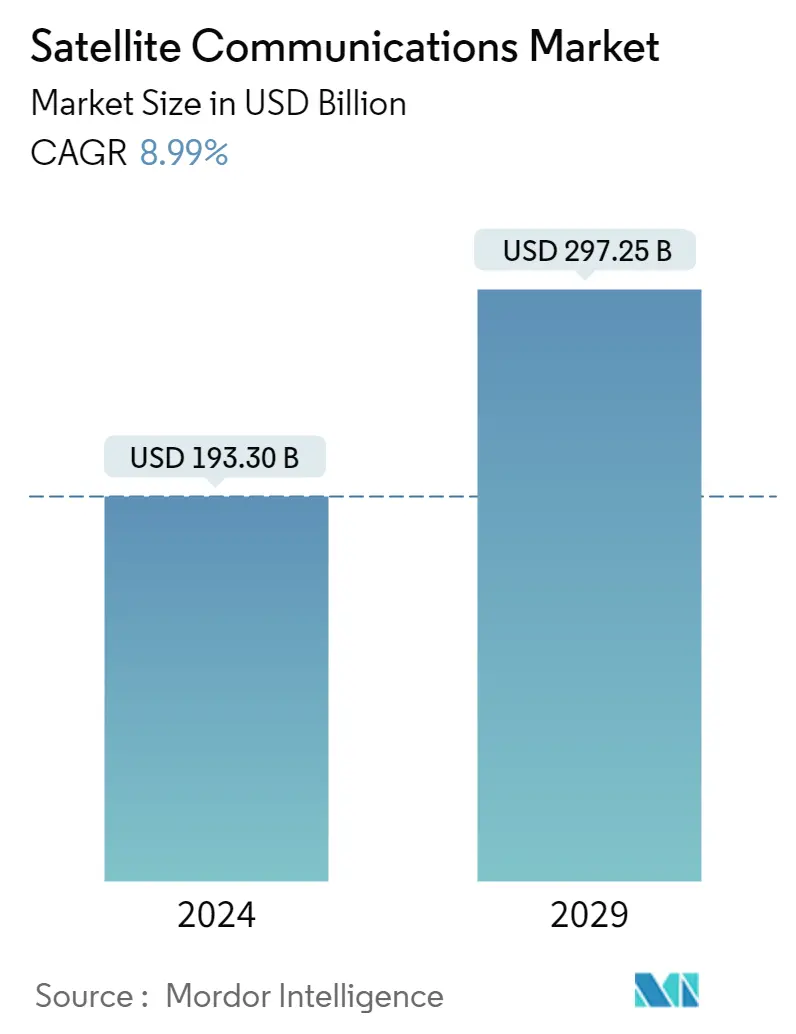

Tamanho do mercado (2024) | USD 193.30 bilhões de dólares |

|

|

Tamanho do mercado (2029) | USD 297.25 bilhões de dólares |

|

|

Concentração de Mercado | Alto |

|

|

Maior participação por classe de órbita | LEÃO |

|

|

CAGR(2024 - 2029) | 8.99 % |

|

|

Maior participação por região | América do Norte |

Principais participantes |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de comunicações via satélite

O tamanho do mercado de comunicações via satélite é estimado em US$ 193,30 bilhões em 2024, e deverá atingir US$ 297,25 bilhões até 2029, crescendo a um CAGR de 8,99% durante o período de previsão (2024-2029).

Espera-se que os satélites LEO constituam o segmento líder

- Um satélite ou nave espacial é geralmente colocado em uma das muitas órbitas especiais ao redor da Terra, ou pode ser lançado em uma viagem interplanetária. Existem três tipos de órbitas terrestres órbita geoestacionária (GEO), órbita terrestre média (MEO) e órbita terrestre baixa (LEO). Muitos satélites meteorológicos e de comunicações tendem a ter órbitas terrestres altas, que estão mais distantes da superfície. Os satélites em órbita média da Terra incluem satélites de navegação e satélites especializados projetados para monitorar uma área específica. A maioria dos satélites científicos, incluindo o Sistema de Observação da Terra da NASA, estão em órbita baixa da Terra.

- O rápido desenvolvimento de pequenos satélites e a sua implantação em órbita baixa da Terra devido às suas vantagens adicionais estão impulsionando o crescimento do segmento LEO. Durante 2017-2019, a maior parte do mercado foi ocupada por satélites GEO. Em 2020, os satélites LEO ganharam impulso e espera-se que continuem a sua trajetória de crescimento também durante o período de previsão. O segmento LEO deverá ocupar uma quota de mercado de 79,5% em 2029, seguido do GEO, com uma quota de 18%.

- Os diferentes satélites fabricados e lançados têm aplicações diferentes. Durante 2017-2022, dos 57 satélites lançados no MEO, oito foram construídos para fins de comunicação. Da mesma forma, dos 147 satélites do GEO, 105 foram implantados para fins de comunicação. Cerca de 4.131 satélites LEO fabricados e lançados pertenciam a várias organizações em todo o mundo. Desse total, quase 2.976 satélites foram projetados para fins de comunicação.

A crescente demanda por aplicativos de comunicação está impulsionando a demanda no mercado globalmente

- O mercado de comunicações por satélite é uma indústria global que fornece infraestruturas críticas para vários setores, incluindo telecomunicações, militar e defesa, e radiodifusão. No que diz respeito aos lançamentos de satélites, durante 2017-2022, aproximadamente 80% dos satélites de comunicação foram fabricados e lançados pela América do Norte, seguida pela Europa com 15%, China com 3% e os restantes com 2%, respetivamente.

- A América do Norte tem um forte setor militar e de defesa que investe pesadamente em tecnologia de satélite, e o setor comercial também é significativo, com empresas como SpaceX, MDA, HughesNet e Telesat operando grandes frotas de satélites para internet de banda larga, transmissão de TV e outros serviços.

- A Europa é outro interveniente significativo no mercado global de comunicações por satélite e é o lar de vários fabricantes líderes de satélites, incluindo a Thales Alenia Space e a Airbus Defence and Space. A Agência Espacial Europeia (ESA) investe fortemente em tecnologia espacial para apoiar iniciativas nacionais de segurança e defesa. O mercado comercial de comunicações por satélite também é significativo, com empresas como a Eutelsat e a SES operando grandes frotas de satélites para comunicação, radiodifusão e outros serviços.

- Prevê-se que a região Ásia-Pacífico seja o mercado de mais rápido crescimento para comunicações por satélite, impulsionado pela crescente procura de transmissão de dados de alta velocidade e pelo aumento dos investimentos em tecnologia de satélite. A China e a Índia são dois dos maiores mercados da região, com ambos os países a investir fortemente em tecnologia espacial para apoiar iniciativas de segurança e defesa nacionais e impulsionar o crescimento económico.

Tendências globais do mercado de comunicações via satélite

- Pequenos satélites estão preparados para criar demanda no mercado

Visão geral da indústria de comunicações por satélite

O Mercado de Comunicações por Satélite está bastante consolidado, com as cinco maiores empresas ocupando 98,46%. Os principais players deste mercado são Airbus SE, China Aerospace Science and Technology Corporation (CASC), Maxar Technologies Inc., Space Exploration Technologies Corp.

Líderes de mercado de comunicações via satélite

Airbus SE

China Aerospace Science and Technology Corporation (CASC)

Maxar Technologies Inc.

Space Exploration Technologies Corp.

Thales

Other important companies include Cobham Limited, EchoStar Corporation, Intelsat, L3Harris Technologies Inc., SES S.A., SKY Perfect JSAT Corporation, Swarm Technologies, Inc., Thuraya Telecommunications Company, Viasat, Inc..

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de comunicações via satélite

- Fevereiro de 2023 Anuvu, fornecedora de soluções de conectividade de alta velocidade, assinou um acordo com a Telesat para novas antenas e infraestrutura de estações terrestres para apoiar o desenvolvimento da Constelação Anuvu.

- Fevereiro de 2023 A SES, em parceria com ThinKom e Hughes, introduziu um serviço revolucionário multiórbita de alto desempenho, capaz de suportar múltiplas soluções para missões aéreas governamentais. O terminal de satélite aéreo ThinKom ThinAir Ka2517 de arquitetura aberta foi demonstrado com sucesso nas redes de satélites de órbita terrestre média (MEO) e geoestacionário (GEO) da SES

- Janeiro de 2023 O provedor de comunicações por satélite Viasat recebeu um contrato do Corpo de Fuzileiros Navais dos Estados Unidos para fornecer suporte de comunicações por satélite de ponta a ponta, estendendo o acordo sob o qual fornece soluções de comunicações por satélite em serviços gerenciados.

Relatório de Mercado de Comunicações por Satélite – Índice

RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

OFERTAS DE RELATÓRIOS

1. INTRODUÇÃO

1.1. Premissas do Estudo e Definição de Mercado

1.2. Escopo do estudo

1.3. Metodologia de Pesquisa

2. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

2.1. Miniaturização de satélite

2.2. Massa do Satélite

2.3. Gastos em programas espaciais

2.4. Quadro regulamentar

2.4.1. Global

2.4.2. Austrália

2.4.3. Brasil

2.4.4. Canadá

2.4.5. China

2.4.6. França

2.4.7. Alemanha

2.4.8. Índia

2.4.9. Irã

2.4.10. Japão

2.4.11. Nova Zelândia

2.4.12. Rússia

2.4.13. Cingapura

2.4.14. Coreia do Sul

2.4.15. Emirados Árabes Unidos

2.4.16. Reino Unido

2.4.17. Estados Unidos

2,5. Análise da cadeia de valor e canal de distribuição

3. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD, Previsões até 2029 e análise de perspectivas de crescimento)

3.1. Massa do Satélite

3.1.1. 10-100kg

3.1.2. 100-500kg

3.1.3. 500-1000kg

3.1.4. Abaixo de 10kg

3.1.5. acima de 1000kg

3.2. Classe de órbita

3.2.1. GEO

3.2.2. LEÃO

3.2.3. MEU

3.3. Tipo de comunicação

3.3.1. Transmissão

3.3.2. Comunicação móvel

3.3.3. Telefone via Satélite

3.3.4. Outros

3.4. Usuário final

3.4.1. Comercial

3.4.2. Militar e governamental

3.4.3. Outro

3.5. Região

3.5.1. Ásia-Pacífico

3.5.2. Europa

3.5.3. América do Norte

3.5.4. Resto do mundo

4. CENÁRIO COMPETITIVO

4.1. Principais movimentos estratégicos

4.2. Análise de participação de mercado

4.3. Cenário da Empresa

4.4. Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

4.4.1. Airbus SE

4.4.2. China Aerospace Science and Technology Corporation (CASC)

4.4.3. Cobham Limited

4.4.4. EchoStar Corporation

4.4.5. Intelsat

4.4.6. L3Harris Technologies Inc.

4.4.7. Maxar Technologies Inc.

4.4.8. SES S.A.

4.4.9. SKY Perfect JSAT Corporation

4.4.10. Space Exploration Technologies Corp.

4.4.11. Swarm Technologies, Inc.

4.4.12. Thales

4.4.13. Thuraya Telecommunications Company

4.4.14. Viasat, Inc.

5. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS SATÉLITE

6. APÊNDICE

6.1. Visão geral global

6.1.1. Visão geral

6.1.2. Estrutura das Cinco Forças de Porter

6.1.3. Análise da Cadeia de Valor Global

6.1.4. Dinâmica de Mercado (DROs)

6.2. Fontes e referências

6.3. Lista de tabelas e figuras

6.4. Insights primários

6,5. Pacote de dados

6.6. Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- SATÉLITES MINIATURAS (ABAIXO DE 10KG), NÚMERO DE LANÇAMENTOS, GLOBAL, 2017 - 2022

- Figura 2:

- MASSA DE SATÉLITE (ACIMA DE 10KG) GLOBALMENTE, NÚMERO DE SATÉLITES LANÇADOS, GLOBAL, 2017 - 2022

- Figura 3:

- GASTOS EM PROGRAMAS ESPACIAIS GLOBALMENTE, USD, GLOBAL, 2017 - 2022

- Figura 4:

- MERCADO GLOBAL DE COMUNICAÇÕES POR SATÉLITE, VALOR, USD, 2017 - 2029

- Figura 5:

- VALOR DO MERCADO DE COMUNICAÇÕES POR SATÉLITE POR MASSA DE SATÉLITE, USD, GLOBAL, 2017 - 2029

- Figura 6:

- PARTE DE VALOR DO MERCADO DE COMUNICAÇÕES POR SATÉLITE POR MASSA DE SATÉLITE, %, GLOBAL, 2017 VS 2023 VS 2029

- Figura 7:

- VALOR DE MERCADO DE 10-100KG, USD, GLOBAL, 2017 - 2029

- Figura 8:

- VALOR DE MERCADO 100-500KG, USD, GLOBAL, 2017 - 2029

- Figura 9:

- VALOR DE MERCADO 500-1000KG, USD, GLOBAL, 2017 - 2029

- Figura 10:

- VALOR ABAIXO DE 10 KG DE MERCADO, USD, GLOBAL, 2017 - 2029

- Figura 11:

- VALOR DE MERCADO ACIMA DE 1000KG, USD, GLOBAL, 2017 - 2029

- Figura 12:

- VALOR DO MERCADO DE COMUNICAÇÕES POR SATÉLITE POR CLASSE ORBIT, USD, GLOBAL, 2017 - 2029

- Figura 13:

- VALOR SHARE DO MERCADO DE COMUNICAÇÕES POR SATÉLITE POR CLASSE DE ÓRBITA, %, GLOBAL, 2017 VS 2023 VS 2029

- Figura 14:

- VALOR DO MERCADO GEO, USD, GLOBAL, 2017 - 2029

- Figura 15:

- VALOR DO MERCADO LEO, USD, GLOBAL, 2017 - 2029

- Figura 16:

- VALOR DO MERCADO MEO, USD, GLOBAL, 2017 - 2029

- Figura 17:

- VALOR DO MERCADO DE COMUNICAÇÕES SATÉLITE POR TIPO DE COMUNICAÇÃO, USD, GLOBAL, 2017 - 2029

- Figura 18:

- VALOR SHARE DO MERCADO DE COMUNICAÇÕES SATÉLITE POR TIPO DE COMUNICAÇÃO, %, GLOBAL, 2017 VS 2023 VS 2029

- Figura 19:

- VALOR DO MERCADO DE TRANSMISSÃO, USD, GLOBAL, 2017 - 2029

- Figura 20:

- VALOR DO MERCADO DE COMUNICAÇÕES MÓVEIS, USD, GLOBAL, 2017 - 2029

- Figura 21:

- VALOR DO MERCADO DE TELEFONE SATÉLITE, USD, GLOBAL, 2017 - 2029

- Figura 22:

- VALOR DE OUTROS MERCADO, USD, GLOBAL, 2017 - 2029

- Figura 23:

- VALOR DO MERCADO DE COMUNICAÇÕES SATÉLITE POR USUÁRIO FINAL, USD, GLOBAL, 2017 - 2029

- Figura 24:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE COMUNICAÇÕES POR SATÉLITE POR USUÁRIO FINAL, %, GLOBAL, 2017 VS 2023 VS 2029

- Figura 25:

- VALOR DO MERCADO COMERCIAL, USD, GLOBAL, 2017 - 2029

- Figura 26:

- VALOR DO MERCADO MILITAR E GOVERNAMENTAL, USD, GLOBAL, 2017 - 2029

- Figura 27:

- VALOR DE OUTRO MERCADO, USD, GLOBAL, 2017 - 2029

- Figura 28:

- VALOR DO MERCADO DE COMUNICAÇÕES POR SATÉLITE POR REGIÃO, USD, GLOBAL, 2017 - 2029

- Figura 29:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE COMUNICAÇÕES POR SATÉLITE POR REGIÃO, %, GLOBAL, 2017 VS 2023 VS 2029

- Figura 30:

- VALOR DO MERCADO DE COMUNICAÇÕES POR SATÉLITE, USD, ÁSIA-PACÍFICO, 2017 - 2029

- Figura 31:

- VALOR DO MERCADO DE COMUNICAÇÕES POR SATÉLITE, USD, EUROPA, 2017 - 2029

- Figura 32:

- VALOR DO MERCADO DE COMUNICAÇÕES POR SATÉLITE, USD, AMÉRICA DO NORTE, 2017 - 2029

- Figura 33:

- VALOR DO MERCADO DE COMUNICAÇÕES POR SATÉLITE, USD, RESTO DO MUNDO, 2017 - 2029

- Figura 34:

- NÚMERO DE MOVIMENTOS ESTRATÉGICOS DAS EMPRESAS MAIS ATIVAS, MERCADO GLOBAL DE COMUNICAÇÕES POR SATÉLITE, TODOS, 2017 - 2029

- Figura 35:

- NÚMERO TOTAL DE MOVIMENTOS ESTRATÉGICOS DAS EMPRESAS, MERCADO GLOBAL DE COMUNICAÇÕES POR SATÉLITE, TODOS, 2017 - 2029

- Figura 36:

- PARTICIPAÇÃO DE MERCADO DO MERCADO GLOBAL DE COMUNICAÇÕES POR SATÉLITE, %, TODOS, 2022

Segmentação da indústria de comunicações por satélite

10-100kg, 100-500kg, 500-1000kg, Abaixo de 10 Kg, acima de 1000kg são cobertos como segmentos pela Massa do Satélite. GEO, LEO, MEO são cobertos como segmentos pela Classe de Órbita. Radiodifusão, Comunicação Móvel, Telefone via Satélite, Outros são cobertos como segmentos por Tipo de Comunicação. Comercial, Militar e Governamental são cobertos como segmentos por Usuário Final. Ásia-Pacífico, Europa e América do Norte são cobertos como segmentos por região.

- Um satélite ou nave espacial é geralmente colocado em uma das muitas órbitas especiais ao redor da Terra, ou pode ser lançado em uma viagem interplanetária. Existem três tipos de órbitas terrestres órbita geoestacionária (GEO), órbita terrestre média (MEO) e órbita terrestre baixa (LEO). Muitos satélites meteorológicos e de comunicações tendem a ter órbitas terrestres altas, que estão mais distantes da superfície. Os satélites em órbita média da Terra incluem satélites de navegação e satélites especializados projetados para monitorar uma área específica. A maioria dos satélites científicos, incluindo o Sistema de Observação da Terra da NASA, estão em órbita baixa da Terra.

- O rápido desenvolvimento de pequenos satélites e a sua implantação em órbita baixa da Terra devido às suas vantagens adicionais estão impulsionando o crescimento do segmento LEO. Durante 2017-2019, a maior parte do mercado foi ocupada por satélites GEO. Em 2020, os satélites LEO ganharam impulso e espera-se que continuem a sua trajetória de crescimento também durante o período de previsão. O segmento LEO deverá ocupar uma quota de mercado de 79,5% em 2029, seguido do GEO, com uma quota de 18%.

- Os diferentes satélites fabricados e lançados têm aplicações diferentes. Durante 2017-2022, dos 57 satélites lançados no MEO, oito foram construídos para fins de comunicação. Da mesma forma, dos 147 satélites do GEO, 105 foram implantados para fins de comunicação. Cerca de 4.131 satélites LEO fabricados e lançados pertenciam a várias organizações em todo o mundo. Desse total, quase 2.976 satélites foram projetados para fins de comunicação.

| Massa do Satélite | |

| 10-100kg | |

| 100-500kg | |

| 500-1000kg | |

| Abaixo de 10kg | |

| acima de 1000kg |

| Classe de órbita | |

| GEO | |

| LEÃO | |

| MEU |

| Tipo de comunicação | |

| Transmissão | |

| Comunicação móvel | |

| Telefone via Satélite | |

| Outros |

| Usuário final | |

| Comercial | |

| Militar e governamental | |

| Outro |

| Região | |

| Ásia-Pacífico | |

| Europa | |

| América do Norte | |

| Resto do mundo |

Definição de mercado

- Aplicativo - Diversas aplicações ou finalidades dos satélites são classificadas em comunicação, observação da Terra, observação espacial, navegação, entre outras. As finalidades listadas são aquelas auto-relatadas pela operadora do satélite.

- Usuário final - Os usuários primários ou finais do satélite são descritos como civis (acadêmicos, amadores), comerciais, governamentais (meteorológicos, científicos, etc.), militares. Os satélites podem ser multiuso, tanto para aplicações comerciais quanto militares.

- Veículo de lançamento MTOW - O MTOW do veículo lançador (peso máximo de decolagem) significa o peso máximo do veículo lançador durante a decolagem, incluindo o peso da carga útil, equipamento e combustível.

- Classe de órbita - As órbitas dos satélites são divididas em três grandes classes, nomeadamente GEO, LEO e MEO. Os satélites em órbitas elípticas têm apogeus e perigeus que diferem significativamente entre si e categorizam as órbitas dos satélites com excentricidade 0,14 e superior como elípticas.

- Tecnologia de propulsão - Neste segmento, diferentes tipos de sistemas de propulsão de satélites foram classificados como sistemas de propulsão elétricos, de combustível líquido e à base de gás.

- Massa do Satélite - Neste segmento, diferentes tipos de sistemas de propulsão de satélites foram classificados como sistemas de propulsão elétricos, de combustível líquido e à base de gás.

- Subsistema de Satélite - Todos os componentes e subsistemas que incluem propulsores, ônibus, painéis solares e outros hardwares de satélites estão incluídos neste segmento.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e os fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos históricos e de previsão foram fornecidas em termos de receita e volume. Para a conversão de vendas em volume, o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país, e a inflação não faz parte do preço.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios sindicalizados, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura.