Tamanho e Participação do Mercado de Dispositivos Respiratórios

Análise do Mercado de Dispositivos Respiratórios pela Mordor Intelligence

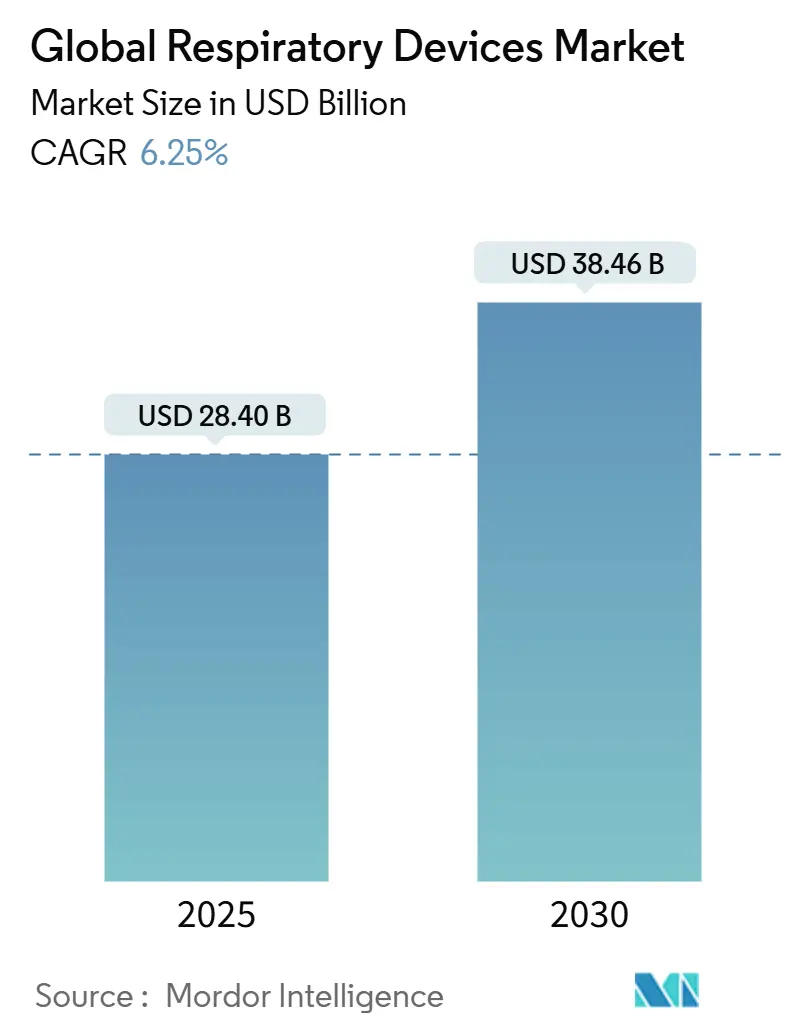

O tamanho global do mercado de dispositivos respiratórios é estimado em USD 28,40 bilhões em 2025, e espera-se que alcance USD 38,46 bilhões até 2030, com uma TCAC de 6,25% durante o período de previsão (2025-2030). Diagnósticos acelerados de asma e DPOC, adoção rápida de soluções portáteis de oxigênio e sistemas de pressão positiva contínua nas vias aéreas (CPAP), e ampliação da cobertura de seguro saúde estão reforçando a demanda. O impulso é ainda amplificado por algoritmos de inteligência artificial que personalizam configurações de fluxo de ar, maior atenção política ao ar limpo e colaborações entre múltiplos fornecedores que integram sensores, software e consumíveis em ecossistemas unificados de terapia. O foco competitivo mudou da amplitude de produtos para plataformas de adesão habilitadas por dados, enquanto atividades de licitação em mercados emergentes estão desbloqueando volumes sensíveis ao preço para concentradores de baixa manutenção e unidades híbridas ventilador-concentrador. Como resultado, o mercado de dispositivos respiratórios está evoluindo em torno de casos de uso em saúde domiciliar que complementam a capacidade hospitalar em vez de substituí-la.

Principais Conclusões do Relatório

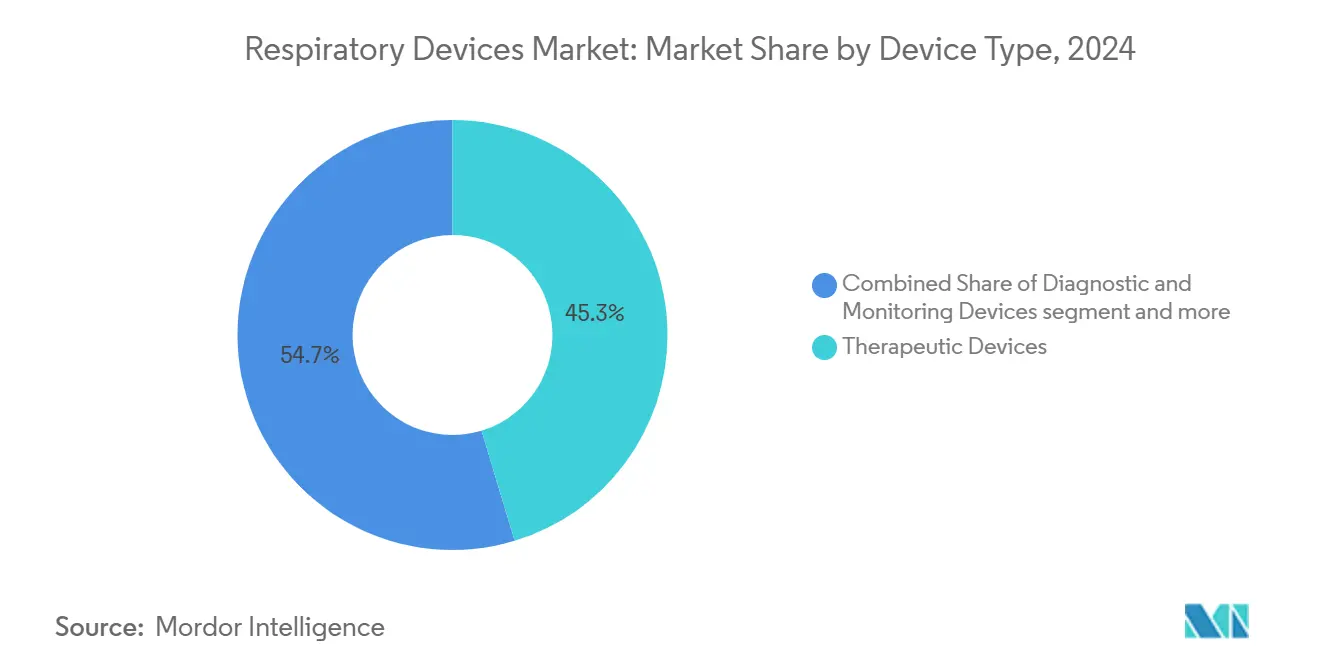

- Por tipo de dispositivo, os dispositivos terapêuticos lideraram com 45,33% da participação do mercado de dispositivos respiratórios em 2024; os dispositivos de diagnóstico e monitoramento devem expandir a uma TCAC de 8,53% até 2030.

- Por indicação, a DPOC representou 42,25% da participação do tamanho do mercado de dispositivos respiratórios em 2024; o segmento de apneia do sono está projetado para crescer a uma TCAC de 8,93% até 2030.

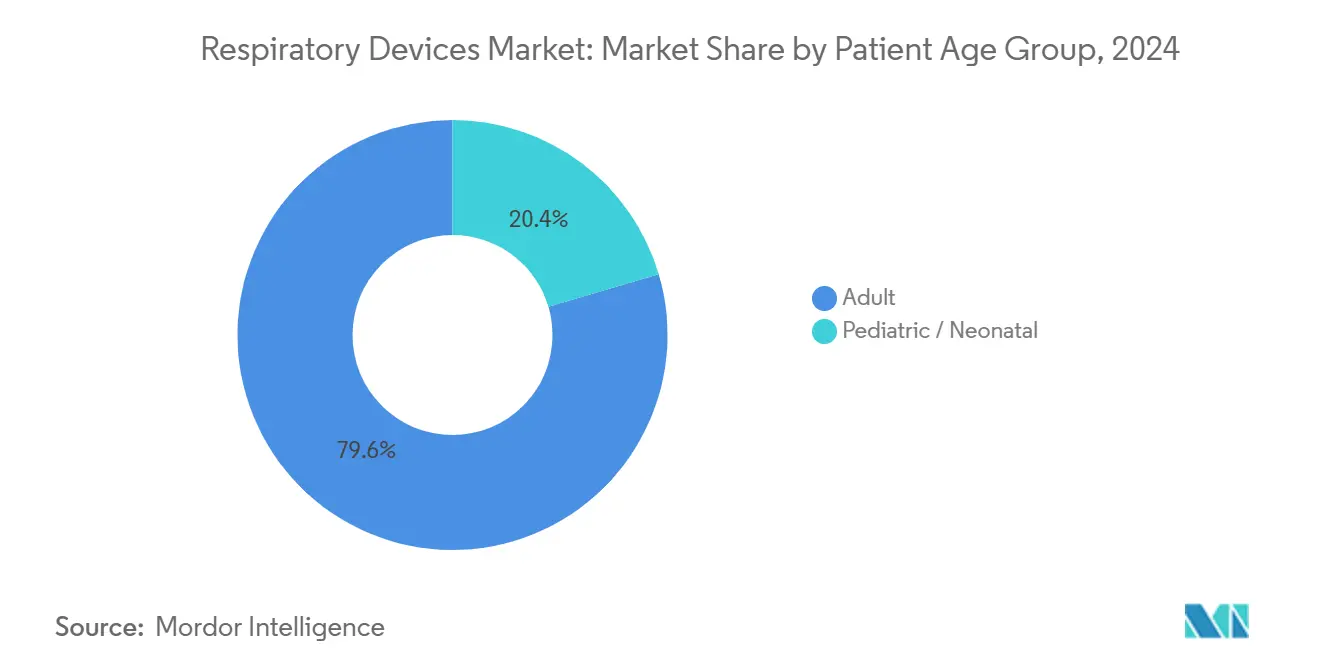

- Por faixa etária do paciente, os adultos detiveram 79,56% da participação do mercado de dispositivos respiratórios em 2024, enquanto o segmento pediátrico/neonatal está avançando a uma TCAC de 7,23% até 2030.

- Por usuário final, os hospitais comandaram 48,42% da participação do tamanho do mercado de dispositivos respiratórios em 2024; outros usuários finais, incluindo ambientes domésticos, estão se expandindo a uma TCAC de 9,12% durante 2025-2030.

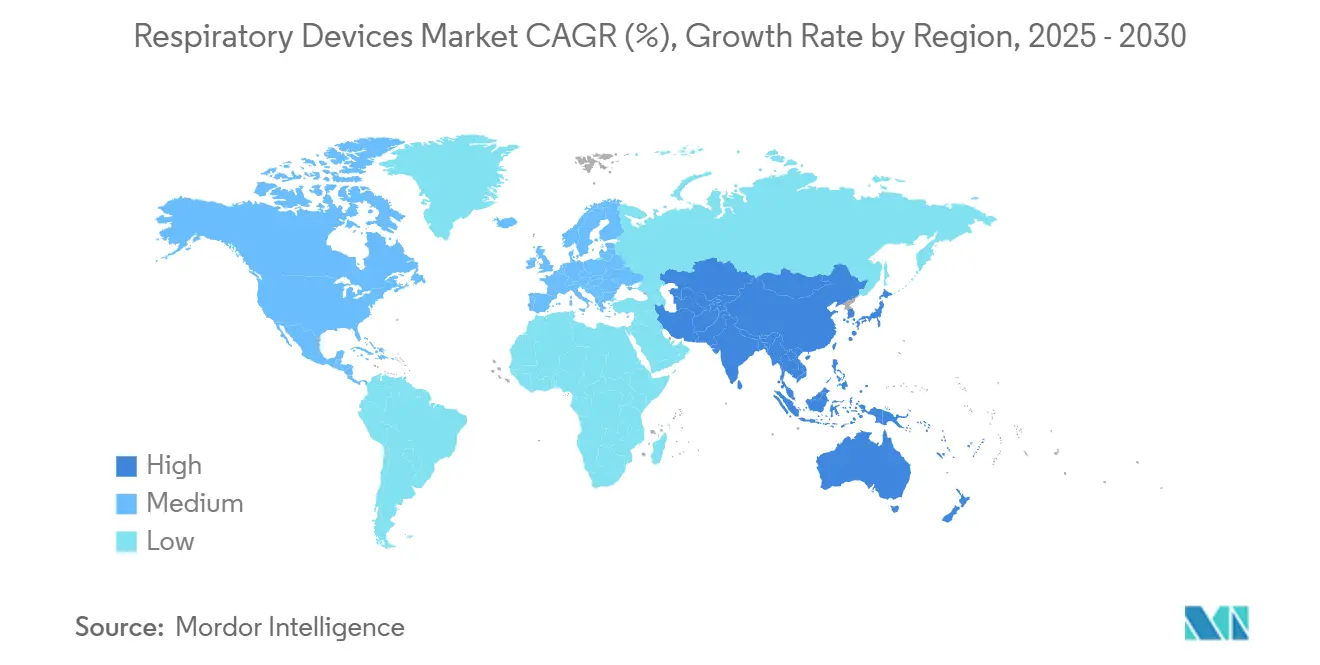

- Por região, a América do Norte capturou 39,35% do mercado de dispositivos respiratórios em 2024, enquanto a Ásia-Pacífico deve registrar o crescimento mais rápido com uma TCAC de 8,47% até 2030.

Tendências e Insights do Mercado Global de Dispositivos Respiratórios

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Prevalência crescente de doenças respiratórias crônicas | +1.1% | Global | Longo prazo (≥ 4 anos) |

| Inovações tecnológicas em CPAP e ventiladores habilitados por IA | +0.9% | América do Norte, Europa | Médio prazo (2-4 anos) |

| Expansão dos cuidados respiratórios em saúde domiciliar | +0.8% | Global, com ênfase na Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Adoção crescente de ventilação não-invasiva | +0.6% | Europa, América do Norte | Curto prazo (≤ 2 anos) |

| Iniciativas governamentais e expansão de reembolso | +0.5% | Nacional, com ganhos iniciais nos EUA, Alemanha, China | Curto prazo (≤ 2 anos) |

| Integração de tecnologias de saúde digital | +0.6% | América do Norte, UE, China, Índia | Médio prazo (~2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento na Prevalência de Distúrbios Respiratórios

O crescimento contínuo nos casos de DPOC e asma está sustentando a demanda contínua de equipamentos. A American Lung Association relatou que 44,2 milhões de residentes dos EUA tinham diagnósticos de asma em 2023, com adultos de 18-55 anos registrando a maior incidência vitalícia de 16,8%. As mulheres enfrentaram prevalência de asma maior que os homens, ampliando a base de usuários endereçáveis para inaladores, espirômetros e medidores inteligentes de pico de fluxo. Enquanto isso, dados da Organização Mundial da Saúde enquadram a DPOC como um assassino silencioso concentrado em economias de baixa e média renda.[1]World Health Organization, "Chronic Respiratory Diseases (Asthma, COPD)," who.int Este padrão estimula compras financiadas por doadores de concentradores acessíveis e vans de diagnóstico móvel.

Avanços Tecnológicos

Os fabricantes agora incorporam algoritmos adaptativos de pressão em unidades CPAP, reduzindo o desconforto de vazamento da máscara e elevando a adesão à terapia. A NovaResp obteve USD 3 milhões para refinar esses motores de IA em 2024. Engenheiros da Universidade de Cincinnati introduziram o VortexPAP, que usa fluxo de ar vortex para fornecer a pressão necessária nas vias aéreas sem uma vedação facial apertada, prometendo maior conveniência ao paciente.[2]University of Cincinnati, "Researchers Develop New CPAP Device," uc.edu Source: NovaResp, "AI-Driven CPAP Therapy Software Funding," novaresp.ai Umidificadores leves, oxímetros conectados à nuvem e nebulizadores habilitados por Bluetooth ilustram um pipeline orientado para captura de dados sem costura e painéis de controle para clínicos.

Penetração Rápida de Dispositivos Respiratórios em Cuidados de Saúde Domiciliares

A mudança para cuidados respiratórios baseados em casa representa uma transformação fundamental nos modelos de prestação de cuidados de saúde, impulsionada por pressões de custos nos sistemas de saúde e preferência do paciente por tratamento em ambientes familiares. Esta tendência acelerou o desenvolvimento de dispositivos portáteis e fáceis de usar com recursos de conectividade aprimorados. Por exemplo, em outubro de 2024, a Inogen, Inc., uma empresa de tecnologia médica especializada em soluções respiratórias para cuidados domiciliares, revelou seu produto mais recente, o Concentrador de Oxigênio Portátil Inogen Rove 4, nos Estados Unidos.

Adoção Crescente de Ventilação Não-Invasiva (VNI)

A ventilação não-invasiva emergiu como uma intervenção de primeira linha para várias condições respiratórias, transformando protocolos de tratamento e resultados do paciente. As iniciativas tomadas pelos participantes do mercado, como o desenvolvimento de produtos VNI tecnicamente avançados, estão impulsionando a adoção desses dispositivos. Por exemplo, em agosto de 2024, a OxiWear obteve aprovação FDA 510(k) para seu inovador oxímetro de pulso auricular, um dispositivo adaptado para monitoramento contínuo e em tempo real da saturação de oxigênio no sangue (SpO2) e frequência cardíaca. Similarmente, em fevereiro de 2024, a Masimo revelou que seu MightySat Medical recebeu aprovação da FDA, marcando-o como o único oxímetro de pulso médico para ponta do dedo aprovado pela FDA acessível Over-The-Counter (OTC) diretamente aos consumidores sem a necessidade de prescrição.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto custo de aquisição e manutenção para sistemas avançados | -0.9% | Mercados emergentes | Médio prazo (2-4 anos) |

| Estruturas regulamentares globais em evolução e complexas | -0.6% | Global | Curto prazo (≤ 2 anos) |

| Escassez de profissionais de saúde qualificados | -0.5% | Global, especialmente áreas rurais/de baixos recursos | Médio prazo (2-4 anos) |

| Disrupções na cadeia de suprimentos | -0.3% | Global, com picos na APAC e América Latina | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Alto Custo de Dispositivos

Ventiladores premium, plataformas CPAP e equipamentos de diagnóstico de nível laboratorial carregam etiquetas de preço de cinco dígitos e contratos de serviço recorrentes, limitando a penetração em configurações com recursos limitados. A Organização Mundial da Saúde sublinha que mais de 90% das fatalidades por DPOC ocorrem em regiões de baixa renda que carecem de acesso suficiente a dispositivos, ampliando a lacuna de acessibilidade. Pesquisadores responderam com sistemas modulares combinando geração de oxigênio e ventilação a menor custo, exemplificado por um ensaio cruzado validando tal solução portátil para cuidados de lesão pulmonar aguda em 2025.

Requisitos Regulamentares Rigorosos

A FDA dos EUA emendou seu Regulamento do Sistema de Qualidade em fevereiro de 2024 para alinhar com a ISO 13485, compelindo fabricantes a atualizar documentação, trilhas de auditoria e controles de design.[3]U.S. Food and Drug Administration, "Medical Devices; Quality System Regulation Amendments," federalregister.gov Além disso, a estrutura de plano de controle de mudança predeterminado da agência permite atualizações de software mais rápidas, mas impõe encargos de planejamento antecipado. Movimentos paralelos na União Europeia sob o Regulamento de Dispositivos Médicos aumentam o escrutínio de arquivos técnicos, estendendo o tempo de mercado para startups. A complexidade de conformidade pode elevar custos de desenvolvimento e desacelerar a trajetória do mercado de dispositivos respiratórios.

Análise de Segmentos

Por Tipo de Dispositivo: Domínio Terapêutico e Impulso Diagnóstico

Plataformas terapêuticas detiveram 45,33% das vendas de 2024, refletindo uso entrincheirado de ventiladores, CPAPs e concentradores de oxigênio para cuidados agudos e crônicos. O tamanho do mercado de dispositivos respiratórios para sistemas terapêuticos está previsto para avançar a uma taxa de dígito único médio, apoiado por volumes crescentes de cirurgias eletivas e programas de vigilância de doenças crônicas. Unidades de terapia intensiva preferem cada vez mais ventiladores baseados em turbina que reduzem requisitos de ar comprimido, reduzindo custos de utilidade e ampliando a implantação em hospitais de campo. Progresso paralelo na miniaturização de umidificadores e controle de oxigênio em circuito fechado melhora o conforto do paciente, reforçando a demanda.

Equipamentos de diagnóstico e monitoramento, incluindo espirômetros, capnógrafos e oxímetros de pulso sem fio, são o ramo de crescimento mais rápido, traçando uma TCAC de 8,53% até 2030. Campanhas de triagem populacional para doença pulmonar ocupacional e kits de teste de sono em casa são catalisadores-chave. Análise de inteligência artificial de loops de fluxo-volume agora sinaliza obstrução precoce com maior especificidade, encorajando intervenção pré-sintomática. À medida que essas ferramentas convergem com portais de telemedicina, pagadores reconhecem seu valor preventivo, impulsionando a adoção de reembolso e ampliando o mercado de dispositivos respiratórios.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Indicação: Liderança de DPOC e Ascensão da Apneia do Sono

DPOC representou 42,25% da receita em 2024, refletindo sua cronicidade e exacerbações frequentes que necessitam nebulizadores, oxigenoterapia de longo prazo e VNI. Uma população de fumantes envelhecendo e exposição prolongada à fumaça de biomassa em mercados emergentes sustentam a demanda de dispositivos. Programas integrando espirometria em cuidados primários estão ampliando o campo de captação diagnóstica, e inaladores digitais que confirmam a entrega da dose estão redefinindo métricas de adesão.

Terapias para apneia do sono estão projetadas para registrar o impulso mais forte, com uma TCAC de 8,93% ao longo de 2025-2030. Prevalência crescente de obesidade, reconhecimento elevado de risco cardiovascular e marketing extensivo de testes domésticos de apneia do sono sustentam o crescimento. O NightOwl HSAT aprovado pela FDA, introduzido em abril de 2025, sublinha uma mudança de diagnóstico auto-administrado. Designs de CPAP agora incorporam máscaras de tecido e carcaças de turbina silenciosas para elevar o conforto do paciente, uma variável crítica na adesão a longo prazo, expandindo assim o mercado de dispositivos respiratórios.

Por Faixa Etária do Paciente: Adultos Lideram, Pediatria Cresce

O segmento adulto representou 79,56% da receita de 2024, uma participação alinhada com maiores necessidades de DPOC, apneia do sono e suporte respiratório pós-operatório. Elasticidade pulmonar degenerativa e comorbidades impulsionam utilização sustentada de equipamentos. Fabricantes visam essa coorte com interfaces amigáveis ao usuário, guias de configuração com comandos de voz e aplicações conectadas que sincronizam com rastreadores de fitness.

O segmento pediátrico/neonatal, embora menor, está registrando uma TCAC de 7,23%. Inovações abrangem ventiladores neonatais capazes de entregar volumes tidais precisos tão baixos quanto 2 mL, nebulizadores de surfactante controlados por pressão e ferramentas de treinamento baseadas em simulação. Tais aprimoramentos mitigam riscos de lesão pulmonar induzida por ventilador e melhoram resultados de sobrevivência, elevando a aceitação profissional e ampliando o mercado de dispositivos respiratórios.

Por Usuário Final: Hospitais Mantêm, Cuidados Domiciliares Aceleram

Hospitais controlaram 48,42% da demanda de 2024, refletindo seu papel na ventilação de cuidados críticos, manejo de exacerbação aguda e suporte de vias aéreas relacionado à cirurgia. Ciclos de orçamento de capital favorecem ventiladores de alta acuidade com capacidades invasivas e não-invasivas de modo duplo, ultrassom à beira do leito para orientação de manobra de recrutamento e regulação automatizada de pressão do manguito. Integração com sistemas eletrônicos de registros de saúde otimiza o fluxo de trabalho e sustenta decisões de compra.

Outros usuários finais, principalmente provedores de saúde domiciliar, são a coorte de crescimento mais rápido com uma TCAC de 9,12%. Concentradores portáteis abaixo de 2,5 kg, metrologia vestível para SpO₂ e taxa de respiração, e modelos de seguro que agrupam hardware com análise na nuvem alimentam a adoção. Portais de gerenciamento remoto de dispositivos reduzem chamadas de serviço não planejadas, economizando custos do pagador e acelerando a adoção, reforçando o mercado de dispositivos respiratórios.

Análise Geográfica

A América do Norte contribuiu com 39,35% da receita de 2024, ancorada por alta penetração de dispositivos, reembolso estruturado e financiamento robusto de pesquisa. Os Institutos Nacionais de Saúde destinaram USD 148 milhões para pesquisa de DPOC em 2024 e USD 149 milhões para 2025, apoiando programas translacionais que geram algoritmos de ventilador de próxima geração. A dinâmica de mercado também é influenciada por ciclos de recall, como o evento de degradação de espuma CPAP da Philips de 2023-2024, que estimulou demanda de substituição e intensificou escrutínio regulatório. Expectativas em evolução da FDA sobre cibersegurança e atualizações de software moldam ainda mais estratégias de fornecedores dentro do mercado de dispositivos respiratórios.

A Ásia-Pacífico está projetada para registrar uma TCAC de 8,47% até 2030. Urbanização rápida, crescimento da renda da classe média e medidas políticas que subsidiam dispositivos oxigênicos elevam a demanda. Dados da OMS indicam que mais de 90% das mortes globais por DPOC ocorrem em economias de baixa e média renda, muitas situadas nesta região. DPOC não diagnosticada permanece generalizada, exemplificada pela taxa de diagnóstico de 8,4% do Japão apesar de testes pulmonares regulares. Esta lacuna diagnóstica, uma vez abordada através de campanhas de conscientização e campanhas de espirometria acessível, pode desbloquear volumes substanciais para o mercado de dispositivos respiratórios.

A Europa sustenta uma participação considerável através de infraestrutura de saúde pública forte e protocolos clínicos rigorosos. O Reino Unido relatou 2,4 milhões de pacientes com asma no ano fiscal 2023-2024, reforçando demanda recorrente por inaladores, espaçadores e nebulizadores de emergência. Pressões orçamentárias estão levando a estruturas de aquisição que equilibram custo inicial com valor do ciclo de vida, favorecendo dispositivos oferecendo análise de manutenção preditiva. Foco crescente em eco-design, como câmaras de água reutilizáveis e componentes de máscara recicláveis, está gradualmente moldando pipelines de desenvolvimento de produtos.

Cenário Competitivo

A estrutura de mercado permanece moderadamente consolidada. Koninklijke Philips N.V., ResMed, Medtronic e Fisher & Paykel Healthcare aproveitam cadeias de suprimento globais, distribuição multicanal e pipelines robustos de P&D.

Aquisições e diversificação de portfólio são alavancas-chave. O lançamento da Medline em maio de 2024 do nebulizador de pequeno volume Hudson RCI TurboMist sublinha uma estratégia para complementar consumíveis principais com dispositivos de terapia de marca. Enquanto isso, inovadores de nicho focam em algoritmos de pressão orientados por IA e unidades auto-CPAP custo-efetivas, aplicando P&D direcionado a laser para abordar lacunas de conforto e acessibilidade dentro do mercado de dispositivos respiratórios.

Vigilância regulatória e de sistema de qualidade está elevando custos de conformidade, favorecendo empresas com arquivos de histórico de design maduros e registrações globais harmonizadas. Recalls de produtos por degradação de espuma ou interferência magnética de máscara levaram a ações corretivas extensas em campo, destacando o prêmio colocado no gerenciamento proativo de riscos. Simultaneamente, regulamentações de gases de efeito estufa envolvendo propelentes de inalador empurram fornecedores para formulações de baixo GWP, encorajando colaborações interdisciplinares com especialistas em processos químicos.

Líderes da Indústria de Dispositivos Respiratórios

-

Koninklijke Philips N.V.

-

Medtronic plc

-

GE HealthCare

-

ResMed

-

Fisher & Paykel Healthcare Limited.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Novembro de 2024: Fisher & Paykel Healthcare revelou sua máscara de almofadas nasais F&P Nova Micro nos Estados Unidos, marcando a estreia da máscara de terapia CPAP mais leve e menor da empresa.

- Setembro de 2024: ResMed revelou sua primeira máscara de tecido, a AirTouch N30i, visando simplificar a terapia CPAP para usuários e fortalecer sua saúde do sono. Esta máscara nasal com tubo para cima combina perfeitamente suavidade e respirabilidade com uma vedação robusta e de alto desempenho, garantindo conforto incomparável.

- Agosto de 2024: Fisher & Paykel Healthcare Corp revelou o Sistema F&P my820, um umidificador respiratório de ponta adaptado para ventilação mecânica domiciliar.

- Agosto de 2024: Oxymed introduziu seus mais recentes dispositivos SleepEasy Auto CPAP na Índia. O novo Oxymed SleepEasy Auto CPAP pode ser encontrado em redes de revendedores em todo o país e em várias plataformas de e-commerce online.

Escopo do Relatório Global do Mercado de Dispositivos Respiratórios

Conforme o escopo do relatório, dispositivos respiratórios incluem dispositivos de diagnóstico respiratório, dispositivos terapêuticos e dispositivos de respiração para administrar respiração artificial de longo prazo. Pode também incluir um aparelho de respiração usado para ressuscitação forçando oxigênio nos pulmões de uma pessoa que sofreu asfixia.

O mercado de dispositivos respiratórios é segmentado por tipo, indicação, faixa etária do paciente, usuário final e geografia. Por tipo, o mercado é segmentado em dispositivos de diagnóstico & monitoramento, dispositivos terapêuticos e consumíveis & descartáveis. Os dispositivos de diagnóstico & monitoramento são ainda classificados como espirômetros, dispositivos de teste de sono, medidores de pico de fluxo, oxímetros de pulso, capnógrafos e outros dispositivos de diagnóstico & monitoramento. Os dispositivos terapêuticos são ainda classificados como dispositivos CPAP, dispositivos BiPAP, umidificadores, nebulizadores, concentradores de oxigênio, ventiladores, inaladores e outros dispositivos terapêuticos. Por consumíveis & descartáveis incluem máscaras (nasal, face completa, pediátrica), circuitos respiratórios & tubos, e filtros, válvulas & outros descartáveis. Por indicação, o mercado é segmentado como DPOC, asma, apneia do sono, doenças infecciosas e outros distúrbios respiratórios. Por faixa etária do paciente inclui adulto e pediátrico / neonatal. Por usuário final o mercado é segmentado em hospitais, clínicas respiratórias & do sono, e outros usuários finais (centros cirúrgicos ambulatoriais & de emergência, ambientes domésticos). Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, Oriente Médio & África e América do Sul. Para cada segmento, o dimensionamento e previsões de mercado foram feitos com base no valor (USD).

| Dispositivos de Diagnóstico e Monitoramento | Espirômetros |

| Dispositivos de Teste de Sono | |

| Medidores de Pico de Fluxo | |

| Oxímetros de Pulso | |

| Capnógrafos | |

| Outros Dispositivos de Diagnóstico e Monitoramento | |

| Dispositivos Terapêuticos | Dispositivos CPAP |

| Dispositivos BiPAP | |

| Umidificadores | |

| Nebulizadores | |

| Concentradores de Oxigênio | |

| Ventiladores | |

| Inaladores | |

| Outros Dispositivos Terapêuticos | |

| Consumíveis e Descartáveis | Máscaras (Nasal, Face Completa, Pediátrica) |

| Circuitos Respiratórios e Tubos | |

| Filtros, Válvulas e Outros Descartáveis |

| DPOC |

| Asma |

| Apneia do Sono |

| Doenças Infecciosas |

| Outros Distúrbios Respiratórios |

| Adulto |

| Pediátrico / Neonatal |

| Hospitais |

| Clínicas Respiratórias e do Sono |

| Outros Usuários Finais (Centros Cirúrgicos Ambulatoriais e de Emergência, Ambientes Domésticos) |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Tipo de Dispositivo | Dispositivos de Diagnóstico e Monitoramento | Espirômetros |

| Dispositivos de Teste de Sono | ||

| Medidores de Pico de Fluxo | ||

| Oxímetros de Pulso | ||

| Capnógrafos | ||

| Outros Dispositivos de Diagnóstico e Monitoramento | ||

| Dispositivos Terapêuticos | Dispositivos CPAP | |

| Dispositivos BiPAP | ||

| Umidificadores | ||

| Nebulizadores | ||

| Concentradores de Oxigênio | ||

| Ventiladores | ||

| Inaladores | ||

| Outros Dispositivos Terapêuticos | ||

| Consumíveis e Descartáveis | Máscaras (Nasal, Face Completa, Pediátrica) | |

| Circuitos Respiratórios e Tubos | ||

| Filtros, Válvulas e Outros Descartáveis | ||

| Por Indicação | DPOC | |

| Asma | ||

| Apneia do Sono | ||

| Doenças Infecciosas | ||

| Outros Distúrbios Respiratórios | ||

| Por Faixa Etária do Paciente | Adulto | |

| Pediátrico / Neonatal | ||

| Por Usuário Final | Hospitais | |

| Clínicas Respiratórias e do Sono | ||

| Outros Usuários Finais (Centros Cirúrgicos Ambulatoriais e de Emergência, Ambientes Domésticos) | ||

| Segmentação Geográfica | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Principais Perguntas Respondidas no Relatório

Quais tendências estão impulsionando a mudança de cuidados respiratórios baseados em hospitais para ambientes domésticos?

Disponibilidade ampla de concentradores de oxigênio leves, portais de monitoramento conectados à nuvem e incentivos de seguro que recompensam estadias hospitalares reduzidas estão acelerando a adoção de terapias respiratórias baseadas em casa.

Como a inteligência artificial está melhorando a adesão ao tratamento na terapia de apneia do sono?

Algoritmos CPAP orientados por IA ajustam continuamente a pressão com base em padrões de respiração em tempo real e feedback de conforto, ajudando usuários a tolerar terapia por mais tempo e reduzindo taxas de abandono relatadas por clínicos.

Quais inovações tecnológicas estão ganhando tração em dispositivos de ventilação não-invasiva?

Dispositivos agora incorporam sensores de oximetria auriculares, compensação automatizada de vazamento e interfaces de tela sensível ao toque que orientam ajuste ótimo da máscara, coletivamente reduzindo tempo para ventilação eficaz e melhorando conforto do paciente.

Quais desenvolvimentos regulatórios estão influenciando estratégias de design de dispositivos respiratórios?

Alinhamento das regras de sistema de qualidade dos EUA com a ISO 13485 e novas estruturas da FDA para controle de mudança de software estão levando fabricantes a integrar componentes digitais rastreáveis e salvaguardas de cibersegurança desde os estágios iniciais de design.

Por que considerações de custo permanecem uma barreira para equipamentos respiratórios avançados em mercados emergentes?

Altos preços de compra inicial e despesas recorrentes de manutenção sobrecarregam orçamentos hospitalares, motivando interesse em híbridos ventilador-concentrador modulares que reduzem dependência de gases comprimidos e reduzem custos do ciclo de vida.

Como o subdiagnóstico de DPOC está moldando oportunidades de mercado na Ásia-Pacífico?

Espirometria de rotina limitada e baixa consciência pública deixam muitos casos de DPOC não tratados, criando demanda não atendida por ferramentas de diagnóstico portáteis e programas de triagem de cuidados primários que podem expandir o pool de pacientes tratados.

Página atualizada pela última vez em: