Análise de mercado de pré-mistura de ração para aves

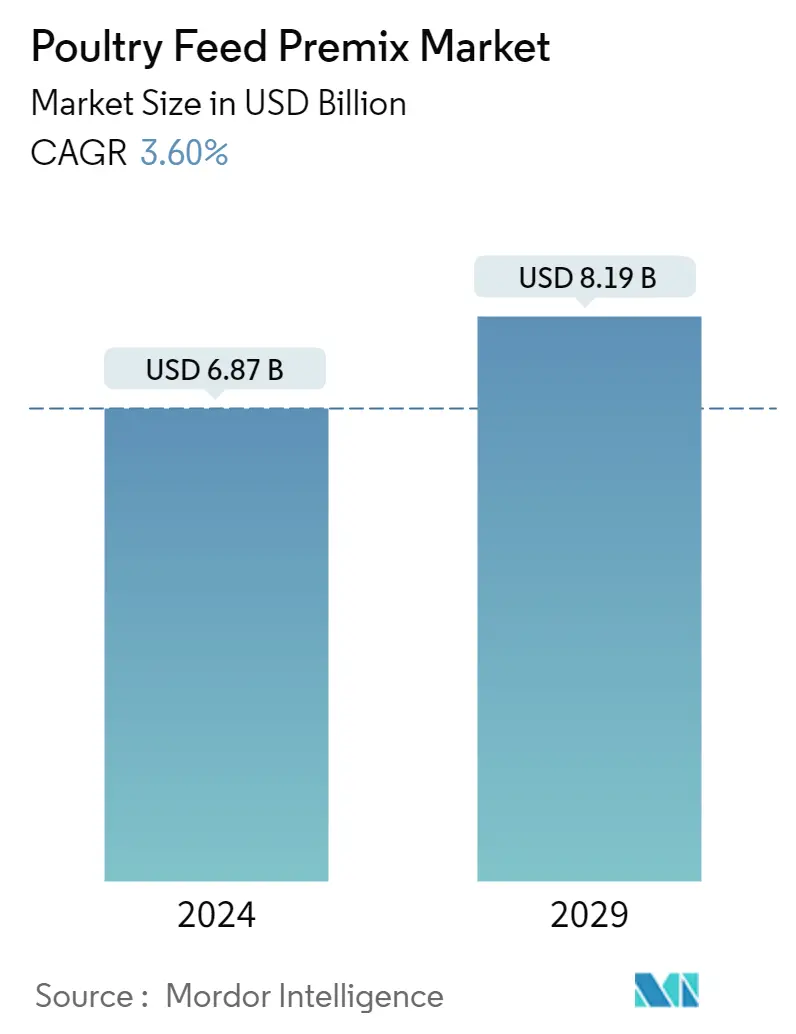

O tamanho do mercado de pré-mistura de ração para aves é estimado em US$ 6,87 bilhões em 2024, e deverá atingir US$ 8,19 bilhões até 2029, crescendo a um CAGR de 3,60% durante o período de previsão (2024-2029).

- No final de 2019, as aves superaram a carne suína como a carne mais consumida no mundo. O consumo global de carne de aves foi de 124,6 milhões de toneladas. O aumento do consumo de carne de aves levou ao aumento da industrialização da criação de aves, necessitando assim do uso de pré-misturas na alimentação de aves.

- Quase 65% do custo de produção de aves é contabilizado pela alimentação. Isto levou a grandes flutuações nos custos de produção, devido à flutuação dos preços das matérias-primas para rações, como o milho. Este fenômeno levou os agricultores a preferirem combinações de alimentos que proporcionem conversão alimentar máxima. Além de atender às necessidades nutricionais das aves, as pré-misturas também são importantes para melhorar a taxa de conversão alimentar e, portanto, são uma parte fundamental da criação de aves em grande escala.

Tendências do mercado de pré-mistura de ração para aves

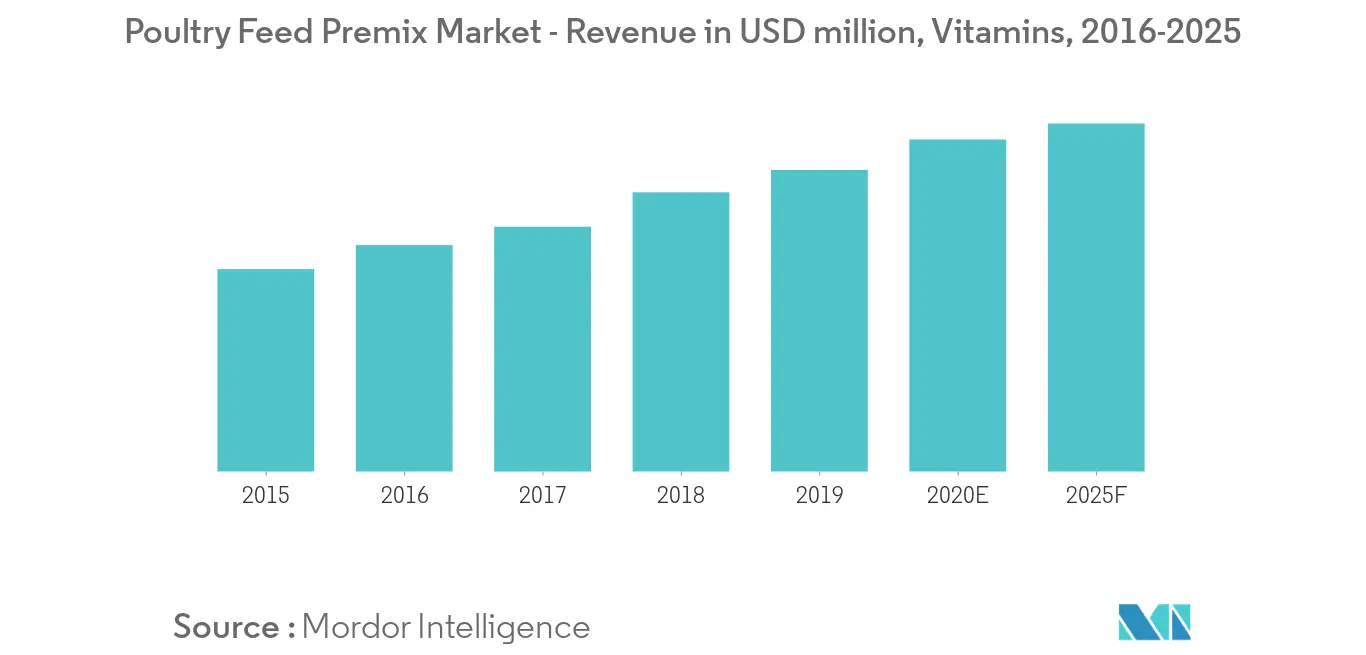

Vitaminas - um dos ingredientes mais importantes

As vitaminas são um dos ingredientes mais importantes na alimentação das aves. A ingestão média de vitaminas pela indústria, um ingrediente importante em produtos pré-misturados, aumentou significativamente de 30% para 500%, ao longo da última década, a fim de fazer face a uma melhor eficiência alimentar, taxas de crescimento mais rápidas e um maior potencial genético, todos trabalhando em conjunto para impulsionar o mercado de pré-misturas. A avicultura também testemunhou uma melhoria consistente no estoque genético. Isto exige a necessidade de modificação contínua das necessidades vitamínicas das aves. Além de ser um ingrediente importante para aumentar as taxas de sobrevivência e imunidade, as aves criadas sob condições comuns de estresse melhoram muito com o aumento da suplementação vitamínica. Sob condições de crescimento intensivo, as aves avícolas são especialmente suscetíveis a deficiências vitamínicas e, portanto, espera-se que a crescente industrialização da produção avícola impulsione o segmento de vitaminas do mercado de pré-misturas de rações para aves.

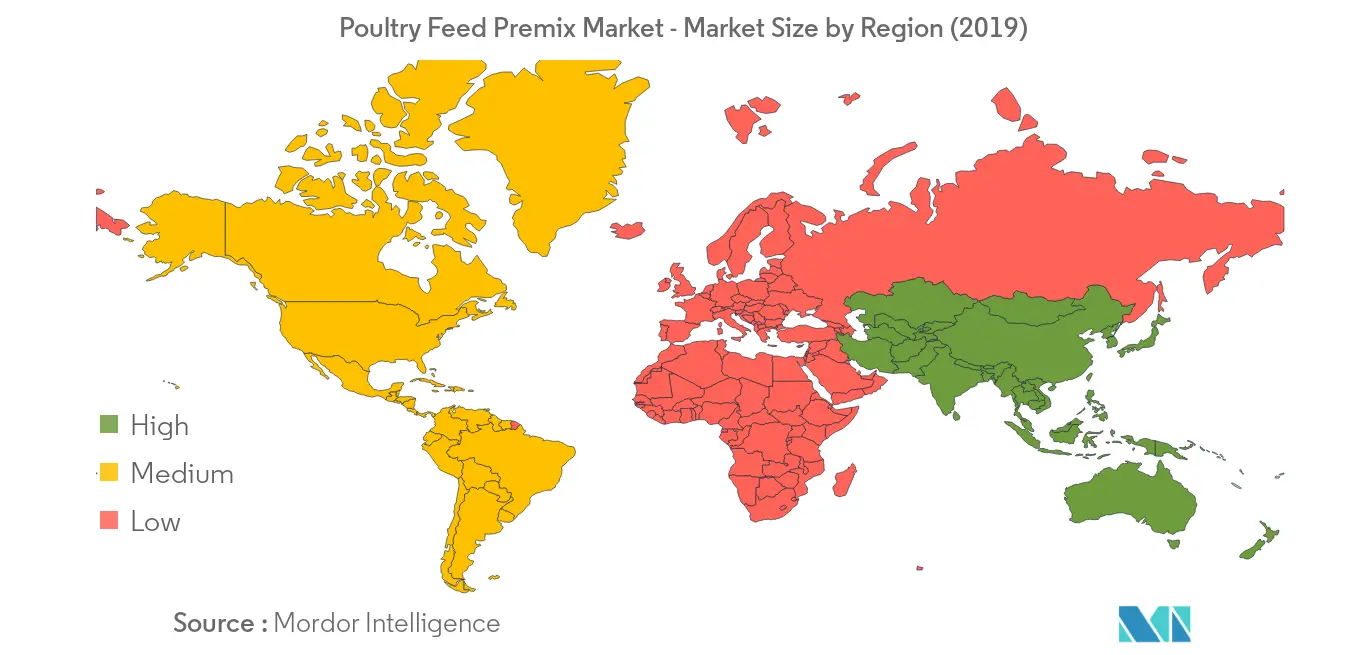

Ásia-Pacífico lidera o mercado global

A região Ásia-Pacífico produziu 34,6 milhões de toneladas métricas de carne de frango no ano de 2017. A região é a região com maior produção de aves em todo o mundo. O consumo é particularmente elevado em países como a China, a Índia e a Tailândia devido ao aumento do rendimento da população de classe média, à disponibilidade de carne de aves a um custo mais barato devido aos benefícios dos custos de produção e à forte procura de exportação. De uma indústria caseira de pequena escala, a avicultura se transformou em altamente industrializada em escala de produção. Os agricultores da região investem cada vez mais em rações de alta qualidade para fornecer uma nutrição ideal aos animais. Com o aumento do consumo de aves e o resultante ímpeto à industrialização, espera-se que a região Ásia-Pacífico continue sendo o principal mercado regional para Pré-mistura de Ração para Aves durante o período de previsão.

Visão geral da indústria de pré-mistura de ração para aves

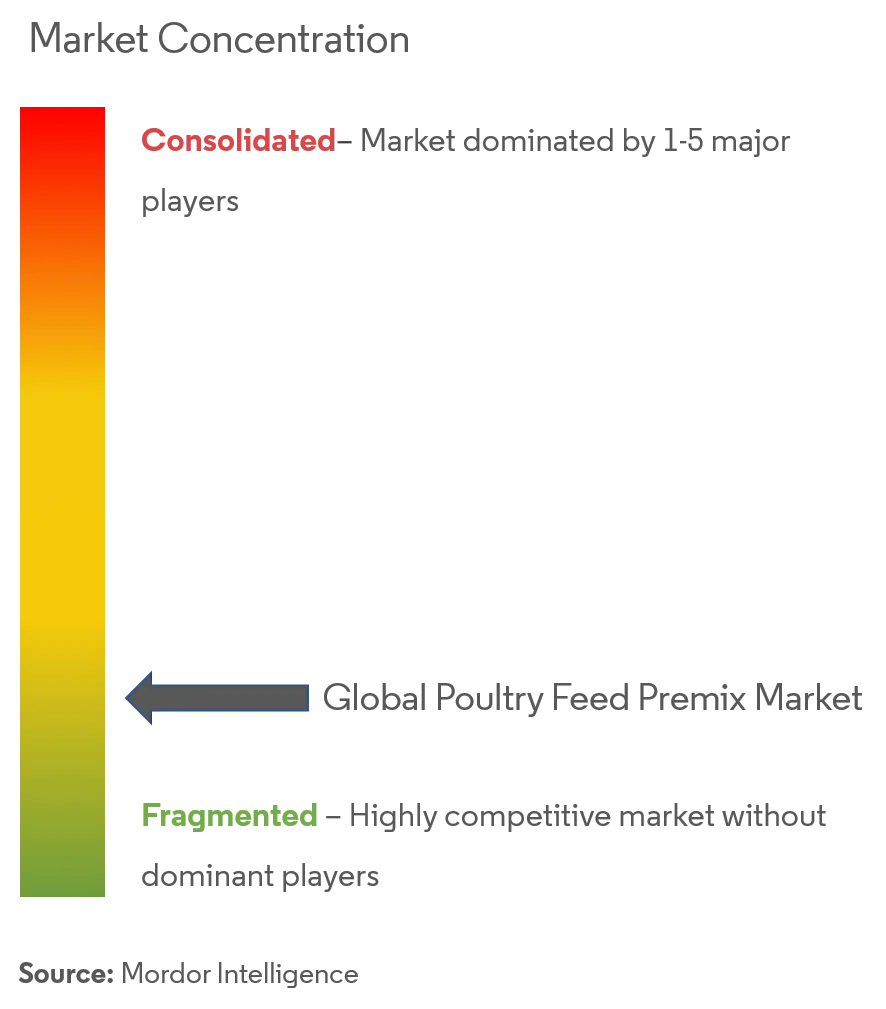

O mercado de pré-misturas para rações para aves é fragmentado por natureza, com os principais players globais e regionais competindo ferozmente com os fabricantes locais. Expansões e investimentos são as estratégias de crescimento preferidas, seguidas de fusões e aquisições, no mercado estudado. As grandes empresas estão focadas na expansão dos negócios entre regiões e na instalação de novas fábricas para aumentar a capacidade de produção, bem como linhas de produtos. Os principais players do mercado são Cargill Inc., Archer Daniels Midland Company, Land O' Lakes Inc., DBN Group e DSM Animal Nutrition, entre outros.

Líderes de mercado de pré-misturas para rações para aves

-

Cargill, Inc.

-

DSM Animal Nutrition

-

DBN Group

-

Land O' Lakes, Inc.

-

Archer Daniels Midland Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de pré-mistura de ração para aves

Os criadores de gado misturam pré-misturas, que são misturas de um ou mais nutrientes essenciais para os animais, com a ração produzida localmente, para fornecer aos animais uma nutrição óptima. O mercado de pré-misturas para rações suínas é segmentado por ingrediente, em antibióticos, vitaminas, antioxidantes, aminoácidos, minerais e outros ingredientes. O mercado é segmentado por geografia para avaliar as principais tendências nos principais países da América do Norte, Europa, Ásia-Pacífico, América do Sul e África.

| Antibióticos |

| Vitaminas |

| Antioxidantes |

| Aminoácidos |

| Minerais |

| Outros ingredientes |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Espanha | |

| Rússia | |

| Itália | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| África | África do Sul |

| Resto da África |

| Ingrediente | Antibióticos | |

| Vitaminas | ||

| Antioxidantes | ||

| Aminoácidos | ||

| Minerais | ||

| Outros ingredientes | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Espanha | ||

| Rússia | ||

| Itália | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| África | África do Sul | |

| Resto da África | ||

Perguntas frequentes sobre pesquisa de mercado de pré-mistura de ração para aves

Qual é o tamanho do mercado de pré-misturas para rações para aves?

O tamanho do mercado de pré-mistura de ração para aves deve atingir US$ 6,87 bilhões em 2024 e crescer a um CAGR de 3,60% para atingir US$ 8,19 bilhões até 2029.

Qual é o tamanho atual do mercado de pré-mistura de ração para aves?

Em 2024, o tamanho do mercado de pré-mistura de ração para aves deverá atingir US$ 6,87 bilhões.

Quem são os principais atores do mercado de pré-mistura de ração para aves?

Cargill, Inc., DSM Animal Nutrition, DBN Group, Land O' Lakes, Inc., Archer Daniels Midland Company são as principais empresas que operam no mercado de pré-misturas de ração para aves.

Qual é a região que mais cresce no mercado de pré-mistura de ração para aves?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de pré-mistura de ração para aves?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de pré-mistura de ração para aves.

Que anos esse mercado de pré-mistura de ração para aves cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de pré-mistura de ração para aves foi estimado em US$ 6,63 bilhões. O relatório abrange o tamanho histórico do mercado de pré-mistura de ração para aves para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de pré-mistura de ração para aves para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de pré-mistura de ração para aves

Estatísticas para a participação de mercado de pré-mistura de ração para aves em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Poultry Feed Premix inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.