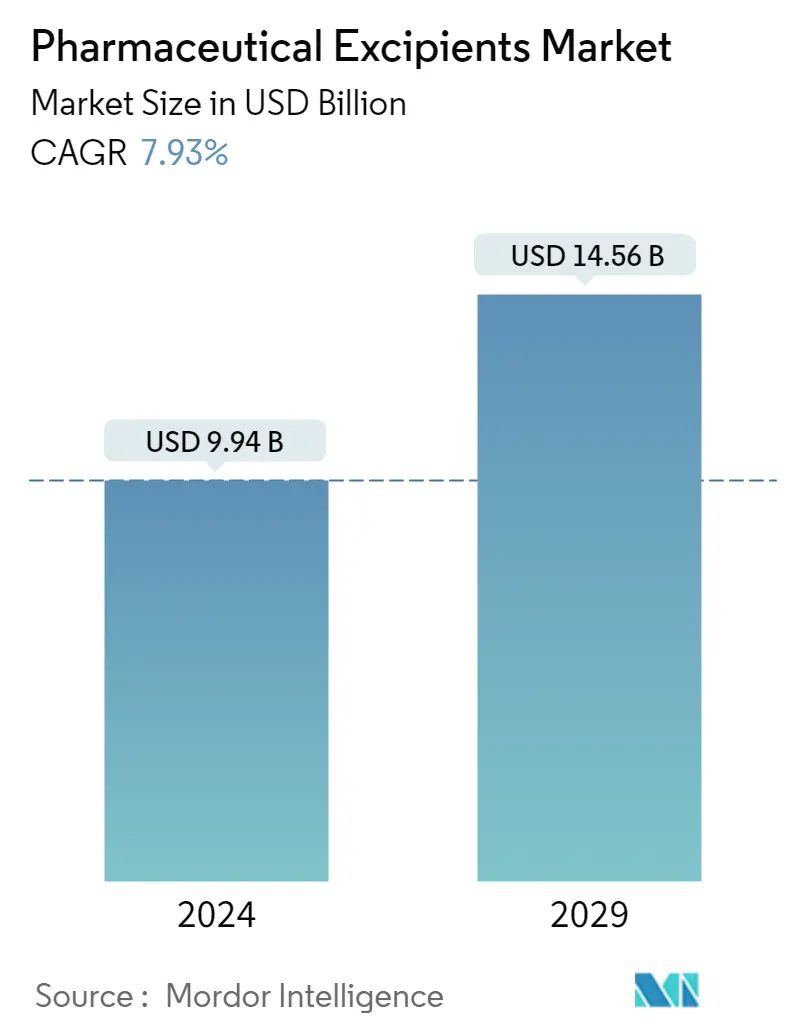

Tamanho do mercado de excipientes farmacêuticos

| Período de Estudo | 2019 - 2029 |

| Tamanho do mercado (2024) | USD 9.94 bilhões de dólares |

| Tamanho do mercado (2029) | USD 14.56 bilhões de dólares |

| CAGR(2024 - 2029) | 7.93 % |

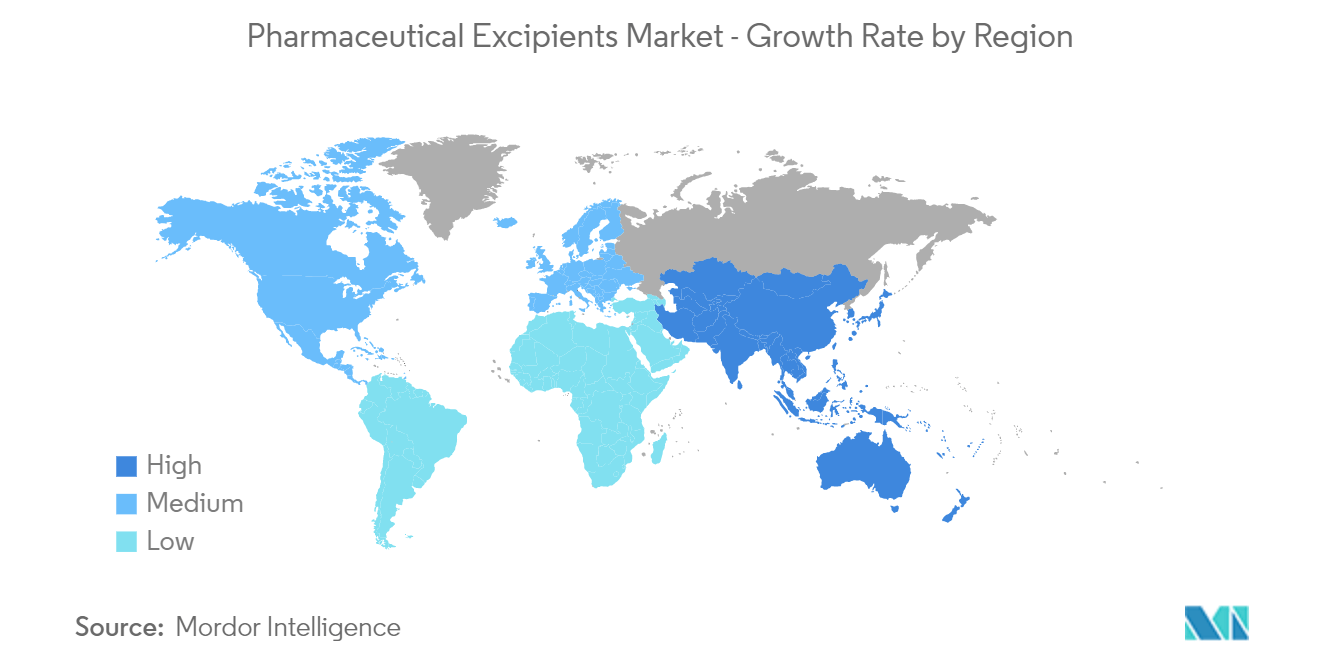

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de excipientes farmacêuticos

O tamanho do mercado de excipientes farmacêuticos é estimado em US$ 9,94 bilhões em 2024, e deverá atingir US$ 14,56 bilhões até 2029, crescendo a um CAGR de 7,93% durante o período de previsão (2024-2029).

A pandemia COVID-19 teve um impacto significativo na indústria farmacêutica. Inicialmente, as empresas de excipientes farmacêuticos enfrentaram desafios substanciais, tais como um baixo fornecimento de artigos médicos e um bloqueio rigoroso imposto pelo governo em todo o mundo, que impactou a cadeia de abastecimento global de matérias-primas de centros de produção como a Índia e a China.

No entanto, o maior foco no desenvolvimento de terapêuticas para o COVID-19 impactou significativamente o crescimento do mercado. Por exemplo, em fevereiro de 2021, a Evonik assinou uma parceria estratégica com a BioNTech para a vacina contra a COVID-19. A Evonik também planejou investir na expansão de curto prazo de sua produção de lipídios especiais, um excipiente essencialmente necessário para desenvolver vacinas contra a COVID-19 baseadas em mRNA. Assim, a Evonik deu uma contribuição importante para a vacina Pfizer BioNTech contra a COVID-19, fornecendo excipientes lipídicos para acelerar o processo de desenvolvimento da vacina contra a COVID-19. A pandemia COVID-19 teve inicialmente um impacto positivo no mercado; no entanto, à medida que a pandemia diminuiu, o mercado perdeu alguma força e, portanto, espera-se que o mercado cresça de forma constante durante o período de previsão.

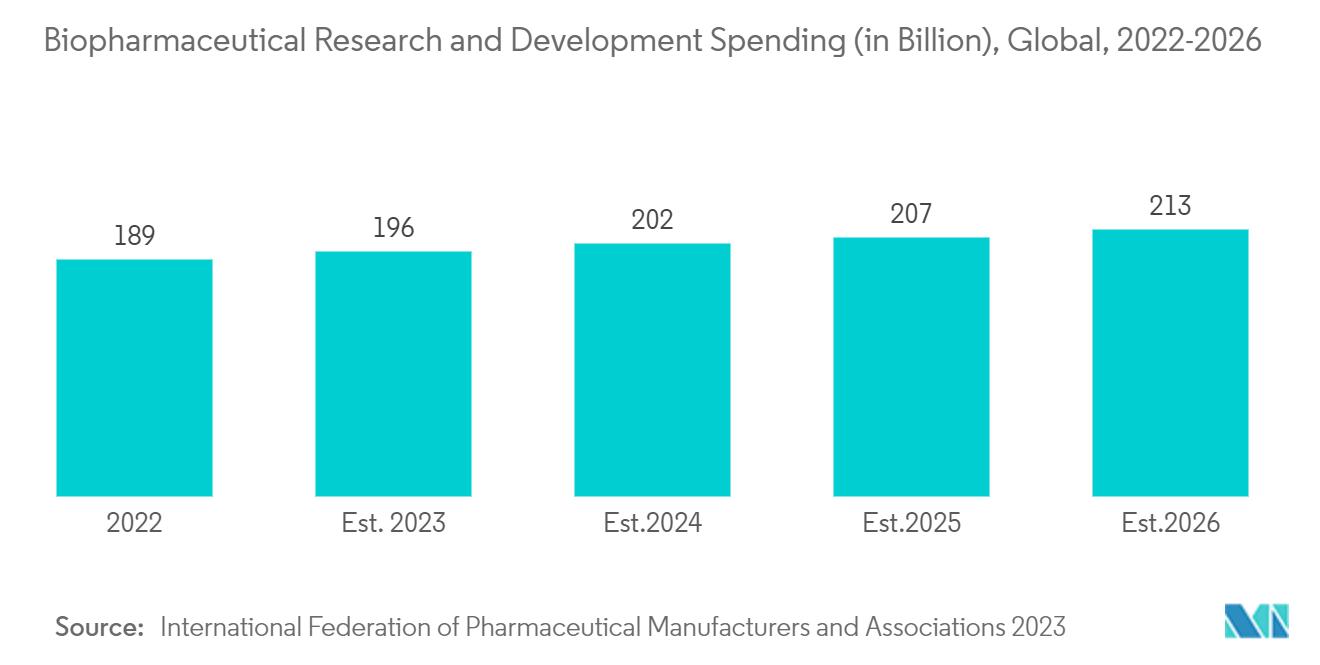

Os principais fatores responsáveis pelo crescimento do mercado de excipientes farmacêuticos incluem a crescente demanda por excipientes funcionais, expirações recentes de patentes que impulsionam a necessidade de excipientes farmacêuticos e rápidos avanços em nanotecnologia.

A crescente indústria farmacêutica e o aumento da produção farmacêutica também impulsionam o crescimento do mercado. Por exemplo, de acordo com o relatório de 2022 da Federação Europeia das Indústrias e Associações Farmacêuticas, a produção de produtos farmacêuticos na região europeia aumentou 4,6%, para 300.000 milhões de euros em 2021. Assim, tal aumento no valor da produção corresponde a um aumento no volume de produção de produtos farmacêuticos, aumentando por sua vez a procura de excipientes farmacêuticos.

Além disso, espera-se também que a expansão das instalações dos players do mercado para desenvolver ingredientes de alto desempenho impulsione o crescimento do mercado. Por exemplo, em julho de 2021, a Croda International Plc abriu uma nova instalação de excipientes de alta pureza em Mill Hall, Londres. O investimento levou ao compromisso da Croda em desenvolver excipientes farmacêuticos inovadores para uso em ciência inteligente. Além disso, o aumento no lançamento de novos produtos também contribui para o crescimento do mercado. Por exemplo, em julho de 2021, a DFE Pharma lançou uma nova adição ao seu amplo portfólio de excipientes, Pharmacel sMCC 90. Trata-se de celulose microcristalina silicificada (MCC).

Assim, espera-se que o mercado projete crescimento ao longo do período de previsão devido aos fatores acima mencionados. Porém, a falta de um processo de aprovação adequado, as reações adversas dos excipientes e a contaminação nas formulações podem dificultar o crescimento do mercado.

Tendências de mercado de excipientes farmacêuticos

Espera-se que o segmento de fichários mostre um crescimento significativo durante o período de previsão

Os excipientes aglutinantes são formulados para atuar como um adesivo para unir grânulos, pós e outros ingredientes secos para fornecer resistência mecânica à forma farmacêutica acabada. Ligantes como amido, gelatina, polivinilpirrolidona (PVD) e hidroxipropilmetilcelulose (HPMC) também proporcionam o formato desejado às cápsulas ou comprimidos e evitam a separação dos princípios farmacêuticos ativos de outros excipientes como enchimentos, lubrificantes, desintegrantes, entre outros.

Espera-se que o segmento de ligantes projete um crescimento significativo durante o período de previsão devido ao aumento da demanda por medicamentos farmacêuticos e biofarmacêuticos, aos avanços nas tecnologias de distribuição de medicamentos, como sistemas multiparticulados, formas farmacêuticas de liberação controlada e à participação ativa de players proeminentes no lançamento de ligantes de alta qualidade.

A indústria farmacêutica tem gradualmente reconhecido que os aglutinantes são capazes de auxiliar os ingredientes farmacêuticos ativos a alcançar melhor funcionalidade e proporcionar uma vantagem competitiva. Além disso, com o aumento da produção de produtos farmacêuticos, a demanda por ligantes também deverá aumentar, impulsionando o crescimento do segmento. Por exemplo, de acordo com o relatório de 2022 da India Brand Equity Foundation (IBEF), globalmente, a Índia ficou em terceiro lugar em produção farmacêutica em volume e em 14º em valor em 2022. Portanto, projeta-se que a forte posição da Índia na indústria farmacêutica em volume e valor impulsione o crescimento do segmento aumentando a demanda por ligantes e oferecendo ligantes a preços competitivos, tornando-os uma opção atraente para empresas farmacêuticas globais.

Além disso, o lançamento de produtos tecnologicamente avançados e inovadores está impulsionando o crescimento do segmento de mercado. Por exemplo, em outubro de 2021, a Beneo lançou o galenIQ 721. É um aglutinante de enchimento que melhora o sabor e a estabilidade de comprimidos e pós efervescentes. É um excipiente não higroscópico, solúvel em água e diretamente compressível e, portanto, oferece uniformidade de alto conteúdo e eficiência de produção para aplicações efervescentes. Além disso, as iniciativas estratégicas tomadas pelos players do mercado também contribuem para o crescimento do segmento de mercado. Por exemplo, em janeiro de 2022, a DFE Pharma expandiu o seu portfólio nutracêutico com o lançamento de três excipientes à base de amido, nomeadamente Nutroféli ST100 (amido nativo), Nutroféli ST200 (amido parcialmente pré-gelatinizado) e Nutroféli ST300 (amido completamente gelatinizado). Estes são excipientes multifuncionais de origem natural que podem ser usados como aglutinantes, enchimentos e outras aplicações para formas farmacêuticas sólidas orais e estão em conformidade com monografias alimentícias e farmacêuticas.

Assim, espera-se que o segmento de mercado apresente um crescimento significativo ao longo do período de previsão devido aos fatores acima mencionados.

Espera-se que a América do Norte testemunhe uma participação de mercado significativa durante o período de previsão

A América do Norte detém uma participação significativa no mercado de excipientes farmacêuticos e deverá seguir uma tendência semelhante durante o período de previsão. Fatores como a indústria farmacêutica em rápido crescimento, o aumento da demanda por excipientes funcionais, a presença de grandes players na região e os avanços na tecnologia impulsionarão principalmente o crescimento do mercado durante o período de previsão.

O lançamento de excipientes tecnologicamente avançados ou superiores também impulsiona o crescimento do mercado. Por exemplo, em maio de 2022, a Lubrizol Life Science (LLS) Health, uma das líderes globais na aceleração do sucesso e da inovação no desenvolvimento farmacêutico, lançou o Apisolex nos Estados Unidos. É um novo excipiente que aumenta a solubilidade para uso em medicamentos parenterais. Esta tecnologia supera obstáculos de solubilidade que não podem ser resolvidos pelos excipientes ou técnicas de fabricação existentes.

Da mesma forma, em novembro de 2021, a Roquette lançou sua solução de grau farmacêutico pronta para uso para formulação de cápsulas vegetarianas de gel mole, LYCAGEL Premix. Foi desenvolvido com base na tecnologia de amido de ervilha pioneira da Roquette no mercado, chamada lycagel. A nova mistura de gel macio oferece aos fabricantes uma solução conveniente e fácil de usar que garante aumento de escala rápido e reprodutível para aplicações nutracêuticas e farmacêuticas. Esses lançamentos trazem produtos mais inovadores ao mercado, o que alimenta o crescimento do mercado.

Assim, prevê-se que os fatores acima reforcem o crescimento do mercado na região norte-americana.

Visão geral da indústria de excipientes farmacêuticos

O mercado de excipientes farmacêuticos é fragmentado por natureza. Além disso, os principais players do mercado estão envolvidos em diversas atividades estratégicas, como lançamentos de produtos, colaborações e acordos para aumentar sua presença e disponibilidade de produtos em todo o mundo. Alguns dos players do mercado são BASF SE, Croda International PLC, DuPont, Evonik Industries AG, Innophos, Kerry, Roquette Frères, entre outros.

Líderes de mercado de excipientes farmacêuticos

-

Lubrizol Corporation

-

Archer Daniels Midland Company

-

DuPont

-

BASF

-

Evonik Industries AG (RAG-Stiftung)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de excipientes farmacêuticos

- Outubro de 2023 A Clariant, uma empresa de especialidades químicas focada na sustentabilidade, lançou seu portfólio de soluções de ingredientes farmacêuticos de alto desempenho para apoiar a evolução de medicamentos seguros e eficazes. Além disso, a Clariant Health Care expandiu sua linha de excipientes funcionais para solucionar desafios de entrega e biodisponibilidade de ingredientes farmacêuticos ativos (API).

- Setembro de 2023: Roquette, uma empresa focada em ingredientes vegetais e fornecedora de excipientes farmacêuticos e nutracêuticos, lançou três novos tipos de excipientes em seu portfólio de soluções para ingredientes farmacêuticos e nutracêuticos ativos sensíveis à umidade.

Relatório de Mercado de Excipientes Farmacêuticos – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Aumento da demanda por excipientes de funcionalidade

4.2.2 Expirações recentes de patentes impulsionam a demanda por excipientes farmacêuticos

4.2.3 Avanços rápidos em nanotecnologia

4.3 Restrições de mercado

4.3.1 Falta de processo de aprovação adequado

4.3.2 Reações adversas de excipientes e contaminação em formulações

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de Mercado por Valor - USD)

5.1 Por produto

5.1.1 Produtos Químicos Inorgânicos

5.1.2 Produtos Químicos Orgânicos

5.2 Por funcionalidade

5.2.1 Preenchimentos e Diluentes

5.2.2 Fichários

5.2.3 Agentes de Suspensão e Viscosidade

5.2.4 Revestimentos

5.2.5 Aromatizantes

5.2.6 Desintegrantes

5.2.7 Corantes

5.2.8 Conservantes

5.2.9 Outras funcionalidades

5.3 Geografia

5.3.1 América do Norte

5.3.1.1 Estados Unidos

5.3.1.2 Canadá

5.3.1.3 México

5.3.2 Europa

5.3.2.1 Alemanha

5.3.2.2 Reino Unido

5.3.2.3 França

5.3.2.4 Itália

5.3.2.5 Espanha

5.3.2.6 Resto da Europa

5.3.3 Ásia-Pacífico

5.3.3.1 China

5.3.3.2 Japão

5.3.3.3 Índia

5.3.3.4 Austrália

5.3.3.5 Coreia do Sul

5.3.3.6 Resto da Ásia-Pacífico

5.3.4 Oriente Médio e África

5.3.4.1 CCG

5.3.4.2 África do Sul

5.3.4.3 Resto do Médio Oriente e África

5.3.5 América do Sul

5.3.5.1 Brasil

5.3.5.2 Argentina

5.3.5.3 Resto da América do Sul

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Air Liquide group

6.1.2 Archer Daniels Midland Company

6.1.3 Ashland

6.1.4 Associated British Foods PLC

6.1.5 BASF SE

6.1.6 Croda International PLC

6.1.7 DuPont

6.1.8 Evonik Industries AG (RAG-Stiftung)

6.1.9 Innophos

6.1.10 Kerry

6.1.11 Roquette Frères

6.1.12 The Lubrizol Corporation

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de excipientes farmacêuticos

De acordo com o escopo do relatório, os excipientes farmacêuticos são as substâncias farmacologicamente inativas da formulação que auxiliam na fabricação do produto farmacêutico acabado. Eles também ajudam a transportar a substância farmacêutica ativa para o local de ação no corpo. O mercado de excipientes farmacêuticos é segmentado por produto (produtos químicos inorgânicos e químicos orgânicos), funcionalidade (enchimentos e diluentes, aglutinantes, suspensão e agentes de viscosidade, revestimentos, agentes aromatizantes, desintegrantes, corantes, conservantes e outras funcionalidades) e geografia (Norte). América, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório também abrange os tamanhos e tendências estimados do mercado para 17 países nas principais regiões do mundo. O relatório oferece o valor (em dólares americanos) para os segmentos acima.

| Por produto | ||

| ||

|

| Por funcionalidade | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de excipientes farmacêuticos

Qual é o tamanho do mercado de excipientes farmacêuticos?

O tamanho do mercado de excipientes farmacêuticos deve atingir US$ 9,94 bilhões em 2024 e crescer a um CAGR de 7,93% para atingir US$ 14,56 bilhões até 2029.

Qual é o tamanho atual do mercado de excipientes farmacêuticos?

Em 2024, o tamanho do mercado de excipientes farmacêuticos deverá atingir US$ 9,94 bilhões.

Quem são os principais atores do mercado de excipientes farmacêuticos?

Lubrizol Corporation, Archer Daniels Midland Company, DuPont, BASF, Evonik Industries AG (RAG-Stiftung) são as principais empresas que atuam no Mercado de Excipientes Farmacêuticos.

Qual é a região que mais cresce no mercado de excipientes farmacêuticos?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de excipientes farmacêuticos?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Excipientes Farmacêuticos.

Que anos esse mercado de excipientes farmacêuticos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de excipientes farmacêuticos foi estimado em US$ 9,21 bilhões. O relatório abrange o tamanho histórico do mercado de excipientes farmacêuticos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de excipientes farmacêuticos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Excipientes Farmacêuticos

Estatísticas para a participação de mercado de excipientes farmacêuticos em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Excipientes Farmacêuticos inclui uma previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.