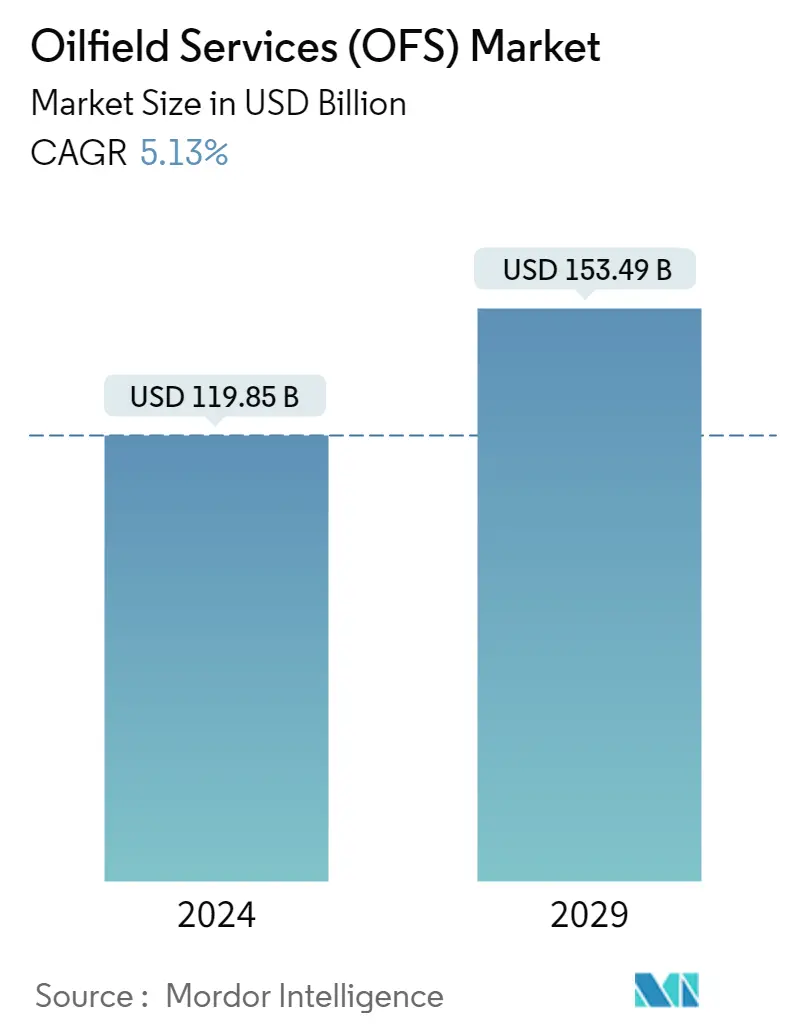

Tamanho do mercado de serviços de campo petrolífero (OFS)

| Período de Estudo | 2020 - 2029 |

| Tamanho do mercado (2024) | USD 119.85 bilhões de dólares |

| Tamanho do mercado (2029) | USD 153.49 bilhões de dólares |

| CAGR(2024 - 2029) | 5.13 % |

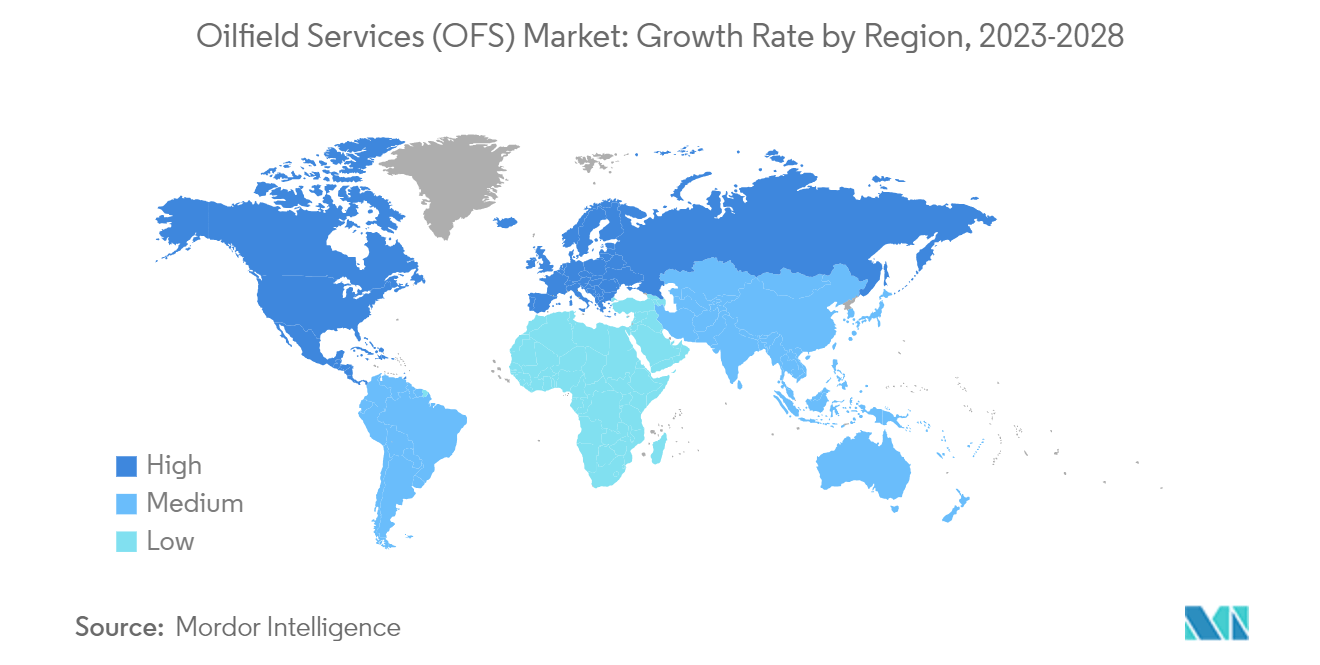

| Mercado de Crescimento Mais Rápido | Europa |

| Maior Mercado | América do Norte |

| Concentração de Mercado | Alto |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de serviços de campo petrolífero (OFS)

O tamanho do mercado de serviços petrolíferos é estimado em US$ 119,85 bilhões em 2024, e deverá atingir US$ 153,49 bilhões até 2029, crescendo a um CAGR de 5,13% durante o período de previsão (2024-2029).

- No médio prazo, espera-se que fatores como o crescente desenvolvimento de reservas de gás e tecnologia, ferramentas e equipamentos avançados impulsionem o mercado de serviços de campos petrolíferos durante o período de previsão.

- Por outro lado, a volatilidade dos preços do petróleo no período recente, devido à disparidade entre oferta e procura, à geopolítica e a vários outros factores, têm restringido o crescimento da procura pelo mercado de serviços petrolíferos.

- No entanto, espera-se que o foco em novas tecnologias e métodos para otimizar o custo de produção de hidrocarbonetos crie diversas oportunidades para o mercado de serviços de campos petrolíferos (OFS) durante o período de previsão.

- Espera-se que a América do Norte seja o maior mercado durante o período de previsão, devido à alta atividade de perfuração e produção em campos de xisto. Espera-se que domine o mercado durante o período de previsão.

Tendências de mercado de serviços de campo petrolífero (OFS)

Serviços de perfuração deverão dominar o mercado

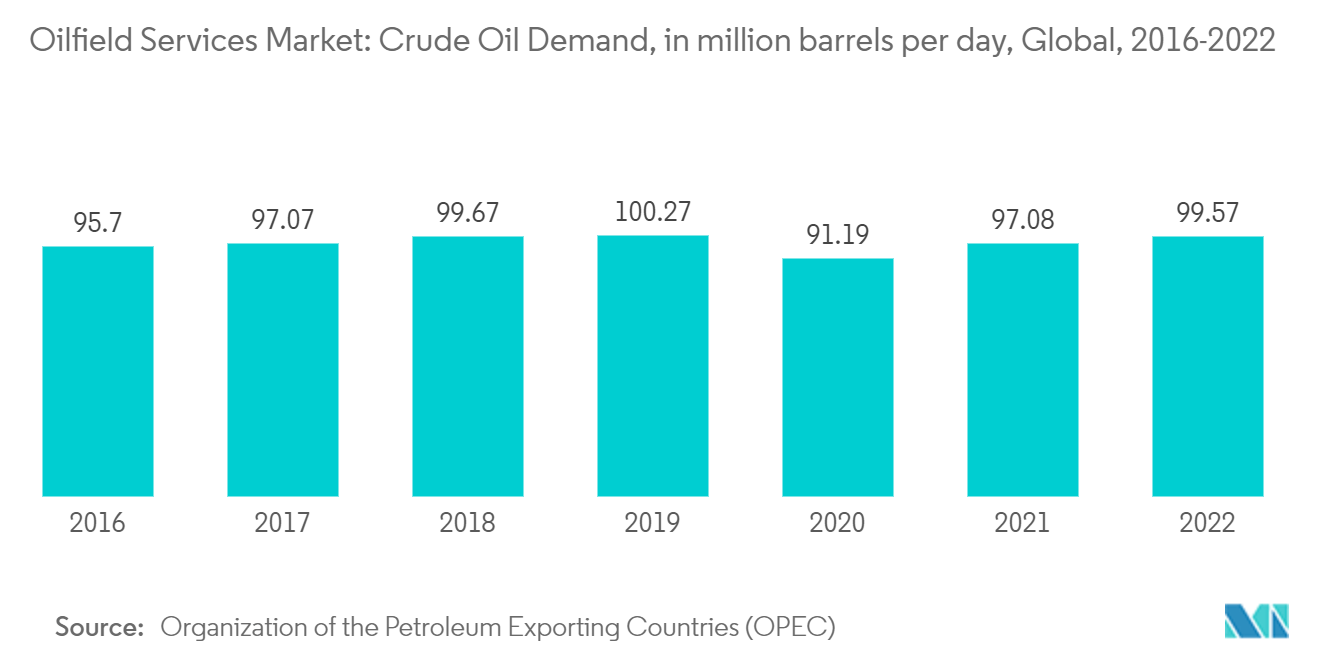

- Espera-se que a economia global sustente um aumento substancial na procura de petróleo. Prevê-se que as economias fortes consumam mais petróleo e que a procura cresça significativamente ao longo dos anos. Espera-se que a Índia e a China contribuam com cerca de 50% da procura global de petróleo até 2023.

- De acordo com as estatísticas da Organização dos Países Exportadores de Petróleo (OPEP), em 2022, a procura mundial de petróleo bruto foi de cerca de 99,57 milhões de barris por dia, aumentando em relação aos 97,08 milhões de barris em 2021. A procura crescente de petróleo bruto aumenta a procura de serviços de perfuração em todo o mundo..

- Assim, há uma pressão crescente entre as principais empresas operadoras de petróleo e gás para aumentar a sua produção e satisfazer a crescente procura de energia. Como resultado, várias empresas operacionais mudaram o seu foco para a exploração de reservas não convencionais, à medida que os campos convencionais começaram a mostrar sinais de maturidade.

- Por exemplo, em Fevereiro de 2022, a Companhia Nacional de Petróleo de Abu Dhabi (ADNOC) concedeu acordos-quadro a quatro prestadores de serviços de campos petrolíferos avaliados em 1,94 mil milhões de dólares para permitir o crescimento da perfuração. Os prémios visam os recentes investimentos da ADNOC em equipamentos e serviços relacionados com a perfuração para aumentar a capacidade de produção de petróleo bruto para 5 milhões de barris por dia (mmbpd) até 2030.

- Além disso, espera-se que novos serviços de perfuração por contrato offshore impulsionem o mercado de serviços de campos petrolíferos. Por exemplo, em maio de 2022, a Equinor tinha contratos com três gigantes de serviços de campos petrolíferos – Baker Hughes Norge, Halliburton e Schlumberger para perfuração integrada e serviços de poços na plataforma continental norueguesa (NCS). O contrato é de dois anos, a partir de 1 de junho de 2022. O valor total do contrato é de cerca de 1,8 mil milhões de dólares.

- Espera-se também que os avanços tecnológicos nas ferramentas de perfuração e perfilagem impulsionem os serviços de perfuração durante o período de previsão. Por exemplo, em Novembro de 2022, a National Energy Services Reunited Corporation (NESR) anunciou que a empresa tinha obtido um contrato de longo prazo para serviços de perfuração direccional no Kuwait. O escopo do contrato inclui serviços de perfuração direcional, medições durante a perfuração, perfuração de desempenho, engenharia de poço e perfilagem durante a perfuração (LWD) por cinco anos, com opção de prorrogação por mais um ano.

- Portanto, devido aos pontos acima, espera-se que os serviços de perfuração dominem o mercado de serviços de campos petrolíferos (OFS) durante o período de previsão.

Espera-se que a América do Norte domine o mercado

- A participação da América do Norte na produção global de petróleo bruto é elevada devido à presença de países como os Estados Unidos, Canadá e México. A produção de petróleo bruto na região está a aumentar significativamente, uma vez que a produção média de petróleo bruto dos Estados Unidos foi de cerca de 11,9 milhões de barris por dia. A produção de petróleo bruto do país cresceu de 5,6% em relação ao ano de 2021.

- Na América do Norte, os projectos de petróleo e gás estão a tornar-se mais competitivos, devido à melhoria da eficiência e ao aperto da cadeia de abastecimento, o que levou à diminuição dos custos de perfuração e, por sua vez, tornou muitos projectos viáveis.

- Os Estados Unidos na região deverão ser um dos maiores mercados para serviços de campos petrolíferos, principalmente devido ao número crescente de poços perfurados e fraturados no xisto e nas reservas restritas. O baixo preço de equilíbrio das bacias apoia isto. O recente desenvolvimento de áreas de xisto, perfuração horizontal e fraturamento hidráulico resultou num aumento maciço da procura de serviços em campos petrolíferos na região.

- Da mesma forma, o Canadá possui a terceira maior reserva de petróleo bruto do mundo, depois da Venezuela e da Arábia Saudita, das quais 96% são reservas de areias betuminosas. O petróleo disponível no país é de alta densidade e possui alto teor de partículas de areia. Devido a isso, o transporte de petróleo do fundo do poço até a superfície requer alta pressão e intervenção no poço, aumentando assim a demanda por serviços de campos petrolíferos no país.

- Portanto, devido aos pontos acima, espera-se que a América do Norte domine o mercado de serviços de campos petrolíferos (OFS) durante o período de previsão.

Visão geral da indústria de serviços de campo petrolífero (OFS)

O mercado de serviços petrolíferos está fragmentado. Alguns dos principais players do mercado (sem ordem específica) incluem Schlumberger Limited, Baker Hughes Company, Halliburton Company, Weatherford International Plc e China Oilfield Services Limited, entre outros.

Líderes de mercado de serviços de campos petrolíferos (OFS)

-

Weatherford International Plc

-

Schlumberger Limited

-

Halliburton Company

-

Baker Hughes Company

-

China Oilfield Services Limited

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de serviços de campos petrolíferos (OFS)

- Outubro de 2022 Weatherford International Plc. assinou contrato com a Saudi Aramco para prestação de serviços de perfuração e intervenção para as operações de petróleo e gás da empresa. O acordo cobrirá todo o planejamento e execução da Weatherford que inclui linhas de produtos e serviços associados; irá operar 45 poços por ano durante todo o prazo do contrato, ou seja, três anos.

- Agosto de 2022 A Companhia Nacional de Petróleo de Abu Dhabi concedeu cinco acordos-quadro avaliados em 1,83 mil milhões de dólares para impulsionar a actividade de perfuração nos campos petrolíferos do emirado, à medida que a empresa enfatiza a expansão da capacidade de produção para ajudar a satisfazer a crescente procura de energia a nível mundial.

- Janeiro de 2022 A Petrofac garantiu uma extensão de contrato de cinco anos para boa gestão e serviços de operação de poço com a NEO Energy. De acordo com o contrato, a Petrofac fornecerá uma estrutura de cinco anos para gerenciamento de poços e suporte ao operador de poços para 27 poços nos campos de Affleck, Balloch, Dumbarton, Lochranza e Finlaggan no Mar do Norte Central, no Reino Unido.

Relatório de mercado de serviços de campo petrolífero (OFS) – Índice

1. INTRODUÇÃO

1.1 Escopo do estudo

1.2 Definição de mercado

1.3 Suposições do estudo

2. SUMÁRIO EXECUTIVO

3. METODOLOGIA DE PESQUISA

4. VISÃO GERAL DO MERCADO

4.1 Introdução

4.2 Tamanho do mercado e previsão de demanda em dólares americanos, até 2028

4.3 Produção e previsão de petróleo bruto e gás natural, até 2028

4.4 Contagem de plataformas ativas onshore e offshore, até 2022

4.5 Tendências e Desenvolvimentos Recentes

4.6 Políticas e Regulamentos Governamentais

4.7 Dinâmica de Mercado

4.7.1 Motoristas

4.7.1.1 Aumento do desenvolvimento de reservas de gás e tecnologia, ferramentas e equipamentos avançados

4.7.1.2 Aumentar o investimento nos serviços petrolíferos em todo o mundo

4.7.2 Restrições

4.7.2.1 Os preços voláteis do petróleo no período recente, devido à disparidade entre oferta e demanda

4.8 Análise da Cadeia de Suprimentos

4.9 Análise das Cinco Forças de Porter

4.9.1 Poder de barganha dos fornecedores

4.9.2 Poder de barganha dos consumidores

4.9.3 Ameaça de novos participantes

4.9.4 Ameaça de produtos e serviços substitutos

4.9.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 tipo de serviço

5.1.1 Serviços de perfuração

5.1.2 Serviços de conclusão

5.1.3 Serviços de Produção e Intervenção

5.1.4 Outros serviços

5.2 Local de implantação

5.2.1 Em terra

5.2.2 No mar

5.3 Geografia (análise de mercado regional {tamanho do mercado e previsão de demanda até 2028 (somente para regiões)})

5.3.1 América do Norte

5.3.1.1 Estados Unidos

5.3.1.2 Canadá

5.3.1.3 Resto da América do Norte

5.3.2 Europa

5.3.2.1 Alemanha

5.3.2.2 França

5.3.2.3 Reino Unido

5.3.2.4 Resto da Europa

5.3.3 Ásia-Pacífico

5.3.3.1 China

5.3.3.2 Índia

5.3.3.3 Japão

5.3.3.4 Coreia do Sul

5.3.3.5 Resto da Ásia-Pacífico

5.3.4 América do Sul

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto da América do Sul

5.3.5 Médio Oriente e África

5.3.5.1 Arábia Saudita

5.3.5.2 Emirados Árabes Unidos

5.3.5.3 África do Sul

5.3.5.4 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Estratégias adotadas pelos principais players

6.3 Perfis de empresa

6.3.1 Schlumberger Limited

6.3.2 Weatherford International plc

6.3.3 Baker Hughes Company

6.3.4 Halliburton Company

6.3.5 Transocean Ltd.

6.3.6 Valaris PLC

6.3.7 China Oilfield Services Limited

6.3.8 Nabors Industries, Inc.

6.3.9 Basic Energy Services Inc.

6.3.10 ÓleoSERV

6.3.11 Expro Group

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Aumentando o foco em novas tecnologias e métodos para otimizar o custo de produção de hidrocarbonetos

Segmentação da indústria de serviços de campo petrolífero (OFS)

Os serviços de campo petrolífero (OFS) referem-se a todos os serviços que apoiam os processos de extração e produção de petróleo e gás onshore e offshore. Isso inclui avaliação de perfuração e formação, construção de poço e serviços de completação.

O mercado de serviços de campos petrolíferos é segmentado por tipo de serviço, localização de implantação e geografia. O mercado é segmentado por tipo de serviço em perfuração, completação, produção e outros serviços. Por local de implantação, o mercado é segmentado em onshore e offshore. O relatório também abrange o tamanho do mercado e as previsões para o mercado de serviços de campos petrolíferos nas principais regiões. O dimensionamento e as previsões do mercado foram feitos para cada segmento com base na receita (USD).

| tipo de serviço | ||

| ||

| ||

| ||

|

| Local de implantação | ||

| ||

|

| Geografia (análise de mercado regional {tamanho do mercado e previsão de demanda até 2028 (somente para regiões)}) | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de serviços de campo petrolífero (OFS)

Qual é o tamanho do mercado de serviços de campo petrolífero (OFS)?

O tamanho do mercado de serviços petrolíferos (OFS) deverá atingir US$ 119,85 bilhões em 2024 e crescer a um CAGR de 5,13% para atingir US$ 153,49 bilhões até 2029.

Qual é o tamanho atual do mercado de serviços de campo petrolífero (OFS)?

Em 2024, o tamanho do mercado de serviços petrolíferos (OFS) deverá atingir US$ 119,85 bilhões.

Quem são os principais atores do mercado de serviços de campo petrolífero (OFS)?

Weatherford International Plc, Schlumberger Limited, Halliburton Company, Baker Hughes Company, China Oilfield Services Limited são as principais empresas que operam no mercado de serviços de campos petrolíferos (OFS).

Qual é a região que mais cresce no mercado de serviços de campo petrolífero (OFS)?

Estima-se que a Europa cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de serviços de campo petrolífero (OFS)?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de Serviços de Campo Petrolífero (OFS).

Relatório da Indústria de Serviços de Campo Petrolífero

Estatísticas para a participação de mercado de Serviços de Campo Petrolífero (OFS), tamanho e taxa de crescimento de receita de 2024, criadas por Mordor Intelligence™ Industry Reports. A análise dos Serviços de Campo Petrolífero (OFS) inclui uma previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.