Análise de mercado de imagens nucleares

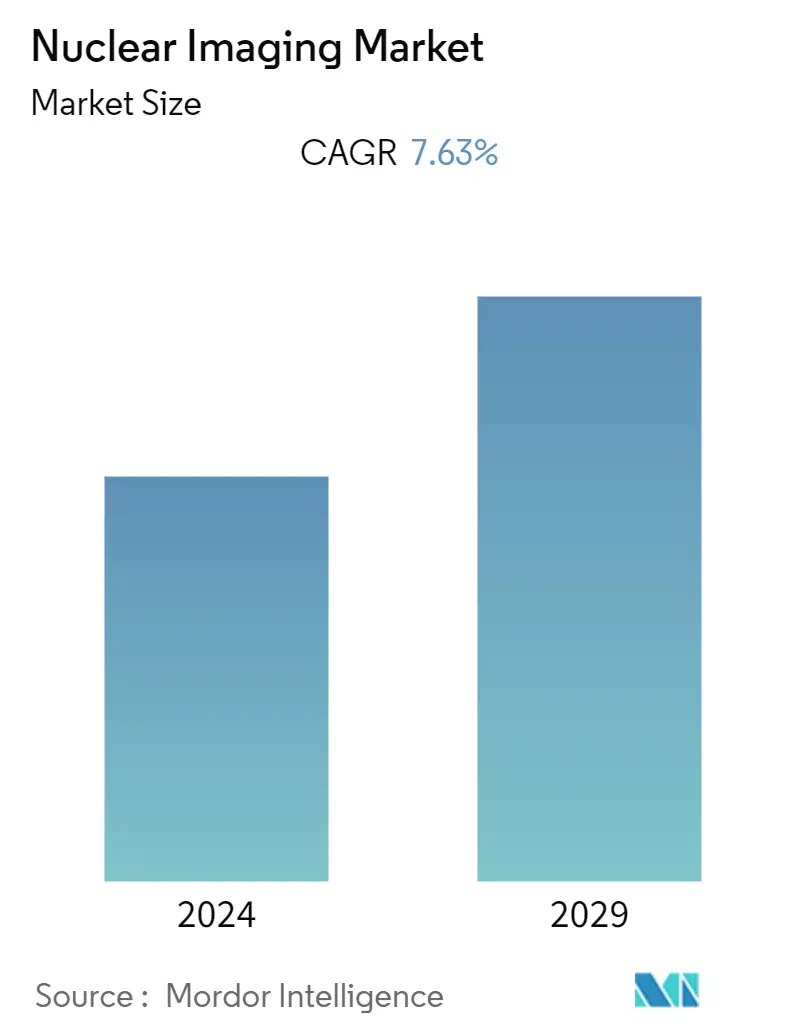

O mercado global de imagens nucleares foi avaliado em US$ 7.135,57 milhões no ano base, e deverá atingir US$ 10.976,18 milhões ao final do período de previsão, registrando um CAGR de 7,63%.

O mercado de imagens nucleares foi moderadamente impactado devido à pandemia. A operação de reatores tem sido amplamente classificada como serviço essencial, dada a sua criticidade. Portanto, os reatores nucleares não foram desligados durante o bloqueio. Por exemplo, ao abrigo da Secção 71 da Lei do Trabalho 66 de 1995 na África do Sul, o seu reactor SAFARI-1 permaneceu operacional durante o confinamento aplicado no país após Março de 2020.

No entanto, de acordo com um artigo publicado no Seminar in Nuclear Medicine em junho de 2021, o número de estudos nucleares, imagens cardíacas nucleares e tomografia por emissão de pósitrons/tomografia computadorizada oncológica diminuiu em março e abril de 2020 devido ao aumento de casos de COVID-19 e mortes relatadas pelos Centros de Controle e Prevenção de Doenças (CDC). O estudo afirmou ainda que os procedimentos aumentaram de junho de 2020 a fevereiro de 2021, à medida que os casos de COVID-19 diminuíam. Assim, o COVID-19 impactou ligeiramente o mercado de imagens nucleares com atrasos nos estudos clínicos, adiamento de diversas cirurgias e procedimentos de imagem, aumento da telerradiologia e diversas limitações relacionadas ao pessoal. No entanto, desde que as restrições de confinamento foram levantadas, a indústria tem vindo a recuperar bem.

Nos últimos dois anos, a recuperação do mercado foi liderada pela elevada prevalência de doenças crónicas. As visitas dos pacientes aos hospitais para diagnóstico por imagem aumentaram à medida que as restrições foram relaxadas e, assim, a indústria assistiu a um grande aumento no diagnóstico e no tratamento. Espera-se que isso promova o crescimento do mercado nos próximos anos.

Certos fatores que estão impulsionando o crescimento do mercado incluem avanços tecnológicos, aumento de aplicações diagnósticas em diversas doenças, como câncer e doenças cardiovasculares, apoio governamental e uma mudança de modalidades autônomas para híbridas. Por exemplo, de acordo com o Breast Cancer Factsheet Now 2021, cerca de 55.000 mulheres e 370 homens no Reino Unido são diagnosticados com cancro da mama todos os anos. O câncer de mama custou a vida de cerca de 600.000 pessoas no Reino Unido. Espera-se que este número suba para 1,2 milhão até 2030. Além disso, espera-se que a crescente prevalência de doenças cardíacas impulsione o crescimento do mercado. Conforme afirma o American Heart Association 2021 Journal, estima-se que até 2035, mais de 130 milhões de adultos nos Estados Unidos terão algum tipo de doença cardíaca. Assim, espera-se que a crescente prevalência de doenças crônicas, como câncer e doenças cardíacas, aumente a demanda por diagnóstico precoce e eficaz, impulsionando assim o crescimento do mercado de imagens nucleares durante o período de previsão.

Os avanços tecnológicos no campo da imagem sempre foram um desafio para os profissionais em termos de como melhor otimizá-los no atendimento ao paciente. Nos últimos anos, cientistas, pesquisadores e tecnólogos conseguiram trazer para a prática clínica sistemas nos quais duas ou mais modalidades autônomas de diagnóstico por imagem são combinadas. Alguns desses sistemas de imagem multimodal incluem PET/CT, SPECT/CT, PET/MRI e PET/SPECT/CT. Por exemplo, em outubro de 2022, a Spectrum Dynamics anunciou seu mais novo desenvolvimento em capacidade de imagem de medicina nuclear digital para gerar imagens de isótopos de alta energia usando tecnologia de detector de estado sólido em uma configuração SPECT/CT de grande calibre baseada em 3600-CZT. Essa funcionalidade está disponível nos novos scanners digitais SPECT/CT VERITON-CT série 400, permitindo aplicações de imagens de corpo inteiro, cérebro, coração e outras. Com tais avanços na imagem nuclear, espera-se que o mercado estudado cresça significativamente durante o período de previsão.

Os principais intervenientes estão a trabalhar em muitas iniciativas estratégicas, tais como fusões, aquisições, colaborações, parcerias e lançamentos de produtos. Por exemplo, em janeiro de 2021, a Koninklijke Philips NV e o Hospital Universitário de Rennes assinaram uma parceria de inovação e tecnologia de cinco anos para apoiar diagnósticos PET, imagens intervencionistas, monitoramento e gerenciamento de pacientes, entre outras coisas. Além disso, em março de 2021, a GE Healthcare lançou o StarGuide no Reino Unido, um sistema SPECT/CT de próxima geração que utiliza as mais recentes tecnologias digitais para ajudar os médicos a melhorar os resultados dos pacientes em procedimentos ósseos, cardiologia, neurologia, oncologia e outras especialidades.

De acordo com os fatores mencionados acima, como a crescente prevalência de doenças crônicas e os avanços tecnológicos em imagens nucleares, prevê-se que o mercado estudado testemunhe um crescimento ao longo do período de previsão. No entanto, questões regulatórias e a falta de reembolso podem restringir o crescimento do mercado.

Tendências do mercado de imagens nucleares

Espera-se que a oncologia detenha uma participação de mercado significativa em aplicações PET durante o período de previsão

Os radiofármacos têm sido muito utilizados na imagem do câncer nos últimos tempos. De acordo com o Relatório REDECAN publicado em novembro de 2022, o cancro da mama é o cancro mais frequente e a principal causa de morte relacionada com o cancro nas mulheres em Espanha, com uma estimativa de 34.750 mulheres diagnosticadas com a doença em 2022. Além disso, segundo a mesma fonte , foram estimados 30.948 novos casos de cancro do pulmão diagnosticados em Espanha em 2022. Em 2022, estima-se que 22.316 homens e 8.632 mulheres foram diagnosticados com cancro do pulmão. Assim, espera-se que a crescente prevalência do câncer e a necessidade de diagnóstico precoce aumentem, apoiando a expansão do segmento ao longo do período previsto.

Na oncologia, a PET (tomografia por emissão de pósitrons) utiliza FDG (18 flúor-2-fluoro-2-desoxi-d-glicose) como radiofármaco, pois demonstra o aumento do metabolismo das células malignas quando comparado ao das células normais. Esta técnica pode ser usada para imagens de câncer de pulmão, linfoma, tumores de cabeça e pescoço, câncer de mama, câncer de esôfago, câncer colorretal e tumores do trato urinário. Além disso, prevê-se que o aumento da pesquisa e desenvolvimento no campo da medicina nuclear impulsione o crescimento do mercado. Por exemplo, de acordo com o comunicado de imprensa publicado em 2022 pela Sociedade de Medicina Nuclear e Imagem Molecular, de acordo com uma nova pesquisa apresentada na Reunião Anual da Sociedade de Medicina Nuclear e Imagem Molecular de 2022, um par radiofarmacêutico de pequenas moléculas recentemente desenvolvido visualizou com sucesso e melanoma tratado em um estudo pré-clínico.

Além disso, espera-se que o lançamento de novos produtos auxilie o crescimento do segmento durante o período de previsão. Em março de 2022, a Food and Drug Administration (FDA) dos Estados Unidos aprovou o agente complementar de imagem para diagnóstico da Novartis, Locametz. Locametz, após radiomarcação com gálio-68, é utilizado para a identificação de lesões positivas para antígeno de membrana específico da próstata (PSMA). O FDA também aprovou o Pluvicto da Novartis em março de 2022 para a imagem de pacientes adultos com um tipo específico de câncer avançado chamado câncer de próstata metastático resistente à castração positivo para antígeno de membrana específico da próstata (mCRPC positivo para PSMA) que se espalhará para outras partes do corpo. Além disso, em fevereiro de 2022, a Monrol assinou um acordo com a Curium Holanda para licenciar seu radioisótopo médico de grau de boas práticas de fabricação (GMP), 177Lu sem adição de portadora e tecnologia de produção de ponta LuMagic. Assim, devido aos fatores mencionados acima, como a crescente carga de câncer e lançamentos de produtos, espera-se que este segmento de mercado testemunhe um crescimento durante o período de previsão.

Espera-se que a América do Norte detenha uma participação significativa no mercado e faça o mesmo no período de previsão

Projeta-se que a América do Norte responda pela maior parte do mercado devido aos avanços na tecnologia, incluindo imagens híbridas, a introdução de novos radiofármacos para diagnóstico e o desenvolvimento de imagens moleculares.

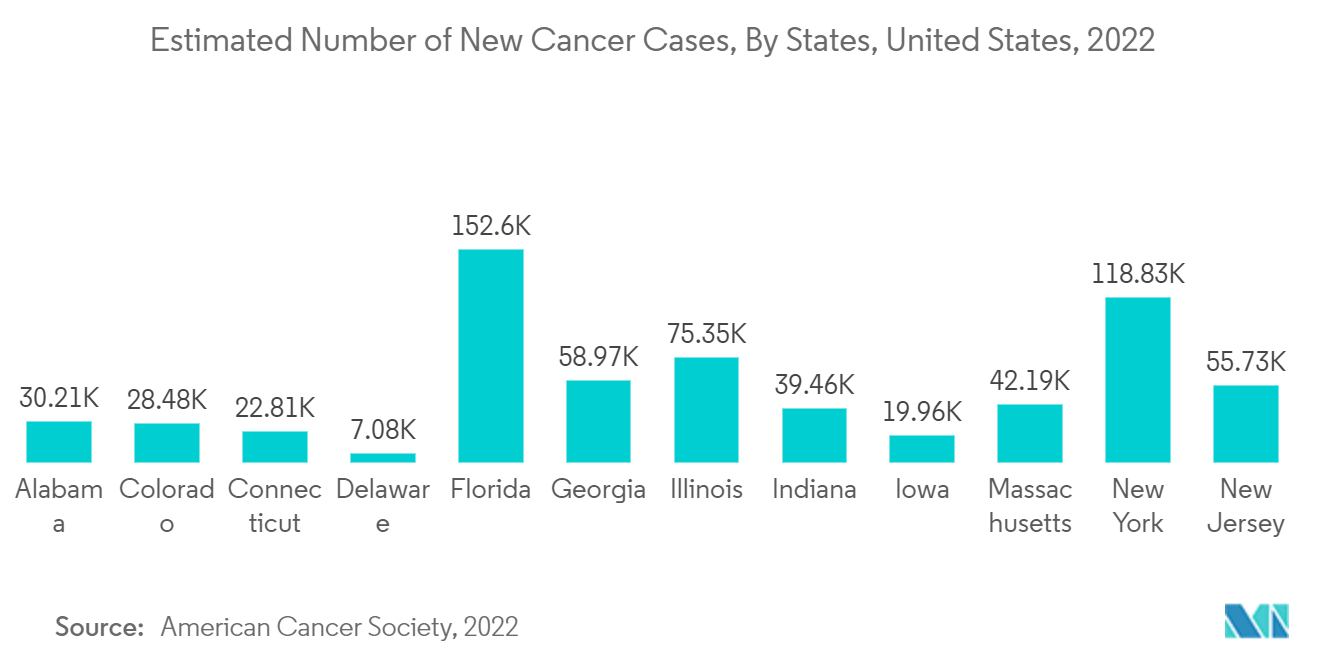

O crescimento robusto do setor de saúde nos Estados Unidos, o aumento da incidência de câncer, a crescente população geriátrica e o aumento dos lançamentos de produtos são responsáveis pelo crescimento do mercado. De acordo com estatísticas publicadas em novembro de 2021 pelo Governo do Canadá, cerca de 229.200 canadenses foram diagnosticados com câncer em 2021 e 84.600 morreram por causa disso. Espera-se que os cancros do pulmão, da mama, colorretal e da próstata continuem a ser os cancros mais frequentemente diagnosticados, representando 46% de todos os diagnósticos em 2021. De acordo com o inquérito, o cancro da mama afecta uma em cada oito mulheres em algum momento das suas vidas. À medida que o número de incidências de cancro aumenta, a necessidade de detecção precoce também aumenta, impulsionando a procura de imagens nucleares durante o período de previsão. Da mesma forma, o CDC informou em setembro de 2021 que aproximadamente 6,5 milhões de pessoas nos Estados Unidos com 40 anos ou mais tinham doença arterial periférica em 2021. Assim, espera-se que a elevada carga de doenças cardiovasculares impulsione a procura de diagnósticos eficazes, como imagens nucleares e alimentar o crescimento do mercado no país durante o período de previsão.

A presença de concorrentes, colaborações e iniciativas de pesquisa impulsionam o crescimento do mercado. Por exemplo, em 2021, a Comissão Canadense de Segurança Nuclear (CNSC) alterou a licença de operação da Ontario Power Generation (OPG) para sua usina nuclear de Darlington, perto de Clarington, Ontário, permitindo à empresa produzir o radioisótopo médico molibdênio-99 usando a Unidade 2 CANDU de Darlington. reator. Precursor do tecnécio-99m, o molibdênio-99 (Mo-99) é usado em mais de 40 milhões de procedimentos por ano para detectar câncer e diagnosticar diversas condições médicas. Com o uso do Tc-99m em radiofármacos, espera-se que o mercado cresça a um ritmo tremendo no Canadá.

Espera-se que o número de lançamentos na região norte-americana pelos participantes do mercado aumente a demanda por imagens nucleares. Por exemplo, em outubro de 2022, a Spectrum Dynamics apresentou seu mais novo desenvolvimento, a capacidade de gerar imagens de isótopos de alta energia usando tecnologia de detector de estado sólido em uma configuração SPECT/CT de grande diâmetro baseada em CZT. Essa funcionalidade está disponível nos novos scanners digitais SPECT/CT da série VERITRON-CT 400, permitindo aplicações de imagens de corpo inteiro. Assim, devido aos fatores mencionados acima, como a crescente prevalência de câncer e doenças cardíacas aliadas ao lançamento de produtos, espera-se que a América do Norte registre uma taxa de crescimento significativa para o mercado estudado durante o período de previsão.

Visão geral da indústria de imagens nucleares

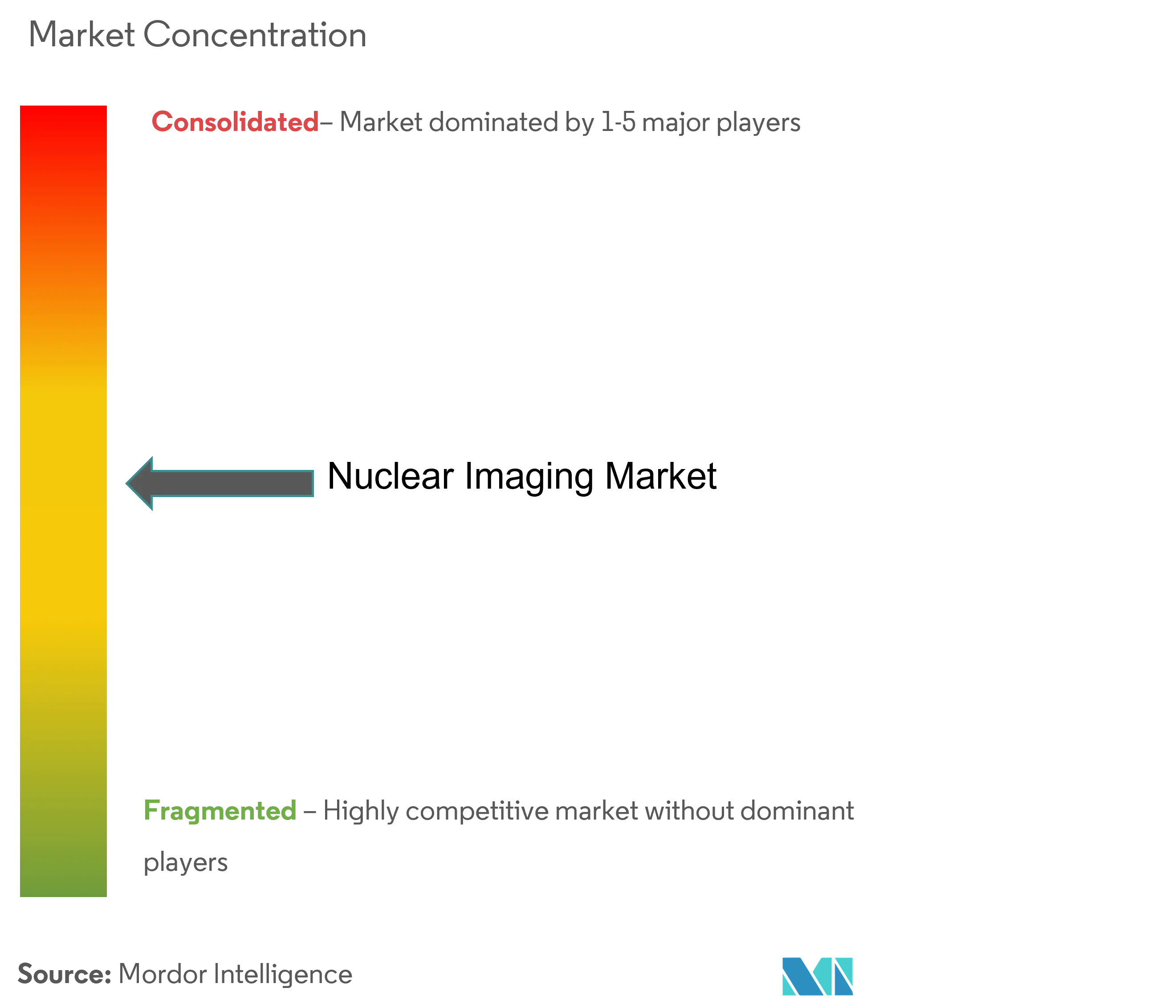

O mercado global de imagens nucleares é altamente competitivo e consiste em vários players importantes. Em termos de participação de mercado, alguns dos principais players dominam atualmente o mercado. Empresas como Bracco Imaging SpA, Curium, Cardinal Health Inc., Koninklijke Philips NV, General Electric Company (GE Healthcare) e Siemens Healthineers detêm uma participação substancial do mercado. Os principais players do mercado estão optando pela expansão geográfica, colaborações estratégicas e parcerias por meio de fusões e aquisições em regiões emergentes e economicamente favoráveis.

Líderes de mercado de imagens nucleares

-

Bracco Imaging SpA

-

Cardinal Health Inc.

-

Koninklijke Philips NV

-

Siemens Healthineers

-

General Electric Company (GE Healthcare)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de imagens nucleares

- Outubro de 2022 A United Imaging Healthcare anunciou o lançamento do PET/CT de corpo total, uEXPLORER, com um campo de visão PET axial (FOV) de 194 cm que permite que o corpo inteiro seja escaneado em uma posição de cama única. O sistema PET/CT digital de ultra-alta resolução fornece varredura dinâmica de todo o corpo, permitindo doses ultrabaixas para o paciente e fornecendo resolução de imagem ultra-alta, revolucionando assim a imagem PET/CT de corpo inteiro.

- Outubro de 2022 A GE Healthcare apresentou a plataforma Omni Legend de tomografia por emissão de pósitrons/tomografia computadorizada (PET/CT) no 35º Congresso Anual da Associação Europeia de Medicina Nuclear (EANM) em Barcelona, Espanha.

Segmentação da indústria de imagens nucleares

De acordo com o escopo do relatório, os procedimentos de imagem da medicina nuclear não são invasivos, com exceção das injeções intravenosas, e geralmente são exames médicos indolores que ajudam os médicos a diagnosticar e avaliar condições médicas. Essas varreduras de imagem usam materiais radioativos chamados radiofármacos ou radiotraçadores. Esses radiofármacos são utilizados em diagnóstico e terapêutica. São pequenas substâncias que contêm uma substância radioativa utilizada no tratamento de câncer e distúrbios cardíacos e neurológicos.

Espera-se que o mercado global de imagens nucleares registre um CAGR de 7,63% durante o período de previsão. O mercado global de imagens nucleares é segmentado por produto (equipamentos e radioisótopos (radioisótopos SPECT (Tecnécio-99m (TC-99m), Tálio-201 (TI-201), Gálio (Ga-67), Iodo (I-123) e outros radioisótopos SPECT) e radioisótopos PET (Flúor-18 (F-18), Rubídio-82 (RB-82) e outros radioisótopos PET))), aplicação (aplicações SPECT (cardiologia, neurologia, tireóide e outras aplicações SPECT) e aplicações PET (oncologia, cardiologia, neurologia e outras aplicações PET)) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países nas principais regiões do mundo. O relatório oferece o valor (US$ milhões) para os segmentos acima.

| Por produto | Equipamento | |||

| Radioisótopo | Radioisótopos SPECT | Tecnécio-99m (TC-99m) | ||

| Tálio-201 (TI-201) | ||||

| Gálio (Ga-67) | ||||

| Iodo (I-123) | ||||

| Outros radioisótopos SPECT | ||||

| Radioisótopos PET | Flúor-18 (F-18) | |||

| Rubídio-82 (RB-82) | ||||

| Outros radioisótopos PET | ||||

| Por aplicativo | Aplicações SPECT | Cardiologia | ||

| Neurologia | ||||

| Tireoide | ||||

| Outras aplicações SPECT | ||||

| Aplicações PET | Oncologia | |||

| Cardiologia | ||||

| Neurologia | ||||

| Outras aplicações PET | ||||

| Geografia | América do Norte | Estados Unidos | ||

| Canadá | ||||

| México | ||||

| Europa | Alemanha | |||

| Reino Unido | ||||

| França | ||||

| Itália | ||||

| Espanha | ||||

| Resto da Europa | ||||

| Ásia-Pacífico | China | |||

| Japão | ||||

| Índia | ||||

| Austrália | ||||

| Coreia do Sul | ||||

| Resto da Ásia-Pacífico | ||||

| Oriente Médio e África | CCG | |||

| África do Sul | ||||

| Resto do Médio Oriente e África | ||||

| América do Sul | Brasil | |||

| Argentina | ||||

| Resto da América do Sul | ||||

Perguntas frequentes sobre pesquisa de mercado de imagem nuclear

Qual é o tamanho atual do mercado de imagens nucleares?

O Mercado de Imagens Nucleares deverá registrar um CAGR de 7,63% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de imagens nucleares?

Bracco Imaging SpA, Cardinal Health Inc., Koninklijke Philips NV, Siemens Healthineers, General Electric Company (GE Healthcare) são as principais empresas que operam no mercado de imagens nucleares.

Qual é a região que mais cresce no mercado de imagens nucleares?

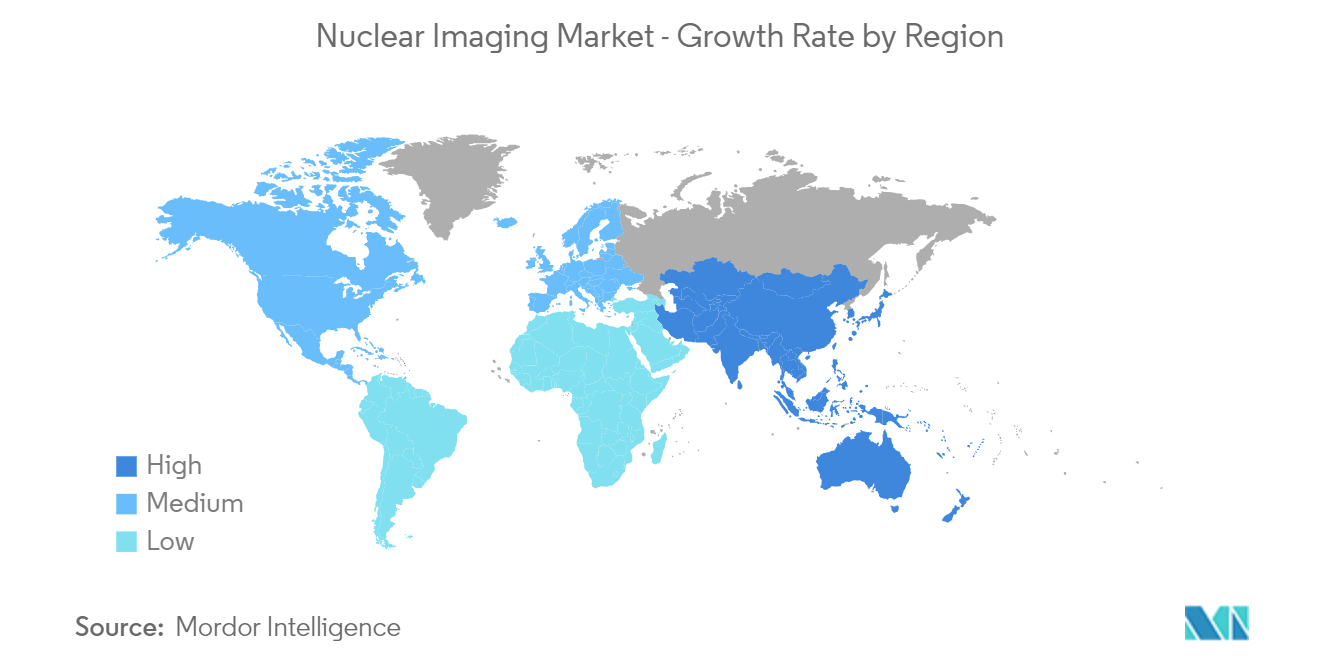

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de imagens nucleares?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Imagens Nucleares.

Que anos esse mercado de imagens nucleares cobre?

O relatório abrange o tamanho histórico do mercado de imagens nucleares para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de imagens nucleares para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Medical Devices Reports

Popular Healthcare Reports

Relatório da Indústria de Imagens Nucleares

Estatísticas para a participação de mercado de Imagem Nuclear em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de imagem nuclear inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.