Tamanho e Participação do Mercado de Nutrição Clínica

Análise do Mercado de Nutrição Clínica pela Mordor Intelligence

O tamanho do mercado de nutrição clínica é estimado em USD 78,11 bilhões em 2025 e deve atingir USD 115,03 bilhões até 2030, refletindo uma TCAC de 8,05% durante o período de previsão (2025-2030). A crescente prevalência de distúrbios metabólicos como diabetes e disfagia está impulsionando o mercado de nutrição clínica. Essas formulações especializadas atendem à crescente necessidade de nutrientes essenciais, auxiliando na recuperação e melhorando os resultados de saúde. O segmento geriátrico está se intersectando com a rápida expansão do uso de nutrição clínica em oncologia. Com o aumento dos casos de câncer, a inclusão de nutricionistas no planejamento pré-admissão torna-se essencial, já que fórmulas especializadas estão ganhando importância em caminhos de tratamento multidisciplinar. Essa mudança cria mais oportunidades para os fabricantes que operam no mercado de nutrição clínica.

Principais Destaques do Relatório

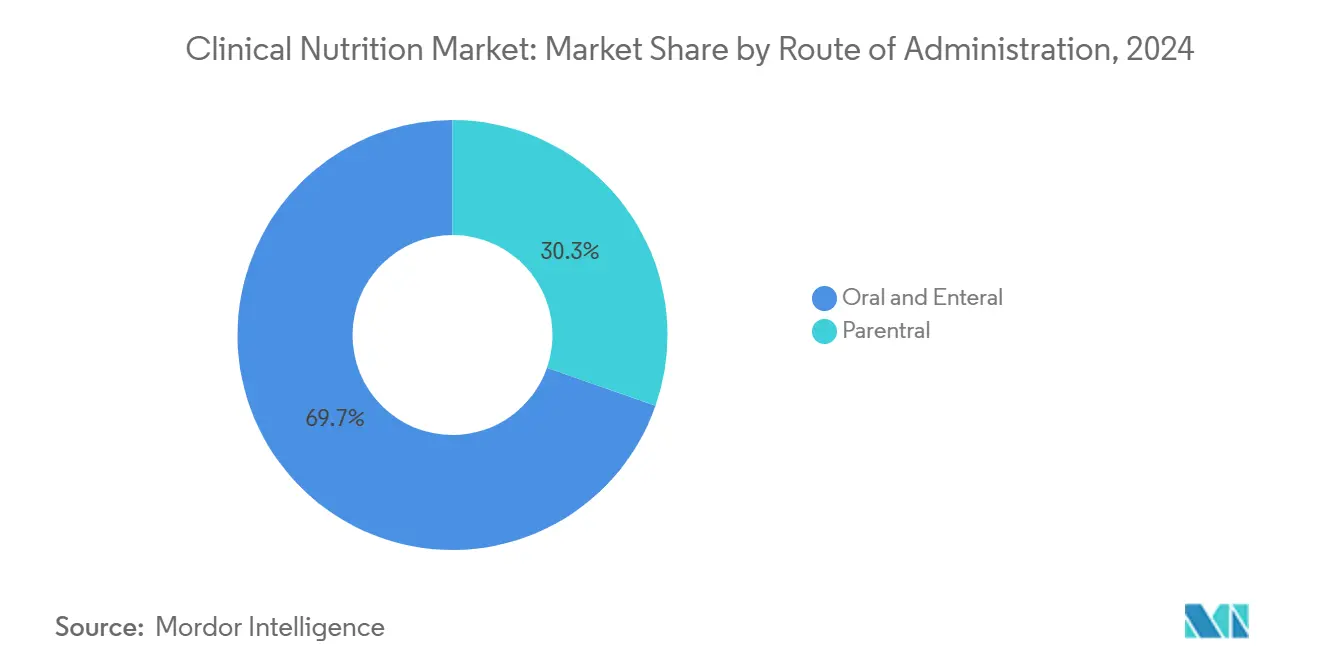

- Por via de administração, a nutrição enteral capturou 69,6% da participação do mercado de nutrição clínica em 2024, enquanto a nutrição parenteral está projetada para expandir a uma TCAC de 8,5% até 2030.

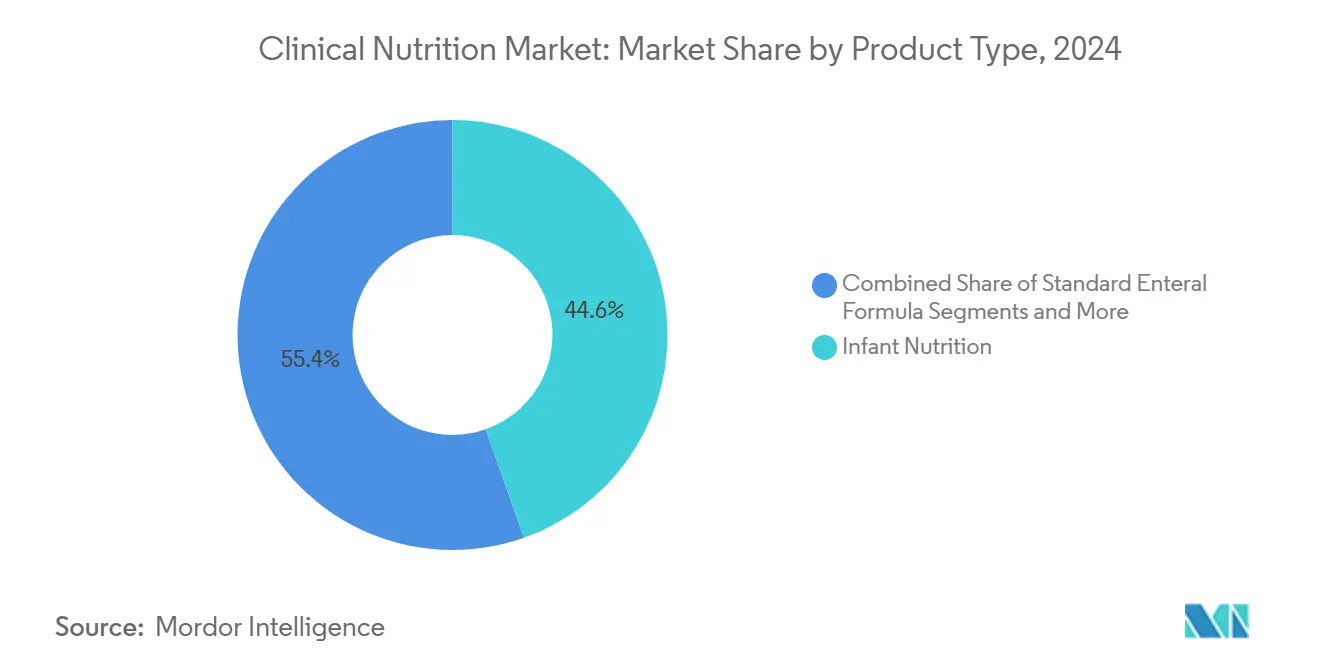

- Por tipo de produto, produtos de nutrição infantil lideraram com 44,6% de participação em 2024; fórmulas enterais específicas para doenças estão previstas para avançar a uma TCAC de 9,1% até 2030.

- Por forma, formulações líquidas representaram 60,3% da receita de 2024, e produtos semi-sólidos estão crescendo a uma TCAC de 8,6% até 2030.

- Por aplicação, o suporte à desnutrição representou 31,0% do tamanho do mercado em 2024, enquanto soluções nutricionais relacionadas ao câncer mostram o maior impulso com uma TCAC de 9,1% durante 2025-2030.

- Por usuário final, adultos constituíram 50,6% da demanda em 2024, e o segmento geriátrico deve crescer a uma TCAC de 9,3% até 2030.

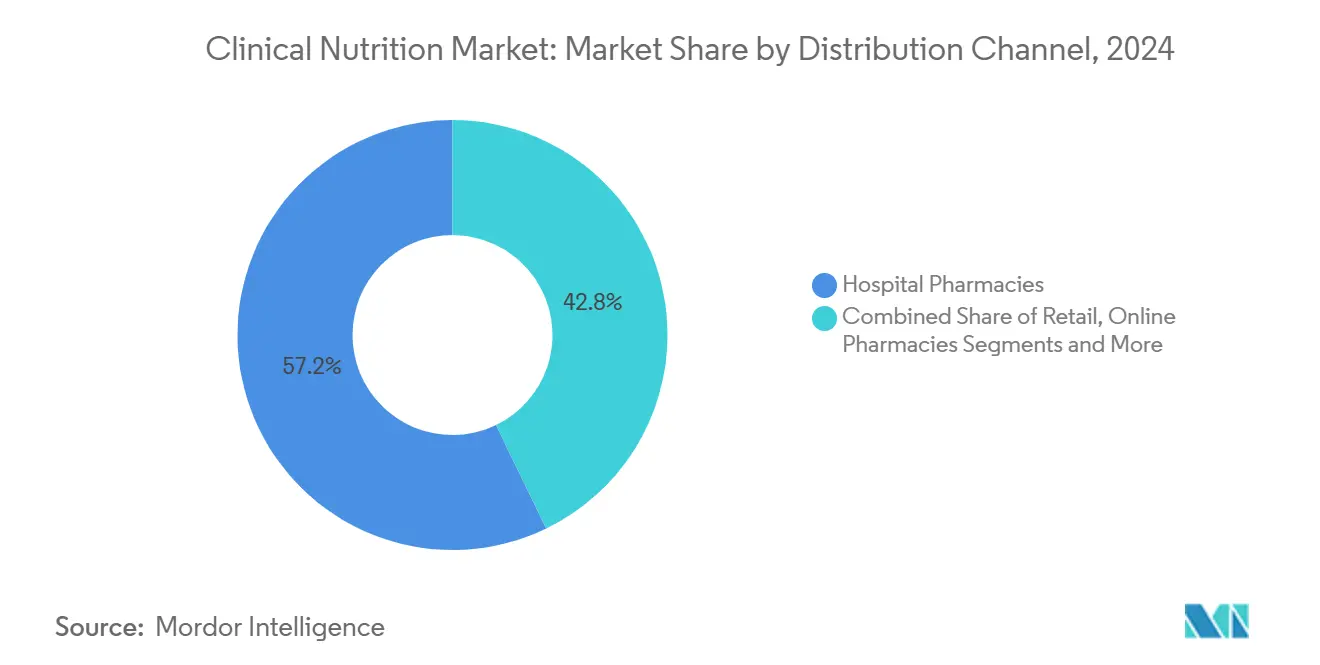

- Por canal de distribuição, farmácias hospitalares controlaram 57,0% das vendas em 2024, enquanto farmácias online devem registrar uma TCAC de 10,1% até 2030.

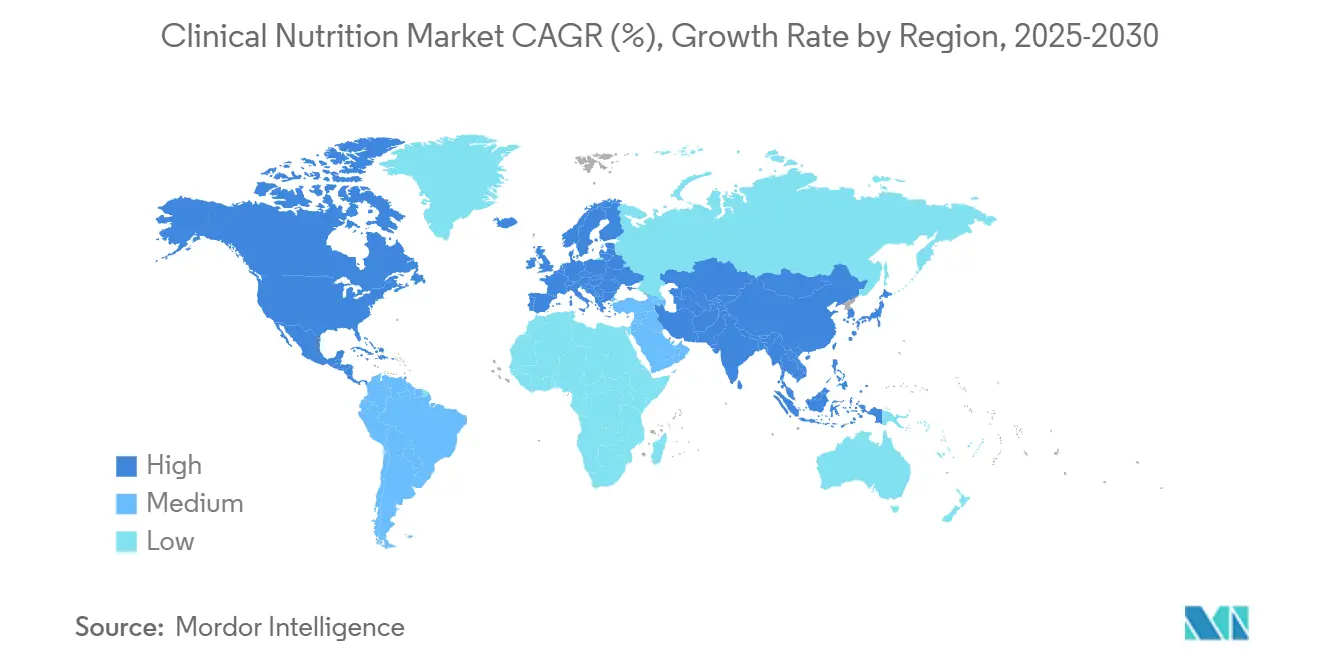

- Por geografia, a América do Norte capturou 34,8% da participação do mercado de meios de contraste em 2024, enquanto a Ásia-Pacífico mantém as maiores perspectivas de crescimento com TCAC de 8,3% até 2030.

Tendências e Insights do Mercado Global de Nutrição Clínica

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mudança Rápida para Alimentação Enteral Domiciliar em Cuidados Pós-Agudos | +0,8 pp | América do Norte e UE, adoção precoce em metrópoles da APAC | Curto prazo (≤2 anos) |

| Aumento da Adoção de Fórmulas de Imunonutrição para Recuperação Pós-Cirúrgica | +0,7 pp | Global | Médio prazo (~3-4 anos) |

| Programas Governamentais de Desnutrição Pediátrica Financiados | +0,5 pp | Sul da Ásia e África Subsaariana | Médio prazo (~3-4 anos) |

| Crescente Prevalência de Doenças Crônicas | +1,0 pp | Global | Longo prazo (≥5 anos) |

| Incentivos de Reembolso por Pagamento Agrupado para Nutrição Parenteral Precoce | +0,4 pp | América do Norte, pagadores seletivos da UE | Curto prazo (≤2 anos) |

| Integração de Plataformas de Dosagem de Nutrientes Habilitadas por IA em Farmácias de UTI | +0,6 pp | Núcleo da APAC, expansão para MEA | Médio prazo (~3-4 anos) |

| Fonte: Mordor Intelligence | |||

Mudança Rápida para Alimentação Enteral Domiciliar em Cuidados Pós-Agudos

Os esforços dos hospitais para encurtar as estadias dos pacientes sem comprometer a qualidade do cuidado estão reformulando os cuidados pós-agudos, direcionando-os para a nutrição enteral domiciliar. Por exemplo, um artigo de dezembro de 2024 no BMC Surgery examinou como diferentes níveis de energia na nutrição parenteral suplementar (NPS) afetam a recuperação de pacientes submetidos à cirurgia de câncer gástrico. Os achados ligaram a ingestão de energia à velocidade de recuperação, taxas de complicação e saúde geral, oferecendo insights valiosos para refinar estratégias nutricionais no tratamento do câncer. Este estudo destaca oportunidades para o mercado de nutrição clínica desenvolver e oferecer soluções nutricionais personalizadas que melhorem a recuperação e os resultados dos pacientes. Como resultado, há uma demanda intensificada por produtos e serviços nutricionais inovadores, especialmente no cuidado do câncer.

Aumento da Adoção de Fórmulas de Imunonutrição para Recuperação Pós-Cirúrgica

Um estudo de dezembro de 2023 no Journal of Surgery[1]Arved Weimann et al., "ESPEN Practical Guideline: Clinical Nutrition in Surgery," Clinical Nutrition, espen.orgdestaca que misturas perioperatórias com arginina, glutamina e ácidos graxos ômega-3 reduzem complicações após cirurgias abdominais maiores. Hospitais agora estão usando lembretes automatizados em listas de verificação eletrônicas de admissão para garantir uso oportuno, tornando produtos nutricionais tão essenciais quanto profilaxia antibiótica. Essa mudança está impulsionando a demanda no mercado de nutrição clínica, já que responsáveis por aquisições vinculam o acesso ao produto aos resultados clínicos. Fornecedores estão co-financiando registros cirúrgicos para coletar dados do mundo real, acelerando a geração de evidências e impulsionando o crescimento do mercado sem depender de ensaios randomizados longos.

Programas Governamentais de Desnutrição Pediátrica Financiados

O Banco Mundial destacou a necessidade urgente de um investimento anual adicional de USD 13 bilhões na próxima década para ampliar intervenções de nutrição infantil e evitar milhões de mortes potenciais. Este compromisso de longo prazo levou os fabricantes a garantir contratos futuros em commodities essenciais, mitigando assim os riscos associados às flutuações de preços. A UNICEF, exercendo influência significativa, adquire cerca de 75% do alimento terapêutico pronto para uso (ATPU) do mundo. Esse domínio não apenas garante aos fornecedores uma demanda básica estável, mas também permite otimizar as corridas de produção para maior eficiência. Reconhecendo os imensos retornos sobre o investimento, ministérios das finanças estão cada vez mais realocando orçamentos de nutrição. Com cada dólar investido em nutrição prometendo retornos de mais de vinte vezes na produtividade futura, esses orçamentos estão transitioning de meras alocações do setor social para itens de linha de desenvolvimento econômico crucial, isolando-os assim de revisões de austeridade periódicas.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Exigências Regulatórias Rigorosas e Processos de Aprovação Longos | −0,9 pp | Global | Médio prazo (~3-4 anos) |

| Cobertura de Seguro Limitada para Nutrição Parenteral Fora do Hospital | −0,6 pp | Estados Unidos | Curto prazo (≤2 anos) |

| Escassez Frequente de Suprimentos de Emulsões Lipídicas Estéreis | −0,4 pp | América do Norte e UE | Curto prazo (≤2 anos) |

| Aumento dos Preços de Matérias-Primas para Maltodextrina de Grau Médico | −0,5 pp | Global | Médio prazo (~3-4 anos) |

| Fonte: Mordor Intelligence | |||

Exigências Regulatórias Rigorosas e Processos de Aprovação Longos

Produtos de nutrição clínica inovadores devem atender a padrões extensivos de segurança e eficácia estabelecidos pela Food and Drug Administration dos EUA, com a European Food Safety Authority impondo benchmarks igualmente rigorosos. Montar um arquivo pronto para submissão é intensivo em capital, levando entrantes menores a formar parcerias com fabricantes estabelecidos. Esses fabricantes experientes, equipados com equipes regulatórias experientes, frequentemente trocam sua expertise por participação acionária. Consequentemente, a proficiência regulatória emergiu como um ativo competitivo, levando investidores a examinar o roteiro de dossiês de uma empresa com a mesma intensidade que suas inovações científicas.

Cobertura de Seguro Limitada para Nutrição Parenteral Fora do Hospital

Apesar dos benefícios clínicos evidentes, os critérios históricos do Medicare para nutrição parenteral domiciliar têm deixado de lado muitos beneficiários potenciais, atrofiando o crescimento do mercado. Associações comerciais conduziram análises de compensação de custos, mostrando que infusões domiciliares não apenas reduzem taxas de infecção relacionadas a cateter, mas também minimizam visitas de emergência. Esta abordagem baseada em dados estabelece as bases para potenciais revisões de políticas. Enquanto isso, fornecedores estão enfatizando recursos como emulsões lipídicas antimicrobianas, que oferecem dados de reivindicações facilmente quantificáveis, garantindo que seus pipelines de produtos ressoem com discussões de economia da saúde em evolução.

Análise de Segmentos

Enteral Domina Enquanto Parenteral Acelera

A nutrição oral e enteral comanda 69,6% do mercado de nutrição clínica em 2024, refletindo sua posição estabelecida como a via de administração preferida quando o trato gastrointestinal permanece funcional. Enquanto isso, a nutrição parenteral está projetada para crescer a uma taxa mais rápida de 8,5% TCAC durante 2025-2030, impulsionada pela expansão de aplicações em cuidados críticos e ambientes oncológicos. O crescimento do segmento parenteral é ainda mais acelerado por inovações em emulsões lipídicas, particularmente a integração de óleo de peixe rico em ácidos graxos ômega-3, que demonstrou benefícios clínicos, incluindo taxas reduzidas de infecção e estadias hospitalares mais curtas em pacientes criticamente doentes.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Nutrição Infantil Lidera Enquanto Fórmulas Específicas para Doenças Surgem

Em 2024, produtos de nutrição infantil detiveram 44,6% de participação de mercado. No entanto, fórmulas enterais específicas para doenças estão projetadas para crescer a uma TCAC de 9,1% até 2030. Iniciativas lideradas pelo governo visando melhorar a saúde e nutrição infantil, como financiamento para programas nutricionais e diretrizes para necessidades dietéticas de bebês e crianças, estão melhorando significativamente a disponibilidade e acessibilidade de formulações nutricionais adaptadas para crianças. Esses esforços criam consciência e promovem conformidade entre cuidadores, impulsionando assim o crescimento do mercado. Por exemplo, em setembro de 2023, o Conselho Nacional de Nutrição das Filipinas lançou o Plano Filipinas de Ação para Nutrição (PPAN) 2023-2028. Esta estrutura estratégica visa combater o nanismo, obesidade infantil e desnutrição, impulsionando a demanda por produtos de nutrição clínica. Tal apoio governamental não apenas fomenta a inovação em produtos de nutrição clínica adaptados para combater desnutrição e obesidade, mas também encoraja investimento dos setores público e privado, expandindo assim oportunidades de mercado.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Formulações Líquidas Mantêm Dominância no Mercado

Em 2024, formulações líquidas constituíram 60,3% do mercado. Sua versatilidade com tubos enterais e linhas intravenosas solidifica sua posição de liderança. Enquanto isso, produtos semi-sólidos direcionados à disfagia devem crescer a uma taxa anual de 8,6%. Fornecedores estão cada vez mais adotando uma estratégia de embalar líquidos de alta caloria em bolsas retort. Esta inovação não apenas estende a vida útil ambiente, mas também permite que farmácias comunitárias mantenham estoques de segurança mais enxutos, potencialmente melhorando métricas de capital de giro em toda a cadeia de distribuição.

Suporte à Desnutrição Domina Enquanto Cuidado do Câncer Acelera

Em 2024, a terapia de desnutrição representou 31,0% das aplicações. No entanto, soluções nutricionais adaptadas para cuidados do câncer estão a caminho de uma TCAC de 9,1%. Centros de oncologia agora estão integrando fórmulas especializadas em caminhos de Recuperação Aprimorada Após Cirurgia (ERAS). Esta colaboração posiciona empresas de nutrição como jogadores integrais em protocolos perioperatórios, abrindo caminho para acordos de licenciamento cruzado com empresas de dispositivos que fornecem grampeadores cirúrgicos ou sistemas de fechamento de feridas. Tais parcerias poderiam revelar fluxos de receita adicionais além das fórmulas nutricionais.

Segmento Adulto Lidera Enquanto Crescimento Geriátrico Acelera

Adultos representaram 50,6% da demanda em 2024 devido à crescente prevalência de doenças crônicas entre a população adulta, que necessita suporte nutricional especializado para diferentes condições como diabetes e câncer. Enquanto o mercado de nutrição geriátrica deve crescer a uma taxa anual de 9,3%. Operadores de cuidados de longo prazo estão cada vez mais exigindo misturas ricas em leucina para combater a sarcopenia. Em resposta, fornecedores estão criando bebidas de menor volume e maior densidade adaptadas para residentes com apetites reduzidos. Para cerca de metade das cadeias de casas de repouso pesquisadas, SKUs específicas para geriátricos podem representar quase um terço do gasto total em nutrição até 2029, amplificando seu poder de barganha em contratos com fornecedores.

Farmácias Hospitalares Dominam Enquanto Canais Online Surgem

Em 2024, farmácias hospitalares foram responsáveis por 57,2% da dispensação de nutrição clínica. No entanto, farmácias online devem crescer a uma robusta TCAC de 10,1%, impulsionadas por altas de cuidados domiciliares e crescente confiança do consumidor em telemedicina. Se as tendências atuais persistirem, vendas online de nutrição médica poderiam superar 15% de participação de mercado até 2030. Esta mudança potencial está levando fabricantes a repensar embalagens, enfatizando integridade de envio direto ao paciente sobre entregas hospitalares paletizadas tradicionais.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Por Geografia: Ásia-Pacífico Deve Testemunhar o Maior Crescimento

Doenças crônicas são um direcionador significativo dos impressionantes USD 4,5 trilhões de gastos anuais em saúde dos Estados Unidos, representando quase 90% do total, conforme relatado pelos Centros de Controle e Prevenção de Doenças dos EUA[2]Centers for Disease Control and Prevention, "Fast Facts: Health and Economic Costs of Chronic Conditions," cdc.gov . À luz dessas cifras, organizações pagadoras estão mudando sua postura, optando cada vez mais por reembolsar fórmulas nutricionais específicas para doenças. Essas fórmulas não apenas atendem necessidades nutricionais, mas também desempenham um papel fundamental em atrasar intervenções médicas mais caras.

Segundo os Centros de Controle e Prevenção de Doenças dos EUA[3]Sharon L. Murphy, Kenneth D. Kochanek, Jiaquan Xu, Elizabeth Arias, "Mortality in the United States, 2023," National Center for Health Statistics, cdc.gov, doenças cardíacas e derrame sozinhas custam ao sistema de saúde dos EUA mais de USD 250 bilhões anualmente, enquanto diabetes impõe custos acima de USD 400 bilhões. Com a expectativa de vida subindo para 78,4 anos em 2023, grupos hospitalares intensificaram o foco em sarcopenia e saúde metabólica, levando fornecedores a destacar proporções de aminoácidos e índices glicêmicos em dossiês de produtos. Para redes regionais de entrega integradas, formulações para diabetes em adultos já representam uma participação significativa dos orçamentos anuais de terapia nutricional, uma alocação que re-prioriza revisões de formulário em torno de métricas metabólicas.

A Europa se destaca como um mercado sofisticado para nutrição clínica, marcado por estruturas regulatórias rigorosas e diretrizes de prática clínica bem estabelecidas. Em março de 2024, a Alemanha lançou várias iniciativas para aprimorar a nutrição clínica como parte de sua estratégia "Boa Comida para a Alemanha". Esta estratégia, adotada pelo Gabinete em janeiro de 2024, visa melhorar a saúde e nutrição geral da população. A implementação estratégica do governo alemão de políticas nutricionais abrangentes para combater a desnutrição deve impulsionar crescimento significativo no mercado de nutrição clínica.

A região Ásia-Pacífico está emergindo rapidamente como um mercado lucrativo para nutrição clínica, impulsionada pela crescente consciência de saúde entre consumidores, direcionando demanda por soluções nutricionais que apoiem o bem-estar geral. Além disso, iniciativas e políticas governamentais promovendo educação nutricional e campanhas de saúde pública estão fomentando a adoção de práticas dietéticas mais saudáveis. Em maio de 2024, a Escola de Saúde Pública da Universidade de Fudan destacou o papel crucial da segurança alimentar através de uma série de atividades e programas educacionais. A iniciativa enfatizou a importância da nutrição, focando particularmente em suplementos nutricionais para populações vulneráveis como idosos e indivíduos com problemas de saúde. Adicionalmente, em outubro de 2024, o Ministro da Saúde da União (Índia) introduziu iniciativas-chave visando fortalecer o suporte nutricional para pacientes de tuberculose (TB) e suas famílias. Essas iniciativas focam em abordar as deficiências nutricionais críticas frequentemente experimentadas por pacientes de TB, que podem impedir a recuperação e exacerbar complicações de saúde. Ao fornecer intervenções nutricionais direcionadas, essas medidas visam melhorar taxas de recuperação de pacientes, melhorar aderência ao tratamento e reduzir o fardo geral da doença.

Panorama Competitivo

O mercado permanece moderadamente concentrado em torno da Abbott Laboratories, Nestlé Health Science, Fresenius Kabi e Baxter International. Esses incumbentes usam escala global para absorver custos de conformidade e para financiar estudos pós-comercialização multi-país que empresas menores não podem arcar.

Jogadores de nicho como Kate Farms e Ajinomoto Cambrooke se diferenciam através de portfólios baseados em plantas ou distúrbios metabólicos raros, posicionando-se como alvos de aquisição para estratégicos buscando profundidade em micro-segmentos de alto crescimento. Atividade recente de M&A sinaliza que compradores valorizam tecnologias de plataforma, como emulsões lipídicas adaptativas ou embalagens modulares, sobre simples alcance geográfico, indicando um pivô estratégico em direção à profundidade científica.

A diferenciação tecnológica está se tornando um divisor de águas. Fornecedores incorporam códigos RFID ou QR em embalagens para integrar com sistemas de inventário hospitalar, e alguns oferecem painéis para médicos que correlacionam entrega de nutrientes com resultados laboratoriais. Esta integração eleva fornecedores de nutrição de fornecedores de commodity para parceiros de dados, aumentando custos de mudança e fortalecendo poder de preços durante renovações de licitação.

Líderes da Indústria de Nutrição Clínica

-

Abbott Laboratories

-

Nestlé Health Science

-

Fresenius Kabi

-

Danone (Nutricia)

-

Baxter International

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: Abbott Laboratories lançou uma nova fórmula de imunonutrição especificamente projetada para pacientes de oncologia submetidos à quimioterapia, incorporando uma mistura proprietária de arginina, ácidos graxos ômega-3 e nucleotídeos para apoiar a função imune durante o tratamento.

- Março de 2025: Nestlé Health Science completou a aquisição de uma empresa especializada em nutrição pediátrica por USD 1,2 bilhão, expandindo seu portfólio de produtos para crianças com distúrbios metabólicos raros.

- Fevereiro de 2025: Fresenius Kabi recebeu aprovação da FDA para uma solução de nutrição parenteral de próxima geração apresentando uma emulsão lipídica aprimorada com estabilidade melhorada e potencial inflamatório reduzido.

- Janeiro de 2025: Baxter International anunciou um investimento de USD 500 milhões para expandir sua capacidade de fabricação de nutrição clínica na Ásia-Pacífico, direcionando demanda crescente na China e Índia.

- Dezembro de 2024: Danone (Nutricia) lançou uma plataforma digital abrangente para profissionais de saúde monitorarem pacientes em nutrição enteral domiciliar, apresentando capacidades de ajuste remoto e integração com registros eletrônicos de saúde.

Escopo do Relatório Global do Mercado de Nutrição Clínica

Conforme o escopo, desnutrição clínica refere-se a uma condição que pode ser tratada com intervenção clínica usando nutrientes especializados que são considerados medicamentos adequados em vez de suplementos. Produtos de nutrição clínica são úteis para manter a saúde do paciente e possibilitar a melhoria do sistema metabólico do corpo fornecendo suplementos adequados, como minerais, vitaminas e outros suplementos. Um maior número de nascimentos prematuros também demanda nutrição clínica avançada.

O mercado de nutrição clínica é segmentado por via de administração (oral e enteral, e parenteral), tipo de produto (nutrição infantil, fórmula enteral padrão, fórmula enteral específica para doenças, componentes de nutrição parenteral total (NPT)), forma (pó, líquido e semi-sólido), aplicação (suporte nutricional em desnutrição, distúrbios metabólicos, doenças gastrointestinais, doenças neurológicas, câncer e outras doenças), usuário final (pediátrico, adulto e geriátrico), canal de distribuição (farmácias hospitalares, farmácias de varejo, farmácias online, e cuidados domiciliares e clínicas especializadas), e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório oferece o valor (em USD milhões) para os segmentos acima. O relatório de mercado também cobre os tamanhos de mercado estimados e tendências para 17 países nas principais regiões globalmente. O relatório oferece o valor (em USD milhões) para os segmentos acima.

| Oral e Enteral |

| Parenteral |

| Nutrição Infantil |

| Fórmula Enteral Padrão |

| Fórmula Enteral Específica para Doenças |

| Componentes de Nutrição Parenteral Total (NPT) |

| Pó |

| Líquido |

| Semi-Sólido |

| Suporte Nutricional para Desnutrição |

| Distúrbios Metabólicos |

| Doenças Gastrointestinais |

| Câncer |

| Doenças Neurológicas |

| Outras Doenças |

| Pediátrico |

| Adulto |

| Geriátrico |

| Farmácias Hospitalares |

| Farmácias de Varejo |

| Farmácias Online |

| Cuidados Domiciliares e Clínicas Especializadas |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Via de Administração | Oral e Enteral | |

| Parenteral | ||

| Por Tipo de Produto | Nutrição Infantil | |

| Fórmula Enteral Padrão | ||

| Fórmula Enteral Específica para Doenças | ||

| Componentes de Nutrição Parenteral Total (NPT) | ||

| Por Forma | Pó | |

| Líquido | ||

| Semi-Sólido | ||

| Por Aplicação | Suporte Nutricional para Desnutrição | |

| Distúrbios Metabólicos | ||

| Doenças Gastrointestinais | ||

| Câncer | ||

| Doenças Neurológicas | ||

| Outras Doenças | ||

| Por Usuário Final | Pediátrico | |

| Adulto | ||

| Geriátrico | ||

| Por Canal de Distribuição | Farmácias Hospitalares | |

| Farmácias de Varejo | ||

| Farmácias Online | ||

| Cuidados Domiciliares e Clínicas Especializadas | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho do Mercado de Nutrição Clínica?

O tamanho do Mercado de Nutrição Clínica deve atingir USD 78,11 bilhões em 2025 e crescer a uma TCAC de 8,05% para alcançar USD 115,03 bilhões até 2030.

Qual é o tamanho atual do Mercado de Nutrição Clínica?

Em 2025, o tamanho do Mercado de Nutrição Clínica deve atingir USD 78,11 bilhões.

Qual é a região de crescimento mais rápido no Mercado de Nutrição Clínica?

Ásia-Pacífico está estimada para crescer na maior TCAC durante o período de previsão (2025-2030).

Qual região tem a maior participação no Mercado de Nutrição Clínica?

Em 2025, a América do Norte representa a maior participação de mercado no Mercado de Nutrição Clínica.

Que anos este Mercado de Nutrição Clínica abrange, e qual foi o tamanho do mercado em 2024?

Em 2024, o tamanho do Mercado de Nutrição Clínica foi estimado em USD 71,82 bilhões. O relatório cobre o tamanho histórico do mercado de Nutrição Clínica para os anos: 2019, 2020, 2021, 2022, 2023 e 2024. O relatório também prevê o tamanho do Mercado de Nutrição Clínica para os anos: 2025, 2026, 2027, 2028, 2029 e 2030.

Página atualizada pela última vez em: