Tamanho do mercado de alimentação líquida

| Período de Estudo | 2019 - 2029 |

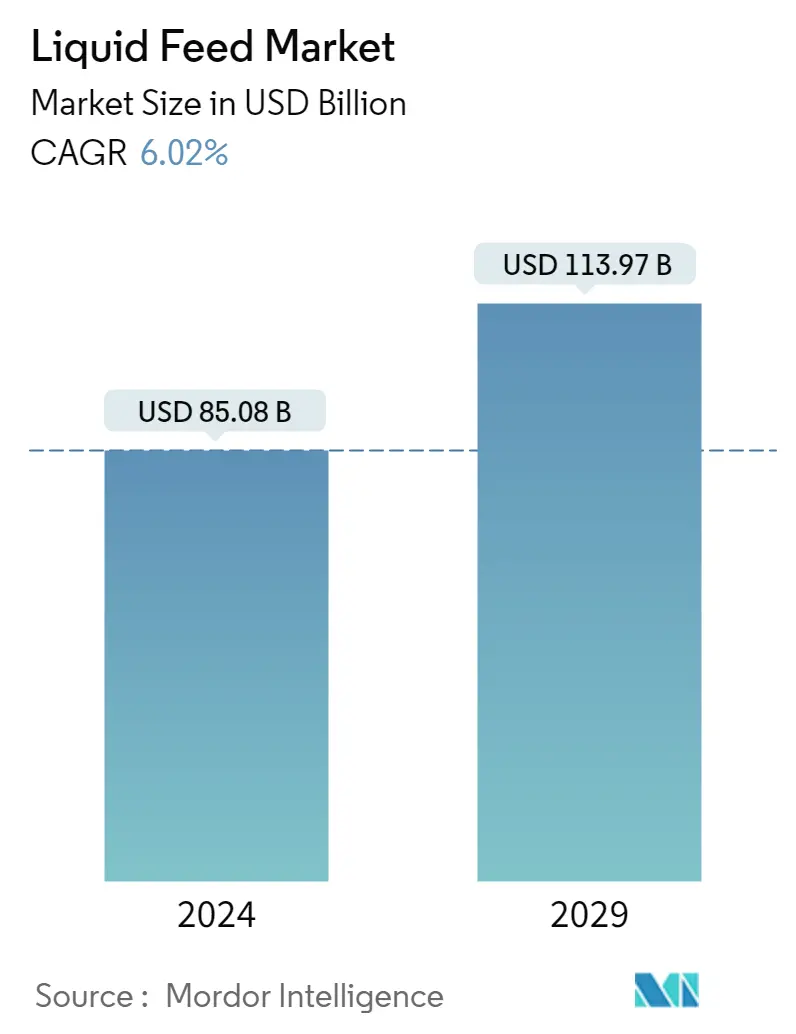

| Tamanho do mercado (2024) | USD 85.08 bilhões de dólares |

| Tamanho do mercado (2029) | USD 113.97 bilhões de dólares |

| CAGR(2024 - 2029) | 6.02 % |

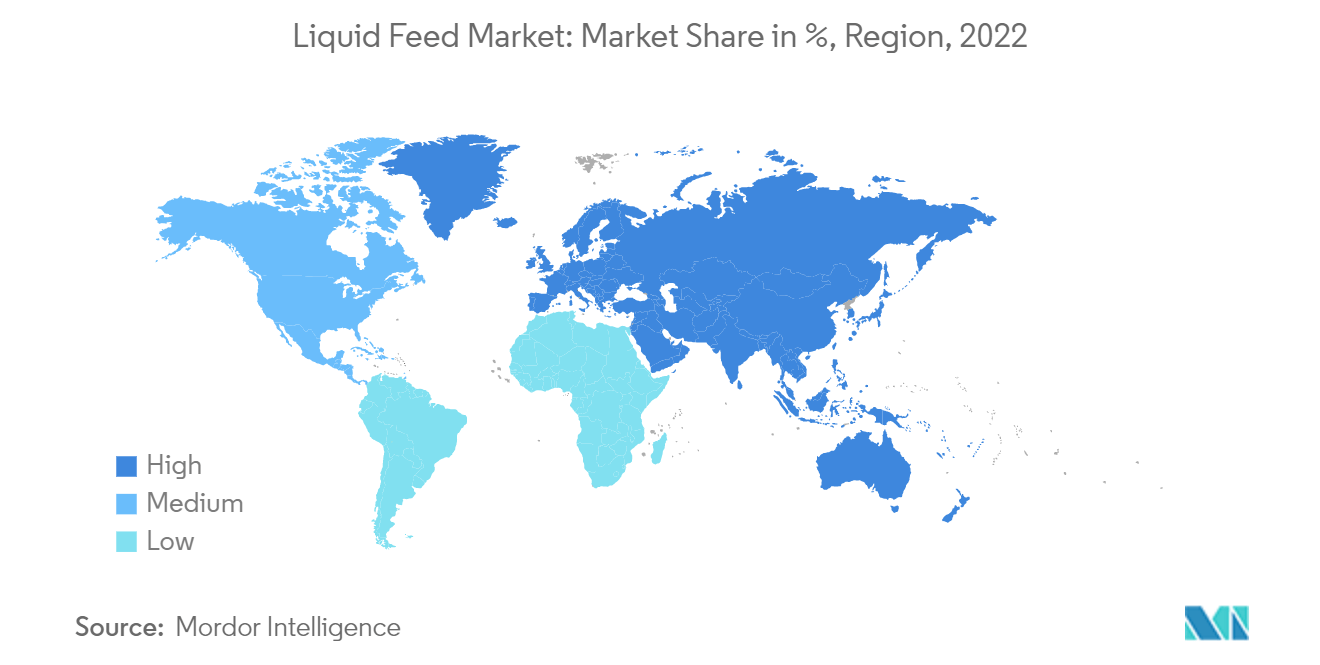

| Mercado de Crescimento Mais Rápido | Europa |

| Maior Mercado | Ásia-Pacífico |

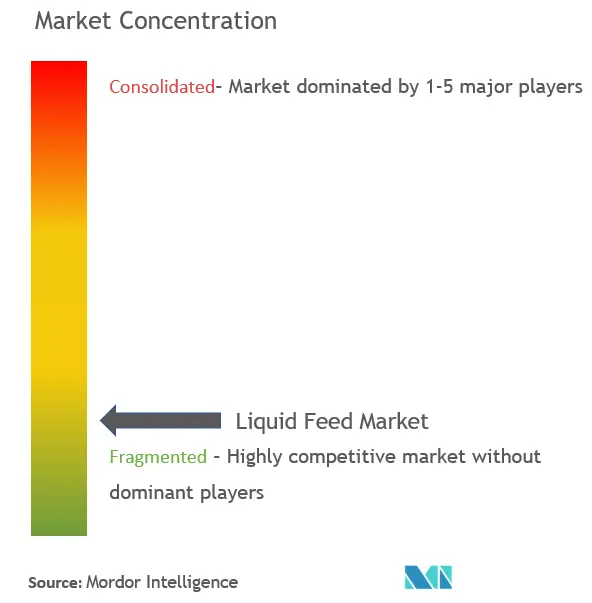

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de alimentos líquidos

O tamanho do mercado de alimentação líquida é estimado em US$ 85,08 bilhões em 2024, e deverá atingir US$ 113,97 bilhões até 2029, crescendo a um CAGR de 6,02% durante o período de previsão (2024-2029).

- Prevê-se que o mercado de rações líquidas experimente um forte desenvolvimento devido ao aumento do consumo de produtos alimentares de origem animal em todo o mundo. Espera-se que a mudança dos hábitos alimentares dos clientes em direção a produtos lácteos e carne de qualidade contribua para o crescimento do mercado de rações líquidas durante o período de previsão. A crescente comercialização da indústria pecuária (desde a alimentação até ao processamento) gerou uma procura significativa de suplementos alimentares ricos em nutrientes na região. A crescente procura de produtos de origem animal, como carne e lacticínios, colocou uma pressão significativa sobre os criadores de gado para melhorarem as suas competências.

- De acordo com a FAO, o número total de bovinos e búfalos da América do Norte foi de 104.847,4 cabeças, seguido pela Europa com 115.190,9 cabeças, América do Sul com 115.190,9 cabeças e Ásia com 667.687,5 cabeças, Oceania com 35.010,1 cabeças e África com 374.461,8 cabeças em 2021. região ocupa fazendas de animais maiores e um grande número de animais. A vasta população de gado que necessita de suplementos alimentares em grandes quantidades tem impulsionado o crescimento do mercado. Portanto, com a crescente demanda por rações líquidas em fazendas de grande porte, prevê-se que o mercado cresça nos próximos anos.

- Com o aumento do consumo de carne em todo o mundo, estima-se que a indústria de rações líquidas testemunhe uma enorme procura por carne de melhor qualidade. De acordo com a FAO, estima-se que o consumo global de proteínas da carne no futuro aumente 14% até 2030, em comparação com 2018-2020, impulsionado em grande parte pelo crescimento populacional e pelo rendimento. Espera-se que a disponibilidade de proteínas provenientes de aves, bovinos, suínos e ovinos cresça 17,8%, 5,9%, 13,1% e 15,7%, respectivamente, até 2030.

Tendências do mercado de alimentos líquidos

Aumento da Produção de Carnes e Produtos de Aquicultura

A crescente demanda por carne e produtos cárneos de alta qualidade por parte de consumidores preocupados com a saúde estimulou a produção de carne, impulsionando assim o mercado global de suplementos alimentares líquidos. Devido às vantagens como melhor digestibilidade nos animais, adição simplificada e flexível de aditivos e possibilidade de fermentação, a demanda por suplementos alimentares líquidos está aumentando rapidamente para auxiliar a produção de carne de alta qualidade. De acordo com o relatório do USDA, o consumo total de carne foi responsável por 11.850 toneladas métricas durante o ano de 2021, o que é superior às 11.732 toneladas declaradas no ano anterior.

De acordo com o Relatório 2021 da OCDE, a produção total de carne permaneceu estável em 2020, numa estimativa de 328 toneladas métricas, à medida que os aumentos na produção de carnes de aves e ovinos compensaram as contracções na produção de carne suína e bovina. A produção total de carne de aves em 2020 é estimada em 134 toneladas métricas, um aumento de 1,2% em relação a 2019, sustentada por um forte aumento da procura na China.

Além disso, os Serviços de Investigação Económica, Departamento de Agricultura dos EUA, informam que o consumo total de carne bovina nos Estados Unidos aumentou de 55 libras per capita em 2019 para 58,4 libras per capita em 2020 e prevê-se que aumente ainda mais de forma constante nos próximos anos.. Com vitaminas, minerais e aditivos alimentares como parte da composição, um suplemento alimentar líquido é uma fonte econômica emergente de nutrição balanceada para o gado, para atender ao crescimento da produção pecuária em todo o mundo.

A procura de marisco está a aumentar rapidamente à medida que mais e mais pessoas se conscientizam dos benefícios para a saúde do consumo de peixe. O aumento da esperança de vida e a disponibilidade limitada de recursos terrestres e hídricos para a produção de alimentos para animais e o aumento da utilização destes recursos para a produção de alimentos e de etanol estão a aumentar a procura de alimentos para animais na indústria mundial da carne.

Ásia-Pacífico domina o mercado

A região Ásia-Pacífico é a principal região produtora e consumidora de alimentos para animais no mundo, causando assim um impacto direto no mercado de alimentos líquidos. O aumento da escala da produção pecuária industrial na região contribuiu significativamente para um aumento nas capacidades de produção de alimentos líquidos nas principais economias da região.

Os países da região estão a impulsionar o mercado de alimentos líquidos devido à mudança dos padrões de consumo em direção a produtos mais baseados em proteínas, incluindo carne. A China é um dos mercados que mais cresce, com a Associação da Indústria de Rações do país enfatizando a manutenção de níveis mínimos de proteína na alimentação do gado. Os outros mercados de suplementos alimentares líquidos na região, incluindo o Vietname, que é o segundo maior consumidor de carne de porco, e a Índia, que é o mercado com maior potencial para suplementos alimentares líquidos, impulsionados por uma tendência crescente no sistema de produção intensiva, estão a contribuir para a procura de suplementos alimentares líquidos em todo o cinturão Ásia-Pacífico.

O crescimento da indústria de rações na China levou os players globais de rações compostas, como Archer Daniels Midland e Cargill, a expandir e abrir as suas novas instalações na China. A fábrica de rações de Zhangzhou da Archer Daniels Midland Company na China é a quarta unidade de produção de compostos da empresa, que tem uma capacidade anual de 30.000 toneladas métricas de pré-misturas de rações e 80.000 toneladas métricas de rações completas e concentrados. A Cargill investiu numa nova instalação de pré-misturas na China para continuar a aumentar a sua presença em rações na região. Os produtores de sorgo nos Estados Unidos tiveram um grande impulso quando o USDA revelou vendas recordes para a China em 2020. De acordo com o National Sorghum Producer, um órgão produtor de soja nos EUA, o aumento da demanda liderado pela indústria de ração animal da China foi a razão para o aumento. importações de sorgo na China.

Visão geral da indústria de rações líquidas

O mercado de alimentos líquidos é altamente fragmentado, com a presença de muitos players internacionais e vários pequenos players competindo com os gigantes globais. As principais empresas são Archer Daniels Midland Company (ADM), BASF SE, Bundaberg Molasses, Cargill Incorporated, Dallas Keith Ltd, GrainCorp Limited, Land O'lakes, Inc., Ridley Corporation e outras. Acordos com outras empresas, lançamentos de novos produtos e investimentos para expansão de unidades fabris globalmente têm sido as estratégias mais adotadas por esses players. Alguns dos players têm expandido a sua presença geográfica através da aquisição ou fusão com fabricantes em mercados estrangeiros. Grandes investimentos foram feitos pelas empresas em seu mercado interno para atender à demanda local. O investimento é a estratégia de crescimento preferida, seguida por fusões e aquisições no mercado global de alimentos líquidos.

Líderes do mercado de alimentos líquidos

-

Archer Daniels Midland Company (ADM)

-

BASF SE

-

Bundaberg Molasses

-

Cargill, Incorporated

-

Dallas Keith Ltd.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de alimentação líquida

- Dezembro de 2021: A BASF SE lançou o novo produto enzimático Natupulse TS para alimentação animal. Natupulse TS é uma enzima polissacarídeo não amiláceo (NSP). A adição de ß-mananase à ração diminui a viscosidade da digesta, aumenta a digestibilidade da ração e garante uma produção mais sustentável. Natupulse TS está disponível em pó e líquido. Ambas as formulações proporcionam estabilidade geral muito boa durante o armazenamento, na pré-mistura e sob condições desafiadoras no processo de peletização.

- Abril de 2021: A Eastman Chemical Company adquiriu a 3F Feed Food, líder europeu especializada no desenvolvimento técnico e comercial de aditivos para alimentação animal e humana em Espanha.

- Dezembro de 2020: A Archer Daniels Midland (ADM) Company se expandiu para encerrar a produção de lisina seca no primeiro semestre de 2021. ADM Animal Nutrition se concentra em l-lisina líquida 50% e produtos de lisina encapsulada. Ao longo de 2020, a ADM trabalhou em estreita colaboração com produtores de rações para suínos e aves para fazer a transição para a lisina líquida.

Relatório de mercado de alimentação líquida – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.3 Restrições de mercado

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos compradores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo

5.1.1 Proteínas

5.1.2 Minerais

5.1.3 Vitaminas

5.1.4 Outros tipos

5.2 Ingredientes

5.2.1 Melaço

5.2.2 Milho

5.2.3 Uréia

5.2.4 Outros ingredientes

5.3 Tipo Animal

5.3.1 Ruminante

5.3.2 Aves

5.3.3 Suínos

5.3.4 Aquicultura

5.3.5 Outros tipos de animais

5.4 Geografia

5.4.1 América do Norte

5.4.1.1 Estados Unidos

5.4.1.2 Canadá

5.4.1.3 México

5.4.1.4 Resto da América do Norte

5.4.2 Europa

5.4.2.1 Alemanha

5.4.2.2 Reino Unido

5.4.2.3 França

5.4.2.4 Resto da Europa

5.4.3 Ásia-Pacífico

5.4.3.1 China

5.4.3.2 Japão

5.4.3.3 Índia

5.4.3.4 Austrália

5.4.3.5 Resto da Ásia-Pacífico

5.4.4 América do Sul

5.4.4.1 Brasil

5.4.4.2 Argentina

5.4.4.3 Resto da América do Sul

5.4.5 África

5.4.5.1 África do Sul

5.4.5.2 Resto da África

6. CENÁRIO COMPETITIVO

6.1 Estratégias mais adotadas

6.2 Análise de participação de mercado

6.3 Perfis de empresa

6.3.1 Archer Daniels Midland Company

6.3.2 BASF SE

6.3.3 Bundaberg Molasses

6.3.4 Alliance Liquid Feeds Inc.

6.3.5 Cargill Incorporated

6.3.6 Dallas Keith Ltd

6.3.7 GrainCorp Limited

6.3.8 Land O'lakes Inc.

6.3.9 Ridley Corporation

6.3.10 Masterfeeds LP

6.3.11 Performance Seeds LLC

6.3.12 Quality Liquid Feeds Inc.

6.3.13 Westway Feed Products LLC

6.3.14 Midwest Liquid Feeds LLC

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de rações líquidas

A alimentação líquida é uma mistura de matérias-primas e suplementos derivados de plantas ou animais e de várias fontes como subprodutos e fornecidos ao gado.

O mercado de rações líquidas é segmentado por tipo (proteínas, minerais, vitaminas e outros tipos), ingredientes (melaço, milho, uréia e outros ingredientes), tipo animal (ruminantes, aves, suínos, aquicultura e outros tipos de animais), e geografia (América do Norte, Europa, Ásia-Pacífico, América do Sul e África). O relatório oferece tamanho de mercado e previsões em valor (milhões de dólares) para todos os segmentos acima.

| Tipo | ||

| ||

| ||

| ||

|

| Ingredientes | ||

| ||

| ||

| ||

|

| Tipo Animal | ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de alimentos líquidos

Qual é o tamanho do mercado de alimentos líquidos?

O tamanho do mercado de alimentação líquida deve atingir US$ 85,08 bilhões em 2024 e crescer a um CAGR de 6,02% para atingir US$ 113,97 bilhões até 2029.

Qual é o tamanho atual do mercado de alimentação líquida?

Em 2024, o tamanho do mercado de alimentação líquida deverá atingir US$ 85,08 bilhões.

Quem são os principais atores do mercado de alimentação líquida?

Archer Daniels Midland Company (ADM), BASF SE, Bundaberg Molasses, Cargill, Incorporated, Dallas Keith Ltd. são as principais empresas que operam no mercado de rações líquidas.

Qual é a região que mais cresce no mercado de alimentação líquida?

Estima-se que a Europa cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de alimentação líquida?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de alimentação líquida.

Que anos esse mercado de alimentação líquida cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de alimentação líquida foi estimado em US$ 80,25 bilhões. O relatório abrange o tamanho histórico do mercado de alimentos líquidos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de alimentos líquidos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Alimentos Líquidos

Estatísticas para participação de mercado de alimentação líquida em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Liquid Feed inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.