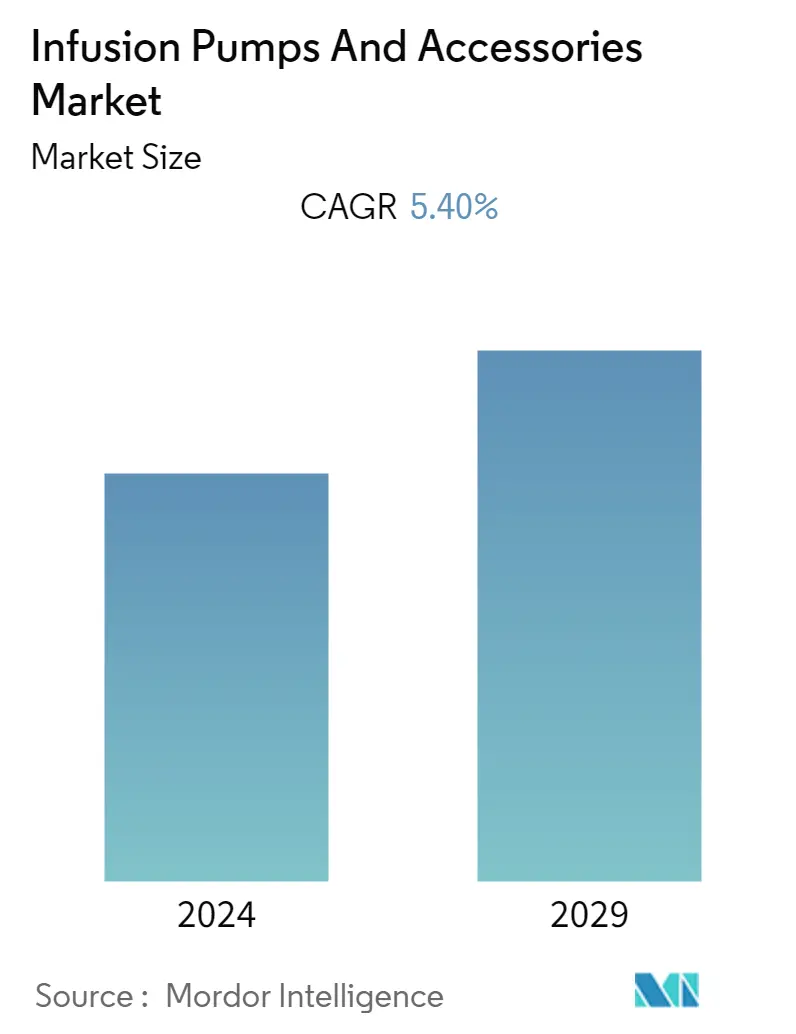

Tamanho do mercado de bombas de infusão e acessórios

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| CAGR | 5.40 % |

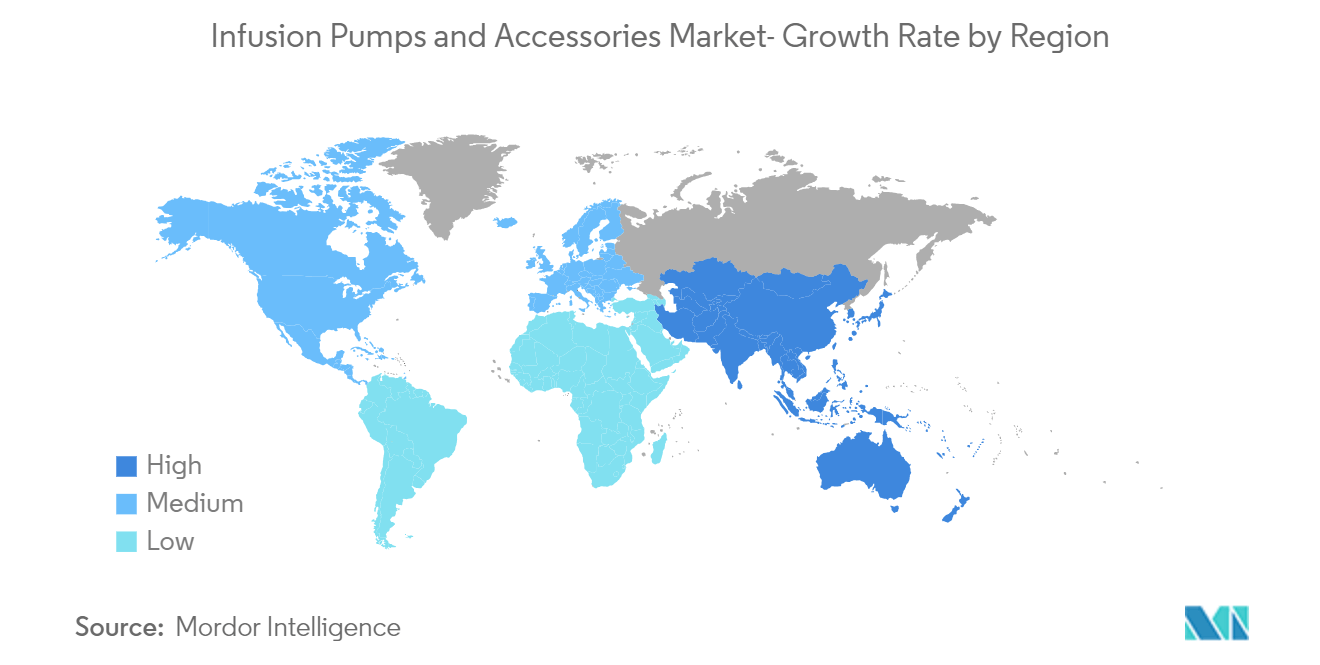

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de bombas de infusão e acessórios

Espera-se que o mercado de bombas de infusão e acessórios registre um CAGR de 5,4% durante o período de previsão.

A pandemia de COVID-19 colocou as bombas de infusão em primeiro plano, uma vez que a procura de bombas de infusão aumentou consideravelmente durante o confinamento da COVID-19, à medida que o número de casos de COVID-19 aumentava mais rapidamente com o aumento das internações hospitalares. A demanda por terapias de infusão intravenosa foi maior durante a primeira onda da pandemia para fornecer nutrientes essenciais aos pacientes com sepse na unidade de terapia intensiva (UTI). Por exemplo, um artigo publicado em maio de 2022 no PubMed afirmou que a sepse estava presente em 32,5% do total de hospitalizações por COVID-19, das quais 70,8% das sepse foram devidas apenas ao SARS-CoV-2 e 26,2% foram devidas a ambos SARS- Infecções por CoV-2 e não SARS-CoV-2. As bombas de infusão foram, portanto, frequentemente empregadas para administração de fluidos intravenosos para pacientes afetados pela sepse, o que impulsionou ainda mais a expansão do mercado durante a pandemia.

Assim, no geral, a pandemia ofereceu um crescimento saudável para o mercado devido ao aumento do número de pacientes em ambientes de saúde. No entanto, espera-se que o aumento da utilização de sistemas de infusão de próxima geração, os avanços nas bolsas de infusão e o aumento de doenças crônicas, acidentes e transfusões de sangue reforcem o crescimento do mercado nos próximos anos.

O mercado de bombas de infusão e acessórios é impulsionado principalmente pela crescente incidência de doenças crônicas, como câncer e outras, juntamente com a crescente adoção de dispositivos de infusão. As bombas de infusão são amplamente utilizadas em quimioterapia, controle de diabetes e muitas outras aplicações. A crescente prevalência dessas doenças em todo o mundo cria amplas oportunidades para o crescimento do mercado. Pacientes com câncer são mais propensos à hipovolemia, que é a ausência de água no espaço extracelular devido à perda excessiva de líquidos (como vômitos e diarreia) ou ingestão insuficiente de líquidos.

Espera-se que um aumento nos casos de câncer aumente a demanda por bolsas de infusão de pressão, reforçando o crescimento do mercado. Por exemplo, de acordo com as estatísticas de câncer de 2023 da American Cancer Society, os novos casos de câncer são estimados em 1,93 milhão nos Estados Unidos em 2023. Esta estimativa inclui 1,01 milhão de homens e 948.000 casos de mulheres. A alta carga do câncer está aumentando a demanda por bombas de infusão e acessórios, impulsionando assim o crescimento do mercado durante o período de previsão.

Além disso, espera-se que o aumento das atividades de pesquisa clínica envolvendo a entrega de medicamentos relacionados à infusão reforce o crescimento do mercado durante o período de previsão. Por exemplo, em novembro de 2022, a TriSalus Life Sciences, Inc., uma empresa de terapêutica oncológica, divulgou informações adicionais sobre seus estudos clínicos em andamento de imuno-oncologia regional ativada por pressão ('PERIO 01') e ('PERIO 02') para primários. e tumores hepáticos metastáticos. A plataforma TriSalus compreende o Sistema de Infusão TriNav e SD-101, um agonista do receptor toll-like 9 (TLR9) classe C. TriNav é um dispositivo aprovado pela FDA projetado para administrar terapêuticas estabelecidas e emergentes.

Além disso, os avanços tecnológicos na tecnologia de dispositivos e os lançamentos de produtos inovadores pelos principais players provavelmente alimentarão o crescimento do mercado. Por exemplo, em fevereiro de 2021, a United Therapeutics lançou a Remunity Pump para remodelar a administração de medicamentos, que ajuda a melhorar a vida de pacientes com hipertensão arterial pulmonar (HAP). Da mesma forma, em fevereiro de 2021, a Mindray Medical lançou o BeneFusion série E – ESP, EVP e EDS, novos sistemas de infusão para expandir seu portfólio de produtos.

Assim, devido ao aumento das doenças crônicas e aos rápidos avanços nas bombas de infusão, juntamente com o lançamento de produtos pelos principais players, prevê-se que o mercado cresça significativamente durante o período de previsão. No entanto, espera-se que o custo mais elevado das bombas de infusão e as questões de segurança associadas restrinjam o crescimento do mercado durante o período de previsão.

Tendências do mercado de bombas de infusão e acessórios

Espera-se que o segmento de bombas de infusão volumétricas testemunhe um crescimento significativo durante o período de previsão

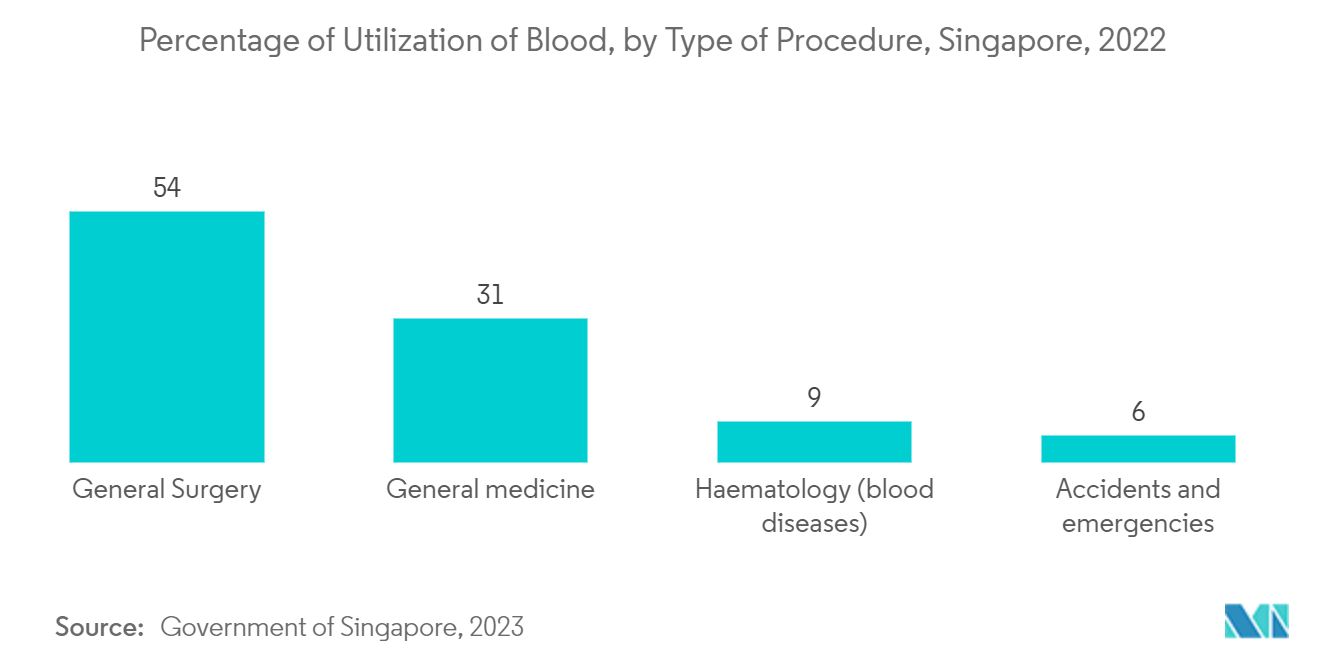

As bombas de infusão volumétricas têm muitas aplicações no tratamento de doenças e na nutrição parenteral. A segurança, precisão e simplicidade das bombas de infusão volumétricas no tratamento de muitas áreas terapêuticas contribuem para a alta demanda por essas bombas. Espera-se que o segmento de bombas de infusão volumétricas testemunhe um crescimento significativo devido ao aumento de casos de transfusão de sangue e medicamentos e ao aumento de lançamentos de produtos estratégicos pelos principais players.

Espera-se que o número crescente de lesões e casos de trauma aumente a demanda por infusões de medicamentos, o que deverá impulsionar o crescimento do segmento durante o período do estudo. Por exemplo, o relatório do Observatório da Segurança Rodoviária publicado em Fevereiro de 2022 afirmou que o número de acidentes com feridos registados pelas forças policiais em França foi de 3.728 em Janeiro de 2022, um valor superior ao de 2021 (3.508). A carga crescente de acidentes rodoviários leva à perda de sangue e cria a necessidade de transfusões de emergência, projetadas para impulsionar ainda mais o crescimento do segmento durante o período de previsão.

Além disso, espera-se que os avanços e o surgimento de bombas volumétricas inovadoras, juntamente com o aumento nas aprovações regulatórias, impulsionem o crescimento do segmento. Por exemplo, em março de 2022, a Fresenius Kabi recebeu autorização regulamentar da FDA para o seu sistema de infusão sem fio Agilia Connect, que inclui a bomba volumétrica Agilia e a bomba de seringa Agilia com o conjunto de software vigilante tecnologia Vigilant Master Med. A bomba volumétrica e bomba de seringa Agilia Connect é uma das primeiras a ser aprovada seguindo os padrões TIR101 desenvolvidos pela Associação para o Avanço da Instrumentação Médica (AAMI) em 2021.

Além disso, os principais players estão focando nas atividades de pesquisa e desenvolvimento, o que deverá impulsionar o crescimento do segmento de mercado. Por exemplo, em novembro de 2021, Zealand Pharma e DEKA Research Development Corp. assinaram um acordo para avançar no desenvolvimento de uma bomba de infusão que pode ser usada com glucagon para o tratamento de hiperinsulinismo congênito (CHI).

Assim, devido aos fatores mencionados, como o aumento da prevalência de doenças crônicas e o avanço tecnológico, espera-se que o segmento estudado testemunhe um crescimento saudável ao longo do período estudado.

Prevê-se que a América do Norte detenha uma participação de mercado significativa durante o período de previsão

Espera-se que a América do Norte detenha uma participação de mercado significativa no mercado de bombas de infusão e acessórios devido ao aumento de doenças crônicas, aos altos gastos com saúde, ao aumento dos tratamentos cirúrgicos para doenças crônicas, ao aumento dos gastos em PD e à presença de atores-chave no região. Por exemplo, de acordo com os dados publicados pelo CDC em julho de 2022, a taxa de partos cesáreos nos Estados Unidos aumentou para 32,1% em 2021, de 31,8% no ano anterior. Assim, espera-se que o número crescente de cirurgias cesarianas aumente o uso de bolsas de infusão e acessórios para fins de entrega de sangue e outros medicamentos, alimentando o crescimento do mercado.

Além disso, as transfusões de sangue são cruciais no tratamento do câncer porque ajudam o corpo a obter células sanguíneas saudáveis. Além disso, certas doenças malignas (particularmente as do sistema digestivo) resultam em hemorragia interna, o que piora a anemia e a condição do paciente. Assim, espera-se que uma grande quantidade de casos de câncer utilize bombas de infusão e acessórios relacionados. Por exemplo, de acordo com as estatísticas de 2022 publicadas pela Canadian Cancer Society, cerca de 233.900 casos de câncer foram diagnosticados no Canadá em 2022. Portanto, espera-se que a alta carga de casos de câncer aumente a demanda por bombas de infusão e acessórios, levando ao crescimento do mercado. durante o período de estudo.

Além disso, espera-se que as crescentes atividades estratégicas dos principais players, como lançamentos de produtos, acordos e colaboração na região norte-americana, reforcem o crescimento do mercado durante o período de previsão. Por exemplo, em novembro de 2022, a Medtronic plc lançou um conjunto de infusão estendido, um dos primeiros conjuntos de infusão rotulados para uso por até 7 dias nos Estados Unidos. O conjunto de infusão estendido da Medtronic utiliza materiais avançados que ajudam a reduzir a perda do conservante de insulina e a manter o fluxo e a estabilidade da insulina para duplicar o tempo de uso de um conjunto de infusão. Da mesma forma, em maio de 2021, a Smiths Medical fez parceria com a Ivenix, Inc. para oferecer um conjunto abrangente de soluções de gerenciamento de infusão para necessidades de saúde nos Estados Unidos.

Assim, devido à alta prevalência de doenças crônicas e ao lançamento de produtos estratégicos pelos principais players, espera-se que a América do Norte testemunhe um crescimento significativo do mercado durante o período de estudo.

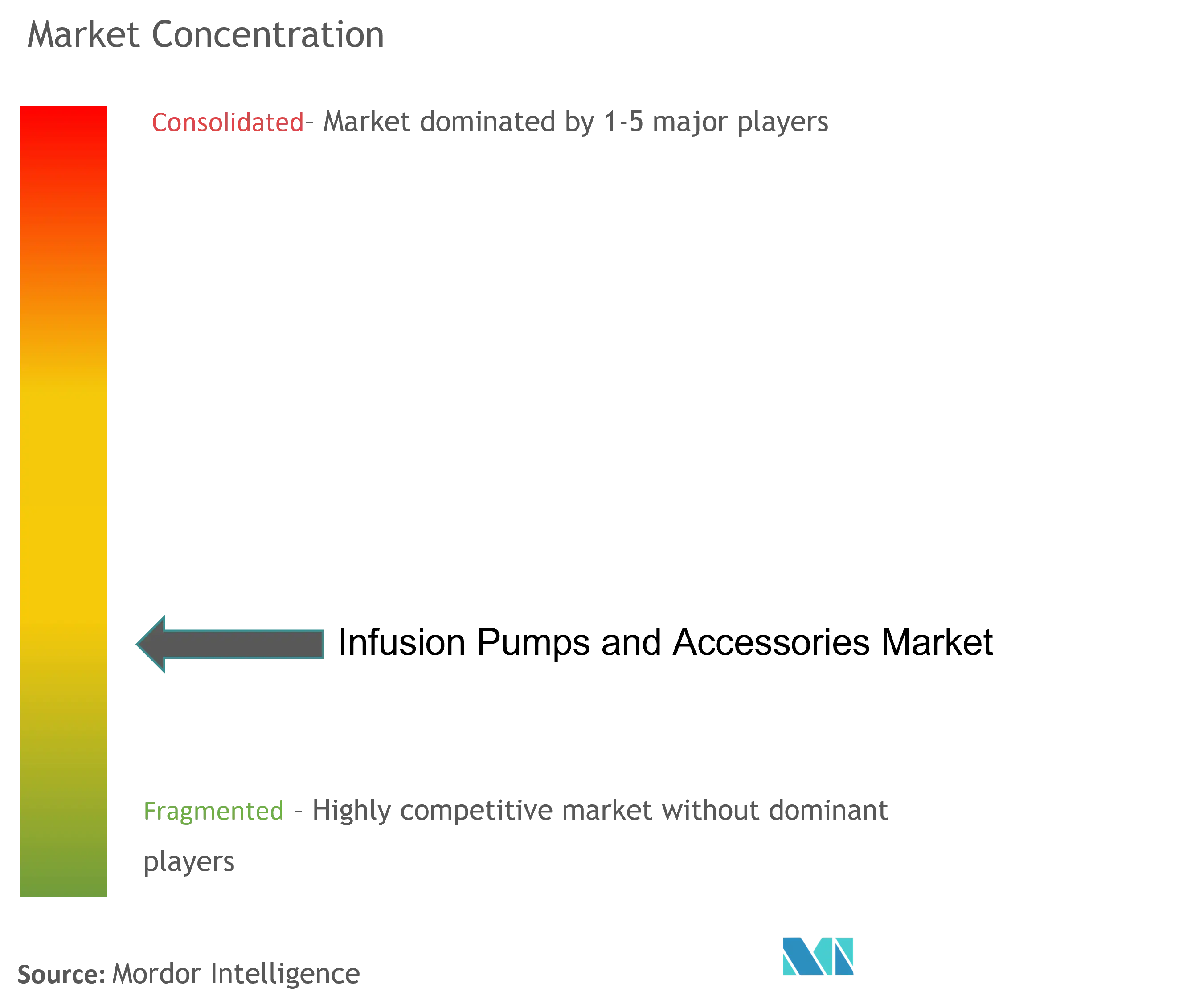

Visão geral da indústria de bombas de infusão e acessórios

O mercado de bombas de infusão e acessórios é altamente competitivo e fragmentado devido à presença de um grande número de players globais e locais. Muitos intervenientes importantes estão a concentrar-se em diversas atividades estratégicas, como lançamentos de produtos, parcerias e colaborações para aumentar a sua presença em todo o mundo. Alguns dos principais players globais no mercado de bombas de infusão e acessórios são Baxter International Inc., Becton, Dickinson and Company, Braun SE, Eli Lilly and Company, F. Hoffmann-la Roche Ltd e Fresenius (Fresenius Kabi), entre outros.

Líderes de mercado de bombas de infusão e acessórios

-

Becton, Dickinson and Company

-

Medtronic Plc.

-

Terumo Corporation

-

B. Braun SE

-

Fresenius (Fresenius Kabi)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de bombas de infusão e acessórios

- Junho de 2023 Eitan Medical, uma empresa focada em terapia de infusão avançada e soluções de distribuição de medicamentos, concluiu a venda e transição de seu negócio de injetores vestíveis para a LTS, uma empresa de tecnologia farmacêutica que desenvolve e fabrica sistemas inovadores de administração de medicamentos. A escolha de vender o negócio de injetores vestíveis foi alinhada com a ênfase estratégica da Eitan Medical em seu portfólio principal de tratamento por infusão.

- Fevereiro de 2023 A Mindray lançou seus sistemas de infusão BeneFusion i Series e u Series com alta precisão, personalização adaptativa e segurança de medicamentos em uma variedade de ambientes clínicos. A geração atual de bombas inteligentes pode ser usada em endoscopia, obstetrícia, câncer, departamentos de emergência e outras áreas devido aos seus recursos aprimorados para reduzir erros farmacêuticos, agilizar o fluxo de trabalho e aumentar a relação custo-benefício.

Relatório de mercado de bombas de infusão e acessórios – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Aumento da taxa de adoção de bombas de infusão

4.2.2 Incidências crescentes de doenças crônicas

4.3 Restrições de mercado

4.3.1 Alto preço das bombas de infusão e questões de segurança associadas às bombas de infusão

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de Mercado por Valor - milhões de dólares)

5.1 Por tipo de produto

5.1.1 Tipos de bombas de infusão

5.1.1.1 Bombas de infusão de seringa

5.1.1.2 Bombas de infusão volumétricas

5.1.1.3 Bombas de infusão elastoméricas

5.1.1.4 Bombas de infusão de insulina

5.1.1.5 Bombas de infusão enteral

5.1.1.6 Outros tipos de produtos

5.1.2 Acessórios/descartáveis

5.2 Por aplicativo

5.2.1 Gastroenterologia

5.2.2 Gerenciamento de diabetes

5.2.3 Hematologia

5.2.4 Outras aplicações

5.3 Por usuário final

5.3.1 Hospitais

5.3.2 Centro de Cirurgia Ambulatorial

5.3.3 Outros usuários finais

5.4 Geografia

5.4.1 América do Norte

5.4.1.1 Estados Unidos

5.4.1.2 Canadá

5.4.1.3 México

5.4.2 Europa

5.4.2.1 Alemanha

5.4.2.2 Reino Unido

5.4.2.3 França

5.4.2.4 Itália

5.4.2.5 Espanha

5.4.2.6 Resto da Europa

5.4.3 Ásia-Pacífico

5.4.3.1 China

5.4.3.2 Japão

5.4.3.3 Índia

5.4.3.4 Austrália

5.4.3.5 Coreia do Sul

5.4.3.6 Resto da Ásia-Pacífico

5.4.4 Oriente Médio e África

5.4.4.1 CCG

5.4.4.2 África do Sul

5.4.4.3 Resto do Médio Oriente e África

5.4.5 América do Sul

5.4.5.1 Brasil

5.4.5.2 Argentina

5.4.5.3 Resto da América do Sul

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Baxter

6.1.2 Becton, Dickinson and Company

6.1.3 Braun SE

6.1.4 Eli Lilly and Company

6.1.5 Merit Medical

6.1.6 Fresenius (Fresenius Kabi)

6.1.7 ICU Medical Inc.

6.1.8 Eitan Medical Ltd.

6.1.9 Medtronic Inc.

6.1.10 Nipro Corporation

6.1.11 Option Care Health Inc.

6.1.12 Terumo Corporation

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria Bombas de infusão e acessórios

De acordo com o escopo do relatório, bombas de infusão e acessórios fornecem fluidos, como medicamentos e nutrientes, aos pacientes. Uma pessoa treinada opera as bombas de infusão e o fornecimento de fluido é regulado através da interface de software integrada. O mercado de bombas de infusão e acessórios é segmentado por tipo de produto (bomba de infusão e acessórios/descartáveis), aplicação (gastroenterologia, gerenciamento de diabetes, hematologia e outras aplicações), usuário final (hospitais, centros de cirurgia ambulatorial e outros usuários finais) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países diferentes nas principais regiões do mundo. O relatório oferece o valor (em USD) para os segmentos mencionados acima.

| Por tipo de produto | ||||||||||||||

| ||||||||||||||

|

| Por aplicativo | ||

| ||

| ||

| ||

|

| Por usuário final | ||

| ||

| ||

|

| Geografia | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de bombas de infusão e acessórios

Qual é o tamanho atual do mercado global de bombas de infusão e acessórios?

O mercado global de bombas de infusão e acessórios deve registrar um CAGR de 5,40% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado global de bombas de infusão e acessórios?

Becton, Dickinson and Company, Medtronic Plc., Terumo Corporation, B. Braun SE, Fresenius (Fresenius Kabi) são as principais empresas que operam no mercado de bombas de infusão e acessórios.

Qual é a região que mais cresce no mercado global de bombas de infusão e acessórios?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado global de bombas de infusão e acessórios?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado global de bombas de infusão e acessórios.

Que anos este mercado global de bombas de infusão e acessórios cobre?

O relatório abrange o tamanho histórico do mercado global de bombas de infusão e acessórios para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado global de bombas de infusão e acessórios para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de bombas de infusão

Estatísticas para a participação de mercado da Bomba de Infusão em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Bomba de Infusão inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.