Tamanho do mercado de fundos de hedge

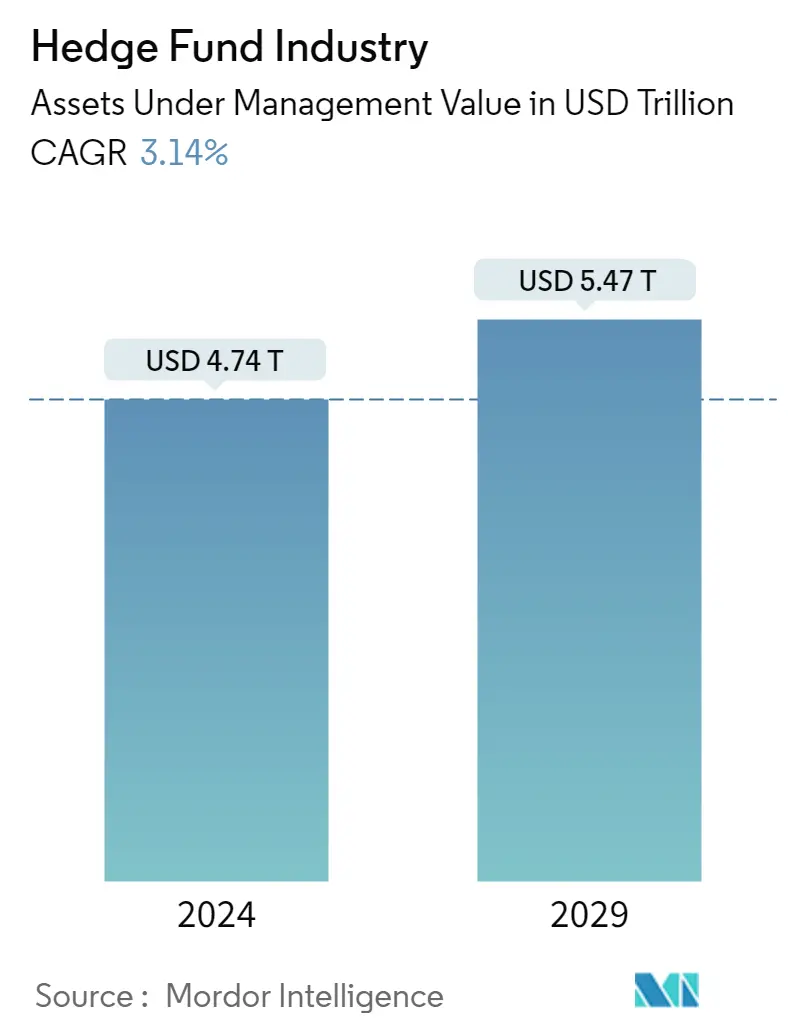

| Período de Estudo | 2020 - 2029 |

| Tamanho do mercado (2024) | USD 4.74 trilhões de dólares |

| Tamanho do mercado (2029) | USD 5.47 trilhões de dólares |

| CAGR(2024 - 2029) | 3.14 % |

| Mercado de Crescimento Mais Rápido | América do Norte |

| Maior Mercado | América do Norte |

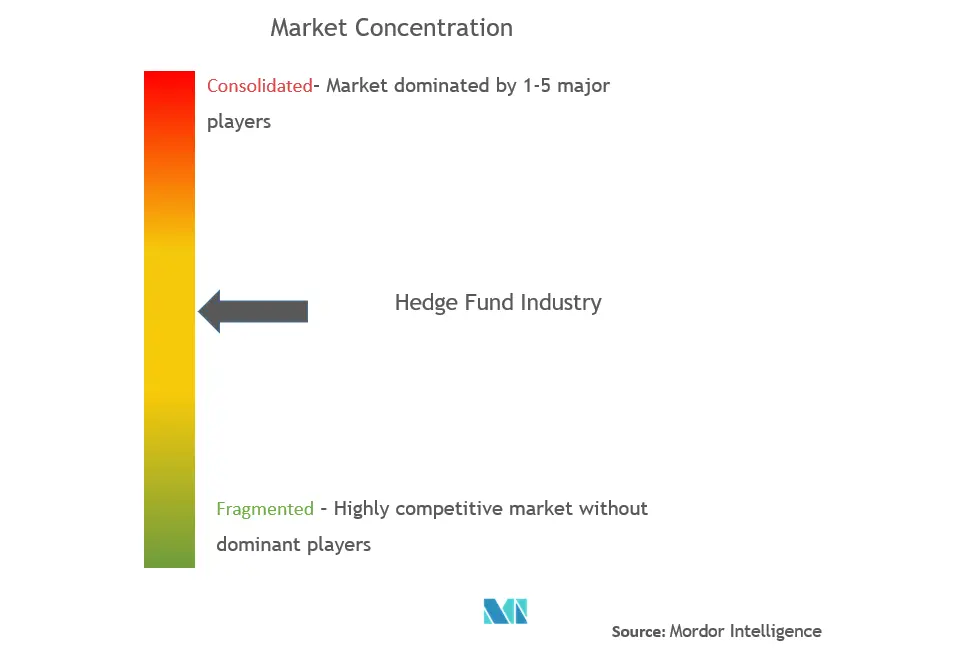

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de fundos de hedge

Espera-se que a indústria de fundos de hedge em termos de valor de ativos sob gestão cresça de US$ 4,74 trilhões em 2024 para US$ 5,47 trilhões em 2029, com um CAGR de 3,14% durante o período de previsão (2024-2029).

Os fundos de hedge são conhecidos no setor financeiro por sua grande flexibilidade e ampla gama de opções de investimento. Os gestores de fundos de hedge operam com uma metodologia de retorno absoluto para maximizar os retornos, eliminando riscos e muitas vezes aumentando os retornos lucrativos usando alavancagem. Os gestores de fundos de hedge podem assumir posições longas e curtas em seus investimentos. Permite-lhes aproveitar mais oportunidades do que os gestores de fundos mútuos tradicionais, proporcionando oportunidades de investimento rentáveis, mesmo quando os mercados de ações estão em queda.

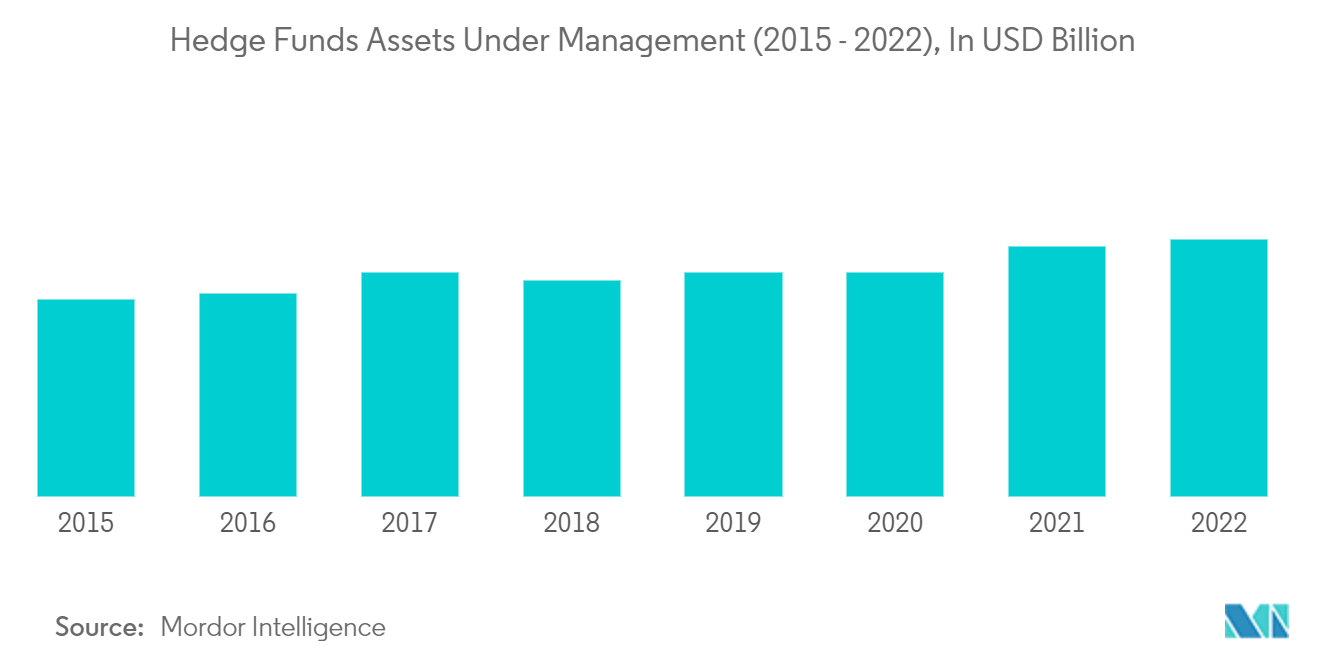

O valor total dos activos geridos por fundos de cobertura em todo o mundo atingiu cerca de 4,53 biliões de dólares no ano anterior. Os gestores de fundos também aplicam cada vez mais técnicas de inteligência artificial e aprendizagem automática (AIML) para melhorar a eficiência operacional e aumentar os retornos. Neste setor, os Estados Unidos foram o principal país em termos de ativos de fundos de hedge sob gestão, representando três quartos do mundo. O Reino Unido seguiu-se com o segundo maior volume de activos sob gestão.

A pandemia de COVID-19 causou uma emergência de saúde pública em Dezembro de 2019, afectou gravemente a actividade económica mundial e foi considerada uma crise económica/financeira global. O efeito manifestou-se num aumento da repercussão do risco em vários instrumentos financeiros, tais como ações, fundos mútuos, mercadorias e criptomoedas. Quando a pandemia surgiu no início de 2020, alguns fundos de hedge procuraram lucrar com o colapso do mercado de ações. O setor aéreo sofreu particularmente e tornou-se um alvo para os vendedores a descoberto. Os fundos de hedge bem posicionados em antecipação ao choque do mercado obtiveram lucros significativos durante este período.

Tendências do mercado de fundos de hedge

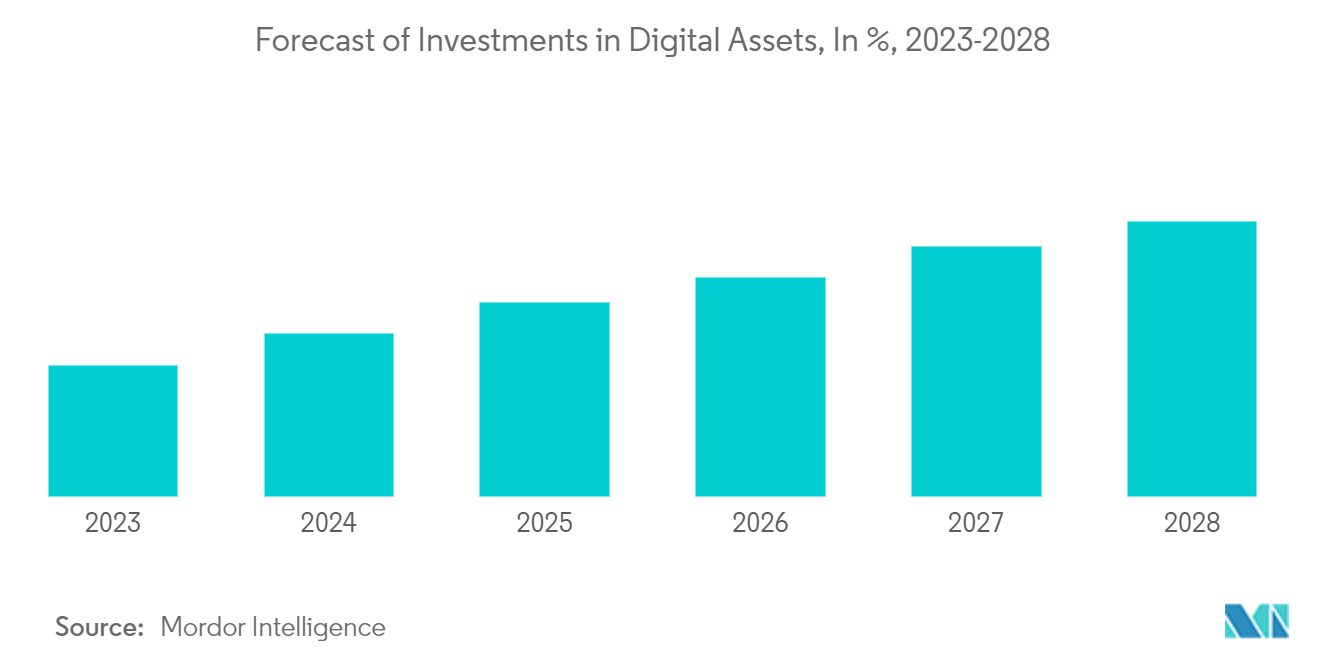

Os investimentos em ativos digitais estão impulsionando o mercado

Atualmente, os investimentos em ativos digitais são de investidores de alto patrimônio. Os investidores institucionais continuam a demonstrar interesse, com vários grandes intervenientes institucionais a penetrar no espaço criptográfico. De acordo com a análise de fundos de hedge, 21% dos fundos de hedge pesquisados investiram em ativos digitais. Juntamente com uma maior clareza regulamentar e práticas operacionais sólidas, e com a expectativa de que os fundos de hedge aumentem o seu investimento nesta classe de ativos, 31% dos gestores de fundos de hedge planeiam adicionar criptomoedas às suas carteiras nos próximos dois anos.

Recuperando o desempenho, apesar das condições desafiadoras do mercado

A indústria de fundos de cobertura parece consolidar-se ao longo dos anos e os gestores de fundos em todo o mundo parecem tornar-se mais defensivos nas suas estratégias.

2021 foi um ano excelente para os fundos de hedge, com os AUM (ativos sob gestão) da indústria ultrapassando a marca dos 4 biliões de dólares. Em 2021, previa-se que os fundos de pensões representassem mais de um terço dos ativos sob gestão (AUM) da indústria. À medida que os operadores da indústria obtêm receitas como uma participação AUM, o aumento da procura deste mercado-chave tende a impulsionar o desempenho da indústria. Os fundos de hedge Multi-Strategy e Quant Equity estão mais uma vez entre os mais favoráveis. Outra estratégia que viu uma mudança dramática no sentimento é a Equidade Generalista. Pode ser baixo em relação a outras estratégias de fundos de hedge de ações, incluindo específicas do setor, neutras para o mercado e Quant Equity.

Visão geral da indústria de fundos de hedge

O relatório inclui uma visão geral dos maiores fundos de hedge por ativos administrados e dos principais fundos de hedge de ativos digitais. Alguns dos principais players que dominam o mercado estudado são apresentados aqui, BridgeWater Associates, AQR Capital Management, Man Group Plc, Renaissance Technologies LLC e Two Sigma Investments.

Líderes de mercado de fundos de hedge

-

BridgeWater Associates

-

AQR Capital Management

-

Man Group Plc

-

Renaissance Technologies LLC

-

Two Sigma Investments

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de fundos de hedge

- Novembro de 2022 BlackRock Alternatives (BlackRock), por meio de um fundo administrado por seu diversificado negócio de infraestrutura, concordou em adquirir a Jupiter Power LLC (Jupiter). A Jupiter Power é uma operadora e desenvolvedora líder nos Estados Unidos de sistemas autônomos de armazenamento de energia de bateria em escala de utilidade pública.

- Agosto de 2022 Two Sigma adquiriu a Hivemind Software. que combinou automação e inteligência humana distribuída para destilar fontes de dados semiestruturadas e não estruturadas em conjuntos de dados legíveis por máquina de alta qualidade.

Relatório de mercado de fundos de hedge - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do Mercado

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.1.1 Um resumo sobre fundos de hedge – principais atividades, métricas e estrutura operacional

4.1.2 Tendências de fluxo de ativos em fundos de hedge

4.1.3 Uma nota sobre os maiores investidores em fundos de hedge em todo o mundo

4.1.4 Tendências que influenciam lançamentos e liquidações de fundos de hedge

4.2 Insights sobre vários estilos de investimento de fundos de hedge

4.3 Impacto da tecnologia na operação de fundos de hedge

4.3.1 Aumento do uso de AIML no mercado por fundos de hedge, por estratégia de investimento

4.3.2 Volatilidade e índice de Sharpe dos fundos de hedge AIML

4.3.3 Desempenho dos fundos de hedge AIML versus fundos de hedge sistemáticos

4.4 Uma nota sobre fundos de hedge baseados em ativos digitais

4.4.1 Estratégias de fundos de fundos de hedge criptográficos

4.4.2 Lançamentos e tendências de fluxo de ativos de fundos de hedge criptográficos ao longo dos trimestres

4.4.3 Estruturas de taxas em diferentes estratégias de fundos de hedge criptográficos

4.4.4 Insights sobre o desempenho dos fundos e os períodos de resgate dos fundos de hedge criptográficos

4.5 Tendências regulatórias que moldam o mercado

4.6 Drivers de mercado

4.6.1 Demanda emergente por gestores de fundos menores ou mais novos

4.6.2 Recuperando o desempenho dos fundos de hedge existentes

4.7 Restrições de mercado

4.7.1 A administração enfrenta pressão de taxas dos investidores

4.7.2 Impactos da desaceleração dos mercados globais nos resgates de fundos, lançamentos de fundos e liquidações de fundos

4.8 Análise das Cinco Forças de Porter

4.8.1 Poder de barganha dos fornecedores

4.8.2 Poder de barganha dos compradores/consumidores

4.8.3 Ameaça de novos participantes

4.8.4 Ameaça de produtos substitutos

4.8.5 Intensidade da rivalidade competitiva

4.9 Impacto do COVID-19 no mercado

5. SEGMENTAÇÃO DE MERCADO

5.1 Por estratégia central

5.1.1 Estratégias de Patrimônio

5.1.2 Estratégias Macro

5.1.3 Estratégias orientadas a eventos

5.1.4 Estratégias de Crédito

5.1.5 Estratégias de valor relativo

5.1.6 Estratégias de nicho

5.1.7 Multiestratégia

5.1.8 Estratégias Gerenciadas de Futuros/CTA

5.2 Por localização do gerente

5.2.1 América do Norte

5.2.1.1 Estados Unidos

5.2.1.2 Canadá

5.2.1.3 México

5.2.2 Europa

5.2.2.1 Reino Unido

5.2.2.2 Suécia

5.2.2.3 França

5.2.2.4 Suíça

5.2.2.5 Resto da Europa

5.2.3 Ásia-Pacífico

5.2.3.1 Hong Kong

5.2.3.2 Austrália

5.2.3.3 Resto da Ásia-Pacífico

5.2.4 América latina

5.2.4.1 Brasil

5.2.4.2 Resto da América Latina

5.2.5 Oriente Médio e África

5.2.5.1 Emirados Árabes Unidos

5.2.5.2 Arábia Saudita

5.2.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Visão geral (concentração de mercado e principais players)

6.2 Fusões e aquisições

6.3 Perfis de empresa

6.3.1 BridgeWater Associates

6.3.2 Renaissance Technologies

6.3.3 Man Group

6.3.4 AQR Capital Management

6.3.5 Two Sigma Investments

6.3.6 Millennium Management

6.3.7 Elliot Management

6.3.8 BlackRock Advisors

6.3.9 Citadel

6.3.10 Davidson Kempner Capital*

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

8. ISENÇÃO DE RESPONSABILIDADE

Segmentação da indústria de fundos de hedge

Um fundo de hedge é um fundo de investimento conjunto que negocia ativos relativamente líquidos e pode usar extensivamente técnicas mais complexas de negociação, construção de portfólio e gestão de risco para melhorar o desempenho, como vendas a descoberto, alavancagem e derivativos.

A indústria de fundos de hedge é segmentada por estratégias básicas de investimento (ações, macro, orientadas a eventos, crédito, valor relativo, nicho, multiestratégia, estratégias de futuros gerenciados/CTA e outras) e locais de gestores de fundos (América do Norte, Europa, Ásia -Pacífico, América Latina, Oriente Médio e África). O tamanho do mercado e as previsões são fornecidos em valor (USD) para todos os segmentos acima.

| Por estratégia central | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Por localização do gerente | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de fundos de hedge

Qual é o tamanho do mercado de fundos de hedge?

Espera-se que o tamanho do mercado de fundos de hedge atinja US$ 4,74 trilhões em 2024 e cresça a um CAGR de 3,14% para atingir US$ 5,47 trilhões até 2029.

Qual é o tamanho atual do mercado de fundos de hedge?

Em 2024, o tamanho do mercado de fundos de hedge deverá atingir US$ 4,74 trilhões.

Quem são os principais atores do mercado de fundos de hedge?

BridgeWater Associates, AQR Capital Management, Man Group Plc, Renaissance Technologies LLC, Two Sigma Investments são as principais empresas que operam na indústria de fundos de hedge.

Qual é a região que mais cresce no mercado de fundos de hedge?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de fundos de hedge?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de fundos de hedge.

Que anos este mercado de fundos de hedge cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de fundos de hedge foi estimado em US$ 4,60 trilhões. O relatório abrange o tamanho histórico do mercado de fundos de hedge para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de fundos de hedge para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de fundos de hedge

Estatísticas para a participação de mercado de fundos de hedge em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do Hedge Fund inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.