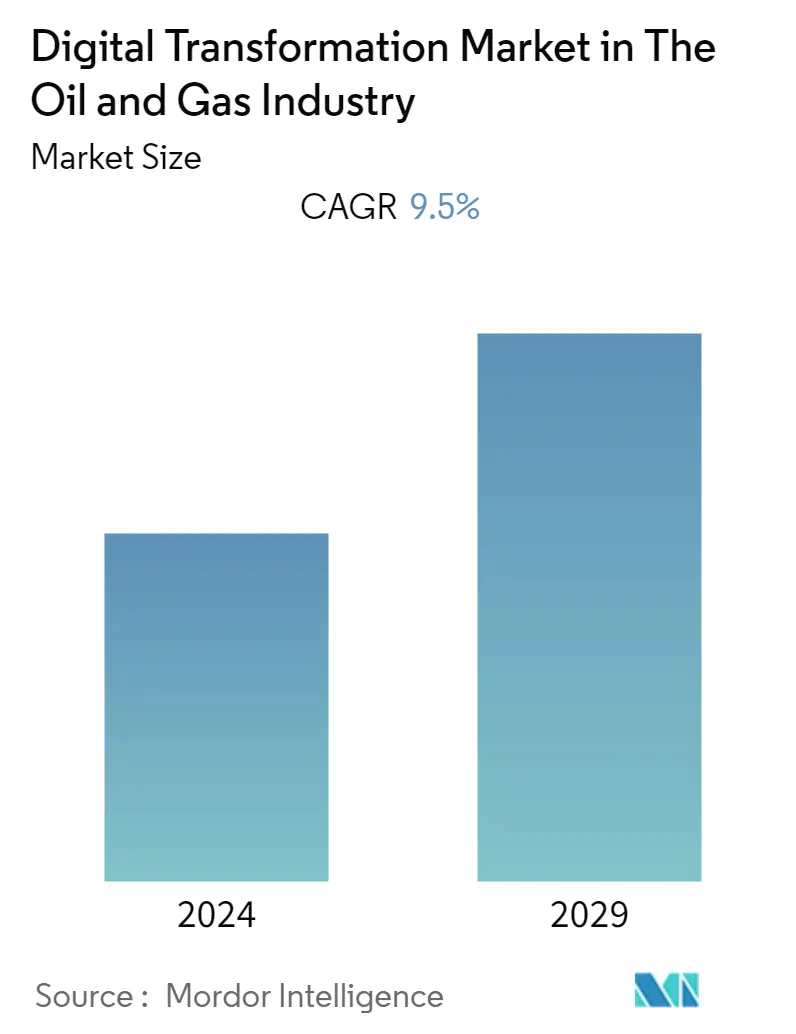

Transformação Digital no Tamanho do Mercado de Petróleo e Gás

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| CAGR | 9.50 % |

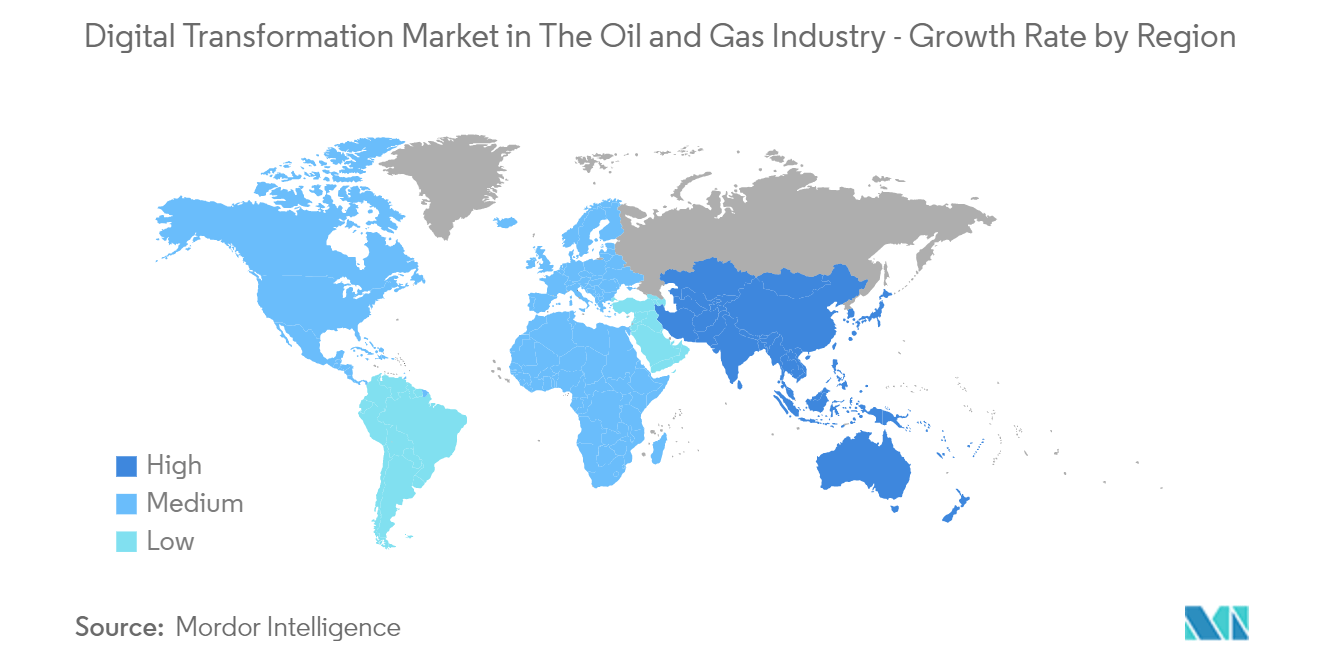

| Mercado de Crescimento Mais Rápido | América do Norte |

| Maior Mercado | Ásia-Pacífico |

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Transformação Digital na Análise do Mercado de Petróleo e Gás

- Espera-se que o mercado de transformação digital na indústria de petróleo e gás registre um CAGR de 9,5% durante o período de previsão. A transformação digital tem sido uma das principais tendências que impulsionam a indústria global de petróleo e gás desde a última década. Esta transformação permite que as operações aproveitem tecnologias digitais avançadas, como IA, IoT e Big Data, entre outras, para impulsionar a eficiência e, assim, abrir novas oportunidades para as mesmas, uma vez que pode envolver gêmeos digitais, o que evidentemente melhora a eficiência da previsão. manutenção dos ativos críticos e, assim, restringindo a exposição de tarefas perigosas aos trabalhadores nas instalações.

- A realidade estendida é a solução mais recente e emergente na indústria de petróleo e gás. Empresas como Shell, ExxonMobil e BP estão entre os primeiros players a adotar tecnologias imersivas na área.

- O negócio offshore de petróleo e gás utiliza IA na ciência de dados para tornar mais acessíveis os dados complexos utilizados para a exploração e produção de petróleo e gás, o que permite às empresas descobrir novas perspectivas de exploração ou fazer maior utilização das infra-estruturas existentes. Por exemplo, recentemente, a BP investiu na start-up Belmont Technology, com sede em Houston, para fortalecer as capacidades de IA da empresa e desenvolver uma plataforma de geociências baseada em nuvem, apelidada de Sandy.

- Entre todas as tecnologias facilitadoras, a inteligência artificial está preparada para desempenhar um papel significativo durante o período de previsão. A IA também é utilizada para aumentar a segurança dos postos de gasolina para manutenção preventiva. No entanto, tem havido crescentes incidências de incêndios em postos de gasolina. Por exemplo, um posto de gasolina no aeroporto Mccarran, em Las Vegas, sofreu um incêndio acidental em setembro de 2021. Tais eventos podem ser mortais e destruir postos de gasolina e a área circundante. No entanto, câmeras inteligentes baseadas em IA podem acessar a área de risco e diminuir a extensão dos danos potenciais.

- Em novembro de 2021, a ElectrifAi anunciou a disponibilidade de Visão Computacional (CV) e Aprendizado de Máquina como Serviço (MLaaS) para as indústrias de petróleo, gás e energia na ADIPEC em Abu Dhabi. Com o MLaaS da ElectrifAi, as empresas precisam de pouca ou nenhuma experiência para obter o máximo de benefícios comerciais e operacionais de IA e ML. O MLaaS é implementado rapidamente em qualquer ambiente de nuvem ou nas instalações do cliente.

- Além disso, a adoção de equipamentos de monitorização como a IoT permitirá às empresas digitalizar ainda mais a indústria, automatizando e otimizando os processos e eliminando os riscos associados, incluindo questões de segurança e regulação, e acesso remoto, através da monitorização constante dos equipamentos.

- Além disso, a queda drástica dos preços do petróleo ao longo de 2020, na sequência da COVID-19, e uma guerra de preços entre a Arábia Saudita e a Rússia, estão a funcionar como grandes restrições à implementação da automação pelas empresas produtoras de petróleo. Além disso, de acordo com a Agência Internacional de Energia (AIE), a Occidental Petroleum Corporation (Oxy), sediada no Texas, fez a redução mais significativa nas suas despesas de capital para 2020 entre todos os produtores globais de petróleo e gás no mundo. A COVID-19 fez com que a Oxy reduzisse o seu investimento em 2020 em 48,1%, caindo para 2,7 mil milhões de dólares dos 5,2 mil milhões de dólares planeados no início do ano. No entanto, a pandemia destacou significativamente a necessidade de digitalização na indústria do petróleo e do gás. Assim, as empresas passaram a planejar investimentos nessas transformações; portanto, espera-se que o mercado cresça durante o período de previsão.

Transformação Digital nas Tendências do Mercado de Petróleo e Gás

Espera-se que o setor downstream testemunhe maior participação de mercado

- A transformação digital é considerada uma das principais inovações na liderança das operações downstream da indústria de petróleo e gás. As empresas estão se concentrando em aumentar a utilização de ativos, melhorando a eficiência de fabricação das fábricas.

- As operações downstream das empresas de petróleo e gás, incluindo petroquímica e refino, sempre adotaram tecnologia para melhorar suas operações. Estas empresas desenvolveram e adotaram abordagens inovadoras que gerenciam processos complexos e interpretam dados para melhorar o desempenho. Espera-se que a mudança em curso para se tornar digital apresente um potencial ainda maior, dado o impulso estratégico de muitas empresas para expandir as suas operações a jusante da cadeia de valor do petróleo e do gás, especialmente petroquímica.

- A principal área de preocupação dos fornecedores é como prever e prevenir ou reduzir custos de manutenção. As soluções de automação para ferramentas de planejamento de manutenção e retorno usam gerenciamento de desempenho de aplicativos e simulação baseada em IA e podem ser facilmente adicionadas a um sistema operacional existente. Além disso, a atualização dos sistemas de sensores para permitir uma melhor manutenção preditiva e prescritiva pode levar a eficiências operacionais a longo prazo.

- Várias empresas de petróleo e gás dependem de tecnologias como IA, IoT e Big Data, entre outras, para melhorar as suas operações. Por exemplo, o negócio comercial downstream da Shell, responsável pelo fornecimento de petróleo e gás ao consumidor final, utiliza tecnologia de IA para prever a procura dos consumidores por produtos petrolíferos, medir a escassez de oferta e recomendar uma mistura de petróleo para um processo de refinação.

- Além disso, as crescentes expansões no setor também deverão impulsionar a taxa de crescimento do mercado durante o período de previsão. Por exemplo, em maio de 2022, ao alargar a sua presença a jusante na Ásia, a Saudi Arabian Oil Company (Aramco) anunciou uma colaboração com a empresa petrolífera governamental da Tailândia, PTT. As organizações pretendem melhorar a sua parceria na aquisição de petróleo bruto, comercialização de refinação, produtos petroquímicos e gás natural liquefeito (GNL). O hidrogénio azul e verde, e numerosos programas de energia limpa, são outras áreas possíveis de envolvimento.

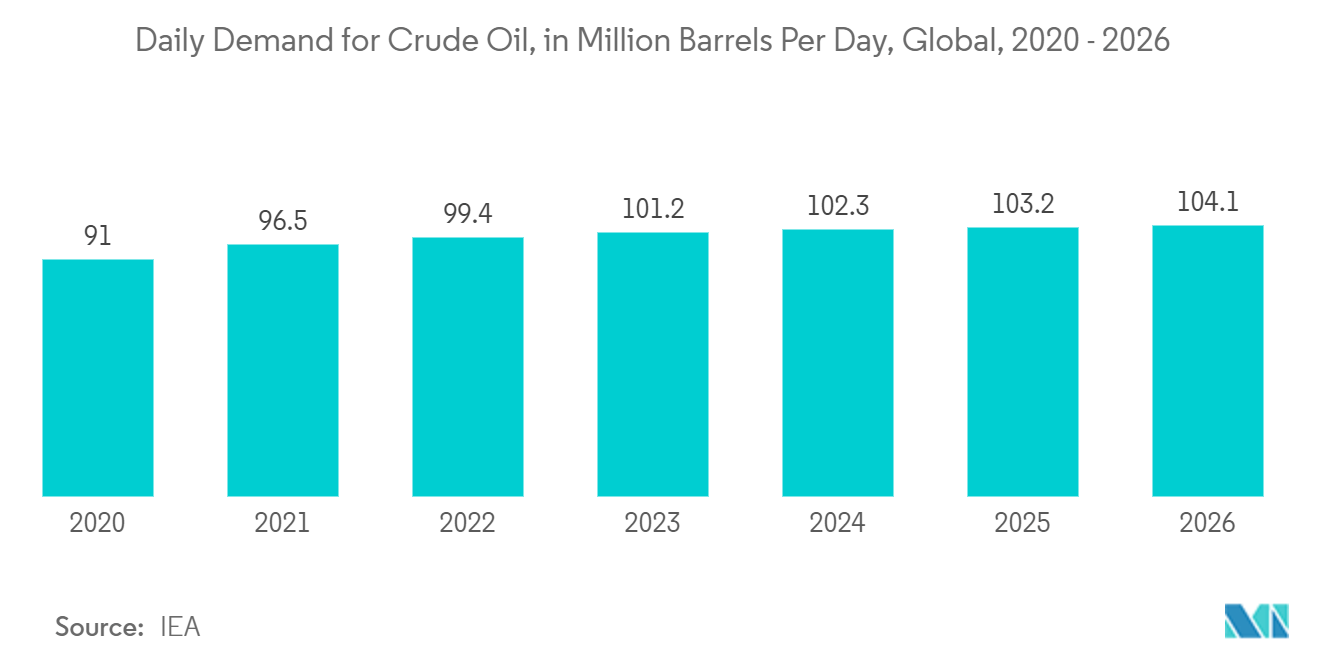

- Além disso, a procura global de petróleo bruto em 2020 diminuiu para 91 milhões de barris por dia. A diminuição em 2020 deveu-se aos impactos económicos e de mobilidade da pandemia do coronavírus, incluindo encerramentos generalizados em todo o mundo. De acordo com a Energy Information Administration (EIA), a produção de petróleo bruto está prevista em 101,2 milhões de barris por dia em 2023. A crescente produção de petróleo bruto também deverá impulsionar ainda mais o crescimento do mercado.

Ásia-Pacífico será responsável por uma parcela significativa

- A região detém uma participação de mercado significativa na indústria de petróleo e gás. Além disso, de acordo com o IBEF, espera-se que a Índia seja um dos contribuintes mais importantes para o crescimento do consumo de petróleo não-OCDE a nível mundial. O consumo de produtos petrolíferos na Índia situou-se em 204,23 MMT no AF22. O diesel de alta velocidade foi o produto petrolífero mais consumido na Índia e representou 38,84% do consumo de produtos petrolíferos no EF22.

- Além disso, em janeiro de 2022, a Indian Oil Corp. Ltd (IOCL) anunciou planos para expandir seu negócio de distribuição de gás urbano (CGD), buscando investir INR 7.000 crores (US$ 918,6 milhões).

- Países como a China, a Índia, o Japão e a Coreia do Sul têm um dos setores de petróleo e gás downstream mais ativos da região, que juntos são responsáveis por mais de 78% da capacidade de refinação de petróleo, com refinarias significativas profundamente integradas com unidades de produção petroquímica. , na região Ásia-Pacífico. Além disso, de acordo com o IBEF, a Índia pretende comercializar 50% das suas SPR (reservas estratégicas de petróleo) para angariar fundos e construir tanques de armazenamento adicionais para compensar os elevados preços do petróleo.

- Além disso, países como Singapura estão a aumentar a produção de refinarias em mais de 10% num ano. Isto proporciona espaço para expansão nas refinarias atuais e, possivelmente, novos projetos deverão impulsionar a procura pela transformação digital.

- Dados os longos prazos de entrega e o enorme desembolso de capital envolvido na produção de petróleo e gás, intervenientes importantes na indústria procuram obter uma vantagem competitiva através de tecnologias transformacionais como a IA. Por exemplo, a Woodside, o mais importante produtor australiano de gás natural, implantou o IBM Watson para executar operações de algoritmos de IA e pesquisar mais de 25 milhões de documentos, recuperar conteúdo, comparar com o desempenho histórico e sugerir informações relacionadas a qualquer pessoa do negócio.

- Além disso, a PetroChina, líder na Ásia, anunciou que o seu campo petrolífero de Daqing, que pretende atingir 50 milhões de toneladas de produção estável em 20 anos, alavancará a transformação digital ao permitir tecnologias como a computação em nuvem, big data e IoT, entre outras.

- No entanto, o sector do petróleo e do gás recuperou significativamente em 2021, impulsionando a indústria para o nível pré-COVID-19. Na Índia, a procura de petróleo deverá aumentar 50% até 2030, contra uma expansão global de 7%, previu a Agência Internacional de Energia (AIE) no seu último relatório de Outubro de 2021. Assim, espera-se que o crescimento do sector aumente. impulsionar o mercado estudado.

Visão geral da transformação digital na indústria de petróleo e gás

O mercado global de transformação digital na indústria de petróleo e gás é altamente competitivo e consiste em vários players importantes. Os players com participação de destaque no mercado estão focados na expansão de sua base de clientes em países estrangeiros. Estas empresas aproveitam iniciativas e aquisições colaborativas estratégicas para aumentar a sua quota de mercado e rentabilidade.

- Outubro de 2021 - A Emerson celebrou um acordo definitivo com a Aspen Technology, Inc. para combinar dois dos negócios independentes de software industrial da Emerson, Open Systems International, Inc. e o negócio de software de simulação geológica, juntamente com uma contribuição de US$ 6 bilhões em dinheiro aos acionistas da AspenTech, para criar a nova AspenTech, que é um segmento de software industrial diversificado e de alto desempenho, com capacidades, escala e tecnologias mais excelentes.

- Maio de 2021 – A Emerson Electric Co. atualizou a tecnologia de automação para melhorar a confiabilidade das instalações de produção e processamento de gás natural de Malampaya operadas pela Shell Filipinas Exploration, e concluir o trabalho antes do prazo ajudou a empresa a restaurar o fornecimento de gás conforme planejado; portanto, as Filipinas beneficiariam da utilização contínua de gás natural de queima mais limpa para alimentar a sua economia.

Transformação Digital em Líderes do Mercado de Petróleo e Gás

-

Schneider Electric SE

-

Rockwell Automation Inc.

-

Honeywell International Inc.

-

Siemens AG

-

IBM Corporation

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias sobre transformação digital no mercado de petróleo e gás

- Março de 2022 – Kyndryl, um provedor de serviços de infraestrutura de TI, assinou um contrato de cinco anos no valor de US$ 160 milhões com a Motiva Enterprises, proprietária da maior refinaria da América do Norte. Sob este acordo, Kyndryl deverá agilizar os serviços de TI da Motiva, acelerar a jornada da Motiva para a nuvem e estabelecer as bases para sua transformação digital em toda a empresa.

- Outubro de 2021 – A Emerson anunciou um acordo plurianual com a BayoTech para acelerar o fornecimento de hidrogênio em todo o mundo. A empresa fornecerá software avançado, tecnologias de automação e produtos para permitir que a BayoTech construa centenas de unidades de hidrogênio.

Relatório de Transformação Digital no Mercado de Petróleo e Gás - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. INFORMAÇÕES DE MERCADO

4.1 Visão geral do mercado

4.2 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.2.1 Poder de barganha dos fornecedores

4.2.2 Poder de barganha dos compradores

4.2.3 Ameaça de novos participantes

4.2.4 Ameaça de substitutos

4.2.5 Intensidade da rivalidade competitiva

4.3 Análise da cadeia de valor da indústria

4.4 Avaliação do Impacto do COVID-19 no Mercado

5. DINÂMICA DE MERCADO

5.1 Drivers de mercado

5.1.1 Necessidade crescente de implementar tecnologias disruptivas para otimizar as operações e aumentar a segurança

5.1.2 Requisitos regulamentares

5.2 Desafios de mercado

5.2.1 Situação volátil do preço do petróleo

5.2.2 Crescimento industrial estagnado nos países desenvolvidos

6. SEGMENTAÇÃO DE MERCADO

6.1 Ao habilitar tecnologias

6.1.1 Big Data/Analytics e Computação em Nuvem

6.1.2 Internet das Coisas (IoT)

6.1.3 Inteligência artificial

6.1.4 Sistemas de Controle Industrial (PLC, SCADA, IHM, DCS etc.)

6.1.5 Realidade Estendida (AR, VR e MR)

6.1.6 Dispositivos de campo (sensores, motores, VFD etc.)

6.2 Por atividade da indústria de petróleo e gás

6.2.1 A montante

6.2.2 Transmissão intermediária

6.2.3 Rio abaixo

6.3 Por geografia

6.3.1 América do Norte

6.3.1.1 Estados Unidos

6.3.1.2 Canadá

6.3.2 Europa

6.3.2.1 Alemanha

6.3.2.2 Reino Unido

6.3.2.3 França

6.3.2.4 Resto da Europa

6.3.3 Ásia-Pacífico

6.3.3.1 China

6.3.3.2 Japão

6.3.3.3 Índia

6.3.3.4 Resto da Ásia-Pacífico

6.3.4 América latina

6.3.4.1 Brasil

6.3.4.2 Argentina

6.3.4.3 Resto da América Latina

6.3.5 Oriente Médio e África

6.3.5.1 Emirados Árabes Unidos

6.3.5.2 Arábia Saudita

6.3.5.3 Resto do Médio Oriente e África

7. CENÁRIO COMPETITIVO

7.1 Perfis de empresa

7.1.1 Schneider Electric SE

7.1.2 Rockwell Automation Inc.

7.1.3 Honeywell International Inc.

7.1.4 Siemens AG

7.1.5 IBM Corporation

7.1.6 Mitsubishi Electric Corporation

7.1.7 Omron Corporation

7.1.8 Yokogawa Electric Corporation

7.1.9 Fanuc Corporation

7.1.10 Emerson Electric Co.

7.1.11 WFS Technologies Ltd

7.1.12 Magseis Fairfield ASA

7.1.13 Rohrback Cosasco Systems Inc.

7.1.14 ABB Ltd

8. ANÁLISE DE INVESTIMENTO

9. FUTURO DO MERCADO

Transformação Digital na Segmentação da Indústria de Petróleo e Gás

A transformação digital refere-se ao aproveitamento de tecnologias digitais emergentes e predominantes para obter benefícios tangíveis e revolucionários em qualquer campo de aplicação. Dada a natureza dinâmica da indústria do petróleo e do gás, tornou-se agora imperativo que as empresas confiem cada vez mais na tecnologia para obter benefícios emaranhados em vários processos. O relatório estudado é segmentado por tecnologias habilitadoras como Big Data/Analytics e Cloud Computing, Internet das Coisas (IoT), Inteligência Artificial, Sistemas de Controle Industrial, Realidade Estendida e Dispositivos de Campo entre diferentes atividades da indústria de petróleo e gás, como upstream, midstream , downstream em múltiplas geografias. Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| Ao habilitar tecnologias | ||

| ||

| ||

| ||

| ||

| ||

|

| Por atividade da indústria de petróleo e gás | ||

| ||

| ||

|

| Por geografia | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

Perguntas frequentes sobre transformação digital em pesquisas de mercado de petróleo e gás

Qual é o tamanho atual do mercado de transformação digital na indústria de petróleo e gás?

O Mercado de Transformação Digital na Indústria de Petróleo e Gás deverá registrar um CAGR de 9,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de transformação digital na indústria de petróleo e gás?

Schneider Electric SE, Rockwell Automation Inc., Honeywell International Inc., Siemens AG, IBM Corporation são as principais empresas que atuam no Mercado de Transformação Digital na Indústria de Petróleo e Gás.

Qual é a região que mais cresce no Mercado de Transformação Digital na Indústria de Petróleo e Gás?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no Mercado de Transformação Digital na Indústria de Petróleo e Gás?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Transformação Digital na Indústria de Petróleo e Gás.

Que anos abrange este Mercado de Transformação Digital na Indústria de Petróleo e Gás?

O relatório abrange o tamanho histórico do mercado de transformação digital na indústria de petróleo e gás para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de transformação digital na indústria de petróleo e gás para os anos 2024, 2025 , 2026, 2027, 2028 e 2029.

Relatório sobre Transformação Digital na Indústria de Petróleo e Gás

Estatísticas para a participação de mercado da Transformação Digital em Petróleo e Gás de 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da Transformação Digital em Petróleo e Gás inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra de esta análise da indústria como um relatório gratuito para download em PDF.