Análise de mercado de biobancos

O tamanho do mercado de biobancos é estimado em US$ 52,72 bilhões em 2024, e deverá atingir US$ 67,26 bilhões até 2029, crescendo a um CAGR de 4,99% durante o período de previsão (2024-2029).

A pandemia COVID-19 impactou significativamente o mercado de biobancos. O biobanco desempenha um papel crítico no diagnóstico e desenvolvimento de tratamentos para diversas doenças. Havia uma necessidade urgente de esforços internacionais para desenvolver vacinas e outras terapias para controlar a pandemia da COVID-19. A coleta, processamento e análise de amostras de pacientes estiveram na vanguarda desta emergência. Por exemplo, de acordo com uma atualização de julho de 2021 do Governo da Irlanda, o Ministro da Saúde anunciou um investimento de 2 milhões de euros (2,18 milhões de dólares) no National Irish COVID-19 Biobank. O National Irish COVID-19 Biobank (NICB) foi um componente essencial da resposta da Irlanda à pandemia de COVID-19.

Além disso, de acordo com uma atualização de fevereiro de 2021, o banco de dados de coleta de amostras foi desenvolvido pelo SciLifeLab Data Center em colaboração com o Biobank Suécia e a área de pesquisa do SciLifeLab e KAW National COVID-19 Research Program 'Biobanks for COVID-19'. Assim, tais iniciativas indicaram que o início da pandemia levou a um aumento da procura de serviços de biobancos e beneficiou o mercado mundial. No entanto, o mercado está atualmente crescendo a um ritmo estável. Devido à atividade de pesquisa e desenvolvimento em biotecnologia, espera-se que o mercado testemunhe uma tendência semelhante nos próximos anos.

Além disso, os principais fatores para o crescimento do mercado de biobancos incluem inovações em medicina regenerativa, a crescente incidência de doenças crônicas, avanços na descoberta e desenvolvimento de medicamentos e financiamento e investimentos em PD por organizações governamentais e não governamentais. As inovações na medicina regenerativa estão impulsionando o crescimento do mercado. Houve uma tendência crescente de iniciativas governamentais e ensaios clínicos associados à pesquisa com células-tronco e à promoção da inovação na medicina regenerativa. Por exemplo, em Fevereiro de 2022, o Conselho Indiano de Investigação Médica (ICMR) divulgou as Directrizes Nacionais para a Investigação em Células Estaminais (NGSCR) 2017, enquadradas harmoniosamente com as directrizes internacionais. O governo apoiou a conduta ética e científica da investigação em células estaminais através de directrizes para a investigação em células estaminais. O Departamento de Biotecnologia (DBT) apoiou projetos de biologia básica de células-tronco, pesquisa translacional inicial e tardia, desenvolvimento de tecnologia de edição de genes para potenciais aplicações terapêuticas e criação de modelos animais para diversas doenças humanas.

Além disso, em julho de 2021, a NFLA e a Sanford Health anunciaram a construção de um biobanco para apoiar estudos no tratamento de lesões relacionadas ao esporte, saúde cerebral e desempenho esportivo no interesse da pesquisa médica. O papel do biobanco no avanço da medicina regenerativa ajudará os cientistas a iniciarem suas investigações precocemente e a acelerarem a pesquisa, considerando a participação ativa dos membros da NFLA. Da mesma forma, em março de 2021, foram concluídos os acordos de aquisição da SSCB Swiss Stem Cells Biotech SA pela Gaensel Energy Group Inc. O SSCB permite a preservação de células-tronco do tecido adiposo, o que inclui um enorme potencial na medicina regenerativa. Prevê-se que tais desenvolvimentos impulsionem o crescimento do mercado durante o período de previsão.

Além disso, o crescente financiamento de PD por parte de organizações governamentais e não governamentais reforçará o crescimento do mercado durante o período de previsão. Por exemplo, a Audubon Bioscience levantou quase US$ 220.000 de mais de 440 investidores em 2021, após lançar uma campanha de crowdfunding na MicroVentures.com, uma plataforma de crowdfunding de ações on-line com sede em Austin, TX. O sucesso da campanha de crowdfunding demonstra o crescente reconhecimento dos biobancos como um componente crítico dos avanços da investigação biomédica.

Além disso, em Janeiro de 2022, o Biobanco Sueco de Tumores Infantis recebeu SEK 12 milhões (1,15 milhões de dólares) como um investimento estratégico para a sequenciação do genoma completo de tumores e amostras de sangue que ainda precisam de ser analisadas na colheita de amostras. Para 2022, a subvenção anual aumentou para 19 milhões de coroas suecas (1,82 milhões de dólares). Foram atribuídos 24 milhões de coroas suecas (2,30 milhões de dólares) ao Projeto GMS sobre o Cancro Infantil durante três anos. Tais investimentos e a crescente conscientização sobre os biobancos provavelmente impulsionarão o crescimento do mercado durante todo o período de previsão.

No entanto, espera-se que questões regulatórias e restrições de custos impeçam o crescimento do mercado.

Tendências de mercado de biobancos

Espera-se que o segmento de biobanco de tecidos humanos detenha uma participação de mercado significativa durante o período de previsão

Prevê-se que o segmento de biobancos de tecidos humanos detenha uma participação significativa de mercado por tipo de amostra. Os biobancos de tecidos humanos são distintos de outras organizações que aceitam e coletam tecidos e sangue para atendimento direto ao paciente, como transplante de órgão ou sangue. Esses biobancos são usados especificamente para fins de pesquisa. Um aumento na investigação de doenças, especialmente doenças raras em humanos, e os avanços na medicina regenerativa estão a alimentar o crescimento do segmento de serviços de biobancos de tecidos humanos.

O aumento dos biobancos que oferecem serviços bancários de tecidos humanos está a aumentar o crescimento do segmento. Por exemplo, a Universidade de Newcastle abriu uma nova colecção de amostras de sangue e doou tecido humano em Dezembro de 2021, o que poderá revolucionar as tentativas de curar doenças malignas incomuns. Em outubro de 2021, a RareCan, uma start-up médica com sede em Hexham dedicada ao avanço da investigação sobre as formas mais raras de cancro, colaborou para criar o 'BioResource'. A BioResource armazenará amostras coletadas durante cirurgias de pacientes com certos tipos de câncer e as disponibilizará a pesquisadores de todo o mundo para tratar, prevenir e diagnosticar as doenças.

Além disso, em julho de 2021, a Tissue Solutions Ltd., um biobanco virtual com sede no Reino Unido, foi adquirida pela BioIVT, um importante fornecedor de modelos de investigação e serviços para o desenvolvimento de medicamentos e diagnósticos. A Tissue Solutions fornece tecidos humanos e outros materiais biológicos de alta qualidade para pesquisadores médicos para descoberta de medicamentos, identificação e validação de alvos, desenvolvimento e validação de ensaios, desenvolvimento de biomarcadores e diagnósticos complementares e muito mais. Esta aquisição poderá melhorar a acessibilidade aos serviços de biobanco de tecidos humanos em todo o país, facilitando assim o crescimento do segmento no futuro.

Assim, espera-se que esses fatores impulsionem o crescimento do segmento durante o período de previsão.

Espera-se que a América do Norte detenha uma participação significativa no mercado estudado e faça o mesmo no período de previsão

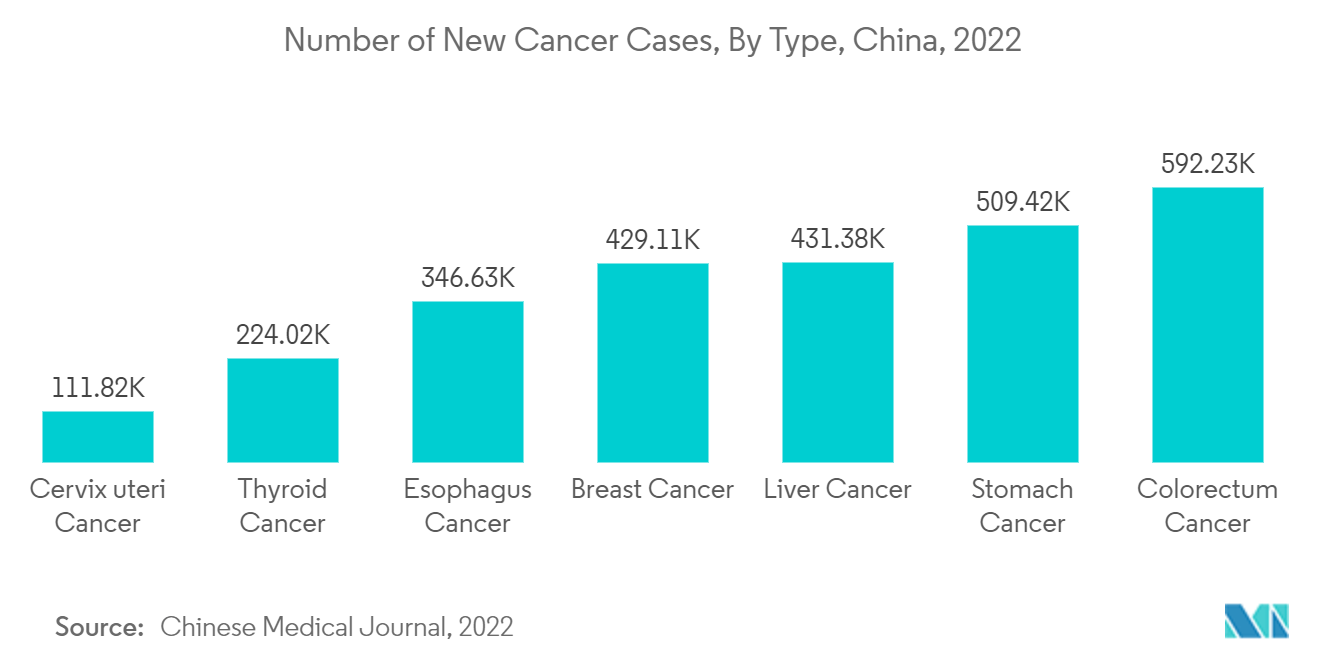

Espera-se que a América do Norte testemunhe uma participação significativa no mercado de biobancos. Os principais fatores que alimentam o crescimento do mercado nos Estados Unidos são a carga crescente de doenças crônicas e o foco nas atividades de PD. Por exemplo, de acordo com o Cancer Facts and Figures 2023, publicado em janeiro de 2023 pela American Cancer Society, estima-se que 1,9 milhões de novos casos de câncer serão diagnosticados em 2023. Entre estes, estima-se que o câncer de próstata seja 288.300, seguido por 238.340 casos de câncer. câncer de pulmão e 300.590 casos de câncer de mama feminino. Além disso, de acordo com estatísticas publicadas pelo Governo do Canadá e divulgadas em maio de 2022, cerca de 233.900 canadianos foram diagnosticados com cancro em 2022, e espera-se que o cancro da próstata continue a ser o cancro mais frequentemente diagnosticado. Uma vez que os biobancos facilitam aos investigadores a obtenção do volume, qualidade e tipo de tecido cancerígeno e dados necessários para acelerar a sua investigação, as crescentes incidências de cancro podem impulsionar as atividades de ID relativas a medicamentos contra o cancro, contribuindo para o crescimento do mercado.

Além disso, os desenvolvimentos estratégicos empreendidos pelos principais players podem contribuir para o crescimento do mercado. Por exemplo, em fevereiro de 2021, o Centro Médico do Hospital Infantil de Cincinnati colaborou com a Down Syndrome Achieves (DSA) para lançar um biobanco de pesquisa. É um repositório central para bioespécimes doados por indivíduos com síndrome de Down e seus familiares imediatos.

Além disso, o mercado norte-americano de biobancos também é impulsionado pelo crescente lançamento de produtos, colaborações e parcerias dentro da indústria. Por exemplo, em setembro de 2021, a STEMCELL Technologies lançou a caracterização de células-tronco pluripotentes humanas (hPSC) e serviços bancários em parceria com a WiCell. Esses serviços, oferecidos pela divisão Contract Assay Services da STEMCELL, fornecerão aos pesquisadores avaliações abrangentes da qualidade das células e permitirão que eles gerem bancos de células usando práticas padronizadas.

Assim, espera-se que esses fatores impulsionem o crescimento do mercado na América do Norte durante o período de previsão.

Visão geral da indústria de biobancos

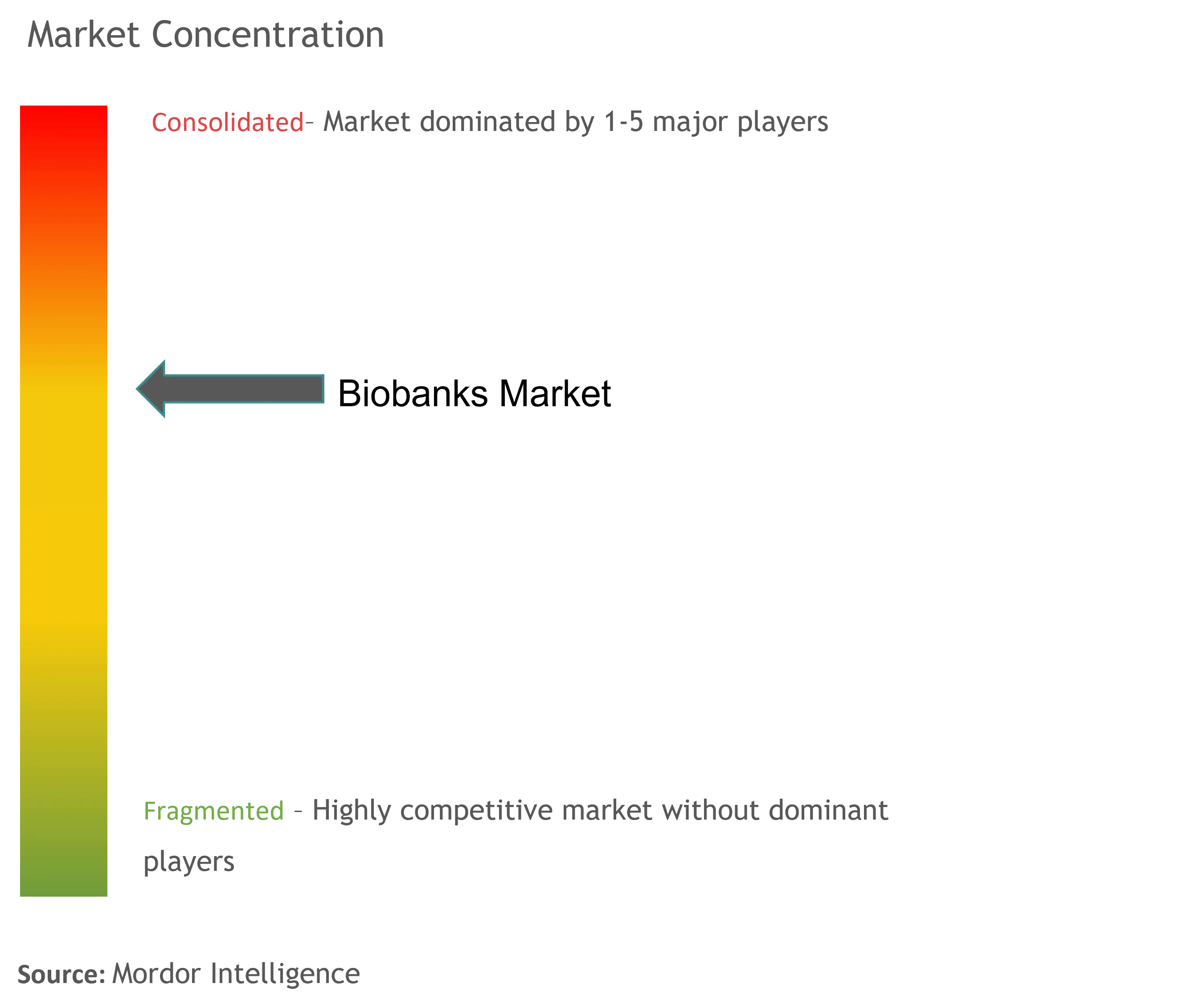

O mercado de biobancos é moderadamente competitivo. Alguns grandes players dominam alguns segmentos, enquanto outros estão distribuídos entre vários players. Os participantes do mercado, incluindo BioLifeSolutions Inc., Hamilton Company, Merck KGaA (Sigma-Aldrich Inc.), Thermo Fisher Scientific Inc. e Avantor (VWR International LLC), estão se concentrando em atividades de colaboração e parceria.

Líderes de mercado de biobancos

-

Hamilton Company

-

Merck KGaA (Sigma-Aldrich Inc.)

-

Thermo Fisher Scientific Inc.

-

Avantor (VWR International LLC)

-

BioLife Solutions

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de biobancos

- Março de 2023 A África do Sul lançou um sistema central de biobancos para coordenar até um milhão de amostras biológicas recolhidas nos últimos 200 anos e espalhadas pelas suas universidades, centros de investigação e parques nacionais.

- Maio de 2022 BC Platforms (BCP) garantiu um contrato plurianual, após uma aquisição competitiva, para trabalhar com três Biobancos (Biobancos Clínicos) de propriedade do Distrito Hospitalar Finlandês na melhoria do acesso e gestão automatizada de dados fenotípicos, genômicos e clínicos. O projeto sustenta a ambição da Finlândia de ser um país líder em estudos de dados do mundo real (RWD), apoiando o desenvolvimento global de novos tratamentos e aumentando a resiliência dos sistemas de saúde.

Segmentação da Indústria de Biobancos

De acordo com o escopo do relatório, um biobanco é um biorrepositório onde vários biomateriais (geralmente espécimes humanos) são armazenados para fins de pesquisa. O mercado de biobancos é segmentado por equipamentos (sistemas de armazenamento criogênico (geladeiras, máquinas de gelo e freezers), sistemas de monitoramento de alarme e outros equipamentos), tipo de amostra (biobancos de tecidos humanos, biobancos de células-tronco, biobancos de cordão, biobancos de DNA/RNA, e outros serviços), aplicação (medicina regenerativa, descoberta de medicamentos e pesquisa de doenças) e Geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países nas principais regiões do mundo. O relatório oferece o valor (em dólares americanos) para os segmentos acima.

| Por Equipamento | Sistemas de armazenamento criogênico | Geladeiras | |

| Máquinas de gelo | |||

| Congeladores | |||

| Sistemas de monitoramento de alarme | |||

| Outro equipamento | |||

| Por tipo de amostra | Biobanco de tecidos humanos | ||

| Biobanco de células-tronco | |||

| Banco de cordão | |||

| Biobanco de DNA/RNA | |||

| Outros serviços | |||

| Por aplicativo | Medicina regenerativa | ||

| Descoberta de drogas | |||

| Pesquisa de doenças | |||

| Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Austrália | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | CCG | ||

| África do Sul | |||

| Resto do Médio Oriente e África | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Perguntas frequentes sobre pesquisa de mercado de biobancos

Qual é o tamanho do mercado de biobancos?

O tamanho do mercado de biobancos deverá atingir US$ 52,72 bilhões em 2024 e crescer a um CAGR de 4,99% para atingir US$ 67,26 bilhões até 2029.

Qual é o tamanho atual do mercado de biobancos?

Em 2024, o tamanho do mercado de biobancos deverá atingir US$ 52,72 bilhões.

Quem são os principais atores do mercado de biobancos?

Hamilton Company, Merck KGaA (Sigma-Aldrich Inc.), Thermo Fisher Scientific Inc., Avantor (VWR International LLC), BioLife Solutions são as principais empresas que atuam no Mercado de Biobancos.

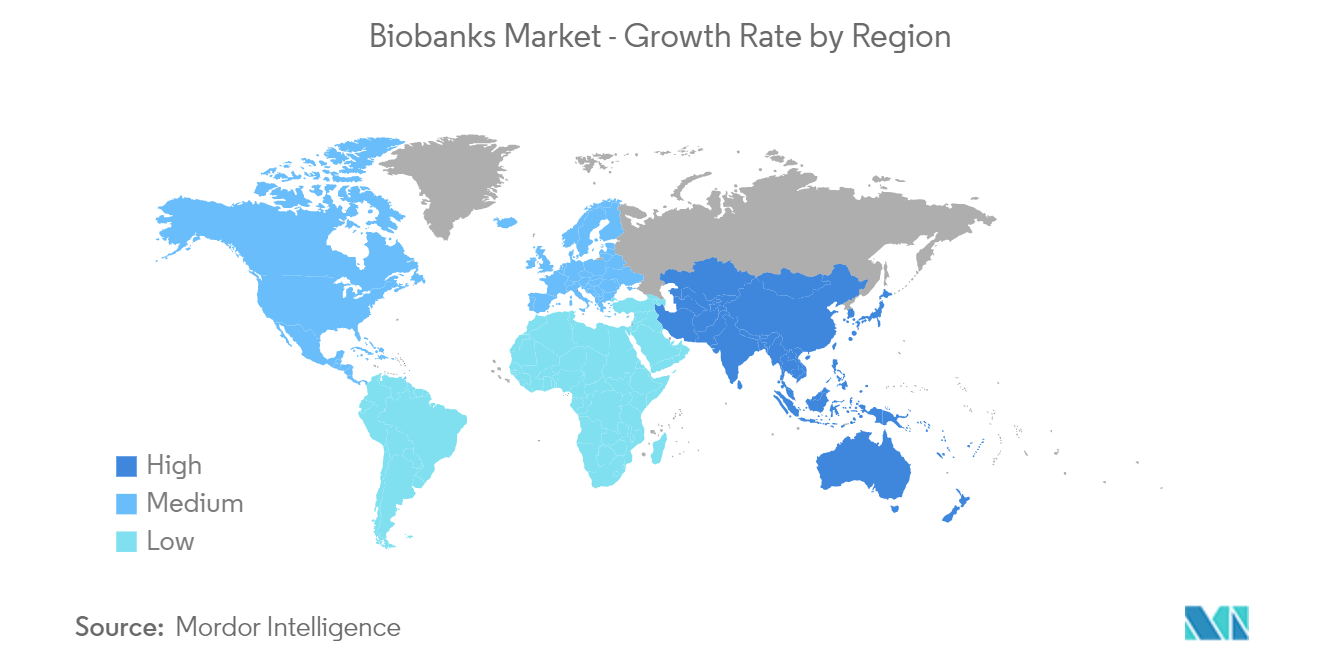

Qual é a região que mais cresce no mercado de biobancos?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de biobancos?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Biobancos.

Que anos esse mercado de biobancos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de biobancos foi estimado em US$ 50,21 bilhões. O relatório abrange o tamanho histórico do mercado de biobancos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de biobancos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Biotechnology Reports

Popular Healthcare Reports

Relatório da Indústria Biobancária

Estatísticas para a participação de mercado de biobancos em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de biobancos inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.