Análise do mercado de combustível de aviação

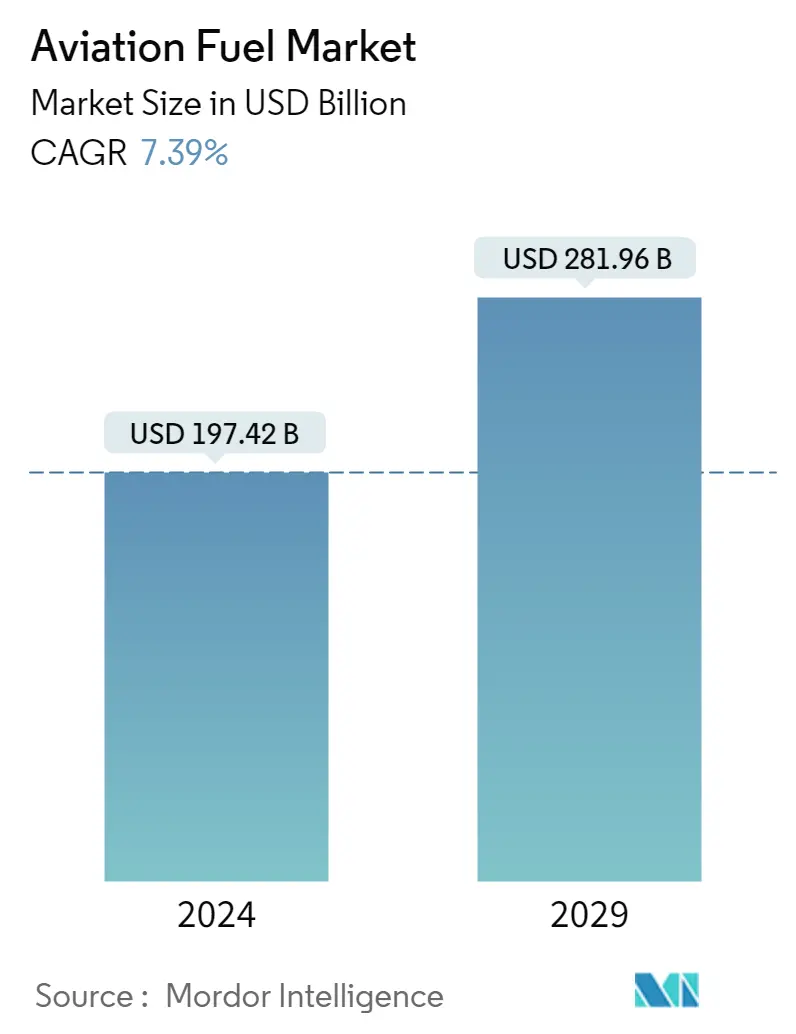

O tamanho do mercado de combustíveis de aviação é estimado em US$ 197,42 bilhões em 2024, e deverá atingir US$ 281,96 bilhões até 2029, crescendo a um CAGR de 7,39% durante o período de previsão (2024-2029).

- No médio prazo, espera-se que a crescente demanda por viagens aéreas e uma frota crescente de aeronaves impulsionem o mercado durante o período previsto.

- Por outro lado, espera-se que as crescentes preocupações ambientais com a poluição do ar dificultem o crescimento do mercado durante o período previsto.

- No entanto, espera-se que os avanços crescentes na tecnologia sustentável de combustíveis para aviação criem enormes oportunidades para o mercado de combustíveis para aviação.

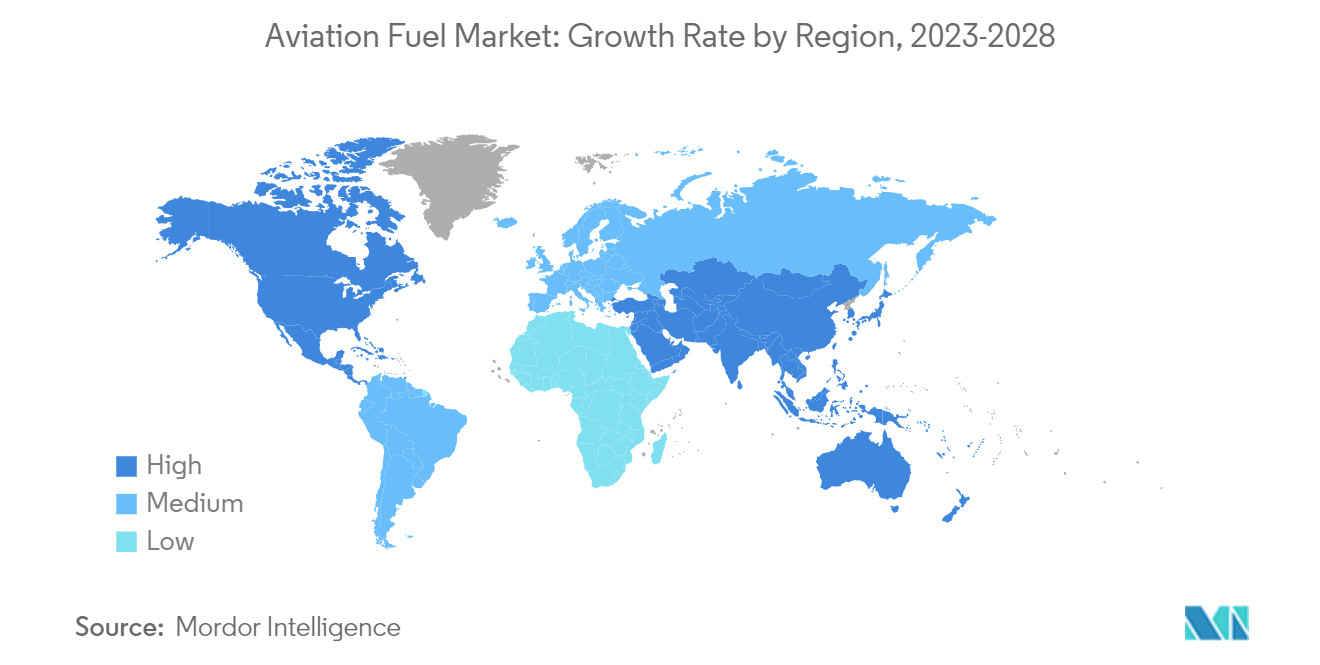

- Espera-se que a Ásia-Pacífico seja uma região dominante no mercado de combustível de aviação devido ao aumento das viagens aéreas e das frotas de aeronaves na região.

Tendências do mercado de combustível de aviação

Espera-se que os combustíveis para turbinas de aviação dominem o mercado

- O Combustível de Turbina de Aviação (ATF), comumente conhecido como combustível de aviação, é um combustível derivado do petróleo com uma composição semelhante ao querosene. Ele está disponível em diferentes graus em todo o mundo, incluindo Jet A, Jet A-1 e Jet B, sendo o Jet A-1 o mais comumente utilizado. O Jet A-1 é compatível com uma ampla gama de motores de turbina de aeronaves. Ele exibe um ponto de inflamação mínimo de 38 graus Celsius (100°F) e um ponto de congelamento máximo de -47 graus Celsius.

- Os combustíveis de turbinas de aviação são usados em várias aeronaves, incluindo aviões comerciais, militares e jatos executivos. A maioria das aeronaves em serviço hoje, especialmente as aeronaves comerciais de maior porte, dependem do combustível de aviação como fonte primária de energia. O uso generalizado de combustível de aviação em vários tipos de aeronaves contribui para o seu domínio no mercado.

- Além disso, os motores a jacto, predominantes na aviação comercial e militar, requerem combustíveis de turbina de aviação para funcionarem de forma eficiente. Esses motores são projetados para utilizar o conteúdo energético e as propriedades de combustão do combustível de aviação. Enquanto os motores a jacto continuarem a ser a tecnologia de propulsão dominante na indústria da aviação, a procura de combustíveis para turbinas de aviação continuará a ser significativa.

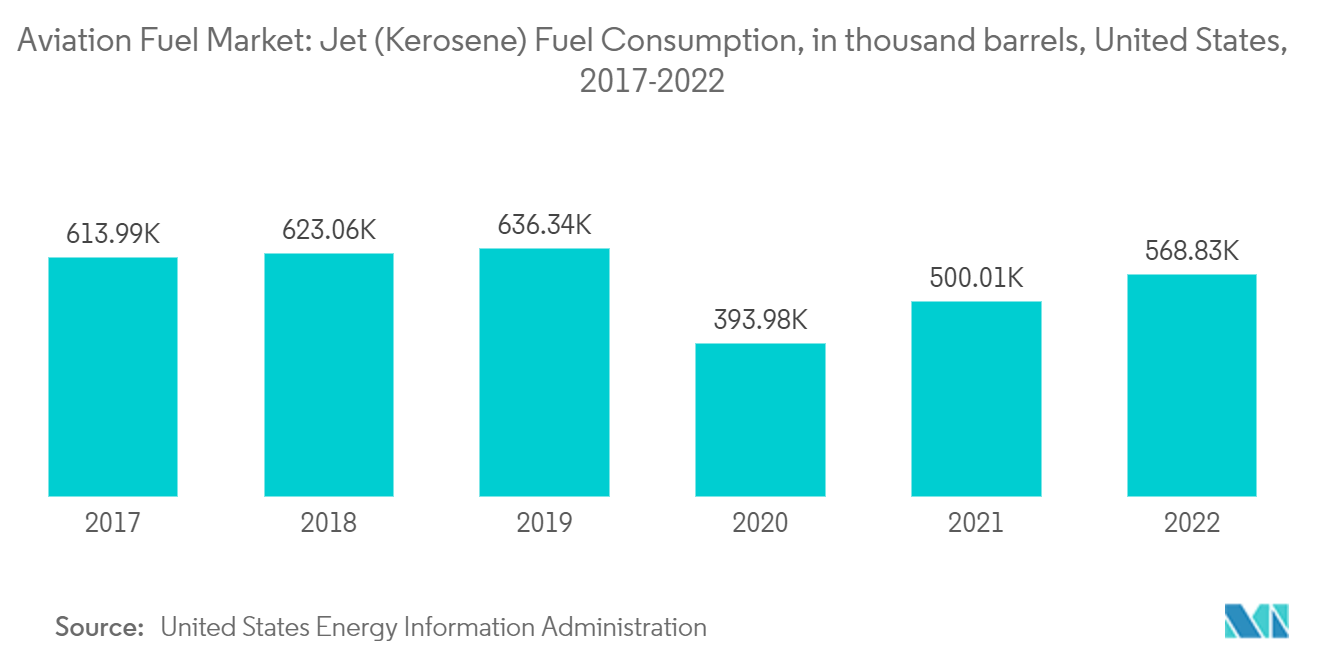

- Por exemplo, de acordo com a Administração de Informação sobre Energia dos Estados Unidos, o consumo de combustível de aviação nos Estados Unidos aumentou quase 14% entre 2022 e 2021, significando o aumento das viagens aéreas e do consumo de combustível.

- Os combustíveis para turbinas de aviação têm uma densidade de energia mais alta do que outros combustíveis, como o gás AV usado em aeronaves com motor a pistão. Isto significa que o combustível de aviação pode fornecer mais energia por unidade de volume, o que é crucial para voos de longo curso e aeronaves maiores. A alta densidade energética dos combustíveis de turbinas de aviação os torna ideais para alimentar motores a jato e permite operações de voo eficientes e prolongadas.

- Em janeiro de 2023, a Indian Oil Corporation (IOC) iniciou a exportação de combustível de aviação, atendendo às necessidades de pequenas aeronaves e veículos aéreos não tripulados (UAVs). Esta medida permite à Índia entrar no mercado global, avaliado em aproximadamente 2,7 mil milhões de dólares, aventurando-se na exportação de petróleo. O Jawaharlal Nehru Port Trust (JNPT) facilitou o envio da primeira remessa de 80 barris de combustível de aviação para Papua Nova Guiné. Cada barril tem capacidade para 16 quilolitros, possibilitando o transporte de uma quantidade significativa de gás de aviação.

- Portanto, de acordo com os pontos discutidos, espera-se que o combustível para turbinas de aviação diminua o mercado durante o período previsto.

Ásia-Pacífico deverá dominar o mercado

- A região Ásia-Pacífico está a registar um crescimento económico significativo, com países como a China, a Índia e as nações do Sudeste Asiático a impulsionar esta expansão. À medida que as economias crescem, há um aumento correspondente na procura de viagens aéreas, traduzindo-se directamente num maior consumo de combustível de aviação. O crescimento económico robusto da região alimenta o domínio do mercado de combustíveis para aviação.

- A região Ásia-Pacífico tem uma indústria aérea próspera, com inúmeras transportadoras e uma frota crescente de aeronaves. As companhias aéreas da região expandem continuamente as suas operações, acrescentando novas rotas e aumentando a frequência de voos. Esta expansão exige uma maior procura de combustível de aviação, contribuindo para o domínio do mercado na região.

- Além disso, a rápida urbanização na região Ásia-Pacífico e o aumento da população de classe média levaram a um aumento nas viagens aéreas. À medida que mais pessoas na região têm acesso ao transporte aéreo, a procura por combustível de aviação aumenta. A crescente urbanização e uma crescente população de classe média são fatores-chave que impulsionam o domínio do mercado na região Ásia-Pacífico.

- Além disso, a região Ásia-Pacífico testemunhou o surgimento e o crescimento de transportadoras de baixo custo (LCC). Estas companhias aéreas oferecem tarifas aéreas acessíveis, atraindo um segmento maior da população e estimulando a procura de viagens aéreas. As LCC normalmente operam com fatores de carga mais elevados, levando ao aumento do consumo de combustível e, subsequentemente, impulsionando o domínio do mercado de combustível de aviação na região.

- Além disso, muitos países da região Ásia-Pacífico estão a investir fortemente no desenvolvimento de infra-estruturas aeroportuárias. Novos aeroportos estão sendo construídos e os existentes estão em expansão e modernização. Estes investimentos em infra-estruturas criam condições favoráveis para o aumento do tráfego aéreo e do consumo de combustível, contribuindo ainda mais para o domínio da região no mercado de combustíveis para aviação.

- Por exemplo, em Maio de 2023, a Indian Oil Corp. pretende construir uma fábrica de combustível de aviação sustentável (SAF) no valor de 122 milhões de dólares devido à escassez substancial nos fornecimentos globais exigidos pelas companhias aéreas para atingir as metas de descarbonização. A instalação planejada terá capacidade para fabricar 88.000 toneladas de SAF anualmente.

- Portanto, de acordo com os pontos acima mencionados, espera-se que a região Ásia-Pacífico domine o mercado durante o período previsto.

Visão geral da indústria de combustível de aviação

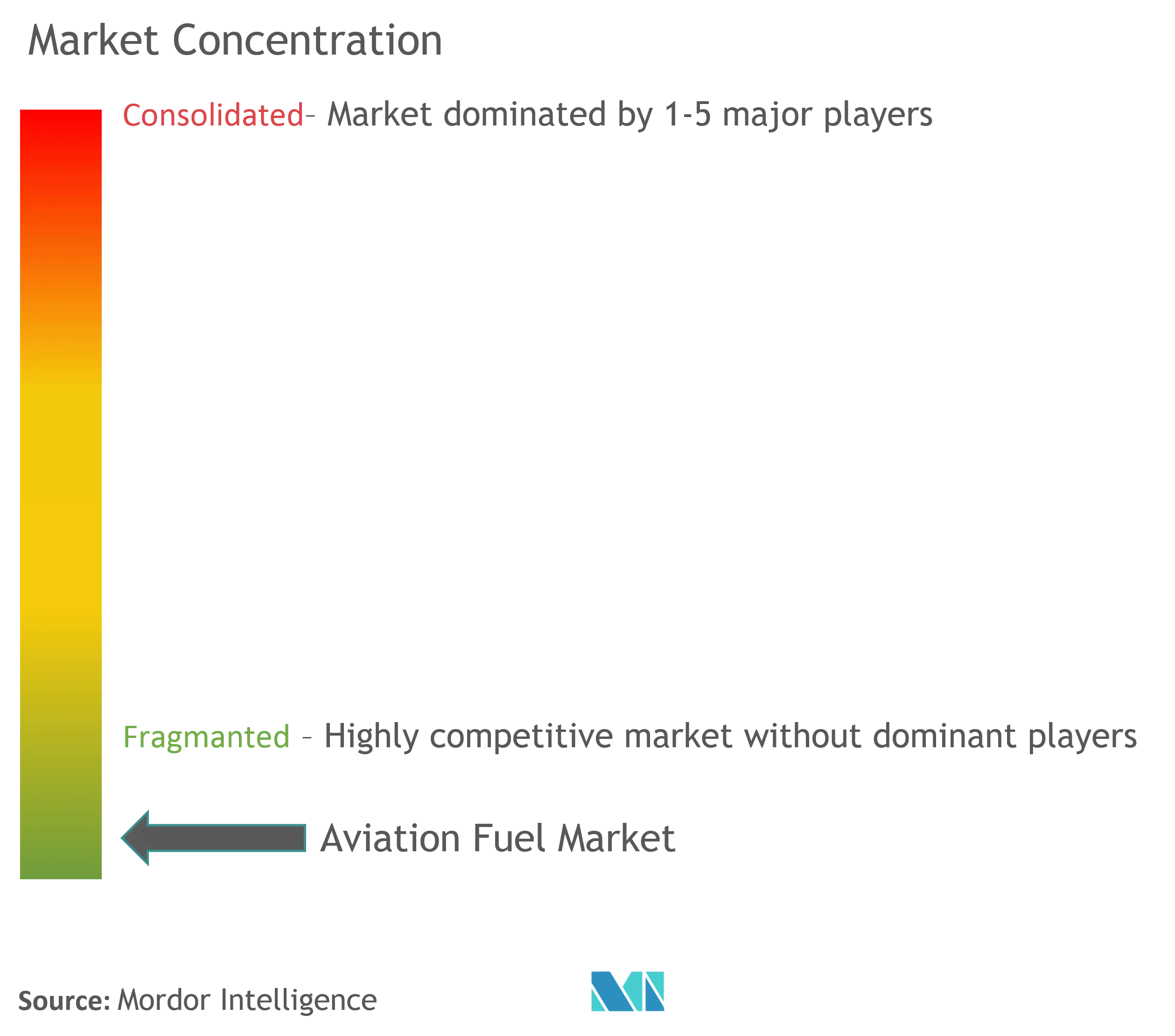

O mercado de combustíveis para aviação está fragmentado. Alguns dos principais players do mercado (sem ordem específica) incluem ExxonMobil Corporation, Chevron Corporation, Shell Plc., TotalEnergies SE e BP Plc. entre outros.

Líderes do mercado de combustível de aviação

-

BP PLC

-

Exxon Mobil Corporation

-

TotalEnergies SE

-

Chevron Corporation

-

Shell Plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de combustível de aviação

- Abril de 2023 Usando tecnologia desenvolvida internamente que utiliza óleo de cozinha e sementes de plantas oleaginosas, prevê-se que um biocombustível de aviação, comumente referido como combustível de aviação sustentável (SAF), obtenha certificação internacional este ano. Esta certificação permitiria que o SAF fosse utilizado em voos comerciais na Índia. Para facilitar a produção de SAF, o Instituto Indiano de Petróleo (IIP), um laboratório subordinado ao Conselho de Pesquisa Científica e Industrial (CSIR), colaborou com entidades proeminentes como Boeing, Indigo, Spicejet, Air India, Vistara, Air Asia Índia.

- Fevereiro de 2023 A Boeing garantiu acordos para adquirir 5,6 milhões de galões (21,2 milhões de litros) de mistura de combustível de aviação sustentável (SAF) da Neste, o principal produtor global de SAF. Esta aquisição visa apoiar as operações comerciais da Boeing nos EUA até 2023. Estes acordos marcam um aumento significativo, duplicando as aquisições de SAF da empresa em comparação com o ano anterior.

Segmentação da indústria de combustíveis de aviação

O combustível de aviação, também conhecido como gasolina de aviação (avgas) ou combustível de aviação, é um tipo especializado de combustível formulado especificamente para uso em aeronaves. É um produto petrolífero altamente refinado, projetado para atender aos requisitos e características de desempenho específicos dos motores de aeronaves.

O mercado de combustível de aviação é segmentado com base no tipo de combustível, usuário final e geografia. Por tipo de combustível, o mercado é segmentado em combustível para turbinas de aviação (jetA, jetA-1 e jetB), biocombustível de aviação e AVGAS. Por usuário final, o mercado é segmentado em aviação comercial, de defesa e geral. O relatório também abrange o tamanho do mercado e as previsões para o mercado de combustível de aviação nas principais regiões. O relatório oferece o tamanho do mercado em termos de valor em dólares americanos para todos os segmentos acima mencionados.

| Combustível para turbina de ar | Jato A-1 |

| Jato A | |

| Jato B | |

| Biocombustível para Aviação | |

| ESCAPE |

| Comercial |

| Defesa |

| Aviação geral |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Chile | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| Egito | |

| África do Sul | |

| Resto do Médio Oriente e África |

| Tipo de combustível | Combustível para turbina de ar | Jato A-1 |

| Jato A | ||

| Jato B | ||

| Biocombustível para Aviação | ||

| ESCAPE | ||

| Usuário final | Comercial | |

| Defesa | ||

| Aviação geral | ||

| Geografia (análise de mercado regional {tamanho do mercado e previsão de demanda até 2028 (somente para regiões)}) | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Chile | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| Egito | ||

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de combustível de aviação

Qual é o tamanho do mercado de combustível de aviação?

O tamanho do mercado de combustíveis de aviação deverá atingir US$ 197,42 bilhões em 2024 e crescer a um CAGR de 7,39% para atingir US$ 281,96 bilhões até 2029.

Qual é o tamanho atual do mercado de combustível de aviação?

Em 2024, o tamanho do mercado de combustíveis de aviação deverá atingir US$ 197,42 bilhões.

Quem são os principais atores do mercado de combustível de aviação?

BP PLC, Exxon Mobil Corporation, TotalEnergies SE, Chevron Corporation, Shell Plc são as principais empresas que operam no Mercado de Combustíveis de Aviação.

Qual é a região que mais cresce no mercado de combustível de aviação?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de combustível de aviação?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Combustíveis de Aviação.

Página atualizada pela última vez em:

Relatório da Indústria de Combustíveis de Aviação

Estatísticas para a participação de mercado de combustível de aviação em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Combustível de Aviação inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.

.webp)